2 августа 2020 T-Investments Городилов Михаил

Сегодня очень спекулятивная идея: подкараулить акции производителя ПО Smartsheet на падении и заработать на их отскоке. Впрочем, можно владеть ими и много лет, это тоже приемлемый вариант.

Потенциал роста: 21% в абсолюте, если инвестировать краткосрочно; до 10% годовых, если долгосрочно.

Срок действия: до 10 месяцев, если вкладывать краткосрочно; до 10 лет, если долгосрочно.

Почему акции могут вырасти: мы возьмем их после сильного падения в расчете на повышенное внимание инвесторов к акциям перспективной технологической компании, которые подешевели.

Как действуем: ждем падения цены акций с 46,5 до 33 $ и берем.

На чем компания зарабатывает

Smartsheet — это облачная платформа для управления проектами. Думаю, что многие читатели работали с подобными системами, например Wrike и Trello. Чтобы было понятнее, как работает платформа Smartsheet, можно посмотреть официальное видео на русском.

Аргументы в пользу компании

Перспективный сектор и удаленка. Из описания бизнеса компании становится понятно, что она должна была стать бенефициаром массового перехода на удаленную работу. Так оно и произошло: компания сильно увеличила выручку.

Переход на удаленку продолжается. Например, Google оставит на удаленке почти всех своих работников, а это 200 тысяч человек, до лета 2021 года.

Я бы ожидал, что выручка Smartsheet будет расти и в дальнейшем. Компания сохранит свой ореол перспективного технологического бизнеса и бенефициара пандемии, что для нас важно.

Трейдеры маминой подруги помогут акциям вырасти. В США нынче бум инвестирования. Реальные доходы населения падали и без коронавируса, а с коронавирусом стало совсем мрачно. При этом фондовый рынок выглядит как простой и доступный способ заработать денег и сберечь их от инфляции.

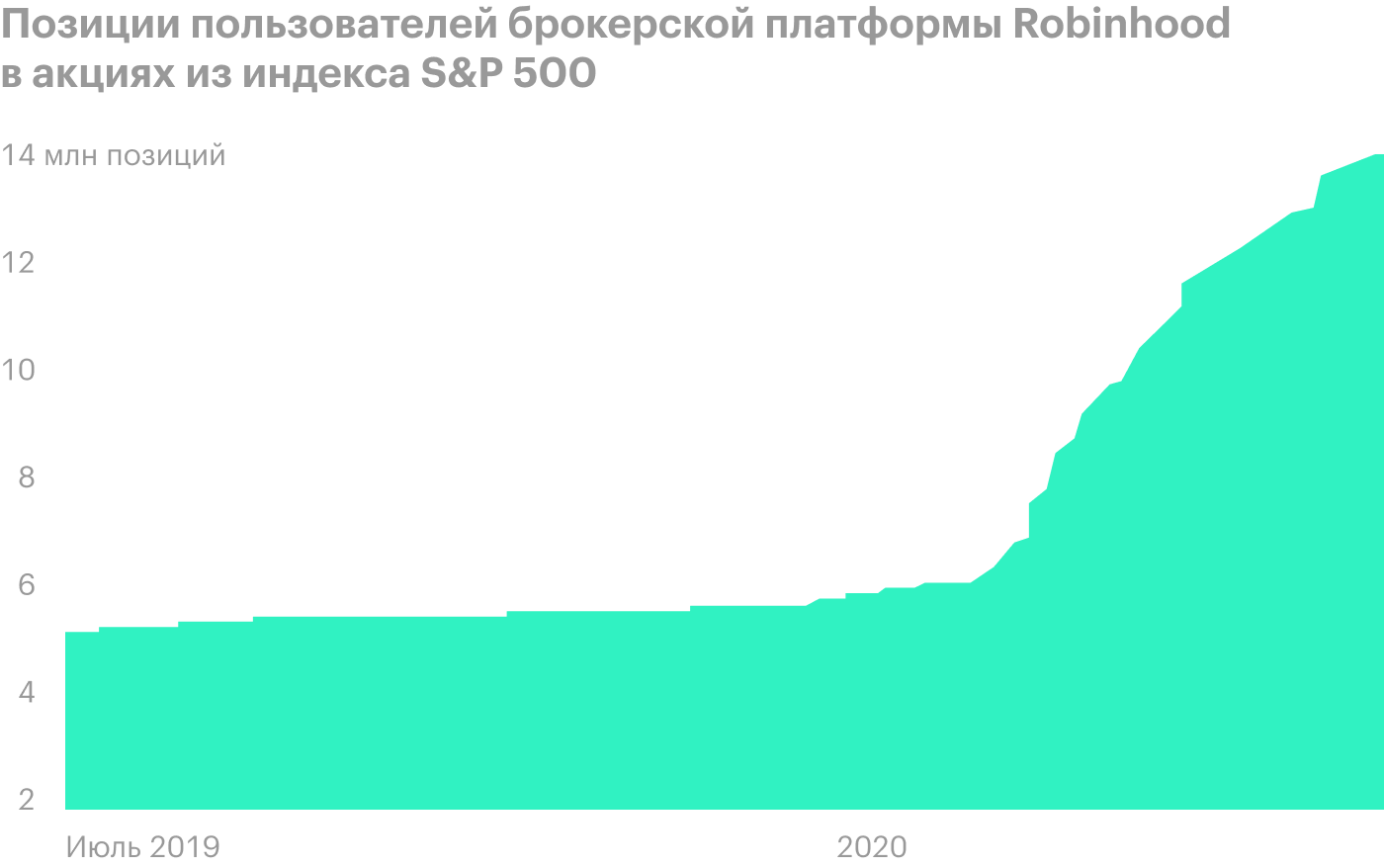

Рост фондового рынка в США последние 4 месяца в немалой степени объясняется наплывом розничных инвесторов. Многие из них любят все яркое и блестящее, так что котировки Smartsheet могут расти благодаря вниманию частных инвесторов. Акции могут особенно их привлечь после заметного падения цены.

Молодые еще. У юности компании есть два положительных момента.

Во-первых, выручка у нее пока растет бешеными темпами. Это гарантирует ей повышенное внимание со стороны розничных инвесторов. Растущая выручка с их точки зрения — это доказательство того, что бизнес работоспособен, и аргумент в пользу покупки акций в ожидании их роста. Правда, компания убыточна, о чем подробнее напишу далее.

Во-вторых, компания еще не исчерпала лимит эмиссии новых акций. Более старые стартапы вроде Splunk и Zendesk убыточны, как и Smartsheet, но в силу возраста им куда сложнее получать финансирование за счет эмиссии новых акций. Из-за этого приходится занимать деньги под процент.

У Smartsheet с долгами все попроще. Согласно последнему отчету, сумма всех ее задолженностей составляет 272,243 млн долларов — против примерно 593 млн долларов в ее распоряжении.

Учитывая небольшой возраст Smartsheet и повышенное внимание инвесторов к таким молодым компаниям, она все еще может финансировать свои операции за счет эмиссии новых акций вместо долгов. Это снижает риски банкротства компании.

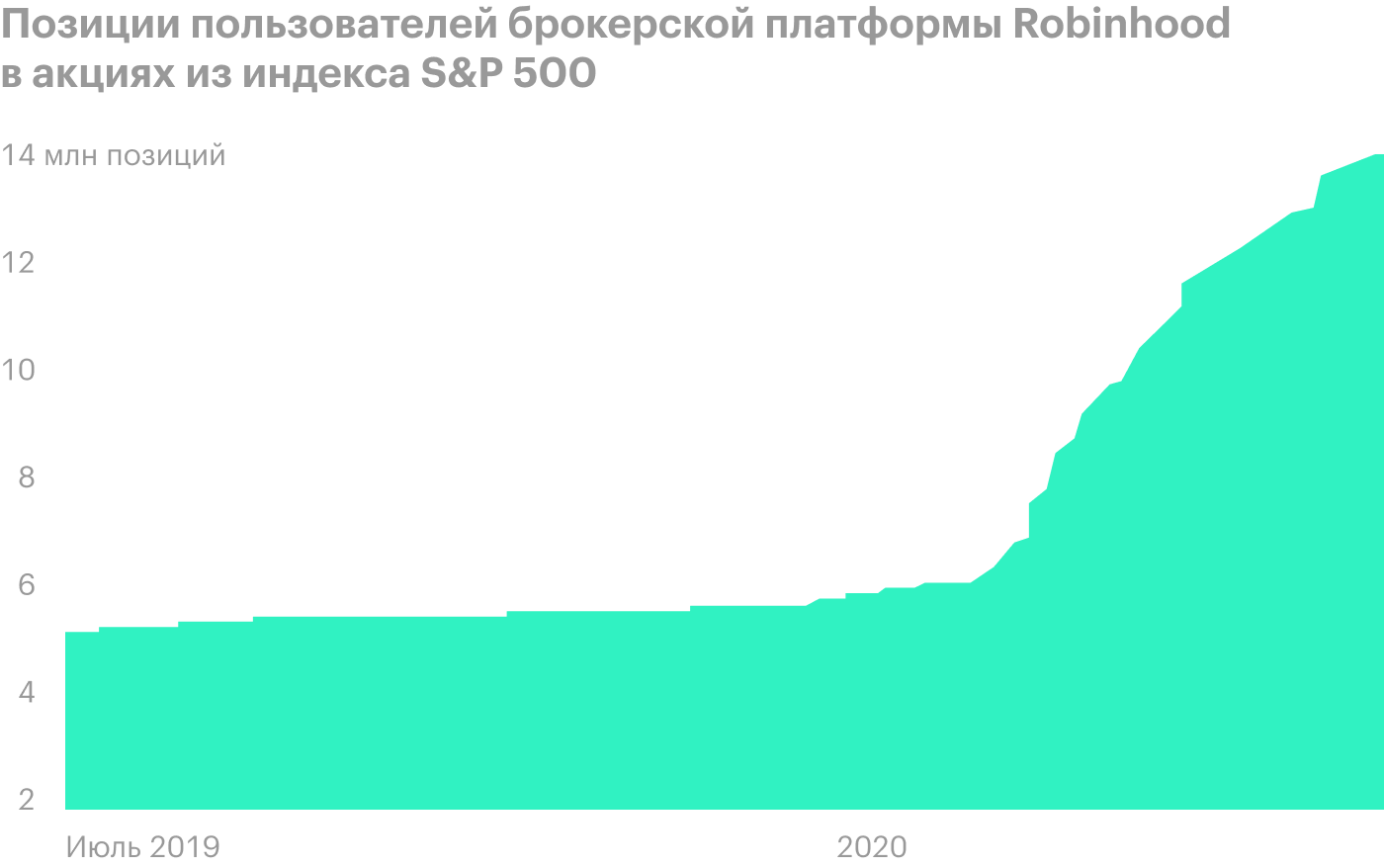

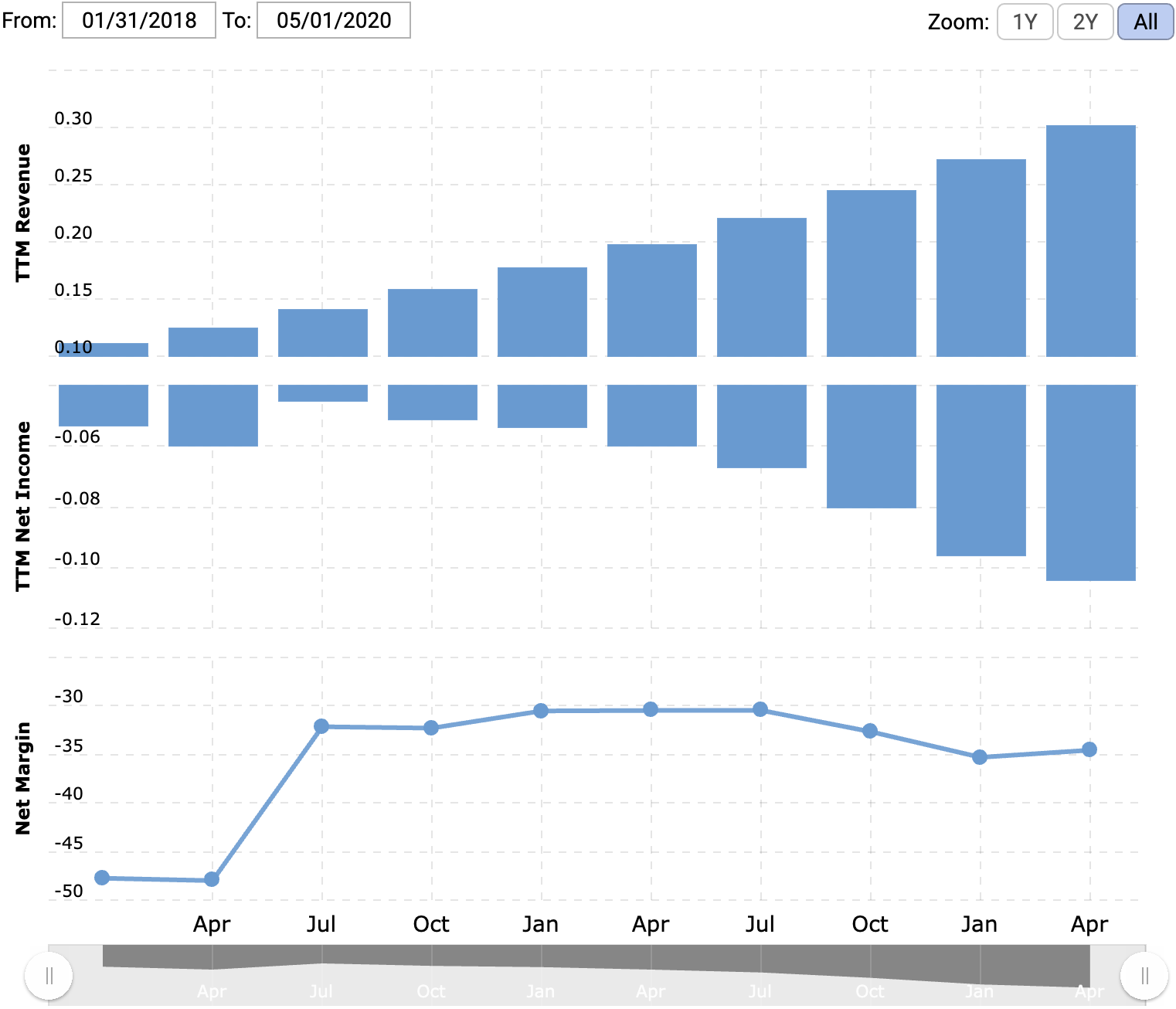

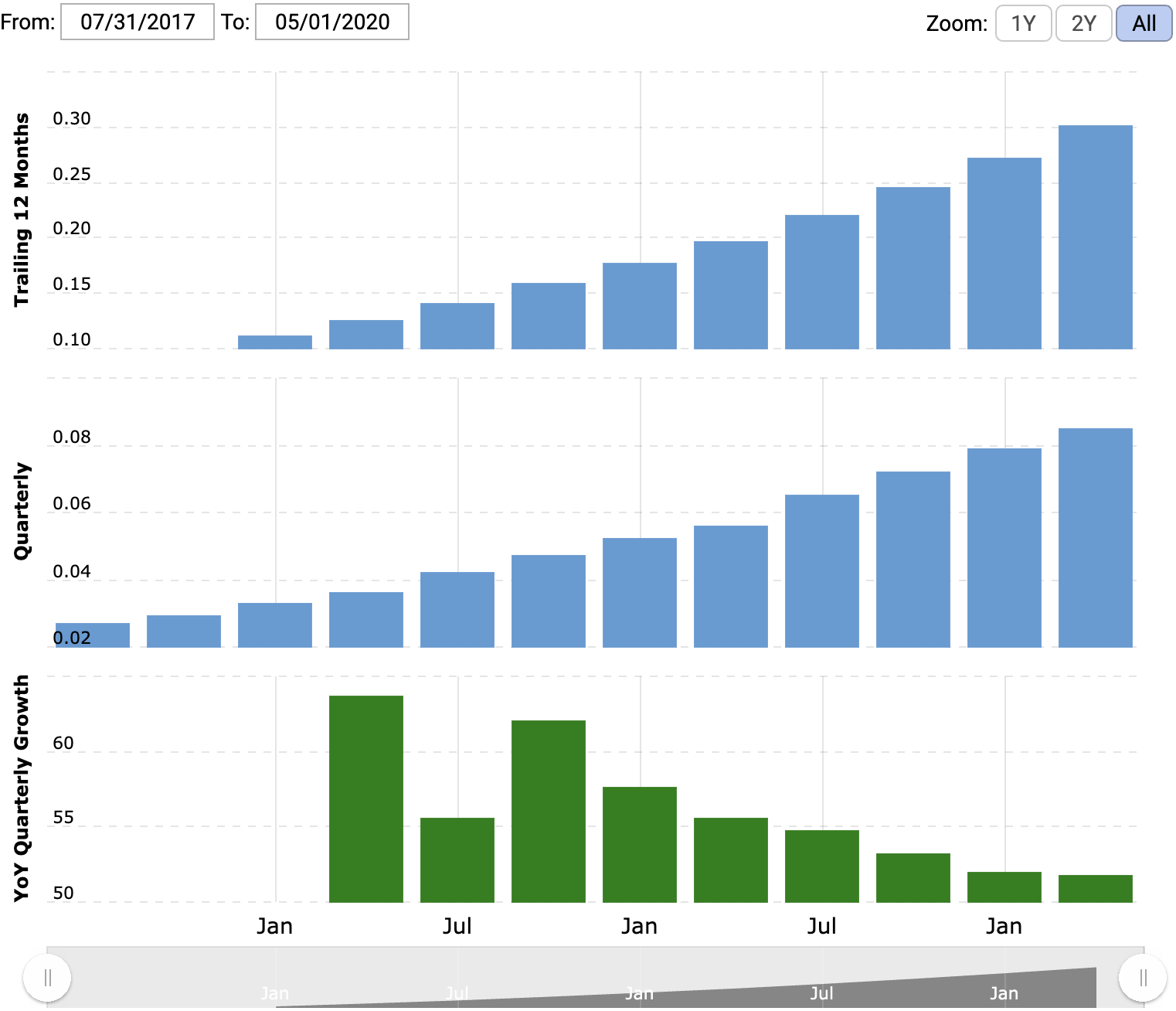

Выручка компании за последние 12 месяцев и поквартально в миллиардах долларов, рост выручки за квартал в процентах по сравнению с аналогичным периодом прошлого года. Источник: Macrotrends

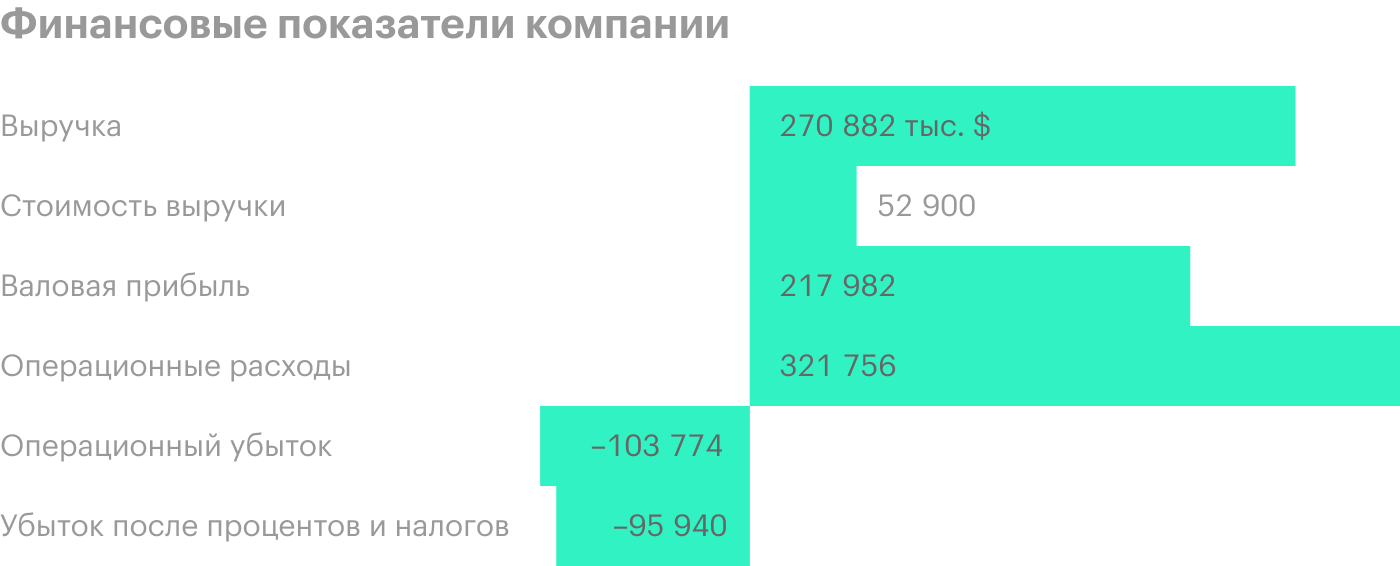

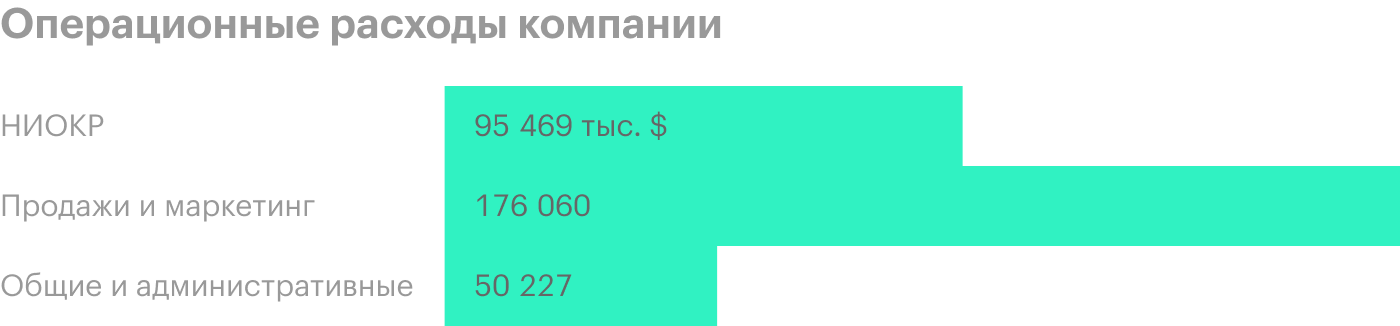

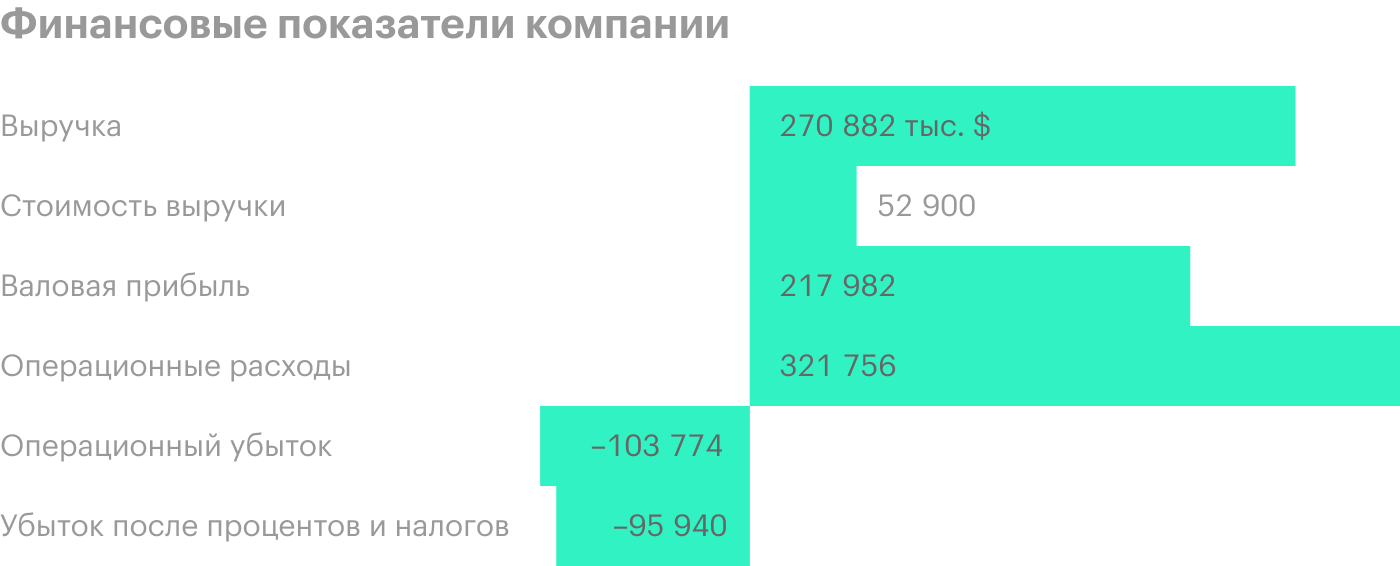

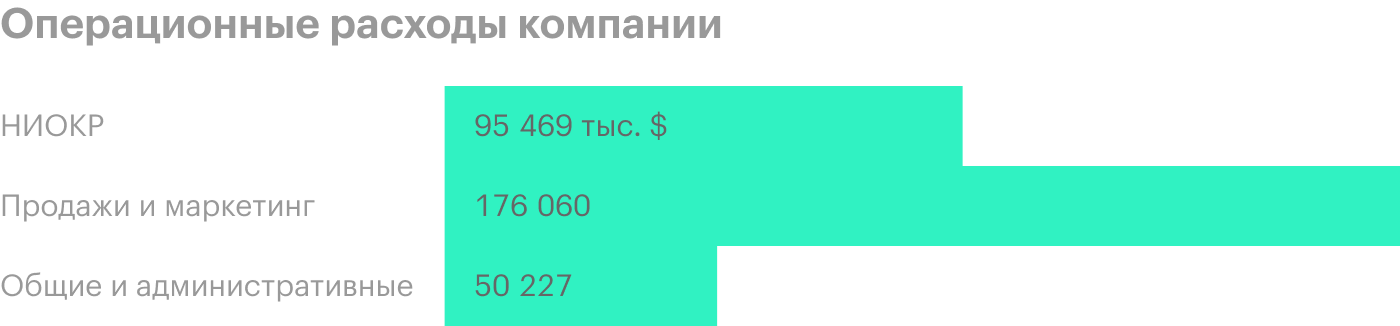

Если встанут на путь исправления, все будет хорошо. Если посмотреть на финансовую отчетность Smartsheet, то можно заметить, что основные виновники ее убыточности — это расходы на продажи и маркетинг.

Странно, что компании нужно так тратиться по этой части, ведь, согласно годовому отчету, у Smartsheet показатель удержания клиентов в долларовом выражении составляет 135%. Из существующей клиентской базы у нее получается выжимать денег так много, что это компенсирует любой отток клиентов, который мог бы иметь место.

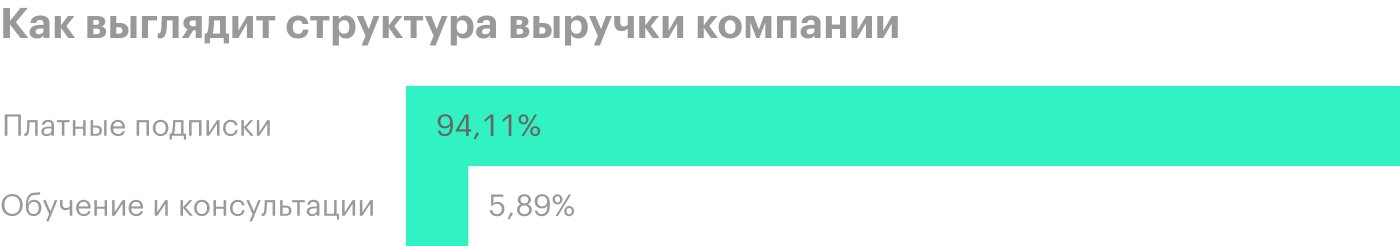

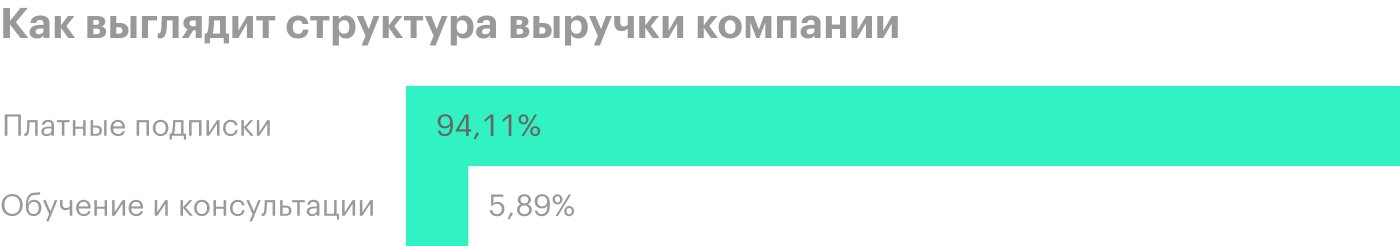

Больше 94% выручки Smartsheet получает по предсказуемой подписной модели. Значит, компании не нужно так сильно тратиться на огромный штат людей, которые будут заниматься холодными звонками. Smartsheet может снизить расходы в этой категории и стать наконец прибыльной. А это увеличит ее инвестиционную привлекательность как с точки зрения обычных людей, так и возможных покупателей из числа крупных компаний.

Не очень дорого. У Smartsheet капитализация чуть больше 5,6 млрд долларов, что делает вполне вероятной ее покупку компанией покрупнее, особенно если будет велик шанс сделать из Smartsheet прибыльный бизнес. Какая-нибудь Microsoft вполне могла бы купить Smartsheet, интегрировать компанию в свою структуру и порезать ее отдел продаж, сделав из Smartsheet высокомаржинальное подразделение.

Коронавирусный кризис усилил позицию таких компаний, как Microsoft: в эту лихую годину они вошли с огромными запасами денег и вышли с увеличившимися доходами. Купить какую-нибудь Smartsheet для них было бы вполне разумным решением для расширения существующего бизнеса. От покупки компании кем-то крупным ее акции вырастут.

Почему не стоит брать акции прямо сейчас

На данный момент акции Smartsheet выглядят слишком дорогими. Есть несколько причин, почему они могут упасть, что будет нам только на руку.

Это имитация бизнеса. Компания теряет деньги вместо того, чтобы их зарабатывать, и кормит инвесторов обещаниями, что когда-нибудь потом станет прибыльной. Подобная позиция и в сытые времена гарантирует волатильность акций. Учитывая, что сейчас времена непростые, можно смело рассчитывать на падение акций.

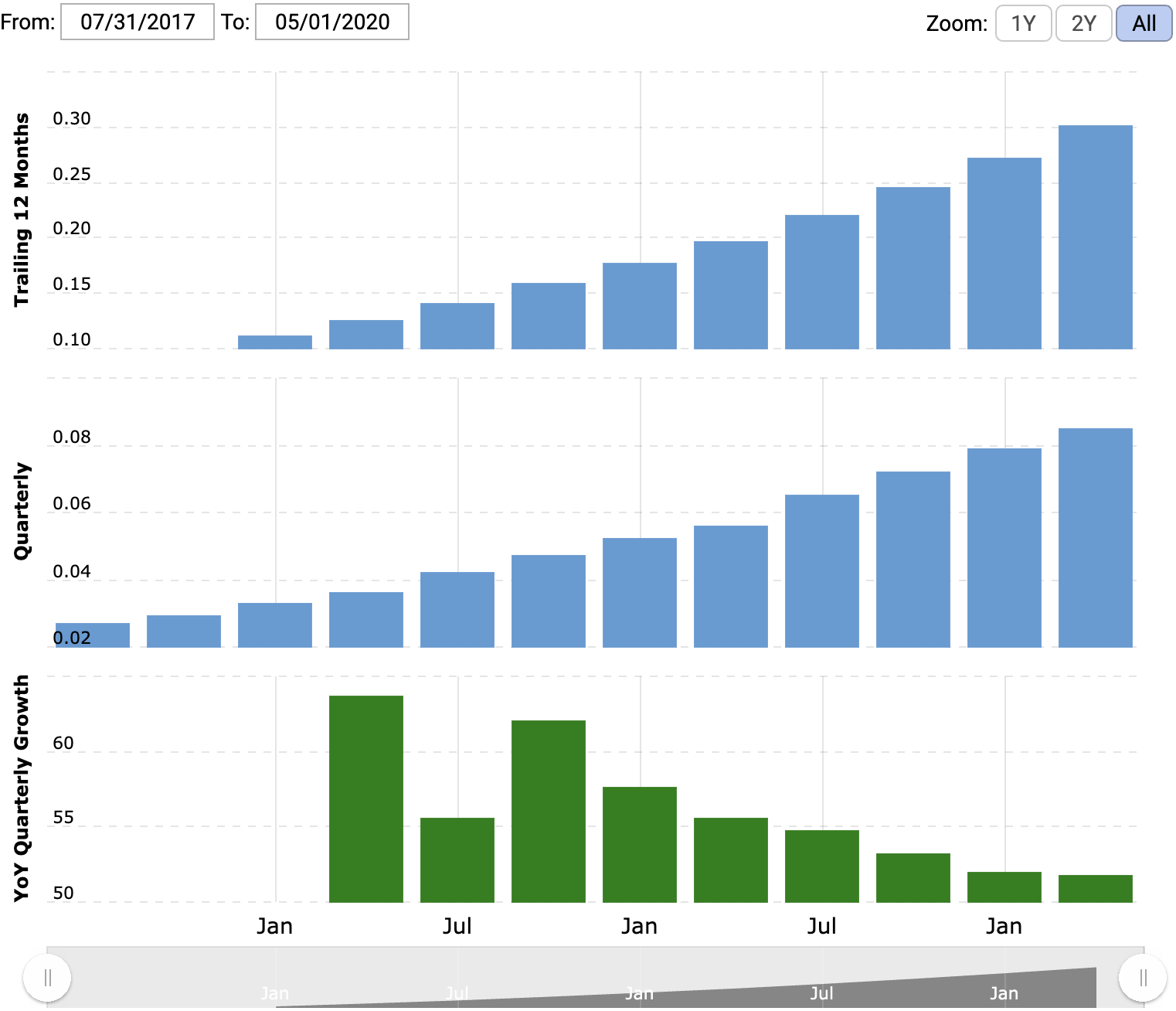

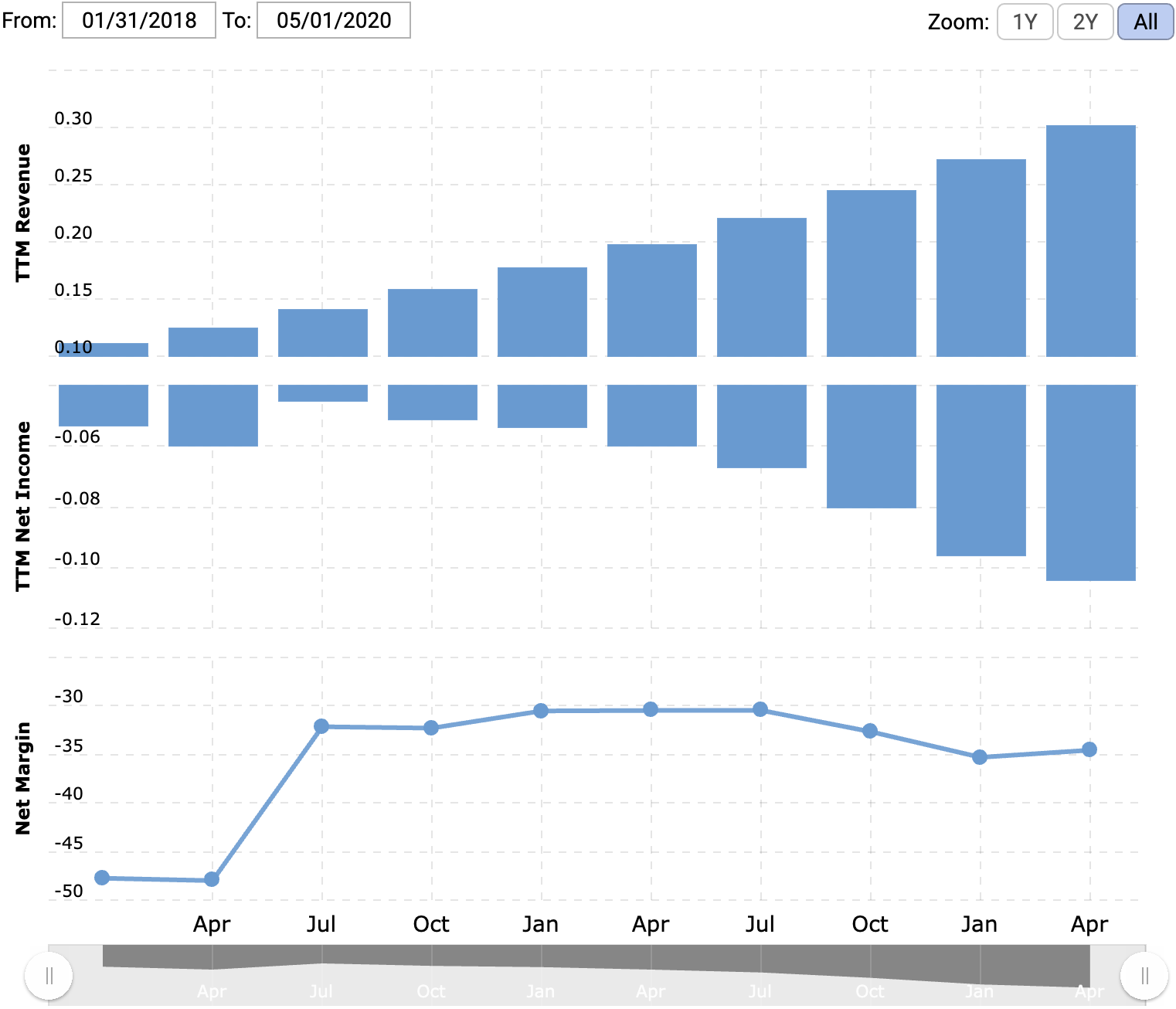

Выручка и убыток за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

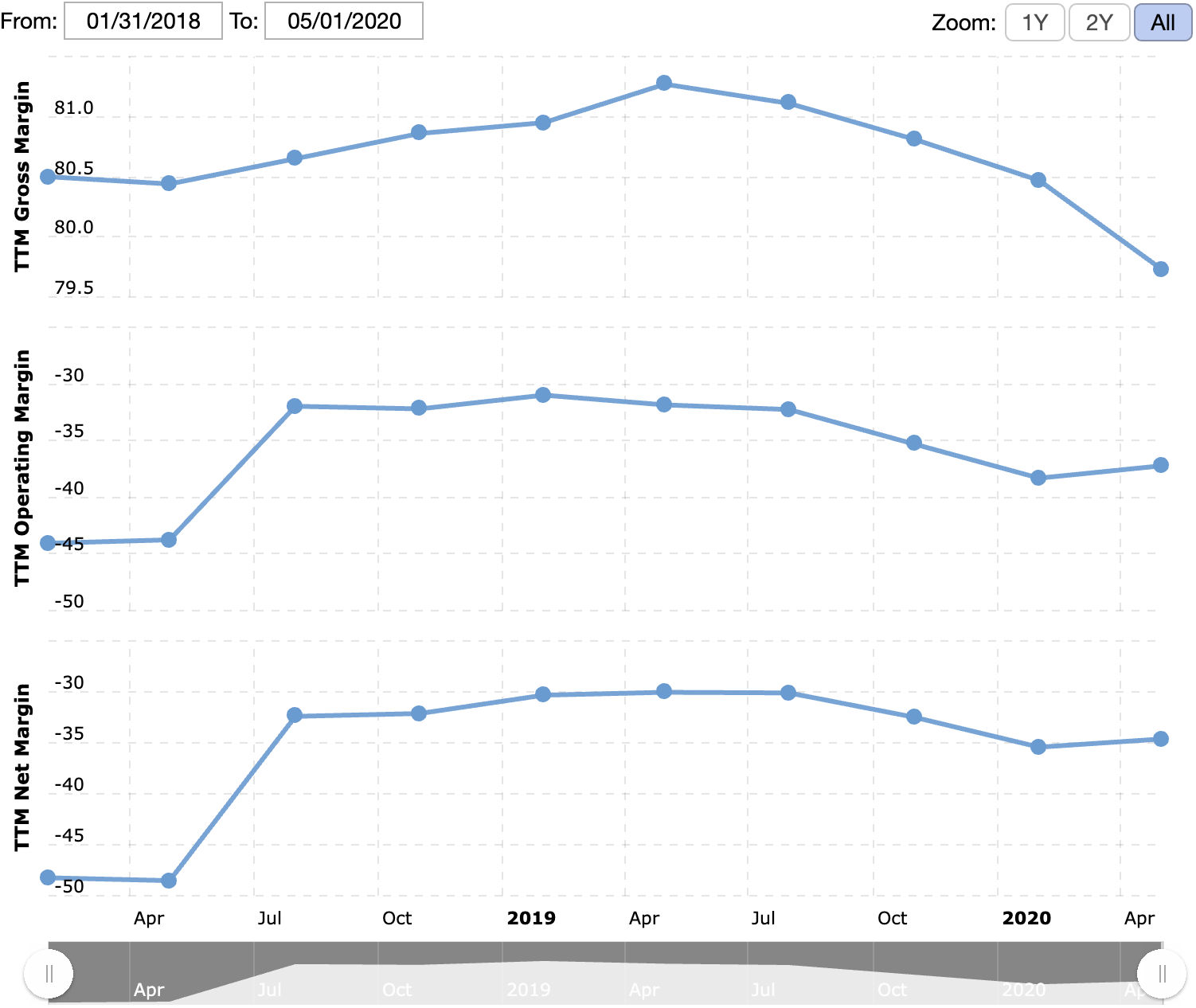

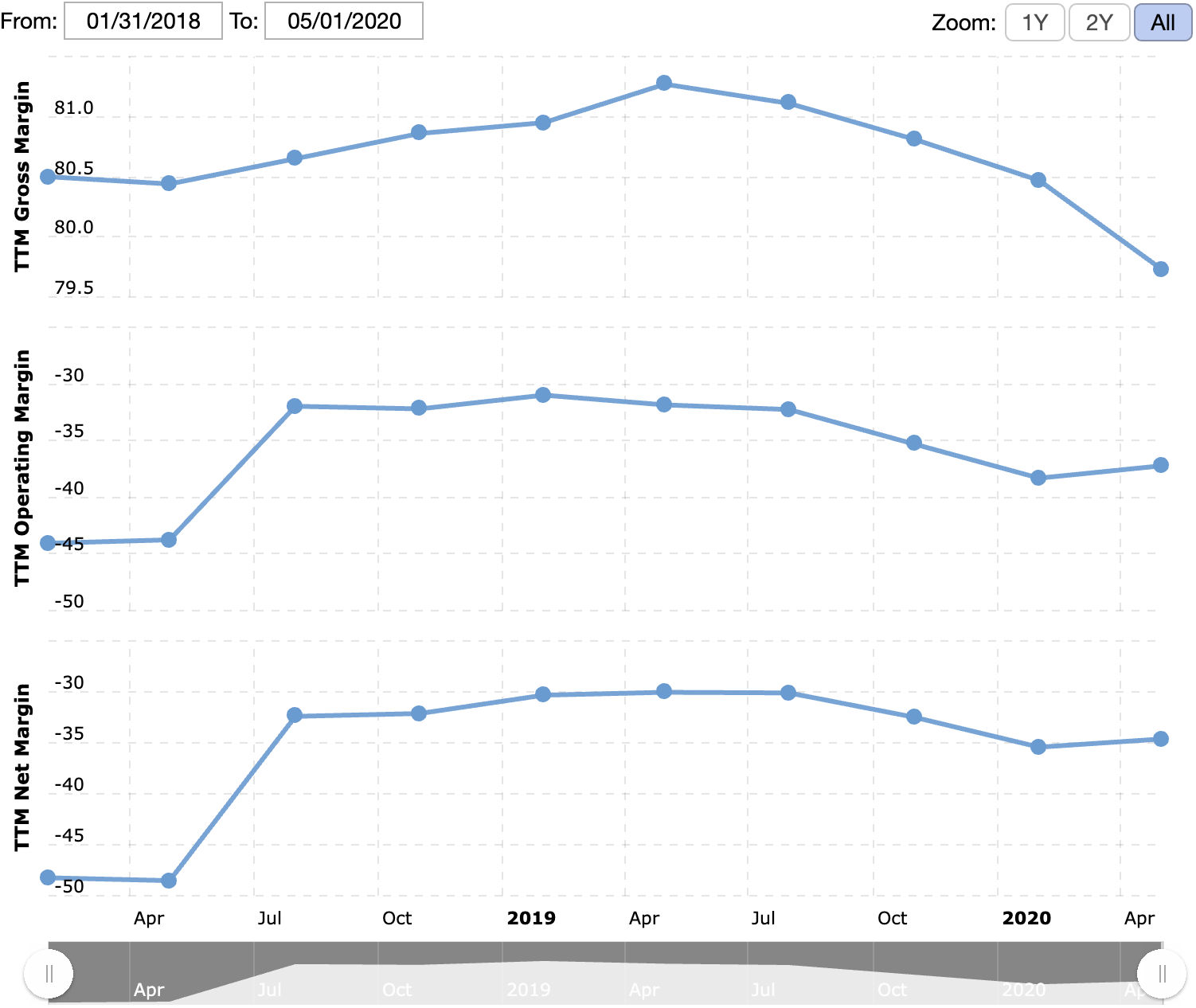

Валовая маржа, операционная маржа и итоговая маржа в процентах от выручки. Источник: Macrotrends

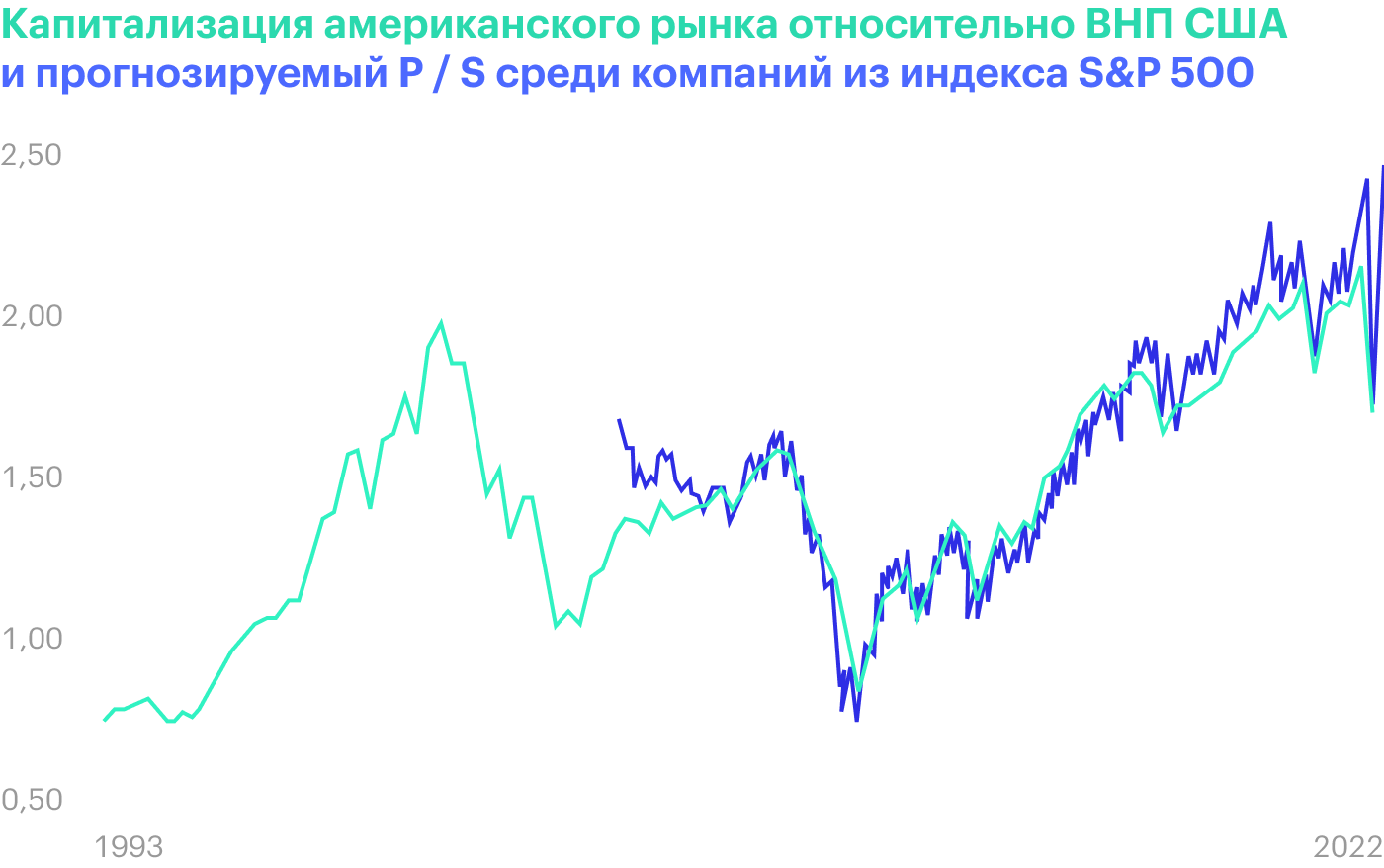

Рынок напрашивается на коррекцию. Американский рынок смотрится сегодня очень дорого, значит, коррекция вполне возможна. Smartsheet, как убыточной компании, в момент такой коррекции достанется первый кнут: ведомые стадным инстинктом инвесторы будут продавать переоцененные акции убыточных компаний.

Я считаю, что акции Smartsheet должны упасть с нынешних 46,5 до 33 $ за штуку. Это заметно меньше текущей цены, но все же больше тех 32 $, до которых акции упали в ходе весенней коррекции.

По 33 $ акции вполне можно подобрать в ожидании отскока, который последует ввиду перспектив сектора, в котором компания работает, и интереса американских частных инвесторов к подобным бумагам.

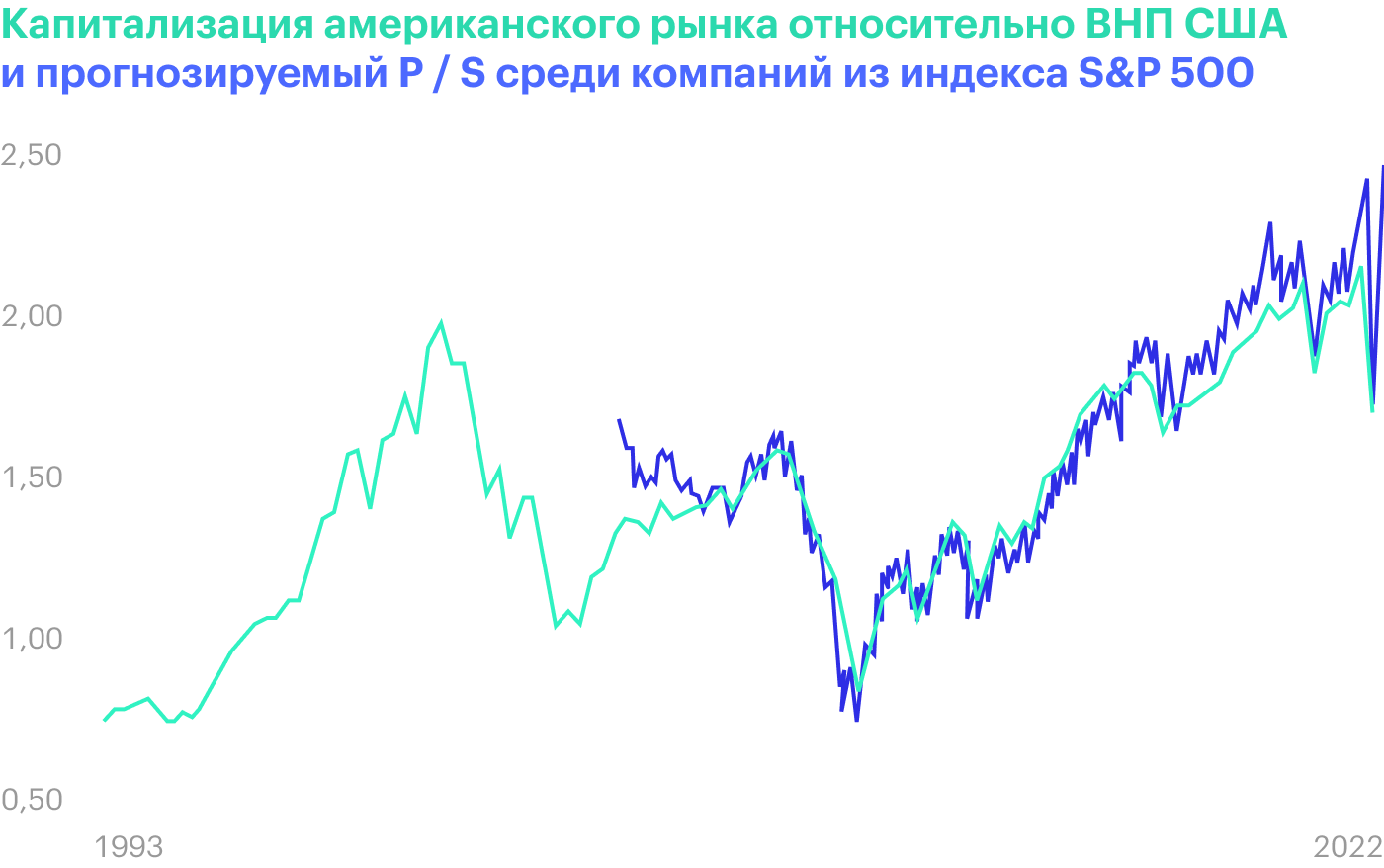

Капитализация компаний растет быстрее продаж. Источник: Wall Street Journal

Что может помешать росту

Это убыточная компания. Smartsheet не зарабатывает деньги. Более того, вообще непонятно, когда она станет прибыльной. Значит, котировки будет трясти, а их стабильный рост куда менее вероятен.

Может быть, бухгалтерия чего-то недоговаривает. Существует немалая вероятность того, что в диких расходах отдела продаж учитываются большие скидки для удержания клиентов. Если это так, то бизнес Smartsheet резко становится менее привлекательным, что снижает вероятность покупки Smartsheet другой компанией.

В долгосрочной перспективе такое, скорее всего, приведет к банкротству компании. Если клиенты не покупают продукт без больших скидок, с бизнесом что-то не так. Потенциальных покупателей вроде Microsoft обнаружение такого «бага» системы продаж тоже отпугнет. Это снизит вероятность покупки Smartsheet до минимума.

Конкуренты. У Smartsheet множество конкурентов вроде уже упомянутых Trello и Wrike. Это не позволяет компании завышать стоимость своих услуг и, соответственно, приближаться к безубыточности.

Что в итоге

Ждем падения акций с 46,5 до 33 $ и берем их по этой цене. А дальше есть два пути.

Продать сразу после отскока. Можно дождаться цены 40 $ и продать по ней. Учитывая бешеную активность «робингудов» и образ компании в восприятии розничных инвесторов, вероятность отскока до указанной цены в течение 10 месяцев после падения будет очень высока. Может быть, это займет даже меньше месяца.

Держать долго. Или можно набраться наглости и держать эти акции следующие 10 лет, чтобы продать их в течение этого времени за 66 $. К такой цене может привести повышенный спрос со стороны американских трейдеров, или компания все же станет прибыльной, или компанию купит кто-то крупный.

Но может случиться и так, что ничего из этого не произойдет. За такой долгий срок компания может обрасти долгами и обанкротиться. Это более рискованный вариант.

В любом случае брать акции Smartsheet стоит лишь на ту сумму, которую вы готовы потерять. Тем, кто не любит волатильность, стоит держаться от этих акций подальше.

Потенциал роста: 21% в абсолюте, если инвестировать краткосрочно; до 10% годовых, если долгосрочно.

Срок действия: до 10 месяцев, если вкладывать краткосрочно; до 10 лет, если долгосрочно.

Почему акции могут вырасти: мы возьмем их после сильного падения в расчете на повышенное внимание инвесторов к акциям перспективной технологической компании, которые подешевели.

Как действуем: ждем падения цены акций с 46,5 до 33 $ и берем.

На чем компания зарабатывает

Smartsheet — это облачная платформа для управления проектами. Думаю, что многие читатели работали с подобными системами, например Wrike и Trello. Чтобы было понятнее, как работает платформа Smartsheet, можно посмотреть официальное видео на русском.

Аргументы в пользу компании

Перспективный сектор и удаленка. Из описания бизнеса компании становится понятно, что она должна была стать бенефициаром массового перехода на удаленную работу. Так оно и произошло: компания сильно увеличила выручку.

Переход на удаленку продолжается. Например, Google оставит на удаленке почти всех своих работников, а это 200 тысяч человек, до лета 2021 года.

Я бы ожидал, что выручка Smartsheet будет расти и в дальнейшем. Компания сохранит свой ореол перспективного технологического бизнеса и бенефициара пандемии, что для нас важно.

Трейдеры маминой подруги помогут акциям вырасти. В США нынче бум инвестирования. Реальные доходы населения падали и без коронавируса, а с коронавирусом стало совсем мрачно. При этом фондовый рынок выглядит как простой и доступный способ заработать денег и сберечь их от инфляции.

Рост фондового рынка в США последние 4 месяца в немалой степени объясняется наплывом розничных инвесторов. Многие из них любят все яркое и блестящее, так что котировки Smartsheet могут расти благодаря вниманию частных инвесторов. Акции могут особенно их привлечь после заметного падения цены.

Молодые еще. У юности компании есть два положительных момента.

Во-первых, выручка у нее пока растет бешеными темпами. Это гарантирует ей повышенное внимание со стороны розничных инвесторов. Растущая выручка с их точки зрения — это доказательство того, что бизнес работоспособен, и аргумент в пользу покупки акций в ожидании их роста. Правда, компания убыточна, о чем подробнее напишу далее.

Во-вторых, компания еще не исчерпала лимит эмиссии новых акций. Более старые стартапы вроде Splunk и Zendesk убыточны, как и Smartsheet, но в силу возраста им куда сложнее получать финансирование за счет эмиссии новых акций. Из-за этого приходится занимать деньги под процент.

У Smartsheet с долгами все попроще. Согласно последнему отчету, сумма всех ее задолженностей составляет 272,243 млн долларов — против примерно 593 млн долларов в ее распоряжении.

Учитывая небольшой возраст Smartsheet и повышенное внимание инвесторов к таким молодым компаниям, она все еще может финансировать свои операции за счет эмиссии новых акций вместо долгов. Это снижает риски банкротства компании.

Выручка компании за последние 12 месяцев и поквартально в миллиардах долларов, рост выручки за квартал в процентах по сравнению с аналогичным периодом прошлого года. Источник: Macrotrends

Если встанут на путь исправления, все будет хорошо. Если посмотреть на финансовую отчетность Smartsheet, то можно заметить, что основные виновники ее убыточности — это расходы на продажи и маркетинг.

Странно, что компании нужно так тратиться по этой части, ведь, согласно годовому отчету, у Smartsheet показатель удержания клиентов в долларовом выражении составляет 135%. Из существующей клиентской базы у нее получается выжимать денег так много, что это компенсирует любой отток клиентов, который мог бы иметь место.

Больше 94% выручки Smartsheet получает по предсказуемой подписной модели. Значит, компании не нужно так сильно тратиться на огромный штат людей, которые будут заниматься холодными звонками. Smartsheet может снизить расходы в этой категории и стать наконец прибыльной. А это увеличит ее инвестиционную привлекательность как с точки зрения обычных людей, так и возможных покупателей из числа крупных компаний.

Не очень дорого. У Smartsheet капитализация чуть больше 5,6 млрд долларов, что делает вполне вероятной ее покупку компанией покрупнее, особенно если будет велик шанс сделать из Smartsheet прибыльный бизнес. Какая-нибудь Microsoft вполне могла бы купить Smartsheet, интегрировать компанию в свою структуру и порезать ее отдел продаж, сделав из Smartsheet высокомаржинальное подразделение.

Коронавирусный кризис усилил позицию таких компаний, как Microsoft: в эту лихую годину они вошли с огромными запасами денег и вышли с увеличившимися доходами. Купить какую-нибудь Smartsheet для них было бы вполне разумным решением для расширения существующего бизнеса. От покупки компании кем-то крупным ее акции вырастут.

Почему не стоит брать акции прямо сейчас

На данный момент акции Smartsheet выглядят слишком дорогими. Есть несколько причин, почему они могут упасть, что будет нам только на руку.

Это имитация бизнеса. Компания теряет деньги вместо того, чтобы их зарабатывать, и кормит инвесторов обещаниями, что когда-нибудь потом станет прибыльной. Подобная позиция и в сытые времена гарантирует волатильность акций. Учитывая, что сейчас времена непростые, можно смело рассчитывать на падение акций.

Выручка и убыток за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Валовая маржа, операционная маржа и итоговая маржа в процентах от выручки. Источник: Macrotrends

Рынок напрашивается на коррекцию. Американский рынок смотрится сегодня очень дорого, значит, коррекция вполне возможна. Smartsheet, как убыточной компании, в момент такой коррекции достанется первый кнут: ведомые стадным инстинктом инвесторы будут продавать переоцененные акции убыточных компаний.

Я считаю, что акции Smartsheet должны упасть с нынешних 46,5 до 33 $ за штуку. Это заметно меньше текущей цены, но все же больше тех 32 $, до которых акции упали в ходе весенней коррекции.

По 33 $ акции вполне можно подобрать в ожидании отскока, который последует ввиду перспектив сектора, в котором компания работает, и интереса американских частных инвесторов к подобным бумагам.

Капитализация компаний растет быстрее продаж. Источник: Wall Street Journal

Что может помешать росту

Это убыточная компания. Smartsheet не зарабатывает деньги. Более того, вообще непонятно, когда она станет прибыльной. Значит, котировки будет трясти, а их стабильный рост куда менее вероятен.

Может быть, бухгалтерия чего-то недоговаривает. Существует немалая вероятность того, что в диких расходах отдела продаж учитываются большие скидки для удержания клиентов. Если это так, то бизнес Smartsheet резко становится менее привлекательным, что снижает вероятность покупки Smartsheet другой компанией.

В долгосрочной перспективе такое, скорее всего, приведет к банкротству компании. Если клиенты не покупают продукт без больших скидок, с бизнесом что-то не так. Потенциальных покупателей вроде Microsoft обнаружение такого «бага» системы продаж тоже отпугнет. Это снизит вероятность покупки Smartsheet до минимума.

Конкуренты. У Smartsheet множество конкурентов вроде уже упомянутых Trello и Wrike. Это не позволяет компании завышать стоимость своих услуг и, соответственно, приближаться к безубыточности.

Что в итоге

Ждем падения акций с 46,5 до 33 $ и берем их по этой цене. А дальше есть два пути.

Продать сразу после отскока. Можно дождаться цены 40 $ и продать по ней. Учитывая бешеную активность «робингудов» и образ компании в восприятии розничных инвесторов, вероятность отскока до указанной цены в течение 10 месяцев после падения будет очень высока. Может быть, это займет даже меньше месяца.

Держать долго. Или можно набраться наглости и держать эти акции следующие 10 лет, чтобы продать их в течение этого времени за 66 $. К такой цене может привести повышенный спрос со стороны американских трейдеров, или компания все же станет прибыльной, или компанию купит кто-то крупный.

Но может случиться и так, что ничего из этого не произойдет. За такой долгий срок компания может обрасти долгами и обанкротиться. Это более рискованный вариант.

В любом случае брать акции Smartsheet стоит лишь на ту сумму, которую вы готовы потерять. Тем, кто не любит волатильность, стоит держаться от этих акций подальше.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба