21 августа 2020 T-Investments Городилов Михаил

Сегодня спекулятивная идея: поймать на падении акции предприятия в сфере телемедицины Teladoc Health и заработать на их отскоке.

Потенциал роста: до 28% в абсолюте.

Срок действия: до 20 месяцев.

Почему акции могут вырасти: в пользу них сыграет шумиха вокруг сектора телемедицины, который считается перспективным.

Как действуем: ждем падения цены акций с 212 до 140 $ и покупаем.

На чем компания зарабатывает

Teladoc — это платформа, позволяющая пациентам общаться с врачами удаленно. Это преимущественно B2B-бизнес: большая часть клиентов Teladoc — это страховые компании.

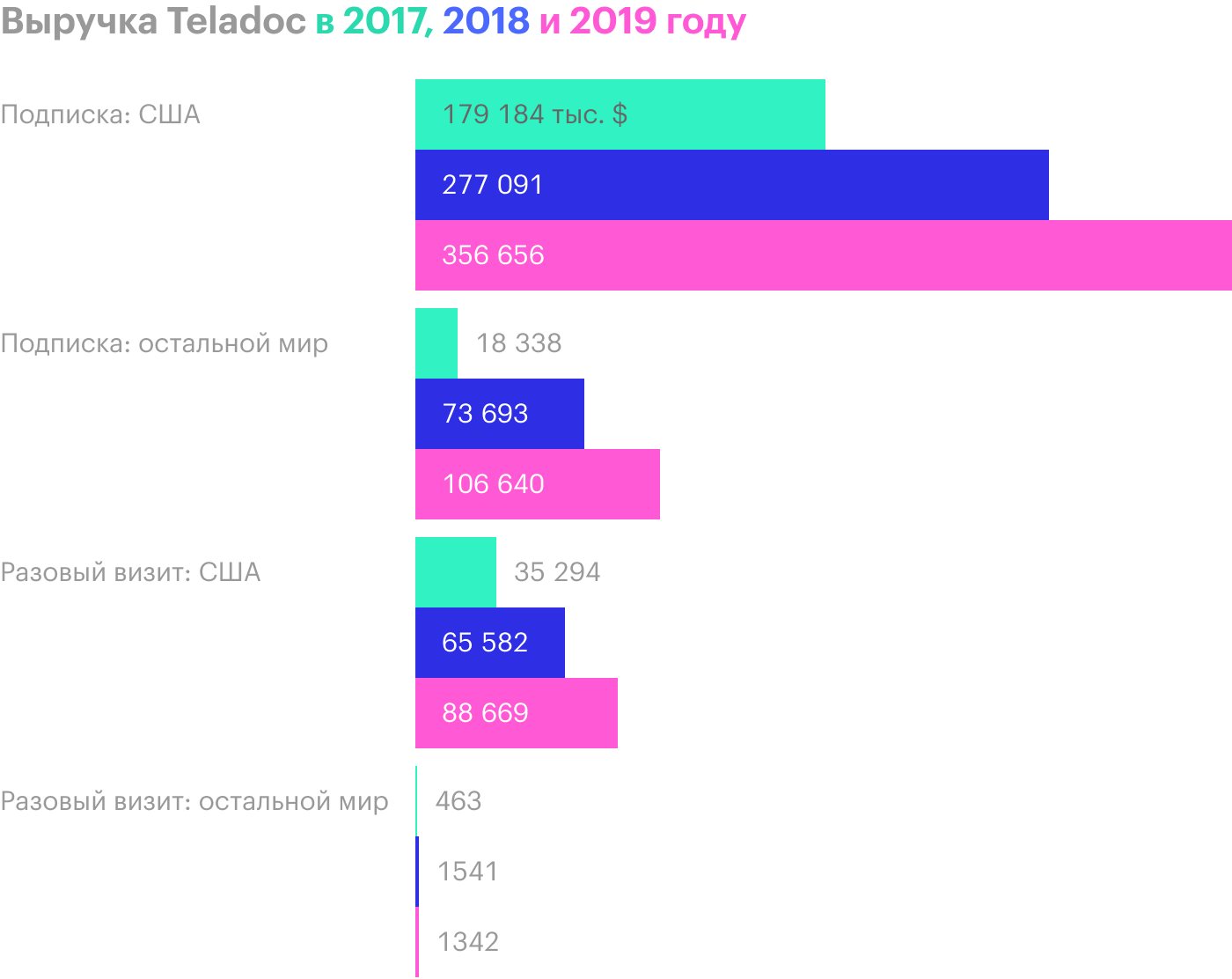

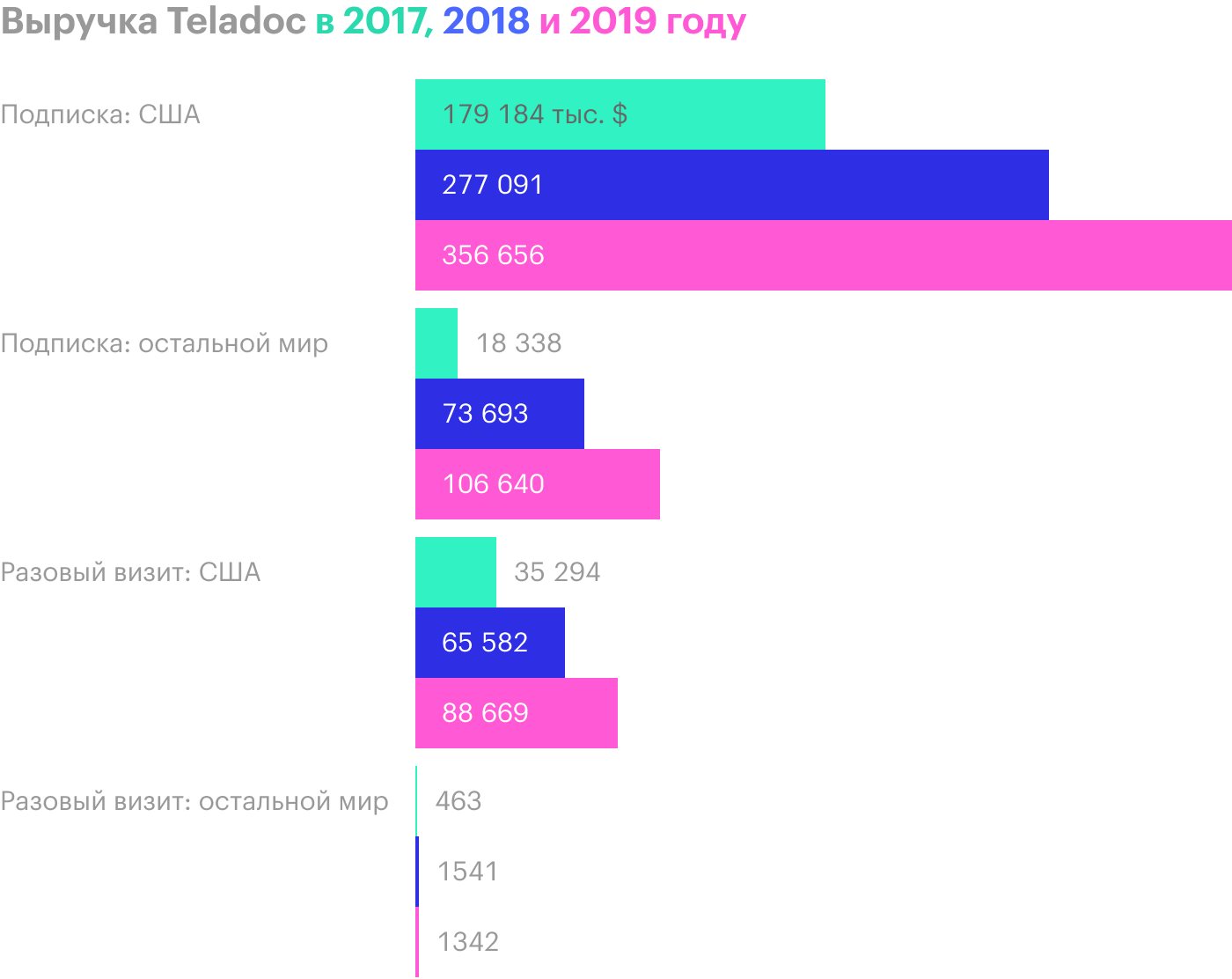

Согласно годовому отчету компании, ее выручка делится на подписку и разовые визиты. В первом случае клиенты регулярно платят за возможность обратиться к специалисту по любой волнующей проблеме, во втором случае Teladoc собирает деньги с клиентов за конкретный визит, если у них нет подписки или если подписка не включает в себя услуги выбранного специалиста.

Аргументы в пользу компании

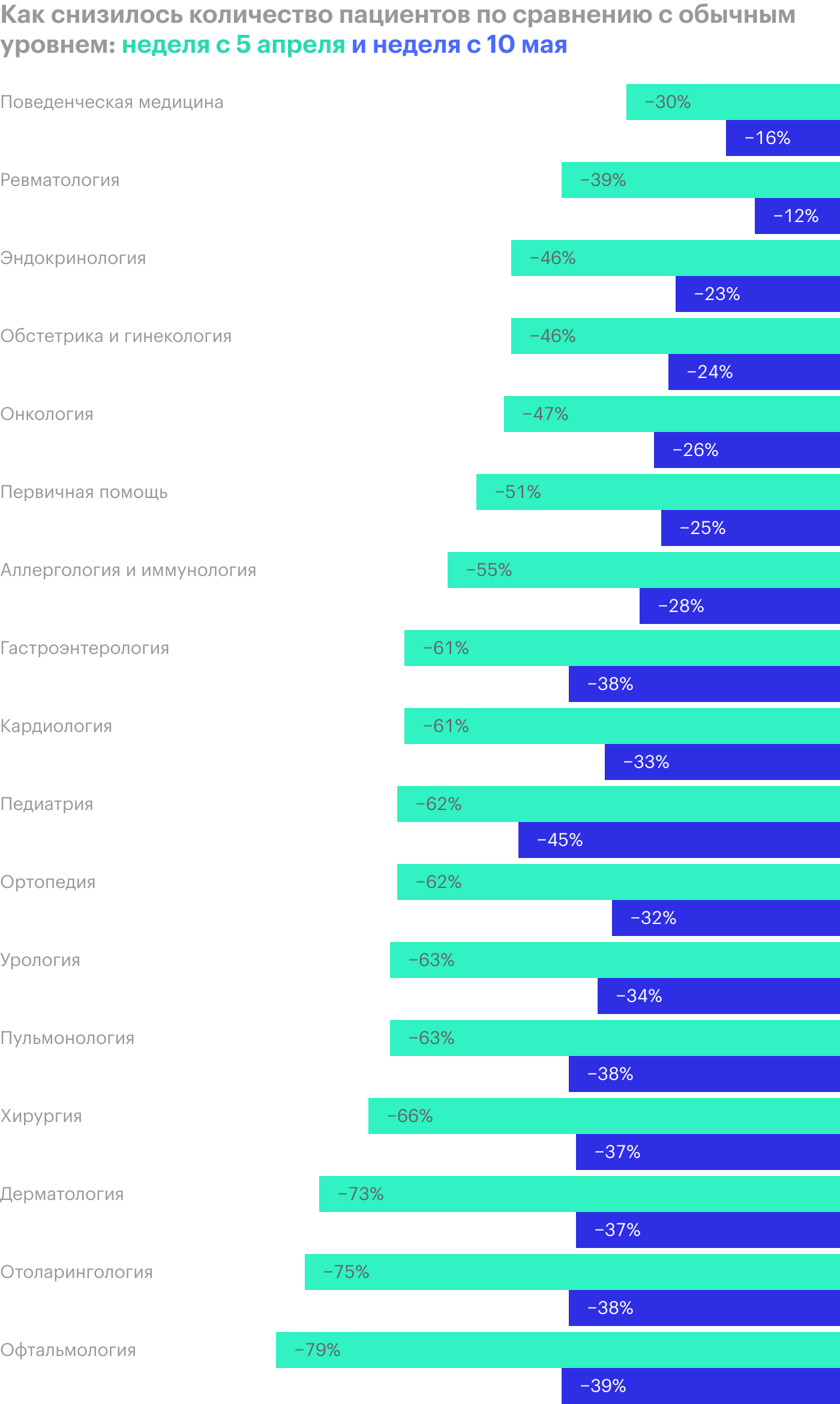

Перспективный (якобы) сектор. В этом году больницы в США были переполнены, и многие пациенты не могли попасть к врачу. Из-за этого резко вырос спрос на услуги в сфере телемедицины.

Так компания смогла нарастить темпы роста выручки, от чего котировки сильно выросли, несмотря на убыточность ее бизнеса. Ореол перспективности сектора телемедицины привлекает к компании розничных инвесторов, коих стало очень много благодаря нулевым брокерским комиссиям у многих брокерских компаний в США.

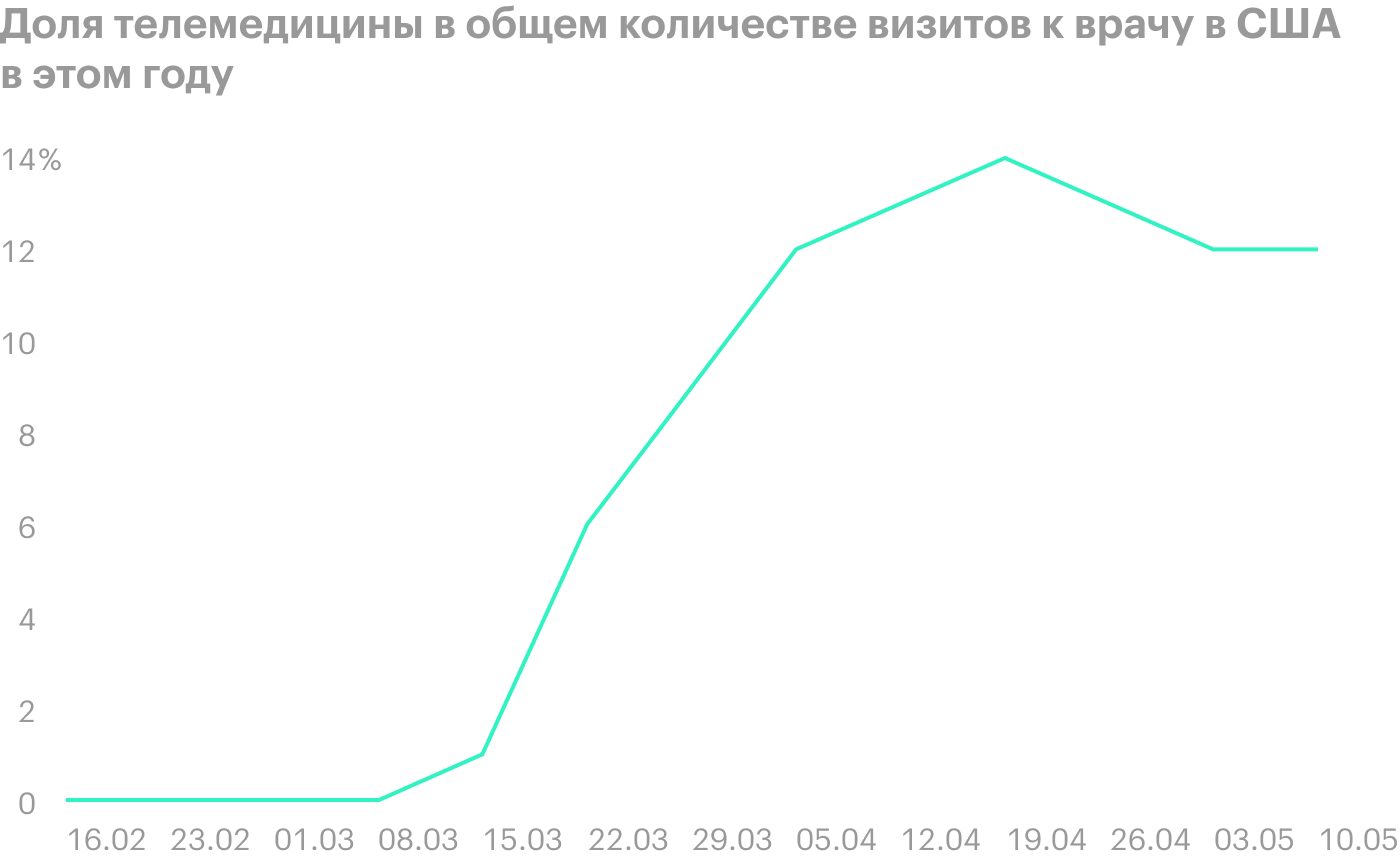

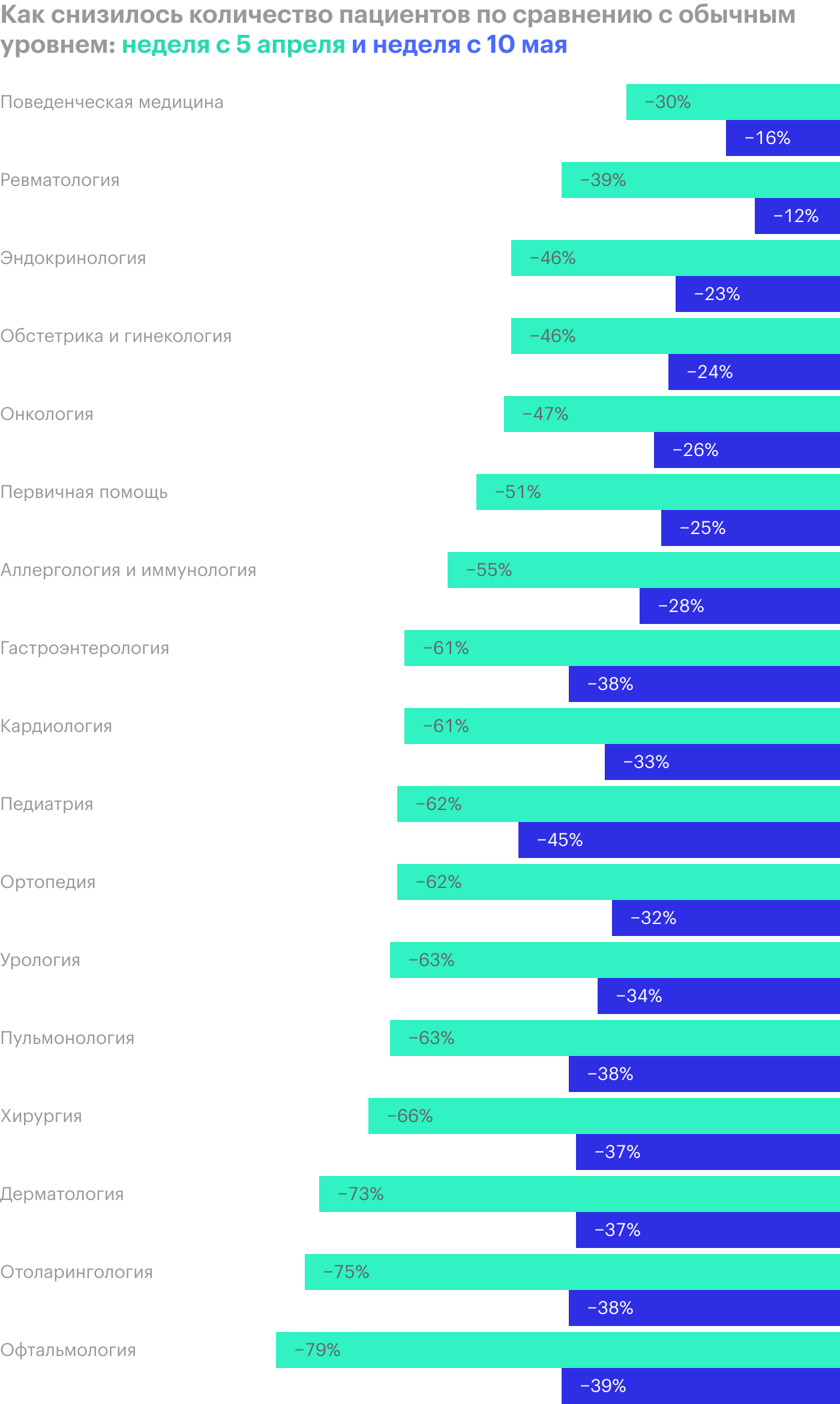

Источник: The Commonwealth Fund. По какой-то причине сайт The Commonwealth Fund недоступен пользователям из РФ. Надеемся, вы знаете, что делать

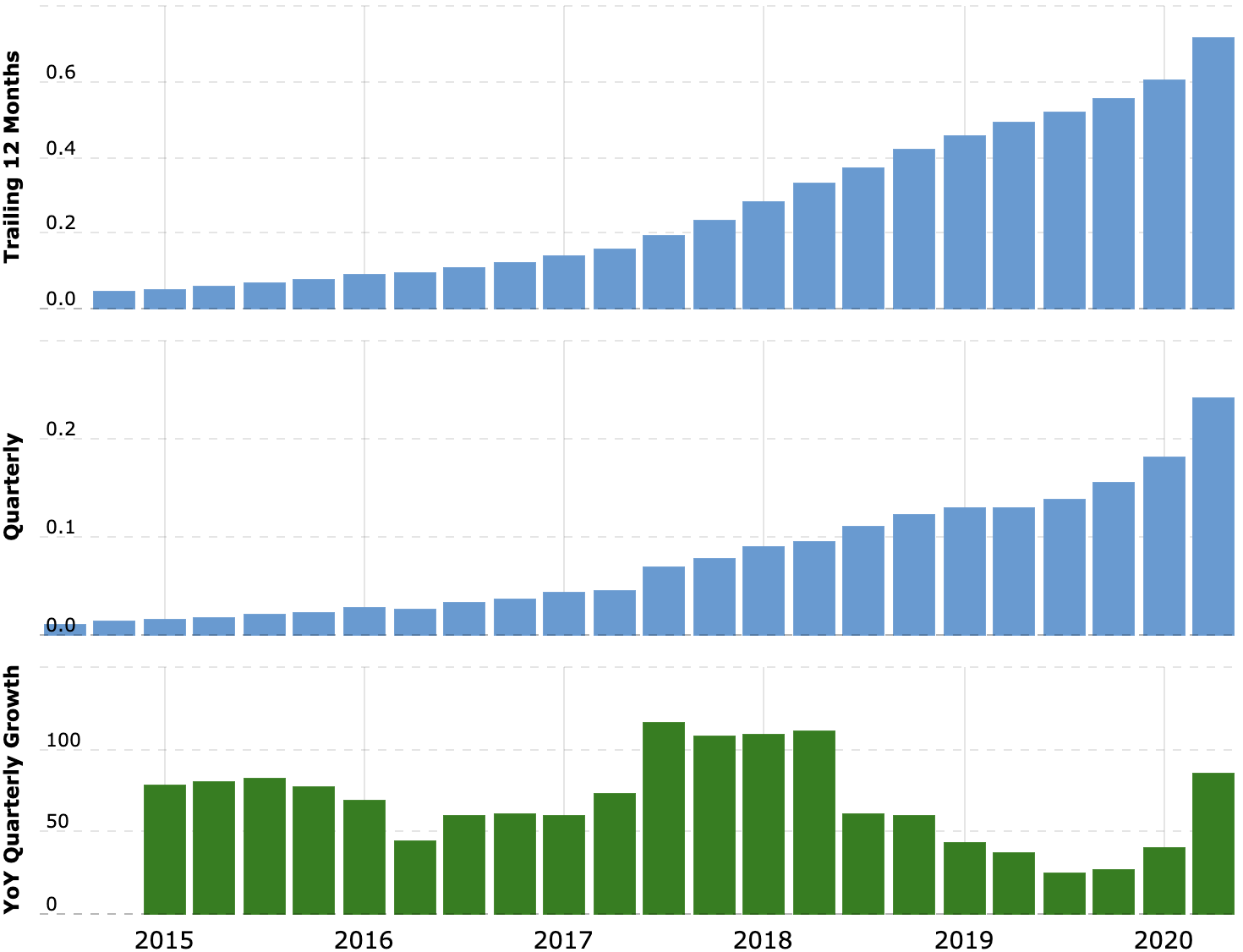

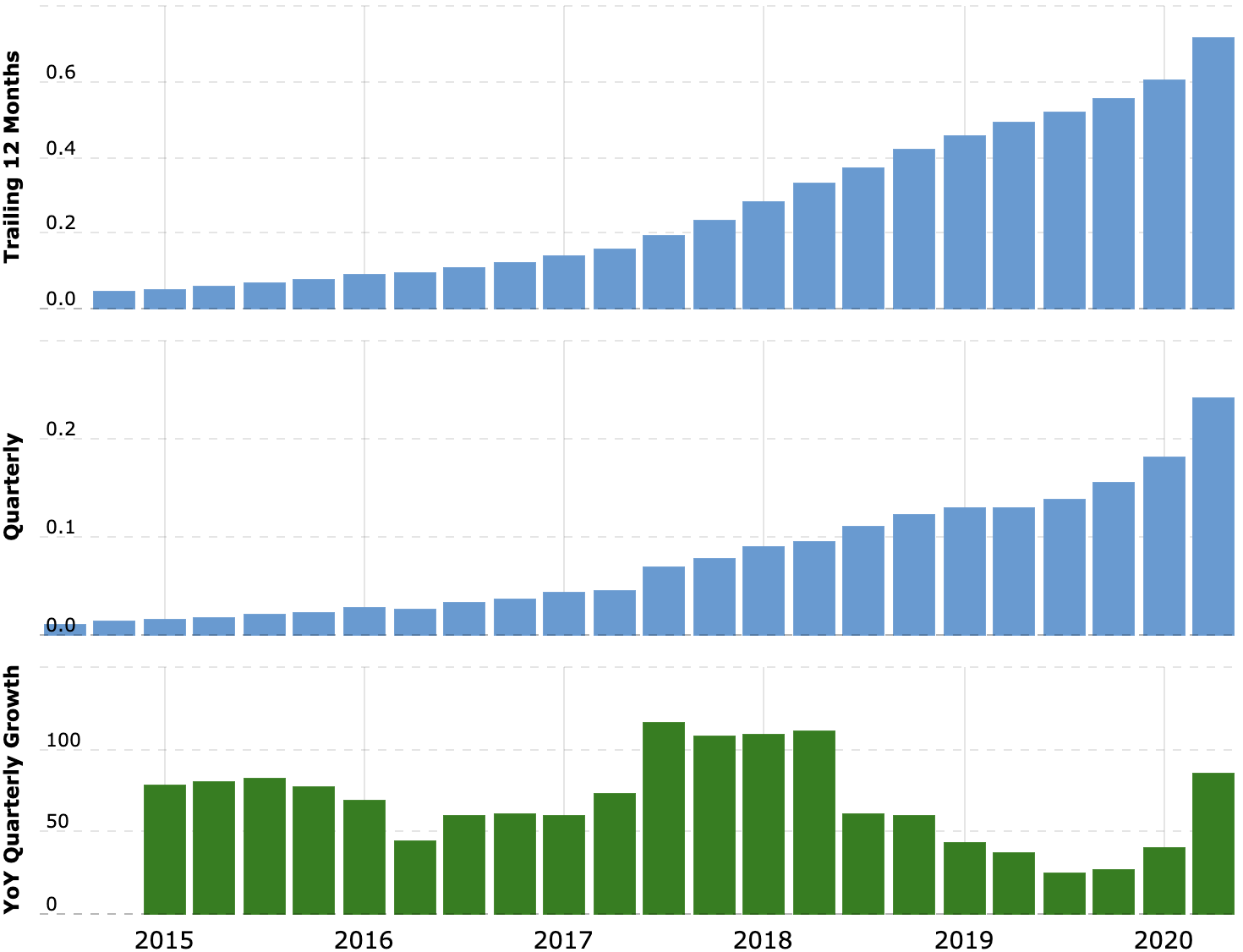

Выручка компании за последние 12 месяцев и поквартально в миллиардах долларов, рост выручки за квартал в процентах по сравнению с аналогичным периодом прошлого года. Источник: Macrotrends

Может быть, компанию купят. Тот факт, что компания стремится к прибыльности, и иллюзия перспективности направления, в котором она работает, могут привлечь к ней крупных инвесторов. Например, это может быть кто-то из крупных сетей госпиталей, кто сможет эффективно интегрировать Teladoc в собственную корпоративную структуру и повседневную операционную деятельность.

Большая часть выручки компании относится к категории возобновляемой. Новые владельцы Teladoc вполне могли бы урезать расходы на рекламу и управление и сделать приложение прибыльным, продвигая его через собственный маркетинговый отдел.

Сейчас капитализация Teladoc около 17,65 млрд долларов. Вероятность покупки будет выше, если акции компании сильно подешевеют и уменьшится ее капитализация. Так компания станет привлекательней для тех медицинских предприятий, которые справились с кризисом и могут позволить себе планировать инвестиции в будущее.

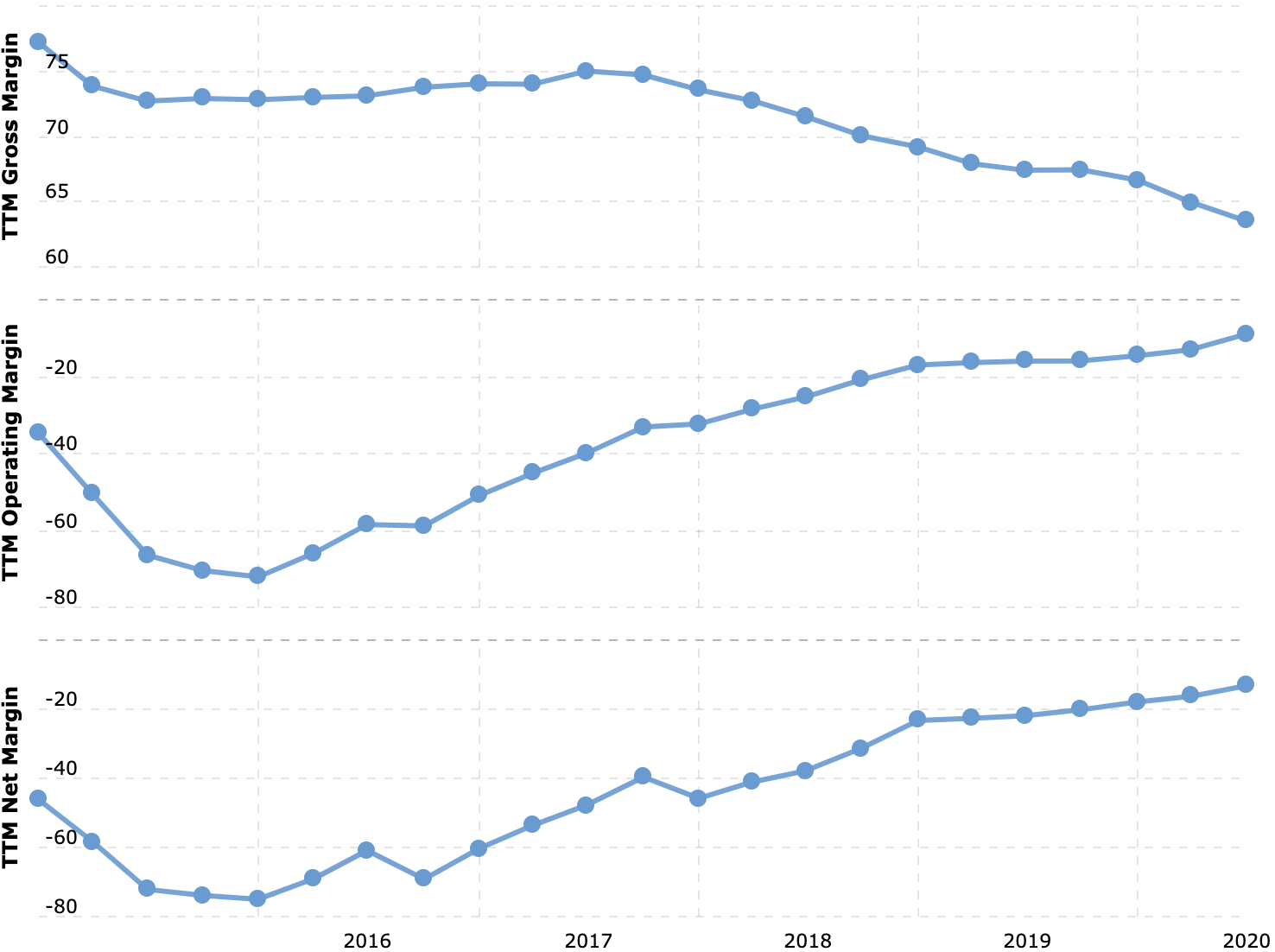

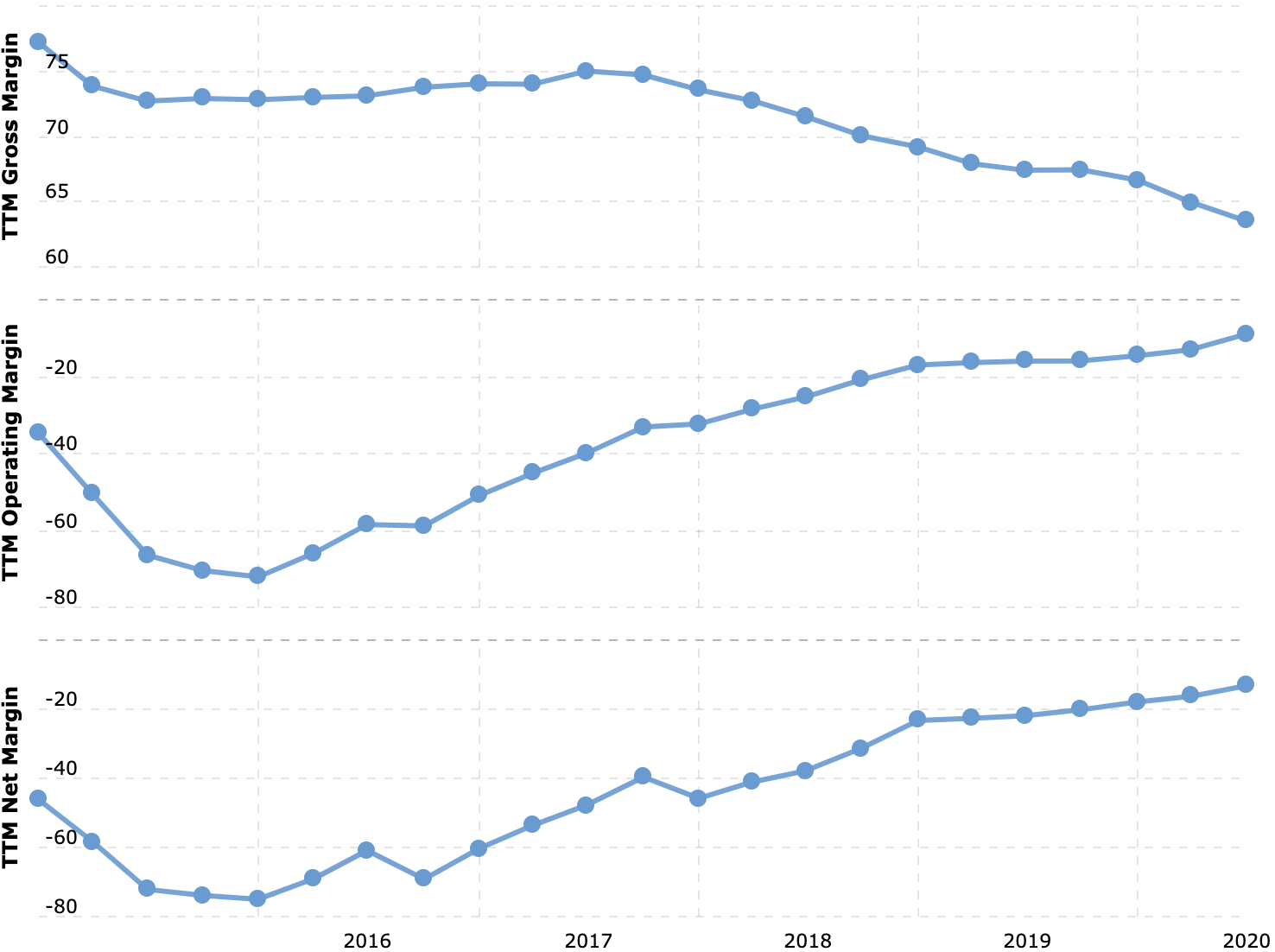

Пациента можно спасти. Компания убыточна, но ее маржа постепенно растет. Возможно, тот час, когда она станет прибыльной, уже не так далек. Ну а прибыльный стартап будет более устойчив и привлечет еще больше инвесторов.

Валовая маржа, операционная маржа и итоговая маржа в процентах от выручки. Источник: Macrotrends

Почему не стоит брать акции прямо сейчас

Сейчас Teladoc стоит неприлично дорого. Я считаю, что акции могут и должны упасть в ближайшее время по следующим причинам.

Компания попала пальцем в нёбо. Если отбросить шумиху, то телемедицина — это неидеальная и ограниченная сфера деятельности. К сожалению, телемедицина не позволяет врачам сделать много важных вещей.

Так, нельзя прослушать пациента со стетоскопом, сделать не требующий специальной подготовки анализ, например соскоб кожи, понажимать пальцем на живот и спросить, где болит, и т. д. Это не говоря про анализы, которые врач назначит и которые обязательно надо делать перед повторным приемом. Вот на такой прием уже вполне можно «приходить» удаленно после действий в офлайне.

Лечить сложные болезни людей удаленно невозможно. Например, в ходе телеприема пациентам надо самим светить себе в горло фонариком, да так, чтобы все было видно; нажимать себе на живот там, где скажут, и т. д.

Мне кажется, что эффективность таких осмотров очень невелика. Поэтому пациенты начали возвращаться в больницы еще до отмены карантина — как только все привыкли к пандемии.

В июле этого года в США подсчитали, что за последние 12 месяцев телемедицинскими услугами в том или ином виде пользовались 9,6% американцев. Это довольно много, но не так много, как могло бы быть, учитывая, что посещаемость больниц резко упала. Кроме того, карантин — это не навсегда, и люди рано или поздно вернутся в обычные медицинские учреждения.

Со стороны врачей телемедицина — это вынужденное решение: падение трафика пациентов в клиниках в период карантина вынудило их пользоваться этими сервисами, чтобы получать хоть какие-то деньги. Но труд врачей в этом случае оплачивается хуже.

Я думаю, что Teladoc и схожие предприятия в скором времени уткнутся в не очень высокий потолок своего развития. Как только это случится, темпы роста выручки пойдут на спад — инвесторы разочаруются в компании.

Рынок в США ведет себя ненормально. Основные индексы этим летом росли, хотя экономика США понесла огромный ущерб. Я считаю коррекцию неизбежной. Поскольку Teladoc — это переоцененная убыточная компания, ее акциям в ходе такой коррекции сильно достанется.

С учетом всего этого я считаю, что акции компании должны упасть с нынешних 212 до 140 $. Это заметно меньше текущей цены, но куда больше тех 102 $, которые акции стоили в начале февраля.

Что может помешать

Недовольство врачей. В отчете Фонда Роберта Вуда Джонсона, посвященном действиям страховщиков во время пандемии, указывается, что многие из них не стали возмещать докторам деньги за удаленный прием пациентов по той же ставке, что и за «живой» прием. Это не замедлило сказаться на популярности этого метода у докторов.

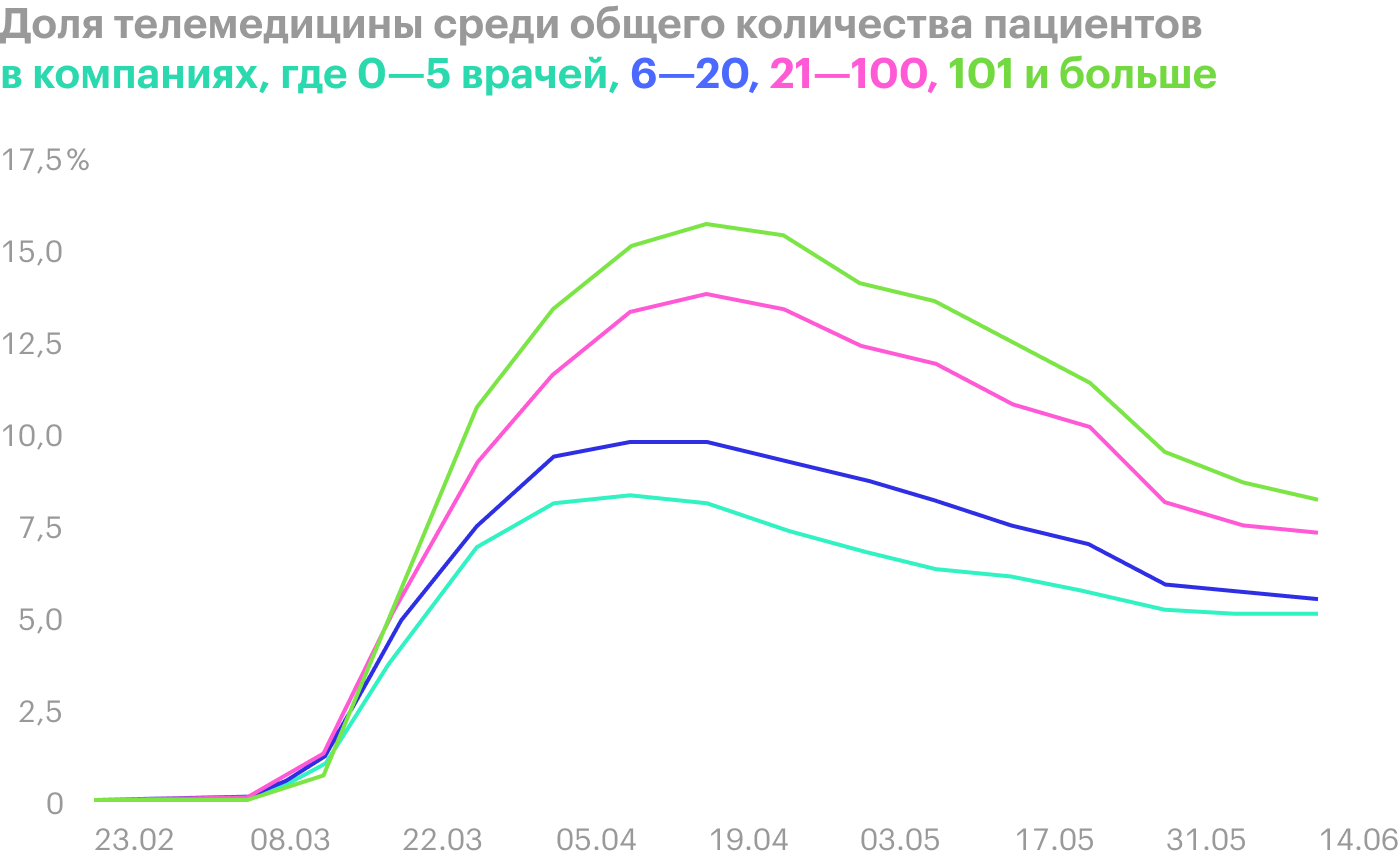

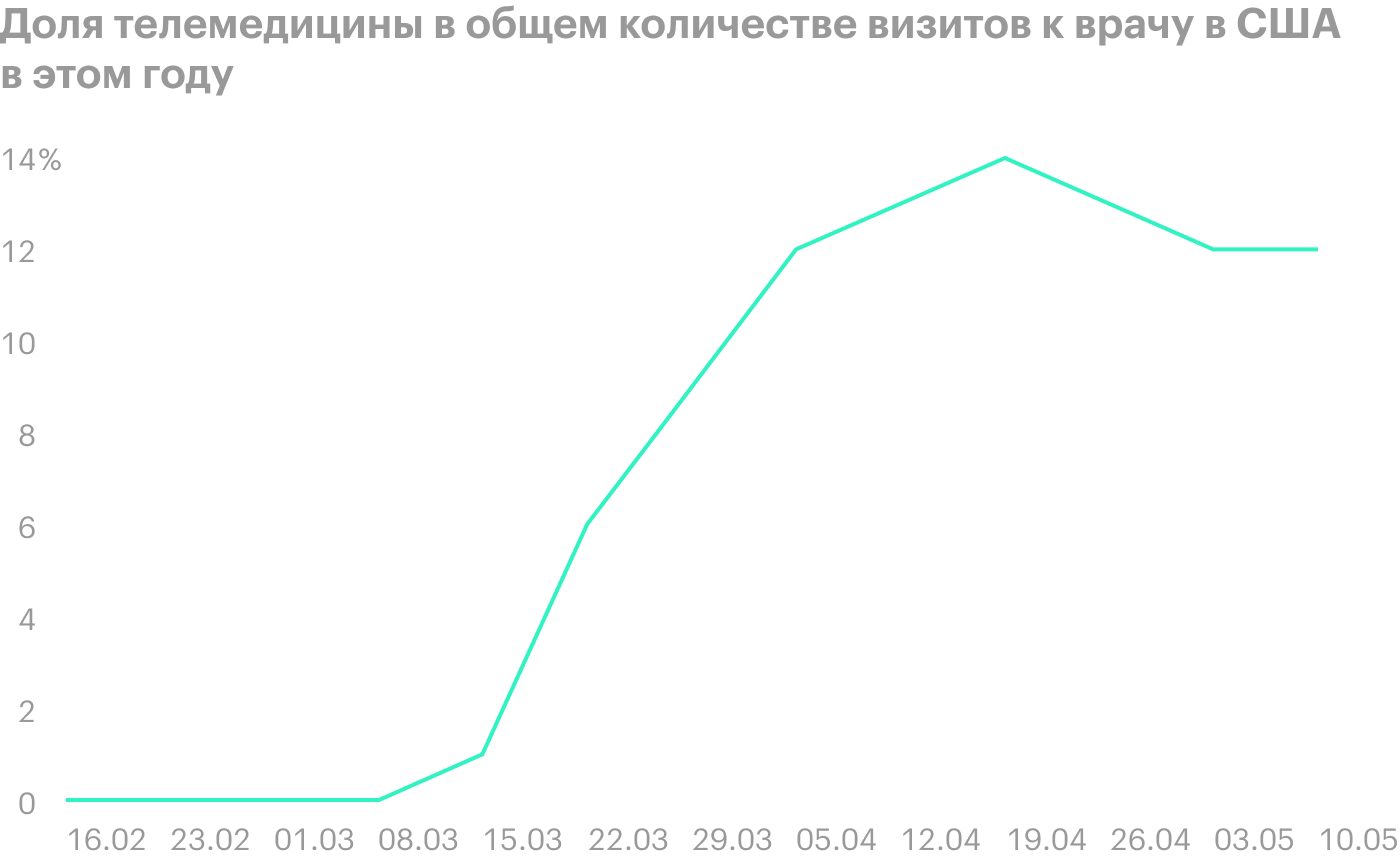

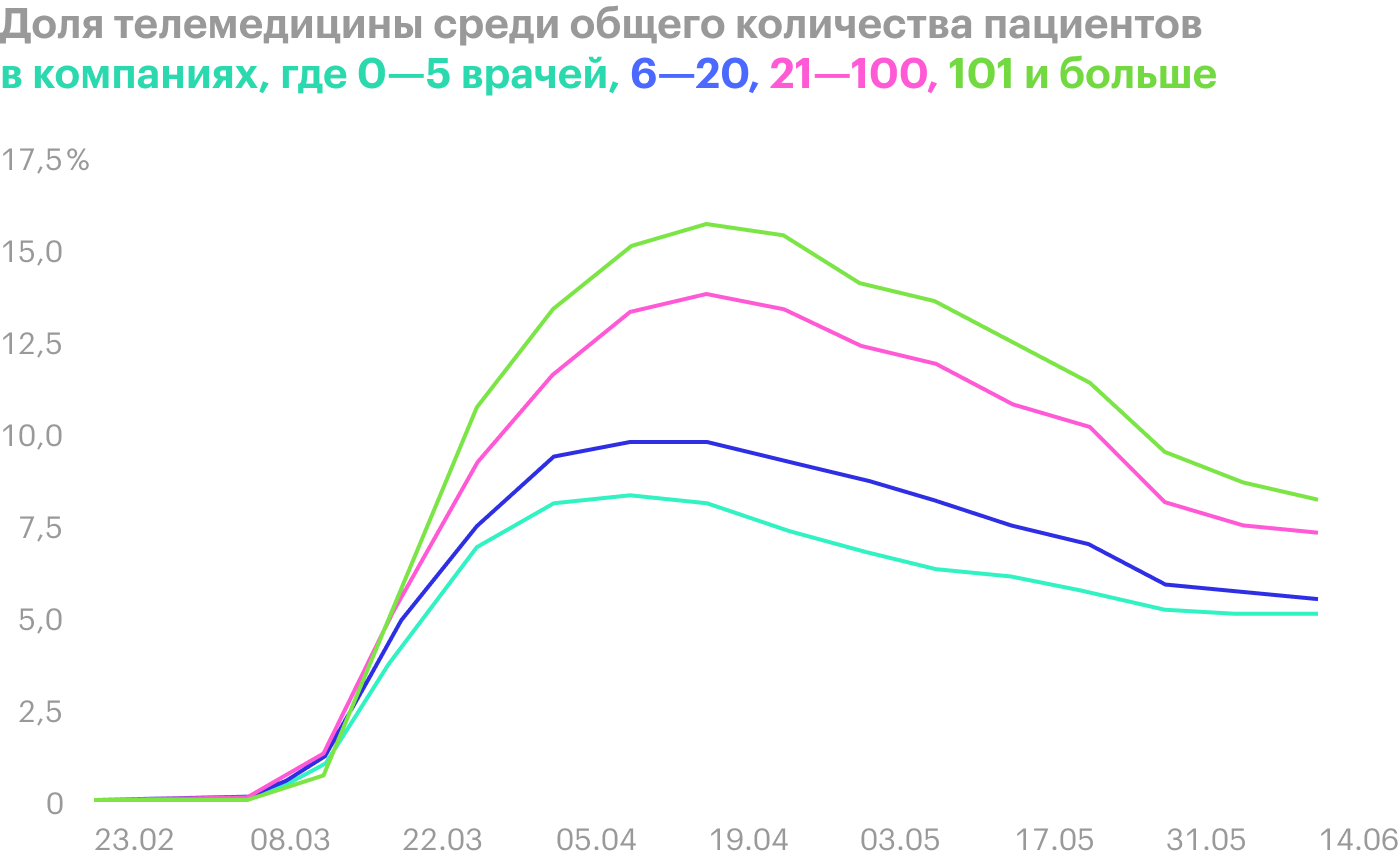

В апреле число удаленных приемов врачей достигло пика — 14% от всех приемов у врачей в США, но с тех пор их количество постоянно снижалось. Дело в том, что врачи начали отписываться от телемедицинских сервисов и снизилось количество принимаемых через подобные сервисы пациентов. Дерматолог Мартин Дюваль из Сент-Луиса, например, за один телемедицинский прием получал от страховой 20—30 $ — гораздо меньше, чем за обычный прием.

Повторю: удаленный прием пациентов на платформах вроде Teladoc был для врачей вынужденной временной мерой. Если страховые компании пойдут врачам навстречу и начнут нормально платить за удаленные приемы, то, возможно, Teladoc сохранит высокие темпы роста выручки и все будет хорошо. Но если не начнут, то у этого стартапа могут быть сложности из-за нехватки квалифицированных докторов, ведь их не устраивает низкий уровень компенсации.

Мы ничего не знаем о подписчиках. Компания не рассказывает о том, какой у нее процент удержания подписчиков. Может быть, «текучка» здесь очень высокая и, соответственно, компании приходится много тратиться на продажи и маркетинг, чтобы приток новых клиентов временно компенсировал потерю старых. Это плохо и для самого бизнеса, и для перспектив его покупки инвестором со стороны.

Убыточность. Поскольку компания пока не приносит прибыли, ее акциям гарантирована волатильность. Собственно, в связи с этой волатильностью я и ожидаю падения акций, но нужно быть готовыми к тому, что даже в ходе восстановления котировок эти акции все еще может сильно трясти.

Что в итоге

Ждем падения акций с нынешних 212 до 140 $ за штуку, подбираем, ждем роста до 180 $ и продаем.

Я считаю, что с учетом растущей роли падких на шумиху розничных инвесторов целевая цена продажи будет достигнута максимум за 20 месяцев после падения. Возможно, это произойдет гораздо быстрее, но все же будем готовы к неожиданностям.

Потенциал роста: до 28% в абсолюте.

Срок действия: до 20 месяцев.

Почему акции могут вырасти: в пользу них сыграет шумиха вокруг сектора телемедицины, который считается перспективным.

Как действуем: ждем падения цены акций с 212 до 140 $ и покупаем.

На чем компания зарабатывает

Teladoc — это платформа, позволяющая пациентам общаться с врачами удаленно. Это преимущественно B2B-бизнес: большая часть клиентов Teladoc — это страховые компании.

Согласно годовому отчету компании, ее выручка делится на подписку и разовые визиты. В первом случае клиенты регулярно платят за возможность обратиться к специалисту по любой волнующей проблеме, во втором случае Teladoc собирает деньги с клиентов за конкретный визит, если у них нет подписки или если подписка не включает в себя услуги выбранного специалиста.

Аргументы в пользу компании

Перспективный (якобы) сектор. В этом году больницы в США были переполнены, и многие пациенты не могли попасть к врачу. Из-за этого резко вырос спрос на услуги в сфере телемедицины.

Так компания смогла нарастить темпы роста выручки, от чего котировки сильно выросли, несмотря на убыточность ее бизнеса. Ореол перспективности сектора телемедицины привлекает к компании розничных инвесторов, коих стало очень много благодаря нулевым брокерским комиссиям у многих брокерских компаний в США.

Источник: The Commonwealth Fund. По какой-то причине сайт The Commonwealth Fund недоступен пользователям из РФ. Надеемся, вы знаете, что делать

Выручка компании за последние 12 месяцев и поквартально в миллиардах долларов, рост выручки за квартал в процентах по сравнению с аналогичным периодом прошлого года. Источник: Macrotrends

Может быть, компанию купят. Тот факт, что компания стремится к прибыльности, и иллюзия перспективности направления, в котором она работает, могут привлечь к ней крупных инвесторов. Например, это может быть кто-то из крупных сетей госпиталей, кто сможет эффективно интегрировать Teladoc в собственную корпоративную структуру и повседневную операционную деятельность.

Большая часть выручки компании относится к категории возобновляемой. Новые владельцы Teladoc вполне могли бы урезать расходы на рекламу и управление и сделать приложение прибыльным, продвигая его через собственный маркетинговый отдел.

Сейчас капитализация Teladoc около 17,65 млрд долларов. Вероятность покупки будет выше, если акции компании сильно подешевеют и уменьшится ее капитализация. Так компания станет привлекательней для тех медицинских предприятий, которые справились с кризисом и могут позволить себе планировать инвестиции в будущее.

Пациента можно спасти. Компания убыточна, но ее маржа постепенно растет. Возможно, тот час, когда она станет прибыльной, уже не так далек. Ну а прибыльный стартап будет более устойчив и привлечет еще больше инвесторов.

Валовая маржа, операционная маржа и итоговая маржа в процентах от выручки. Источник: Macrotrends

Почему не стоит брать акции прямо сейчас

Сейчас Teladoc стоит неприлично дорого. Я считаю, что акции могут и должны упасть в ближайшее время по следующим причинам.

Компания попала пальцем в нёбо. Если отбросить шумиху, то телемедицина — это неидеальная и ограниченная сфера деятельности. К сожалению, телемедицина не позволяет врачам сделать много важных вещей.

Так, нельзя прослушать пациента со стетоскопом, сделать не требующий специальной подготовки анализ, например соскоб кожи, понажимать пальцем на живот и спросить, где болит, и т. д. Это не говоря про анализы, которые врач назначит и которые обязательно надо делать перед повторным приемом. Вот на такой прием уже вполне можно «приходить» удаленно после действий в офлайне.

Лечить сложные болезни людей удаленно невозможно. Например, в ходе телеприема пациентам надо самим светить себе в горло фонариком, да так, чтобы все было видно; нажимать себе на живот там, где скажут, и т. д.

Мне кажется, что эффективность таких осмотров очень невелика. Поэтому пациенты начали возвращаться в больницы еще до отмены карантина — как только все привыкли к пандемии.

В июле этого года в США подсчитали, что за последние 12 месяцев телемедицинскими услугами в том или ином виде пользовались 9,6% американцев. Это довольно много, но не так много, как могло бы быть, учитывая, что посещаемость больниц резко упала. Кроме того, карантин — это не навсегда, и люди рано или поздно вернутся в обычные медицинские учреждения.

Со стороны врачей телемедицина — это вынужденное решение: падение трафика пациентов в клиниках в период карантина вынудило их пользоваться этими сервисами, чтобы получать хоть какие-то деньги. Но труд врачей в этом случае оплачивается хуже.

Я думаю, что Teladoc и схожие предприятия в скором времени уткнутся в не очень высокий потолок своего развития. Как только это случится, темпы роста выручки пойдут на спад — инвесторы разочаруются в компании.

Рынок в США ведет себя ненормально. Основные индексы этим летом росли, хотя экономика США понесла огромный ущерб. Я считаю коррекцию неизбежной. Поскольку Teladoc — это переоцененная убыточная компания, ее акциям в ходе такой коррекции сильно достанется.

С учетом всего этого я считаю, что акции компании должны упасть с нынешних 212 до 140 $. Это заметно меньше текущей цены, но куда больше тех 102 $, которые акции стоили в начале февраля.

Что может помешать

Недовольство врачей. В отчете Фонда Роберта Вуда Джонсона, посвященном действиям страховщиков во время пандемии, указывается, что многие из них не стали возмещать докторам деньги за удаленный прием пациентов по той же ставке, что и за «живой» прием. Это не замедлило сказаться на популярности этого метода у докторов.

В апреле число удаленных приемов врачей достигло пика — 14% от всех приемов у врачей в США, но с тех пор их количество постоянно снижалось. Дело в том, что врачи начали отписываться от телемедицинских сервисов и снизилось количество принимаемых через подобные сервисы пациентов. Дерматолог Мартин Дюваль из Сент-Луиса, например, за один телемедицинский прием получал от страховой 20—30 $ — гораздо меньше, чем за обычный прием.

Повторю: удаленный прием пациентов на платформах вроде Teladoc был для врачей вынужденной временной мерой. Если страховые компании пойдут врачам навстречу и начнут нормально платить за удаленные приемы, то, возможно, Teladoc сохранит высокие темпы роста выручки и все будет хорошо. Но если не начнут, то у этого стартапа могут быть сложности из-за нехватки квалифицированных докторов, ведь их не устраивает низкий уровень компенсации.

Мы ничего не знаем о подписчиках. Компания не рассказывает о том, какой у нее процент удержания подписчиков. Может быть, «текучка» здесь очень высокая и, соответственно, компании приходится много тратиться на продажи и маркетинг, чтобы приток новых клиентов временно компенсировал потерю старых. Это плохо и для самого бизнеса, и для перспектив его покупки инвестором со стороны.

Убыточность. Поскольку компания пока не приносит прибыли, ее акциям гарантирована волатильность. Собственно, в связи с этой волатильностью я и ожидаю падения акций, но нужно быть готовыми к тому, что даже в ходе восстановления котировок эти акции все еще может сильно трясти.

Что в итоге

Ждем падения акций с нынешних 212 до 140 $ за штуку, подбираем, ждем роста до 180 $ и продаем.

Я считаю, что с учетом растущей роли падких на шумиху розничных инвесторов целевая цена продажи будет достигнута максимум за 20 месяцев после падения. Возможно, это произойдет гораздо быстрее, но все же будем готовы к неожиданностям.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба