21 августа 2020 Wolf Street Рихтер Вульф

Кто-то должен был купить невероятное количество новых американских государственных облигаций. И вот кто это.

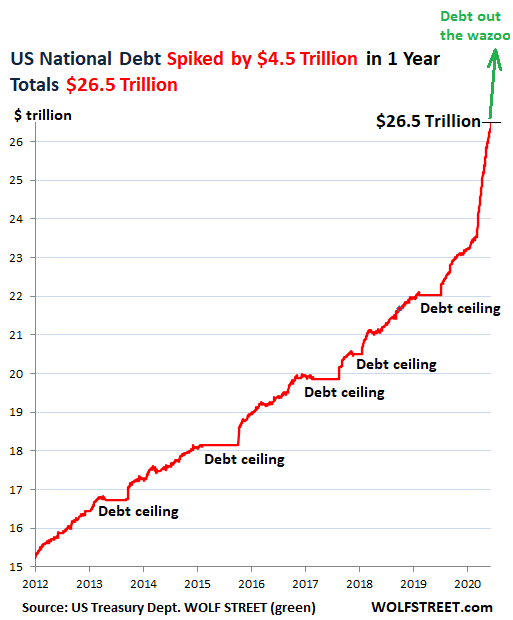

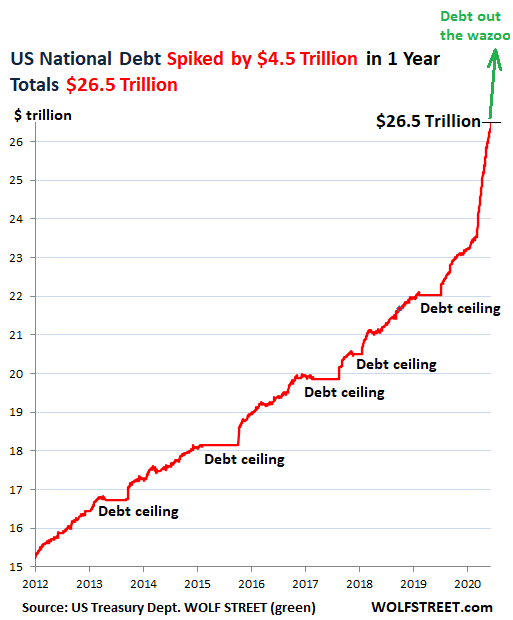

Помните смешной и причудливый фарс с «потолком долга» в Конгрессе и Белом доме? Я тоже нет. Но то были хорошие времена. Теперь же мы имеем пандемическую экономику, где общий госдолг США за последние 12 месяцев взлетел на невероятных $4.45 трлн, до $26.5 трлн. Триллионы проносятся со свистом.

Но вот в чем загвоздка: речь идет о ценных бумагах Казначейства США – и кто-то должен был их купить, все до единой. Но кто?

Госдолг США за год подскочил на $4.5 трлн

Теперь он составляет $26.5 трлн

трлн $

Потолок долга; Потолок долга; Потолок долга; Потолок долга; Потолок долга; $26.5 трлн; Долг выше крыши

Источник: Казначейство США, WOLFSTREET (зеленым)

Получить представление о том, кто купил эти ценные бумаги Казначейства США на $4.45 трлн за последние 12 месяцев, можно на основе опубликованных сегодня данных Казначейства США о международном капитале (Treasury International Capital (TIC)) по 30 июня включительно, а также данных Федеральной резервной системы (ФРС).

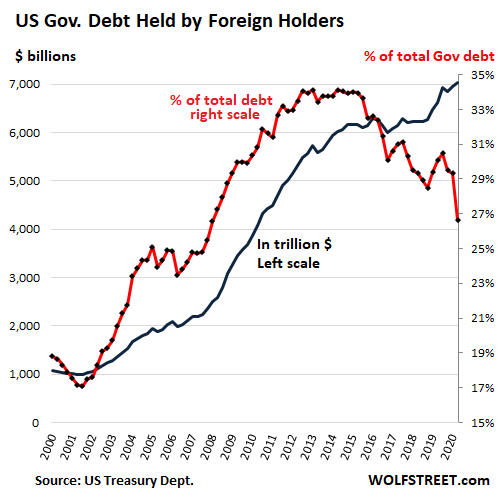

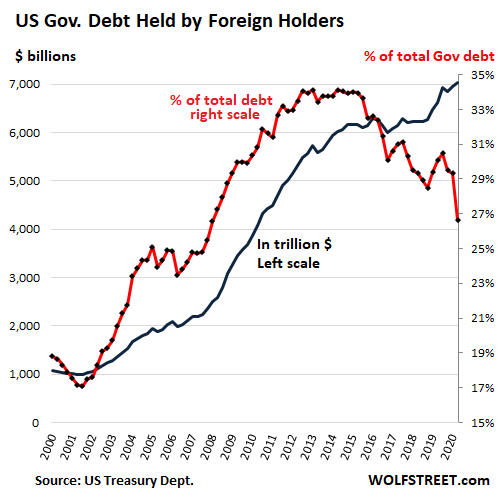

Иностранные инвесторы: маленький кусочек

Иностранные центральные банки, правительства, компании, коммерческие банки, облигационные фонды, прочие фонды и физические лица вместе в июне увеличили свои позиции относительно мая на $90 млрд. За 12-месячный период по июнь включительно они добавили $413 млрд. Теперь они держат рекордных $7.04 трлн.

Но, учитывая невероятный скачок американского госдолга ($26.45 трлн на 30 июня), их доля в этом долге опустилась до всего лишь 26.6% – самого низкого уровня с 2008 г. Поквартальный график показывает иностранные позиции в миллиардах долларов (синяя линия, левая шкала) и в процентах от общего американского долга (красная линия, правая шкала):

Американские государственные облигации у иностранных держателей

трлн $; % от общего госдолга

% от общего госдолга, правая шкала

трлн $, левая шкала

Источник: Казначейство США

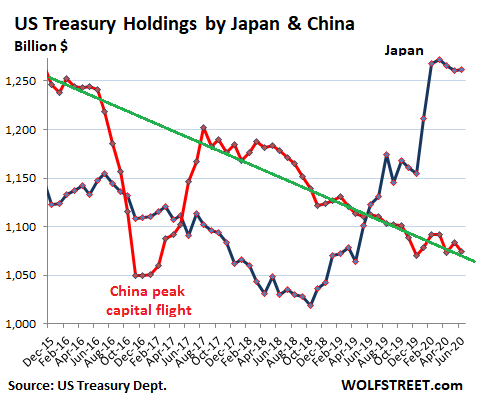

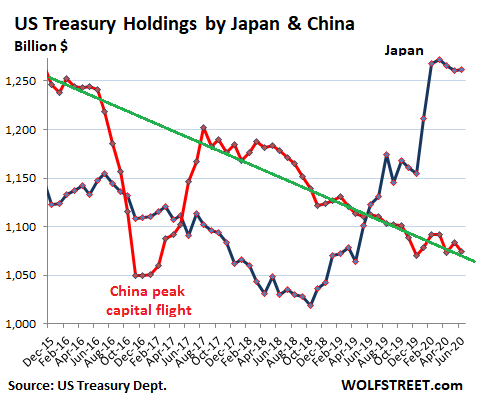

Япония и Китай, два крупнейших иностранных кредитора США, вместе держат 8.8% американских облигаций – это самая низкая доля за многие годы. В конце 2015 г. они вместе держали 12.8% от всего американского долга.

В июне японские резервы третий месяц подряд оставались на уровне $1.26 трлн, но за 12-месячный период они увеличились на $138 млрд.

Китай в июне сократил свои резервы на $9 млрд, а за 12-месячный период – на $38 млрд, до $1.07 трлн, продолжая начавшийся в 2015 г. тренд, за исключением V-образного спада во время пикового оттока капитала с последующим восстановлением:

Резервы американских государственных облигаций у Японии и Китая

Япония

Пиковый отток китайского капитала

Источник: Казначейство США

В числе следующих 10 крупнейших иностранных держателей много налоговых гаваней и финансовых центров, таких как Великобритания (Лондонский Сити), Бельгия (где базируется компания Euroclear) и Ирландия, где зарегистрировано множество американских корпораций, чтобы обойти американские налоги. Ценные бумаги Казначейства США, хранимые американскими корпорациями на марионеточных счетах, считаются ирландскими резервами. В скобках указаны резервы ценных бумаг Казначейства США в июне 2019 г.:

Великобритания (Лондонский Сити – финансовый центр): $446 млрд ($341 млрд).

Ирландия: $330 млрд ($261 млрд).

Люксембург: $268 млрд ($230 млрд).

Гонконг: $266 млрд ($217 млрд).

Бразилия: $264 млрд ($312 млрд).

Швейцария: $247 млрд ($232 млрд).

Каймановы острова: $222 млрд ($225 млрд).

Бельгия: $219 млрд ($200 млрд).

Тайвань: $205 млрд ($175 млрд).

Индия: $183 млрд ($163 млрд).

Несмотря на огромный дефицит США в торговле с Мексикой и Германией, эти страны держат относительно мало американских облигаций: $80 млрд у Германии и $47 млрд у Мексики.

Американские правительственные фонды

Фонд социального обеспечения, пенсионные фонды федеральных гражданских служащих и военных и прочие правительственные фонды в июле увеличили свои резервы на $50 млрд, а за 12-месячный период – на $112 млрд, до $5.95 трлн, или 22.5% от общего американского долга.

Данные ценные бумаги Казначейства США, часто называемые «внутренним долгом», – это активы, принадлежащие бенефициарам этих фондов. Они представляют собой настоящий долг США, никуда не девающийся только потому, что непрямыми держателями этих активов выступают американские бенефициары, вопреки глупому утверждению, будто «это не считается, потому что мы должны это сами себе».

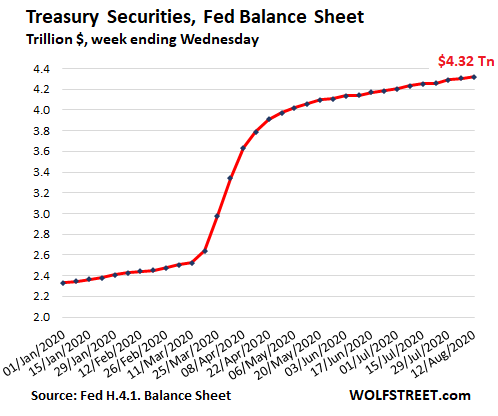

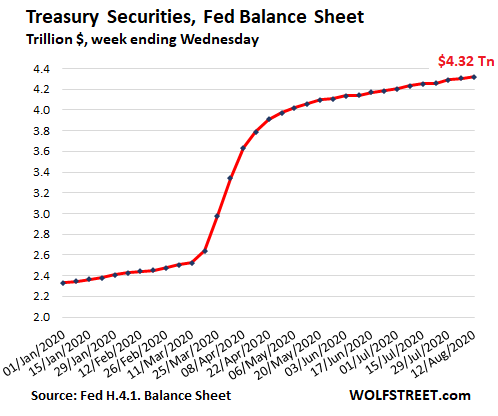

ФРС закупается

В июне ФРС увеличила свои резервы ценных бумаг Казначейства США всего на $95 млрд, после того как с 11 марта по конец мая купила облигаций на $1.6 трлн, так что на конец июня у нее было $4.2 трлн, или 15.9% американского долга.

За 12-месячный период ФРС увеличила свои резервы облигаций Казначейства США на $2.1 трлн, или примерно в два раза (еженедельный график по 12 августа):

Ценные бумаги Казначейства США на балансе ФРС

Трлн $, в каждую среду

$4.32 трлн

Источник: Баланс ФРС – отчет H.4.1

Американские коммерческие банки также закупаются

Только за июнь американские коммерческие банки увеличили свои резервы ценных бумаг Казначейства США на $121 млрд, до $1.07 трлн, согласно данным ФРС по банковским балансам. Как следствие, за 12 месяцев прирост составил $220 млрд. На них приходится примерно 4.0% от всего американского долга.

Другие американские институты и физические лица

Сюда относится все, кто не включен в другие категории: американские институциональные инвесторы, облигационные фонды, пенсионные фонды, страховщики, физические лица напрямую или опосредованно, располагающие большой наличностью корпорации, частные фирмы и перегруженные кредитом хедж-фонды, проводящие сложные сделки – такие как длинные позиции по наличным государственным облигациями и короткие по фьючерсам на них, обвалившимся в марте и получившим помощь от ФРС, что подтвердил Уильям Дадли (William Dudley), бывший президент Федерального резервного банка Нью-Йорка.

Все они активно вкладывались в ценные бумаги Казначейства США, возможно в панике, надеясь продать их при еще более низкой доходности и более высоких ценах первичным дилерам, чтобы те перепродали их ФРС.

В неспокойном втором квартале эти американские субъекты увеличили свои позиции на $1.6 трлн, тогда как в предыдущие кварталы они были крупными продавцами ценных бумаг Казначейства США. Как следствие, их общие резервы увеличились до рекордных $8.13 трлн – 31% от всего американского долга.

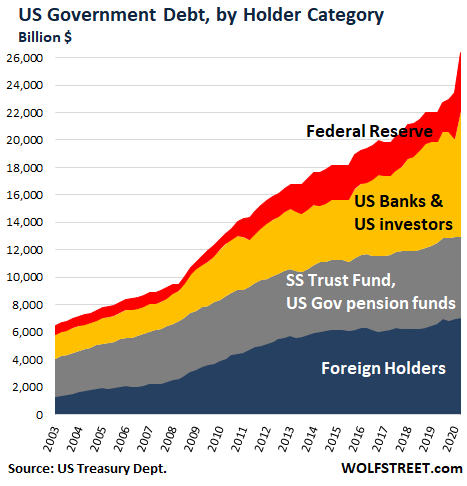

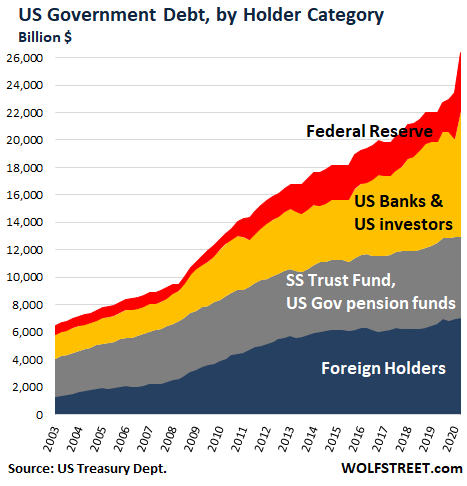

На следующем графике показаны резервы облигаций Казначейства США по категориям. Американские банки и прочие американские субъекты объединены в желтое поле, и вместе с ФРС они купили большую часть невероятно подскочившего количества американских облигаций во втором квартале:

Американский госдолг по категориям держателей

трлн $

ФРС

Американские банки и американские инвесторы

Фонд соцобеспечения, американские государственные пенсионные фонды

Иностранные держатели

Источник: Казначейство США

Помните смешной и причудливый фарс с «потолком долга» в Конгрессе и Белом доме? Я тоже нет. Но то были хорошие времена. Теперь же мы имеем пандемическую экономику, где общий госдолг США за последние 12 месяцев взлетел на невероятных $4.45 трлн, до $26.5 трлн. Триллионы проносятся со свистом.

Но вот в чем загвоздка: речь идет о ценных бумагах Казначейства США – и кто-то должен был их купить, все до единой. Но кто?

Госдолг США за год подскочил на $4.5 трлн

Теперь он составляет $26.5 трлн

трлн $

Потолок долга; Потолок долга; Потолок долга; Потолок долга; Потолок долга; $26.5 трлн; Долг выше крыши

Источник: Казначейство США, WOLFSTREET (зеленым)

Получить представление о том, кто купил эти ценные бумаги Казначейства США на $4.45 трлн за последние 12 месяцев, можно на основе опубликованных сегодня данных Казначейства США о международном капитале (Treasury International Capital (TIC)) по 30 июня включительно, а также данных Федеральной резервной системы (ФРС).

Иностранные инвесторы: маленький кусочек

Иностранные центральные банки, правительства, компании, коммерческие банки, облигационные фонды, прочие фонды и физические лица вместе в июне увеличили свои позиции относительно мая на $90 млрд. За 12-месячный период по июнь включительно они добавили $413 млрд. Теперь они держат рекордных $7.04 трлн.

Но, учитывая невероятный скачок американского госдолга ($26.45 трлн на 30 июня), их доля в этом долге опустилась до всего лишь 26.6% – самого низкого уровня с 2008 г. Поквартальный график показывает иностранные позиции в миллиардах долларов (синяя линия, левая шкала) и в процентах от общего американского долга (красная линия, правая шкала):

Американские государственные облигации у иностранных держателей

трлн $; % от общего госдолга

% от общего госдолга, правая шкала

трлн $, левая шкала

Источник: Казначейство США

Япония и Китай, два крупнейших иностранных кредитора США, вместе держат 8.8% американских облигаций – это самая низкая доля за многие годы. В конце 2015 г. они вместе держали 12.8% от всего американского долга.

В июне японские резервы третий месяц подряд оставались на уровне $1.26 трлн, но за 12-месячный период они увеличились на $138 млрд.

Китай в июне сократил свои резервы на $9 млрд, а за 12-месячный период – на $38 млрд, до $1.07 трлн, продолжая начавшийся в 2015 г. тренд, за исключением V-образного спада во время пикового оттока капитала с последующим восстановлением:

Резервы американских государственных облигаций у Японии и Китая

Япония

Пиковый отток китайского капитала

Источник: Казначейство США

В числе следующих 10 крупнейших иностранных держателей много налоговых гаваней и финансовых центров, таких как Великобритания (Лондонский Сити), Бельгия (где базируется компания Euroclear) и Ирландия, где зарегистрировано множество американских корпораций, чтобы обойти американские налоги. Ценные бумаги Казначейства США, хранимые американскими корпорациями на марионеточных счетах, считаются ирландскими резервами. В скобках указаны резервы ценных бумаг Казначейства США в июне 2019 г.:

Великобритания (Лондонский Сити – финансовый центр): $446 млрд ($341 млрд).

Ирландия: $330 млрд ($261 млрд).

Люксембург: $268 млрд ($230 млрд).

Гонконг: $266 млрд ($217 млрд).

Бразилия: $264 млрд ($312 млрд).

Швейцария: $247 млрд ($232 млрд).

Каймановы острова: $222 млрд ($225 млрд).

Бельгия: $219 млрд ($200 млрд).

Тайвань: $205 млрд ($175 млрд).

Индия: $183 млрд ($163 млрд).

Несмотря на огромный дефицит США в торговле с Мексикой и Германией, эти страны держат относительно мало американских облигаций: $80 млрд у Германии и $47 млрд у Мексики.

Американские правительственные фонды

Фонд социального обеспечения, пенсионные фонды федеральных гражданских служащих и военных и прочие правительственные фонды в июле увеличили свои резервы на $50 млрд, а за 12-месячный период – на $112 млрд, до $5.95 трлн, или 22.5% от общего американского долга.

Данные ценные бумаги Казначейства США, часто называемые «внутренним долгом», – это активы, принадлежащие бенефициарам этих фондов. Они представляют собой настоящий долг США, никуда не девающийся только потому, что непрямыми держателями этих активов выступают американские бенефициары, вопреки глупому утверждению, будто «это не считается, потому что мы должны это сами себе».

ФРС закупается

В июне ФРС увеличила свои резервы ценных бумаг Казначейства США всего на $95 млрд, после того как с 11 марта по конец мая купила облигаций на $1.6 трлн, так что на конец июня у нее было $4.2 трлн, или 15.9% американского долга.

За 12-месячный период ФРС увеличила свои резервы облигаций Казначейства США на $2.1 трлн, или примерно в два раза (еженедельный график по 12 августа):

Ценные бумаги Казначейства США на балансе ФРС

Трлн $, в каждую среду

$4.32 трлн

Источник: Баланс ФРС – отчет H.4.1

Американские коммерческие банки также закупаются

Только за июнь американские коммерческие банки увеличили свои резервы ценных бумаг Казначейства США на $121 млрд, до $1.07 трлн, согласно данным ФРС по банковским балансам. Как следствие, за 12 месяцев прирост составил $220 млрд. На них приходится примерно 4.0% от всего американского долга.

Другие американские институты и физические лица

Сюда относится все, кто не включен в другие категории: американские институциональные инвесторы, облигационные фонды, пенсионные фонды, страховщики, физические лица напрямую или опосредованно, располагающие большой наличностью корпорации, частные фирмы и перегруженные кредитом хедж-фонды, проводящие сложные сделки – такие как длинные позиции по наличным государственным облигациями и короткие по фьючерсам на них, обвалившимся в марте и получившим помощь от ФРС, что подтвердил Уильям Дадли (William Dudley), бывший президент Федерального резервного банка Нью-Йорка.

Все они активно вкладывались в ценные бумаги Казначейства США, возможно в панике, надеясь продать их при еще более низкой доходности и более высоких ценах первичным дилерам, чтобы те перепродали их ФРС.

В неспокойном втором квартале эти американские субъекты увеличили свои позиции на $1.6 трлн, тогда как в предыдущие кварталы они были крупными продавцами ценных бумаг Казначейства США. Как следствие, их общие резервы увеличились до рекордных $8.13 трлн – 31% от всего американского долга.

На следующем графике показаны резервы облигаций Казначейства США по категориям. Американские банки и прочие американские субъекты объединены в желтое поле, и вместе с ФРС они купили большую часть невероятно подскочившего количества американских облигаций во втором квартале:

Американский госдолг по категориям держателей

трлн $

ФРС

Американские банки и американские инвесторы

Фонд соцобеспечения, американские государственные пенсионные фонды

Иностранные держатели

Источник: Казначейство США

http://wolfstreet.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба