4 сентября 2020 T-Investments Городилов Михаил

Сегодня у нас крайне спекулятивная идея: взять акции облачной компании PagerDuty после недавнего падения, чтобы заработать на отскоке.

Потенциал роста: до 19% в абсолюте за 15 месяцев; до 100% за 5 лет.

Срок действия: до 15 месяцев или до 5 лет.

Почему акции могут вырасти: акции упали, но я ожидаю, что они отскочат благодаря популярности сектора и активности розничных инвесторов.

Как действуем: берем акции сейчас.

На чем компания зарабатывает

Это платформа для сбора данных о программных сбоях и инцидентах, на которой управляют этими данными и анализируют их. Звучит очень сложно, но после просмотра видео становится понятнее. В целом это бизнес на стыке облачных технологий и кибербезопасности.

Согласно годовому отчету, компания делает все деньги по подписной модели. Отчет не очень информативен, бизнес компании не делится на сегменты. Основные деньги она получает в США, но есть продажи в других, неназванных странах, ни одна из которых не дает в отдельности больше 10% выручки.

Почему акции компании упали

В среду у PagerDuty вышел отчет за минувший квартал, который примерно соответствовал ожиданиям. Именно поэтому акции и упали, продемонстрировав правильность тезиса о том, что убыточные компании — а PagerDuty убыточная — могут расти только за счет прыжков выше головы, то есть когда квартальные результаты получаются сильно лучше ожиданий. Когда же они не оказываются сильно лучше ожиданий, инвесторы начинают колебаться — возможен обвал. Поэтому акции и упали почти на четверть. Я думаю, это хороший момент для того, чтобы подобрать их подешевле.

Аргументы в пользу компании

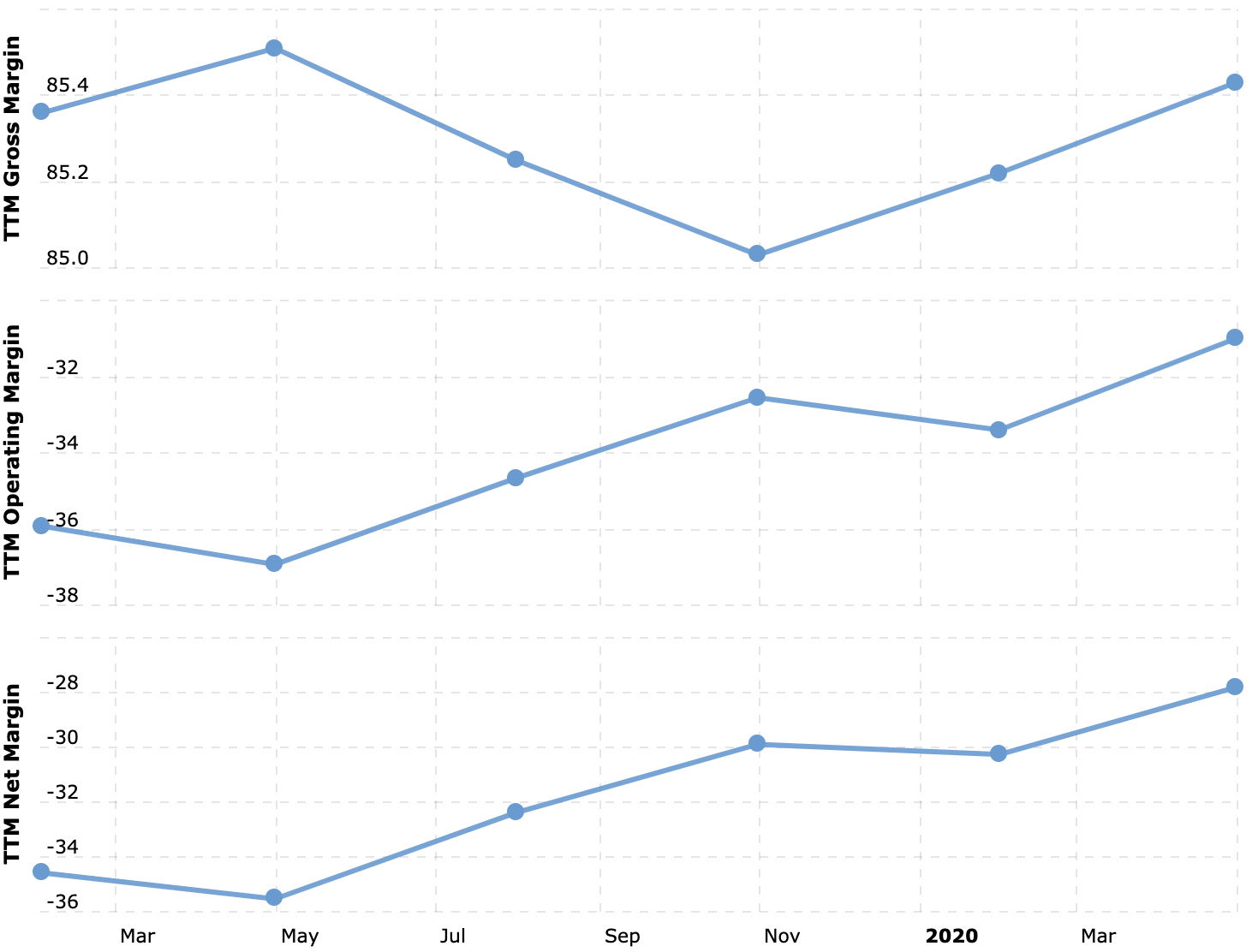

Все не так безнадежно. Компания, конечно, убыточная. Но если смотреть на ее финансы с позиции ее маркетингового отдела, то все выглядит не так плохо: итоговая маржа у компании постепенно растет — может быть, когда-нибудь PagerDuty станет прибыльным бизнесом. Собственно, чем дальше PagerDuty будет идти по пути «исправления и, возможно, сотрудничества с администрацией», тем привлекательнее будут становиться ее акции.

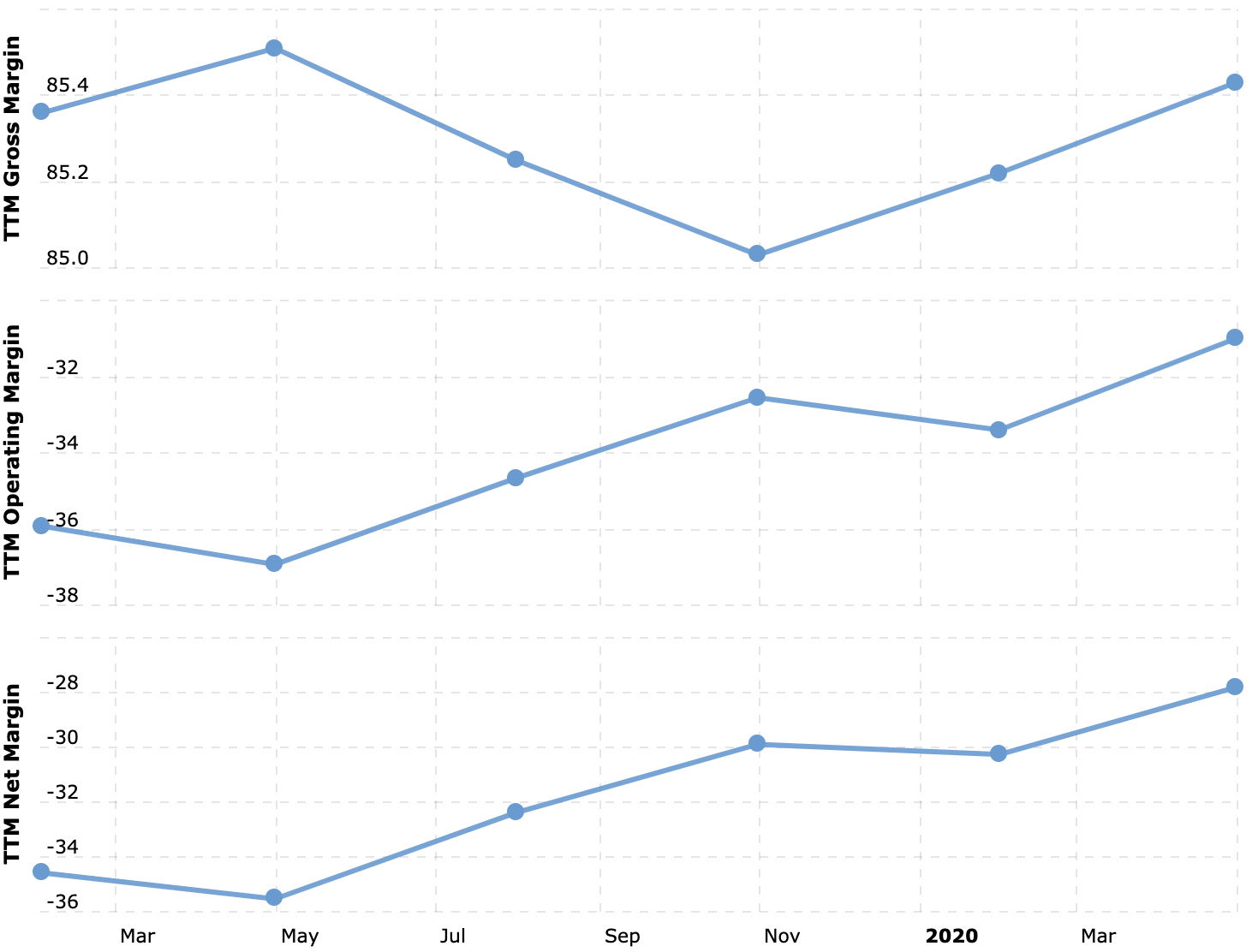

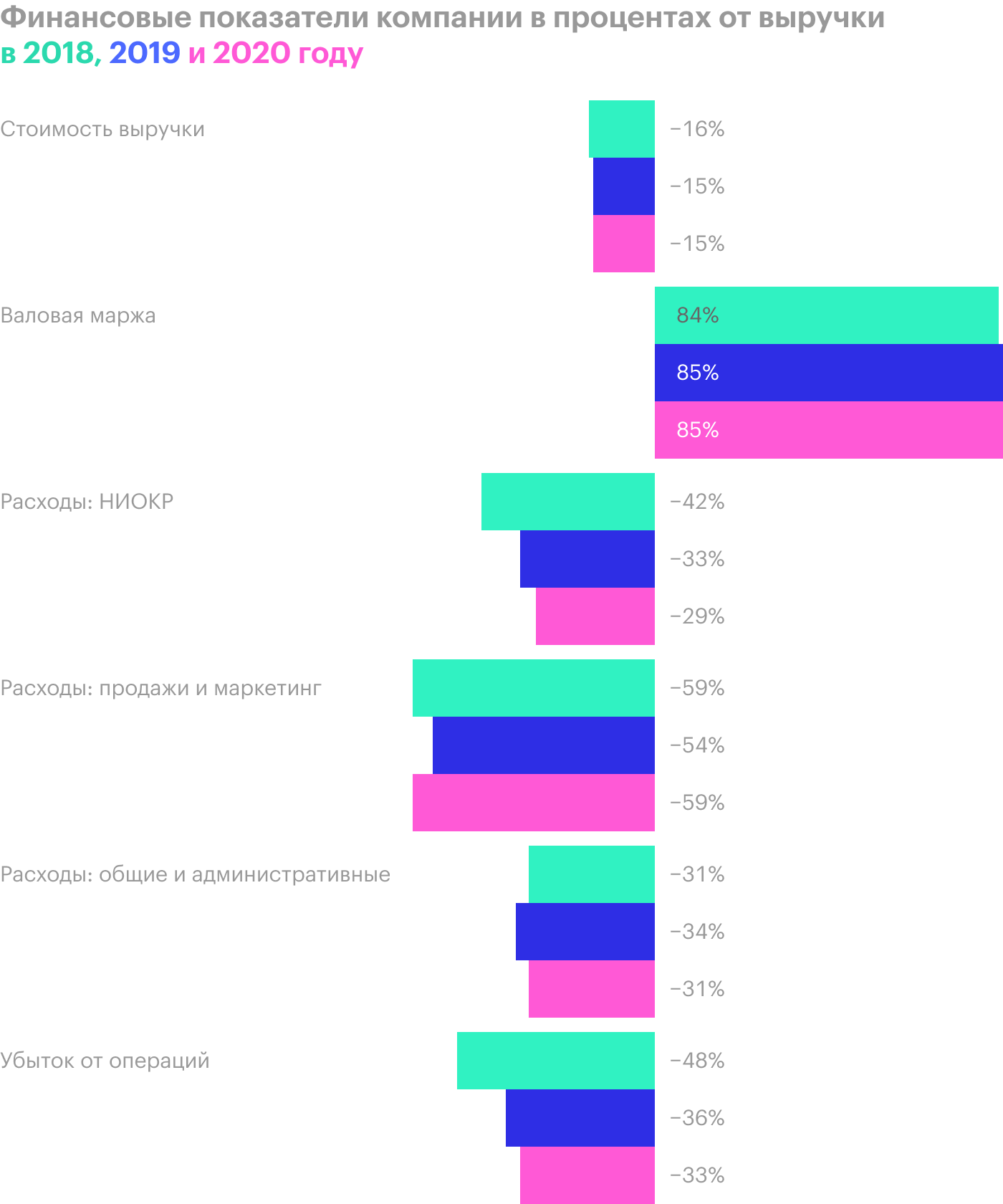

Валовая маржа, операционная маржа, итоговая маржа. Все в процентах от выручки. График не включает данные из последнего отчета — с ними итоговая маржа получается минус 28%. Источник: Macrotrends

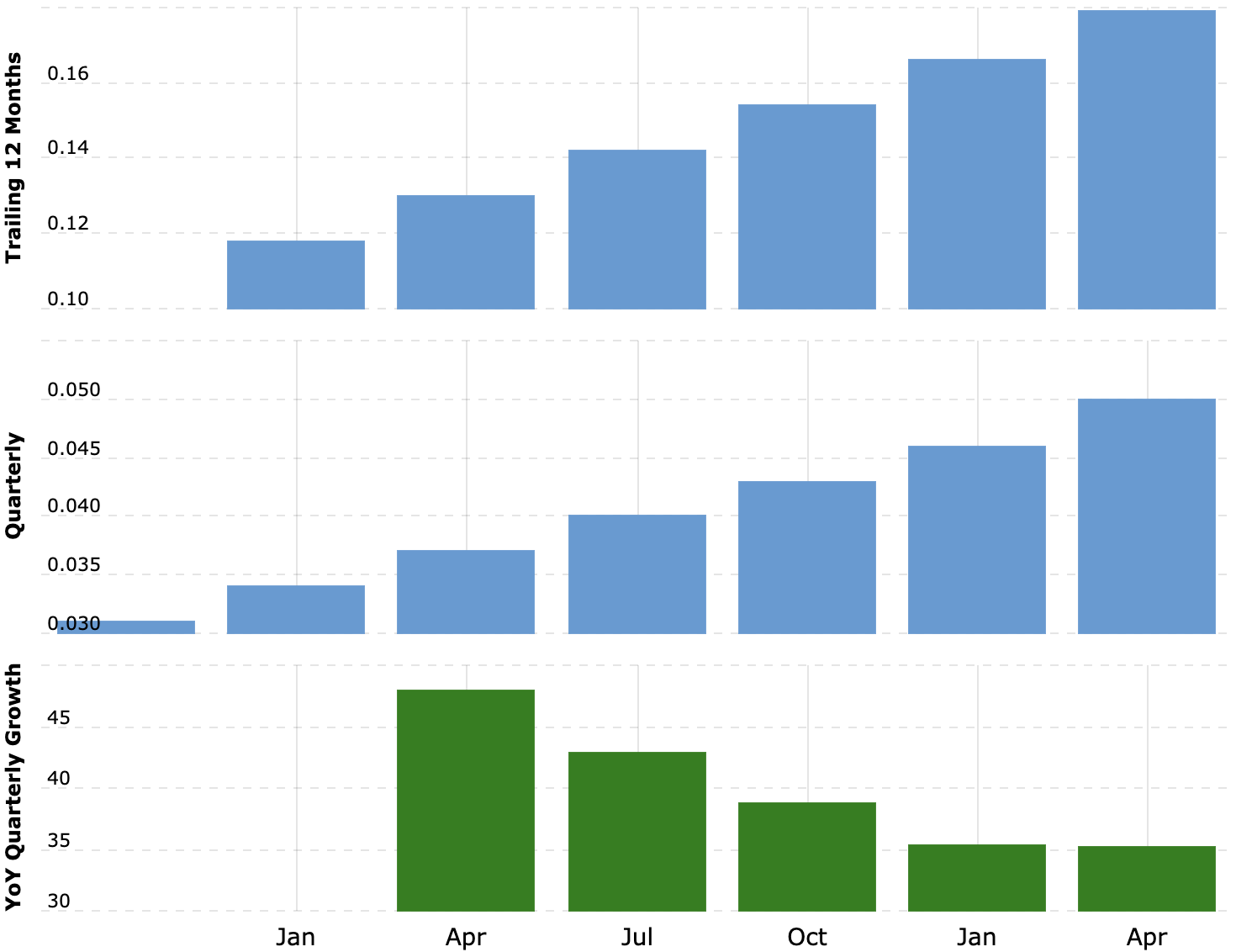

Что-то там про облака. У нас уже была куча идей про облачные вычисления и то, почему этот сектор растет, — например, Microsoft. И действительно, выручка у PagerDuty растет очень бодро — дальше тоже должна расти хорошо. Но само по себе это не важно — гораздо важнее то, что компания работает в «перспективном секторе».

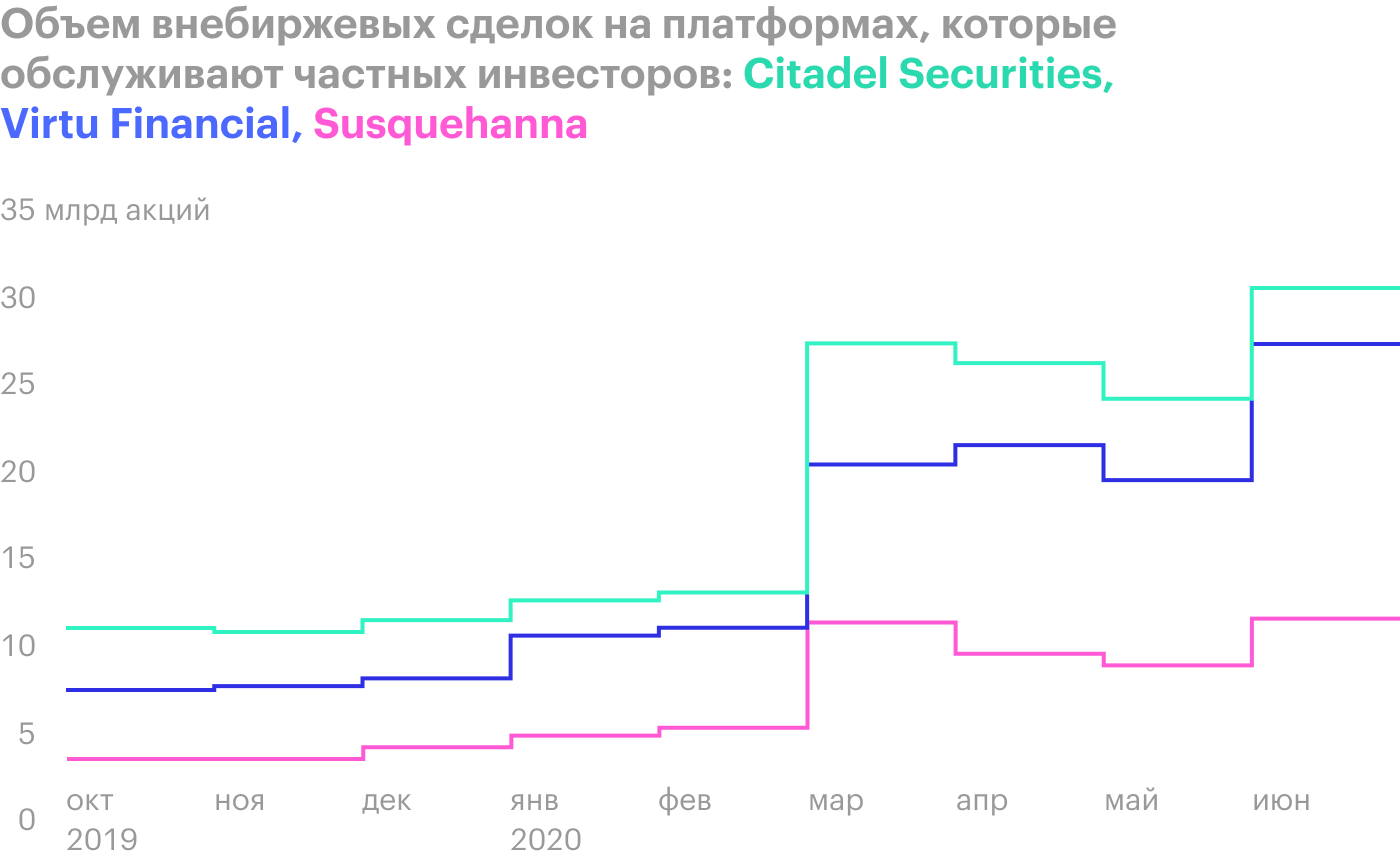

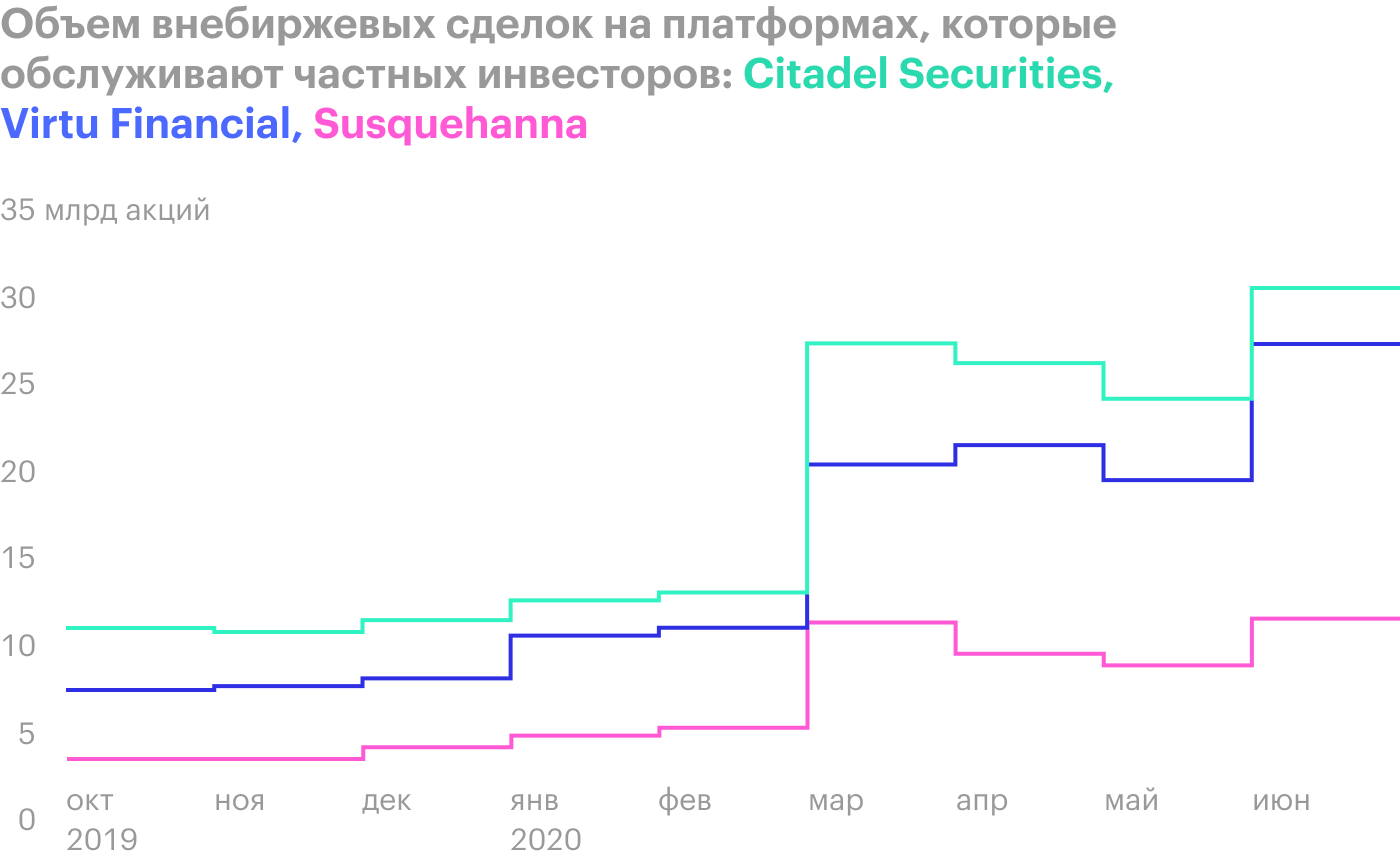

Реальная угроза маленькой пенсии и общая бесперспективность привели на американский фондовый рынок толпы активных розничных инвесторов, преимущественно из молодого поколения. Оно готово к риску, что выражается, например, в резко возросшем объеме сделок на внебиржевом рынке, где вместе с нормальными эмитентами торгуются и чрезвычайно рискованные.

При этом молодежь, конечно, питает слабость к сложным технологическим компаниям: например, у пользователей Robinhood одна из самых популярных акций — Tesla. Я считаю, что PagerDuty обладает хорошим потенциалом для того, чтобы привлечь пристальное внимание розничных инвесторов.

Акции, популярные у них, растут значительно быстрее рынка — и стать популярными акции PagerDuty смогут за пару минут: капитализация у компании меньше 3 млрд долларов, накачать эти акции после обсуждения на Reddit или в чате «робингудовцев» будет несложно. Тем более компания работает в модной и перспективной сфере. Поэтому я думаю, что скоро на эти акции налетит рой розничных инвесторов в надежде на отскок, который и произойдет из-за того, что налетят инвесторы.

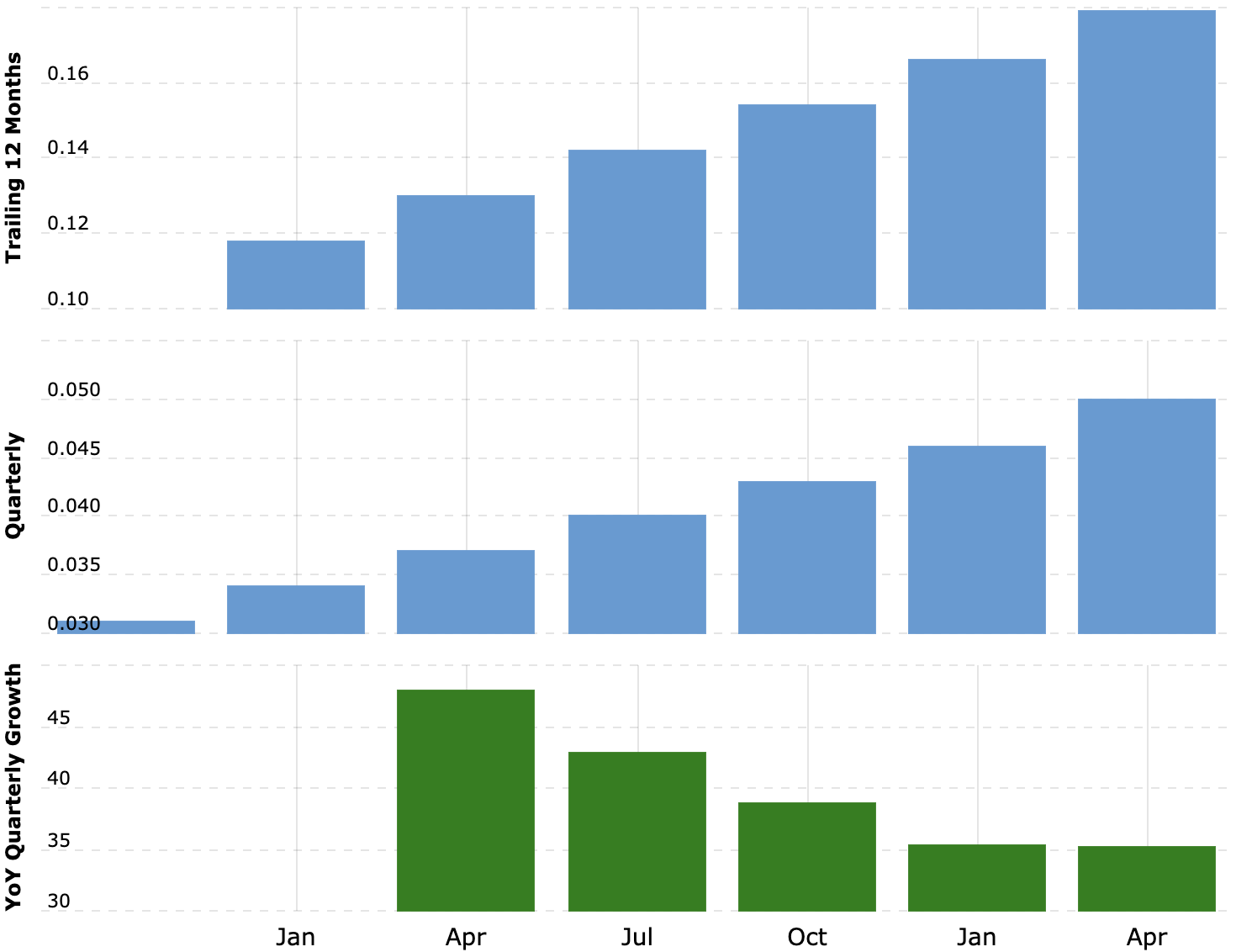

Выручка компании за последние 12 месяцев и поквартально в миллиардах долларов, рост выручки за квартал в процентах по сравнению с аналогичным периодом прошлого года. На графике нет данных за последний квартал — рост выручки в минувшем квартале по сравнению с аналогичным периодом 2019 года составил 25,7%. Источник: Macrotrends

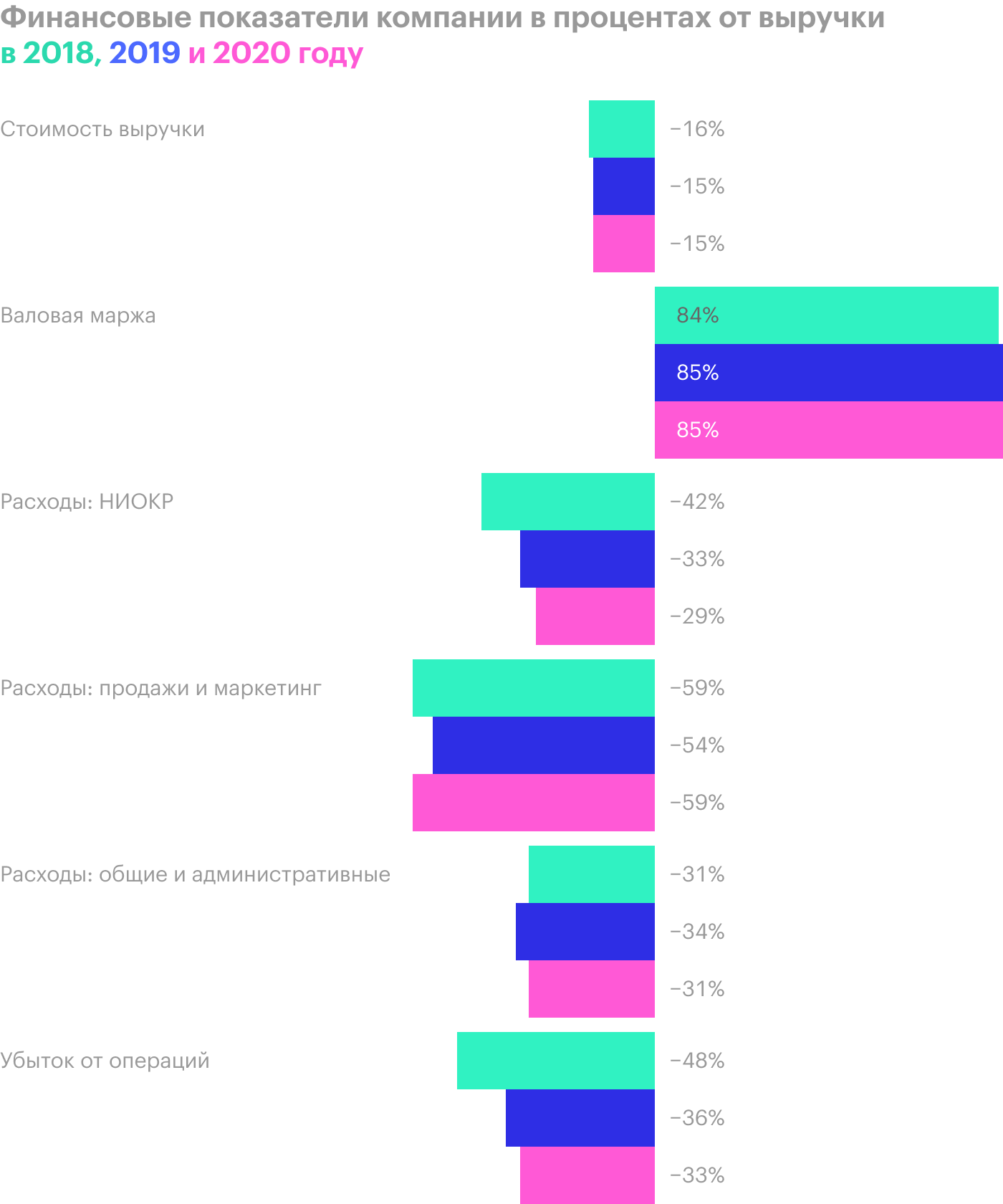

Компанию могут купить. Несмотря на убыточность, компанию вполне может купить какая-нибудь Microsoft. Во-первых, этому может поспособствовать небольшая капитализация. А во-вторых, если посмотреть на структуру финансов компании, то можно заметить, что основной генератор убытков — это отдел продаж.

Если PagerDuty купит крупная компания, которая сможет интегрировать ее в свою корпоративную структуру, то она вполне может выжать прибыль из этого бизнеса путем оптимизации отдела продаж. Тем более, согласно годовому отчету, у компании уровень удержания выручки с клиентов составляет 122% — то есть выручка от существующей клиентской базы с лихвой перекрывает все потери от ухода старых клиентов, так что убиваться ради новых не надо.

Еще и технология компании очень неплоха: согласно данным самой компании, применение продуктов PagerDuty позволяет клиентам уменьшить расходы на обработку программных сбоев почти в 4,5 раза. Так что сам по себе бизнес тут хороший — в умелых руках. Но я сильно сомневаюсь, что инициативы по сокращению расходов придут от текущего менеджмента, — скорее всего, это работа для новых владельцев.

Что может помешать

«Ну что же вы за люди-то, а?!» В годовом отчете компания определяет размеры своего рынка в 25 млрд долларов и при этом сообщает, что ее доля на нем составляет примерно 1%. При этом ее капитализация на данный момент — это примерно 10% от рынка, на который она ориентируется. Иными словами, PagerDuty все еще стоит дорого. И не стоит забывать о том, что компания все еще убыточная. К чему это я? А к тому, что акции может сильно трясти на пути к восстановлению.

Коронавирус. Компания ничего особенно не рассказывает о структуре клиентов — говорится только о том, что они приходят из самых разных отраслей. Но, согласно годовому отчету, из 13 с лишним тысяч клиентов только 323 относятся к относительно крупным — то есть к тем, с кого выручка по подписке больше 100 тысяч долларов в год.

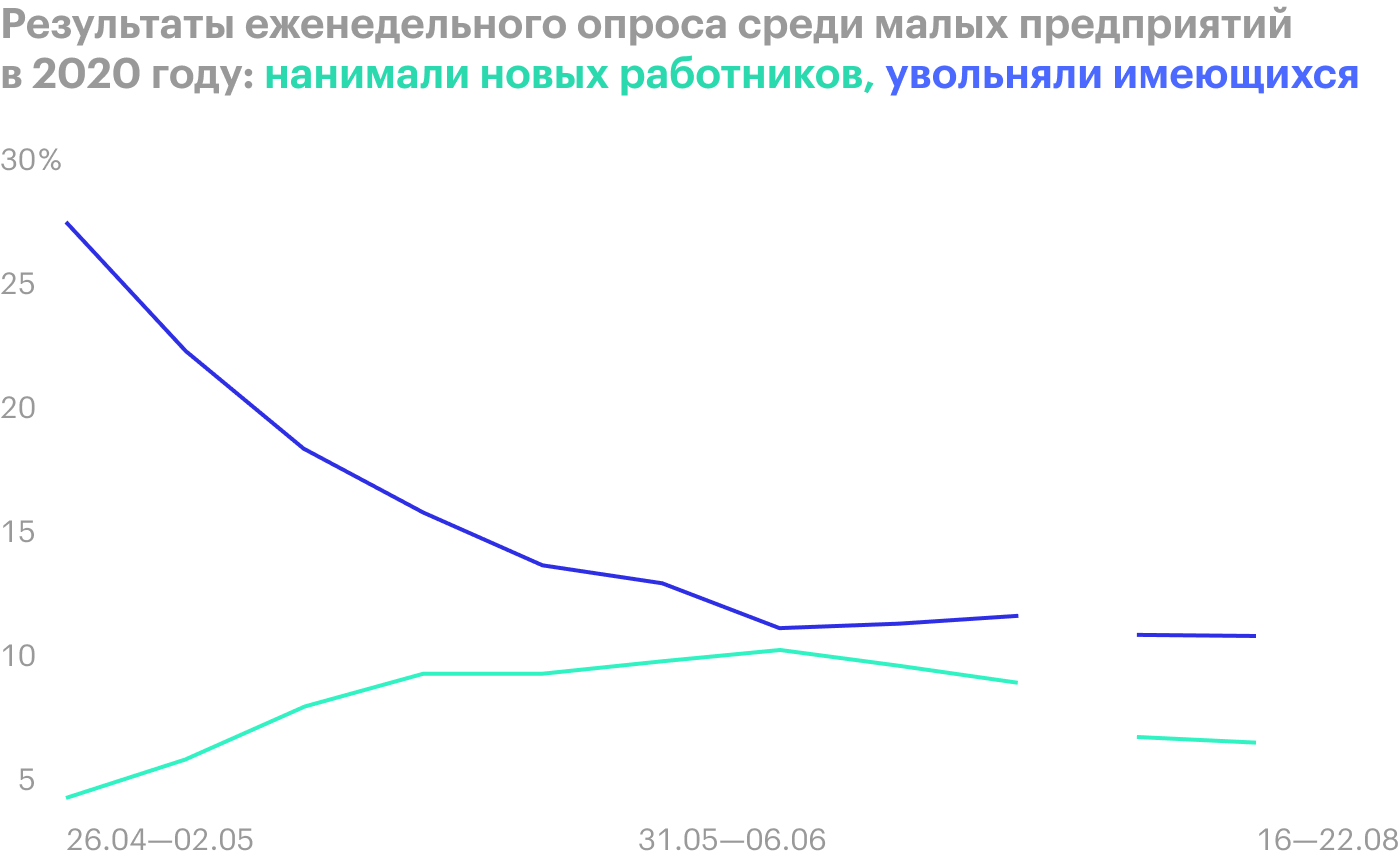

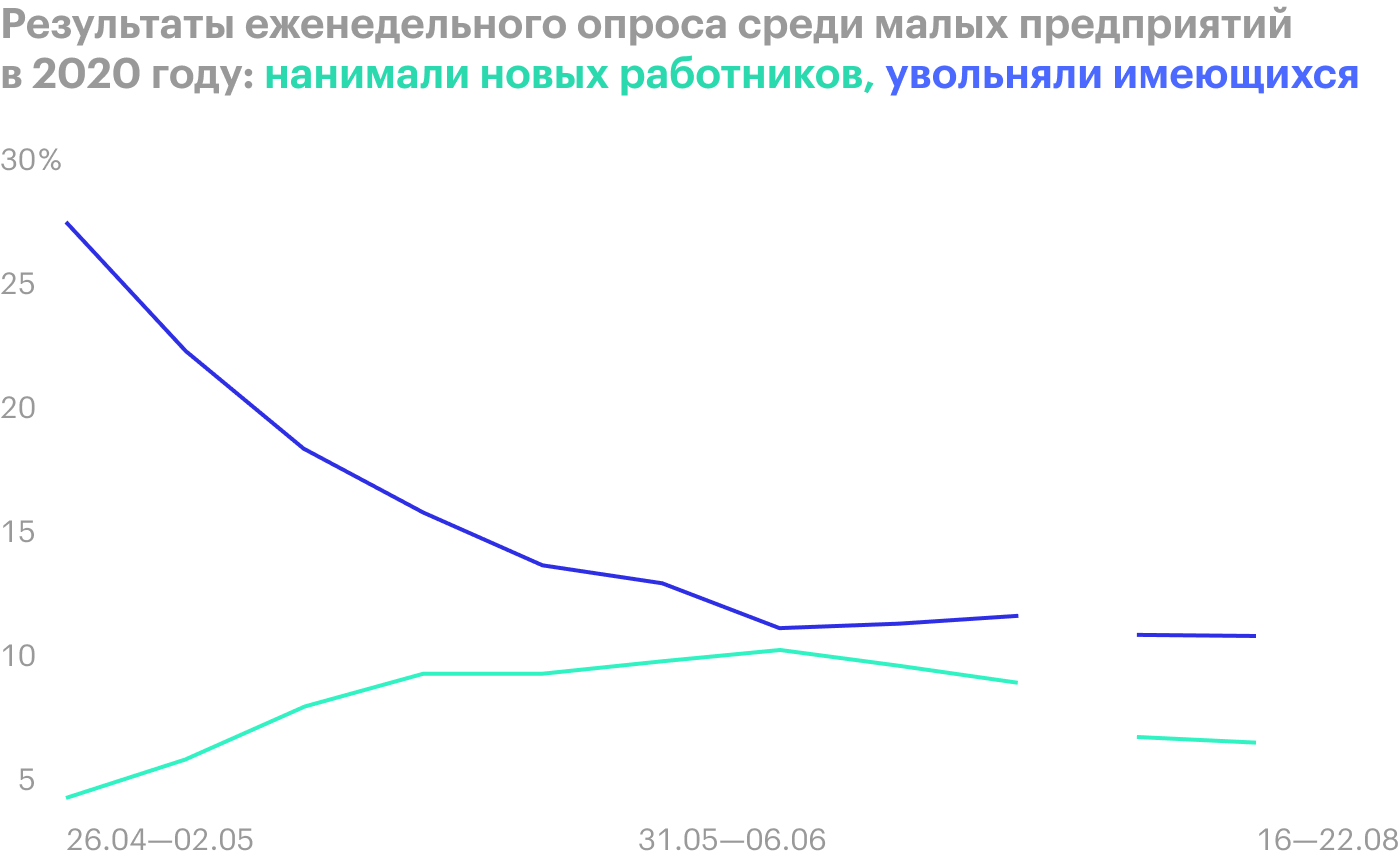

В целом похоже, что основная аудитория компании — предприятия малого и среднего бизнеса. И это плохо, потому что сейчас в этом сегменте активно идут увольнения. Поскольку мы ничего не знаем об отраслях, в которых работают клиенты компании, мы можем только гадать насчет возможного снижения выручки из-за увольнений на малых предприятиях.

И здесь неважно, что компания и, возможно, многие из ее клиентов работают в ИТ: заказы в эту отрасль тоже приходят из реального мира. Поэтому рост выручки PagerDuty — единственное, что сейчас поддерживает компанию на плаву, — может сбавить обороты в этом полугодии, из-за чего акции упадут еще сильнее. Необязательно, что это случится, но нужно быть готовыми к такому развитию событий.

Что в итоге

На Санкт-Петербургской бирже акции можно сейчас взять по 27,7 $ — и дальше есть два варианта.

Ждать возвращения котировок к 33 $ — это меньше 35 $, которые они стоили еще вчера. Я считаю, что с учетом всех факторов этот вариант может реализоваться в течение следующих 15 месяцев. Может быть, гораздо быстрее, но все же следует оставить некоторое пространство для форс-мажоров: вдруг случится вторая волна коронавируса.

Подержать эти акции следующие 5 лет. На столь длинной дистанции сильно возрастает вероятность покупки компании какой-нибудь крупной корпорацией, от чего котировки улетят в стратосферу. Но, учитывая, что компания убыточная, случиться может всякое — поэтому этот вариант довольно рискованный.

При любых раскладах акции PagerDuty следует брать только в том случае, если вы готовы терпеть волатильность.

Потенциал роста: до 19% в абсолюте за 15 месяцев; до 100% за 5 лет.

Срок действия: до 15 месяцев или до 5 лет.

Почему акции могут вырасти: акции упали, но я ожидаю, что они отскочат благодаря популярности сектора и активности розничных инвесторов.

Как действуем: берем акции сейчас.

На чем компания зарабатывает

Это платформа для сбора данных о программных сбоях и инцидентах, на которой управляют этими данными и анализируют их. Звучит очень сложно, но после просмотра видео становится понятнее. В целом это бизнес на стыке облачных технологий и кибербезопасности.

Согласно годовому отчету, компания делает все деньги по подписной модели. Отчет не очень информативен, бизнес компании не делится на сегменты. Основные деньги она получает в США, но есть продажи в других, неназванных странах, ни одна из которых не дает в отдельности больше 10% выручки.

Почему акции компании упали

В среду у PagerDuty вышел отчет за минувший квартал, который примерно соответствовал ожиданиям. Именно поэтому акции и упали, продемонстрировав правильность тезиса о том, что убыточные компании — а PagerDuty убыточная — могут расти только за счет прыжков выше головы, то есть когда квартальные результаты получаются сильно лучше ожиданий. Когда же они не оказываются сильно лучше ожиданий, инвесторы начинают колебаться — возможен обвал. Поэтому акции и упали почти на четверть. Я думаю, это хороший момент для того, чтобы подобрать их подешевле.

Аргументы в пользу компании

Все не так безнадежно. Компания, конечно, убыточная. Но если смотреть на ее финансы с позиции ее маркетингового отдела, то все выглядит не так плохо: итоговая маржа у компании постепенно растет — может быть, когда-нибудь PagerDuty станет прибыльным бизнесом. Собственно, чем дальше PagerDuty будет идти по пути «исправления и, возможно, сотрудничества с администрацией», тем привлекательнее будут становиться ее акции.

Валовая маржа, операционная маржа, итоговая маржа. Все в процентах от выручки. График не включает данные из последнего отчета — с ними итоговая маржа получается минус 28%. Источник: Macrotrends

Что-то там про облака. У нас уже была куча идей про облачные вычисления и то, почему этот сектор растет, — например, Microsoft. И действительно, выручка у PagerDuty растет очень бодро — дальше тоже должна расти хорошо. Но само по себе это не важно — гораздо важнее то, что компания работает в «перспективном секторе».

Реальная угроза маленькой пенсии и общая бесперспективность привели на американский фондовый рынок толпы активных розничных инвесторов, преимущественно из молодого поколения. Оно готово к риску, что выражается, например, в резко возросшем объеме сделок на внебиржевом рынке, где вместе с нормальными эмитентами торгуются и чрезвычайно рискованные.

При этом молодежь, конечно, питает слабость к сложным технологическим компаниям: например, у пользователей Robinhood одна из самых популярных акций — Tesla. Я считаю, что PagerDuty обладает хорошим потенциалом для того, чтобы привлечь пристальное внимание розничных инвесторов.

Акции, популярные у них, растут значительно быстрее рынка — и стать популярными акции PagerDuty смогут за пару минут: капитализация у компании меньше 3 млрд долларов, накачать эти акции после обсуждения на Reddit или в чате «робингудовцев» будет несложно. Тем более компания работает в модной и перспективной сфере. Поэтому я думаю, что скоро на эти акции налетит рой розничных инвесторов в надежде на отскок, который и произойдет из-за того, что налетят инвесторы.

Выручка компании за последние 12 месяцев и поквартально в миллиардах долларов, рост выручки за квартал в процентах по сравнению с аналогичным периодом прошлого года. На графике нет данных за последний квартал — рост выручки в минувшем квартале по сравнению с аналогичным периодом 2019 года составил 25,7%. Источник: Macrotrends

Компанию могут купить. Несмотря на убыточность, компанию вполне может купить какая-нибудь Microsoft. Во-первых, этому может поспособствовать небольшая капитализация. А во-вторых, если посмотреть на структуру финансов компании, то можно заметить, что основной генератор убытков — это отдел продаж.

Если PagerDuty купит крупная компания, которая сможет интегрировать ее в свою корпоративную структуру, то она вполне может выжать прибыль из этого бизнеса путем оптимизации отдела продаж. Тем более, согласно годовому отчету, у компании уровень удержания выручки с клиентов составляет 122% — то есть выручка от существующей клиентской базы с лихвой перекрывает все потери от ухода старых клиентов, так что убиваться ради новых не надо.

Еще и технология компании очень неплоха: согласно данным самой компании, применение продуктов PagerDuty позволяет клиентам уменьшить расходы на обработку программных сбоев почти в 4,5 раза. Так что сам по себе бизнес тут хороший — в умелых руках. Но я сильно сомневаюсь, что инициативы по сокращению расходов придут от текущего менеджмента, — скорее всего, это работа для новых владельцев.

Что может помешать

«Ну что же вы за люди-то, а?!» В годовом отчете компания определяет размеры своего рынка в 25 млрд долларов и при этом сообщает, что ее доля на нем составляет примерно 1%. При этом ее капитализация на данный момент — это примерно 10% от рынка, на который она ориентируется. Иными словами, PagerDuty все еще стоит дорого. И не стоит забывать о том, что компания все еще убыточная. К чему это я? А к тому, что акции может сильно трясти на пути к восстановлению.

Коронавирус. Компания ничего особенно не рассказывает о структуре клиентов — говорится только о том, что они приходят из самых разных отраслей. Но, согласно годовому отчету, из 13 с лишним тысяч клиентов только 323 относятся к относительно крупным — то есть к тем, с кого выручка по подписке больше 100 тысяч долларов в год.

В целом похоже, что основная аудитория компании — предприятия малого и среднего бизнеса. И это плохо, потому что сейчас в этом сегменте активно идут увольнения. Поскольку мы ничего не знаем об отраслях, в которых работают клиенты компании, мы можем только гадать насчет возможного снижения выручки из-за увольнений на малых предприятиях.

И здесь неважно, что компания и, возможно, многие из ее клиентов работают в ИТ: заказы в эту отрасль тоже приходят из реального мира. Поэтому рост выручки PagerDuty — единственное, что сейчас поддерживает компанию на плаву, — может сбавить обороты в этом полугодии, из-за чего акции упадут еще сильнее. Необязательно, что это случится, но нужно быть готовыми к такому развитию событий.

Что в итоге

На Санкт-Петербургской бирже акции можно сейчас взять по 27,7 $ — и дальше есть два варианта.

Ждать возвращения котировок к 33 $ — это меньше 35 $, которые они стоили еще вчера. Я считаю, что с учетом всех факторов этот вариант может реализоваться в течение следующих 15 месяцев. Может быть, гораздо быстрее, но все же следует оставить некоторое пространство для форс-мажоров: вдруг случится вторая волна коронавируса.

Подержать эти акции следующие 5 лет. На столь длинной дистанции сильно возрастает вероятность покупки компании какой-нибудь крупной корпорацией, от чего котировки улетят в стратосферу. Но, учитывая, что компания убыточная, случиться может всякое — поэтому этот вариант довольно рискованный.

При любых раскладах акции PagerDuty следует брать только в том случае, если вы готовы терпеть волатильность.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба