4 сентября 2020 Бачеров Алексей

Свои 0,5-1,5 процента годовых эта страховка добавит.

Все кто следит за моими публикациями, или смотрел мои интервью знают, что я для своего портфеля и портфелей своих клиентов собирал опционные CALL спреды на доллар/рубль для страховки от обесценения рубля. Сегодня я хочу поделиться интересным кейсом, который весьма познавателен для всех, кто хочет управлять своими инвестициями профессионально.

Кратко и грубо о том, что такое опционный спред (если знаете, можете не читать данный абзац). По сути это один из вариантов страховки от падения или роста цены на актив (его называют базовым). Они бывают разными, я использую вертикальные – это покупка и продажа одинакового количества опционов на разных страйках (ценах исполнения). Основной недостаток спреда – это ограниченность прибыли по нему, в отличие от простой покупки опциона, но у него есть два больших плюса – он считается одной из самых безопасных конструкций, и он существенно дешевле, чем простая покупка опционов. Получается своего рода страховой полис с франшизой. Принцип будет понятен дальше, когда Вы прочтете, что я сделал.

Итак в конце мая, в начале июня я сформировал для своих клиентов примерно такие CALL спреды (дальше все будет приведено в расчете на один/два спреда, умножая на нужное количество, можно посчитать их для любого размера портфеля).

CALL OPTION 72000 с исполнением 17.09 купля 1370р

CALL OPTION 74000 с исполнением 17.09 продажа 887р

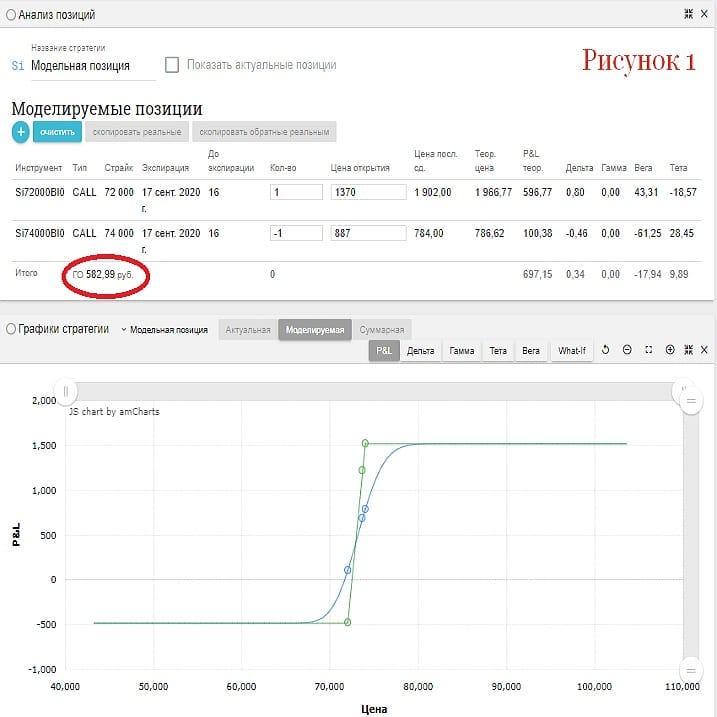

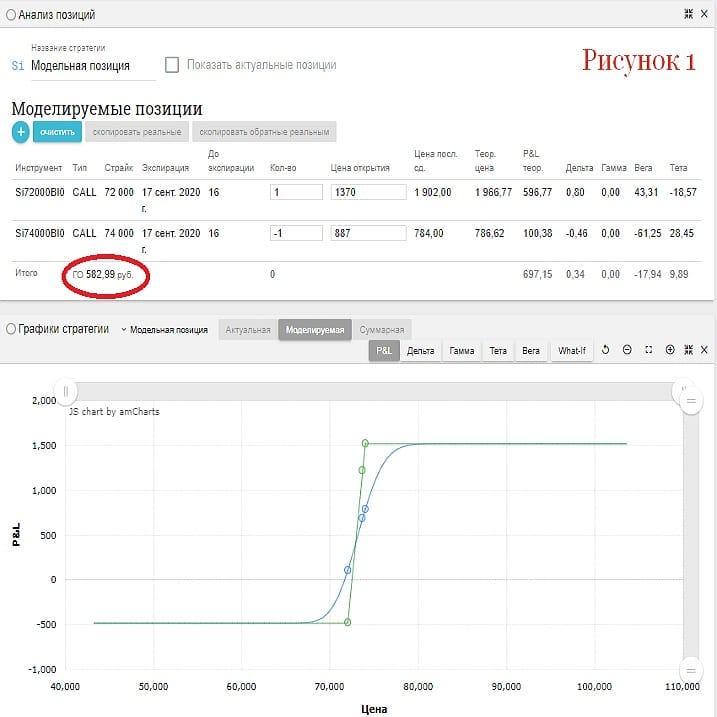

Суть его несложно понять посмотрев на Рисунок 1, где изображен график P&L. Если курс доллар/рубль будет ниже 72 к 17.09, то я потеряю 500 рублей (если быть точнее 1370-887=483) плюс комиссию брокера, если курс будет равен или выше 74, то я заработаю 1500 минус комиссия брокера. Где-то при 73, я получу 750 рублей минус комиссия брокера. Напомню, что я ожидал ослабление рубля, поэтому решил застраховать рублевую часть портфеля (не целиком).

В последнюю неделю августа, как известно курс ушел выше 75 и начал заваливаться. Если бы я был уверен, что до 17.09 курс останется выше 74, то я бы ничего не стал делать и ждал бы когда наступит дата экспирации. И в этом случае я бы положил в карма максимально возможную прибыль по данному спреду. Но на мой взгляд неопределенность выросла и мне захотелось застраховаться от падения. Я посмотрел на разные варианты закрытия спреда, но они мне не очень нравились.

Поэтому я решил купить PUT спред в противовес существующему CALL спреду. Это операция уменьшала мою потенциальную прибыль в случае если доллар уйдет выше 74 к 17.09, но с другой стороны она позволяла зафиксировать минимальную, если цена опустится к этой дате ниже 72. Тем самым изначально готовясь потерять не больше 483 рублей, я уже мог зафиксировать минимальную прибыль приблизительно в 150.

Для этого я на этой неделе собрал следующий PUT спред:

PUT OPTION 74000 с исполнением 17.09 купля 926р

PUT OPTION 72000 с исполнением 17.09 продажа 205р

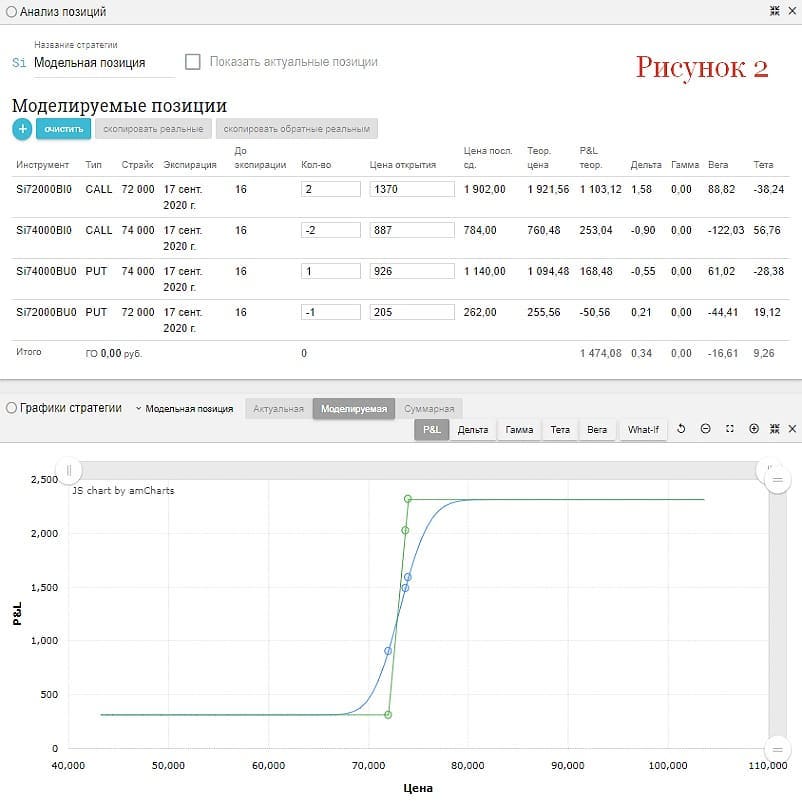

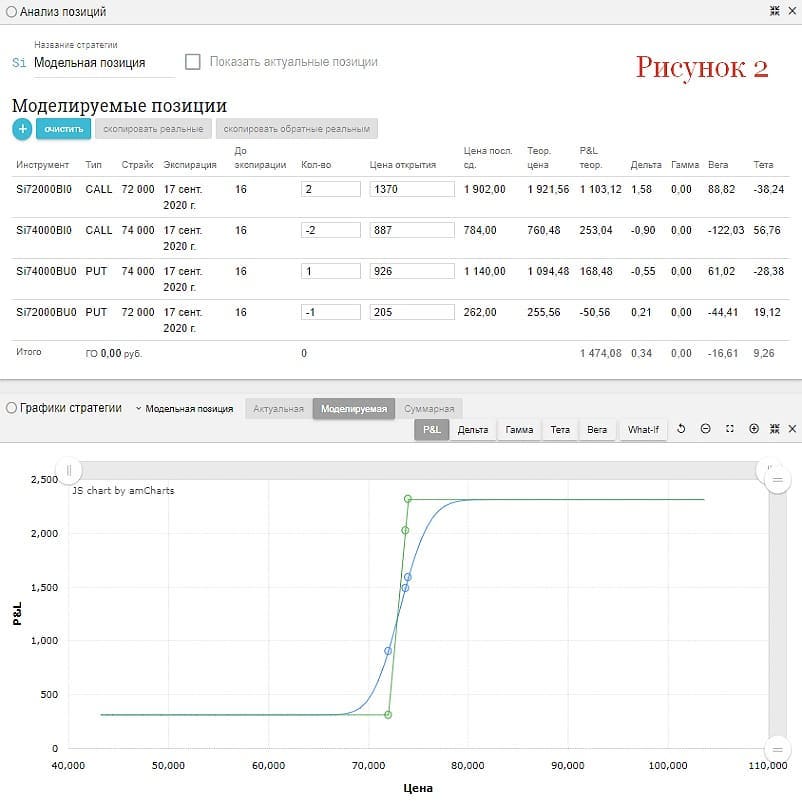

Но таких спредов мне нужно было в два раза меньше. Поэтому если рассчитать конструкцию целиком и правильно, то получается на один пут спред приходилось два колл спреда. На рисунке 2 виден график P&L всей конструкции. Из него также видно, что моя минимальна возможная прибыль по всей конструкции теперь составляет около 300 рублей при долларе ниже 72 к 17.09, максимальная около 2300 при долларе выше 74.

Зная общий объем портфеля можно легко рассчитать какое количество таких конструкций нужно. Конечно такой хедж не полный, но он очень полезен и отнимает мало денежных ресурсов. Несложно увидеть, что под ГО мы отвлекли пусть 1200 рублей на каждые два CALL спреда (хотя максимальный убыток к дате экспирации в случае негативного сценария не превысил бы 1000р), при этом мы могли бы заработать около 3000. Условно на вложенные 1200 за три месяца у нас могла быть доходность 150%, соотношение риск/доходность была 1 к 3, что очень достойно. Теперь же после добавления PUT спреда мы имеем минимальный доход 300 а максимальный 2300 и еще мы снизили в два раза ГО, иными словами мы в любом случае в прибыли и это не может не радовать. Конечно, в расчете на портфель – это совсем другие цифры, но свои 0,5-1,5 процента годовых в общую копилку доходности эта страховка положит.

Все кто следит за моими публикациями, или смотрел мои интервью знают, что я для своего портфеля и портфелей своих клиентов собирал опционные CALL спреды на доллар/рубль для страховки от обесценения рубля. Сегодня я хочу поделиться интересным кейсом, который весьма познавателен для всех, кто хочет управлять своими инвестициями профессионально.

Кратко и грубо о том, что такое опционный спред (если знаете, можете не читать данный абзац). По сути это один из вариантов страховки от падения или роста цены на актив (его называют базовым). Они бывают разными, я использую вертикальные – это покупка и продажа одинакового количества опционов на разных страйках (ценах исполнения). Основной недостаток спреда – это ограниченность прибыли по нему, в отличие от простой покупки опциона, но у него есть два больших плюса – он считается одной из самых безопасных конструкций, и он существенно дешевле, чем простая покупка опционов. Получается своего рода страховой полис с франшизой. Принцип будет понятен дальше, когда Вы прочтете, что я сделал.

Итак в конце мая, в начале июня я сформировал для своих клиентов примерно такие CALL спреды (дальше все будет приведено в расчете на один/два спреда, умножая на нужное количество, можно посчитать их для любого размера портфеля).

CALL OPTION 72000 с исполнением 17.09 купля 1370р

CALL OPTION 74000 с исполнением 17.09 продажа 887р

Суть его несложно понять посмотрев на Рисунок 1, где изображен график P&L. Если курс доллар/рубль будет ниже 72 к 17.09, то я потеряю 500 рублей (если быть точнее 1370-887=483) плюс комиссию брокера, если курс будет равен или выше 74, то я заработаю 1500 минус комиссия брокера. Где-то при 73, я получу 750 рублей минус комиссия брокера. Напомню, что я ожидал ослабление рубля, поэтому решил застраховать рублевую часть портфеля (не целиком).

В последнюю неделю августа, как известно курс ушел выше 75 и начал заваливаться. Если бы я был уверен, что до 17.09 курс останется выше 74, то я бы ничего не стал делать и ждал бы когда наступит дата экспирации. И в этом случае я бы положил в карма максимально возможную прибыль по данному спреду. Но на мой взгляд неопределенность выросла и мне захотелось застраховаться от падения. Я посмотрел на разные варианты закрытия спреда, но они мне не очень нравились.

Поэтому я решил купить PUT спред в противовес существующему CALL спреду. Это операция уменьшала мою потенциальную прибыль в случае если доллар уйдет выше 74 к 17.09, но с другой стороны она позволяла зафиксировать минимальную, если цена опустится к этой дате ниже 72. Тем самым изначально готовясь потерять не больше 483 рублей, я уже мог зафиксировать минимальную прибыль приблизительно в 150.

Для этого я на этой неделе собрал следующий PUT спред:

PUT OPTION 74000 с исполнением 17.09 купля 926р

PUT OPTION 72000 с исполнением 17.09 продажа 205р

Но таких спредов мне нужно было в два раза меньше. Поэтому если рассчитать конструкцию целиком и правильно, то получается на один пут спред приходилось два колл спреда. На рисунке 2 виден график P&L всей конструкции. Из него также видно, что моя минимальна возможная прибыль по всей конструкции теперь составляет около 300 рублей при долларе ниже 72 к 17.09, максимальная около 2300 при долларе выше 74.

Зная общий объем портфеля можно легко рассчитать какое количество таких конструкций нужно. Конечно такой хедж не полный, но он очень полезен и отнимает мало денежных ресурсов. Несложно увидеть, что под ГО мы отвлекли пусть 1200 рублей на каждые два CALL спреда (хотя максимальный убыток к дате экспирации в случае негативного сценария не превысил бы 1000р), при этом мы могли бы заработать около 3000. Условно на вложенные 1200 за три месяца у нас могла быть доходность 150%, соотношение риск/доходность была 1 к 3, что очень достойно. Теперь же после добавления PUT спреда мы имеем минимальный доход 300 а максимальный 2300 и еще мы снизили в два раза ГО, иными словами мы в любом случае в прибыли и это не может не радовать. Конечно, в расчете на портфель – это совсем другие цифры, но свои 0,5-1,5 процента годовых в общую копилку доходности эта страховка положит.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба