15 сентября 2020 T-Investments Городилов Михаил

Сегодня у нас умеренно спекулятивная идея с налетом консерватизма: взять акции оборонной компании Parsons, чтобы заработать на росте спроса на ее услуги.

Потенциал роста: 12% за 14 месяцев; 10% в год на протяжении 10 лет.

Срок действия: 14 месяцев или 10 лет.

Почему акции могут вырасти: профиль работы у компании очень перспективный.

Как действуем: берем акции сейчас.

На чем компания зарабатывает

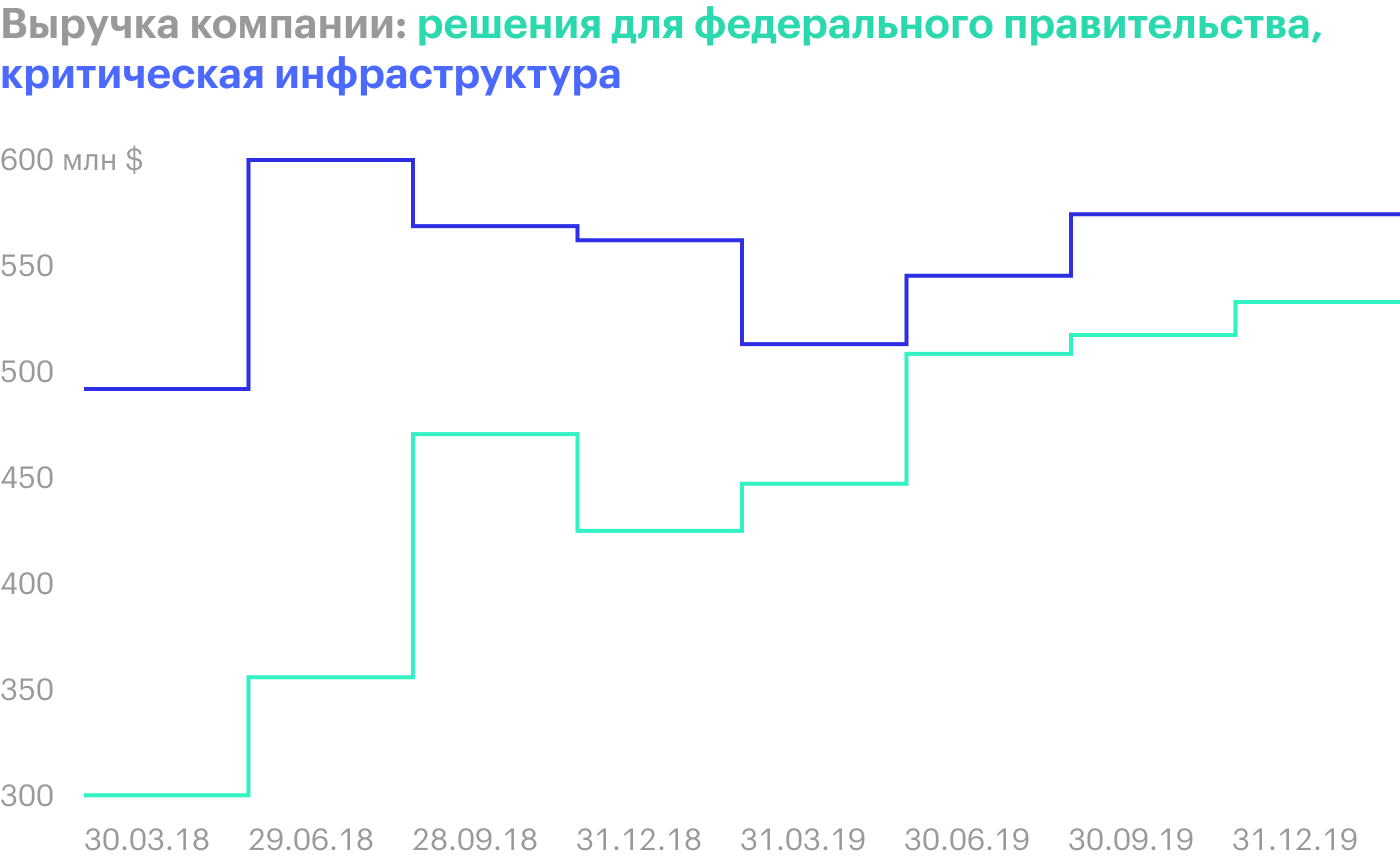

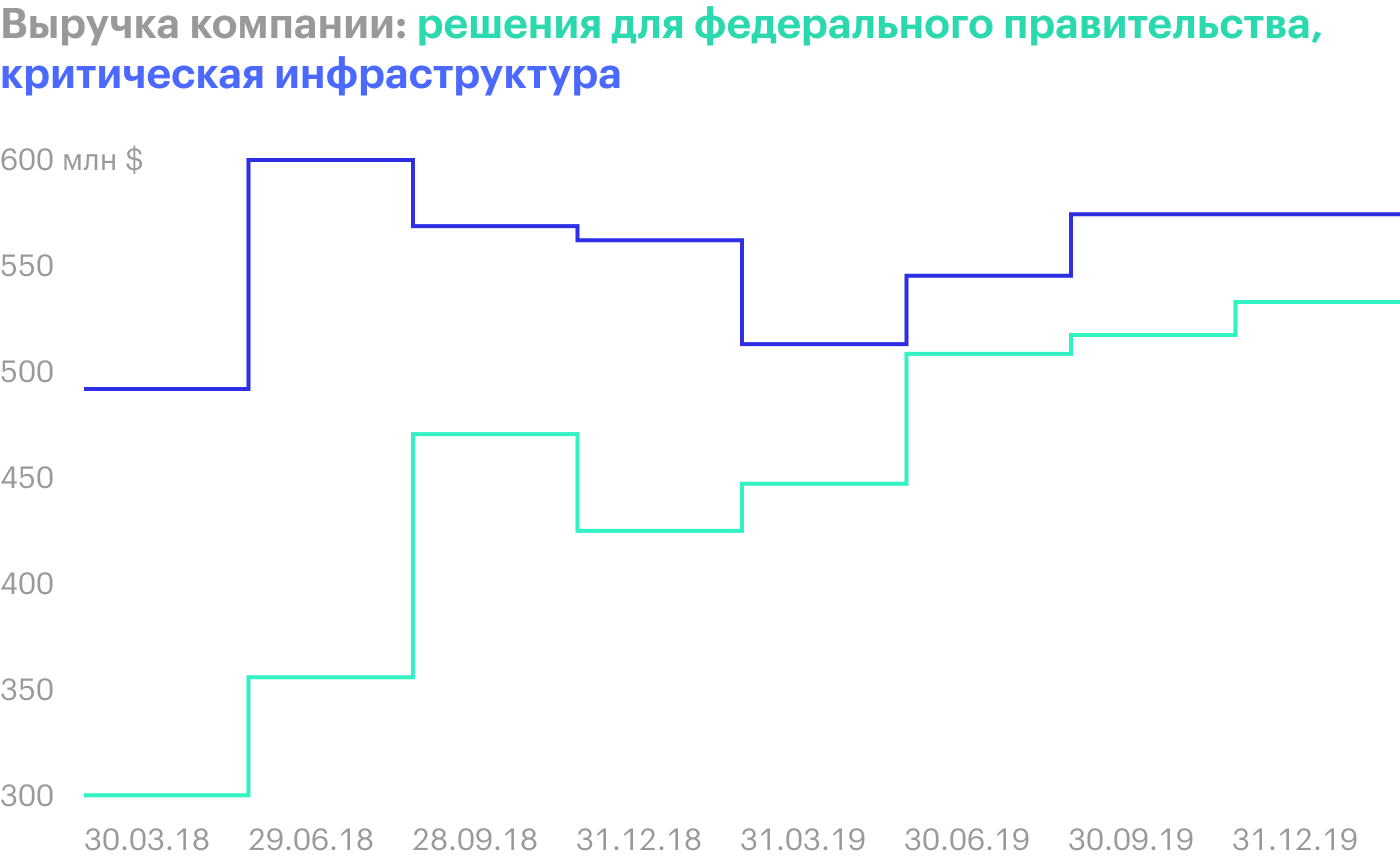

Это оборонная компания, разрабатывающая решения преимущественно в сфере ИТ и смежных с ней. Согласно годовому отчету, выручка компании делится на два сегмента.

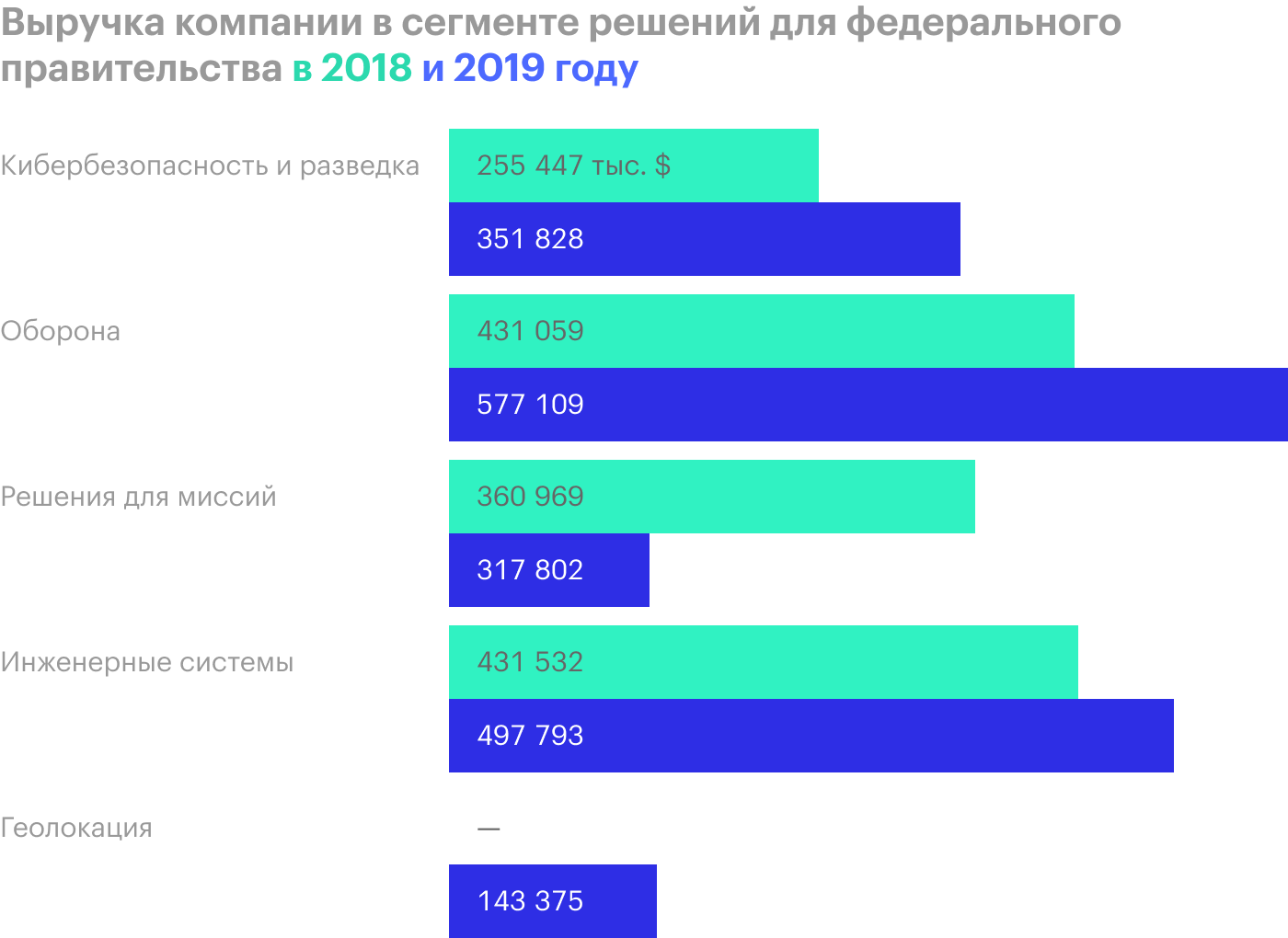

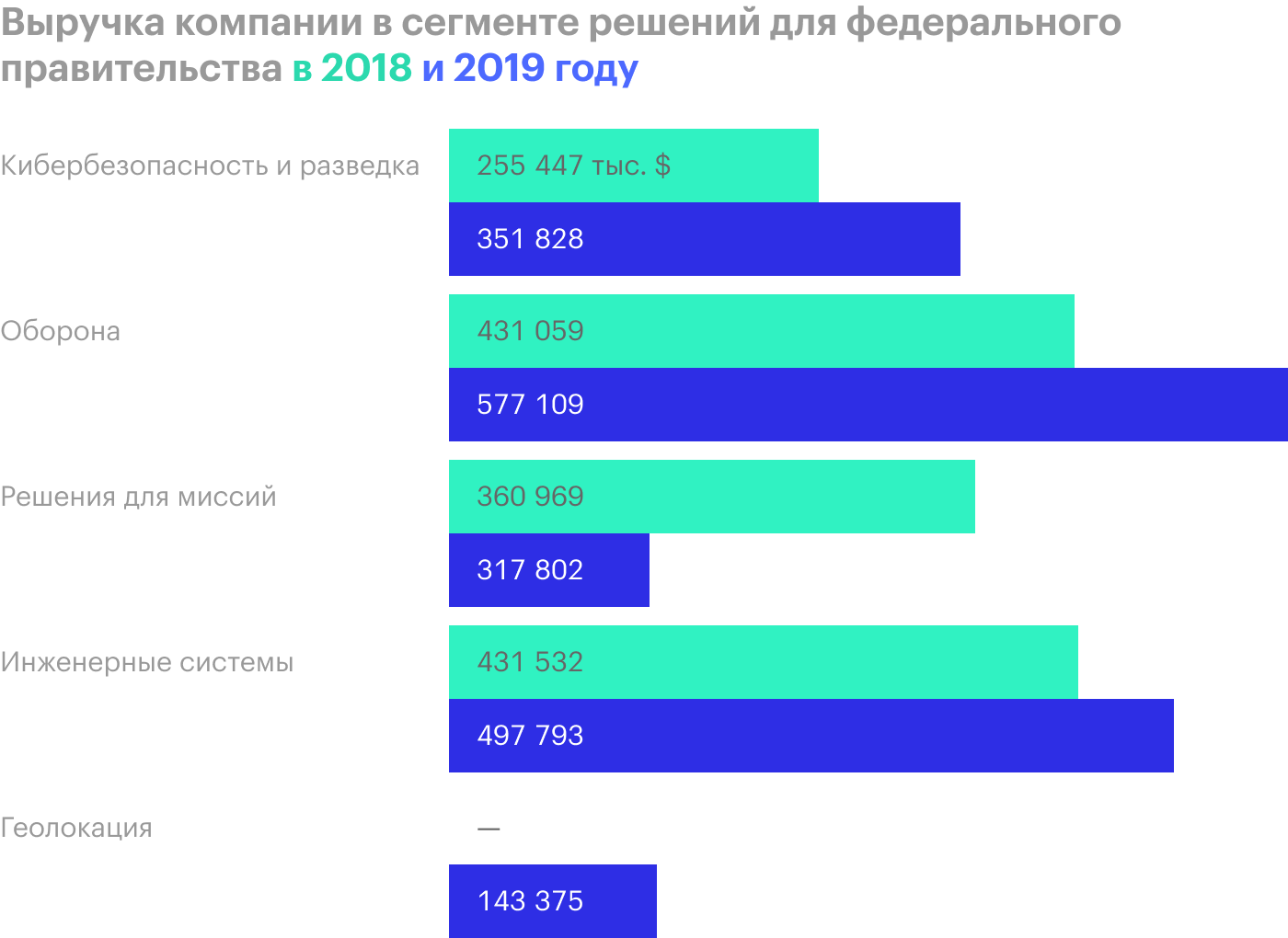

Решения для федерального правительства. Это услуги, которые компания оказывает правительству США в следующих сферах:

Кибербезопасность и разведка — здесь все ясно.

Оборона — ПО для ракет и аэрокосмических дел.

Решения для миссий — ПО для тренировки личного состава вооруженных сил, обслуживания других государственных агентств и обеспечения бесперебойной работы электронной инфраструктуры правительственных ведомств.

Инженерные системы — сложные технологические услуги в сфере управления и ремонта сложной техники, а также утилизации опасных отходов.

Геолокация — сбор картографических данных.

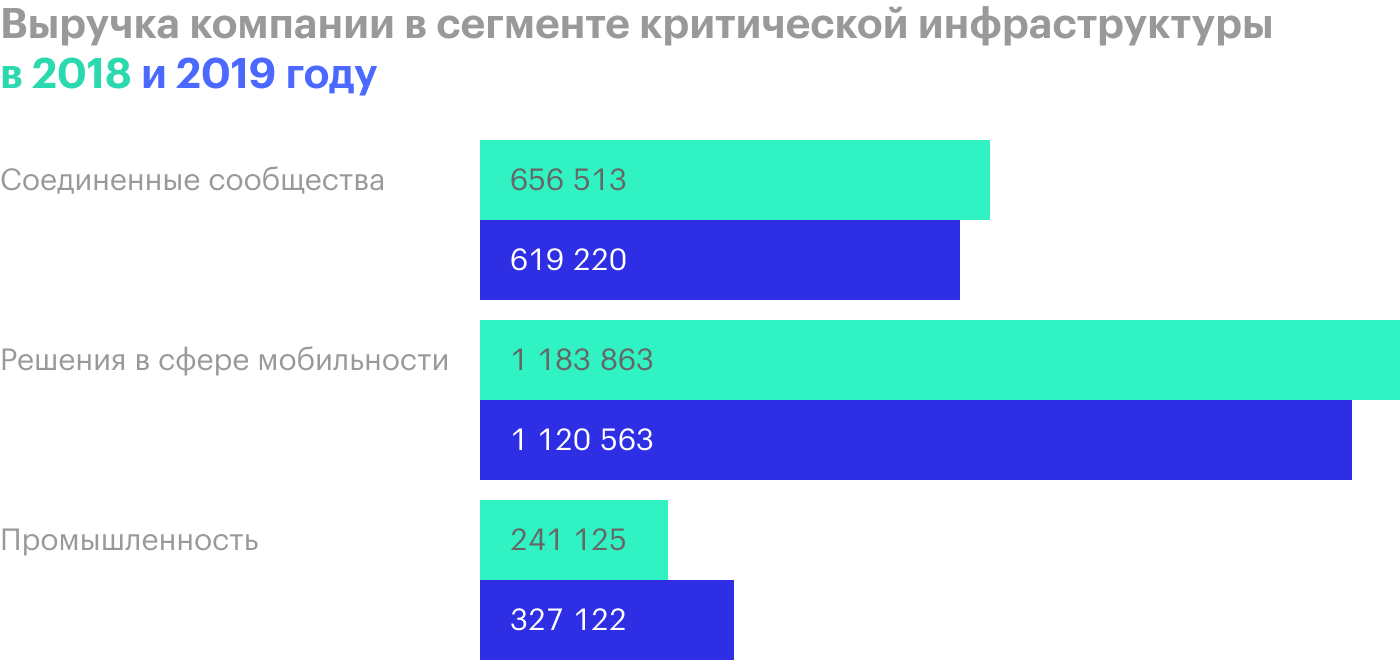

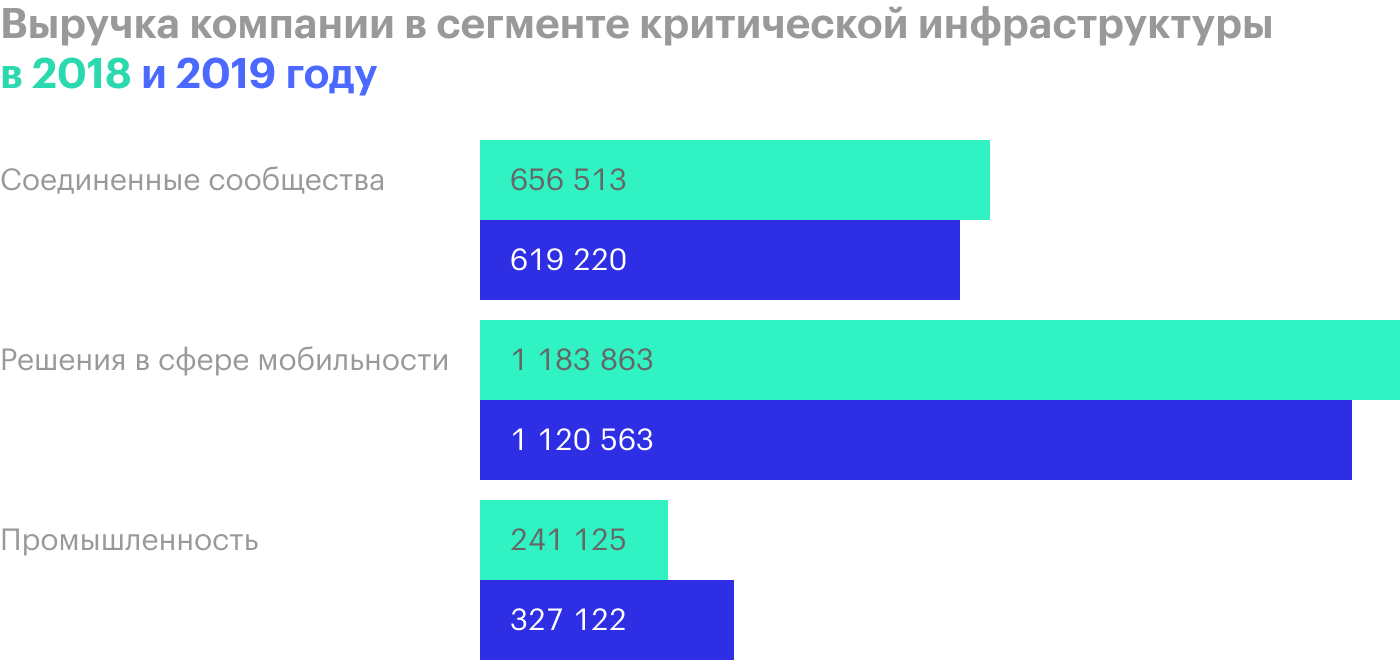

Критическая инфраструктура. В основном это обслуживание систем транспортной инфраструктуры в крупных агломерациях типа Лос-Анджелеса, Нью-Йорка, Дубая и Онтарио. Здесь следующие направления:

Соединенные сообщества — управление различными элементами транспортной инфраструктуры (полеты, авто, поезда и прочее), включая трафик, автоматизацию многих функций, сбор данных и пр.

Решения в сфере мобильности — это инженерные услуги по проектированию транспортных путей.

Промышленность — ПО и разные решения для оборудования офлайновых производственных предприятий.

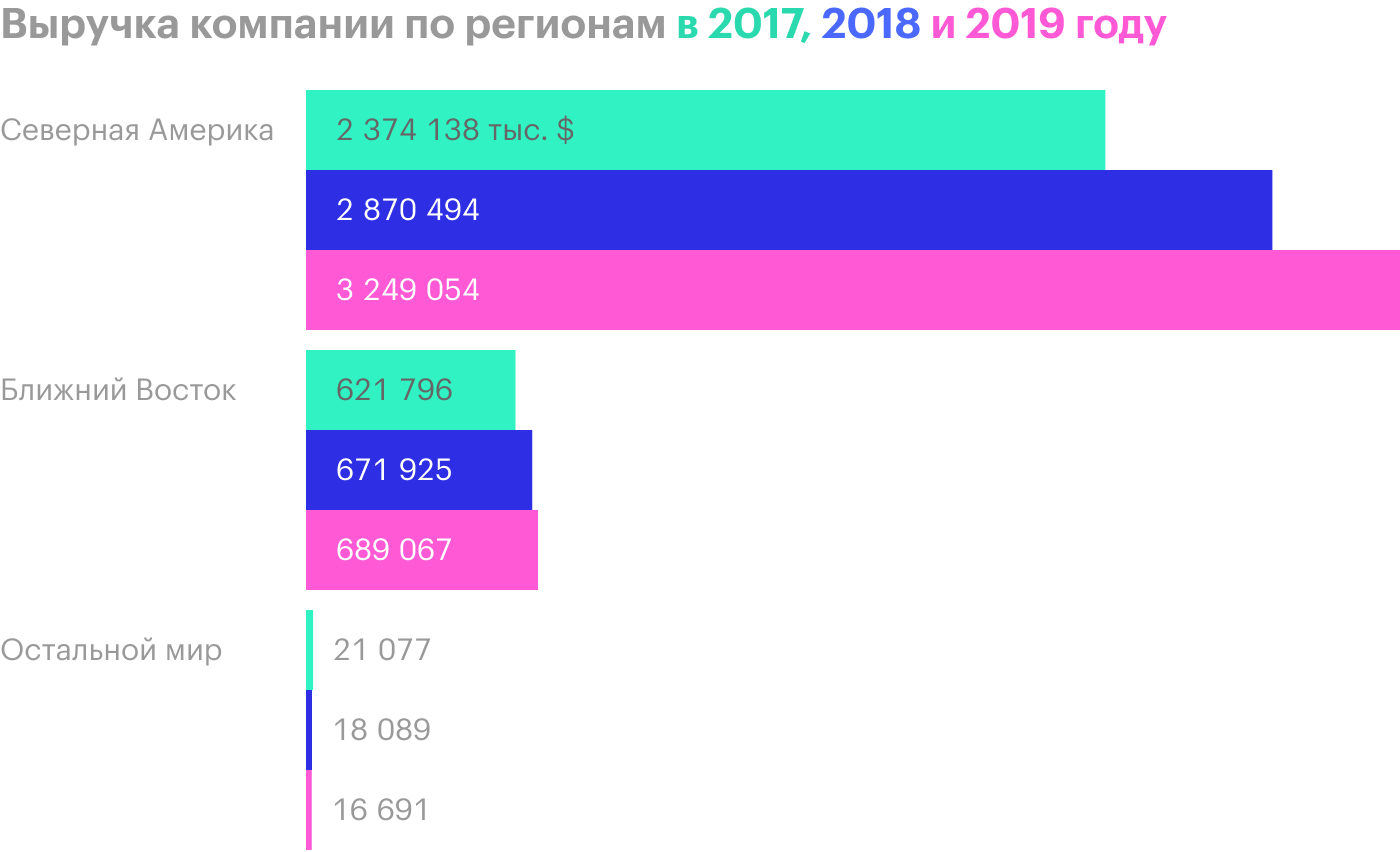

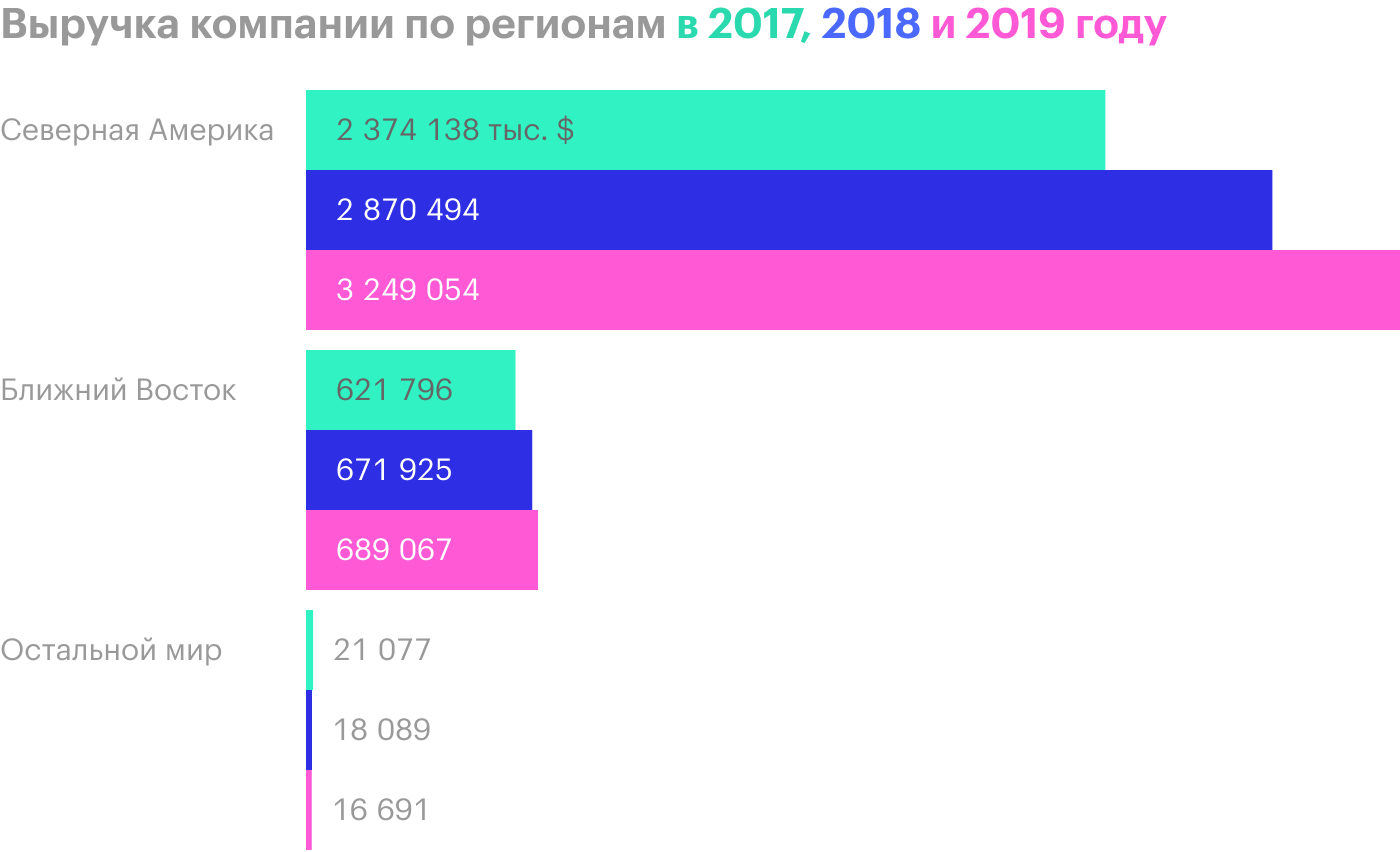

В основном компания работает в США, но велика роль неназванных стран Ближнего Востока.

Аргументы в пользу компании

Очень, очень важные ребята. Тут бы рассказать о важности кибербезопасности и о том, как этот сектор будет расти, но мы все это уже рассказывали в других тематических статьях — например, по Tenable. Здесь главное то, что половину выручки компания получает от обеспечения киберзащиты транспортной инфраструктуры, то есть физического мира. Ее услуги критически важны, потому что экономический и гуманитарный ущерб от хакерских атак на физическую инфраструктуру может оказаться разрушительнее взлома серверов какого-нибудь банка.

Войнушка. Еще половину выручки компании дает военка — и кроме высокой вероятности возникновения нового конфликта, который поднимет спрос на услуги Parsons, здесь важно то, что у компании есть опыт и навыки в критически важном сегменте кибербезопасности.

Новые модели авианосцев-ракет-танков у врагов США появляются не каждый год. А вот новые бреши в виртуальной безопасности появляются каждый день, поскольку навыки хакеров растут очень быстро. Поэтому я бы ожидал, что Пентагон будет щедро тратиться на эту статью военного бюджета в ближайшие годы.

Размер. Компания очень небольшая: капитализация меньше 3,6 млрд долларов. И бизнес у нее вполне адекватный, поэтому я не вижу причин, по которым какой-нибудь Lockheed Martin или Raytheon не может купить Parsons. Тем более цена у Parsons не шибко наглая: P / E в районе 33,4. А от новостей о покупке акции улетят в стратосферу.

Что может помешать

Политика. Компания сильно зависит от заказов из Пентагона, и проблема в том, что оборонный бюджет на 2021 год в США составят позднее, чем обычно, — только после выборов в ноябре. А это значит, что политические потрясения в США, связанные с выборами, могут вылиться в несвоевременное составление военного бюджета — и это приведет к коллапсу всех оборонных компаний. Угроза гипотетическая, но ее следует учитывать.

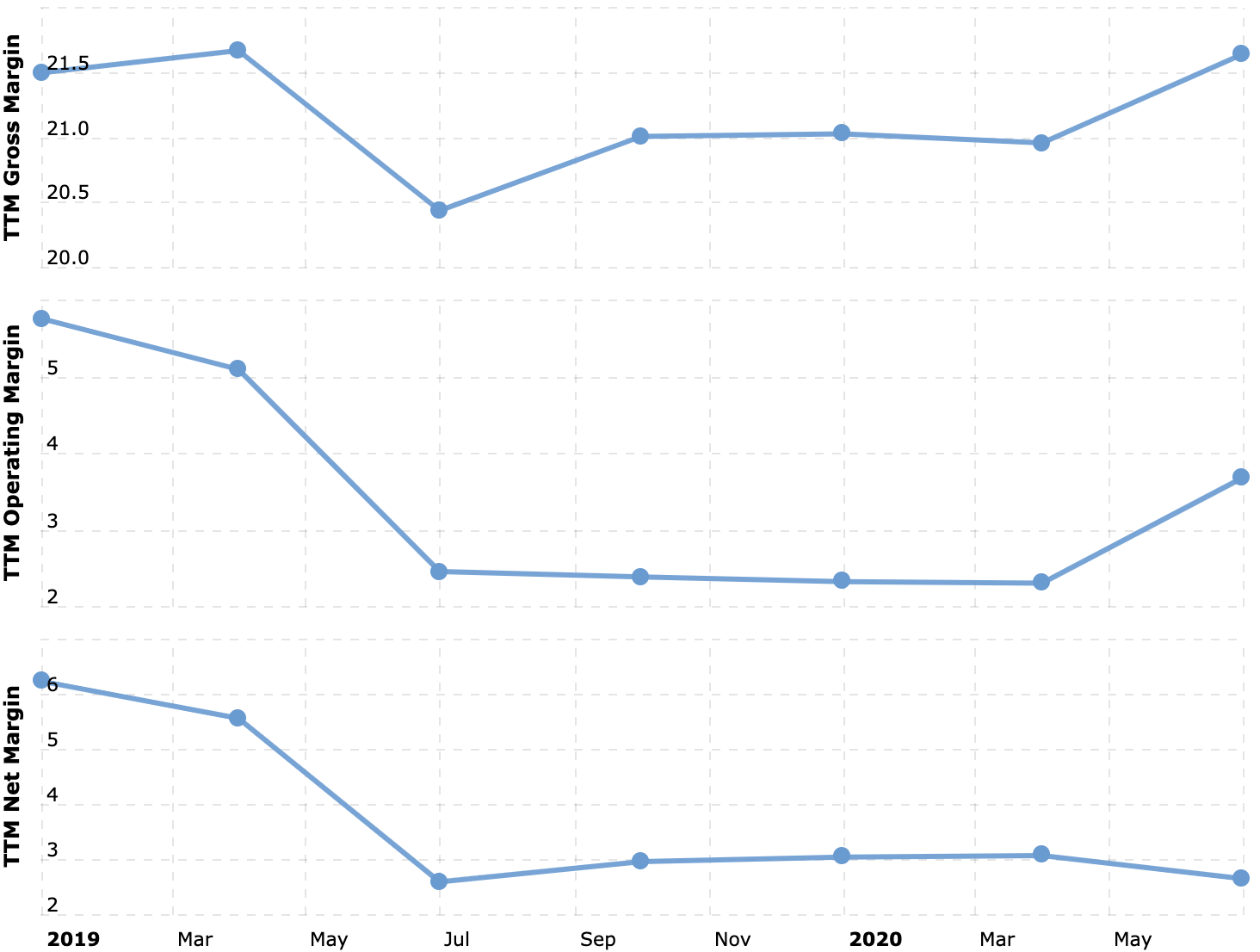

Как бизнес компания не так однозначно хороша. Это хороший, безубыточный бизнес, но итоговая маржа там очень небольшая, поэтому чудовищного роста прибыли ждать не стоит. С одной стороны, новые неприятности с коронавирусом могут испортить маржу еще сильнее и привести к убыткам. С другой стороны, ужасный коронавирусный 2 квартал 2020 года компания пережила без убытков, так что можно считать, что Parsons показала способность успешно работать в условиях жесткого стресса, — ну и, конечно, помогла ориентация на правительство, которое на карантин не закрывалось.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

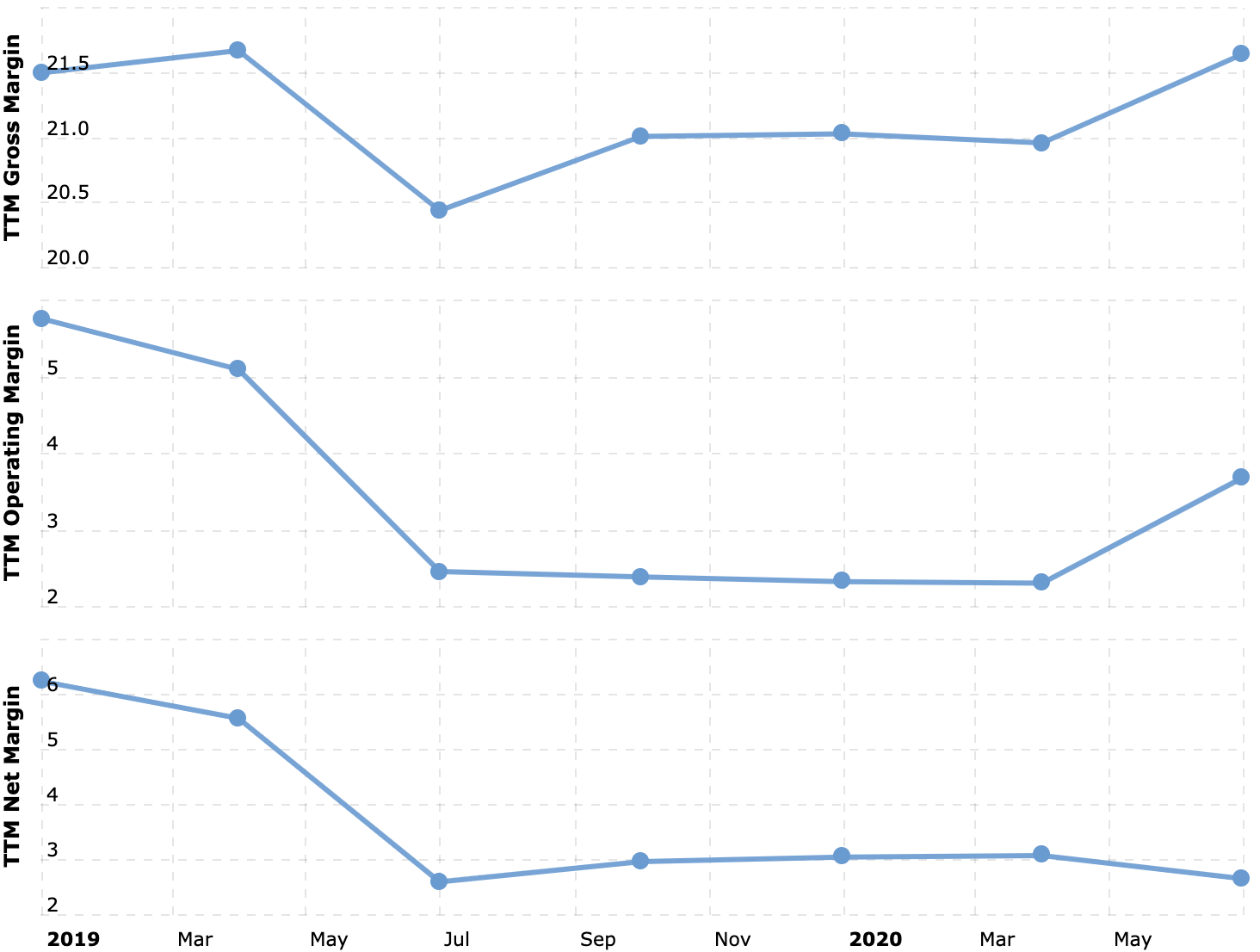

Валовая маржа, операционная маржа, итоговая маржа. Все в процентах от выручки. Источник: Macrotrends

Что в итоге

Взять акции можно сейчас по 35,62 $ за штуку. А дальше есть два варианта:

Дождаться роста акций до 40 $ — это заметно меньше 42 $, которые эти акции стоили в июне, и еще меньше исторического максимума, достигнутого в феврале, — 45 $. Я считаю, что такой вариант вполне достижим в течение следующих 14 месяцев. Бизнес компании довольно крепкий и показал себя с хорошей стороны в кризисных условиях. Поэтому мы вполне можем ожидать, что инвесторы в скором времени обратят внимание на эти акции.

Держать акции следующие 10 лет. Вариант, конечно, более рискованный, но на таких длинных дистанциях сильно увеличивается вероятность покупки компании.

Потенциал роста: 12% за 14 месяцев; 10% в год на протяжении 10 лет.

Срок действия: 14 месяцев или 10 лет.

Почему акции могут вырасти: профиль работы у компании очень перспективный.

Как действуем: берем акции сейчас.

На чем компания зарабатывает

Это оборонная компания, разрабатывающая решения преимущественно в сфере ИТ и смежных с ней. Согласно годовому отчету, выручка компании делится на два сегмента.

Решения для федерального правительства. Это услуги, которые компания оказывает правительству США в следующих сферах:

Кибербезопасность и разведка — здесь все ясно.

Оборона — ПО для ракет и аэрокосмических дел.

Решения для миссий — ПО для тренировки личного состава вооруженных сил, обслуживания других государственных агентств и обеспечения бесперебойной работы электронной инфраструктуры правительственных ведомств.

Инженерные системы — сложные технологические услуги в сфере управления и ремонта сложной техники, а также утилизации опасных отходов.

Геолокация — сбор картографических данных.

Критическая инфраструктура. В основном это обслуживание систем транспортной инфраструктуры в крупных агломерациях типа Лос-Анджелеса, Нью-Йорка, Дубая и Онтарио. Здесь следующие направления:

Соединенные сообщества — управление различными элементами транспортной инфраструктуры (полеты, авто, поезда и прочее), включая трафик, автоматизацию многих функций, сбор данных и пр.

Решения в сфере мобильности — это инженерные услуги по проектированию транспортных путей.

Промышленность — ПО и разные решения для оборудования офлайновых производственных предприятий.

В основном компания работает в США, но велика роль неназванных стран Ближнего Востока.

Аргументы в пользу компании

Очень, очень важные ребята. Тут бы рассказать о важности кибербезопасности и о том, как этот сектор будет расти, но мы все это уже рассказывали в других тематических статьях — например, по Tenable. Здесь главное то, что половину выручки компания получает от обеспечения киберзащиты транспортной инфраструктуры, то есть физического мира. Ее услуги критически важны, потому что экономический и гуманитарный ущерб от хакерских атак на физическую инфраструктуру может оказаться разрушительнее взлома серверов какого-нибудь банка.

Войнушка. Еще половину выручки компании дает военка — и кроме высокой вероятности возникновения нового конфликта, который поднимет спрос на услуги Parsons, здесь важно то, что у компании есть опыт и навыки в критически важном сегменте кибербезопасности.

Новые модели авианосцев-ракет-танков у врагов США появляются не каждый год. А вот новые бреши в виртуальной безопасности появляются каждый день, поскольку навыки хакеров растут очень быстро. Поэтому я бы ожидал, что Пентагон будет щедро тратиться на эту статью военного бюджета в ближайшие годы.

Размер. Компания очень небольшая: капитализация меньше 3,6 млрд долларов. И бизнес у нее вполне адекватный, поэтому я не вижу причин, по которым какой-нибудь Lockheed Martin или Raytheon не может купить Parsons. Тем более цена у Parsons не шибко наглая: P / E в районе 33,4. А от новостей о покупке акции улетят в стратосферу.

Что может помешать

Политика. Компания сильно зависит от заказов из Пентагона, и проблема в том, что оборонный бюджет на 2021 год в США составят позднее, чем обычно, — только после выборов в ноябре. А это значит, что политические потрясения в США, связанные с выборами, могут вылиться в несвоевременное составление военного бюджета — и это приведет к коллапсу всех оборонных компаний. Угроза гипотетическая, но ее следует учитывать.

Как бизнес компания не так однозначно хороша. Это хороший, безубыточный бизнес, но итоговая маржа там очень небольшая, поэтому чудовищного роста прибыли ждать не стоит. С одной стороны, новые неприятности с коронавирусом могут испортить маржу еще сильнее и привести к убыткам. С другой стороны, ужасный коронавирусный 2 квартал 2020 года компания пережила без убытков, так что можно считать, что Parsons показала способность успешно работать в условиях жесткого стресса, — ну и, конечно, помогла ориентация на правительство, которое на карантин не закрывалось.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Валовая маржа, операционная маржа, итоговая маржа. Все в процентах от выручки. Источник: Macrotrends

Что в итоге

Взять акции можно сейчас по 35,62 $ за штуку. А дальше есть два варианта:

Дождаться роста акций до 40 $ — это заметно меньше 42 $, которые эти акции стоили в июне, и еще меньше исторического максимума, достигнутого в феврале, — 45 $. Я считаю, что такой вариант вполне достижим в течение следующих 14 месяцев. Бизнес компании довольно крепкий и показал себя с хорошей стороны в кризисных условиях. Поэтому мы вполне можем ожидать, что инвесторы в скором времени обратят внимание на эти акции.

Держать акции следующие 10 лет. Вариант, конечно, более рискованный, но на таких длинных дистанциях сильно увеличивается вероятность покупки компании.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба