16 сентября 2020 Pro Finance Service

Шквал ликвидности, зародившийся в недрах рекордного бюджетного и монетарного стимулирования, исчез. Это чревато сокращением потребительских расходов и снижением рынка акций, предупреждает бывший главный экономист по США Deutsche Bank и бывший главный экономист Alliance Bernstein Джозеф Карсон.

Шквал ликвидности, зародившийся в недрах рекордного бюджетного и монетарного стимулирования, исчез. Обратный процесс будет протекать так же неравномерно, как неравномерно сказывались свежие деньги на доходах и расходах американцев, а также на инвестиционных портфелях.

Главным бенефициаром стимулирования оказались финансовые рынки (в частности, рынок акций), и именно они должны принять на себя первый удар от резкого разворота потоков ликвидности.

Монетарная политика

ФРС запустила рекордное монетарное стимулирование путем резкого снижения ставок, увеличения масштабов покупки активов и создания новых кредитных механизмов. Есть много способов для измерения эффективности этих мер, но самый простой и прямой из них заключается в мониторинге динамики денежного предложения.

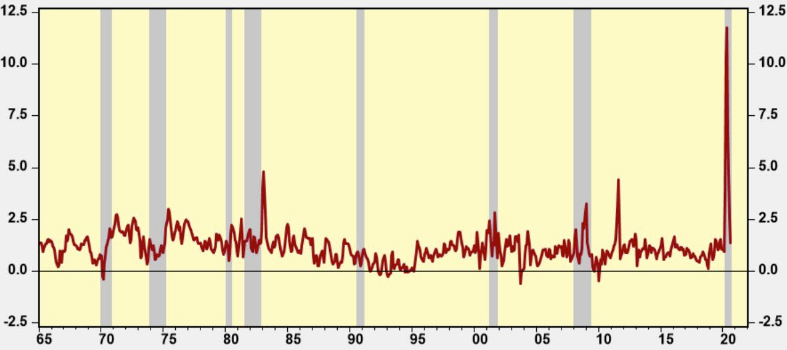

ФРС занимается созданием денег, но иногда создает их больше, а иногда — меньше. Совокупный эффект политики ФРС отчетливо виден в беспрецедентном росте широкого индикатора денежной массы.

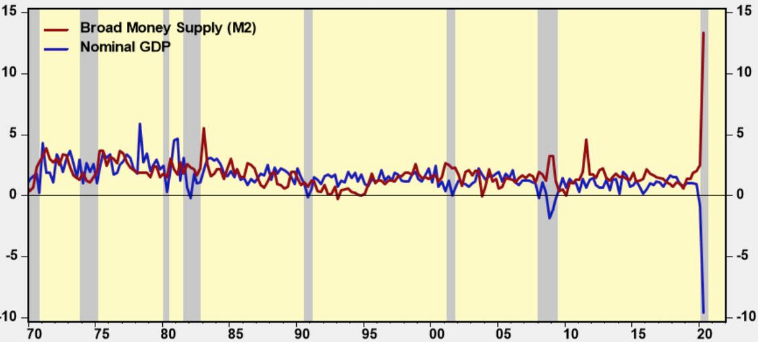

По данным ФРС, денежный агрегат М2 вырос с апреля по июнь на рекордные 13.6%, что почти в три раза выше любого подобного значения за последние 50 лет.

Почувствовав приток ликвидности, профессиональные управляющие активами увеличили вложения в акции. Их аргумент заключался в том, что избыточная ликвидность должна была куда-то пойти. Кроме того, им помогло и снижение потребности экономики США в деньгах на фоне падения номинального ВВП страны на рекордные 9.6% во втором квартале.

Совокупность рекордного роста денежной массы и падения номинальных расходов обычно очень хороша для финансовых рынков. Так произошло и на этот раз: рынок акций США взлетел на 50% и достиг новых исторических максимумов.

Однако теперь этот процесс разворачивается: номинальные расходы растут, а темпы роста денежной массы снижаются, создавая дефицит ликвидности. По оценкам ФРБ Атланты, ВВП США в третьем квартале растет на 7%, а агрегат М2 — всего на 1.5% (график ниже отражает 2-месячное изменение М2 в процентах — прим. ProFinance.ru). Это сокращение ликвидности усугубляется тремя подряд месяцами падения объемов коммерческого банковского кредитования.

Неожиданное замедление темпов роста денежной массы (и кредитования) должно оказать негативное влияние на финансовые рынки, точно так же как раньше их ускорение было важнейшим позитивным фактором. Больше всех должны пострадать парящие в небе акции технологических компаний, которые были главными бенефициарами на пути вверх.

Бюджетная политика

Рекордное бюджетное стимулирование стало вторым драйвером бума ликвидности. По данным Бюро экономического анализа США, специальные федеральные выплаты частным лицам и малому бизнесу увеличили личные доходы американцев во втором квартале на $3.2 трлн в годовом выражении.

Это рекордное стимулирование закончилось в конце июля, но Дональд Трамп своим указом продлил выплату пособия по безработице в размере $300 в неделю. К настоящему моменту в рамках этой программы израсходованы уже $30 млрд из $44 млрд, и Белый дом начинает постепенно отключать от нее некоторые штаты.

В период с апреля по июль американские потребители ежемесячно получали по $750 млрд, но к концу сентября эти цифры опустятся до нуля. Резкое падение доходов потребителей приведет к снижению их расходов, однако эти эффекты проявятся не сразу и не так, как можно было бы ожидать.

Обычно первый признак падения потребительских расходов заключается в слабых розничных продажах. Но пандемия коронавируса изменила структуру потребительских расходов: люди стали тратить меньше на путешествия, развлечения и отдых, а больше — на магазины.

Снижение потребительских расходов, вероятно, проявит себя в четвертом квартале. Если Конгрессу не удастся согласовать выделение дополнительного пакета финансовой помощи, то разворот потоков ликвидности спровоцирует коррекцию на рынке акций.

Подготовлено ProFinance.ru, автор: бывший главный экономист по США Deutsche Bank и бывший главный экономист Alliance Bernstein ($600 млрд под управлением) Джозеф Карсон

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба