21 сентября 2020 ITI Capital

Рынки

В пятницу на мировых рынках продолжилась распродажа акций IT-компаний в связи с маржин-коллами и экспирацией сентябрьских опционов. Nasdaq снизился на 1,1%, в минусе также оказались S&P 500, РТС и Eurostoxx 50. Dow Jones потерял 0,9%.

WTI закрылась в плюсе четвертую сессию подряд в пятницу, за неделю стоимость американского эталона поднялась на 10%, Brent – на 6%, максимальный недельный прирост с начала июня, после того как ураган Салли привел к сокращению добычи в США, а ОПЕК и партнеры альянса наметили шаги для решения проблемы низких цен и соблюдения квот на добычу.

Рынки акций и инструментов с фиксированной доходностью могут оставаться под давлением до выборов в США. Инвесторы ждут новых фискальных стимулирующих мер и новостей о создании вакцины, которая вряд ли появится до середины октября. Таким образом, в этих условиях лучше оставаться в недооцененных акциях, но с ограниченной экспозицией.

Около 51% зарегистрированных избирателей в США говорят, что проголосовали бы за Байдена, если бы выборы состоялись сегодня, в то время как 43% поддерживают Трампа. Разрыв в 8 баллов не меняется уже месяц.

Наибольшую озабоченность вызывают темпы роста заболеваемости коронавирусом, которые составляют 3-5%. Прирост числа случаев в США за выходные составил 42 тыс., это второй по величине показатель после Индии, где количество новых случаев сократилось до 72 тыс. Во Франции, Испании, Израиле, Великобритании, России, Аргентине и других странах наблюдаются признаки приближения второй волны.

Тем не менее, замедление наблюдается не во всех секторах мировой экономики, торговля в этом году восстанавливается гораздо быстрее, чем после финансового кризиса 2008 г., что поддерживает другие сектора. Такая динамика идет вразрез с прогнозами о том, что пандемия может навсегда разорвать глобальные связи. Падение международной торговли в годовом выражении стало самым масштабным со времени Великой депрессии из-за коронавируса. Экономисты предупреждали о росте протекционизма, а некоторые компании заявили, что пересмотрят зарубежные цепочки поставок, уязвимые перед неожиданными потрясениями.

Объем новых экспортных заказов вырос в 14 из 38 экономик в августе по сравнению с четырьмя в июне, по данным исследовательской фирмы IHS Markit.

Сделка с китайской компанией TikTok могла бы превратить ее в американскую компанию, ее уже одобрил президент Трамп, но финальное решение – за участниками сделки. Новая компания может пошатнуть доминирующее положение Facebook на рынке соцсетей, а сама сделка может стать основной для других партнерств с китайскими операторами приложений. Концепция предусматривает партнерство Oracle и Walmart с ByteDance, в результате чего образуется новая американская компания TikTok Global. Сумма сделки может составить примерно в $60 млрд.

В фокусе сегодня:

ММК: последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 1П20. Компания выплатит 0,607 руб./акция, дивидендная доходность составит 1,58%.

Лензолото: ГОСА, несогласные акционеры и те, кто не принял участие, могут предъявить свои акции Лензолото к выкупу Полюса по 19,567 тыс. рублей/ акцию.

Индекс Мосбиржи в пятницу снизился на 0,67%, до 2952 п., РТС - на 1,18%, до 1229 п.

Рубль ослаб к доллару до 75,74 руб. и к евро – до 89,69 руб.

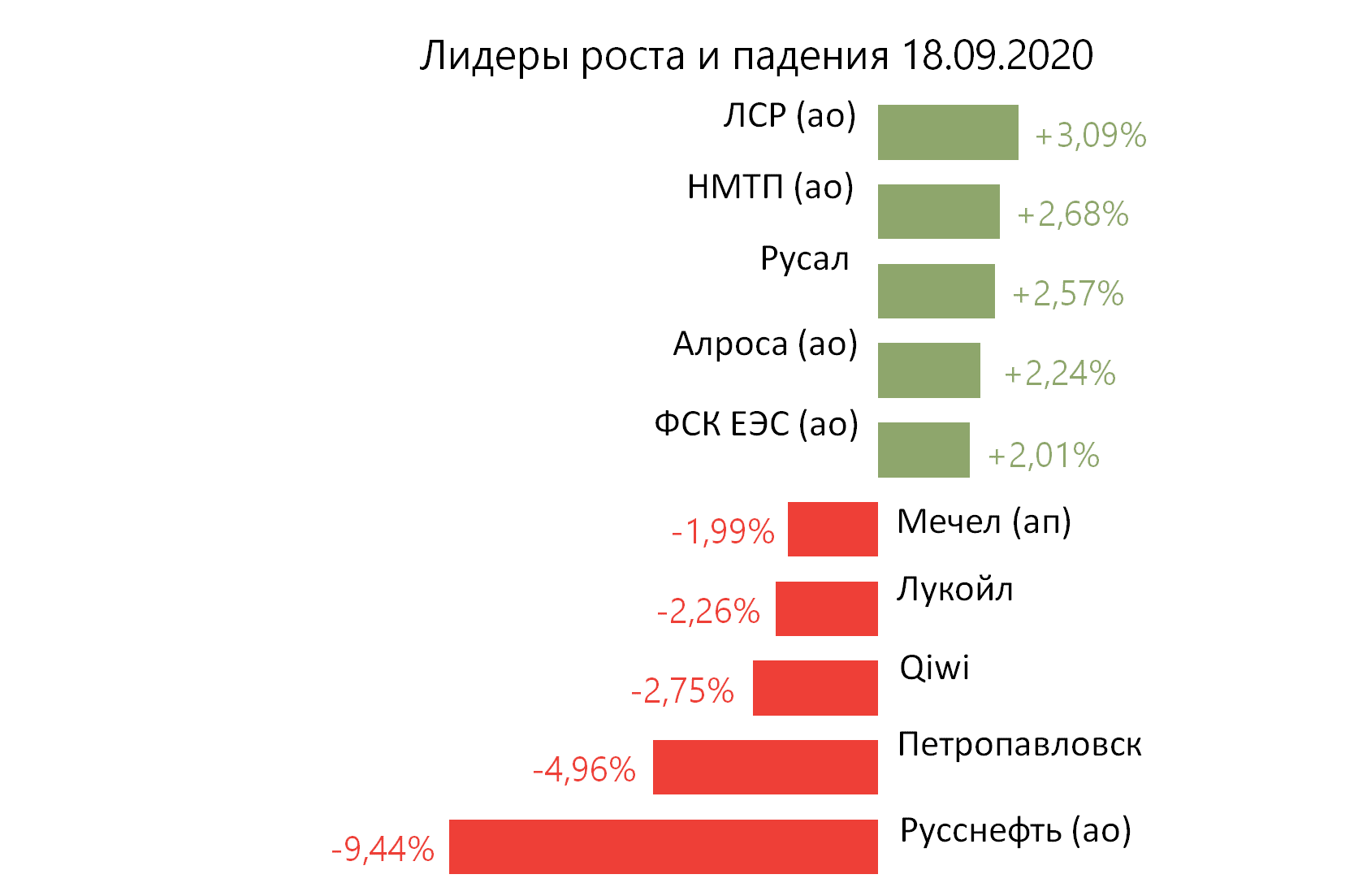

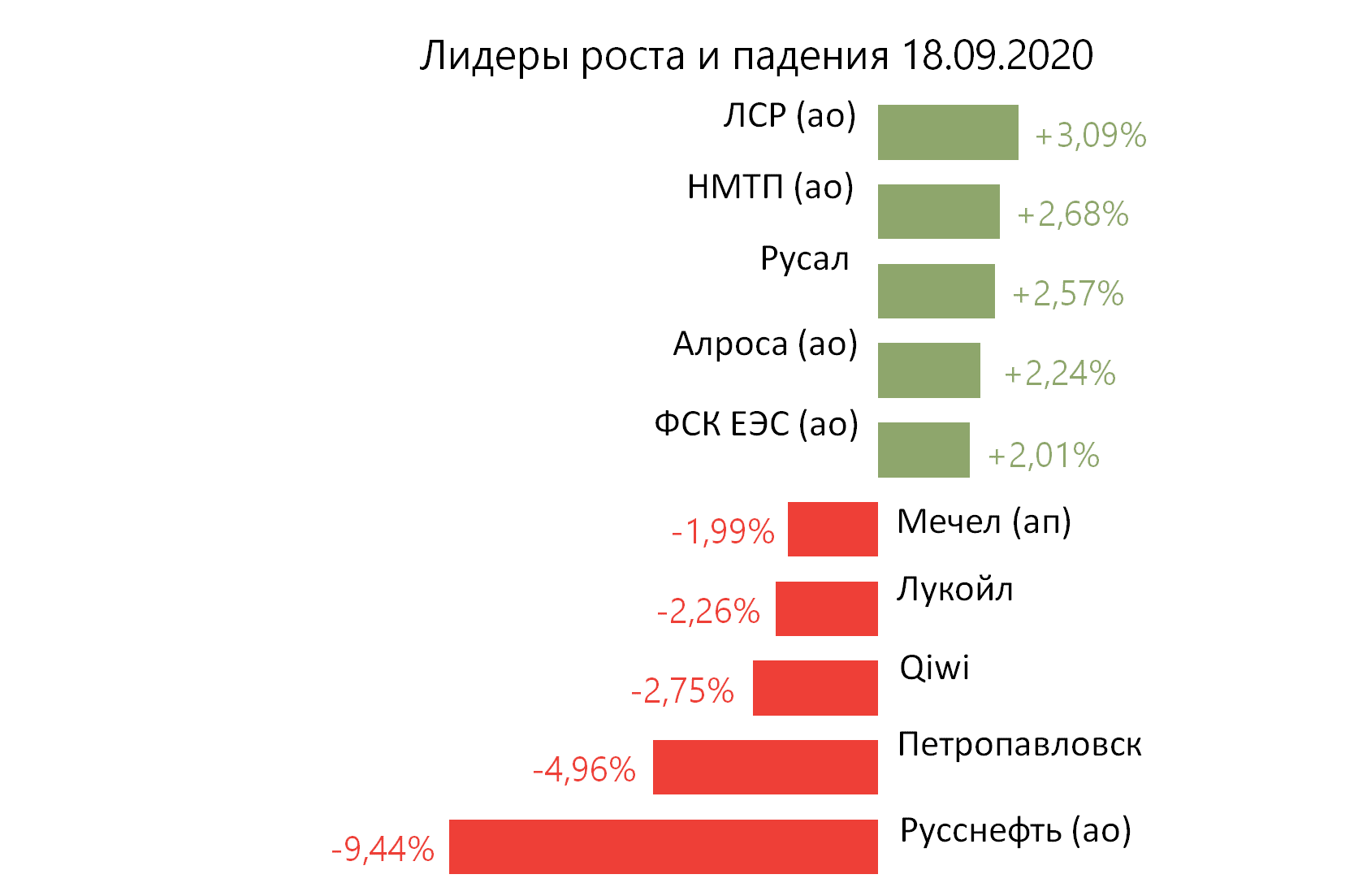

Лидерами роста стали ЛСР (ао +3,09%), НМТП (ао +2,68%), Русал ( +2,57%), Алроса (ао +2,24%), ФСК ЕЭС (ао +2,01%).

В число аутсайдеров вошли Русснефть (ао -9,44%), Петропавловск ( -4,96%), Qiwi (-2,75%), Лукойл (-2,26%), Мечел (ап -1,99%).

Цена на Brent утром в понедельник снижается на 0,28%, до $43,03/барр.

Золото дорожает на 0,11%, до $1953/унция. Доходность десятилетних казначейских облигаций США повышается на 2,20 п.п., до 0,697%.

Японский Nikkei повышается на 0,18%, китайский Shanghai снижается на 0,53%.

DXY снижается на 0,16%, S&P 500 futures - на 0,54%.

Новости

Wildberries строит в Подмосковье логопарк на 250 000 кв. м - крупнейший склад для одной компании в России, сообщили Ведомости. Фактически компания увеличивает площадь центра - ранее компания заявляла о меньшей площади - после приобретения 30 га и строительства комплекса на 145 тыс. кв. м. Общие затраты на весь распределительный центр оцениваются в 7,5–9 млрд руб. Wildberries – крупнейший онлайн-ретейлер в России, по данным Data Insight: 210,6 млрд руб. в 2019 г., +89% г/г. Число поставщиков у компании растет: с августа 2019 г. по август 2020 этого года их количество увеличилось в 3,5 раза, до 54 тыс. Ассортимент за этот же период вырос с 2 млн до 5 млн товаров. Данная новость косвенно негативна для бумаг АФК Системы и Детского мира.

ВКонтакте запустил маркетплейс, в котором будут собраны предложения от 190 тыс. продавцов.

MAIL RX: -0,09%

Группа ИСТ (Александр Несис) реализовала 19 млн акций (4% капитала) Полиметалла на £342 млн по £18 за акцию в ходе ускоренного размещения акций (АВВ). По словам представителей ИСТ, причиной продажи стала необходимость погашения долга ИСТ и желание снизить концентрацию доли Полиметалла в инвестиционном портфеле. При этом ИСТ планирует долгосрочно оставаться стратегическим акционером Полиметалла. На данный момент группа владеет порядка 24%. Это пятое АВВ в Полиметалле за 2020 г. с участием трех разных акционеров. Предыдущая сделка состоялась в начале сентября – банк Открытие продал остатки своего пакета в Полиметалле (3,4%) по 1,9 тыс. руб./акция, дисконт к рынку составил около 2,7%.

В июле Открытие продало 3,2% акций Полиметалла по цене 1392 руб./акция (дисконт 3%). В июне PPF продала 12,54 млн акций Полиметалла (2,66% капитала) по £15,75 за штуку, дисконт к рынку составил тогда 2,5%. По итогам сделки доля PPF в компании снизилась с 6,5% до 3,8%. Период lock-up - два месяца, что означает, что в сентябре группа может вновь выйти на рынок с акциями Полиметалла. В мае АВВ 1,5% акций прошло с дисконтом к рынку в размере 3,5% при цене размещения в £16 при рыночной цене.

POLY RX: -1,82%

В пятницу на мировых рынках продолжилась распродажа акций IT-компаний в связи с маржин-коллами и экспирацией сентябрьских опционов. Nasdaq снизился на 1,1%, в минусе также оказались S&P 500, РТС и Eurostoxx 50. Dow Jones потерял 0,9%.

WTI закрылась в плюсе четвертую сессию подряд в пятницу, за неделю стоимость американского эталона поднялась на 10%, Brent – на 6%, максимальный недельный прирост с начала июня, после того как ураган Салли привел к сокращению добычи в США, а ОПЕК и партнеры альянса наметили шаги для решения проблемы низких цен и соблюдения квот на добычу.

Рынки акций и инструментов с фиксированной доходностью могут оставаться под давлением до выборов в США. Инвесторы ждут новых фискальных стимулирующих мер и новостей о создании вакцины, которая вряд ли появится до середины октября. Таким образом, в этих условиях лучше оставаться в недооцененных акциях, но с ограниченной экспозицией.

Около 51% зарегистрированных избирателей в США говорят, что проголосовали бы за Байдена, если бы выборы состоялись сегодня, в то время как 43% поддерживают Трампа. Разрыв в 8 баллов не меняется уже месяц.

Наибольшую озабоченность вызывают темпы роста заболеваемости коронавирусом, которые составляют 3-5%. Прирост числа случаев в США за выходные составил 42 тыс., это второй по величине показатель после Индии, где количество новых случаев сократилось до 72 тыс. Во Франции, Испании, Израиле, Великобритании, России, Аргентине и других странах наблюдаются признаки приближения второй волны.

Тем не менее, замедление наблюдается не во всех секторах мировой экономики, торговля в этом году восстанавливается гораздо быстрее, чем после финансового кризиса 2008 г., что поддерживает другие сектора. Такая динамика идет вразрез с прогнозами о том, что пандемия может навсегда разорвать глобальные связи. Падение международной торговли в годовом выражении стало самым масштабным со времени Великой депрессии из-за коронавируса. Экономисты предупреждали о росте протекционизма, а некоторые компании заявили, что пересмотрят зарубежные цепочки поставок, уязвимые перед неожиданными потрясениями.

Объем новых экспортных заказов вырос в 14 из 38 экономик в августе по сравнению с четырьмя в июне, по данным исследовательской фирмы IHS Markit.

Сделка с китайской компанией TikTok могла бы превратить ее в американскую компанию, ее уже одобрил президент Трамп, но финальное решение – за участниками сделки. Новая компания может пошатнуть доминирующее положение Facebook на рынке соцсетей, а сама сделка может стать основной для других партнерств с китайскими операторами приложений. Концепция предусматривает партнерство Oracle и Walmart с ByteDance, в результате чего образуется новая американская компания TikTok Global. Сумма сделки может составить примерно в $60 млрд.

В фокусе сегодня:

ММК: последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 1П20. Компания выплатит 0,607 руб./акция, дивидендная доходность составит 1,58%.

Лензолото: ГОСА, несогласные акционеры и те, кто не принял участие, могут предъявить свои акции Лензолото к выкупу Полюса по 19,567 тыс. рублей/ акцию.

Индекс Мосбиржи в пятницу снизился на 0,67%, до 2952 п., РТС - на 1,18%, до 1229 п.

Рубль ослаб к доллару до 75,74 руб. и к евро – до 89,69 руб.

Лидерами роста стали ЛСР (ао +3,09%), НМТП (ао +2,68%), Русал ( +2,57%), Алроса (ао +2,24%), ФСК ЕЭС (ао +2,01%).

В число аутсайдеров вошли Русснефть (ао -9,44%), Петропавловск ( -4,96%), Qiwi (-2,75%), Лукойл (-2,26%), Мечел (ап -1,99%).

Цена на Brent утром в понедельник снижается на 0,28%, до $43,03/барр.

Золото дорожает на 0,11%, до $1953/унция. Доходность десятилетних казначейских облигаций США повышается на 2,20 п.п., до 0,697%.

Японский Nikkei повышается на 0,18%, китайский Shanghai снижается на 0,53%.

DXY снижается на 0,16%, S&P 500 futures - на 0,54%.

Новости

Wildberries строит в Подмосковье логопарк на 250 000 кв. м - крупнейший склад для одной компании в России, сообщили Ведомости. Фактически компания увеличивает площадь центра - ранее компания заявляла о меньшей площади - после приобретения 30 га и строительства комплекса на 145 тыс. кв. м. Общие затраты на весь распределительный центр оцениваются в 7,5–9 млрд руб. Wildberries – крупнейший онлайн-ретейлер в России, по данным Data Insight: 210,6 млрд руб. в 2019 г., +89% г/г. Число поставщиков у компании растет: с августа 2019 г. по август 2020 этого года их количество увеличилось в 3,5 раза, до 54 тыс. Ассортимент за этот же период вырос с 2 млн до 5 млн товаров. Данная новость косвенно негативна для бумаг АФК Системы и Детского мира.

ВКонтакте запустил маркетплейс, в котором будут собраны предложения от 190 тыс. продавцов.

MAIL RX: -0,09%

Группа ИСТ (Александр Несис) реализовала 19 млн акций (4% капитала) Полиметалла на £342 млн по £18 за акцию в ходе ускоренного размещения акций (АВВ). По словам представителей ИСТ, причиной продажи стала необходимость погашения долга ИСТ и желание снизить концентрацию доли Полиметалла в инвестиционном портфеле. При этом ИСТ планирует долгосрочно оставаться стратегическим акционером Полиметалла. На данный момент группа владеет порядка 24%. Это пятое АВВ в Полиметалле за 2020 г. с участием трех разных акционеров. Предыдущая сделка состоялась в начале сентября – банк Открытие продал остатки своего пакета в Полиметалле (3,4%) по 1,9 тыс. руб./акция, дисконт к рынку составил около 2,7%.

В июле Открытие продало 3,2% акций Полиметалла по цене 1392 руб./акция (дисконт 3%). В июне PPF продала 12,54 млн акций Полиметалла (2,66% капитала) по £15,75 за штуку, дисконт к рынку составил тогда 2,5%. По итогам сделки доля PPF в компании снизилась с 6,5% до 3,8%. Период lock-up - два месяца, что означает, что в сентябре группа может вновь выйти на рынок с акциями Полиметалла. В мае АВВ 1,5% акций прошло с дисконтом к рынку в размере 3,5% при цене размещения в £16 при рыночной цене.

POLY RX: -1,82%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба