8 октября 2020 УНИВЕР Капитал Верников Андрей

По итогам вчерашнего дня индекс МосБиржи показал отрицательную динамику (-1,74%). Некоторые инвесторы «заражены» синдромом завышенных ожиданий относительно целых отраслей мировой экономики. А завышенные ожидания ведут к панике в случае падения котировок акций. Чтобы не страдать завышенным ожиданиями надо знать историю – вторая волна пандемии гриппа Испанка 1918-1919 года была сильнее, чем первая. Поэтому есть вероятность, что быстро взять под контроль ситуацию с COVID-19 не получится и ситуация с заболеваемостью будет ухудшаться.

Исходя из этого в данный момент акции компаний сырьевого сектора, транспортных компаний лучше рассматривать как спекулятивный актив, а не инвестиционный. Вчера аналитик по авиакомпаниям JPMorgan Джейми Бейкер заявил, что восстановление авиационной отрасли начнется в 2021 году и наступит в 2022 году. А в 2021 году выручка большой тройки авиакомпаний США будет на 50% меньше чем на в 2019 году (по более ранним прогнозам разрыв был 25%).

Лучше смотреть на жизнь без «розовых очков» – авиационная отрасль еще долго будет страдать от недостаточного пассажиропотока, российские компании сырьевого сектора являются отличной мишенью для санкционного давления и в случае победы Байдена это давление усилится. Но для спекуляций акции этих секторов годятся.

На этой неделе Дональд Трамп заявил, что настаивает на внесении отдельного законопроекта в помощь авиакомпаниям и малому бизнесу. «Палата представителей и Сенат должны НЕМЕДЛЕННО утвердить 25 миллиардов долларов на поддержку заработной платы авиакомпаний и 135 миллиардов долларов на Программу защиты зарплат для малого бизнеса.» Как следствие акции авиакомпаний США существенно выросли в частности акции Delta Air Lines, Inc. (DAL) выросли на 3,51%. И что мы видим на графике акций авиакомпании DAL, котррую аналитик Джейми Бейкер хвалит за то, что у нее самая большая маржинальность бизнеса среди больших авиакомпаний? Часовой график носит спекулятивный характер – с 24 сентября с.г. котировки двигаются в рамках восходящего диапазона, но особого оптимизма в связи с этим нет. В последние месяцы было несколько ситуаций, когда цена росла в рамках восходящих диапазонов и затем происходил ее срыв вниз. Со стороны есть видимость деятельности – «фондовая белка» бежит в колесе, а по сути это стояние на месте и рай для краткосрочных спекуляций. Также на графике есть локальное сопротивление 35 долларов. Интересно, что на дневных графиках котировки находятся с мая в треугольнике, выход из которого будет в ближайший месяц. После этого будет масштабное ценовое движение на 20 долларов. Гадать в какую сторону будет это движение бесполезно, но если оно будет вниз, то котировки снизятся с нынешних 32 долларов до 12 долларов.

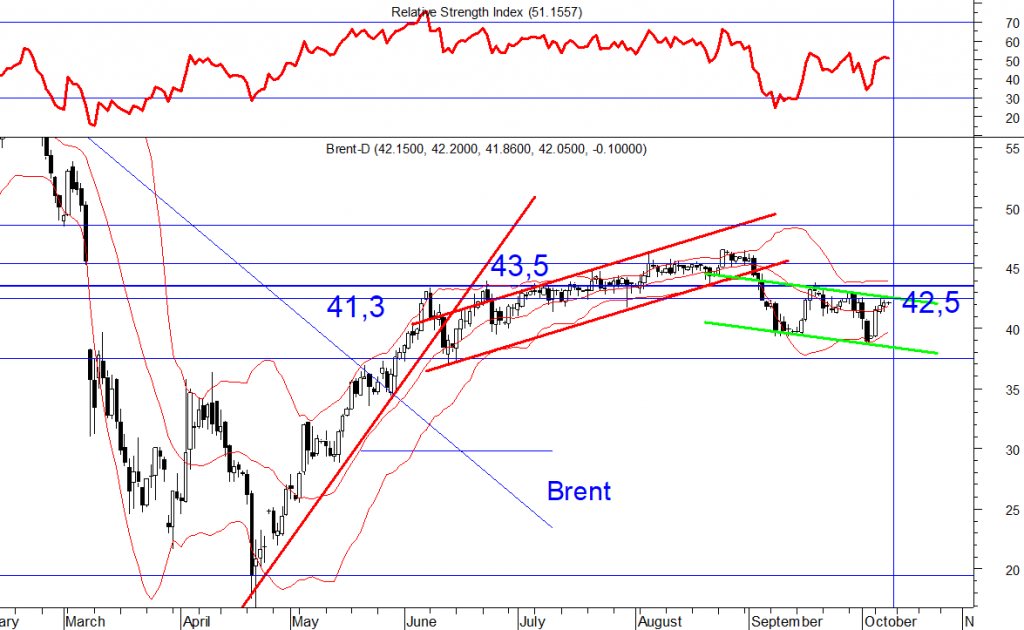

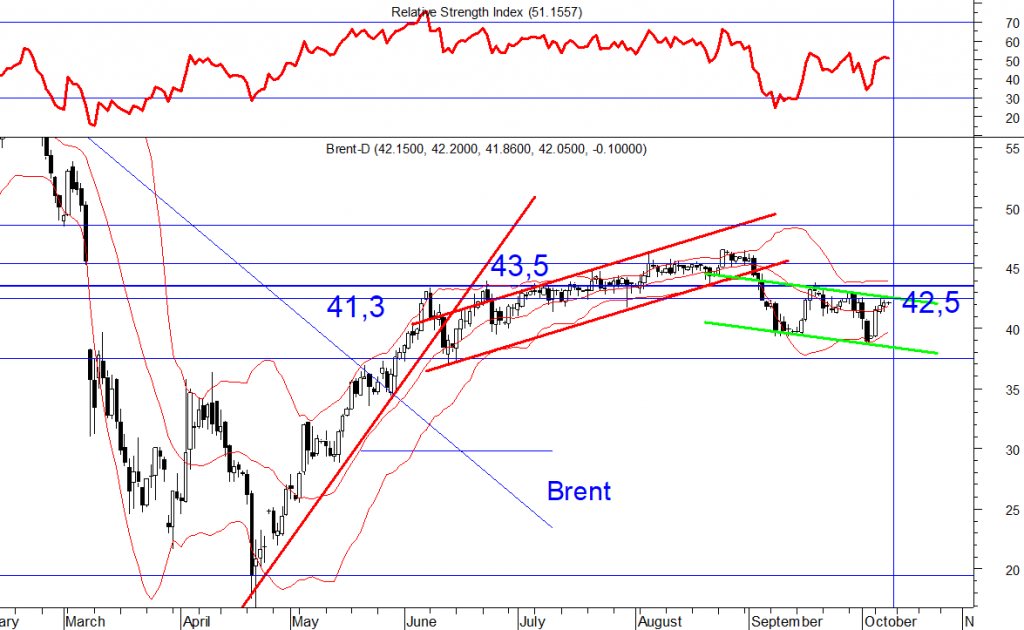

Фьючерсы на нефть выросли. По прогнозам в пятницу ураган Дельта приблизится к северному побережью Мексиканского залива. В данный момент 80% мощностей по добычи нефти в Мексиканском заливе остановлено. В последнее две недели цена нефти BRENT движется в рамках слабопонижательного канал с верхней границей 42,5. Президент Дональд Трамп во вторник прекратил переговоры с Конгрессом о фискальном стимулировании и это большой негатив для нефтяных цен. Но с другой стороны, после того как ураган Дельта пройдет, потребуется не менее двух недель для восстановления нефтедобычи и это является страховкой от обвала нефтяных цен.

Акции в США закрылись вчера резким повышением. Появилась информация что Трамп блефует и частичная сделка по дополнительным финансовым стимулам США может состояться в самое ближайшее время. На нашем рынке перед открытием складывается позитивный информационный фон, но в целом перед выборами в США 3 ноября турбулентность будет усиливаться. На следующей неделе фокус внимания инвесторов сместится на второй раунд президентских дебатов, которые должны состояться 15 октября и на старт сезона отчетности за второй квартал компаний США.

Исходя из этого в данный момент акции компаний сырьевого сектора, транспортных компаний лучше рассматривать как спекулятивный актив, а не инвестиционный. Вчера аналитик по авиакомпаниям JPMorgan Джейми Бейкер заявил, что восстановление авиационной отрасли начнется в 2021 году и наступит в 2022 году. А в 2021 году выручка большой тройки авиакомпаний США будет на 50% меньше чем на в 2019 году (по более ранним прогнозам разрыв был 25%).

Лучше смотреть на жизнь без «розовых очков» – авиационная отрасль еще долго будет страдать от недостаточного пассажиропотока, российские компании сырьевого сектора являются отличной мишенью для санкционного давления и в случае победы Байдена это давление усилится. Но для спекуляций акции этих секторов годятся.

На этой неделе Дональд Трамп заявил, что настаивает на внесении отдельного законопроекта в помощь авиакомпаниям и малому бизнесу. «Палата представителей и Сенат должны НЕМЕДЛЕННО утвердить 25 миллиардов долларов на поддержку заработной платы авиакомпаний и 135 миллиардов долларов на Программу защиты зарплат для малого бизнеса.» Как следствие акции авиакомпаний США существенно выросли в частности акции Delta Air Lines, Inc. (DAL) выросли на 3,51%. И что мы видим на графике акций авиакомпании DAL, котррую аналитик Джейми Бейкер хвалит за то, что у нее самая большая маржинальность бизнеса среди больших авиакомпаний? Часовой график носит спекулятивный характер – с 24 сентября с.г. котировки двигаются в рамках восходящего диапазона, но особого оптимизма в связи с этим нет. В последние месяцы было несколько ситуаций, когда цена росла в рамках восходящих диапазонов и затем происходил ее срыв вниз. Со стороны есть видимость деятельности – «фондовая белка» бежит в колесе, а по сути это стояние на месте и рай для краткосрочных спекуляций. Также на графике есть локальное сопротивление 35 долларов. Интересно, что на дневных графиках котировки находятся с мая в треугольнике, выход из которого будет в ближайший месяц. После этого будет масштабное ценовое движение на 20 долларов. Гадать в какую сторону будет это движение бесполезно, но если оно будет вниз, то котировки снизятся с нынешних 32 долларов до 12 долларов.

Фьючерсы на нефть выросли. По прогнозам в пятницу ураган Дельта приблизится к северному побережью Мексиканского залива. В данный момент 80% мощностей по добычи нефти в Мексиканском заливе остановлено. В последнее две недели цена нефти BRENT движется в рамках слабопонижательного канал с верхней границей 42,5. Президент Дональд Трамп во вторник прекратил переговоры с Конгрессом о фискальном стимулировании и это большой негатив для нефтяных цен. Но с другой стороны, после того как ураган Дельта пройдет, потребуется не менее двух недель для восстановления нефтедобычи и это является страховкой от обвала нефтяных цен.

Акции в США закрылись вчера резким повышением. Появилась информация что Трамп блефует и частичная сделка по дополнительным финансовым стимулам США может состояться в самое ближайшее время. На нашем рынке перед открытием складывается позитивный информационный фон, но в целом перед выборами в США 3 ноября турбулентность будет усиливаться. На следующей неделе фокус внимания инвесторов сместится на второй раунд президентских дебатов, которые должны состояться 15 октября и на старт сезона отчетности за второй квартал компаний США.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба