9 октября 2020 Халепа Евгений

Конечно, без показателей избыточных резервов и денежной базы мой обзор долларовой ликвидности стал неполным, но ФРБ Сент-Луиса так решило, ничего не поделать, работаю с тем что есть.

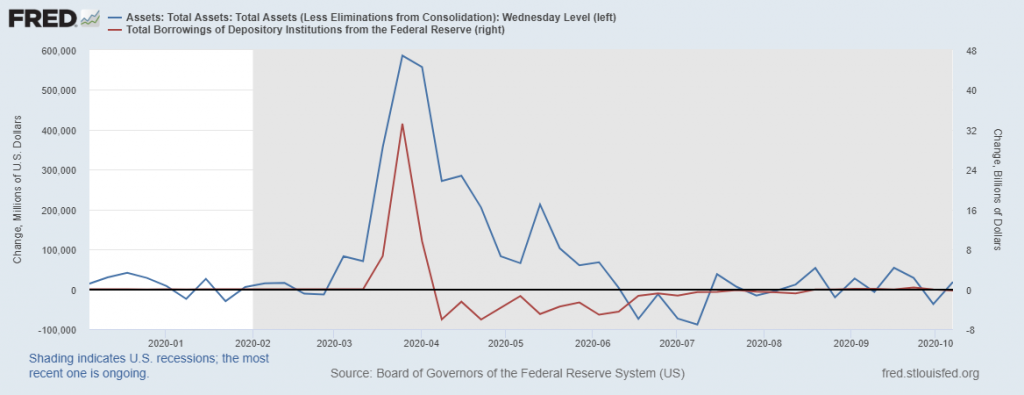

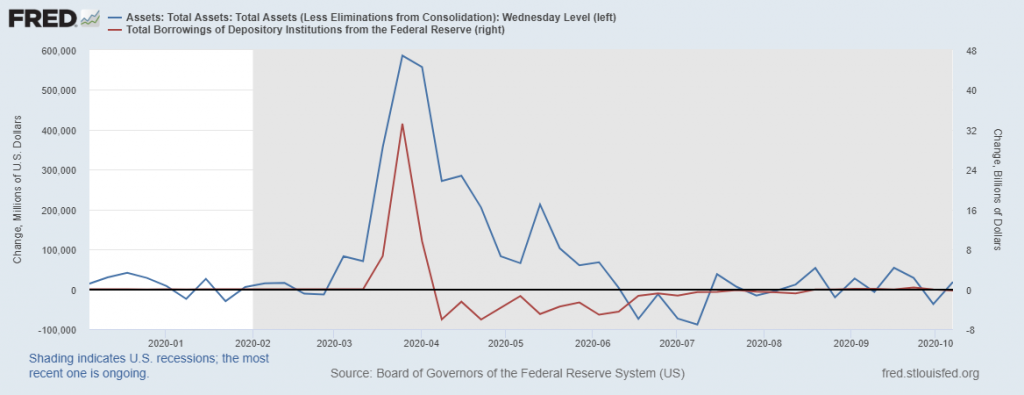

Ну а пока начнем с обзора баланса ФРС и совокупного прямого кредита финансовым компаниям

Синяя линия – это баланс ФРС в динамике от недели к неделе, который на последней неделе вырос на 18 млрд долларов. Показатель с июля остается в боковике.

Красная линия – объемы прямого кредитования от недели к неделе, здесь также плоская динамика, что говорит о достаточной ликвидности в финансовой системе США.

ФРС указал на то, что новые решения по монетарной политике будут после выборов.

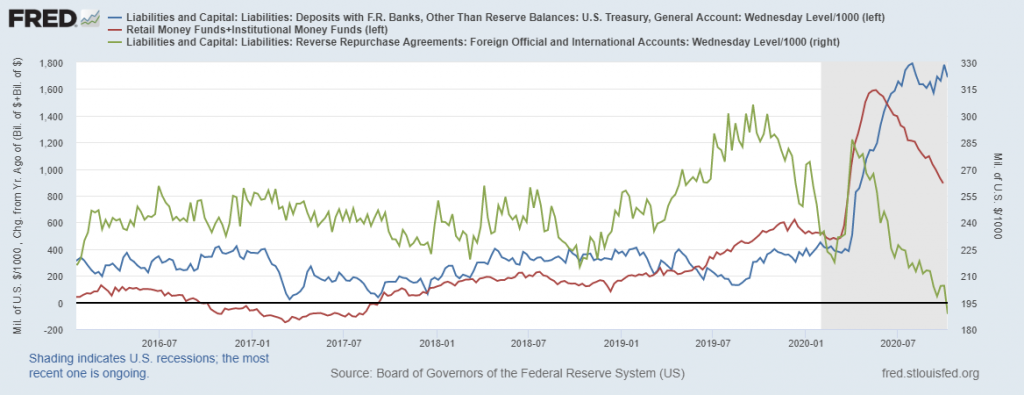

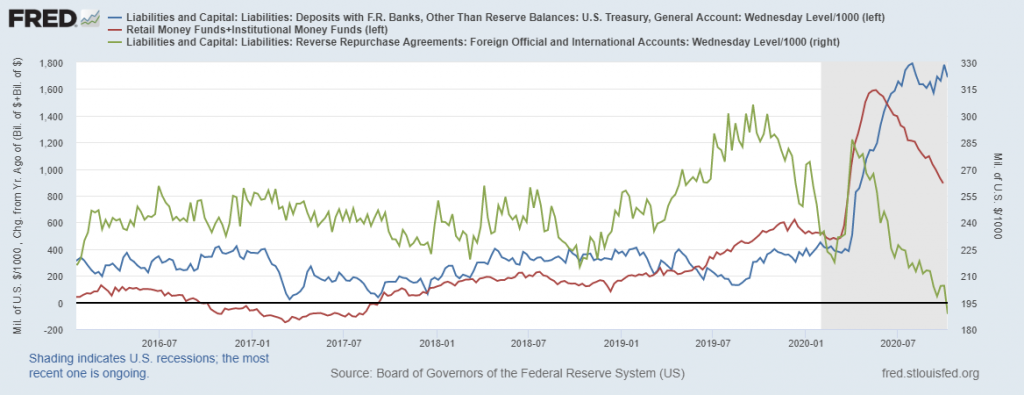

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ. На текущей неделе счет сильно снизился на 94 млрд долларов. Показатель близок к историческому максимуму и также стал в боковую динамику.

Красная линия – это вложения во взаимные фонды, инвестирующие на денежном рынке. По этому направлению продолжение снижения, т.е. инвестора сокращают объемы вложений на денежном рынке, отыграв рост цен на короткие активы связанным со снижением ставки ФРС.

Зеленая линия – дневные РЕПО для нерезидентов. Здесь продолжение нисходящего тренда, это говорит о низком спросе на доллары за рубежом.

Если Минфин начнет расходовать деньги со своего счета, то доллару не поздоровится, это возможно в случае подписания пакета помощи, но похоже, что оттягивают до выборов.

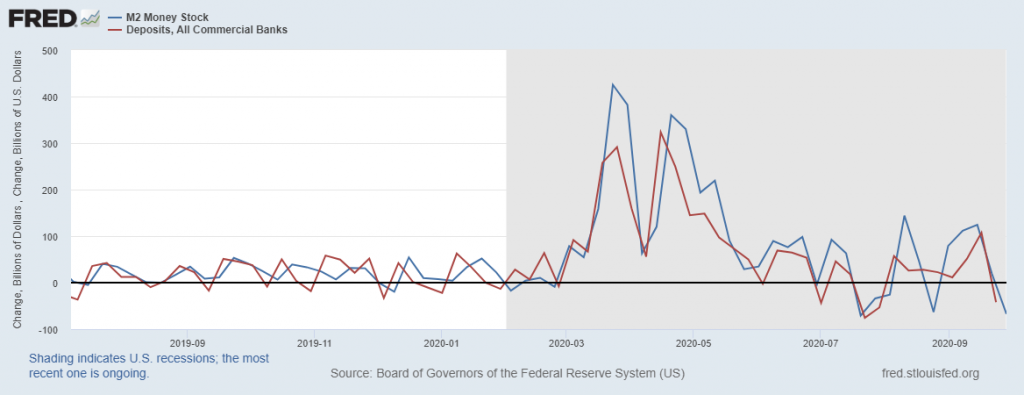

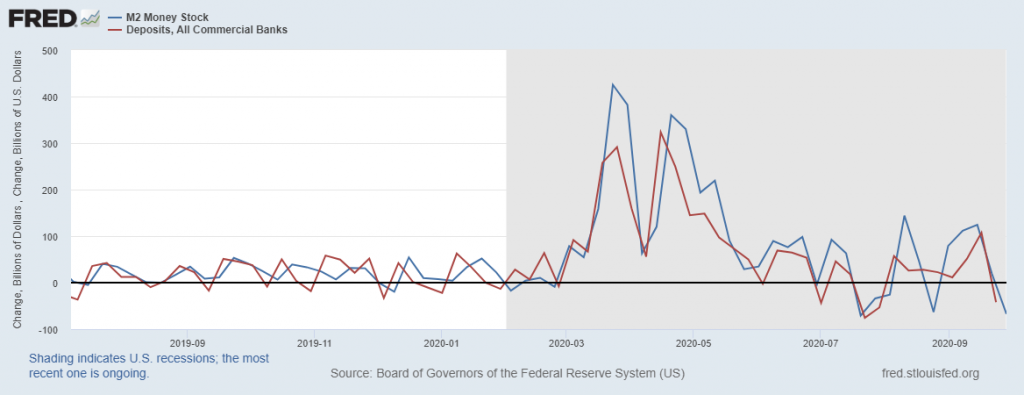

Баланс показателей абсорбции сократил денежную массу (показатель М2) на прошлой неделе на 68 млрд долларов. Также этому способствует снижение объемов депозитов.

Синяя линия – это показатель М2 в динамике от недели к неделе;

Красная линия – это депозиты коммерческих банков, также в годовой динамике. Показатель идет с лагом в неделю.

На мой взгляд, пока нисходящий тренд по денежной массе не принял устойчивый характер, все это невыразительно. Если объемов депозитов начнет устойчиво сокращаться, вот тогда моно сказать, что появился спрос на ликвидность и деньги становятся «горячими».

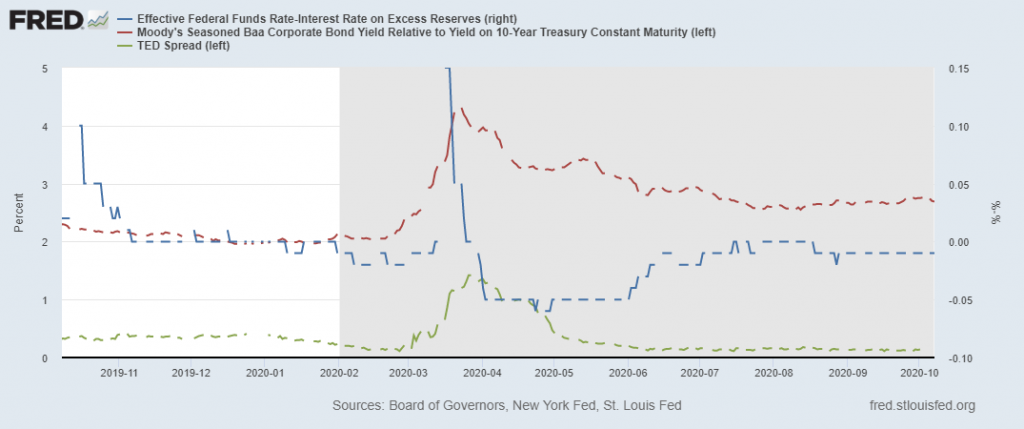

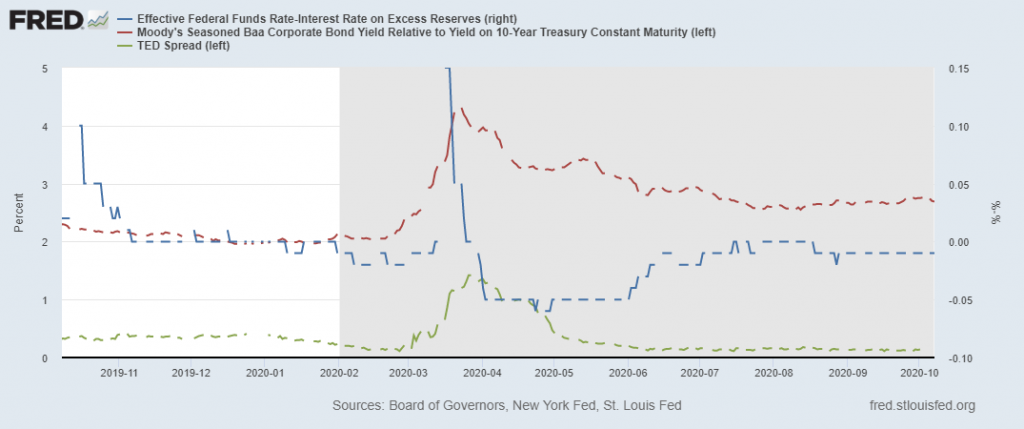

Далее глянем на дифференциалы ставок

Синяя линия – самый главный, на мой взгляд главный дифференциал на рынке ставок, это разница между учетными рыночными ставками. Мы видим, что показатель остается в отрицательную зону, что указывает профицит баланса денежного рынка.

Зеленая линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor). Мы уже видели, что дневные РЕПО для нерезидентов на минимальных уровнях с 2016 года, т.е. дефицита ликвидности за пределами США нет.

Красная линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис. Ситуация на рынке корпоративного долга стала в плоскую коррекцию – инфляция тому виной.

Судя по ставкам все в порядке, ликвидности вдоволь.

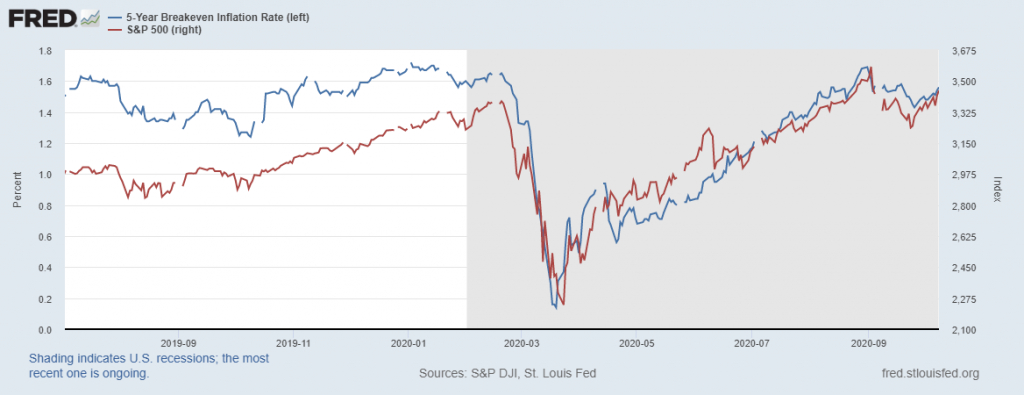

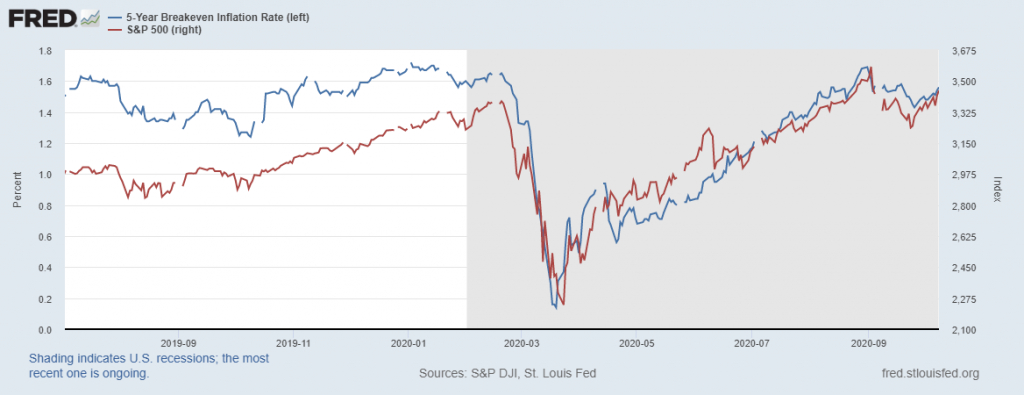

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе

Синяя линия – это ожидаемая инфляция и мы видим, что показатель снова движется к локальным максимумам. Но, если доллар продолжит коррекционный рост, то ожидаемая инфляция продолжит снижение.

Красная линия – котировки S&P500, здесь идет рост вслед за ожиданиями по инфляции.

Корреляция между показателями более чем очевидна, и на мой взгляд, негатив для широкого рынка еще не закончился, локально имеем коррекцию, пока, конечно, не пробит максимум по ожидаемой инфляции.

ВЫВОД

Можно с уверенностью сказать, что баланс денежного рынка в США продолжает находится в легком профиците, что хорошо, как для финансовой системы, так и для финансового рынка.

Но дальнейшему росту рынков и экономики нужны деньги Минфина, которые, как мы увидели не планируют их вливать, т.к. пакет стимулов снова тормозит. Но в долгосрочной перспективе эти деньги попадут в экономику через трансферты, инфраструктурные проекты и военные расходы.

Поэтому, долгосрочные перспективы для широкого рынка остаются весьма позитивны, пока не вижу причин для паники, да и рынок ходит плавно, намечая «коридор», что говорит о технической коррекции, а не о широкой распродаже риска.

Ну а пока начнем с обзора баланса ФРС и совокупного прямого кредита финансовым компаниям

Синяя линия – это баланс ФРС в динамике от недели к неделе, который на последней неделе вырос на 18 млрд долларов. Показатель с июля остается в боковике.

Красная линия – объемы прямого кредитования от недели к неделе, здесь также плоская динамика, что говорит о достаточной ликвидности в финансовой системе США.

ФРС указал на то, что новые решения по монетарной политике будут после выборов.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ. На текущей неделе счет сильно снизился на 94 млрд долларов. Показатель близок к историческому максимуму и также стал в боковую динамику.

Красная линия – это вложения во взаимные фонды, инвестирующие на денежном рынке. По этому направлению продолжение снижения, т.е. инвестора сокращают объемы вложений на денежном рынке, отыграв рост цен на короткие активы связанным со снижением ставки ФРС.

Зеленая линия – дневные РЕПО для нерезидентов. Здесь продолжение нисходящего тренда, это говорит о низком спросе на доллары за рубежом.

Если Минфин начнет расходовать деньги со своего счета, то доллару не поздоровится, это возможно в случае подписания пакета помощи, но похоже, что оттягивают до выборов.

Баланс показателей абсорбции сократил денежную массу (показатель М2) на прошлой неделе на 68 млрд долларов. Также этому способствует снижение объемов депозитов.

Синяя линия – это показатель М2 в динамике от недели к неделе;

Красная линия – это депозиты коммерческих банков, также в годовой динамике. Показатель идет с лагом в неделю.

На мой взгляд, пока нисходящий тренд по денежной массе не принял устойчивый характер, все это невыразительно. Если объемов депозитов начнет устойчиво сокращаться, вот тогда моно сказать, что появился спрос на ликвидность и деньги становятся «горячими».

Далее глянем на дифференциалы ставок

Синяя линия – самый главный, на мой взгляд главный дифференциал на рынке ставок, это разница между учетными рыночными ставками. Мы видим, что показатель остается в отрицательную зону, что указывает профицит баланса денежного рынка.

Зеленая линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor). Мы уже видели, что дневные РЕПО для нерезидентов на минимальных уровнях с 2016 года, т.е. дефицита ликвидности за пределами США нет.

Красная линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис. Ситуация на рынке корпоративного долга стала в плоскую коррекцию – инфляция тому виной.

Судя по ставкам все в порядке, ликвидности вдоволь.

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе

Синяя линия – это ожидаемая инфляция и мы видим, что показатель снова движется к локальным максимумам. Но, если доллар продолжит коррекционный рост, то ожидаемая инфляция продолжит снижение.

Красная линия – котировки S&P500, здесь идет рост вслед за ожиданиями по инфляции.

Корреляция между показателями более чем очевидна, и на мой взгляд, негатив для широкого рынка еще не закончился, локально имеем коррекцию, пока, конечно, не пробит максимум по ожидаемой инфляции.

ВЫВОД

Можно с уверенностью сказать, что баланс денежного рынка в США продолжает находится в легком профиците, что хорошо, как для финансовой системы, так и для финансового рынка.

Но дальнейшему росту рынков и экономики нужны деньги Минфина, которые, как мы увидели не планируют их вливать, т.к. пакет стимулов снова тормозит. Но в долгосрочной перспективе эти деньги попадут в экономику через трансферты, инфраструктурные проекты и военные расходы.

Поэтому, долгосрочные перспективы для широкого рынка остаются весьма позитивны, пока не вижу причин для паники, да и рынок ходит плавно, намечая «коридор», что говорит о технической коррекции, а не о широкой распродаже риска.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба