4 ноября 2020 Invest Heroes Пирогов Сергей

От себя

Последние 2 недели я болел короной, был в отпуске — в общем, порядком переключился с рынков на все, что с ними не связано.

В итоге, в конце прошлой недели я продал хеджи по российским акциям и вчера на 50% продал доллары, которые держал на портфелях, оставив лонг акций РФ.

Логика была такой:

на год вперед модели Invest Heroes дали почти по всем акциям голубых фишек РФ апсайд около 25% на 12 мес. вперед — пороговое значение, на котором рынок очень редко находится долго

доллар так высоко, что это уже влияет на оценку нашего экспортерского рынка

на 3 мес. вперед логично ожидать снижения волатильности как по линии вируса, так и по линии выборов, а именно рост VIX на мой взгляд был одним из факторов снижения рисковых активов

все кто хотел подготовится к возможным санкциям Байдена это сделали

И вот, я стою перед выборами и хочу порассуждать, что дальше…

Top of mind

Первая мысль, которую я отлавливаю сейчас по многим графикам — что первая неделя после выборов в США может быть не такой волатильной как ожидается и в целом безобидной для акций РФ:

Будет заседание ФРС, который сейчас снова начал наращивать свой баланс, давая ликвидность чтобы подстраховать от волатильности, и похоже ФРС будет с рынками нежной на фоне 2й волны вируса и отсутствия результата выборов

Результаты будут считать несколько дней — как я понял, 9, и поэтому рынки могут ещё не закладывать все в цены

Если победит Байден, то в целом ожидания от него — это фискальная поддержка, что позитивно для рынков, плюс это отток капитала из США в ожидании повышения налогов и min зарплат, что в общем-то также помогает акциям развивающихся рынков, если бы не риск санкций к РФ

При этом Байден + республиканский Сенат (без Трампа, толкающего республиканцев тратить больше) = проблемы на фронте госрасходов. Байден хочет 2.5–3 трлн, а республиканцы готовы предложить 400 млрд. Если после выборов начнется диалог между этими 2 сторонами, рынок почти точно локально загрустит, но по факту Байдена может играть позитивные ожидания

4. Если победит Трамп, то российские акции вздохнут спокойно и тут почти точно будет рост

… в итоге получается, что российские акции могут торговаться в логике risk on и расти ещё неделю после выборов за счет ФРС, нового урагана, поддерживающего цены на нефть и ожиданий стимулов от Демократов в США… Первую неделю Джо вряд ли будет дел до России, короче:))

То же скажу про серебро и золото: и в случае спорных выборов и в случае победы Байдена и в случае Трампа металл может играть ослабление доллара и новые госрасходы…

Наиболее вероятный расклад на мой взгляд (и также другие расклады)

Я склонен верить традиционной статистике и победе Байдена. Я взял такой комфорт, т.к. в общем-то Трамп это даже лучше для моего портфеля акций, да и деньги он какие-то согласует на господдержку:)

Что важно в случае победы Байдена:

Джо вряд ли заберет Сенат, и тогда ему вставят палки в колёса по хотелкам по бюджету. Вкупе со 2й волной это способно очень сильно поколебать рынки с середины ноября по конец декабря

Сенат и Джо вступят в свои права в январе, так что принятие новых бюджетных трат может затянуться до начала 2021

Вторая волна вируса идет очень похоже на Испанку, что сулит нам пик заболеваемости и локдаунов в ноябре, и таким образом рынок будет под давлением. Весной рынок начал расти вместе со снижением темпов заболеваемости (хотя в абсолюте кол-во больных продолжало расти) и бюджетной поддержкой

ФРС придется сдерживать рынки скупкой облигаций (снижение 10Y rate, обычно коррелирует с ростом техов, игрой инвесторов в защитные от короны сектора)

… но с появлением вакцин и бюджетных сделок, вступлением Байдена в должность период турбулентности скорее всего сменится игрой в “восстановление от короны-2”

если Байден повысит min зарплаты и налоги на прибыль, то логично что капитал будет уходить из США в другие страны, и доллар постепенно послабеет, особенно когда все-таки договорятся по бюджету (поставил бы это событие на январь)

Что же если Трамп:

думаю, дед сразу наедет на Китай и дестабилизирует рынки, это усилит доллар к другим валютам

могут быстрее согласовать фискальный пакет — для этого Трампу нужно будет убедить Сенат — своих сотоварищей по партии

Это же на графиках

Первый график — это индексы и VIX.

С сентября многие управляющие купили волатильность, чтобы подстраховать свои акции перед выборами и, думаю, теперь они будут выходить из лонгов. Снижение волатильности транслируется в покупку на рынке, и покупать будут не облигации

В целом я считаю логичным, что рынок будет между нескольких огней: вроде, на подходе господдержка и вакцины, а вроде и риск локдаунов и денег могут не дать, ФРС снова печатает деньги, но налоги повысят, и за счет min зарплат вырастут затраты… — и поэтому рисую прогноз по NASDAQ и S&P как сужающийся боковик с выходом из него с ускорением в декабре или вверх или вниз!

Также важно, что сейчас техно сектор очень дорогой. APPLE вырос по прибыли кажется на 1% за год, а акции прибавили 50% — бред. Но стоит дать NASDAQ годик — они нарастят прибыль на 25–30% и это сдует P/E до нормальных уровней…

Поэтому инвесторы хотят купить циклические активы (традиционные отрасли — добыча, банки, ритейл НЕеды), но COVID ставит им непростую задачку — КОГДА покупать? Эти активы, считаю, скорее всего обгонят NASDAQ в относительном выражении

Второй график — индекс доллара, нефть с поправкой на DXY (мне нравится эта метрика) и золото:

тут видно, что всплеск доллара перед выборами заканчивается и идет некое расслабление — вероятно, помогает ФРС

Нефть с поправкой на DXY рисует какой-то разворотный паттерн, но может оказаться ниже прежде, чем пойти наверх. Я доверяю отраслевым экспертам, кто ставит на нефть по $50 следующим летом, т.к. избыток запасов нефти сокращается, и Ливия не может это изменить… плюс ОПЕК выгоднее сейчас не повышать добычу на 2%, но сохранить 10–20% цены

в зависимости от силы доллара в мире, это означает $45–55, но волны COVID будут создавать большие движения вверх-вниз по пути

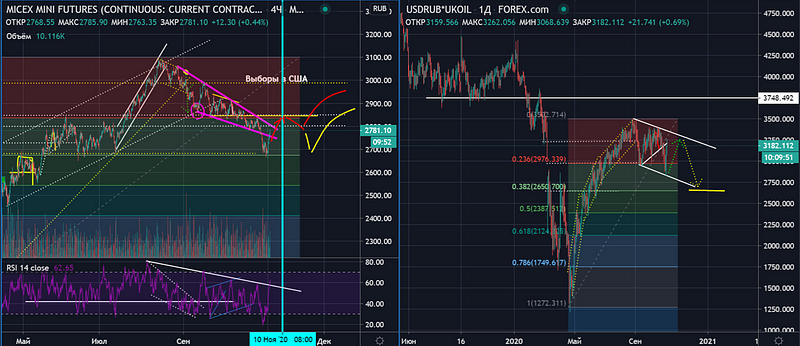

Третий график — доллар к рублю и нефть:

здесь падение нефти продолжается (искаженное тем на 5-7 дней, что собирается новый ураган) и мне кажется наиболее логичным двойное дно нефти на $36. Арабы говорят, $38–43 среднесрочный диапазон комфорта. Для РФ $36 — это тоже стресс!

… и доллар перед выборами выполнил цель 80–81, но если вернется тема с санкциями, а нефть снова окажется на $36, то можем и выше сходить после по USD/RUB… длинный график USD/RUB нам намекает, что мы могли недопадать (на графике ниже — как я вижу стресс-сценарий):

И на закуску:

Apple и евро-доллар — яблоко может при коррекции техов и на 80 съездить, но базово хотя бы на 98. Евро при коррекции USD может быть 1.24, дальше не верю

Рублебочка и ММВБ: думаю доллар 75 и нефть 36 это цель коррекции, а потом мы вверх) Поэтому нефтеакции ещё потрясет много раз

Китайские акции (в долларах) лучше американских при Байдене и в связи с вирусом… золото похоже обыграет S&P снова, а серебро наберет к золоту, т.к. это и пром металл и драгоценный…

Что по стратегии

В этой связи, думаю логично скоро фиксить прибыль в циклических акциях, и COVID-защита (производители вакцин, ритейл еды, онлайн розница) будут лучше рынка несколько недель (Система, MAIL, МАГНИТ — мы все знаем эти акции)

Доллар к рублю ослабеет на время, но за декабрь сложно ручаться

Металлы, газ, золото будут сильнее других акций сырья и на них все равно скажется уход вируса, вакцины и фискальные меры. Это вопрос времени. И кстати, Китай на пятилетку принял экологичный план по выводу неэффективных мощностей, это тоже бонус

Техам нужно время оправдать свою оценку. Акции с дивидендами или ростом бизнеса в пандемию будут в цене. Малый бизнес банкротится, что позволяет выжившим компаниям поднимать цены. Рост зарплат это ускорит (и как рост издержек, и как снижение неравенства). С конца зимы циклические активы оживут, а пока им предстоит волатильный период

Золото может сильно упасть на переносе бюджетной поддержки до Нового Года, но я считаю что это все равно перенос, а не отмена денег, так что просто на металле до весны 2021 инвестору не заработать. Акции — лучше

Китай вероятно обыграет другие рынки акций. Туда будет приток денег

Т.е., получается, хотя рынок акций РФ, вполне возможно, нарисовал дно в рублях, в долларах все может быть сложнее, и просто купить сейчас и держать — вряд ли принесет много денег, придется лавировать…

Рынок облигаций

В понедельник объем торгов в ОФЗ был высоким и составил 26,9 млрд руб. По итогам сессии средние и длинные бумаги выросли в доходности в среднем на 10 б.п. Хуже остальных были 13-летний ОФЗ-26221 (YTM 6,56%), прибавивший в доходности 13 б.п., 11-летний ОФЗ-26218 (YTM 6,44%) и 9-летний ОФЗ-26224 (YTM 6,16%), прибавившие в доходности 12 б.п.

Аукцион Минфина состоится сегодня, т.к. завтра в России праздничный выходной. На аукционе будет предложен новый флоутер ОФЗ-29018 с погашением в ноябре 2031 в максимально доступном объеме — 450 млрд руб. За счёт сегодняшнего аукциона может быть реализована значительная часть оставшегося плана по займу на 4 кв, которая составляет 500 млрд руб.

Сегодня давление на долговой рынок сохранится и рост доходностей продолжится, т.к. ночью выборы президента США, а завтра в России биржа работать не будет, поэтому ожидаем распродажи со стороны иностранных инвесторов.

На первичном рынке корпоративного долга сбор заявок на сегодня не запланирован.

Последние 2 недели я болел короной, был в отпуске — в общем, порядком переключился с рынков на все, что с ними не связано.

В итоге, в конце прошлой недели я продал хеджи по российским акциям и вчера на 50% продал доллары, которые держал на портфелях, оставив лонг акций РФ.

Логика была такой:

на год вперед модели Invest Heroes дали почти по всем акциям голубых фишек РФ апсайд около 25% на 12 мес. вперед — пороговое значение, на котором рынок очень редко находится долго

доллар так высоко, что это уже влияет на оценку нашего экспортерского рынка

на 3 мес. вперед логично ожидать снижения волатильности как по линии вируса, так и по линии выборов, а именно рост VIX на мой взгляд был одним из факторов снижения рисковых активов

все кто хотел подготовится к возможным санкциям Байдена это сделали

И вот, я стою перед выборами и хочу порассуждать, что дальше…

Top of mind

Первая мысль, которую я отлавливаю сейчас по многим графикам — что первая неделя после выборов в США может быть не такой волатильной как ожидается и в целом безобидной для акций РФ:

Будет заседание ФРС, который сейчас снова начал наращивать свой баланс, давая ликвидность чтобы подстраховать от волатильности, и похоже ФРС будет с рынками нежной на фоне 2й волны вируса и отсутствия результата выборов

Результаты будут считать несколько дней — как я понял, 9, и поэтому рынки могут ещё не закладывать все в цены

Если победит Байден, то в целом ожидания от него — это фискальная поддержка, что позитивно для рынков, плюс это отток капитала из США в ожидании повышения налогов и min зарплат, что в общем-то также помогает акциям развивающихся рынков, если бы не риск санкций к РФ

При этом Байден + республиканский Сенат (без Трампа, толкающего республиканцев тратить больше) = проблемы на фронте госрасходов. Байден хочет 2.5–3 трлн, а республиканцы готовы предложить 400 млрд. Если после выборов начнется диалог между этими 2 сторонами, рынок почти точно локально загрустит, но по факту Байдена может играть позитивные ожидания

4. Если победит Трамп, то российские акции вздохнут спокойно и тут почти точно будет рост

… в итоге получается, что российские акции могут торговаться в логике risk on и расти ещё неделю после выборов за счет ФРС, нового урагана, поддерживающего цены на нефть и ожиданий стимулов от Демократов в США… Первую неделю Джо вряд ли будет дел до России, короче:))

То же скажу про серебро и золото: и в случае спорных выборов и в случае победы Байдена и в случае Трампа металл может играть ослабление доллара и новые госрасходы…

Наиболее вероятный расклад на мой взгляд (и также другие расклады)

Я склонен верить традиционной статистике и победе Байдена. Я взял такой комфорт, т.к. в общем-то Трамп это даже лучше для моего портфеля акций, да и деньги он какие-то согласует на господдержку:)

Что важно в случае победы Байдена:

Джо вряд ли заберет Сенат, и тогда ему вставят палки в колёса по хотелкам по бюджету. Вкупе со 2й волной это способно очень сильно поколебать рынки с середины ноября по конец декабря

Сенат и Джо вступят в свои права в январе, так что принятие новых бюджетных трат может затянуться до начала 2021

Вторая волна вируса идет очень похоже на Испанку, что сулит нам пик заболеваемости и локдаунов в ноябре, и таким образом рынок будет под давлением. Весной рынок начал расти вместе со снижением темпов заболеваемости (хотя в абсолюте кол-во больных продолжало расти) и бюджетной поддержкой

ФРС придется сдерживать рынки скупкой облигаций (снижение 10Y rate, обычно коррелирует с ростом техов, игрой инвесторов в защитные от короны сектора)

… но с появлением вакцин и бюджетных сделок, вступлением Байдена в должность период турбулентности скорее всего сменится игрой в “восстановление от короны-2”

если Байден повысит min зарплаты и налоги на прибыль, то логично что капитал будет уходить из США в другие страны, и доллар постепенно послабеет, особенно когда все-таки договорятся по бюджету (поставил бы это событие на январь)

Что же если Трамп:

думаю, дед сразу наедет на Китай и дестабилизирует рынки, это усилит доллар к другим валютам

могут быстрее согласовать фискальный пакет — для этого Трампу нужно будет убедить Сенат — своих сотоварищей по партии

Это же на графиках

Первый график — это индексы и VIX.

С сентября многие управляющие купили волатильность, чтобы подстраховать свои акции перед выборами и, думаю, теперь они будут выходить из лонгов. Снижение волатильности транслируется в покупку на рынке, и покупать будут не облигации

В целом я считаю логичным, что рынок будет между нескольких огней: вроде, на подходе господдержка и вакцины, а вроде и риск локдаунов и денег могут не дать, ФРС снова печатает деньги, но налоги повысят, и за счет min зарплат вырастут затраты… — и поэтому рисую прогноз по NASDAQ и S&P как сужающийся боковик с выходом из него с ускорением в декабре или вверх или вниз!

Также важно, что сейчас техно сектор очень дорогой. APPLE вырос по прибыли кажется на 1% за год, а акции прибавили 50% — бред. Но стоит дать NASDAQ годик — они нарастят прибыль на 25–30% и это сдует P/E до нормальных уровней…

Поэтому инвесторы хотят купить циклические активы (традиционные отрасли — добыча, банки, ритейл НЕеды), но COVID ставит им непростую задачку — КОГДА покупать? Эти активы, считаю, скорее всего обгонят NASDAQ в относительном выражении

Второй график — индекс доллара, нефть с поправкой на DXY (мне нравится эта метрика) и золото:

тут видно, что всплеск доллара перед выборами заканчивается и идет некое расслабление — вероятно, помогает ФРС

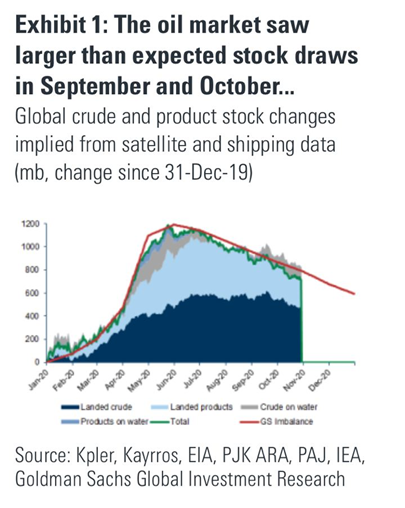

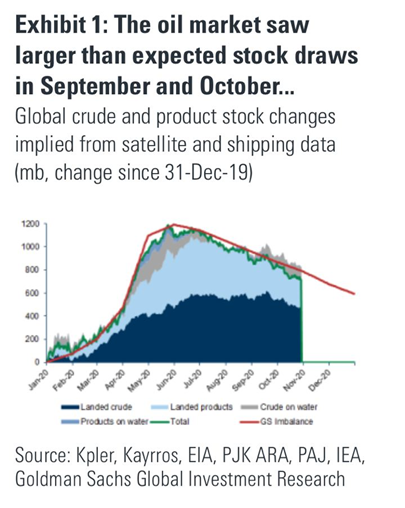

Нефть с поправкой на DXY рисует какой-то разворотный паттерн, но может оказаться ниже прежде, чем пойти наверх. Я доверяю отраслевым экспертам, кто ставит на нефть по $50 следующим летом, т.к. избыток запасов нефти сокращается, и Ливия не может это изменить… плюс ОПЕК выгоднее сейчас не повышать добычу на 2%, но сохранить 10–20% цены

в зависимости от силы доллара в мире, это означает $45–55, но волны COVID будут создавать большие движения вверх-вниз по пути

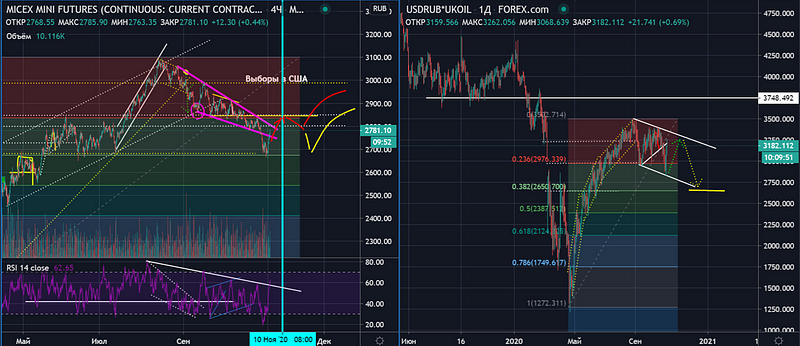

Третий график — доллар к рублю и нефть:

здесь падение нефти продолжается (искаженное тем на 5-7 дней, что собирается новый ураган) и мне кажется наиболее логичным двойное дно нефти на $36. Арабы говорят, $38–43 среднесрочный диапазон комфорта. Для РФ $36 — это тоже стресс!

… и доллар перед выборами выполнил цель 80–81, но если вернется тема с санкциями, а нефть снова окажется на $36, то можем и выше сходить после по USD/RUB… длинный график USD/RUB нам намекает, что мы могли недопадать (на графике ниже — как я вижу стресс-сценарий):

И на закуску:

Apple и евро-доллар — яблоко может при коррекции техов и на 80 съездить, но базово хотя бы на 98. Евро при коррекции USD может быть 1.24, дальше не верю

Рублебочка и ММВБ: думаю доллар 75 и нефть 36 это цель коррекции, а потом мы вверх) Поэтому нефтеакции ещё потрясет много раз

Китайские акции (в долларах) лучше американских при Байдене и в связи с вирусом… золото похоже обыграет S&P снова, а серебро наберет к золоту, т.к. это и пром металл и драгоценный…

Что по стратегии

В этой связи, думаю логично скоро фиксить прибыль в циклических акциях, и COVID-защита (производители вакцин, ритейл еды, онлайн розница) будут лучше рынка несколько недель (Система, MAIL, МАГНИТ — мы все знаем эти акции)

Доллар к рублю ослабеет на время, но за декабрь сложно ручаться

Металлы, газ, золото будут сильнее других акций сырья и на них все равно скажется уход вируса, вакцины и фискальные меры. Это вопрос времени. И кстати, Китай на пятилетку принял экологичный план по выводу неэффективных мощностей, это тоже бонус

Техам нужно время оправдать свою оценку. Акции с дивидендами или ростом бизнеса в пандемию будут в цене. Малый бизнес банкротится, что позволяет выжившим компаниям поднимать цены. Рост зарплат это ускорит (и как рост издержек, и как снижение неравенства). С конца зимы циклические активы оживут, а пока им предстоит волатильный период

Золото может сильно упасть на переносе бюджетной поддержки до Нового Года, но я считаю что это все равно перенос, а не отмена денег, так что просто на металле до весны 2021 инвестору не заработать. Акции — лучше

Китай вероятно обыграет другие рынки акций. Туда будет приток денег

Т.е., получается, хотя рынок акций РФ, вполне возможно, нарисовал дно в рублях, в долларах все может быть сложнее, и просто купить сейчас и держать — вряд ли принесет много денег, придется лавировать…

Рынок облигаций

В понедельник объем торгов в ОФЗ был высоким и составил 26,9 млрд руб. По итогам сессии средние и длинные бумаги выросли в доходности в среднем на 10 б.п. Хуже остальных были 13-летний ОФЗ-26221 (YTM 6,56%), прибавивший в доходности 13 б.п., 11-летний ОФЗ-26218 (YTM 6,44%) и 9-летний ОФЗ-26224 (YTM 6,16%), прибавившие в доходности 12 б.п.

Аукцион Минфина состоится сегодня, т.к. завтра в России праздничный выходной. На аукционе будет предложен новый флоутер ОФЗ-29018 с погашением в ноябре 2031 в максимально доступном объеме — 450 млрд руб. За счёт сегодняшнего аукциона может быть реализована значительная часть оставшегося плана по займу на 4 кв, которая составляет 500 млрд руб.

Сегодня давление на долговой рынок сохранится и рост доходностей продолжится, т.к. ночью выборы президента США, а завтра в России биржа работать не будет, поэтому ожидаем распродажи со стороны иностранных инвесторов.

На первичном рынке корпоративного долга сбор заявок на сегодня не запланирован.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба