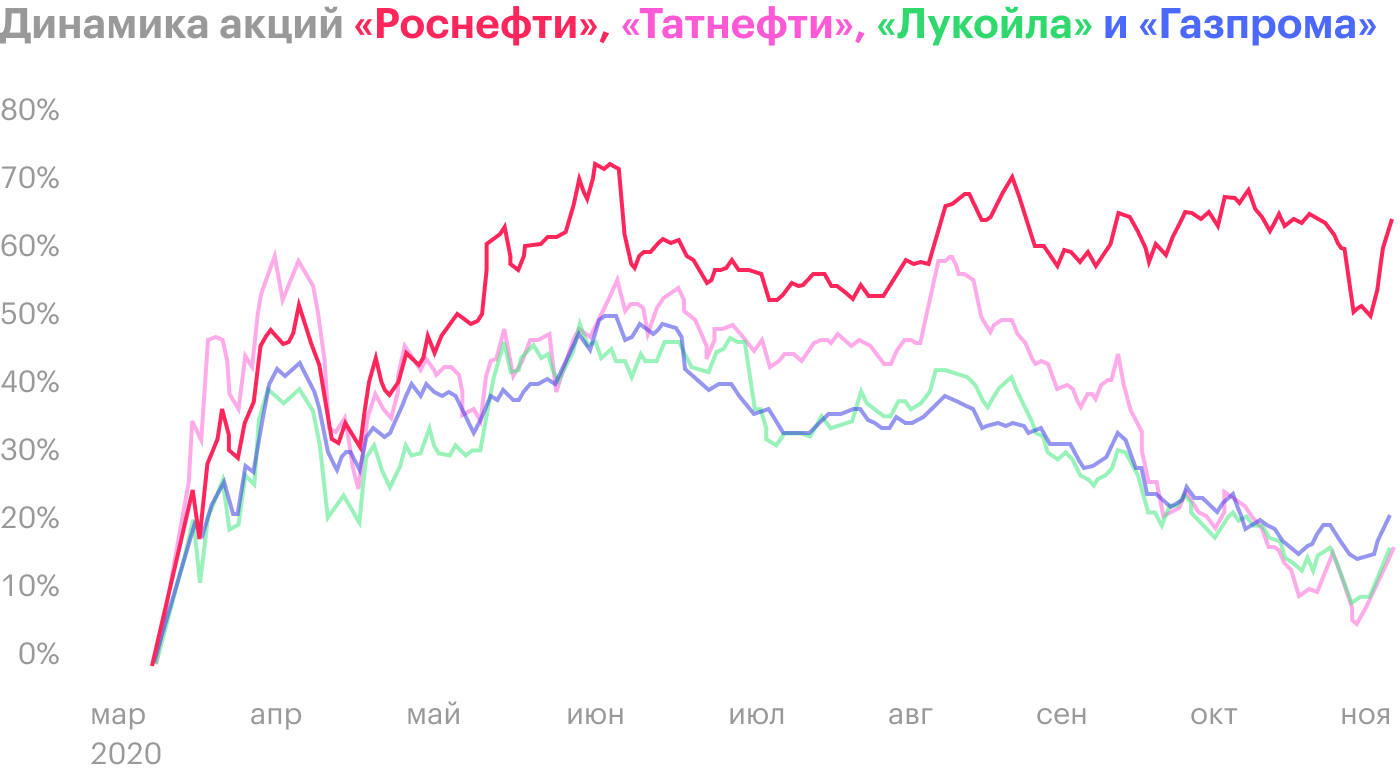

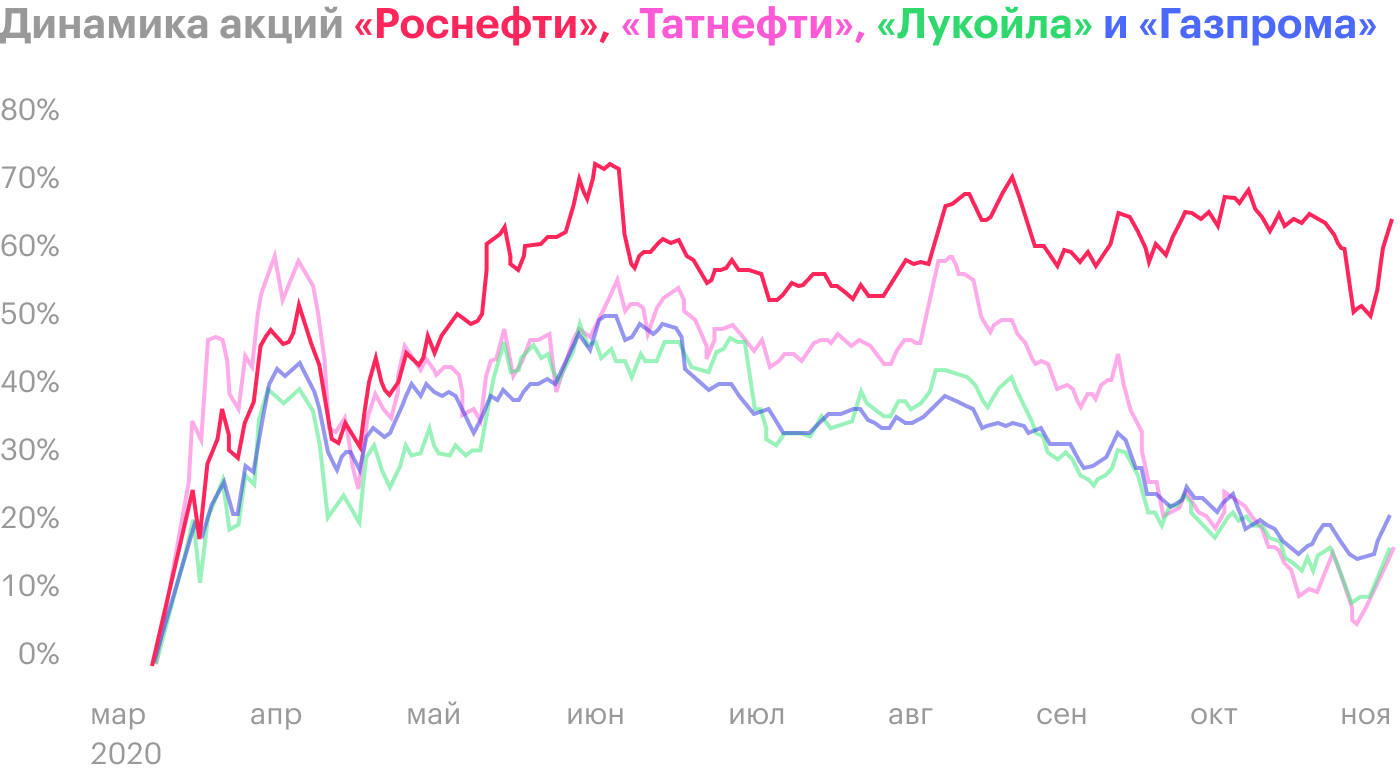

«Роснефть» запускает новый проект «Восток-ойл». Компания интересна своей «непотопляемостью» в сравнении с другими нефтяниками: прибавила больше 60% к своей стоимости после мартовского падения и уверенно держится на этих уровнях. В это время соседи по отрасли щупают новые локальные минимумы.

На XIII Евразийском экономическом форуме в Вероне глава «Роснефти» Игорь Сечин сообщил о строительстве завода по производству сжиженного природного газа (СПГ) в рамках проекта «Восток-ойл». Ориентировочная мощность завода — 30—50 млн тонн СПГ в год.

При реализации проекта компания сможет прибавить 27% к среднегодовой EBITDA за 2018—2019 годы. Но есть несколько препятствий.

Оценим проект и вероятные риски.

«Восток-ойл» — мегапроект «Роснефти»

«Восток-ойл» — нефтегазовый проект «Роснефти» на севере Красноярского края. Потенциал роста добычи проекта:

2024 год — 25 млн тонн;

2027 — 50 млн тонн;

2030 — 115 млн тонн.

Компания искала стратегического инвестора до кризиса, но из-за локдауна и падения нефтяных котировок «крупный партнер» еще не найден.

«Роснефть» планирует максимизировать маржинальность и отдачу от проекта, поэтому заручилась налоговыми льготами. Новая инициатива министерства финансов по отмене льгот на ряд месторождений не коснется проекта «Восток-ойл». Это позволит сохранить маржинальность на единицу углеводородов на высоком уровне.

Карта проекта «Восток-ойл». Источник: презентация «Роснефти», стр. 7

Сырьевая база для СПГ-проекта собирается, но есть сложности

Предполагается, что источником для СПГ-завода станут газовые месторождения в Красноярском крае. «Роснефть» планирует участвовать в аукционах, где выставят Дерябинское и Турковское (Ушаковский участок) газовые месторождения в регионе с совокупным объемом 128 млрд кубических метров.

Но есть сложности с приобретением сырьевой базы для реализации СПГ-проекта: у компании есть конкуренты на газовые месторождения в регионе. К примеру, «Лукойл» рассчитывает на эти месторождения. Также «Норникель» просил зарезервировать за собой газоносные участки для нужд завода.

С «Норникелем» у «Роснефти» есть договоренность, что Турковское месторождение будет поставлять газ при нуждах компании. Поэтому спор с металлургом решен. С «Лукойлом» все не так просто: ситуация может разрешиться при проведении аукциона месторождений на особых условиях. Сейчас этот вопрос прорабатывается отдельно, но ранее ФАС и Минэкономразвития выразили свое несогласие.

Считается, что специальные условия будут вредить конкурентной среде на рынке, а также выльются в недополучение средств бюджетом. В связи с этим специальные условия аукциона еще не приняты. Решение о месторождениях станет известно до конца 2020 года.

К тому же для реализации большого СПГ-завода с годовым выпуском 30—50 млн тонн СПГ (41—69 млрд кубометров газа) компании необходимо разведать и приобрести еще ряд месторождений с общим объемом запасов в несколько триллионов кубических метров. К примеру, «Арктик СПГ — 2» «Новатэка» содержит примерно 2 трлн кубометров запасов газа при планируемой мощности самого завода около 20 млн тонн ежегодно. Соответственно, «Роснефти» необходимо довести свою ресурсную базу минимум до 3 трлн кубометров газа для стабильной реализации завода.

Какую прибыль принесет реализация проекта

Транспортный узел проекта под названием «Бухта Север» рассчитан на перевалку 30—50 млн тонн СПГ в год. Посчитаем, сколько выручки и EBITDA «Роснефть» сможет заработать при владении долей в 100% и при использовании среднего значения производственного диапазона — 40 млн тонн ежегодно.

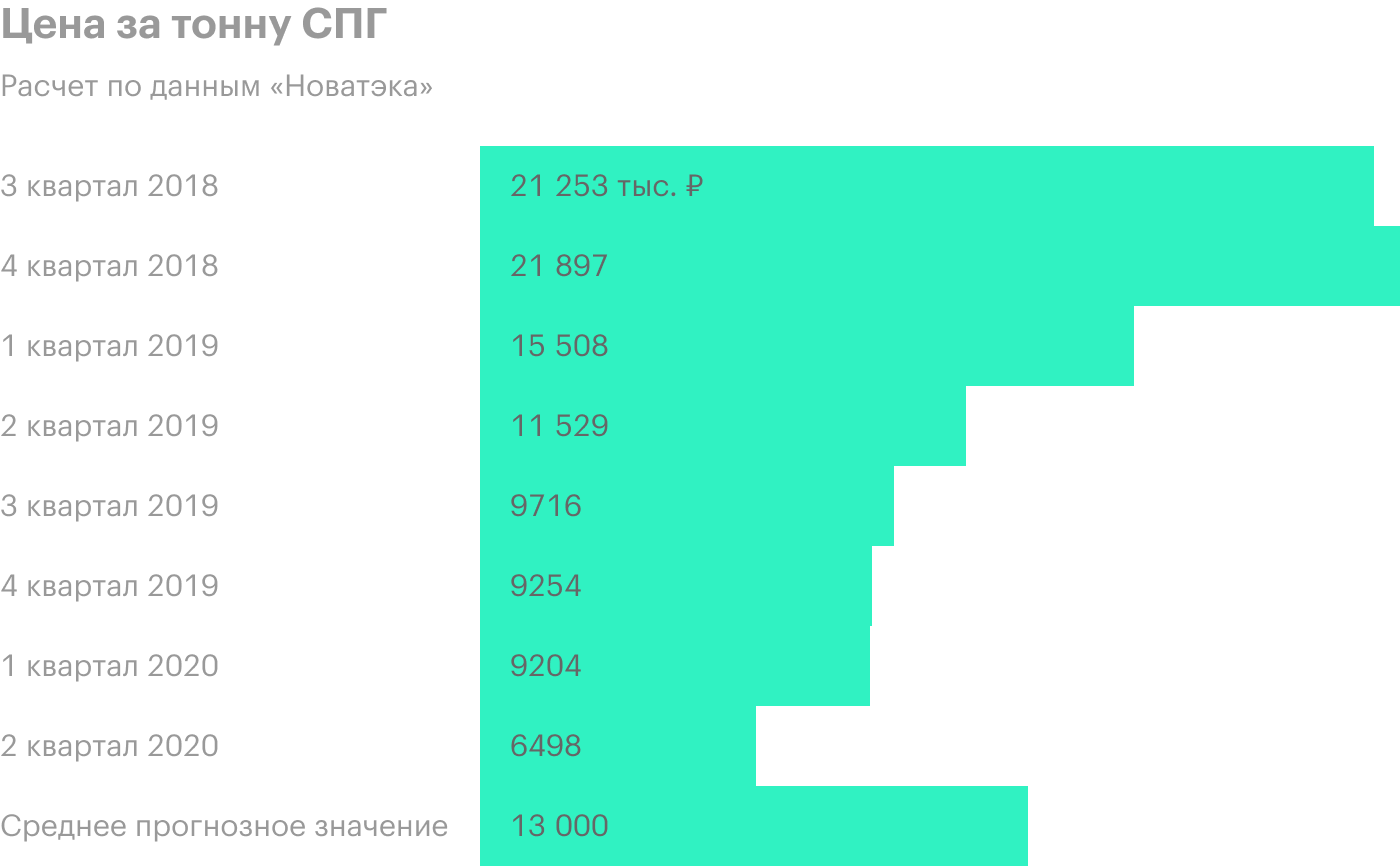

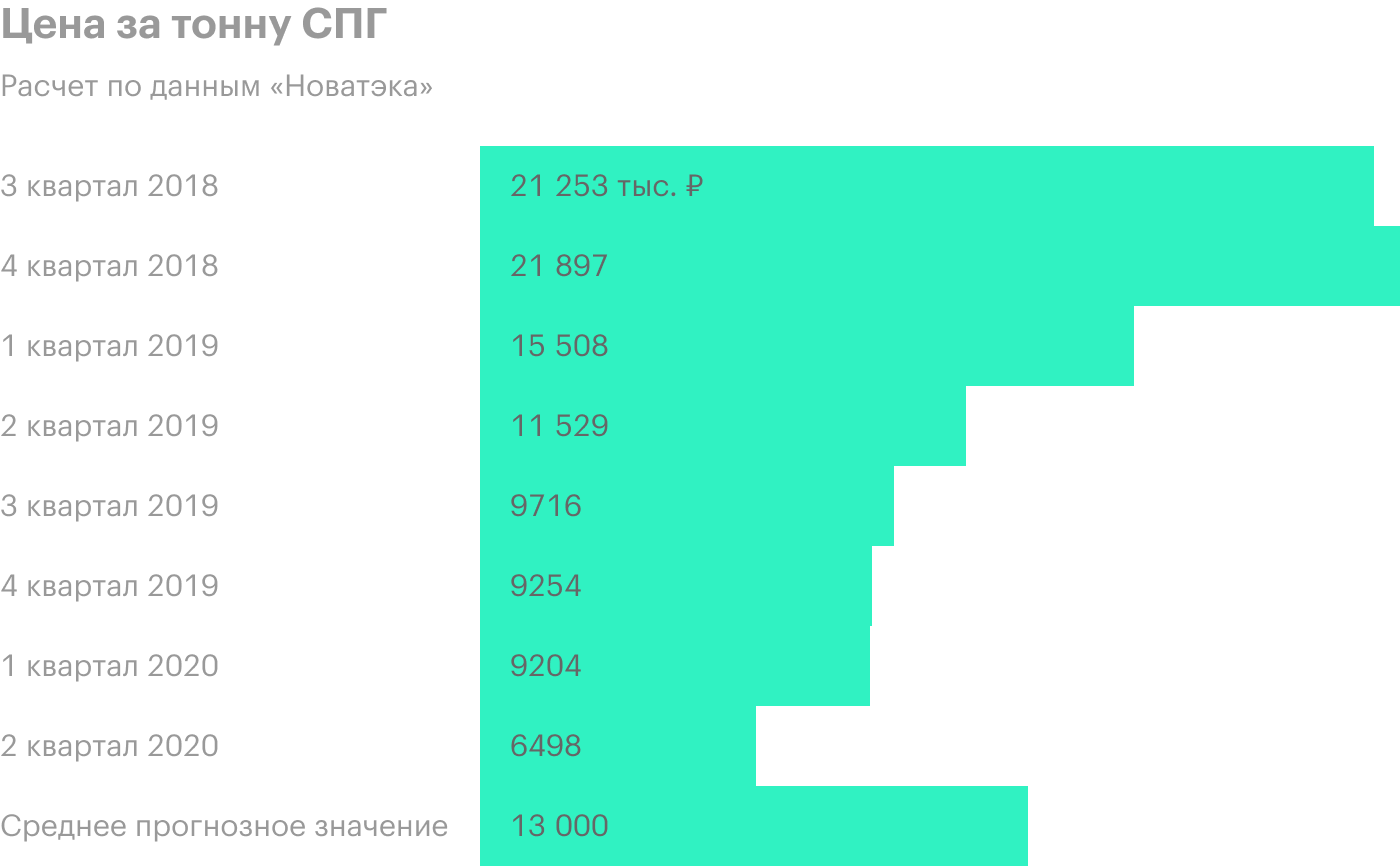

График цен на СПГ я привел по отчетности «Новатэка». По текущим макропоказателям примем 13 тысяч рублей за 1 тонну СПГ как консервативный бенчмарк на долгосрочное будущее — более 5 лет. Такая сумма обоснована условиями долгосрочных контрактов на поставки и ограничениями в динамике восстановления цен на газ.

Общий планируемый средний объем производства: 40 млн тонн.

Перевод в кубические метры: 1 тонна СПГ = 1,38 тысячи кубических метров.

Тогда объем = 55,2 млрд кубических метров.

Долгосрочные оценки 1 тысячи кубических метров СПГ — 13 000 Р.

Выручка = 55,2 × 13 = 717,6 млрд рублей.

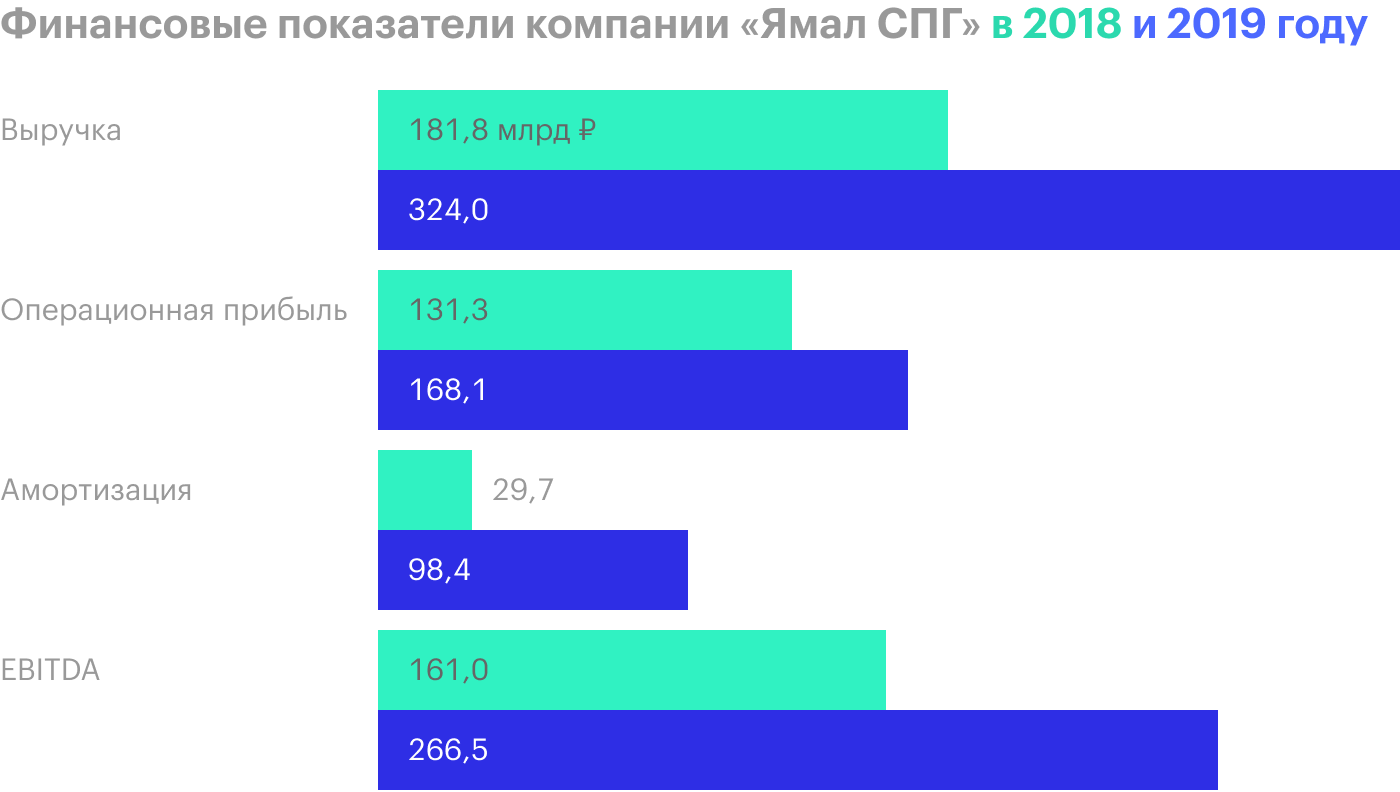

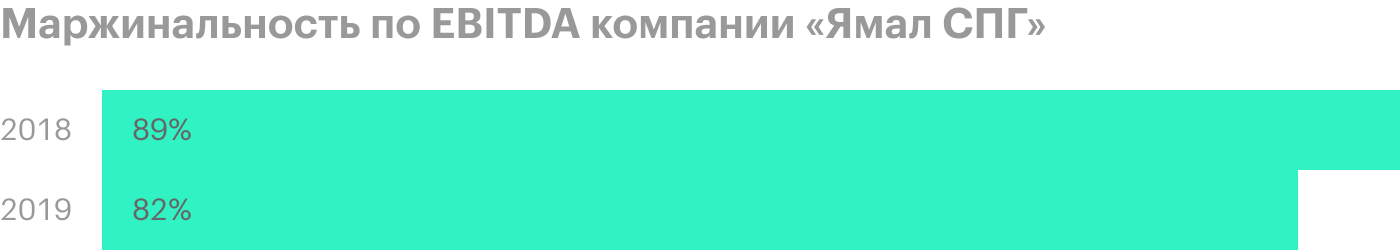

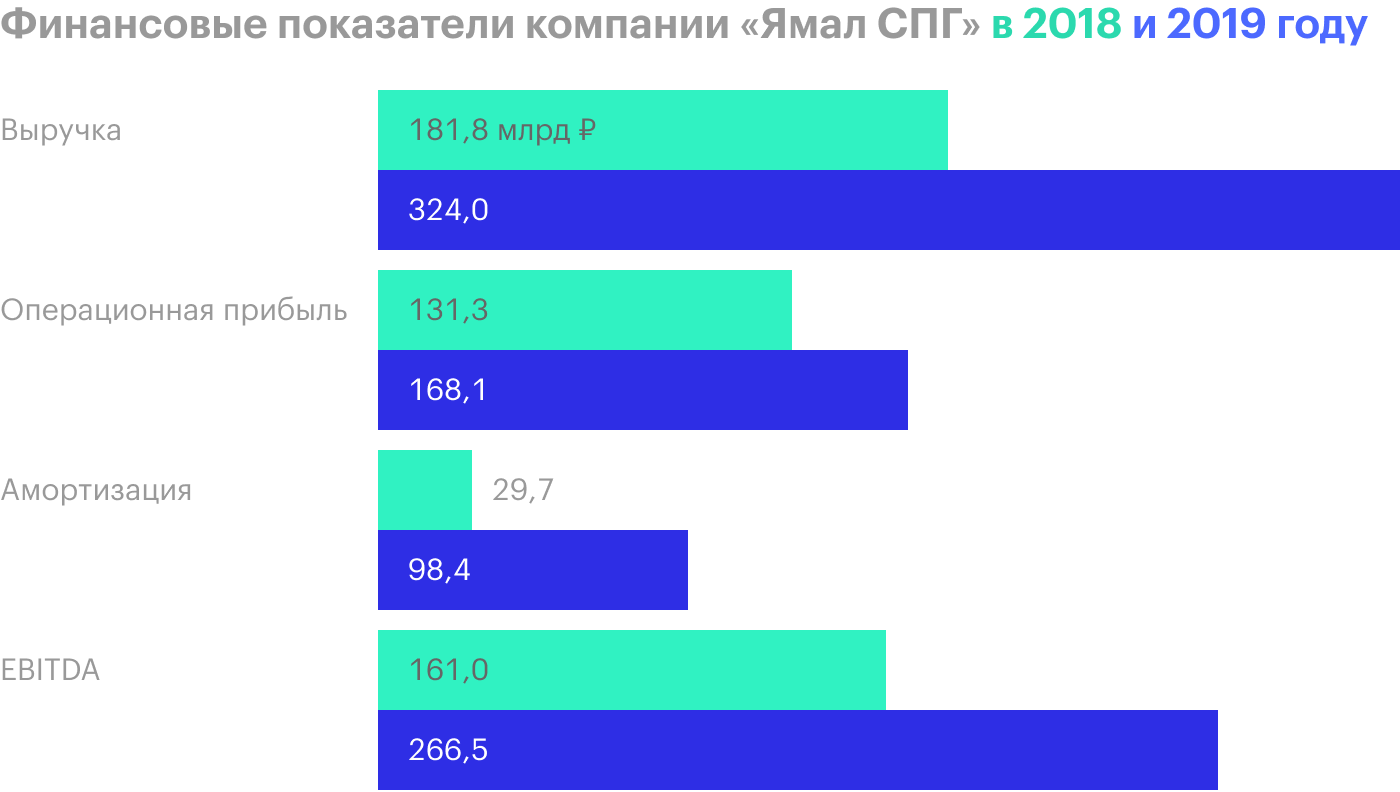

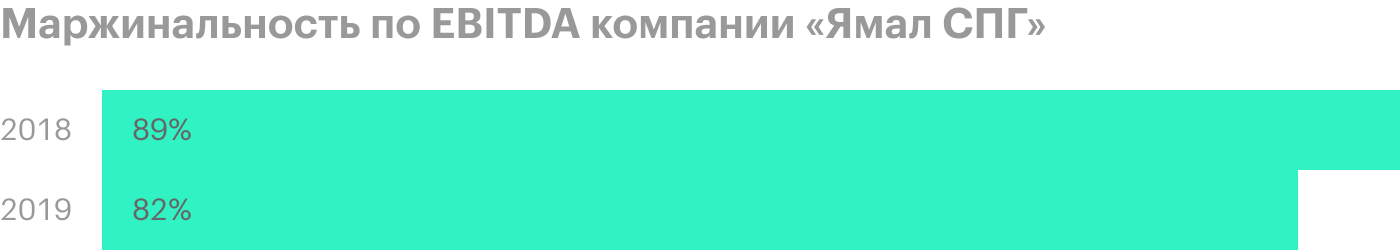

Если ориентироваться на «Ямал СПГ», маржинальность заводов СПГ по EBITDA — около 80%. Это очень высокий показатель. Предположим, что «Роснефть» сумеет реализовать свой СПГ-завод на таком же уровне.

EBITDA проекта «Роснефти» в год — около 574 млрд рублей.

Средняя EBITDA компании за 2018—2019 — около 2100 млрд рублей.

За последние 12 месяцев акции компании торговались по мультипликатору EV / EBITDA около 4. С учетом чистого долга в 4,05 трлн рублей новый проект добавит примерно 157 Р к стоимости акций, или 33,4% к докризисным 470 Р за акцию.

Значимая сумма, но рынок пока этого не закладывает, так как реализация проекта отложена на несколько лет.

Есть риск, что долгосрочные контракты не заключат

Как у любой большой инициативы, у СПГ-проектов есть свои сложности. Одна из самых значимых — отсутствие гарантии на будущий спрос при реализации завода. Компании не могут быть уверены, что их СПГ купят. Поэтому они заключают долгосрочные контракты на поставку с условием take or pay («бери или плати» — страховка части объемов будущей выручки).

У все еще «бумажного» проекта пока нет конечных покупателей. Вероятно, они появятся при консолидации ресурсной базы в 2021—2022. Но продажи СПГ сейчас — это большой риск из-за высокой конкуренции. Для входа на рынок нужно будет предложить привлекательную цену со скидкой к среднерыночному показателю.

На текущий момент на рынке доминируют австралийские, американские, катарские и российские проекты. Уже построенные объекты в этих странах не законтрактовали свои поставки и вынуждены были отложить запуск. СПГ-завод «Роснефти» рискует долго не находить конечного потребителя на рынке. Пристроить дополнительные 30—50 млн тонн СПГ на рынке — это сложная задача.

Большой проект даст прирост в стоимости всей «Роснефти»

«Роснефть» хочет построить СПГ-проект с высокой операционной маржой, под который сейчас пытается собрать ресурсную базу. С месторождениями есть свои сложности, но компания настроена договариваться.

Экономика нового СПГ-проекта показывает его выгодность при определенных условиях, а также даст +27% среднегодовой EBITDA к показателю докризисных 2018—2019 годов.

При непосредственной реализации у проекта есть риски не заполучить конечного покупателя. СПГ-заводам нужны долгосрочные контракты на поставку. При их отсутствии риски не завершить проект велики.

Текущая динамика акций «Роснефти» объясняется обратным выкупом акций на 2 млрд долларов, который идет сейчас. В результате планируют выкупить примерно 340 млн акций — около 3,2% от общего количества. Сейчас выкуплено около 70 млн акций и глобальных депозитарных расписок компании. Вероятно, «Роснефть» продлит обратный выкуп на часть 2021 года.

На XIII Евразийском экономическом форуме в Вероне глава «Роснефти» Игорь Сечин сообщил о строительстве завода по производству сжиженного природного газа (СПГ) в рамках проекта «Восток-ойл». Ориентировочная мощность завода — 30—50 млн тонн СПГ в год.

При реализации проекта компания сможет прибавить 27% к среднегодовой EBITDA за 2018—2019 годы. Но есть несколько препятствий.

Оценим проект и вероятные риски.

«Восток-ойл» — мегапроект «Роснефти»

«Восток-ойл» — нефтегазовый проект «Роснефти» на севере Красноярского края. Потенциал роста добычи проекта:

2024 год — 25 млн тонн;

2027 — 50 млн тонн;

2030 — 115 млн тонн.

Компания искала стратегического инвестора до кризиса, но из-за локдауна и падения нефтяных котировок «крупный партнер» еще не найден.

«Роснефть» планирует максимизировать маржинальность и отдачу от проекта, поэтому заручилась налоговыми льготами. Новая инициатива министерства финансов по отмене льгот на ряд месторождений не коснется проекта «Восток-ойл». Это позволит сохранить маржинальность на единицу углеводородов на высоком уровне.

Карта проекта «Восток-ойл». Источник: презентация «Роснефти», стр. 7

Сырьевая база для СПГ-проекта собирается, но есть сложности

Предполагается, что источником для СПГ-завода станут газовые месторождения в Красноярском крае. «Роснефть» планирует участвовать в аукционах, где выставят Дерябинское и Турковское (Ушаковский участок) газовые месторождения в регионе с совокупным объемом 128 млрд кубических метров.

Но есть сложности с приобретением сырьевой базы для реализации СПГ-проекта: у компании есть конкуренты на газовые месторождения в регионе. К примеру, «Лукойл» рассчитывает на эти месторождения. Также «Норникель» просил зарезервировать за собой газоносные участки для нужд завода.

С «Норникелем» у «Роснефти» есть договоренность, что Турковское месторождение будет поставлять газ при нуждах компании. Поэтому спор с металлургом решен. С «Лукойлом» все не так просто: ситуация может разрешиться при проведении аукциона месторождений на особых условиях. Сейчас этот вопрос прорабатывается отдельно, но ранее ФАС и Минэкономразвития выразили свое несогласие.

Считается, что специальные условия будут вредить конкурентной среде на рынке, а также выльются в недополучение средств бюджетом. В связи с этим специальные условия аукциона еще не приняты. Решение о месторождениях станет известно до конца 2020 года.

К тому же для реализации большого СПГ-завода с годовым выпуском 30—50 млн тонн СПГ (41—69 млрд кубометров газа) компании необходимо разведать и приобрести еще ряд месторождений с общим объемом запасов в несколько триллионов кубических метров. К примеру, «Арктик СПГ — 2» «Новатэка» содержит примерно 2 трлн кубометров запасов газа при планируемой мощности самого завода около 20 млн тонн ежегодно. Соответственно, «Роснефти» необходимо довести свою ресурсную базу минимум до 3 трлн кубометров газа для стабильной реализации завода.

Какую прибыль принесет реализация проекта

Транспортный узел проекта под названием «Бухта Север» рассчитан на перевалку 30—50 млн тонн СПГ в год. Посчитаем, сколько выручки и EBITDA «Роснефть» сможет заработать при владении долей в 100% и при использовании среднего значения производственного диапазона — 40 млн тонн ежегодно.

График цен на СПГ я привел по отчетности «Новатэка». По текущим макропоказателям примем 13 тысяч рублей за 1 тонну СПГ как консервативный бенчмарк на долгосрочное будущее — более 5 лет. Такая сумма обоснована условиями долгосрочных контрактов на поставки и ограничениями в динамике восстановления цен на газ.

Общий планируемый средний объем производства: 40 млн тонн.

Перевод в кубические метры: 1 тонна СПГ = 1,38 тысячи кубических метров.

Тогда объем = 55,2 млрд кубических метров.

Долгосрочные оценки 1 тысячи кубических метров СПГ — 13 000 Р.

Выручка = 55,2 × 13 = 717,6 млрд рублей.

Если ориентироваться на «Ямал СПГ», маржинальность заводов СПГ по EBITDA — около 80%. Это очень высокий показатель. Предположим, что «Роснефть» сумеет реализовать свой СПГ-завод на таком же уровне.

EBITDA проекта «Роснефти» в год — около 574 млрд рублей.

Средняя EBITDA компании за 2018—2019 — около 2100 млрд рублей.

За последние 12 месяцев акции компании торговались по мультипликатору EV / EBITDA около 4. С учетом чистого долга в 4,05 трлн рублей новый проект добавит примерно 157 Р к стоимости акций, или 33,4% к докризисным 470 Р за акцию.

Значимая сумма, но рынок пока этого не закладывает, так как реализация проекта отложена на несколько лет.

Есть риск, что долгосрочные контракты не заключат

Как у любой большой инициативы, у СПГ-проектов есть свои сложности. Одна из самых значимых — отсутствие гарантии на будущий спрос при реализации завода. Компании не могут быть уверены, что их СПГ купят. Поэтому они заключают долгосрочные контракты на поставку с условием take or pay («бери или плати» — страховка части объемов будущей выручки).

У все еще «бумажного» проекта пока нет конечных покупателей. Вероятно, они появятся при консолидации ресурсной базы в 2021—2022. Но продажи СПГ сейчас — это большой риск из-за высокой конкуренции. Для входа на рынок нужно будет предложить привлекательную цену со скидкой к среднерыночному показателю.

На текущий момент на рынке доминируют австралийские, американские, катарские и российские проекты. Уже построенные объекты в этих странах не законтрактовали свои поставки и вынуждены были отложить запуск. СПГ-завод «Роснефти» рискует долго не находить конечного потребителя на рынке. Пристроить дополнительные 30—50 млн тонн СПГ на рынке — это сложная задача.

Большой проект даст прирост в стоимости всей «Роснефти»

«Роснефть» хочет построить СПГ-проект с высокой операционной маржой, под который сейчас пытается собрать ресурсную базу. С месторождениями есть свои сложности, но компания настроена договариваться.

Экономика нового СПГ-проекта показывает его выгодность при определенных условиях, а также даст +27% среднегодовой EBITDA к показателю докризисных 2018—2019 годов.

При непосредственной реализации у проекта есть риски не заполучить конечного покупателя. СПГ-заводам нужны долгосрочные контракты на поставку. При их отсутствии риски не завершить проект велики.

Текущая динамика акций «Роснефти» объясняется обратным выкупом акций на 2 млрд долларов, который идет сейчас. В результате планируют выкупить примерно 340 млн акций — около 3,2% от общего количества. Сейчас выкуплено около 70 млн акций и глобальных депозитарных расписок компании. Вероятно, «Роснефть» продлит обратный выкуп на часть 2021 года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба