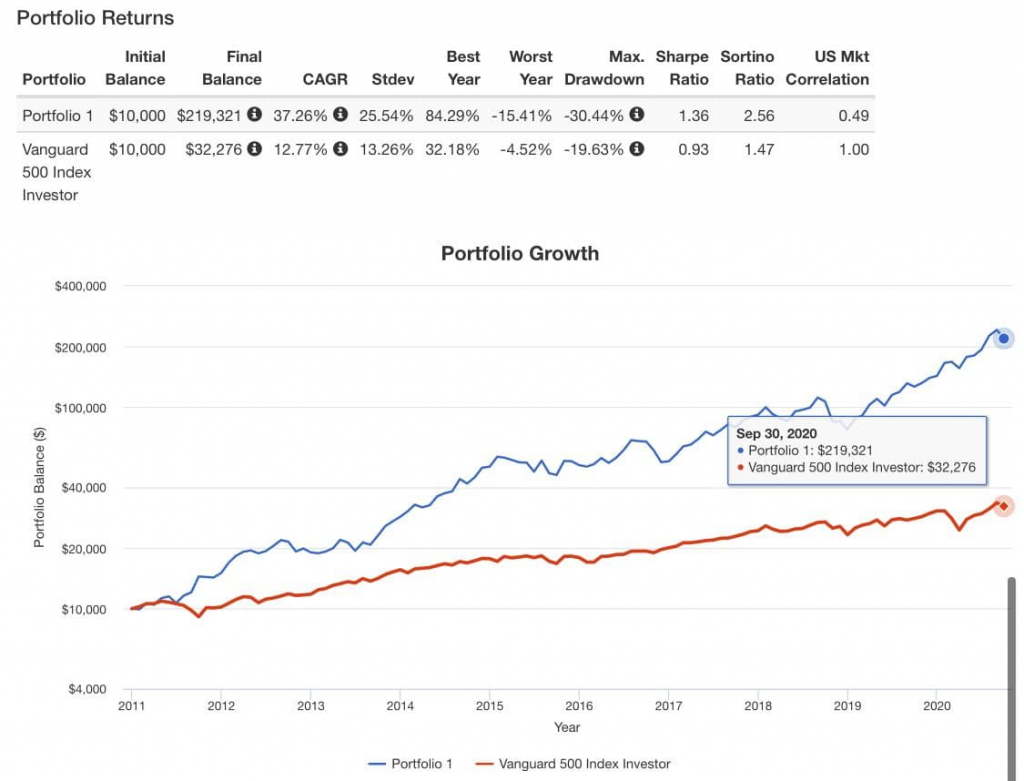

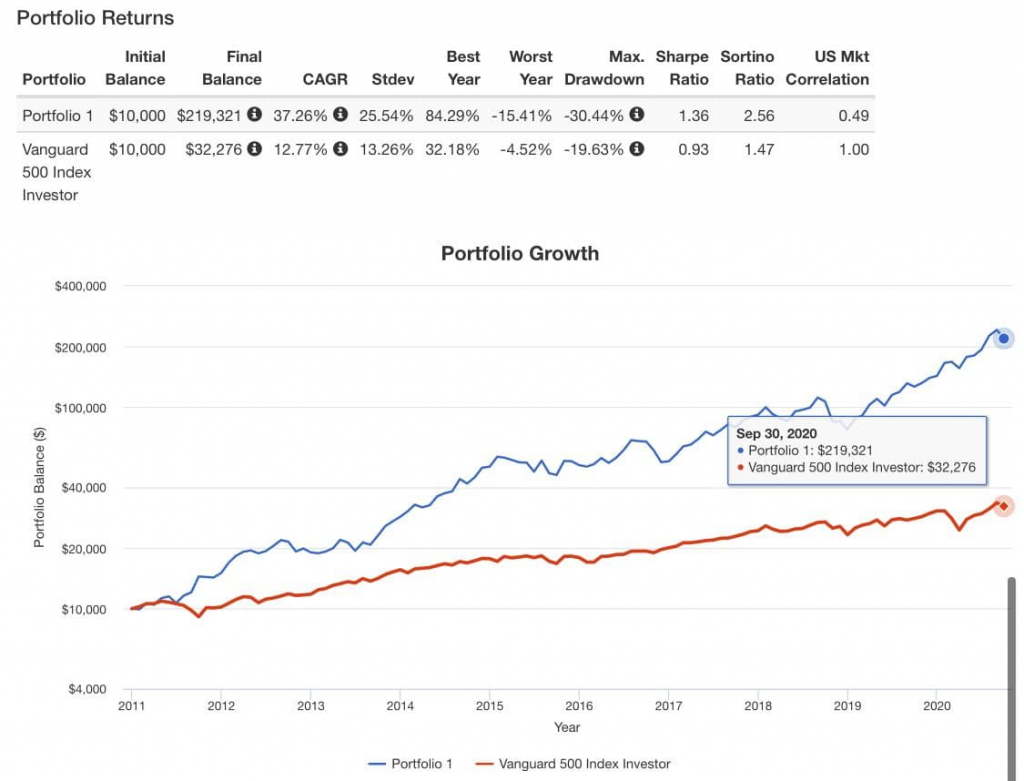

Есть стратегия Risk Parity, когда на 50% портфеля покупаешь 20+ летние облигации США (TLT), а другие 50% вкладываешь рынок акций (IJH, к примеру, или QQQ — акции индекса Насдак).

Так вот, в эту стратегию можно добавить риска, чтобы увеличить доходность — купить плечевые ETF вместо обычных — в том же соотношении 50/50.

К примеру TMF — облигации США, и TQQQ — акции Насдак, внутри обоих фондов “зашито” плечо в 300% — покупаешь в три раза больше акций за те же деньги, риска при падении в три раза больше тоже соответственно.

Доходность получилась космическая — 37% годовых за 10 лет, стоимость портфеля увеличилась больше чем в 20 раз за 10 лет, когда рынок вырос в три раза за это время.

Сказка, не правда ли?

Доходность то огого какая, однако покупать такие ETF не стоит, они безумно опасны!

Расскажу об этом в следующем посте.

Простой портфель, обыгрывающий рынок (11% в $, 40+ лет истории)

Есть очень простая стратегия, которая позволит стать гуру инвестиций каждому (быть круче 95% инвесторов, трейдеров, консультантов и тд).

Суть следующая - купить в портфель:

50% - IJH - iShares Core S&P Mid-Cap - индекс средних компаний США.

50% - TLT - iShares 20+ Year Treasury Bond ETF - индекс облигаций США 20+ лет.

Какие результаты портфеля по сравнению с SP500 (данные за 40+ лет):

Портфель - 11.55% в $, просадка до 22%.

SP500 - 11.50% в $, просадка до 51%.

Почему так?

- Компании средней капитализации растут лучше рынка.

- Трежерис (облигации США) - защитный актив, он сам растет, а в кризисы - еще больше.

Какие минусы:

1. Это скучно так инвестировать.

2. Раз в год ребалансировка 50/50, если один ETF подрос, а другой упал.

3. Падение портфеля на -22% не каждому по душе.

Есть еще куча подобных стратегий, с меньшим риском/большей доходностью, по мере борьбы со своей ленью буду тут выкладывать.

Так вот, в эту стратегию можно добавить риска, чтобы увеличить доходность — купить плечевые ETF вместо обычных — в том же соотношении 50/50.

К примеру TMF — облигации США, и TQQQ — акции Насдак, внутри обоих фондов “зашито” плечо в 300% — покупаешь в три раза больше акций за те же деньги, риска при падении в три раза больше тоже соответственно.

Доходность получилась космическая — 37% годовых за 10 лет, стоимость портфеля увеличилась больше чем в 20 раз за 10 лет, когда рынок вырос в три раза за это время.

Сказка, не правда ли?

Доходность то огого какая, однако покупать такие ETF не стоит, они безумно опасны!

Расскажу об этом в следующем посте.

Простой портфель, обыгрывающий рынок (11% в $, 40+ лет истории)

Есть очень простая стратегия, которая позволит стать гуру инвестиций каждому (быть круче 95% инвесторов, трейдеров, консультантов и тд).

Суть следующая - купить в портфель:

50% - IJH - iShares Core S&P Mid-Cap - индекс средних компаний США.

50% - TLT - iShares 20+ Year Treasury Bond ETF - индекс облигаций США 20+ лет.

Какие результаты портфеля по сравнению с SP500 (данные за 40+ лет):

Портфель - 11.55% в $, просадка до 22%.

SP500 - 11.50% в $, просадка до 51%.

Почему так?

- Компании средней капитализации растут лучше рынка.

- Трежерис (облигации США) - защитный актив, он сам растет, а в кризисы - еще больше.

Какие минусы:

1. Это скучно так инвестировать.

2. Раз в год ребалансировка 50/50, если один ETF подрос, а другой упал.

3. Падение портфеля на -22% не каждому по душе.

Есть еще куча подобных стратегий, с меньшим риском/большей доходностью, по мере борьбы со своей ленью буду тут выкладывать.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба