22 января 2021 T-Investments Городилов Михаил

Carvana (NYSE: CVNA) — сайт для покупки и продажи машин. P / E у компании нет, она убыточная. Но вроде бы перспективная.

На чем зарабатывают

Это онлайн-площадка для покупки и продажи б/у автомобилей. По сути, это онлайновый автодилер, на электронной площадке которого клиент может купить, продать или обменять машину, а затем забрать ее в одном из центров доставки или заказать ее доставку.

Согласно годовому отчету компании, ее выручка делится на следующие сегменты:

Продажи б/у автомобилей розничным покупателям.

Оптовые продажи. В этом сегменте продаются автомобили, которые не прошли контроль качества для продажи розничным покупателям.

Другое. Это продажа различных финансовых продуктов партнеров компании типа страховки, договоров обслуживания и пр.

В отчете нет сведений об операциях за пределами США, поэтому будем думать, что нигде, кроме Америки, компания не работает.

Финансовые результаты компании по сегментам в тысячах долларов и штуках

Разница финансовых результатов компании по сегментам в процентах в сравнении с предыдущим периодом

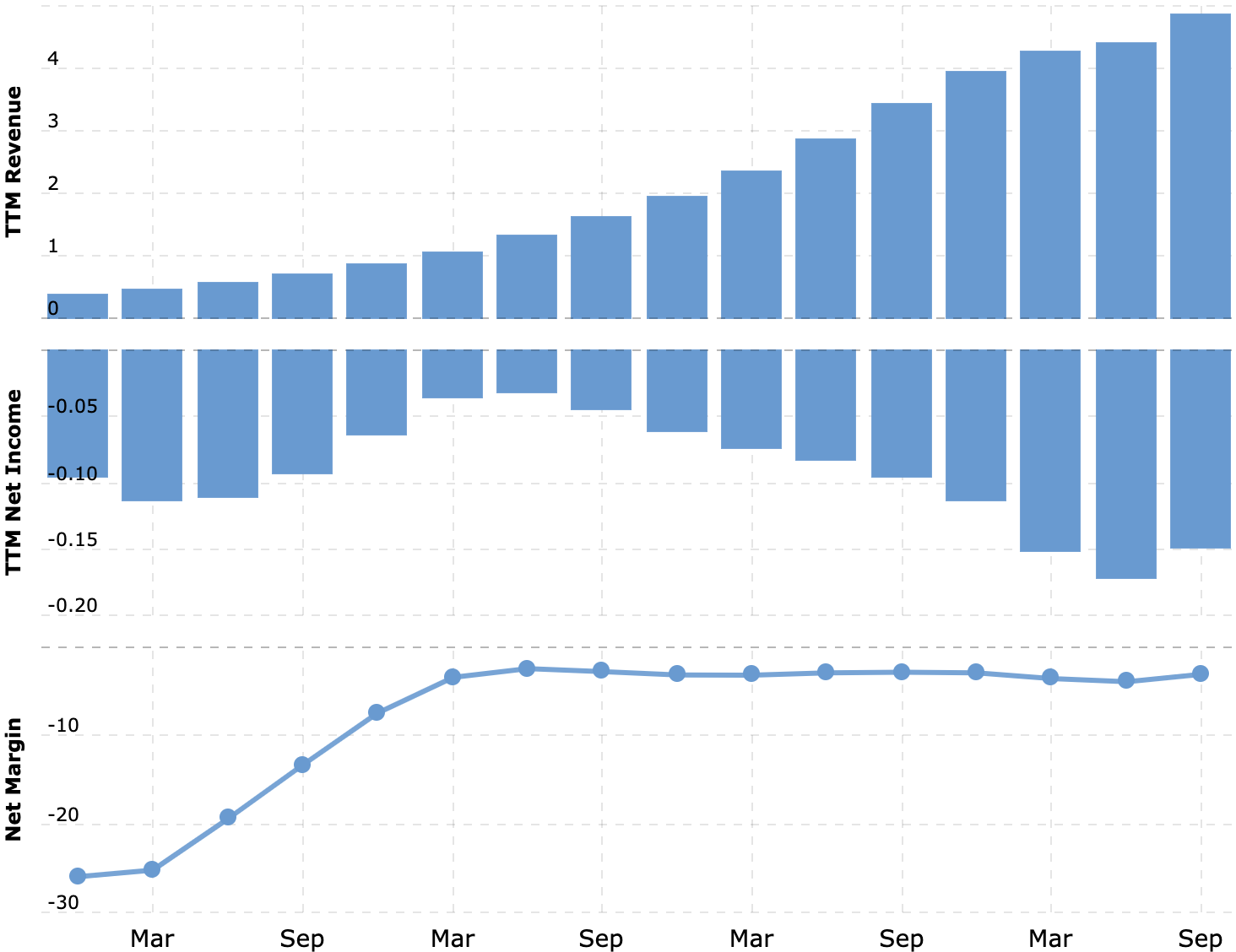

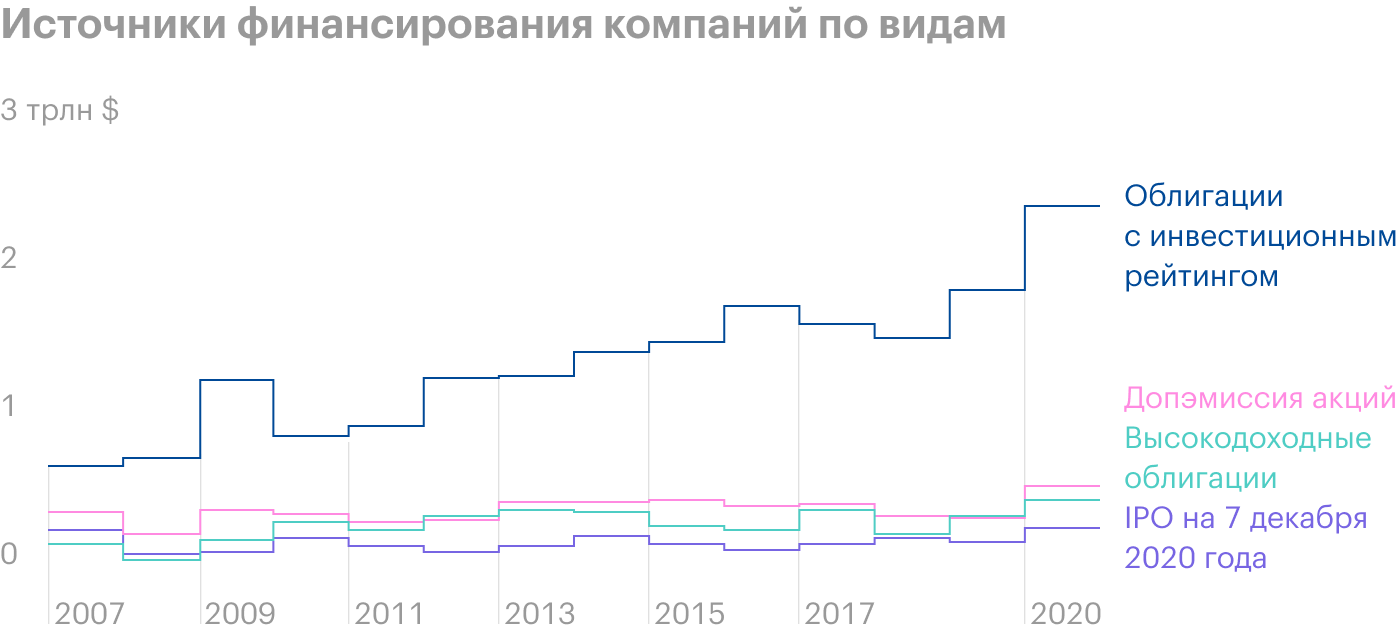

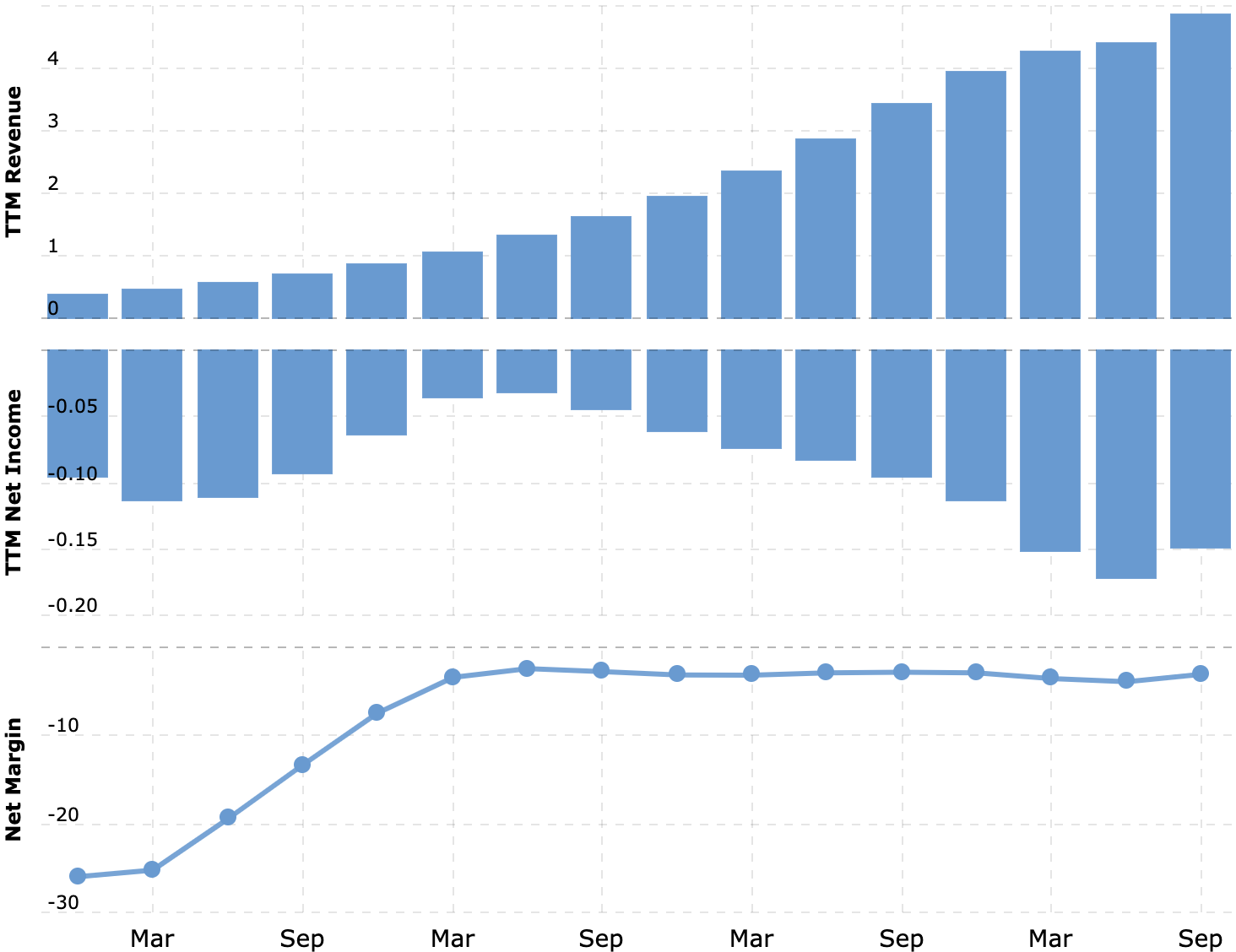

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Вроде перспективно и есть на что посмотреть

Основные плюсы у компании примерно такие же, как и у CarGurus: рынок торговли автомобилями в США отличается низким уровнем цифровизации и чудовищной конкурентностью, что приводит к падению маржи.

Заметные нарушения в традиционном способе работы дилерских центров из-за пандемии могут навести менеджмент на мысли о серьезном сокращении персонала и выводе значительной доли операций в онлайн. Тем более сотрудников в дилерских компаниях очень много и в текущих обстоятельствах не все из них нужны при условии перенесения процесса продаж в онлайн.

А вот у потенциальных потребителей интерес к онлайн-продажам есть, и очень серьезный. В совокупности все эти тенденции благоприятны для Carvana: эффект низкой базы — лишь около 1% продаж авто в США делается онлайн — способствует естественному росту продаж компании. Может быть, даже часть крупных автодилеров заключит с Carvana сделку для использования площадки компании.

Рынок подержанных машин в США

Количество работников в автодилерских предприятиях США

Распределение работников автодилерских компаний по роду занятий

Отношение к покупке автомобиля онлайн в США с началом пандемии

Относительная привлекательность

В этом году выручка у компании выросла благодаря росту спроса на онлайн-продажи машин. С учетом тенденций цифровизации этой сферы можно ожидать продолжения роста.

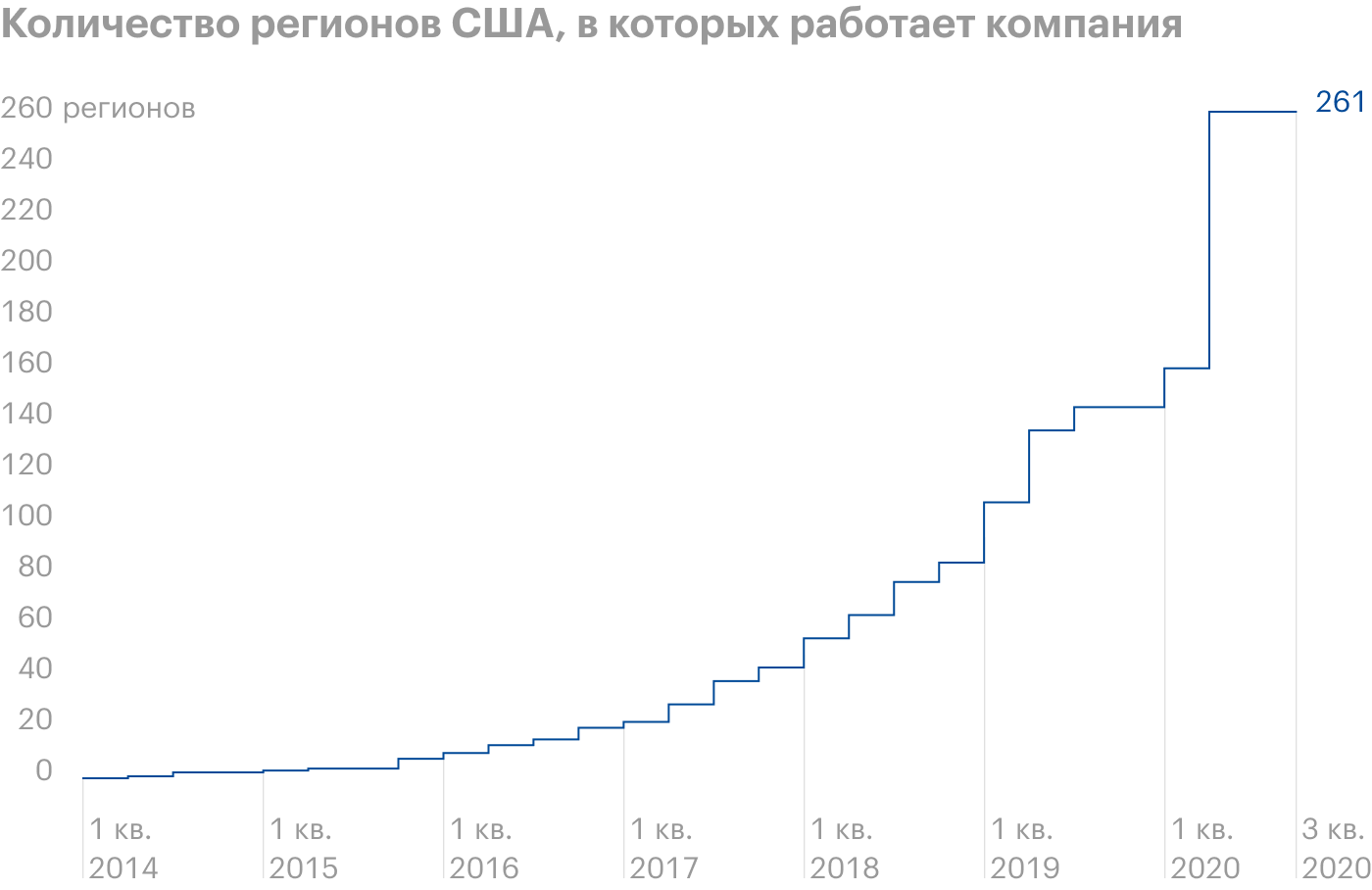

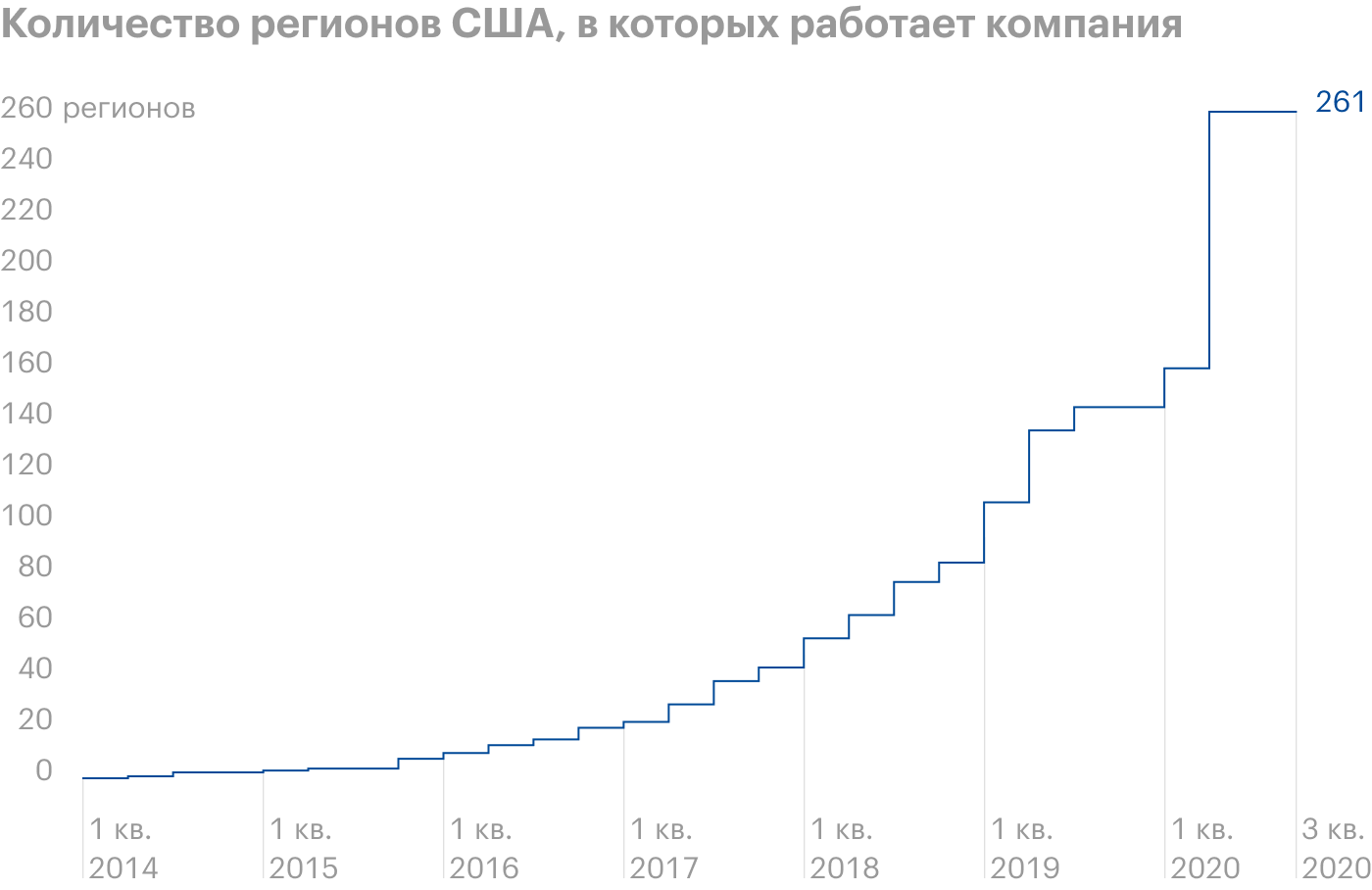

Маркетинговый отдел компании сведущ в презентации многочисленных бессмысленных метрик, которые призваны заменять отсутствие реальных успехов: «в каком количестве регионов компания теперь доступна потребителям», «как растет средняя цена купленных на сайте компании машин», даже сколько вендинговых центров есть у компании и другая информация, которая никак не отвечает на вопрос «Когда ваш бизнес начнет приносить деньги?».

Финансовый результат компании по сегментам за три месяца по годам и разница в процентах

Финансовый результат компании по сегментам за девять месяцев по годам и разница в процентах

Метрики роста компании

Маржа EBITDA в процентах от выручки

Количество вендинговых центров компании

Гонка-гонка-гонка

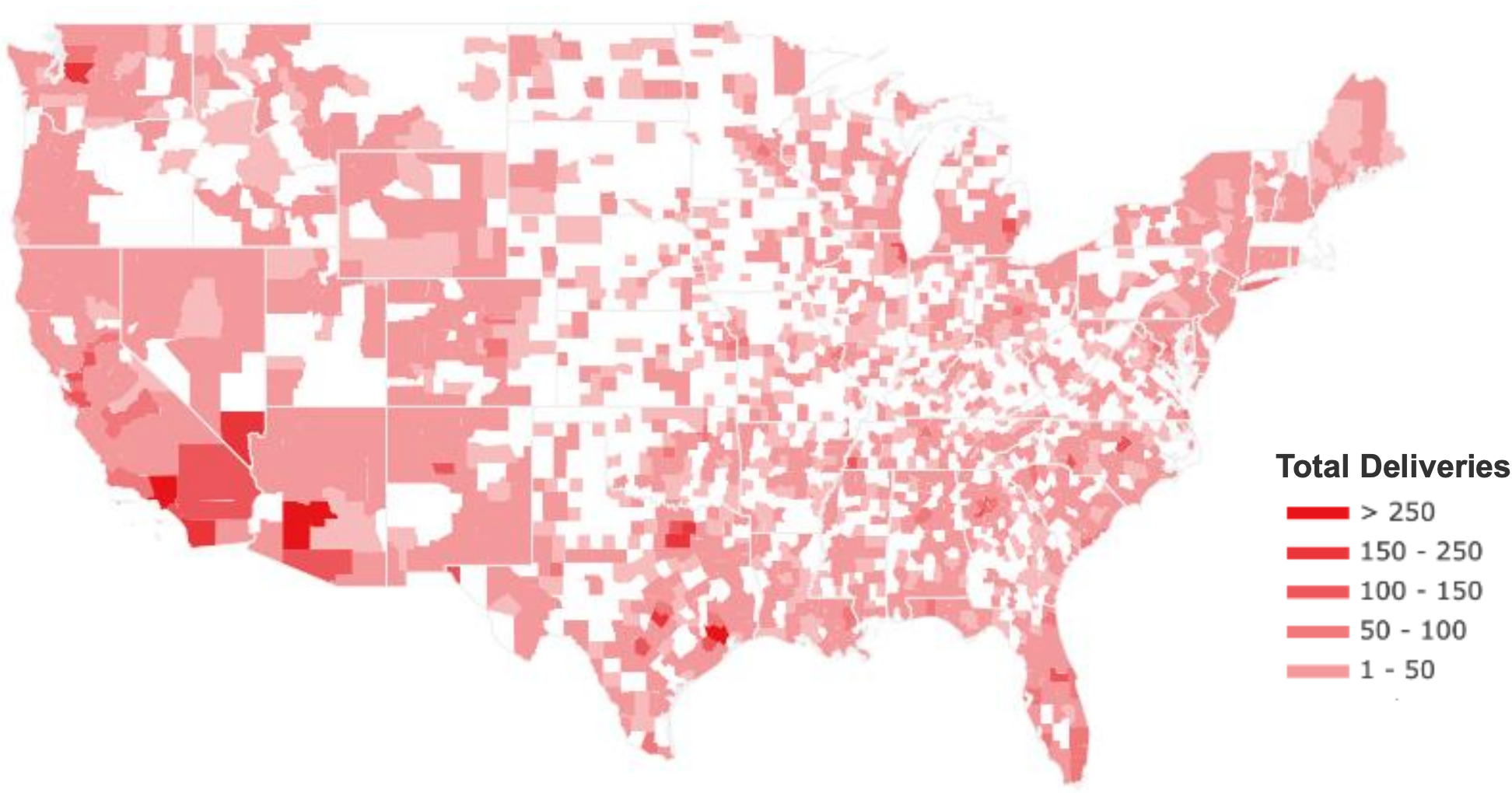

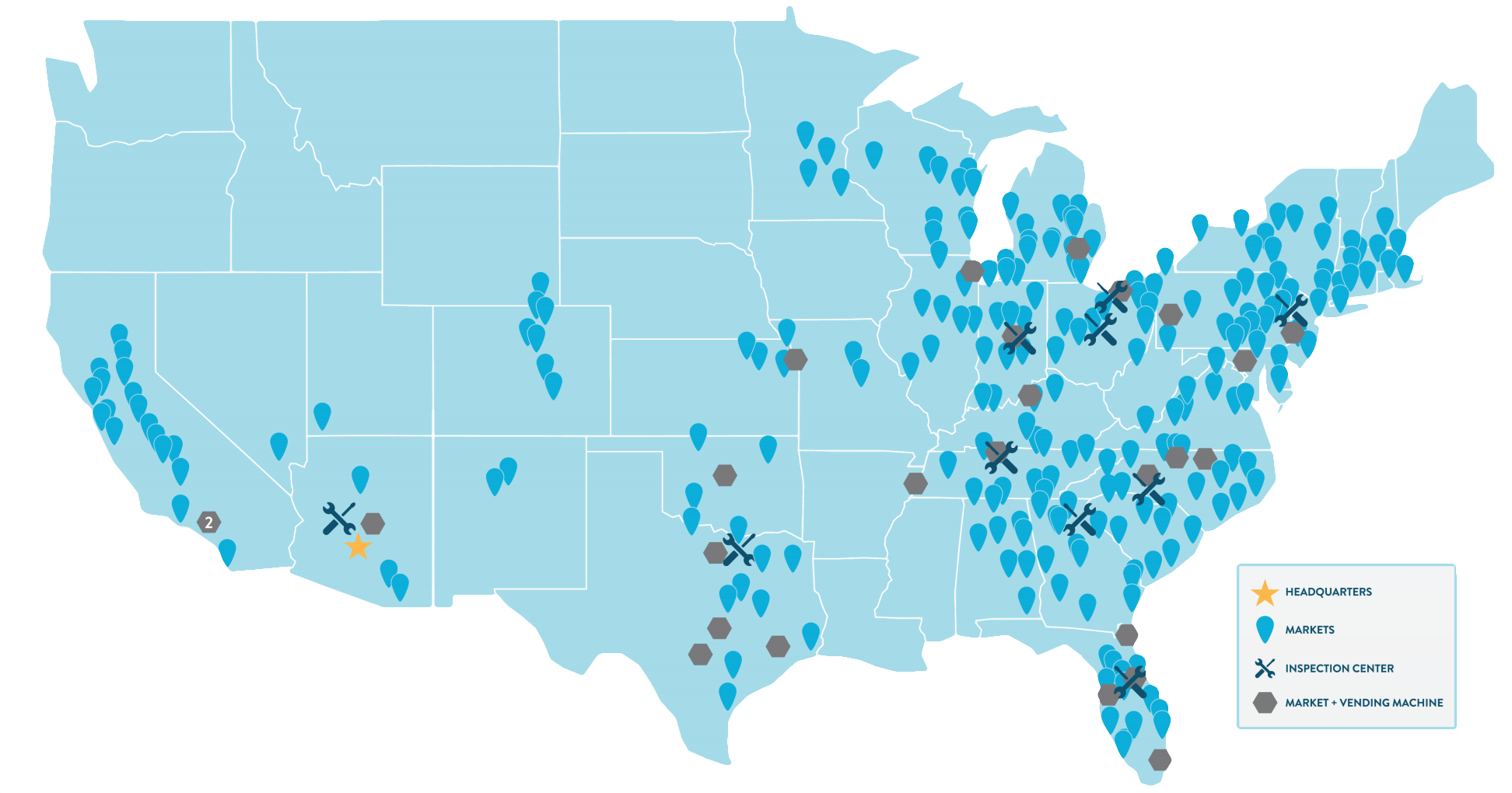

Одна из неприятных особенностей онлайн-коммерции — огромные затраты на логистику. В зоне действия сервиса компании находится примерно 73,2% населения США. Если сравнить карту операций Carvana с аналогичной картой ее конкурентов из Vroom, то очевидно, что Carvana будет и дальше тратиться на расширение своего присутствия в разных регионах. Чтобы оставаться лидером и занять долю рынка по максимуму, у нее будет уходить куча денег, и это будет мешать прибыльности.

Но и без расходов на расширение появление у Carvana высокомаржинального бизнеса мне представляется практически невозможным. Все, что связано с онлайн-коммерцией, отличается низкой маржой и очень часто приводит к тяжелым убыткам. Даже Amazon основную прибыль получает не на онлайн-коммерции. А практика показывает, что большинство компаний и до уровня Amazon не дотягивает: у них доставка остается убыточной долгие-долгие годы.

Возможно, компания раскошелится на покупку Vroom — из-за чего к ее 1,77 млрд долларов задолженностей прибавится еще долгов минимум на 6 млрд. Есть вероятность, что покупка лишь частично будет финансироваться за счет займов, а остальное компания получит путем эмиссии новых акций. И неизвестно, как на это может отреагировать рынок.

Учитывая, что компания убыточная и при этом стоит дорого, акции могут упасть. А с другой стороны, в 2020 многие предприятия занимались допэмиссией акций и ничего им за это не было.

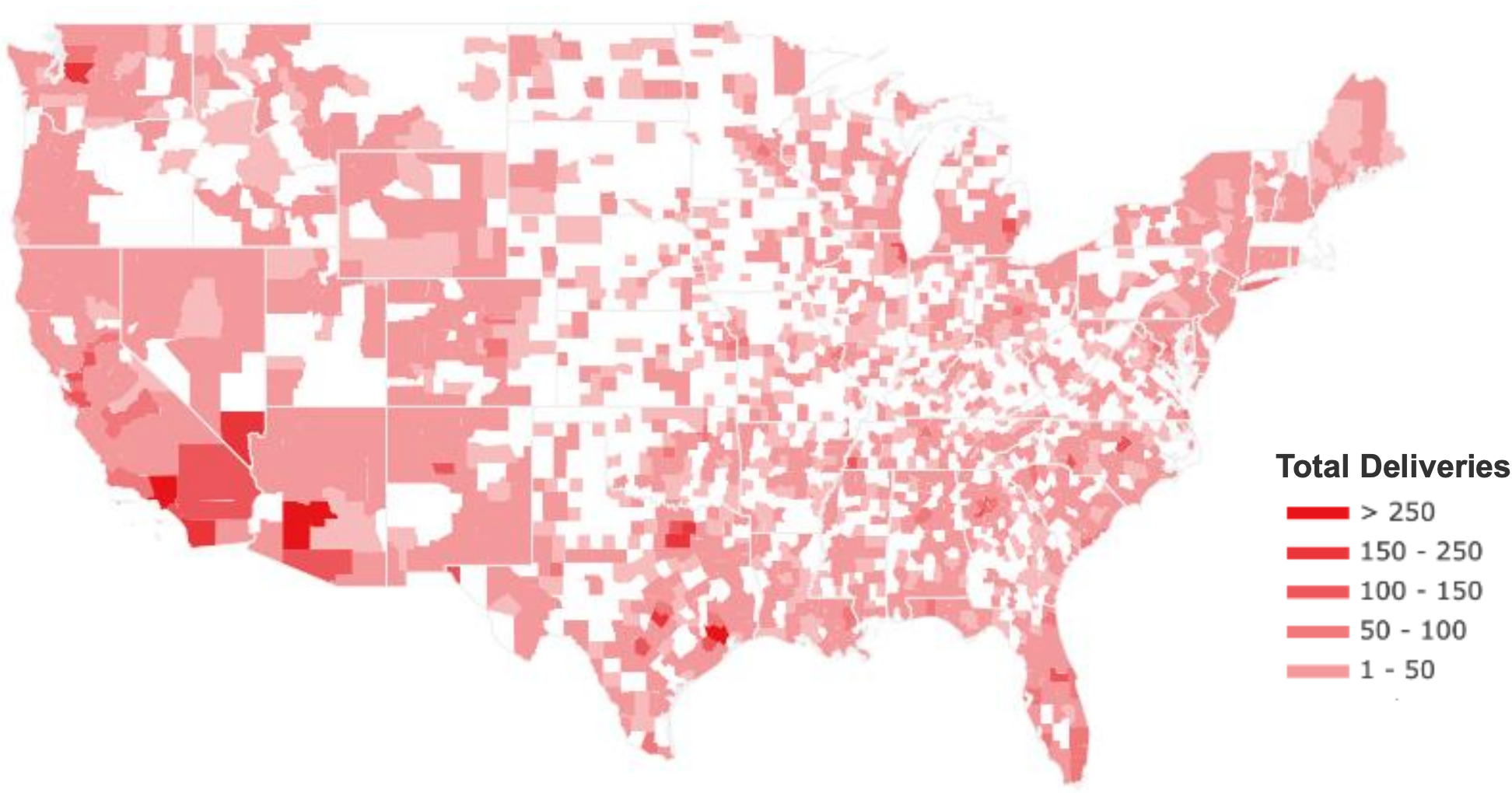

Доставка автомобилей Vroom по округам США. Источник: презентация Vroom, слайд 17

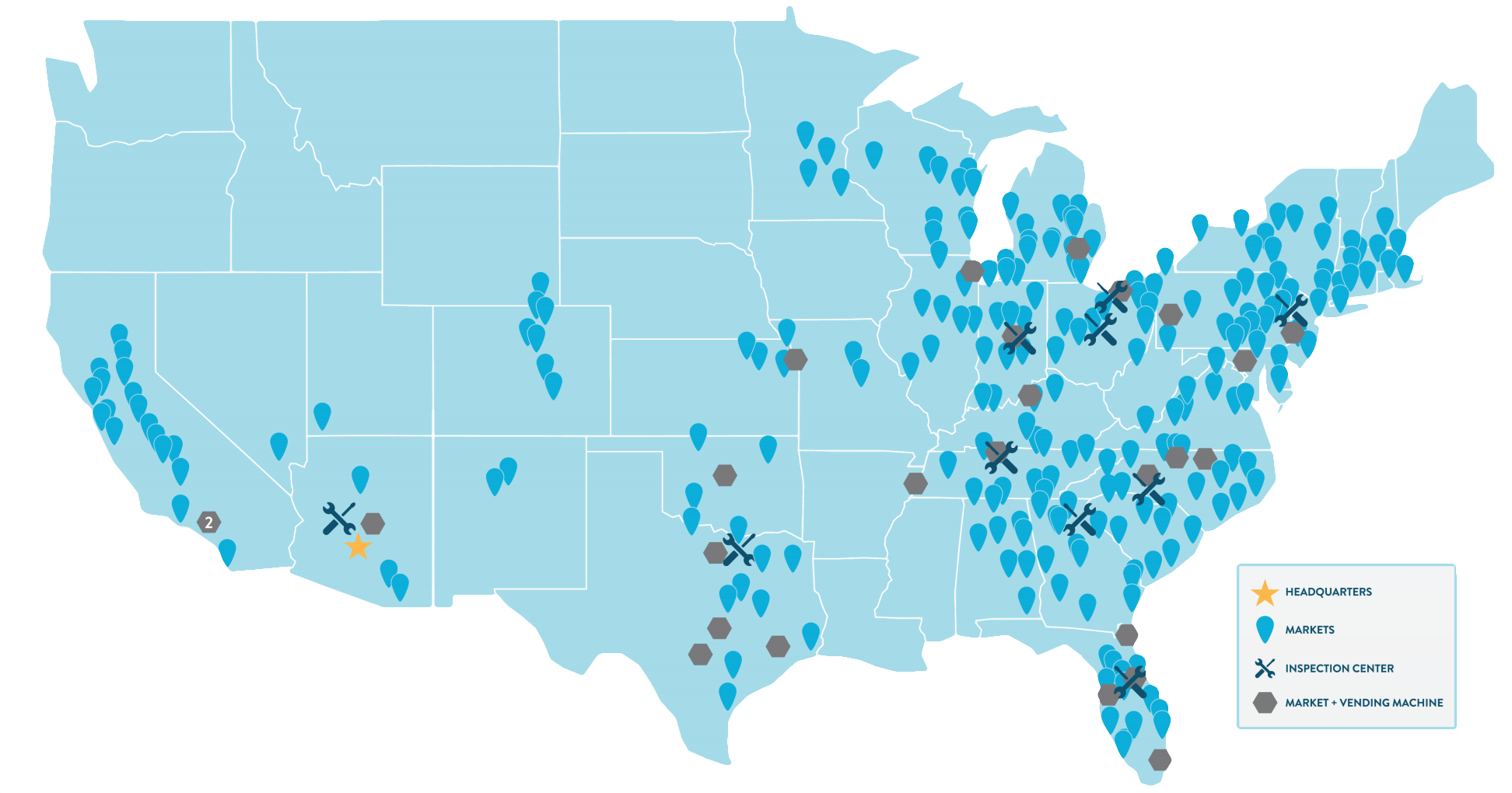

Отделения компании в разных районах страны по видам: штаб-квартиры, районы работы, инспекционный центр, вендинговые центры. Источник: презентация компании, слайд 16

Дорого и непонятно

Вдобавок к проблемам с расширением Carvana есть сложности с адекватной оценкой компании. Понятно, что рынок у нее перспективный, но это никак не оправдывает капитализацию 50 млрд долларов. Компания спокойно может подешеветь раз в 5 с текущим уровнем цены. Хуже всего тут то, что с нынешней ценой у нее с трудом найдется покупатель: платить так дорого за убыточную компанию вряд ликто-то захочет. Та же CarGurus стоит всего несколько миллиардов и уже окупает себя — и потому имеет лучшие перспективы продажи, нежели Carvana. Даже убыточный Vroom с капитализацией около 5 млрд долларов куда как вероятнее может стать объектом покупки.

Другая проблема: значительная доля функций в сфере продаж авто, по мнению пользователей, все равно должна приходиться на живые продажи — см. таблицу ниже. Поэтому потенциальная емкость рынка онлайн-продаж машин может оказаться ниже, чем многим хотелось бы думать. Иными словами, в дальнейшем выручка компании может расти хуже, чем инвесторам хотелось бы, — это может привести к их разочарованию и обвалу котировок.

Какие шаги в идеальном процессе покупки машины американцы хотели бы видеть онлайн в 2020 году

Резюме

С одной стороны, это перспективный сектор, а с другой — запредельная, неадекватная цена. Что перевесит в итоге — неясно. Но даже сейчас в эти акции можно инвестировать в надежде на то, что котировки Carvana продолжат расти благодаря наплыву неразборчивых инвесторов. Впрочем, акций может оказаться больше, чем неразборчивых инвесторов, — тогда очень велика вероятность, что акции Carvana улетят в бездну в ходе общерыночной коррекции.

Так что инвестировать в Carvana сейчас — это все равно что брать биткоин. Никогда не знаешь, что будет дальше: рост или падение. Да и банкротство для убыточной компании — это всегда перспектива более чем вероятная.

На чем зарабатывают

Это онлайн-площадка для покупки и продажи б/у автомобилей. По сути, это онлайновый автодилер, на электронной площадке которого клиент может купить, продать или обменять машину, а затем забрать ее в одном из центров доставки или заказать ее доставку.

Согласно годовому отчету компании, ее выручка делится на следующие сегменты:

Продажи б/у автомобилей розничным покупателям.

Оптовые продажи. В этом сегменте продаются автомобили, которые не прошли контроль качества для продажи розничным покупателям.

Другое. Это продажа различных финансовых продуктов партнеров компании типа страховки, договоров обслуживания и пр.

В отчете нет сведений об операциях за пределами США, поэтому будем думать, что нигде, кроме Америки, компания не работает.

Финансовые результаты компании по сегментам в тысячах долларов и штуках

Разница финансовых результатов компании по сегментам в процентах в сравнении с предыдущим периодом

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Вроде перспективно и есть на что посмотреть

Основные плюсы у компании примерно такие же, как и у CarGurus: рынок торговли автомобилями в США отличается низким уровнем цифровизации и чудовищной конкурентностью, что приводит к падению маржи.

Заметные нарушения в традиционном способе работы дилерских центров из-за пандемии могут навести менеджмент на мысли о серьезном сокращении персонала и выводе значительной доли операций в онлайн. Тем более сотрудников в дилерских компаниях очень много и в текущих обстоятельствах не все из них нужны при условии перенесения процесса продаж в онлайн.

А вот у потенциальных потребителей интерес к онлайн-продажам есть, и очень серьезный. В совокупности все эти тенденции благоприятны для Carvana: эффект низкой базы — лишь около 1% продаж авто в США делается онлайн — способствует естественному росту продаж компании. Может быть, даже часть крупных автодилеров заключит с Carvana сделку для использования площадки компании.

Рынок подержанных машин в США

Количество работников в автодилерских предприятиях США

Распределение работников автодилерских компаний по роду занятий

Отношение к покупке автомобиля онлайн в США с началом пандемии

Относительная привлекательность

В этом году выручка у компании выросла благодаря росту спроса на онлайн-продажи машин. С учетом тенденций цифровизации этой сферы можно ожидать продолжения роста.

Маркетинговый отдел компании сведущ в презентации многочисленных бессмысленных метрик, которые призваны заменять отсутствие реальных успехов: «в каком количестве регионов компания теперь доступна потребителям», «как растет средняя цена купленных на сайте компании машин», даже сколько вендинговых центров есть у компании и другая информация, которая никак не отвечает на вопрос «Когда ваш бизнес начнет приносить деньги?».

Финансовый результат компании по сегментам за три месяца по годам и разница в процентах

Финансовый результат компании по сегментам за девять месяцев по годам и разница в процентах

Метрики роста компании

Маржа EBITDA в процентах от выручки

Количество вендинговых центров компании

Гонка-гонка-гонка

Одна из неприятных особенностей онлайн-коммерции — огромные затраты на логистику. В зоне действия сервиса компании находится примерно 73,2% населения США. Если сравнить карту операций Carvana с аналогичной картой ее конкурентов из Vroom, то очевидно, что Carvana будет и дальше тратиться на расширение своего присутствия в разных регионах. Чтобы оставаться лидером и занять долю рынка по максимуму, у нее будет уходить куча денег, и это будет мешать прибыльности.

Но и без расходов на расширение появление у Carvana высокомаржинального бизнеса мне представляется практически невозможным. Все, что связано с онлайн-коммерцией, отличается низкой маржой и очень часто приводит к тяжелым убыткам. Даже Amazon основную прибыль получает не на онлайн-коммерции. А практика показывает, что большинство компаний и до уровня Amazon не дотягивает: у них доставка остается убыточной долгие-долгие годы.

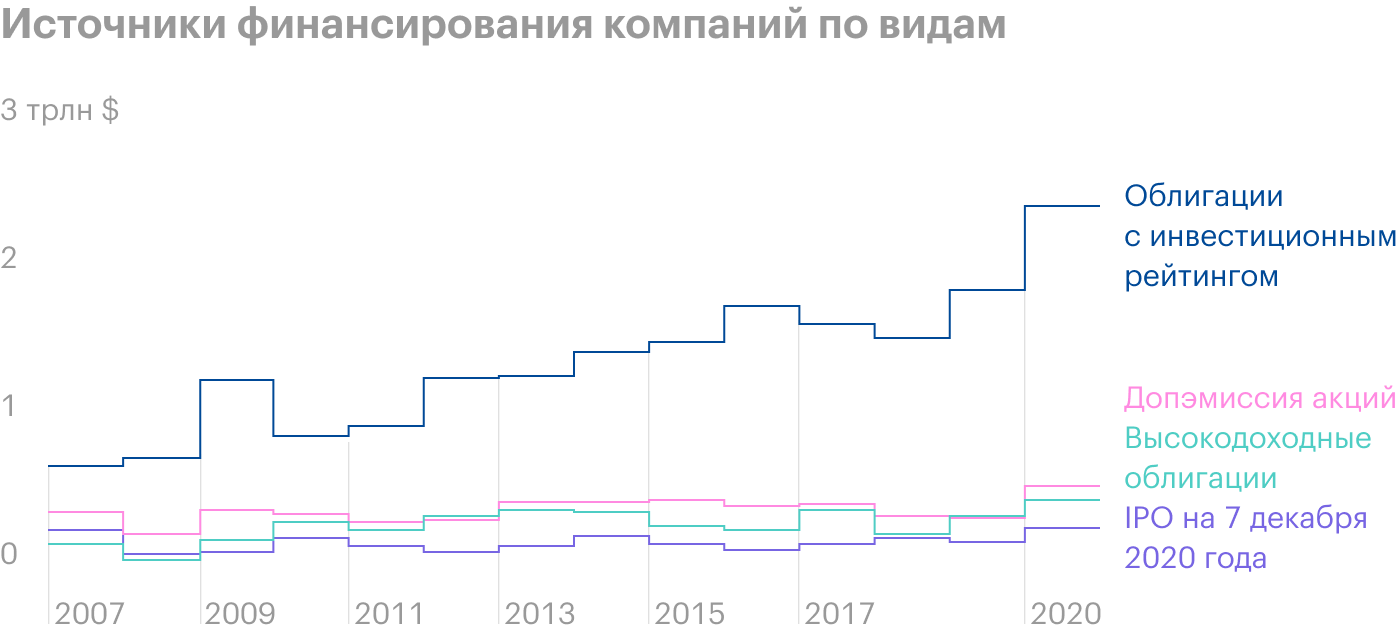

Возможно, компания раскошелится на покупку Vroom — из-за чего к ее 1,77 млрд долларов задолженностей прибавится еще долгов минимум на 6 млрд. Есть вероятность, что покупка лишь частично будет финансироваться за счет займов, а остальное компания получит путем эмиссии новых акций. И неизвестно, как на это может отреагировать рынок.

Учитывая, что компания убыточная и при этом стоит дорого, акции могут упасть. А с другой стороны, в 2020 многие предприятия занимались допэмиссией акций и ничего им за это не было.

Доставка автомобилей Vroom по округам США. Источник: презентация Vroom, слайд 17

Отделения компании в разных районах страны по видам: штаб-квартиры, районы работы, инспекционный центр, вендинговые центры. Источник: презентация компании, слайд 16

Дорого и непонятно

Вдобавок к проблемам с расширением Carvana есть сложности с адекватной оценкой компании. Понятно, что рынок у нее перспективный, но это никак не оправдывает капитализацию 50 млрд долларов. Компания спокойно может подешеветь раз в 5 с текущим уровнем цены. Хуже всего тут то, что с нынешней ценой у нее с трудом найдется покупатель: платить так дорого за убыточную компанию вряд ликто-то захочет. Та же CarGurus стоит всего несколько миллиардов и уже окупает себя — и потому имеет лучшие перспективы продажи, нежели Carvana. Даже убыточный Vroom с капитализацией около 5 млрд долларов куда как вероятнее может стать объектом покупки.

Другая проблема: значительная доля функций в сфере продаж авто, по мнению пользователей, все равно должна приходиться на живые продажи — см. таблицу ниже. Поэтому потенциальная емкость рынка онлайн-продаж машин может оказаться ниже, чем многим хотелось бы думать. Иными словами, в дальнейшем выручка компании может расти хуже, чем инвесторам хотелось бы, — это может привести к их разочарованию и обвалу котировок.

Какие шаги в идеальном процессе покупки машины американцы хотели бы видеть онлайн в 2020 году

Резюме

С одной стороны, это перспективный сектор, а с другой — запредельная, неадекватная цена. Что перевесит в итоге — неясно. Но даже сейчас в эти акции можно инвестировать в надежде на то, что котировки Carvana продолжат расти благодаря наплыву неразборчивых инвесторов. Впрочем, акций может оказаться больше, чем неразборчивых инвесторов, — тогда очень велика вероятность, что акции Carvana улетят в бездну в ходе общерыночной коррекции.

Так что инвестировать в Carvana сейчас — это все равно что брать биткоин. Никогда не знаешь, что будет дальше: рост или падение. Да и банкротство для убыточной компании — это всегда перспектива более чем вероятная.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба