3 февраля 2021 Архив Кудасов Антон

Любой, кто инвестировал в акции, задавался вопросом: как определять моменты для покупки и продажи, чтобы покупать в нижней точке и продавать на максимумах. Ведь некоторым – правда, немногим – это удается. «Перелопатив» немало рекомендаций от этих счастливчиков, я пришел к выводу, что все советы, по большому счету, сводятся к одному. Когда акции становится дорогими, а инвесторы – неосмотрительными, нужно выходить. Когда рынки упали – а упадут они обязательно – можно закупаться по полной.

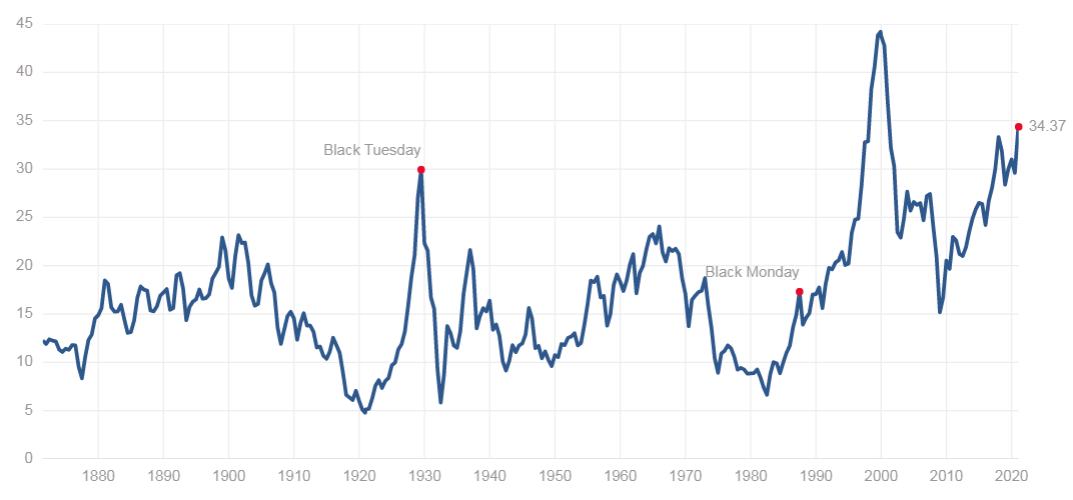

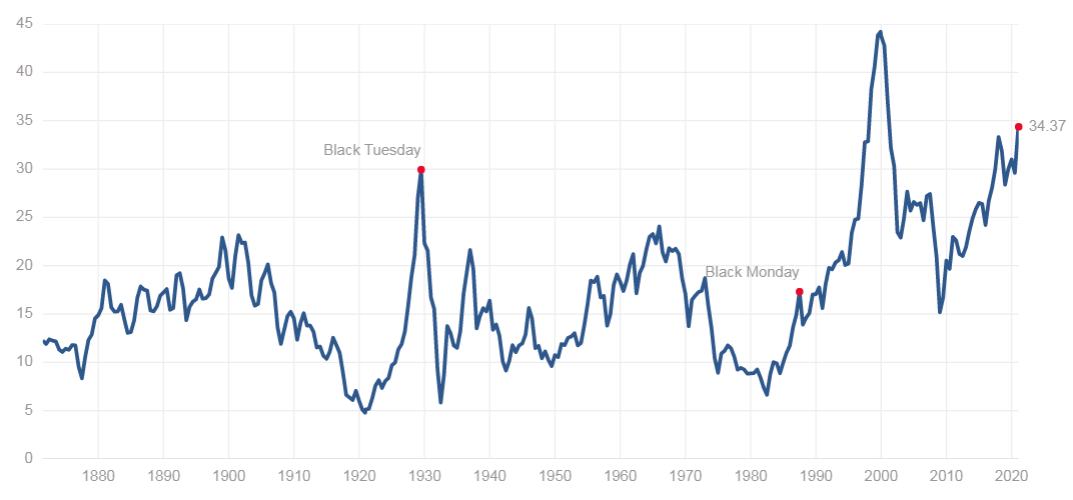

И ведь как раз сейчас многие говорят о том, что «час пробил». Индикатор дороговизны акций, Индекс P/E Роберта Шиллера «CAPE» – отношение текущей цены к прибыли на акцию (cyclically adjusted price-to-earnings) – находится на уровне, близком к историческим максимумам. Социальные сети и дешевые мобильные трейдинговые приложения раздули цены на множество сомнительных акций – явный признак рыночных пузырей. В этой обстановке появляется сильный соблазн, что называется, показать, что ты умнее всех.

Но прочитать наступающий поворот рынка труднее, чем кажется на первый взгляд. Цена акций изменчива. Ее поведение – это случайное блуждание. В прежние времена аксиома звучала так: текущая цена акции ничего не говорит о ее дальнейшем движении.

Однако времена меняются, появляется все больше исторических данных для обработки, а вместе с ними и все более креативные индикаторы, позволяющие строить прогнозы. Роберт Шиллер, кстати, недавно начал использовать обратное, «перевернутое» соотношение CAPE как индикатор ожидаемой прибыли на акцию на длительную перспективу. По идее, это неплохой ориентир. Если упростить до предела, то дорогие акции сегодня означают снижение доходов от них в будущем. То есть, при сегодняшнем показателе CAPE ожидаемый доход на акцию значительно ниже среднего значения за длительный период, ровно так, как это было в конце 20-х и в конце 90-х годов прошлого столетия.

Кроме того, динамика CAPE позволяет увидеть, что если акции дорожают значительно быстрее, чем растет прибыль выпустивших их компаний, то за таким подорожанием, как правило, следует отскок. Но момент этого отскока совершенно не очевиден, и CAPE здесь не помогает: по нему не ясны ни приближение его максимума, ни близкое дно. Во всяком случае, вся доступная на сегодняшний день аналитика об эффективности методов прогноза, основанных на стоимости акций – метод CAPE один из них – показывает, что они не могут конкурировать с простейшей стратегией «покупай и держи». Они не могут, например, решить проблему слишком ранней продажи. И это действительно непросто: нужны крепкие нервы и хладнокровие, чтобы покупать акции во время их массового сброса. Возможно, есть смысл подождать, ведь падение может продолжиться. Увы, удел многих «ловцов момента» - снова покупать те же акции дороже, чем они были проданы.

Возьму на себя смелость поразмышлять о том, есть ли фундаментальные причины у сегодняшней ситуации, когда акции сохраняют привлекательность, несмотря на их, казалось бы, чудовищную дороговизну. Думаю, есть, по крайней мере, одна. Это низкая доходность других бумаг на рынке. В конце 90-х доходность американских трэжериз с защитой от инфляции доходила до 4% (сравнение именно с этим периодом корректно, ибо индекс CAPE в это время был 40 и даже выше). Сейчас эта доходность – минус 1% на 10-летнюю облигацию. Если предположение о том, что именно низкая доходность облигаций является сегодня питательной средой для продолжения роста акций, то получается, что «прочитать» момент выхода рынка на максимум – это значит «прочитать» разворот доходности на рынке облигаций. А это, в свою очередь, означает предсказать развитие инфляции и – сейчас будет еще интереснее – то, как именно на это развитие отреагируют центральные банки! Ничего себе задачка, не так ли, если учесть, что лучшие умы на планете безуспешно ломают голову над тем, что заставляет процентные ставки на протяжении нескольких десятилетий снижаться, а инфляцию – стоять на месте. Даже если вы зарабатываете только на американском рынке и «ловите момент», руководствуясь тем, что отрицательные ставки долго не проживут просто в силу их ненормальности, подумайте о том, что в Европе и Японии отрицательные ставки уже прожили намного дольше, чем предполагали – и за что поплатились – многие инвесторы.

В заключение приведу наставления от американского же экономиста-классика – Пола Самуэльсона, который скептически отзывался о стратегиях, основанных на «ловле момента». При продаже: продавайте ваши акции до того момента, когда можете заснуть спокойно. При покупке: покупайте много разных акций на разных рынках. Кстати, рынки акций за пределами США имеют более низкий CAPE и более высокую ожидаемую доходность. «Ловля момента» - это ловушка. Прописная истина гласит: если бы на рынках существовали надежные «поворотные» сигналы, то им следовали бы все, а это значит, что продать на максимуме и купить на минимуме было бы, соответственно, некому и не у кого.

И ведь как раз сейчас многие говорят о том, что «час пробил». Индикатор дороговизны акций, Индекс P/E Роберта Шиллера «CAPE» – отношение текущей цены к прибыли на акцию (cyclically adjusted price-to-earnings) – находится на уровне, близком к историческим максимумам. Социальные сети и дешевые мобильные трейдинговые приложения раздули цены на множество сомнительных акций – явный признак рыночных пузырей. В этой обстановке появляется сильный соблазн, что называется, показать, что ты умнее всех.

Но прочитать наступающий поворот рынка труднее, чем кажется на первый взгляд. Цена акций изменчива. Ее поведение – это случайное блуждание. В прежние времена аксиома звучала так: текущая цена акции ничего не говорит о ее дальнейшем движении.

Однако времена меняются, появляется все больше исторических данных для обработки, а вместе с ними и все более креативные индикаторы, позволяющие строить прогнозы. Роберт Шиллер, кстати, недавно начал использовать обратное, «перевернутое» соотношение CAPE как индикатор ожидаемой прибыли на акцию на длительную перспективу. По идее, это неплохой ориентир. Если упростить до предела, то дорогие акции сегодня означают снижение доходов от них в будущем. То есть, при сегодняшнем показателе CAPE ожидаемый доход на акцию значительно ниже среднего значения за длительный период, ровно так, как это было в конце 20-х и в конце 90-х годов прошлого столетия.

Кроме того, динамика CAPE позволяет увидеть, что если акции дорожают значительно быстрее, чем растет прибыль выпустивших их компаний, то за таким подорожанием, как правило, следует отскок. Но момент этого отскока совершенно не очевиден, и CAPE здесь не помогает: по нему не ясны ни приближение его максимума, ни близкое дно. Во всяком случае, вся доступная на сегодняшний день аналитика об эффективности методов прогноза, основанных на стоимости акций – метод CAPE один из них – показывает, что они не могут конкурировать с простейшей стратегией «покупай и держи». Они не могут, например, решить проблему слишком ранней продажи. И это действительно непросто: нужны крепкие нервы и хладнокровие, чтобы покупать акции во время их массового сброса. Возможно, есть смысл подождать, ведь падение может продолжиться. Увы, удел многих «ловцов момента» - снова покупать те же акции дороже, чем они были проданы.

Возьму на себя смелость поразмышлять о том, есть ли фундаментальные причины у сегодняшней ситуации, когда акции сохраняют привлекательность, несмотря на их, казалось бы, чудовищную дороговизну. Думаю, есть, по крайней мере, одна. Это низкая доходность других бумаг на рынке. В конце 90-х доходность американских трэжериз с защитой от инфляции доходила до 4% (сравнение именно с этим периодом корректно, ибо индекс CAPE в это время был 40 и даже выше). Сейчас эта доходность – минус 1% на 10-летнюю облигацию. Если предположение о том, что именно низкая доходность облигаций является сегодня питательной средой для продолжения роста акций, то получается, что «прочитать» момент выхода рынка на максимум – это значит «прочитать» разворот доходности на рынке облигаций. А это, в свою очередь, означает предсказать развитие инфляции и – сейчас будет еще интереснее – то, как именно на это развитие отреагируют центральные банки! Ничего себе задачка, не так ли, если учесть, что лучшие умы на планете безуспешно ломают голову над тем, что заставляет процентные ставки на протяжении нескольких десятилетий снижаться, а инфляцию – стоять на месте. Даже если вы зарабатываете только на американском рынке и «ловите момент», руководствуясь тем, что отрицательные ставки долго не проживут просто в силу их ненормальности, подумайте о том, что в Европе и Японии отрицательные ставки уже прожили намного дольше, чем предполагали – и за что поплатились – многие инвесторы.

В заключение приведу наставления от американского же экономиста-классика – Пола Самуэльсона, который скептически отзывался о стратегиях, основанных на «ловле момента». При продаже: продавайте ваши акции до того момента, когда можете заснуть спокойно. При покупке: покупайте много разных акций на разных рынках. Кстати, рынки акций за пределами США имеют более низкий CAPE и более высокую ожидаемую доходность. «Ловля момента» - это ловушка. Прописная истина гласит: если бы на рынках существовали надежные «поворотные» сигналы, то им следовали бы все, а это значит, что продать на максимуме и купить на минимуме было бы, соответственно, некому и не у кого.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба