Не утихают страсти по поводу космического взлета акций GME и разорения хедж-фондов. Давайте разберемся поподробнее, кто и как на этом заработал, и почему участвовать в таких разгонах невыгодно.

В Reddit была создана группа Wall Street Bets, которую возглавил пользователь с ником Roaring Kitty — 34-летний финансовый консультант. Он и был координатором всех действий. Идея была в том, чтобы наказать хедж-фонды, которые ставят на понижение акций (найти акции с большой долей шортов в ней (short interest)).

Обнаружив большой Short-interest (134%) в компании GME (GameStop), Roaring Kitty активно начал призыв покупать данный актив. Простые ритейл инвесторы «за компанию» начали покупки, не глядя на анализ актива.

Это помогло акциям вырасти за месяц в 16 раз без какого-либо фундаментала, просто за счет огромного объема покупок по любым ценам и вынужденного закрытия шортов хедж-фондов. По мере роста акций росли убытки фондов и в моменты превышения допустимых риск параметров фонды были вынуждены закрываться по любой цене. А закрытие шорта — это покупка, то есть экстренные закрытия шортов еще больше разгоняли котировки.

Pump&Dump дает заработать организатору пампа

Pump & Dump — широко популярная стратегия в 2000-х на Американском рынке, основанная на манипулятивном повышении цены активов с последующим обвалом. Преимущественно, схема работает на компаниях с малой капитализации, так как в них не нужен большой капитал чтобы сильно сдвинуть цену. Данная схема была распространена на рынке криптовалют из-за отсутствия регуляции на данном рынке. Разберемся поподробнее, как же работает Pump & Dump.

Схема в действии:

Организатор заранее покупает актив, который собирается разогнать (в нашем примере это Roaring Kitty).

Появляются фейковые рекомендации и новости для покупки данного актива (в нашем примере это активные призывы на Reddit разорить хедж фонды через лонг этой акции).

Толпа начинает покупать и тем самым толкает цену все выше и выше.

Когда цена сильно возросла, организатор начинает сливать свои позиции об толпу (мы никогда не узнаем, по какой цене вышли те, кто начал этот хайп, но осмелюсь предположить, что они закрывали свои позиции в плюсе).

Когда топливо для роста закончилось (все, кто хотел и мог, купили акцию), идет массовая продажа позиций (сначала фиксируют прибыль те, кто покупал внизу, потом начинают ограничивать убытки те, кто покупал наверху), что и вызывает обратный эффект и приводит к резкому падению.

Те, кто просто участвует в пампе, то есть выступает в роли топлива для роста, не получают прибыль гарантированно. Потому что большинство инвесторов покупает акцию не по адекватной, а по уже разгоняющейся цене. При этом момент, когда рост закончится, и начнется обвал, предсказать невозможно. Как правило, обвал начинается после самый больших покупок от толпы на самом верху движения, потому что именно эти объемы начинают пугаться и сбрасывать акции по любой цене, чтобы не получить большой убыток.

В фильме «Бойлерная» и «Волк с Уолл-стрит», как раз, и показывали схему Pump & Dump в действии. Недавно Netflix, на волне шумихи, удалил данные фильмы со своей базы.

Важно отметить, что «Робингудовцы» выбирали, преимущественно, слабые компании с огромным short-interest и действовали не против друг друга, а против Хедж-фондов. Под руководством их лидера они начали массово скупать акции Gamestop и планировали закрываться, когда Хедж-фонды начали бы откупать свои шорты. Некоторым это удалось, но многие спекулянты, зашедшие на верхушке, потеряли до 75%. В свою очередь, хедж-фонд (Melvin Capital), занимавший большие объемы шортов GME в январе, потерял до 53% своих инвестиций.

Рассмотрим последние случаи пампов и оценим потенциальные прибыли и убытки

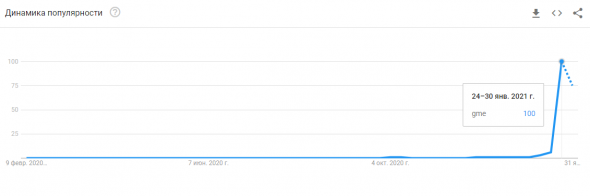

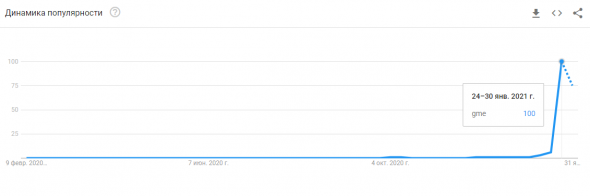

Мы будем судить о том, где заходило большинство, по пику популярности запросов в Google Trends.

GME

Пик популярности пришелся на 24-30 января:

По ценовой динамике в эти дни акция сходила от 77 до 325$.

Организаторы в плюсе. Обратим внимание, что до пампа акция стоила 20$ — то есть к пику популярности она уже выросла в 4 раза, и все эти дни организаторам пампа было логично фиксировать кратные прибыли, закрываясь об покупающую толпу (и об фонды, закрывающие свои шорты).

Простые трейдеры в минусе. Если мы возьмем среднюю цену за период пиковой популярности среди толпы, то получим около 200$. Получается, уже спустя неделю после покупки они теряют более 50%.

Тут важно упомянуть — не все и каждый трейдер-новичок потерял на пампе, тысячи людей на нем заработали, кому повезло вовремя выйти в плюсе. Но большинство людей в минусе (если наша предпосылка по аппроксимации трендов Гугла на активность покупок справедлива). Это говорит о том, что участие в таких разгонах — игра с отрицательным матожиданием, если вы не профессиональный спекулянт.

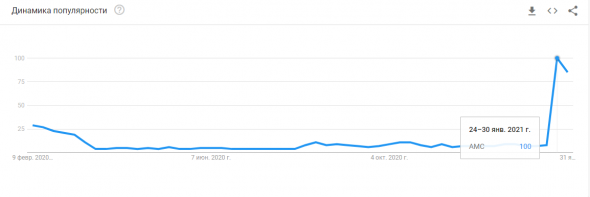

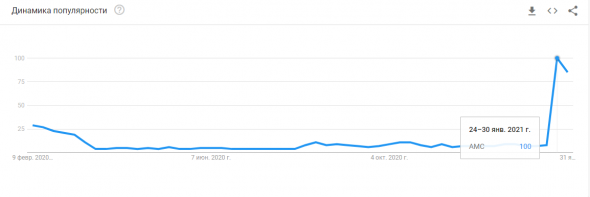

AMC

Цена до начала разгона составляла 2,3$, а в период самого ажиотажа поднималась почти в 9 раз (20,35$). К пику популярности акция выросла уже в 1,75 раза. Средняя цена пикового периода составляла около 11,5$. Цена на конец пика популярности составляла 13,3$. Таким образом, организаторы могли бы заработать около 473%, а толпа в среднем 14%. Однако на текущий момент цена скорректировалась до 8,9$, что привело бы к потерям в -24% от средней цены входа толпы.

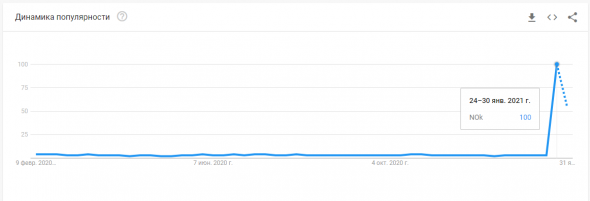

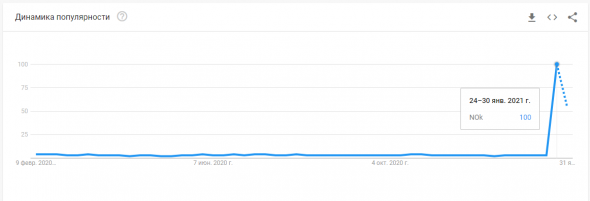

Nokia

До момента пампа Nokia торговалась в районе 4$. Первый памп поднял цену до 4,5$, а в пиковой точке цена составляла в районе 8,8$ за акцию. Таким образом, средняя цена входа толпы примерно составлял 6$. Закрываясь 29 января, организаторы смогли бы заработать около 15%, в то время как основная толпа потеряла бы от трети до половины своих спекуляций.

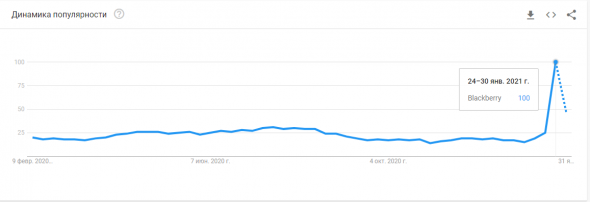

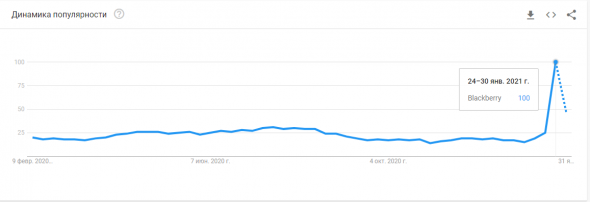

Blackberry

Цена до пампа примерно составляла 7,4$. Первый всплеск поднял цену до 19,5$, а в пике стоимость акции вырастала до 28,7$. Ориентировочная средняя цены толпы составляла 24$. Закрываясь 29 января (последний пиковый день), в среднем, толпа бы потеряла около 40%, а организаторы смогли бы заработать 90%. В последующую неделю акции продолжили корректироваться до 12$.

Участвовать в пампах — значит оплачивать прибыль для их организаторов за счет своего риска

Можно было бы заработать, когда вы запрыгнули в ракету в самом начале. Однако с большей вероятностью вы бы купили акции вышеописанных компаний на хаях (в момент самой большой популярности идеи разгона котировок), когда топливо закончилось и потеряли бы до 60-80% своих инвестиций.

На графиках видно, что Nokia и Blackberry почти упали до своих прежних значений, за ними в скором времени подтянутся и GME с AMC, то есть в действии наблюдается обратный эффект (Dump). Таким образом, мы не рекомендуем участвовать в подобных историях из-за риска больших потерь.

Шортить пампы опасно, но все же прибыльно, если по фундаменталу, т.к. цена не может быть задрана вечно, хотя просадка может составлять до сотен % от ставки.

По этой причине инвесторы обходят стороной все такие случаи, а шорт или лонг по ним — вроде азартной игры. Можно побаловать свое эго если невтерпеж, но лучше не рисковать капиталом.

Чтобы зарабатывать кратные прибыли на акциях, нужно опираться на сильный фундаментал в виде быстрого роста рынка, на котором работает компания, и роста доли на рынке самой компании за счет каких-то конкурентных преимуществ. Чтобы находить такие истории, требуется аналитический труд — и он вознаграждается долгосрочной высокой доходностью.

В Reddit была создана группа Wall Street Bets, которую возглавил пользователь с ником Roaring Kitty — 34-летний финансовый консультант. Он и был координатором всех действий. Идея была в том, чтобы наказать хедж-фонды, которые ставят на понижение акций (найти акции с большой долей шортов в ней (short interest)).

Обнаружив большой Short-interest (134%) в компании GME (GameStop), Roaring Kitty активно начал призыв покупать данный актив. Простые ритейл инвесторы «за компанию» начали покупки, не глядя на анализ актива.

Это помогло акциям вырасти за месяц в 16 раз без какого-либо фундаментала, просто за счет огромного объема покупок по любым ценам и вынужденного закрытия шортов хедж-фондов. По мере роста акций росли убытки фондов и в моменты превышения допустимых риск параметров фонды были вынуждены закрываться по любой цене. А закрытие шорта — это покупка, то есть экстренные закрытия шортов еще больше разгоняли котировки.

Pump&Dump дает заработать организатору пампа

Pump & Dump — широко популярная стратегия в 2000-х на Американском рынке, основанная на манипулятивном повышении цены активов с последующим обвалом. Преимущественно, схема работает на компаниях с малой капитализации, так как в них не нужен большой капитал чтобы сильно сдвинуть цену. Данная схема была распространена на рынке криптовалют из-за отсутствия регуляции на данном рынке. Разберемся поподробнее, как же работает Pump & Dump.

Схема в действии:

Организатор заранее покупает актив, который собирается разогнать (в нашем примере это Roaring Kitty).

Появляются фейковые рекомендации и новости для покупки данного актива (в нашем примере это активные призывы на Reddit разорить хедж фонды через лонг этой акции).

Толпа начинает покупать и тем самым толкает цену все выше и выше.

Когда цена сильно возросла, организатор начинает сливать свои позиции об толпу (мы никогда не узнаем, по какой цене вышли те, кто начал этот хайп, но осмелюсь предположить, что они закрывали свои позиции в плюсе).

Когда топливо для роста закончилось (все, кто хотел и мог, купили акцию), идет массовая продажа позиций (сначала фиксируют прибыль те, кто покупал внизу, потом начинают ограничивать убытки те, кто покупал наверху), что и вызывает обратный эффект и приводит к резкому падению.

Те, кто просто участвует в пампе, то есть выступает в роли топлива для роста, не получают прибыль гарантированно. Потому что большинство инвесторов покупает акцию не по адекватной, а по уже разгоняющейся цене. При этом момент, когда рост закончится, и начнется обвал, предсказать невозможно. Как правило, обвал начинается после самый больших покупок от толпы на самом верху движения, потому что именно эти объемы начинают пугаться и сбрасывать акции по любой цене, чтобы не получить большой убыток.

В фильме «Бойлерная» и «Волк с Уолл-стрит», как раз, и показывали схему Pump & Dump в действии. Недавно Netflix, на волне шумихи, удалил данные фильмы со своей базы.

Важно отметить, что «Робингудовцы» выбирали, преимущественно, слабые компании с огромным short-interest и действовали не против друг друга, а против Хедж-фондов. Под руководством их лидера они начали массово скупать акции Gamestop и планировали закрываться, когда Хедж-фонды начали бы откупать свои шорты. Некоторым это удалось, но многие спекулянты, зашедшие на верхушке, потеряли до 75%. В свою очередь, хедж-фонд (Melvin Capital), занимавший большие объемы шортов GME в январе, потерял до 53% своих инвестиций.

Рассмотрим последние случаи пампов и оценим потенциальные прибыли и убытки

Мы будем судить о том, где заходило большинство, по пику популярности запросов в Google Trends.

GME

Пик популярности пришелся на 24-30 января:

По ценовой динамике в эти дни акция сходила от 77 до 325$.

Организаторы в плюсе. Обратим внимание, что до пампа акция стоила 20$ — то есть к пику популярности она уже выросла в 4 раза, и все эти дни организаторам пампа было логично фиксировать кратные прибыли, закрываясь об покупающую толпу (и об фонды, закрывающие свои шорты).

Простые трейдеры в минусе. Если мы возьмем среднюю цену за период пиковой популярности среди толпы, то получим около 200$. Получается, уже спустя неделю после покупки они теряют более 50%.

Тут важно упомянуть — не все и каждый трейдер-новичок потерял на пампе, тысячи людей на нем заработали, кому повезло вовремя выйти в плюсе. Но большинство людей в минусе (если наша предпосылка по аппроксимации трендов Гугла на активность покупок справедлива). Это говорит о том, что участие в таких разгонах — игра с отрицательным матожиданием, если вы не профессиональный спекулянт.

AMC

Цена до начала разгона составляла 2,3$, а в период самого ажиотажа поднималась почти в 9 раз (20,35$). К пику популярности акция выросла уже в 1,75 раза. Средняя цена пикового периода составляла около 11,5$. Цена на конец пика популярности составляла 13,3$. Таким образом, организаторы могли бы заработать около 473%, а толпа в среднем 14%. Однако на текущий момент цена скорректировалась до 8,9$, что привело бы к потерям в -24% от средней цены входа толпы.

Nokia

До момента пампа Nokia торговалась в районе 4$. Первый памп поднял цену до 4,5$, а в пиковой точке цена составляла в районе 8,8$ за акцию. Таким образом, средняя цена входа толпы примерно составлял 6$. Закрываясь 29 января, организаторы смогли бы заработать около 15%, в то время как основная толпа потеряла бы от трети до половины своих спекуляций.

Blackberry

Цена до пампа примерно составляла 7,4$. Первый всплеск поднял цену до 19,5$, а в пике стоимость акции вырастала до 28,7$. Ориентировочная средняя цены толпы составляла 24$. Закрываясь 29 января (последний пиковый день), в среднем, толпа бы потеряла около 40%, а организаторы смогли бы заработать 90%. В последующую неделю акции продолжили корректироваться до 12$.

Участвовать в пампах — значит оплачивать прибыль для их организаторов за счет своего риска

Можно было бы заработать, когда вы запрыгнули в ракету в самом начале. Однако с большей вероятностью вы бы купили акции вышеописанных компаний на хаях (в момент самой большой популярности идеи разгона котировок), когда топливо закончилось и потеряли бы до 60-80% своих инвестиций.

На графиках видно, что Nokia и Blackberry почти упали до своих прежних значений, за ними в скором времени подтянутся и GME с AMC, то есть в действии наблюдается обратный эффект (Dump). Таким образом, мы не рекомендуем участвовать в подобных историях из-за риска больших потерь.

Шортить пампы опасно, но все же прибыльно, если по фундаменталу, т.к. цена не может быть задрана вечно, хотя просадка может составлять до сотен % от ставки.

По этой причине инвесторы обходят стороной все такие случаи, а шорт или лонг по ним — вроде азартной игры. Можно побаловать свое эго если невтерпеж, но лучше не рисковать капиталом.

Чтобы зарабатывать кратные прибыли на акциях, нужно опираться на сильный фундаментал в виде быстрого роста рынка, на котором работает компания, и роста доли на рынке самой компании за счет каких-то конкурентных преимуществ. Чтобы находить такие истории, требуется аналитический труд — и он вознаграждается долгосрочной высокой доходностью.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба