9 февраля 2021 Bloomberg

Судя по динамике европейских облигаций на прошлой неделе, рынок одобрил кандидатуру Марио Драги. Но евро дал понять, что он не сможет решить проблемы региона

Долговые рынки Италии установили новые рекорды после назначения Драги временно исполняющим обязанности премьер-министра, при этом курс евро продолжил падать вторую неделю и опустился ниже $1.20. Это говорит о том, что проблемы валютного блока могут быть более серьезными, чем судьба его третьей по величине экономики.

«Единственное, что сейчас действительно поддерживает евро, — это довольно жесткая позиция Европейского центрального банка, — заявил Джеймс Ати, инвестиционный управляющий Aberdeen Standard Investments. — Скорее всего, евро упадет до $1.17».

Стабилизация ситуации в итальянской политике после хаоса обычно способствует росту единой валты. Но на этот раз все не так, несмотря на доверие, оказываемое Драги благодаря пребывание в должности председателя ЕЦБ в течение почти десяти лет и его заслугам по спасению валютного блока. Это, безусловно, дало импульс итальянским облигациям и их некоторым периферийным аналогам, а также фондовым рынкам.

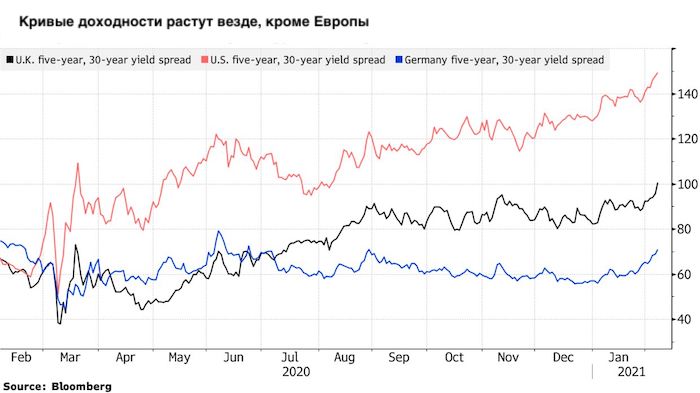

В то же время валютные инвесторы осознают, что пандемия оказывает сильное влияние на евро. Европа отстала в гонке вакцин от США и Великобритании, где программы иммунизации стремительно развиваются. Надежды на быстрое восстановление в этих странах резко повысили доходность облигаций, что привело к притоку средств в доллар и фунт в ущерб единой европейской валюте.

По данным Societe Generale SA, вместо того чтобы ждать повышения курса евро, инвесторы сокращают длинные позиции. Разворот риска в течение трех месяцев, индикатор выбранных позиций и настроений, показывают, что среди трейдеров сформировался максимально медвежий настрой по отношению к евро/доллару с июня прошлого года. Что касается фунта, то это самый высокий показатель с марта.

«Более высокие темпы роста в США по сравнению с Европой стали катализатором для отказа от этих позиций, — отметил Кит Джукс, стратег Societe Generale, говоря о длинных позициях по евро. — И мы не можем заложить основу для укрепления евро, не обращая на это внимания».

Европейские проблемы

Темпы вакцинации в Европе составляют чуть более трех доз на 100 человек, по сравнению с более чем 16 в Великобритании и более чем 11 в США, что особенно беспокоит Италию, где долг как доля экономического производства вырос почти на 160%, уступая лишь Греции, где этот показатель самый высокий в еврозоне. Одна из основных задач Драги — куда направить гранты и кредиты из еврозоны, чтобы изменить ситуацию.

Проблемы Европы усугубились из-за отрицательных реальных ставок, которые отражают доходность, получаемую инвесторами после вычета инфляции. Ожидания в отношении роста цен в регионе повысились, но доходность за ними не успевает из-за покупок облигаций ЕЦБ.

Соответственно, в то время как реальная доходность в США в целом остается стабильной, доходность в Германии стремится к рекордным минимумам, что привело к самому широкому разрыву между этими показателями с мая. И, по данным Societe Generale, именно эта динамика уменьшила оптимизм инвесторов в отношении евро.

«Отрицательная реальная доходность подчеркивает финансовое давление, поскольку руководство центрального банка сдерживает рост номинальной доходности и рассчитывает на более высокую инфляцию. По инвесторам нанесен двойной удар, и они вынуждены брать на себя больше рисков, пытаясь получить доходность в условиях низкой волатильности», — отметил главный глобальный стратег Bloomberg по деривативам Танвир Сандху.

Не стоит рассчитывать на рост

Действительно, евро утратил импульс, подтолкнувший его в прошлом месяце к самому высокому уровню по отношению к доллару с 2018 года. Объем производства в регионе может сократиться на 100 млрд евро ($120 млрд), если потребуется больше времени, чтобы устранить отставание в реализации программы вакцинации. Некоторые банки, включая Deutsche Bank AG и Nomura International Plc, рекомендуют инвесторам готовиться к дальнейшему ослаблению.

Тем не менее, интерес к европейским рынкам облигаций сохраняется. Мохаммед Казми, портфельный менеджер и макростратег Union Bancaire Privée, продал на прошлой неделе фьючерсы на немецкие казначейские облигации на новостях о том, что Драги поручили сформировать правительство. По словам Казми, облигации периферийных стран способны привлечь потоки из центра.

Если Италии удастся избежать новых выборов в ближайшей перспективе, то прогноз по долгу будет благоприятным. По мнению Citigroup, если Драги получит поддержку от «Движения пяти звезд» либо от партии «Лига», спред доходности по 10-летним облигациям страны по сравнению с Германией будет в районе 100 базисных пунктов — важная отметка, впервые зафиксированная с 2016 года. Однако эксперты заявили, что разрыв может удвоиться в случае новых выборов, а также если ЕЦБ не ускорит темпы покупки облигаций.

«Рынки могут полагаться на прошлые достижения Драги, когда он четко осознавал динамику рынка», — отметил Казми из Union Bancaire.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба