Снижение волатильности в основных инструментах, возникшее на фоне геополитической неопределённости, охладило пыл аналитиков, и предложений от них стало заметно меньше. С другой стороны, на рынке формируется множество отличных точек для входа, и это повод поискать новые идеи.

В этом обзоре рассмотрим, стоит ли инвестировать в «Юнипро», «Русолово» и «Русагро».

Долгожданные ожидания могут не оправдаться

Скорый ввод в эксплуатацию третьего энергоблока Берёзовской ГРЭС не даёт аналитикам спокойно спать, и они предлагают покупать акции ПАО «Юнипро» (UPRO) с целью 3,5 руб. за штуку. Ожидается, что уже во втором квартале 2021 г. компания введёт энергоблок в эксплуатацию и начнёт получать повышенные платежи по программе ДПМ (договор о предоставлении мощностей). Дополнительным драйвером может стать пересмотр дивидендной политики.

В конце прошлого года «Юнипро» начала запуск третьего энергоблока и провела постепенный набор тепловой мощности до 30%. Это стало доброй весточкой, так как ранее компания несколько раз откладывала запуск.

При этом аналитики почему-то не учитывают, что 2020 год закончился, а вместе с ним завершился срок действия ДПМ седьмого блока Шатурской ГРЭС и пятого блока Яйвинской ГРЭС, а это суммарно 848 МВт. Значит, уже в этом году «Юнипро» не будет получать выручку от этих мощностей.

Кроме того, в третьем квартале 2021 г. из ДПМ выйдут ещё седьмой и восьмой блоки Сургутской ГРЭС-2, а это ещё около 800 МВт. И если запуск Берёзовской ГРЭС с мощностью 800 МВт сможет перекрыть убыток от Шатурской и Яйвинской ГРЭС, то убыток от Сургутской ГРЭС-2 останется непокрытым. А такое положение вещей уже не устроит инвесторов, которые хотят увидеть растущие дивиденды.

Конечно, в 2022 г. планируется запуск первого блока Сургутской ГРЭС-2, который начнёт генерировать денежный поток в рамках ДПМ-2, но и это не сможет перекрыть полученной недостачи. А значит, и растущих дивидендов ждать не стоит.

Дополнительное давление на цену акций «Юнипро» может оказать продажа компании финской Fortum. Сама по себе продажа не обрушит котировки, а скорее, наоборот, ускорит рост. Однако Fortum придерживается стандартов ESG, а это значит, что угольному активу — Берёзовской ГРЭС — не место в компании. И, возможно, последует продажа, которая значительно снизит денежный поток.

В середине января 2021 г. CEO материнской компании Uniper высказался, что рассмотрит любое выгодное предложение о продаже «Юнипро».

Таким образом, покупка акций «Юнипро» не кажется хорошей идеей, так как позитив от запуска Берёзовской ГРЭС может быть уже в цене бумаги, а дальнейшие перспективы компании плачевны.

Странный зверь «Русолово»

Следующая идея стала для меня сюрпризом, так как аналитики редко рекомендуют покупать что-то столь низколиквидное, как «Русолово» (ROLO). Аргументами в пользу покупки выступают растущие цены на олово (на мировом рынке цена достигла 24 тыс. долл. за тонну), а также вероятный рост выручки при возможном снижении себестоимости.

Действительно, цены на олово вернулись к уровню 2012–2014 гг. Причинами такого резкого роста стали несколько факторов.

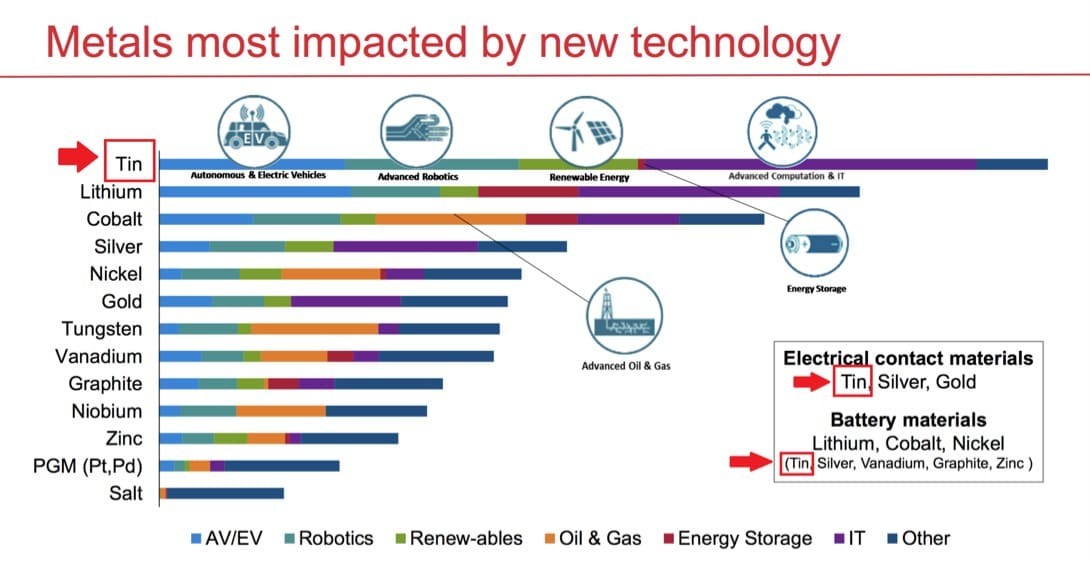

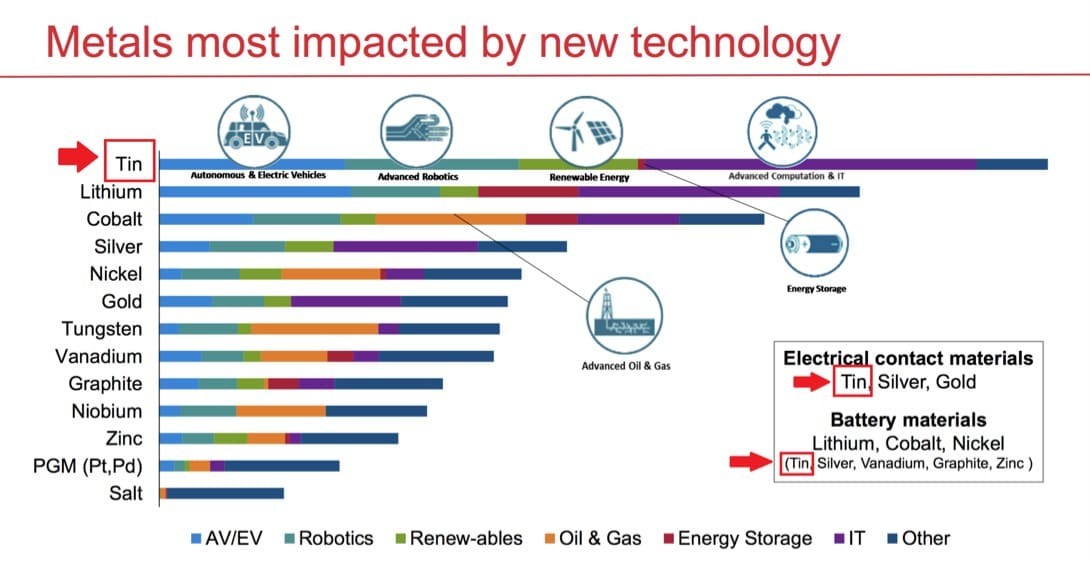

1. Олово является важнейшим компонентом высокоскоростных микросхем и используется в альтернативной энергетике.

Рис. 1. Источник данных: Rio Tinto/MIT

2. Буквально на днях в Мьянме произошёл правительственный переворот. При этом страна находится на третьем месте по добыче олова, после Китая и Индонезии. Европейские и американские власти уже негативно высказались о произошедшем, и не стоит исключать санкций против страны. Это способно значительно снизить экспорт олова и, соответственно, привести к дальнейшему росту цен.

Рост цен на олово позволит компании увеличить выручку, однако остаются вопросы к менеджменту по поводу распределения поступивших денежных средств. Так как уже несколько лет при растущей выручке «Русолово» получает чистый убыток по итогам года.

Рис. 2. Акции ПАО «Русолово» на МосБирже 2014–2021 гг.

Основная причина отрицательный корреляции связана с постоянно растущими расходами. Но и к самой выручке вопросов не меньше.

Рис. 3. Структура выручки ПАО «Русолово», согласно отчетности за 2019 г.

85% выручки поступает от продажи ценных бумаг. И ситуация сохраняется уже не первый год. Действительно, материнская компания «Селигдар» планомерно скупает долю в своей дочерней структуре, но что будет, когда эти покупки прекратятся? Вопрос остаётся открытым, ведь по факту выручка от продаж оловянного концентрата и вольфрама по итогам 2019 г. составила всего 2 млрд руб.

Да, возможно, значительный рост цен на олово в 2020 г. позволит «Русолово» значительно увеличить выручку и наконец-то получить чистую прибыль, но схожесть динамики акций с небезызвестной GameStop отпугивает. Дополнительным риском служит высокий показатель NetDebt/EBITDA, равный 13,7, и высокое отношение рыночной капитализации к балансовой стоимости предприятия (P/BV), что говорит о явной дороговизне компании при текущих котировках.

В итоге низкая ликвидность, приводящая к высокой волатильности, высокая долговая нагрузка относительно EBITDA, отсутствие положительной динамики в прибыли и перспектив в дивидендах вынуждают меня рекомендовать консервативным инвесторам отказаться от покупки данной бумаги.

Продуктовая инфляция на руку акционерам «Русагро»

Растущие цены на продукты, которые уже около месяца обсуждаются в СМИ, подтолкнули сразу несколько аналитиков рекомендовать покупать глобальные депозитарные расписки (ГДР) «Русагро» (AGRO) с ближайшей целью 1081 руб. за бумагу.

С начала 2020 г. цены на масло выросли на 98%, на пшеницу — на 46%, а на сахар — на 89%. В декабре того же года сельхозпроизводители и розничные сети заключили соглашение об ограничении роста цен, но по факту цены реализации остались выше, чем в третьем квартале 2020 г. Это позитивно сказалось на финансовых результатах «Русагро».

Дополнительным драйвером может стать новая дивидендная политика, которая, возможно, появится в апреле текущего года и будет заключаться в направлении 50% чистой прибыли на дивиденды. Это связано со снижением показателя NetDebt/EBITDA до 2-х и появлением положительного денежного потока.

Да, акции «Русагро» торгуются на высококонкурентном рынке, но у них есть ряд преимуществ.

Компания имеет большой долг, но он почти бесплатный. Сейчас чистый долг «Русагро» составляет 53 млрд руб. Такая сумма возникла благодаря покупке предбанкротных «Разгуляя» и «Солнечных продуктов», которые сформировали долг по околонулевой ставке, по господдержке.

Компания прошла пик капитальных затрат, и теперь свободный денежный поток будет продолжать расти.

Уже не первый год президент Владимир Путин помогает российским аграриям договориться с Китаем о поставке российских продуктов. И постепенно это получается. 5 февраля вышла новость, что «Русагро» впервые заключила прямой договор с китайской сетью на поставку подсолнечного масла.

Кроме того, ожидается, что Китай, рынок свинины которого сильно пострадал из-за африканской чумы, смягчит требования к продукции и приоткроет завесу для российских производителей. Это будет очень позитивно для «Русагро», так как китайский рынок более ёмкий и имеет цены выше на 20–30%.

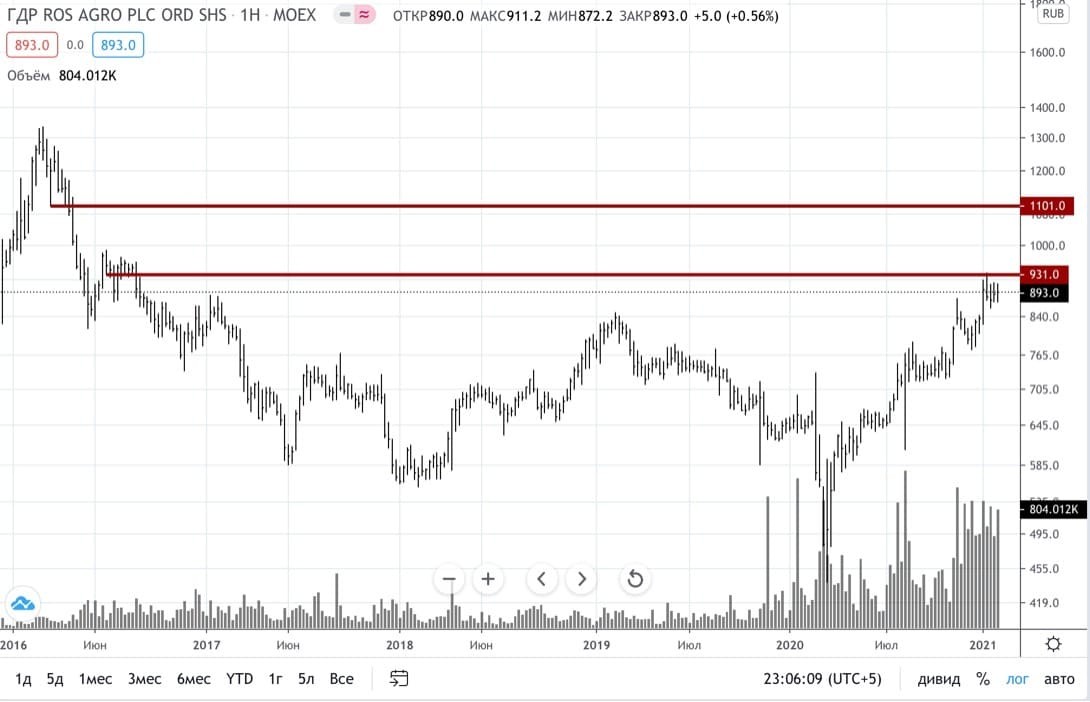

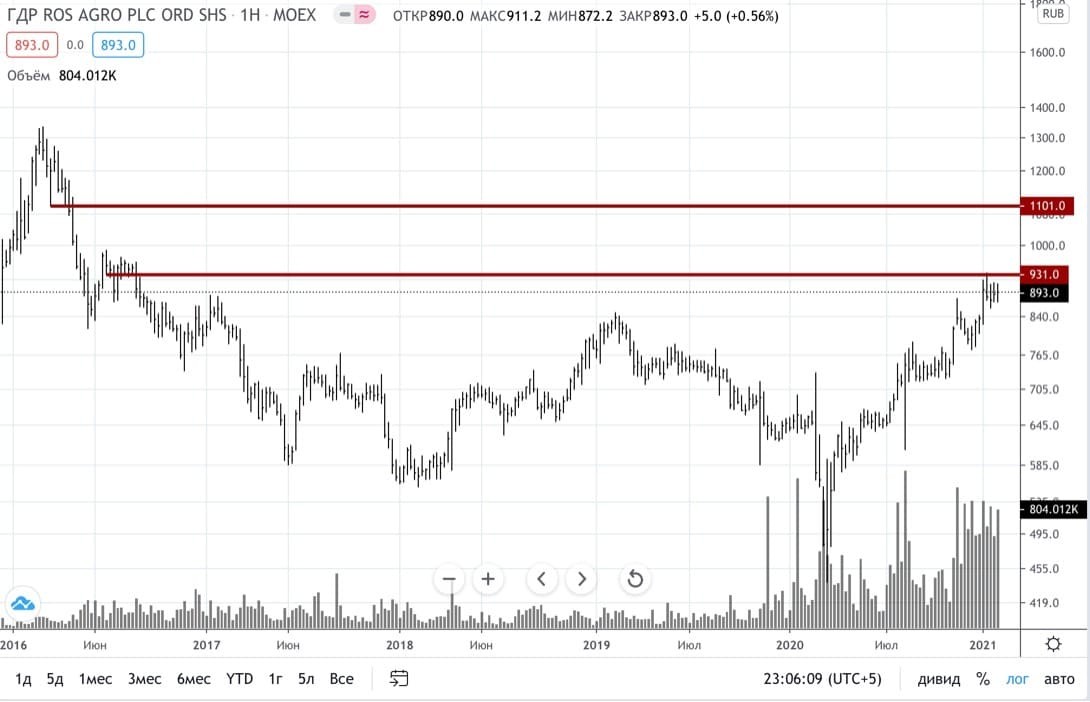

С технической точки зрения, ближайшее сопротивление расписки компании могут встретить на уровне 1101, что соответствует ожиданиям аналитиков.

Рис. 4. ГДР «Русагро» на МосБирже 2016–2021 гг.

Таким образом, высокая вероятность сильной финансовой отчётности за прошлый год, вероятность увеличения размера дивидендов и наличие триггеров для долгосрочного роста дают основания для добавления бумаг «Русагро» в инвестпортфели.

В этом обзоре рассмотрим, стоит ли инвестировать в «Юнипро», «Русолово» и «Русагро».

Долгожданные ожидания могут не оправдаться

Скорый ввод в эксплуатацию третьего энергоблока Берёзовской ГРЭС не даёт аналитикам спокойно спать, и они предлагают покупать акции ПАО «Юнипро» (UPRO) с целью 3,5 руб. за штуку. Ожидается, что уже во втором квартале 2021 г. компания введёт энергоблок в эксплуатацию и начнёт получать повышенные платежи по программе ДПМ (договор о предоставлении мощностей). Дополнительным драйвером может стать пересмотр дивидендной политики.

В конце прошлого года «Юнипро» начала запуск третьего энергоблока и провела постепенный набор тепловой мощности до 30%. Это стало доброй весточкой, так как ранее компания несколько раз откладывала запуск.

При этом аналитики почему-то не учитывают, что 2020 год закончился, а вместе с ним завершился срок действия ДПМ седьмого блока Шатурской ГРЭС и пятого блока Яйвинской ГРЭС, а это суммарно 848 МВт. Значит, уже в этом году «Юнипро» не будет получать выручку от этих мощностей.

Кроме того, в третьем квартале 2021 г. из ДПМ выйдут ещё седьмой и восьмой блоки Сургутской ГРЭС-2, а это ещё около 800 МВт. И если запуск Берёзовской ГРЭС с мощностью 800 МВт сможет перекрыть убыток от Шатурской и Яйвинской ГРЭС, то убыток от Сургутской ГРЭС-2 останется непокрытым. А такое положение вещей уже не устроит инвесторов, которые хотят увидеть растущие дивиденды.

Конечно, в 2022 г. планируется запуск первого блока Сургутской ГРЭС-2, который начнёт генерировать денежный поток в рамках ДПМ-2, но и это не сможет перекрыть полученной недостачи. А значит, и растущих дивидендов ждать не стоит.

Дополнительное давление на цену акций «Юнипро» может оказать продажа компании финской Fortum. Сама по себе продажа не обрушит котировки, а скорее, наоборот, ускорит рост. Однако Fortum придерживается стандартов ESG, а это значит, что угольному активу — Берёзовской ГРЭС — не место в компании. И, возможно, последует продажа, которая значительно снизит денежный поток.

В середине января 2021 г. CEO материнской компании Uniper высказался, что рассмотрит любое выгодное предложение о продаже «Юнипро».

Таким образом, покупка акций «Юнипро» не кажется хорошей идеей, так как позитив от запуска Берёзовской ГРЭС может быть уже в цене бумаги, а дальнейшие перспективы компании плачевны.

Странный зверь «Русолово»

Следующая идея стала для меня сюрпризом, так как аналитики редко рекомендуют покупать что-то столь низколиквидное, как «Русолово» (ROLO). Аргументами в пользу покупки выступают растущие цены на олово (на мировом рынке цена достигла 24 тыс. долл. за тонну), а также вероятный рост выручки при возможном снижении себестоимости.

Действительно, цены на олово вернулись к уровню 2012–2014 гг. Причинами такого резкого роста стали несколько факторов.

1. Олово является важнейшим компонентом высокоскоростных микросхем и используется в альтернативной энергетике.

Рис. 1. Источник данных: Rio Tinto/MIT

2. Буквально на днях в Мьянме произошёл правительственный переворот. При этом страна находится на третьем месте по добыче олова, после Китая и Индонезии. Европейские и американские власти уже негативно высказались о произошедшем, и не стоит исключать санкций против страны. Это способно значительно снизить экспорт олова и, соответственно, привести к дальнейшему росту цен.

Рост цен на олово позволит компании увеличить выручку, однако остаются вопросы к менеджменту по поводу распределения поступивших денежных средств. Так как уже несколько лет при растущей выручке «Русолово» получает чистый убыток по итогам года.

Рис. 2. Акции ПАО «Русолово» на МосБирже 2014–2021 гг.

Основная причина отрицательный корреляции связана с постоянно растущими расходами. Но и к самой выручке вопросов не меньше.

Рис. 3. Структура выручки ПАО «Русолово», согласно отчетности за 2019 г.

85% выручки поступает от продажи ценных бумаг. И ситуация сохраняется уже не первый год. Действительно, материнская компания «Селигдар» планомерно скупает долю в своей дочерней структуре, но что будет, когда эти покупки прекратятся? Вопрос остаётся открытым, ведь по факту выручка от продаж оловянного концентрата и вольфрама по итогам 2019 г. составила всего 2 млрд руб.

Да, возможно, значительный рост цен на олово в 2020 г. позволит «Русолово» значительно увеличить выручку и наконец-то получить чистую прибыль, но схожесть динамики акций с небезызвестной GameStop отпугивает. Дополнительным риском служит высокий показатель NetDebt/EBITDA, равный 13,7, и высокое отношение рыночной капитализации к балансовой стоимости предприятия (P/BV), что говорит о явной дороговизне компании при текущих котировках.

В итоге низкая ликвидность, приводящая к высокой волатильности, высокая долговая нагрузка относительно EBITDA, отсутствие положительной динамики в прибыли и перспектив в дивидендах вынуждают меня рекомендовать консервативным инвесторам отказаться от покупки данной бумаги.

Продуктовая инфляция на руку акционерам «Русагро»

Растущие цены на продукты, которые уже около месяца обсуждаются в СМИ, подтолкнули сразу несколько аналитиков рекомендовать покупать глобальные депозитарные расписки (ГДР) «Русагро» (AGRO) с ближайшей целью 1081 руб. за бумагу.

С начала 2020 г. цены на масло выросли на 98%, на пшеницу — на 46%, а на сахар — на 89%. В декабре того же года сельхозпроизводители и розничные сети заключили соглашение об ограничении роста цен, но по факту цены реализации остались выше, чем в третьем квартале 2020 г. Это позитивно сказалось на финансовых результатах «Русагро».

Дополнительным драйвером может стать новая дивидендная политика, которая, возможно, появится в апреле текущего года и будет заключаться в направлении 50% чистой прибыли на дивиденды. Это связано со снижением показателя NetDebt/EBITDA до 2-х и появлением положительного денежного потока.

Да, акции «Русагро» торгуются на высококонкурентном рынке, но у них есть ряд преимуществ.

Компания имеет большой долг, но он почти бесплатный. Сейчас чистый долг «Русагро» составляет 53 млрд руб. Такая сумма возникла благодаря покупке предбанкротных «Разгуляя» и «Солнечных продуктов», которые сформировали долг по околонулевой ставке, по господдержке.

Компания прошла пик капитальных затрат, и теперь свободный денежный поток будет продолжать расти.

Уже не первый год президент Владимир Путин помогает российским аграриям договориться с Китаем о поставке российских продуктов. И постепенно это получается. 5 февраля вышла новость, что «Русагро» впервые заключила прямой договор с китайской сетью на поставку подсолнечного масла.

Кроме того, ожидается, что Китай, рынок свинины которого сильно пострадал из-за африканской чумы, смягчит требования к продукции и приоткроет завесу для российских производителей. Это будет очень позитивно для «Русагро», так как китайский рынок более ёмкий и имеет цены выше на 20–30%.

С технической точки зрения, ближайшее сопротивление расписки компании могут встретить на уровне 1101, что соответствует ожиданиям аналитиков.

Рис. 4. ГДР «Русагро» на МосБирже 2016–2021 гг.

Таким образом, высокая вероятность сильной финансовой отчётности за прошлый год, вероятность увеличения размера дивидендов и наличие триггеров для долгосрочного роста дают основания для добавления бумаг «Русагро» в инвестпортфели.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба