Вторым сталеваром, который отчитался по МСФО, оказалась компания Северсталь. Долгие годы я предпочитал ее другим металлургам. На то были основания. В последнее время я все больше склоняюсь к тому, что разделять эти компании не стоит, а свою позицию по всем трем (Северсталь, НЛМК и ММК) стоит удерживать единую. То есть в равных долях покупать все три акции до уровня 1/15 от портфеля. Но это сугубо мой подход и я не навязываю его вам. Ну а если заглядывать в отчет Северстали, то можно заметить следующее.

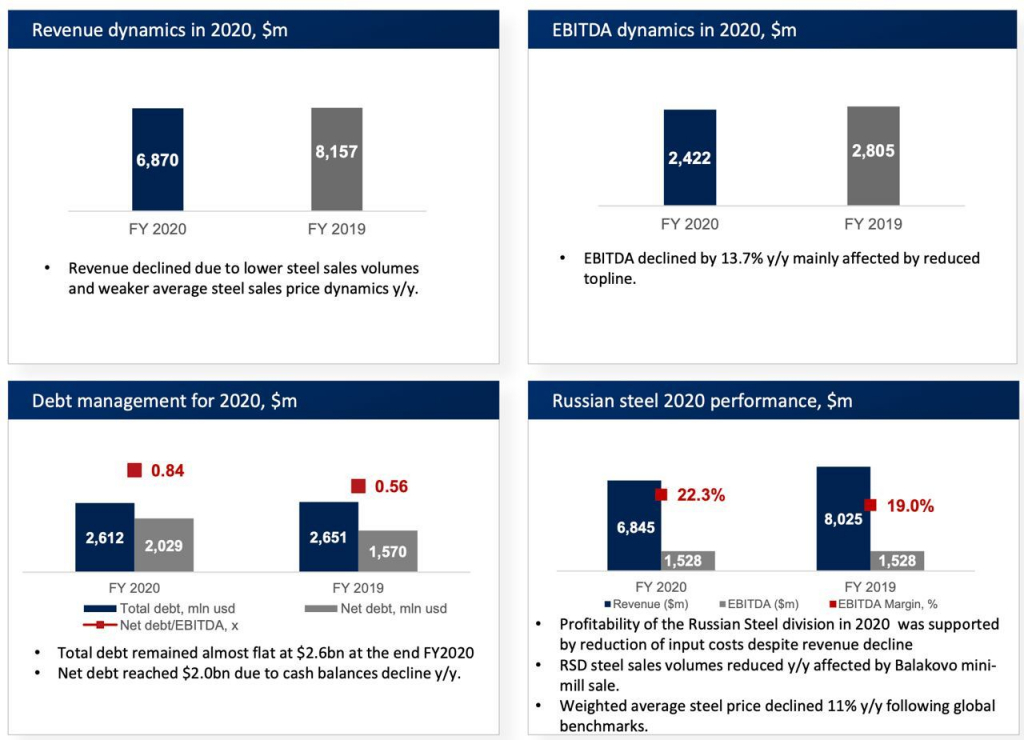

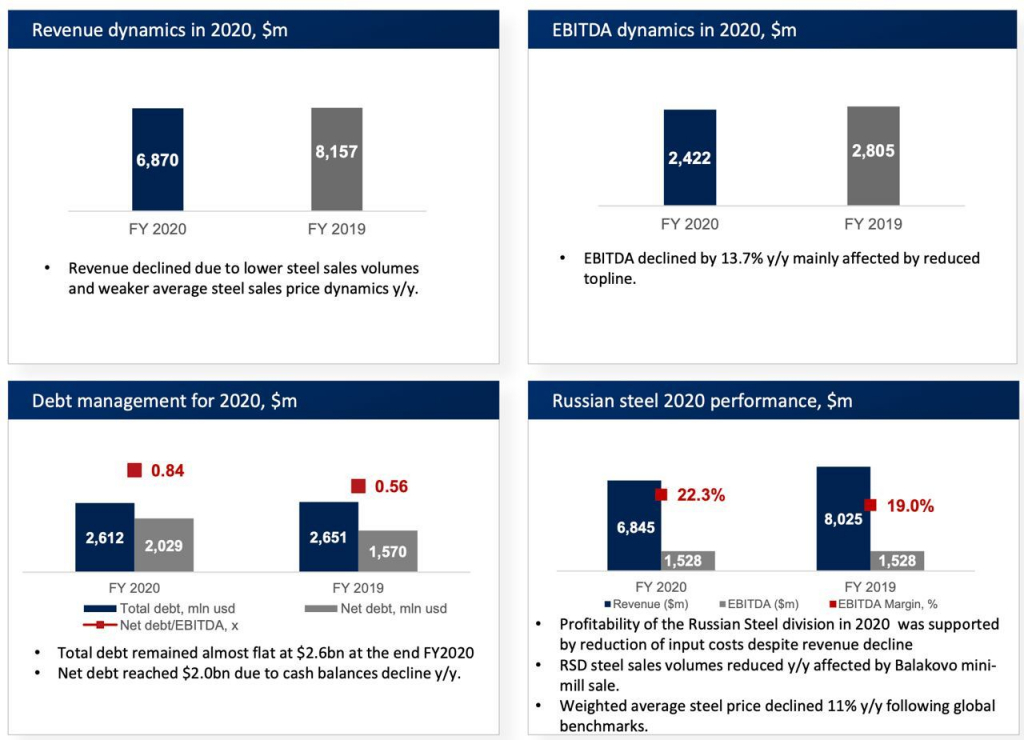

Выручка за 12 месяцев 2020 года составила 494,8 млрд рублей, сократившись на 15,8% по сравнению с 2019 годом. Драйвером падения стали уже наскучившие цены на сталь, которые только во второй половине года показали рост. А вот первая половина негативно повлияла на годовой результат. Но и объемы продаж оставляют желать лучшего. Пандемия на металлургов повлияла разрушительно.

В данной ситуации нас больше интересует динамика, нежели результат. Конец года значительно сократил отставание. Себестоимость сократилась незначительно, а другие операционные расходы выросли. По сравнению с тем же ММК результат слабый. Компании не удалось удержать возрастающие расходы. В добавок убыток от курсовых разниц составил 24,6 млрд рублей. Это еще больше сократило чистую прибыль. В итоге, она уменьшилась почти в 2 раза до 74 млрд рублей.

Как заявил Александр Шевелев — генеральный директор АО «Северсталь Менеджмент»: «финансовое положение Северстали остается устойчивым» Это в свою очередь позволяет рекомендовать дивиденды за четвертый квартал 2020 года в размере 36,27 рублей на одну обыкновенную акцию. Промежуточная доходность составит 2,8%, а годовая приблизилась к 9%.

Долговая нагрузка Северстали остается на приемлемых значениях на уровни NetDebt/EBITDA в 0,84x. Дивидендная доходность будущих периодов может составить двузначные величины. Денежные потоки остаются стабильными, а высокие цены на продукцию поддержат результаты в первом квартале. Все это подтверждает мою приверженность к формированию единой позиции по металлургам. Остается только дождаться приемлемых точек для входа.

Выручка за 12 месяцев 2020 года составила 494,8 млрд рублей, сократившись на 15,8% по сравнению с 2019 годом. Драйвером падения стали уже наскучившие цены на сталь, которые только во второй половине года показали рост. А вот первая половина негативно повлияла на годовой результат. Но и объемы продаж оставляют желать лучшего. Пандемия на металлургов повлияла разрушительно.

В данной ситуации нас больше интересует динамика, нежели результат. Конец года значительно сократил отставание. Себестоимость сократилась незначительно, а другие операционные расходы выросли. По сравнению с тем же ММК результат слабый. Компании не удалось удержать возрастающие расходы. В добавок убыток от курсовых разниц составил 24,6 млрд рублей. Это еще больше сократило чистую прибыль. В итоге, она уменьшилась почти в 2 раза до 74 млрд рублей.

Как заявил Александр Шевелев — генеральный директор АО «Северсталь Менеджмент»: «финансовое положение Северстали остается устойчивым» Это в свою очередь позволяет рекомендовать дивиденды за четвертый квартал 2020 года в размере 36,27 рублей на одну обыкновенную акцию. Промежуточная доходность составит 2,8%, а годовая приблизилась к 9%.

Долговая нагрузка Северстали остается на приемлемых значениях на уровни NetDebt/EBITDA в 0,84x. Дивидендная доходность будущих периодов может составить двузначные величины. Денежные потоки остаются стабильными, а высокие цены на продукцию поддержат результаты в первом квартале. Все это подтверждает мою приверженность к формированию единой позиции по металлургам. Остается только дождаться приемлемых точек для входа.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба