Российские брокеры не являются налоговыми агентами и не удерживают налоги по дивидендам, полученным от источников, которые находятся за пределами РФ. В этом случае удерживает налог сам иностранный эмитент по ставке той страны, где юридически зарегистрирован.

Однако тот факт, что налог удержан с вашего дохода в иностранном государстве, не освобождает вас как налогового резидента РФ отчитаться о данном доходе в России. Для этого необходимо подать налоговую декларацию.

Подать декларацию 3-НДФЛ за 2020 год следует не позднее 30 апреля 2021 г., и если по ней исчислен налог к уплате, то платёж необходимо произвести не позднее 15 июля 2021 г.

В России вы обязаны с иностранных дивидендов уплачивать НДФЛ в размере 13%. Если источник дохода находится в иностранном государстве, с которым заключён договор (соглашение) об избежании двойного налогообложения (ДИДН), то вам следует доплатить только разницу. Например, при наличии подписанной формы W-8BEN американские эмитенты в общих случаях будут удерживать налог по ставке 10%. Вам останется подать декларацию 3-НДФЛ, приложить комплект документов, которые подтверждают, что 10% были удержаны, и доплатить в бюджет РФ 3%.

Если же у вас нет подписанной формы W-8BEN, американские эмитенты в общих случаях будут удерживать налог по ставке 30%. Однако декларацию вы всё равно обязаны предоставить. А вот налога к уплате не будет, если есть подтверждение удержания налога в иностранном государстве. Также если сумма налога, уплаченная по месту нахождения источника дохода, превышает сумму налога в РФ, полученная разница не подлежит возврату из бюджета (п. 2 ст. 214 НК РФ).

Нарушение срока подачи декларации влечёт за собой штраф в размере 5% от суммы налога к уплате согласно этой декларации за каждый полный/неполный месяц со дня, установленного для представления декларации 3-НДФЛ, но не более 30% от указанной суммы и не менее 1000 руб. (п. 1 ст. 119 НК РФ).

Если декларация не представлена (или представлена, но с занижением базы), то за неуплату или неполную уплату налога, возникшую в результате занижения налоговой базы, на физлицо может быть наложен штраф в размере 20% от неуплаченной суммы налога или 40% при совершении деяния умышленно (п. 1, 3 ст. 122 НК РФ).

Пени по НДФЛ за просрочку начислят в размере 1/300 ставки рефинансирования ЦБ РФ за каждый просроченный день (после 15 июля).

Рассмотрим заполнение декларации через личный кабинет налогоплательщика.

Иванов Иван Иванович в 2020 году получил дивиденды от американской компании ААА. Выплата на одну акцию составила 0,56 долл. Поскольку г-н Иванов владеет 20 акциями компании, ему было начислено 11,2 долл. При наличии подписанной W-8BEN эмитент удержал налог по ставке 10% в размере 1,12 долл. 26 июня 2020 г. на брокерский счёт Ивану Ивановичу фактически поступило 10,08 долл.

Подтверждает факт удержания налога брокерский отчёт, в котором содержится информация о том, что налог удержан эмитентом. Напомню, что брокер сам не удерживает налог, а лишь транслирует переданную информацию. Если в брокерском отчёте не содержится информация об удержанной сумме налога, то следует запросить выписку из депозитария по выплаченным дивидендам иностранных компаний.

Ещё одним подтверждающим документом может выступать форма 1042-S. Её формирует эмитент и представляет в службу внутренних доходов США, а также лицу, которому были выплачены дивиденды и с которого был удержан налог.

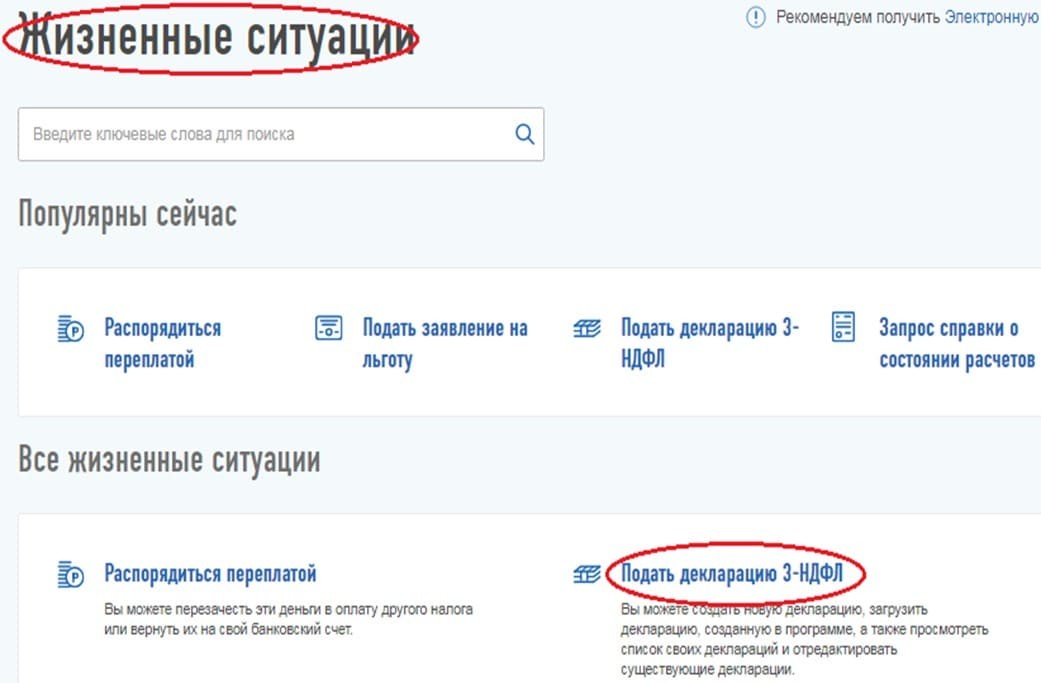

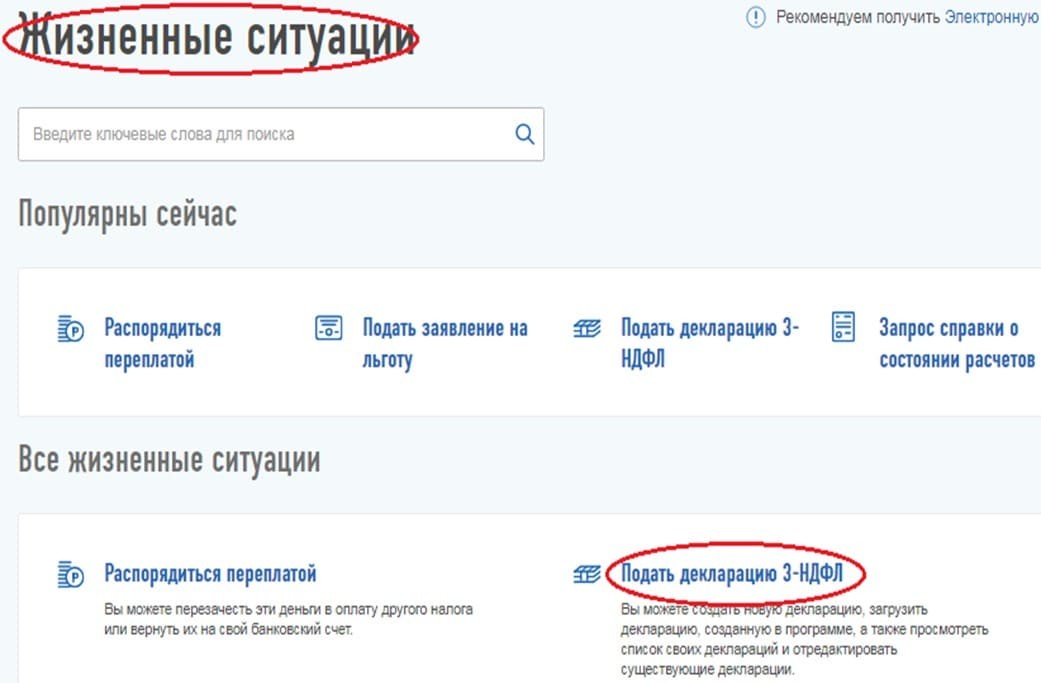

Переходим к заполнению декларации. Для этого в личном кабинете налогоплательщика нужно выбрать в меню пункт «Жизненные ситуации», в нём — «Подать декларацию 3-НДФЛ».

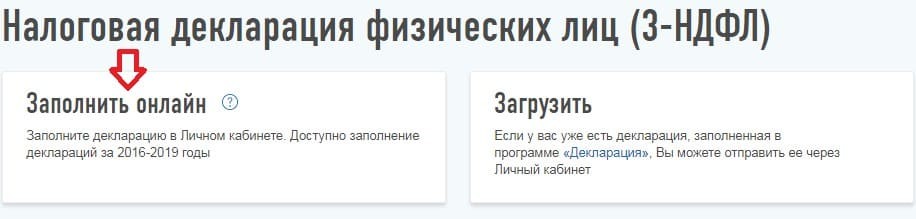

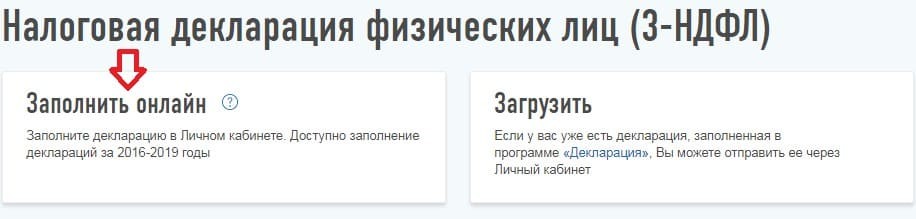

Далее следует выбрать способ заполнения декларации.

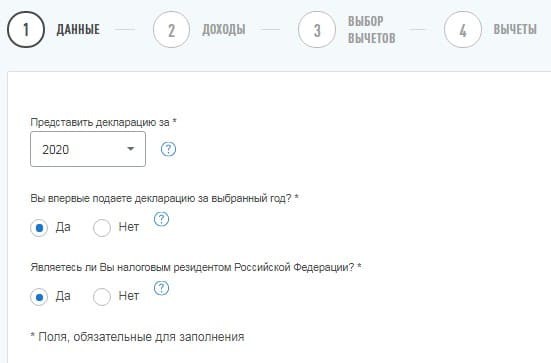

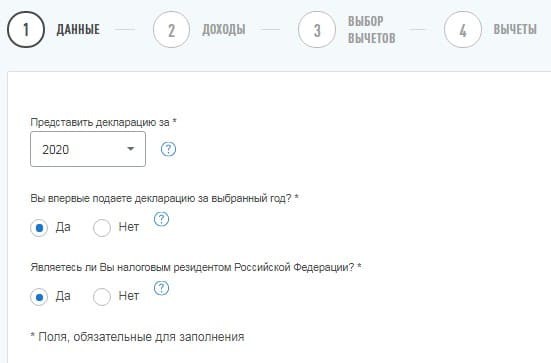

Сервис направит на вкладку, в которой содержатся общие сведения. Декларация представляется за 2020 год впервые, что и нужно указать в соответствующих полях.

На следующей вкладке сервис предлагает перенести данные из справки 2-НДФЛ. Если данная справка уже загружена в ЛК, то сведения подтянутся автоматически. Однако если декларация заполняется только для того, чтобы отчитаться об иностранных дивидендах, то информацию по справке 2-НДФЛ нужно удалить.

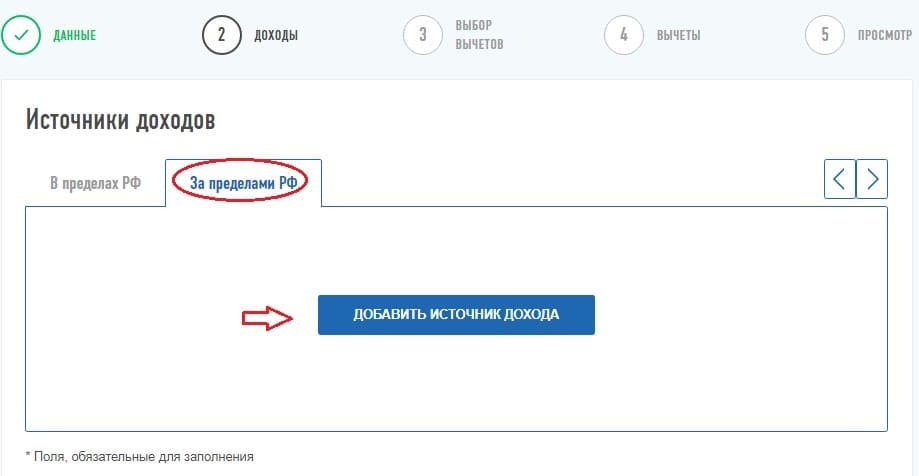

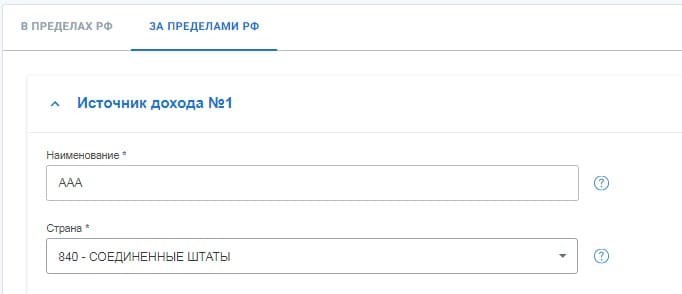

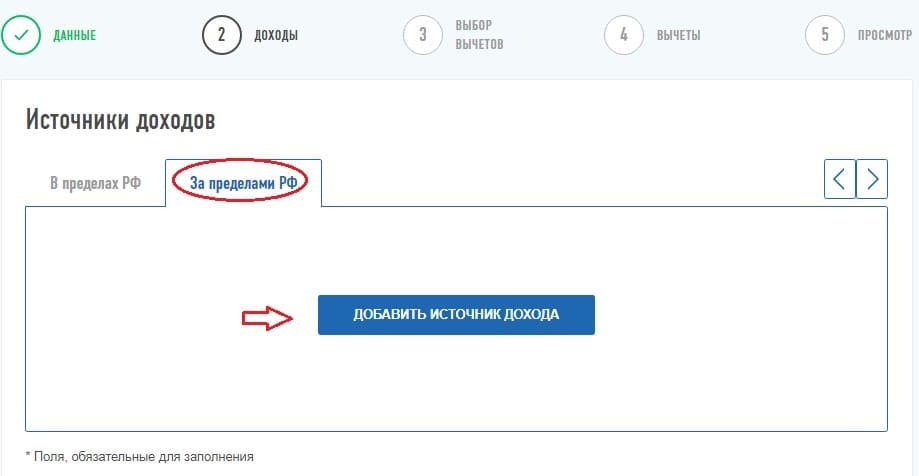

Далее необходимо выбрать вкладку «За пределами в РФ» и нажать кнопку «Добавить источник дохода».

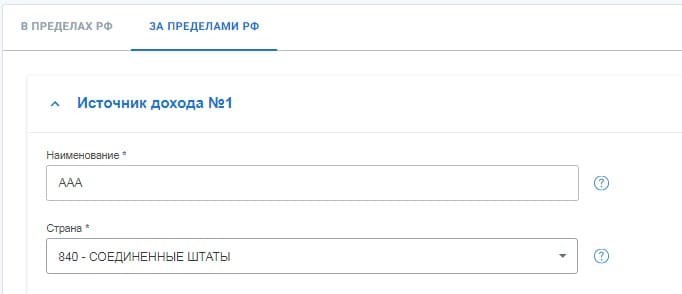

В появившемся окне вписывается наименование эмитента. Также указывается код страны эмитента, у США — 840.

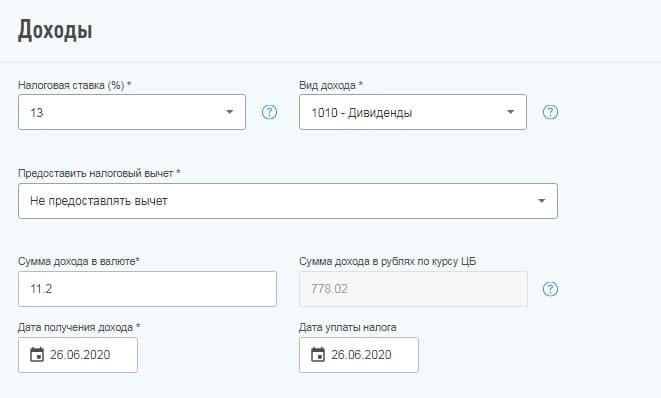

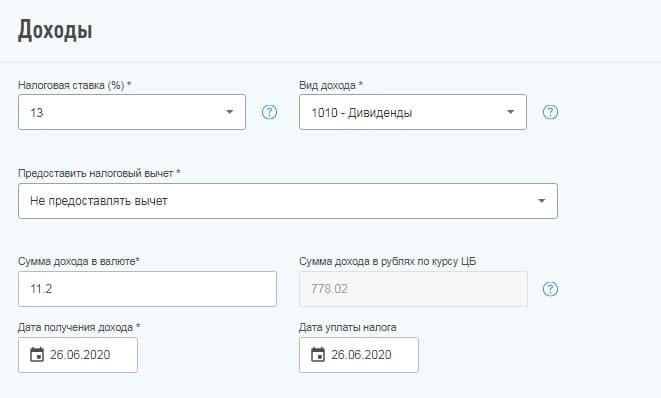

Ниже вносится информация о полученном доходе. Сначала указывается ставка налога, по которой данный доход должен облагаться в РФ, — 13%. Вид дохода — дивиденды, что обозначается кодом 1010. В данном случае сопровождающих расходов нет, поэтому следует отметить «Не предоставлять вычет».

В строке «Сумма дохода в валюте» вносится сумма, которая была именно начислена, то есть до удержания налога. В нашем случае это 11,2 долл. Ниже указывается дата получения дохода и дата уплаты налога эмитентом — в нашем примере это 26 июня 2020 г.

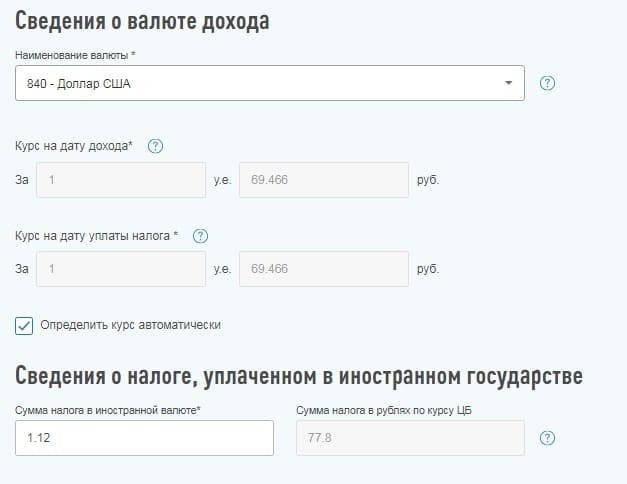

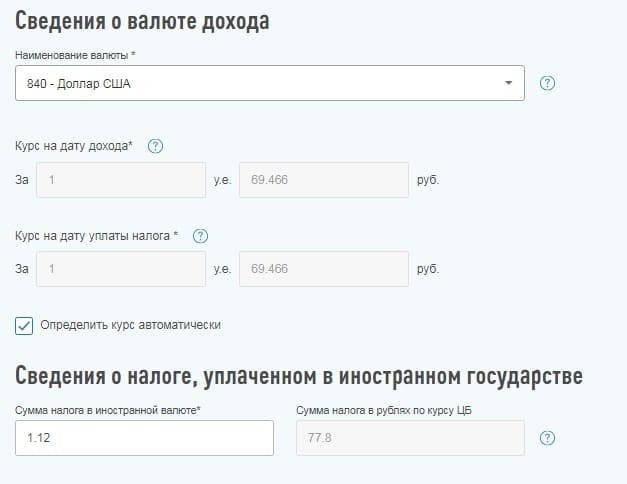

Далее нужно добавить информацию о валюте и поставить галочку, чтобы программа автоматически просчитала курс валюты на дату. В последней строке указывается сумма налога, которую удержал эмитент, — 1,12 долл.

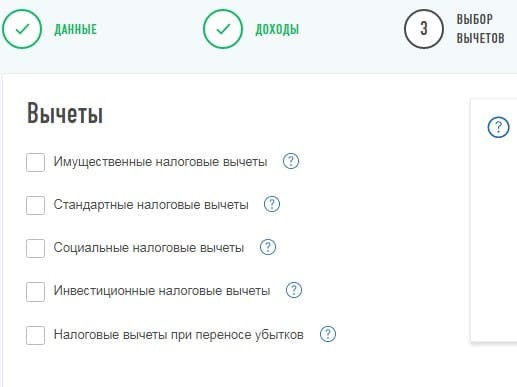

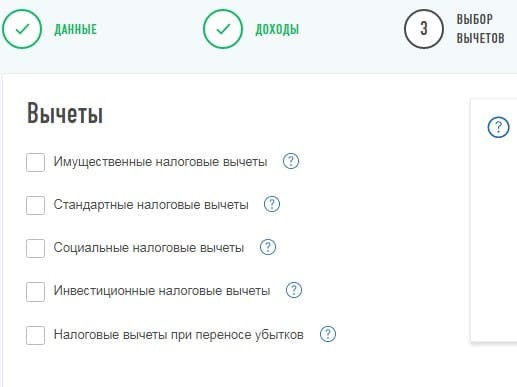

После этого программа перенаправит на вкладку «Вычеты». Поскольку в нашем примере г-н Иванов на них не претендует, её следует оставить пустой.

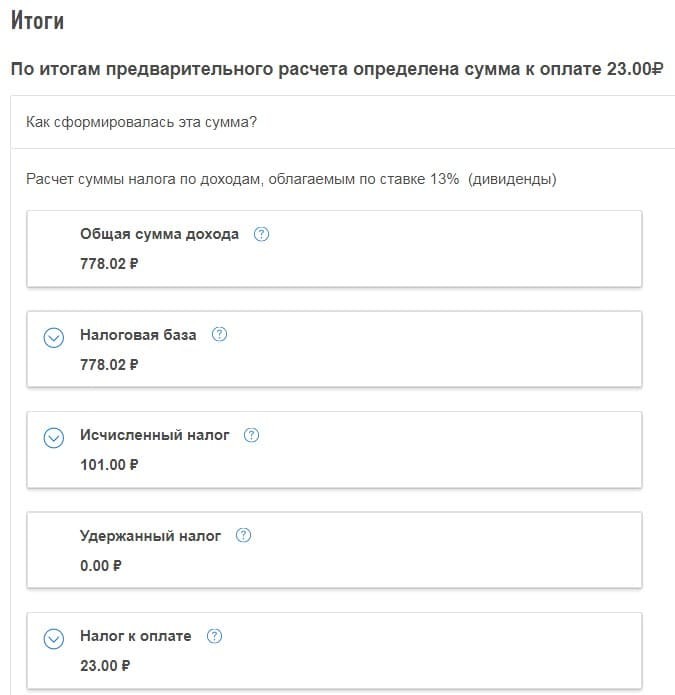

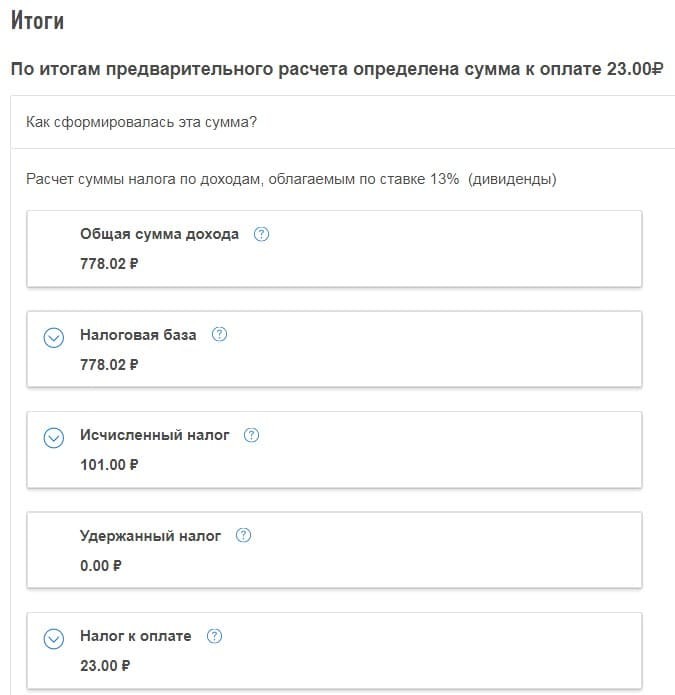

На итоговой вкладке будет указана сумма, которую следует уплатить в бюджет. В данном случае Ивану Ивановичу необходимо доплатить 23 руб.

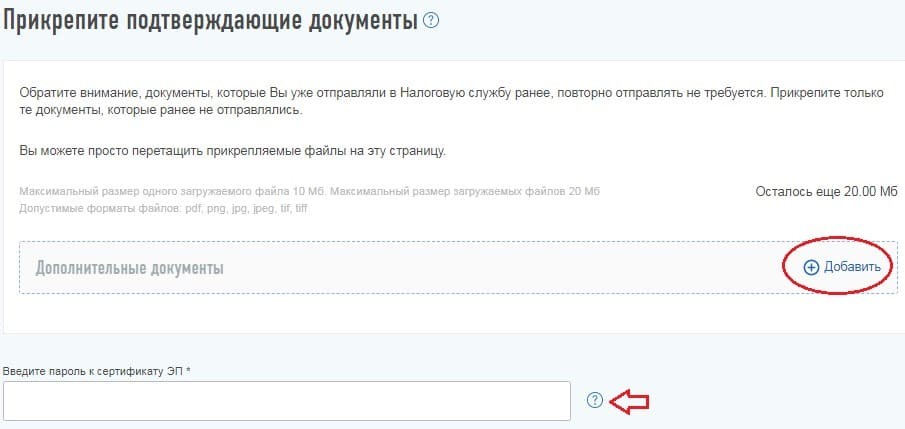

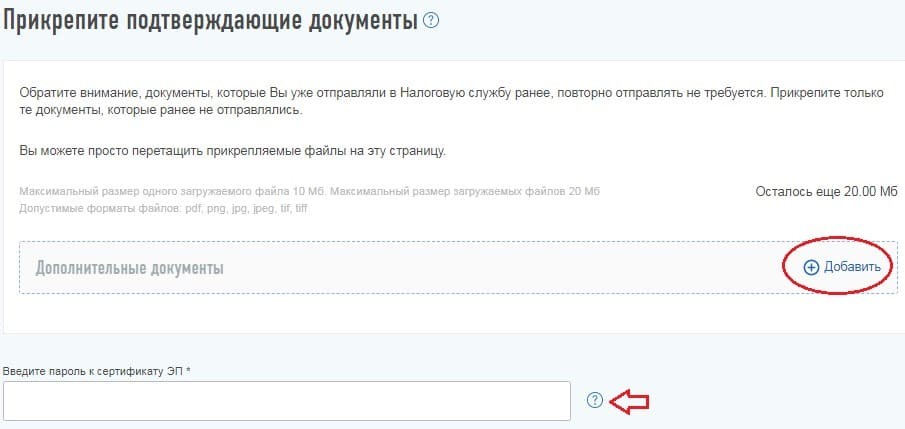

Ниже необходимо прикрепить комплект подтверждающих документов, в которых содержится информация о полученных дивидендах и удержанном налоге. Это могут быть:

брокерские отчёты — в «Открытие Брокер» их можно заказать в том числе через личный кабинет в разделе «Отчёты и налоги»;

выписка из депозитария — её можно заказать через своего менеджера;

форма 1042-S представляется только на английском языке. Форма направляется физлицу в бумажном или электронном виде один раз в год. В «Открытие Брокер» форма направляется брокером по почте, если же выражено согласие на представление электронной формы, то она появится в личном кабинете клиента. Данный документ как в электронном, так и в бумажном виде не содержит каких-либо заверений со стороны брокера (например, печать).

Когда документы приложены, декларацию можно отправлять в инспекцию. Для этого необходимо ввести пароль к неквалифицированной электронной подписи. После отправки декларацию уже нельзя редактировать.

Однако тот факт, что налог удержан с вашего дохода в иностранном государстве, не освобождает вас как налогового резидента РФ отчитаться о данном доходе в России. Для этого необходимо подать налоговую декларацию.

Подать декларацию 3-НДФЛ за 2020 год следует не позднее 30 апреля 2021 г., и если по ней исчислен налог к уплате, то платёж необходимо произвести не позднее 15 июля 2021 г.

В России вы обязаны с иностранных дивидендов уплачивать НДФЛ в размере 13%. Если источник дохода находится в иностранном государстве, с которым заключён договор (соглашение) об избежании двойного налогообложения (ДИДН), то вам следует доплатить только разницу. Например, при наличии подписанной формы W-8BEN американские эмитенты в общих случаях будут удерживать налог по ставке 10%. Вам останется подать декларацию 3-НДФЛ, приложить комплект документов, которые подтверждают, что 10% были удержаны, и доплатить в бюджет РФ 3%.

Если же у вас нет подписанной формы W-8BEN, американские эмитенты в общих случаях будут удерживать налог по ставке 30%. Однако декларацию вы всё равно обязаны предоставить. А вот налога к уплате не будет, если есть подтверждение удержания налога в иностранном государстве. Также если сумма налога, уплаченная по месту нахождения источника дохода, превышает сумму налога в РФ, полученная разница не подлежит возврату из бюджета (п. 2 ст. 214 НК РФ).

Нарушение срока подачи декларации влечёт за собой штраф в размере 5% от суммы налога к уплате согласно этой декларации за каждый полный/неполный месяц со дня, установленного для представления декларации 3-НДФЛ, но не более 30% от указанной суммы и не менее 1000 руб. (п. 1 ст. 119 НК РФ).

Если декларация не представлена (или представлена, но с занижением базы), то за неуплату или неполную уплату налога, возникшую в результате занижения налоговой базы, на физлицо может быть наложен штраф в размере 20% от неуплаченной суммы налога или 40% при совершении деяния умышленно (п. 1, 3 ст. 122 НК РФ).

Пени по НДФЛ за просрочку начислят в размере 1/300 ставки рефинансирования ЦБ РФ за каждый просроченный день (после 15 июля).

Рассмотрим заполнение декларации через личный кабинет налогоплательщика.

Иванов Иван Иванович в 2020 году получил дивиденды от американской компании ААА. Выплата на одну акцию составила 0,56 долл. Поскольку г-н Иванов владеет 20 акциями компании, ему было начислено 11,2 долл. При наличии подписанной W-8BEN эмитент удержал налог по ставке 10% в размере 1,12 долл. 26 июня 2020 г. на брокерский счёт Ивану Ивановичу фактически поступило 10,08 долл.

Подтверждает факт удержания налога брокерский отчёт, в котором содержится информация о том, что налог удержан эмитентом. Напомню, что брокер сам не удерживает налог, а лишь транслирует переданную информацию. Если в брокерском отчёте не содержится информация об удержанной сумме налога, то следует запросить выписку из депозитария по выплаченным дивидендам иностранных компаний.

Ещё одним подтверждающим документом может выступать форма 1042-S. Её формирует эмитент и представляет в службу внутренних доходов США, а также лицу, которому были выплачены дивиденды и с которого был удержан налог.

Переходим к заполнению декларации. Для этого в личном кабинете налогоплательщика нужно выбрать в меню пункт «Жизненные ситуации», в нём — «Подать декларацию 3-НДФЛ».

Далее следует выбрать способ заполнения декларации.

Сервис направит на вкладку, в которой содержатся общие сведения. Декларация представляется за 2020 год впервые, что и нужно указать в соответствующих полях.

На следующей вкладке сервис предлагает перенести данные из справки 2-НДФЛ. Если данная справка уже загружена в ЛК, то сведения подтянутся автоматически. Однако если декларация заполняется только для того, чтобы отчитаться об иностранных дивидендах, то информацию по справке 2-НДФЛ нужно удалить.

Далее необходимо выбрать вкладку «За пределами в РФ» и нажать кнопку «Добавить источник дохода».

В появившемся окне вписывается наименование эмитента. Также указывается код страны эмитента, у США — 840.

Ниже вносится информация о полученном доходе. Сначала указывается ставка налога, по которой данный доход должен облагаться в РФ, — 13%. Вид дохода — дивиденды, что обозначается кодом 1010. В данном случае сопровождающих расходов нет, поэтому следует отметить «Не предоставлять вычет».

В строке «Сумма дохода в валюте» вносится сумма, которая была именно начислена, то есть до удержания налога. В нашем случае это 11,2 долл. Ниже указывается дата получения дохода и дата уплаты налога эмитентом — в нашем примере это 26 июня 2020 г.

Далее нужно добавить информацию о валюте и поставить галочку, чтобы программа автоматически просчитала курс валюты на дату. В последней строке указывается сумма налога, которую удержал эмитент, — 1,12 долл.

После этого программа перенаправит на вкладку «Вычеты». Поскольку в нашем примере г-н Иванов на них не претендует, её следует оставить пустой.

На итоговой вкладке будет указана сумма, которую следует уплатить в бюджет. В данном случае Ивану Ивановичу необходимо доплатить 23 руб.

Ниже необходимо прикрепить комплект подтверждающих документов, в которых содержится информация о полученных дивидендах и удержанном налоге. Это могут быть:

брокерские отчёты — в «Открытие Брокер» их можно заказать в том числе через личный кабинет в разделе «Отчёты и налоги»;

выписка из депозитария — её можно заказать через своего менеджера;

форма 1042-S представляется только на английском языке. Форма направляется физлицу в бумажном или электронном виде один раз в год. В «Открытие Брокер» форма направляется брокером по почте, если же выражено согласие на представление электронной формы, то она появится в личном кабинете клиента. Данный документ как в электронном, так и в бумажном виде не содержит каких-либо заверений со стороны брокера (например, печать).

Когда документы приложены, декларацию можно отправлять в инспекцию. Для этого необходимо ввести пароль к неквалифицированной электронной подписи. После отправки декларацию уже нельзя редактировать.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба