24 февраля 2021 smart-lab.ru

Помните такая программа по дискавери была- разрушители легенд? Два техногика брали всякие антинаучные слухи и мифы и разрушали их экспериментально, как правило очень увлекательно.

Если задуматься, они несли пользу обществу — противостояли распространению ложной информации. Дело в том, что с интернетом каждый суслик стал в поле агроном. Если раньше человеки спокойно себе в одиночку верили в экстрасенсов, привидений, заговор рептилоидов и вред от прививок, то теперь они стараются оглашать это широковещательно через интернет. Не пытаясь даже разобраться. Делая таким образом тьмутаракань и мракобесие еще более распространенными. Теперь я как и Мифбастерс, буду тратить некоторое свое время на то что бы противостоять неучам на смартлабе. Помимо сегодняшней темы я заявляю еще такие темы на разбор в будущем:

нет линейной связи между инфляцией и ценами на золото

СП500 не растет только благодаря FANG

нас не ждут в ближайшее время крахи на рынках акций (именно КРАХи, коррекции 10-30% вполне себе возможны)

мы совершенно не обязаны когда нибудь повторить крах 1929г или тюльпановый пузырь

и еще один важный топик (но это не МИФ и тут ничего доказывать не буду) — почему оптимисты (и ФРС) обязательно должны побеждать

Поехали. Вот возьмем например пост почитаемого на смартлабе автора @Байкал. 3ий блог по популярности, пости тысяча подпищников. Заглавие:

Это не рынки растут. Это доллар падает. Гиперинфляция скоро уже.

Дальше идут как водится графики М1 и крики в духе- покайтесь грешники, апокалипсис грядет. Иными словами устанавливается линейная связь между денежной массой и инфляцией, приводится пример (ну конечно же) Германии начала 20го века с валютой привязаной к золоту, чего нет уже 50 лет итд.

Но дело в том, что страны вошли в период «инфляционного феномена» в 90х годах, выражающегося в том, что при огромной денежной массе, они имееют относительно низкую инфляцию.

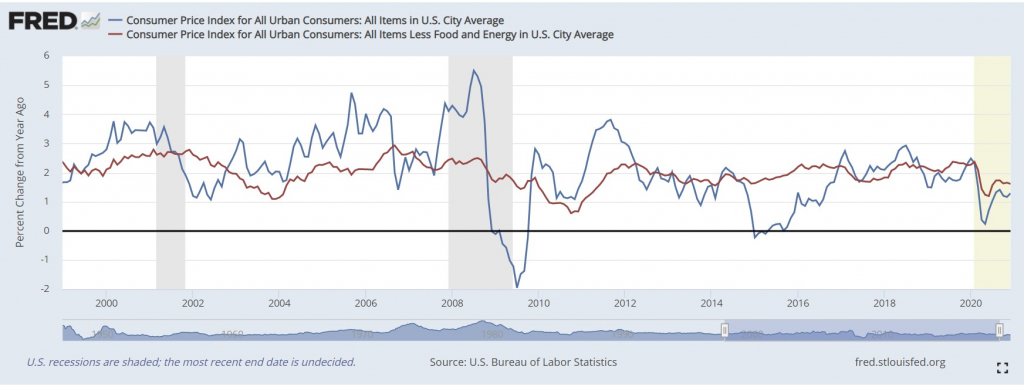

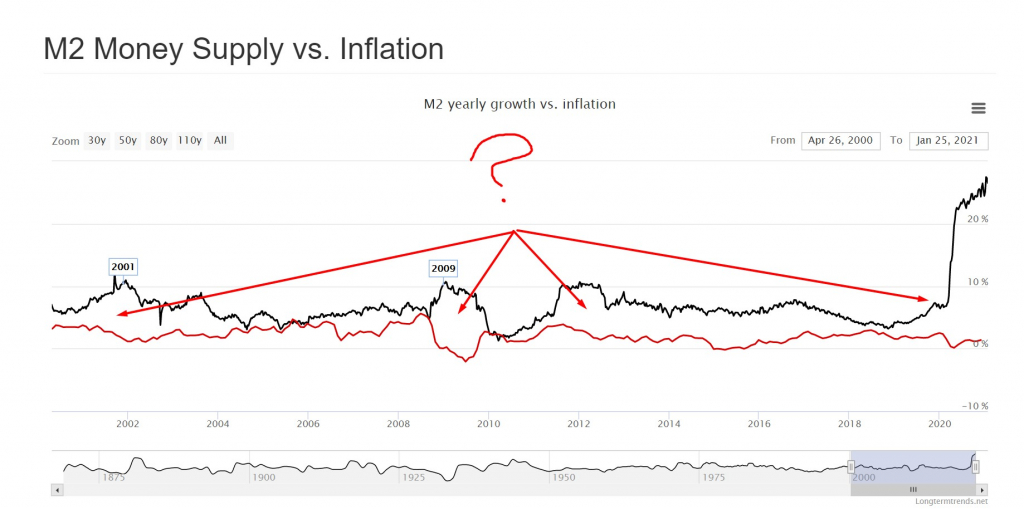

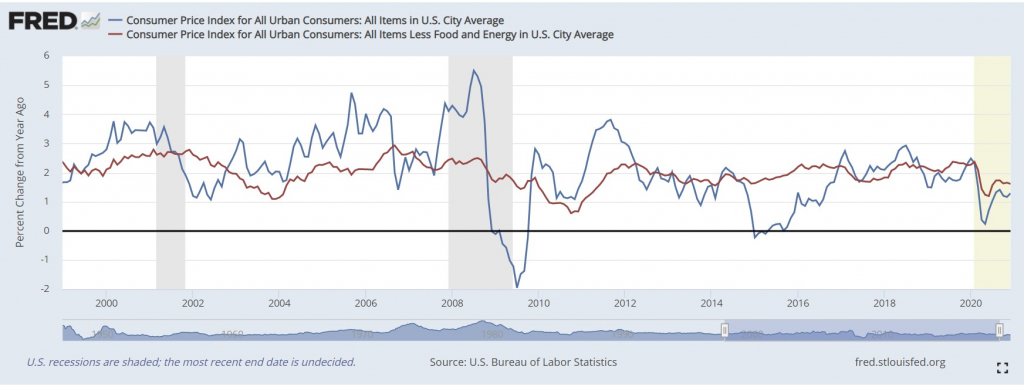

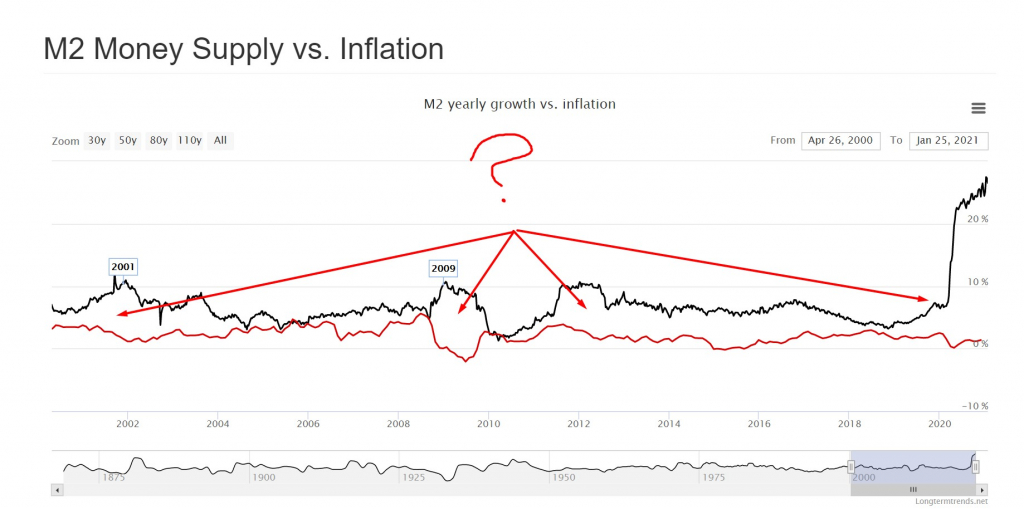

Посмотрите на Японию, они в 80-90х годах увеличили М2 почти в 10 раз. Без гиперинфляции. Посмотрите на пример Европы — 12 лет безудержной печати денег и увеличения предложения денег. Где инфляция? Я мог бы закончить пост парой картинок M2 vs CPI по этим странам, и спросить у коллег — Байкала, Спайдела, которого он любит копипастить, что они думают по этому поводу. Ну вот CPI соединительных штатов, как мы знаем М2 рос 20 лет довольно бойкими темпами. Где двузначный рост CPI ну хоть один раз?

Потому что инфляция в постиндустриальном мире это очень сложная штука. Связанная в т.ч. с ожиданиями людей, с их ощущениями и чувством неопределенности. А вместе это влияет на принятие решений о расходах.

Самое интересное, что указанные товарищи ждут одновременно И гиперинфляцию И крах финансовых рынков. Это вообще сложно как-то комментировать. Почему в стремительно обесценивающемся мире вдруг должны дешеветь скажем акции? Ну да ладно.

Но интересно же понять — что не так с инфляцией, почему она не растет тогда как раньше такая связь была. Я немного покопался в новых трудах на эту тему. Не претендую на серьезный анализ, реально — пара интересных англоязычных блогов и одна phD диссертация на тему «инфляционного феномена».

Очерк из истории. Да, это нужно, я сократил как мог.

До бретон-вудской системы денежное предложение и инфляция имели положительную корреляцию. уравнение Фишера (доработанное из Марксовского «предложения денег») гласит:

MV=PT

Где M= кол-во денег в обращении; V= скорость обращения; P= цена товаров; T= объем торгуемых товаров

Предполагается что Т ограничено немонетарными факторами такими как рынок труда и природные ресурсы, V так же как у Маркса — предположительно краткосрочно стабильна и изменения Р обпределяются тогда только М. ура вот так всё просто. навбивали костылей и получилось как у Спайдела. но… как бы не так!

-Тут было еще Кембриджское уравнение баланса, но я его порезал ради сокращения чтива, там примерно те же идеи и допущения что и у Фишера-

У классиков везде звучит «предположим», что бы упростить себе дальнейшую задачу и вывести цены как простую зависимость от кол-во денег или спроса не деньги. Но во первых такие сильные допущения живут только на бумаге, а в жизни всё сложнее. Во вторых… 100 лет прошло. Изменились сами способы создания товаров и услуг. Не надо делать мануфактуру всякий раз уже что бы выпустить новый товар или расширить имеющийся.

Ладно. Поехали дальше. Наше нынешнее фсё — мистер Кейнс:

Кейнс первым оттолкнулся от того, что экономический субъект ведет себя неопределенно и не так предсказуемо как все думали. В частности как писал Кейнс субъект хочет «приберечь некоторый резерв до лучших времен». Под лучшими временами подразумевались не только и не столько «черный день», сколько времена с более выгодной процентной ставкой и ценами.

Таким образом, он первый сформулировал функциональную зависимость спроса на деньги со ставкой процента и такое понятие как флоу денег между real economy и capital markets.

Кейнс задумался о том как экономический субъект в моменте принимает решение о хранении наличности или долга. Он вывел, что, дословно, «неопределенность, как БЕСПОКОЙСТВО» о будущем создает у субъекта спрос на деньги. И накопление денег, вместо производственных активов, даже с учетом того что это не выгодно, вполне объяснимо:

Из этого раздела выносим Вывод1: cвязь между ценами и деньгами не такая уж линейная в мире где есть «ожидания» людей, скорость обращения денег, и финансовые рынки.

Теперь рассмотрим результаты интересного исследования*

Взяты:

1. Годовые темпы роста M2 и данные по инфляции США, Великобритания, Япония, Германия, Еврозона, БРИКС и некоторые члены АСЕАН стран, с 1960 по 2012 год.

2. В качестве мерила цен- CPI

3. В качестве money supply — M2, тк по сравнению с М3 у М2 более высокая связь с ценами (а у М3 с рынками капитала). Почему Байкал берет М1 то есть только наличность — мне вообще не ясно.

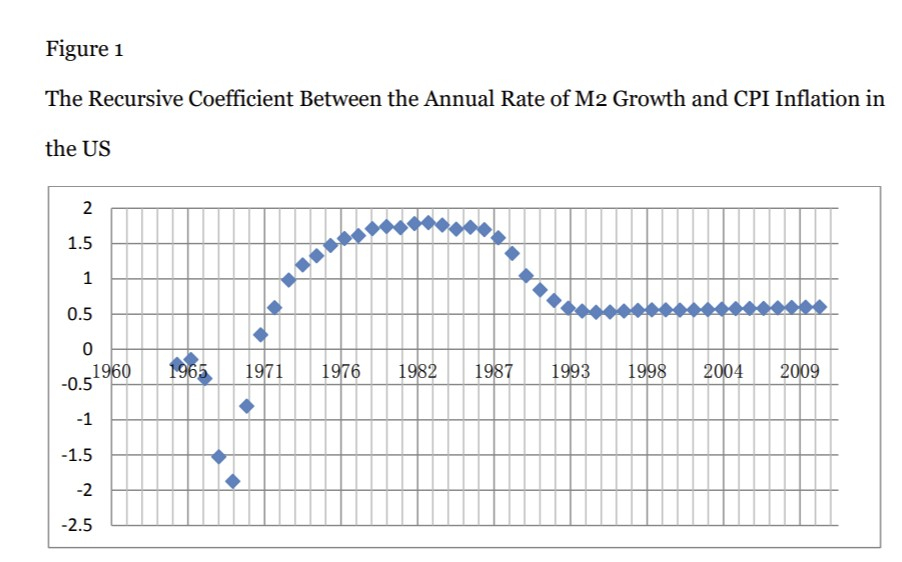

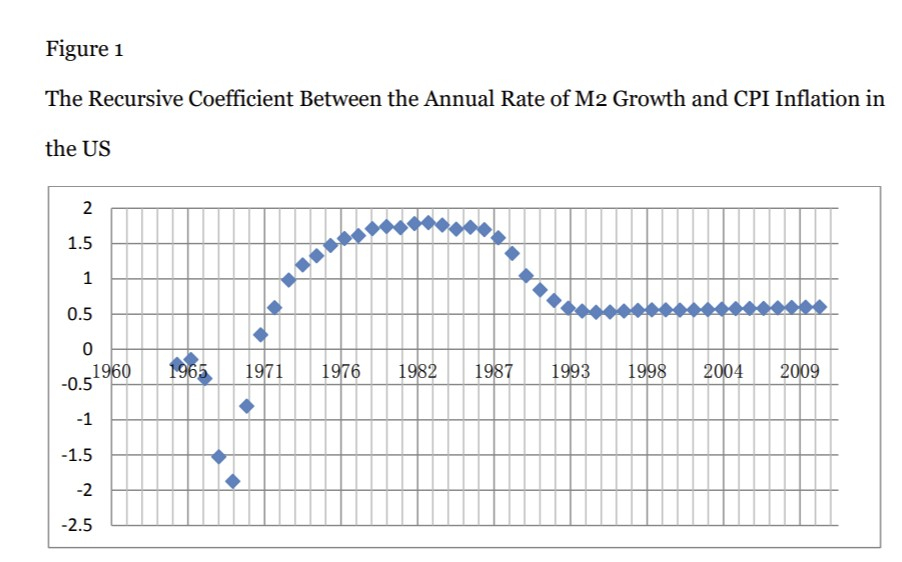

Сначала строим так называемый recursive coefficient M2 на CPI и видим — что то сломалось примерно в 1980м году.

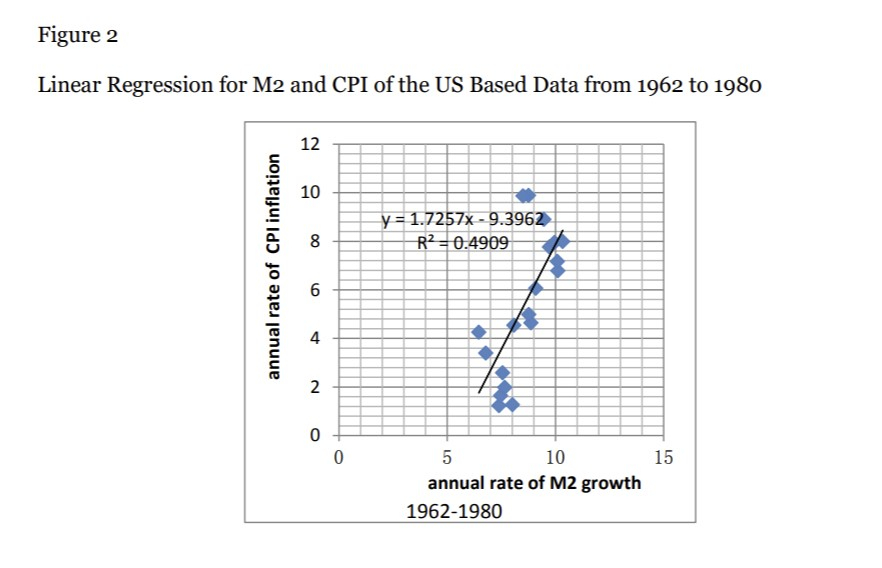

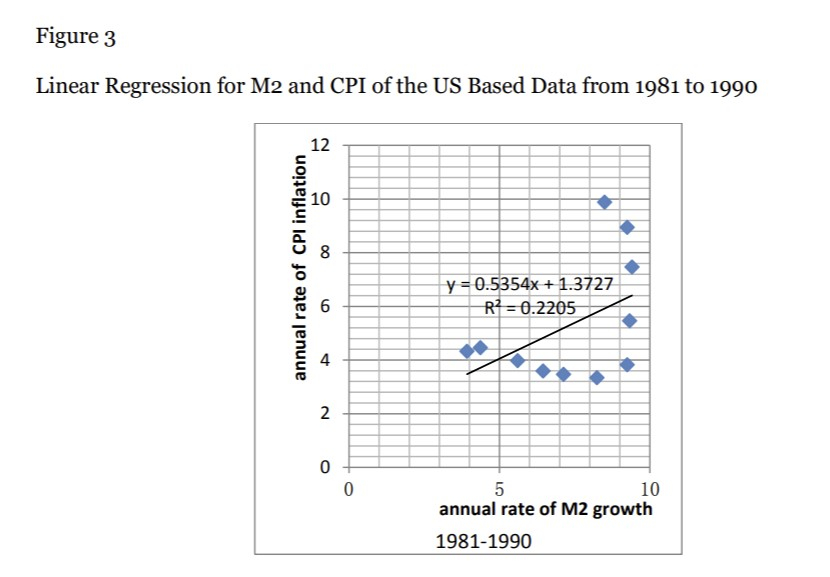

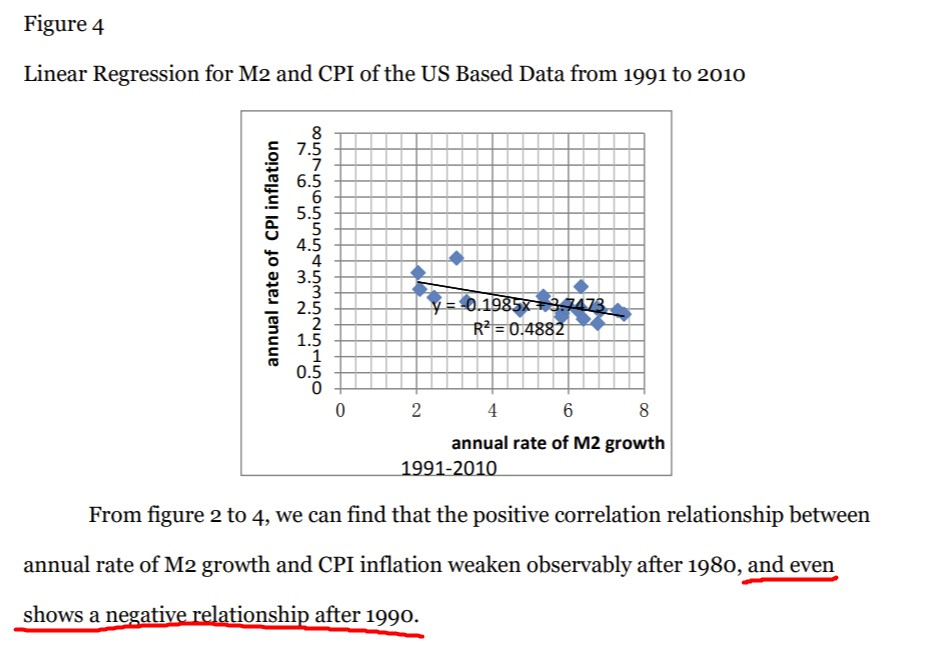

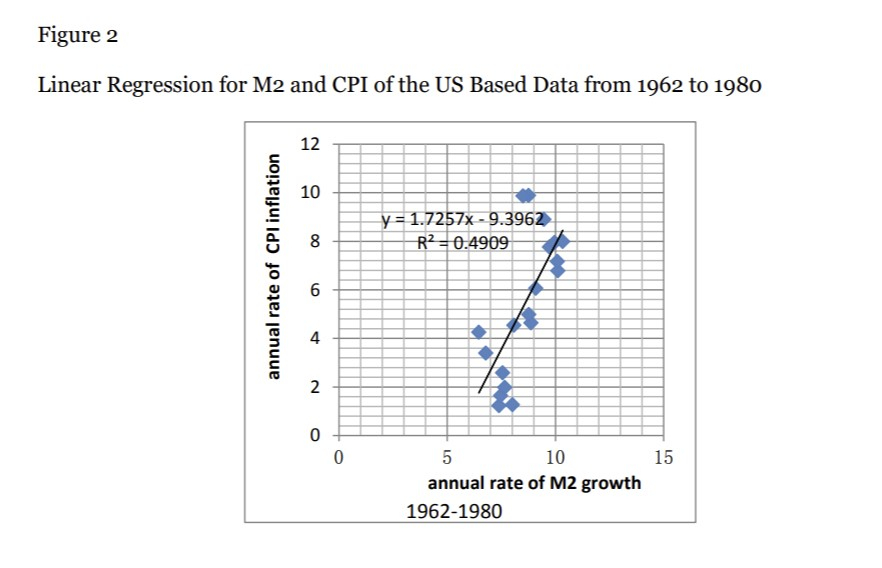

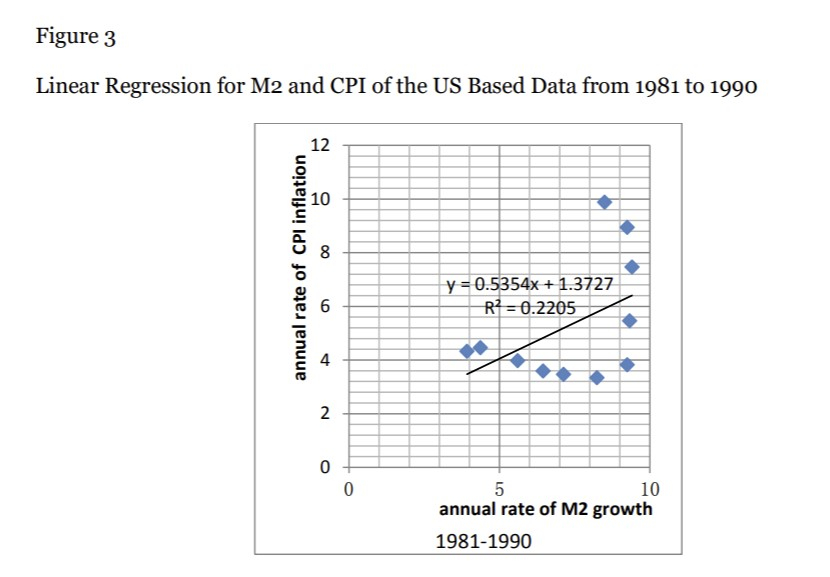

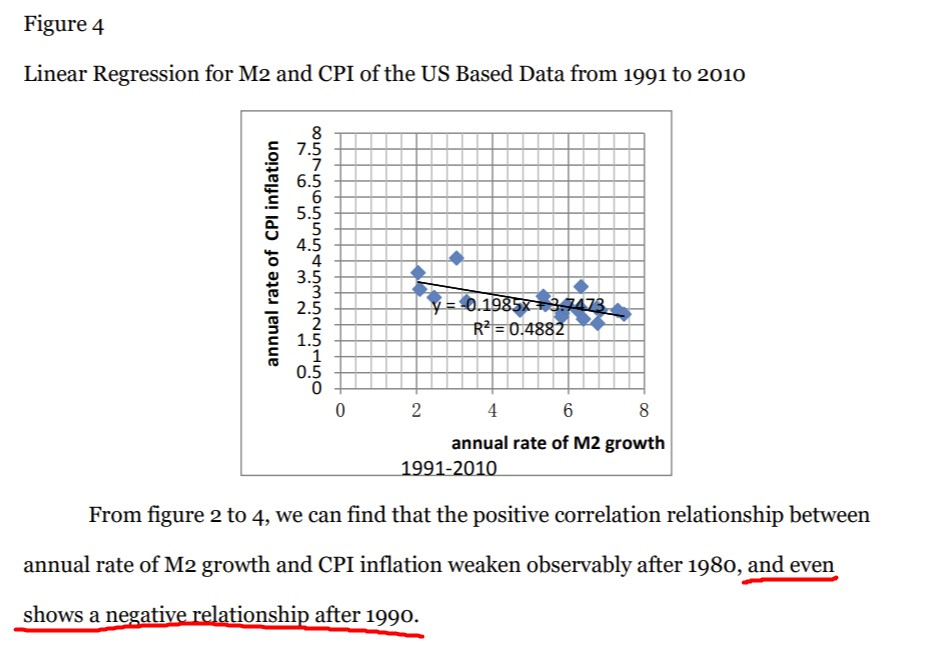

Бьем данные на отрезки и строим линейные регрессии по 62го по 80ый, с 80го по 90ый, 91й — 2010й года

Смотрим и дивимся:

Вывод 2: Собственно мы видим что связь цен от М2 медленно ломалась и стала даже обратной.

Это справедливо для США и развитых стран, для Латинской Америки и стран ASEAN за исключением Филипиин и Малазии. А для стран БРИКС за исключением… Китая и РОССИИ! В конце покажу картинку отдельно по России. У нас наоборот корр-ция менялась со слабой на сильную. Полагаю это связано с коммунистическим прошлым и регулированием всего и вся. И еще с уровнем жизни и ожиданий населения. Да-да, опять это слово "Ожидания". Это супер важно в итоге в современном мире.

То есть, инфляционный парадокс в мире в целом ЕСТЬ. Но почему же так происходит? Во второй части расскажу. А то много очень буков. Нам нужно будет в общих чертах разобраться в том как вообще сейчас деньги создаются, и затем свести всё полученное из трех частей в выводы и окончательно разбить миф.

Часть 2

Мы увидели, что эта функциональная зависимость была достаточно уверенной до конца 80х годов, а начиная с 90х для развитых стран эти связь сначала сломалась, а сейчас и вовсе есть слабая отрицательная корреляция. Это сейчас активно исследуется экономистами по всему миру как "инфляционный парадокс"

В принципе причин парадокса достаточно много. Разберем коротко основные с поверхности, а потом копнем поглубже в поведенческие патерны.

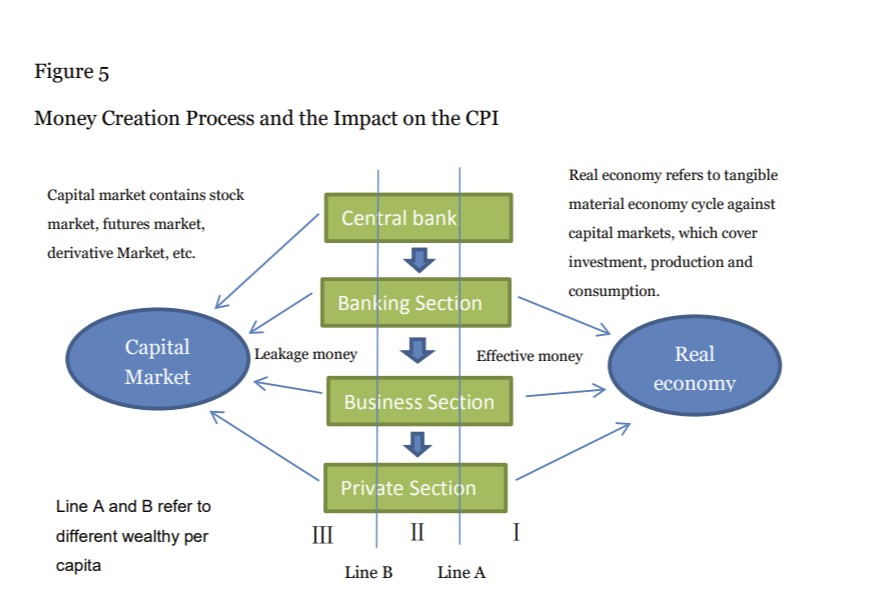

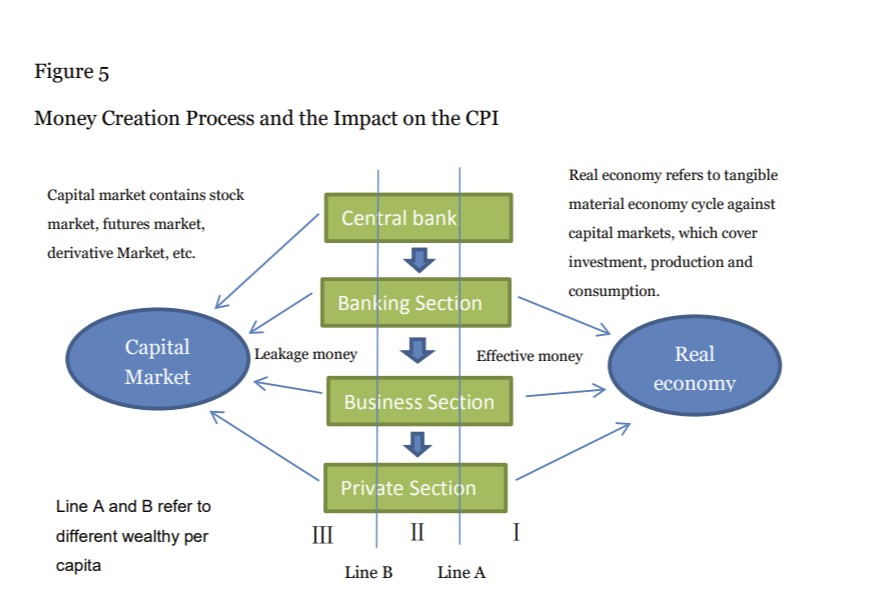

Перво-наперво это конечно liquidity leakage.

Как вообще создаются деньги? Представим закрытую экономику без финансовых рынков:

ЦБ создает эмиссию и кредитует коммерческие банки. В этот момент еще ничего не «напечатано», тк деньги не в экономике.

Банки раздают кредиты бизнесу. Бизнес запускает расширение производства, или создание новых товаров/услуг. Растет выручка, растут доходы рабочих и акционеров подстегивая их персональное потребление и создавая давление на цены. ЦБ наблюдает за этими процессами и поддерживает в экономике уровень наличности «необходимый и достаточный» что бы все это работало. Очевидно, что «напечатанных» денег не должно быть ровно столько же сколько эмитированных тк не все они находятся в обороте. Это идеальный сценарий.

В реальном мире все сложнее тк ЦБ регулирует предложение денег как через эмиссию так и через финансовые рынки. Такая модель делает возможной ситуацию когда коммерческие банки получают излишек денег, и тк хранение не выгодно то они ищут пути их вложений на финансовых рынках. Равно как предприятие, получив кредит может и не запустить их в реальный сектор, а тоже куда то вложить или кому то одолжить под больший процент. Этим например занимается регулярно компания APPL, в чем легко убедиться по их отчетам. Рабочие и акционеры увеличив свой доход думают — бежать ли их тратить или всего хватает и можно поиграть в кол-опционы на Теслу. Так возникает liquidity leakage:

В целом деда Кейнс об этом и писал как про спекулятивный фактор. Человеки решают в моменте что выгоднее — дать в долг или взять в долг, и человеки оценивают свой уровень уверенности и «беспокойства» для того что бы принять решение — расставаться с деньгами или нет. Серьезный-ли это фактор? Безусловно. Основной-ли? Я не уверен.

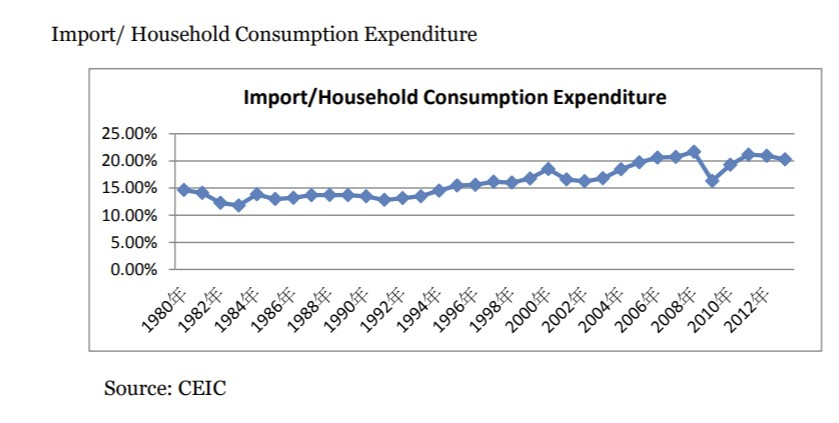

2. Утечка денег в другие экономики. Тут в каментах к прошлому посту уважаемый @А. Г. предложил рассмотреть импорт и субсидирование сельхоз сектора как факторы. Насчет сельского хозяйства уверенно не скажу. Импорт это конечно фактор вытекания ликвы, но переоцениваемый.

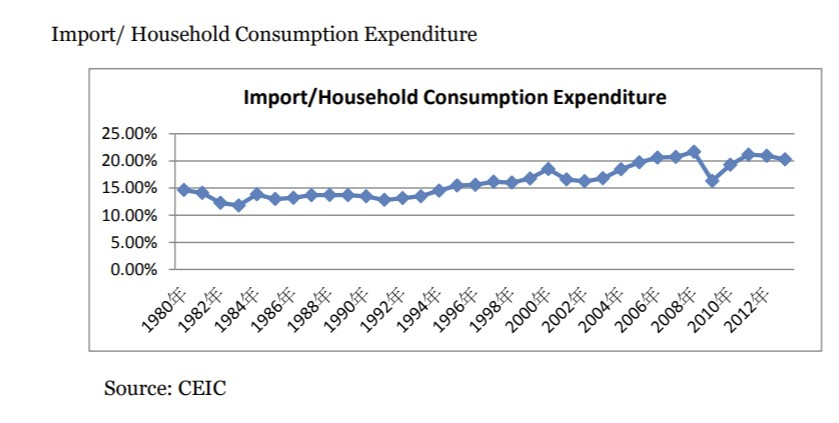

Доля импорта в расходах домохозяйств только 20%:

И есть еще мнение что мол США импортирует из Китая сильно много, но на самом деле в общем импорте, Китай это только 20%:

Надо понимать что это всякая шарабара типа зарядки, павербанки и шмот. Копеечные продукты. В то же время в США существуют гигантские области — авиастроение, машиностроение (не путать с автомобилями), айти, строительство, финансы, итд итп. Медицинские томографы к примеру не продаются в магазинах и на амазоне, но треть мирового рынка этих устройств принадлежит GM. Даже у нас в поликлиниках вы равновероятно увидите либо GM либо Siemens. Ну и еще сотни категорий и других примеров. Короче говоря, дешевый импорт из Китая не сдерживает рост CPI imo.

Еще один фактор — затоваренность рынков. На рынке очень много предложения товаров и услуг. Не буду заваливать тему графиками, поверьте на слово. Мы живем в период самого широкого товарного ассортимента, практически мгновенной товарной доступности, наибыстрейшего time to market и жесточайшей конкуренции. Поэтому бизнес неохотно инвестирует в производство- какой смысл? Значит кредит не выбирается и у предприятий и банков возникает избыток денег. Они не идут в экономику и в цены на продукты.

Но если честно это все сейчас уже следствия. А вот то, что лично мне кажется фактором- причиной. Называется он:

RWS — 'relatively wealthy society'

Впервые этот феномен начал проявляться в Японии- стране с довольно высоким доходом на душу населения. У большой части населения условного говоря «всё есть». (К проживанию в будках они почему то привыкли и не считают это чем то зашкварным). На остальное они тратят весьма сдержанно, у них в 90х годах еще не было западного менталитета консьюмеризма — поменять «новое на очень новое». Излишки средств японцы с удовольствием тратили в путешествиях по миру (одна из самых путешествующих наций), в сбережения, ну и инвестировали в финансовые рынки… США, конечно же :) Поэтому все попытки ЦБ Японии разогнать инфляцию через эмиссию терпели крах, liquidity leakage был непобедим из-за менталитета самих японцев!

Вторая основополагающая вещь это инфляционные ожидания. Она произошла уже в 2000х с японцами. Это эдакая национальная очистка памяти от такого вообще понятия как инфляция. Пришли новые поколения и даже не одно, которые в принципе не знали что это такое — инфляция. У них уже пропал страх обесценения денег. Если задуматься, и разобрать те же аргентинский, венесуэльский, российский сценарии, то ГИПЕР инфляция это паника населения прежде всего. Безудержное стремление избавляться от денег, порождающая дефицит. Таким образом инфляция порождает ожидания, которые порождают инфляцию, и запускается такой эмоционально-экономический цикл.

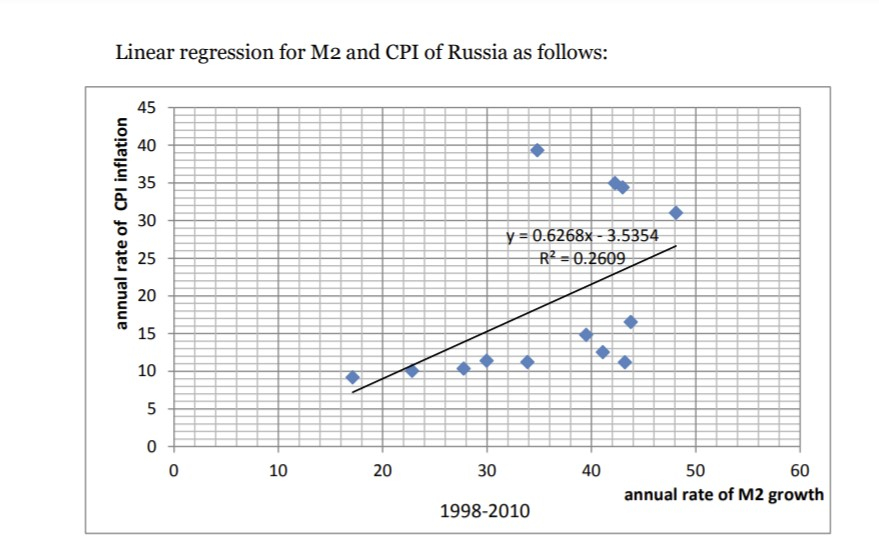

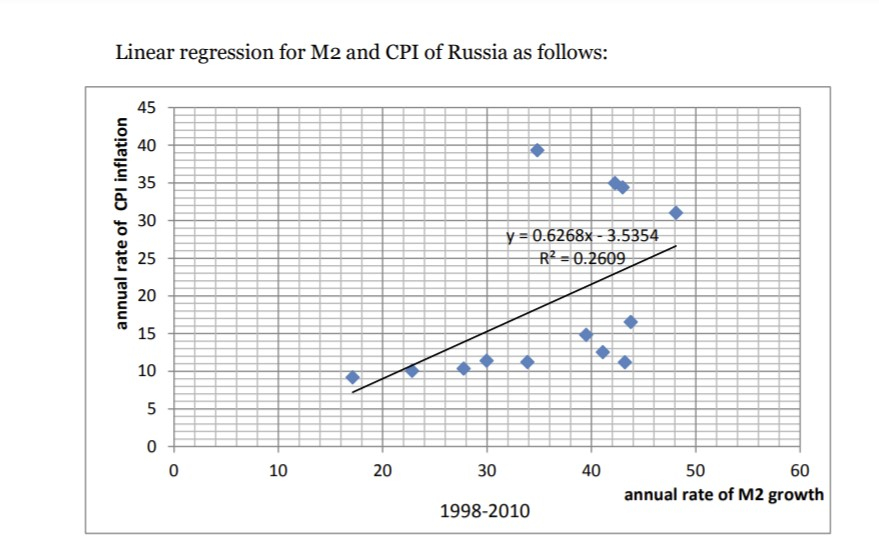

Вот например, наш график по зависимости CPI от M2, с учётом «свежей» памяти о том как всё постоянно обесценивается через курс (импортируемая инфляция):

Всё чётко и понятно. Наш народ так натерпелся в 90х и 2000х ценовых шоков, что стремиться избавиться от рубля при первом же шухере. Прошлый год — не исключение, по головам буквально побежали тарить квартиры и машины на ковидных курсовых шоках. Так что мы, в этом смысле финансово здоровы. Хотя и завидуем японцам :) Сравните с США, дублирую их регрессию:

Вот именно об этом и писал дедушка Кейнс, выводя функцию цен еще и от такого фактора как «ожидания» людей. Вот почему я в прошлой статье выделил его труды на фоне классических теорий.

А в развитом мире тревожная ситуация. В США у людей есть несравнимо больше товаров и услуг чем у стран третьего мира. И причем давно.

И если раньше США были оплотом «обжорства» всех видов товаров, а консьюмеризм был целый век чуть ли не религией, раздуваемой через СМИ, масс-медиа и всякие лощеные селебрити, то сейчас происходит интересный сдвиг. Тектонический я бы сказал. Во первых в США прилично растут сбережения первый раз за многие десятилетия:

Во вторых, приходит поколение для которых авторитеты не указ. И жопа Кардашьян не является для них священным символом. Я уже писал о них в статьях про Теслу. Тревогу бьют социологи которых нанимает бизнес для исследований. Зеты не хотят 20 пар туфель! игнорят журналы втюхивающие им горы шмота, не покупают 3 тачки на семью. ОНИ ВАЩЕ НОРМАЛЬНЫЕ НЕ !? Тут не то что инфляцию, тут бы просто поддерживать прибыли на текущем уровне хоть как то. То есть, культура потребления меняется.

И опять же стирание памяти о разгоне цен, т.к. последний такой рост был в 80х годах. Пришли милениалы, потом зеты, которые вообще не ощущают такой тревоги. Пока что латинос и черные со своей тягой к блестящему как то это уравновешивают. Но этот поезд не бесконечный, и как я показывал в прошлый раз — корел уже слабо отрицательный.

По этим причинам, прежде всего социальным, поведенческим причинам, RWS я полагаю пришел в США всерьез и надолго, более того он только в процессе. И вот поэтому деньги домохозяйств текут в заначки и на рынок, а инфляция если и будет то не высокая и уж точно не галопирующая или ГИПЕР. Весь мир должен затаив дыхание молиться, что бы американцы массово включили обратно свой режим «трать сейчас, а потом видно будет».

На этом с данным мифом всё. На следующий раз официально комичусь разобрать уже набивший оскомину миф:

«да этот SP500 растет все последние годы только за счет FANG»

Если задуматься, они несли пользу обществу — противостояли распространению ложной информации. Дело в том, что с интернетом каждый суслик стал в поле агроном. Если раньше человеки спокойно себе в одиночку верили в экстрасенсов, привидений, заговор рептилоидов и вред от прививок, то теперь они стараются оглашать это широковещательно через интернет. Не пытаясь даже разобраться. Делая таким образом тьмутаракань и мракобесие еще более распространенными. Теперь я как и Мифбастерс, буду тратить некоторое свое время на то что бы противостоять неучам на смартлабе. Помимо сегодняшней темы я заявляю еще такие темы на разбор в будущем:

нет линейной связи между инфляцией и ценами на золото

СП500 не растет только благодаря FANG

нас не ждут в ближайшее время крахи на рынках акций (именно КРАХи, коррекции 10-30% вполне себе возможны)

мы совершенно не обязаны когда нибудь повторить крах 1929г или тюльпановый пузырь

и еще один важный топик (но это не МИФ и тут ничего доказывать не буду) — почему оптимисты (и ФРС) обязательно должны побеждать

Поехали. Вот возьмем например пост почитаемого на смартлабе автора @Байкал. 3ий блог по популярности, пости тысяча подпищников. Заглавие:

Это не рынки растут. Это доллар падает. Гиперинфляция скоро уже.

Дальше идут как водится графики М1 и крики в духе- покайтесь грешники, апокалипсис грядет. Иными словами устанавливается линейная связь между денежной массой и инфляцией, приводится пример (ну конечно же) Германии начала 20го века с валютой привязаной к золоту, чего нет уже 50 лет итд.

Но дело в том, что страны вошли в период «инфляционного феномена» в 90х годах, выражающегося в том, что при огромной денежной массе, они имееют относительно низкую инфляцию.

Посмотрите на Японию, они в 80-90х годах увеличили М2 почти в 10 раз. Без гиперинфляции. Посмотрите на пример Европы — 12 лет безудержной печати денег и увеличения предложения денег. Где инфляция? Я мог бы закончить пост парой картинок M2 vs CPI по этим странам, и спросить у коллег — Байкала, Спайдела, которого он любит копипастить, что они думают по этому поводу. Ну вот CPI соединительных штатов, как мы знаем М2 рос 20 лет довольно бойкими темпами. Где двузначный рост CPI ну хоть один раз?

Потому что инфляция в постиндустриальном мире это очень сложная штука. Связанная в т.ч. с ожиданиями людей, с их ощущениями и чувством неопределенности. А вместе это влияет на принятие решений о расходах.

Самое интересное, что указанные товарищи ждут одновременно И гиперинфляцию И крах финансовых рынков. Это вообще сложно как-то комментировать. Почему в стремительно обесценивающемся мире вдруг должны дешеветь скажем акции? Ну да ладно.

Но интересно же понять — что не так с инфляцией, почему она не растет тогда как раньше такая связь была. Я немного покопался в новых трудах на эту тему. Не претендую на серьезный анализ, реально — пара интересных англоязычных блогов и одна phD диссертация на тему «инфляционного феномена».

Очерк из истории. Да, это нужно, я сократил как мог.

До бретон-вудской системы денежное предложение и инфляция имели положительную корреляцию. уравнение Фишера (доработанное из Марксовского «предложения денег») гласит:

MV=PT

Где M= кол-во денег в обращении; V= скорость обращения; P= цена товаров; T= объем торгуемых товаров

Предполагается что Т ограничено немонетарными факторами такими как рынок труда и природные ресурсы, V так же как у Маркса — предположительно краткосрочно стабильна и изменения Р обпределяются тогда только М. ура вот так всё просто. навбивали костылей и получилось как у Спайдела. но… как бы не так!

-Тут было еще Кембриджское уравнение баланса, но я его порезал ради сокращения чтива, там примерно те же идеи и допущения что и у Фишера-

У классиков везде звучит «предположим», что бы упростить себе дальнейшую задачу и вывести цены как простую зависимость от кол-во денег или спроса не деньги. Но во первых такие сильные допущения живут только на бумаге, а в жизни всё сложнее. Во вторых… 100 лет прошло. Изменились сами способы создания товаров и услуг. Не надо делать мануфактуру всякий раз уже что бы выпустить новый товар или расширить имеющийся.

Ладно. Поехали дальше. Наше нынешнее фсё — мистер Кейнс:

Кейнс первым оттолкнулся от того, что экономический субъект ведет себя неопределенно и не так предсказуемо как все думали. В частности как писал Кейнс субъект хочет «приберечь некоторый резерв до лучших времен». Под лучшими временами подразумевались не только и не столько «черный день», сколько времена с более выгодной процентной ставкой и ценами.

Таким образом, он первый сформулировал функциональную зависимость спроса на деньги со ставкой процента и такое понятие как флоу денег между real economy и capital markets.

Кейнс задумался о том как экономический субъект в моменте принимает решение о хранении наличности или долга. Он вывел, что, дословно, «неопределенность, как БЕСПОКОЙСТВО» о будущем создает у субъекта спрос на деньги. И накопление денег, вместо производственных активов, даже с учетом того что это не выгодно, вполне объяснимо:

потому что, частично благодаря нашим рассудочным соображениям, а частично — инстинктивным побуждениям, наше желание держать деньги в качестве средства хранения богатства служит показателем степени нашего недоверия нашим собственным расчетам и конвенциональному взгляду на будущее. … Обладание реальными деньгами снижает уровень нашего беспокойства, и премия, которую мы требуем за то, чтобы расстаться с деньгами, является мерилом степени нашего беспокойства

Из этого раздела выносим Вывод1: cвязь между ценами и деньгами не такая уж линейная в мире где есть «ожидания» людей, скорость обращения денег, и финансовые рынки.

Теперь рассмотрим результаты интересного исследования*

Взяты:

1. Годовые темпы роста M2 и данные по инфляции США, Великобритания, Япония, Германия, Еврозона, БРИКС и некоторые члены АСЕАН стран, с 1960 по 2012 год.

2. В качестве мерила цен- CPI

3. В качестве money supply — M2, тк по сравнению с М3 у М2 более высокая связь с ценами (а у М3 с рынками капитала). Почему Байкал берет М1 то есть только наличность — мне вообще не ясно.

Сначала строим так называемый recursive coefficient M2 на CPI и видим — что то сломалось примерно в 1980м году.

Бьем данные на отрезки и строим линейные регрессии по 62го по 80ый, с 80го по 90ый, 91й — 2010й года

Смотрим и дивимся:

Вывод 2: Собственно мы видим что связь цен от М2 медленно ломалась и стала даже обратной.

Это справедливо для США и развитых стран, для Латинской Америки и стран ASEAN за исключением Филипиин и Малазии. А для стран БРИКС за исключением… Китая и РОССИИ! В конце покажу картинку отдельно по России. У нас наоборот корр-ция менялась со слабой на сильную. Полагаю это связано с коммунистическим прошлым и регулированием всего и вся. И еще с уровнем жизни и ожиданий населения. Да-да, опять это слово "Ожидания". Это супер важно в итоге в современном мире.

То есть, инфляционный парадокс в мире в целом ЕСТЬ. Но почему же так происходит? Во второй части расскажу. А то много очень буков. Нам нужно будет в общих чертах разобраться в том как вообще сейчас деньги создаются, и затем свести всё полученное из трех частей в выводы и окончательно разбить миф.

Часть 2

Мы увидели, что эта функциональная зависимость была достаточно уверенной до конца 80х годов, а начиная с 90х для развитых стран эти связь сначала сломалась, а сейчас и вовсе есть слабая отрицательная корреляция. Это сейчас активно исследуется экономистами по всему миру как "инфляционный парадокс"

В принципе причин парадокса достаточно много. Разберем коротко основные с поверхности, а потом копнем поглубже в поведенческие патерны.

Перво-наперво это конечно liquidity leakage.

Как вообще создаются деньги? Представим закрытую экономику без финансовых рынков:

ЦБ создает эмиссию и кредитует коммерческие банки. В этот момент еще ничего не «напечатано», тк деньги не в экономике.

Банки раздают кредиты бизнесу. Бизнес запускает расширение производства, или создание новых товаров/услуг. Растет выручка, растут доходы рабочих и акционеров подстегивая их персональное потребление и создавая давление на цены. ЦБ наблюдает за этими процессами и поддерживает в экономике уровень наличности «необходимый и достаточный» что бы все это работало. Очевидно, что «напечатанных» денег не должно быть ровно столько же сколько эмитированных тк не все они находятся в обороте. Это идеальный сценарий.

В реальном мире все сложнее тк ЦБ регулирует предложение денег как через эмиссию так и через финансовые рынки. Такая модель делает возможной ситуацию когда коммерческие банки получают излишек денег, и тк хранение не выгодно то они ищут пути их вложений на финансовых рынках. Равно как предприятие, получив кредит может и не запустить их в реальный сектор, а тоже куда то вложить или кому то одолжить под больший процент. Этим например занимается регулярно компания APPL, в чем легко убедиться по их отчетам. Рабочие и акционеры увеличив свой доход думают — бежать ли их тратить или всего хватает и можно поиграть в кол-опционы на Теслу. Так возникает liquidity leakage:

В целом деда Кейнс об этом и писал как про спекулятивный фактор. Человеки решают в моменте что выгоднее — дать в долг или взять в долг, и человеки оценивают свой уровень уверенности и «беспокойства» для того что бы принять решение — расставаться с деньгами или нет. Серьезный-ли это фактор? Безусловно. Основной-ли? Я не уверен.

2. Утечка денег в другие экономики. Тут в каментах к прошлому посту уважаемый @А. Г. предложил рассмотреть импорт и субсидирование сельхоз сектора как факторы. Насчет сельского хозяйства уверенно не скажу. Импорт это конечно фактор вытекания ликвы, но переоцениваемый.

Доля импорта в расходах домохозяйств только 20%:

И есть еще мнение что мол США импортирует из Китая сильно много, но на самом деле в общем импорте, Китай это только 20%:

Надо понимать что это всякая шарабара типа зарядки, павербанки и шмот. Копеечные продукты. В то же время в США существуют гигантские области — авиастроение, машиностроение (не путать с автомобилями), айти, строительство, финансы, итд итп. Медицинские томографы к примеру не продаются в магазинах и на амазоне, но треть мирового рынка этих устройств принадлежит GM. Даже у нас в поликлиниках вы равновероятно увидите либо GM либо Siemens. Ну и еще сотни категорий и других примеров. Короче говоря, дешевый импорт из Китая не сдерживает рост CPI imo.

Еще один фактор — затоваренность рынков. На рынке очень много предложения товаров и услуг. Не буду заваливать тему графиками, поверьте на слово. Мы живем в период самого широкого товарного ассортимента, практически мгновенной товарной доступности, наибыстрейшего time to market и жесточайшей конкуренции. Поэтому бизнес неохотно инвестирует в производство- какой смысл? Значит кредит не выбирается и у предприятий и банков возникает избыток денег. Они не идут в экономику и в цены на продукты.

Но если честно это все сейчас уже следствия. А вот то, что лично мне кажется фактором- причиной. Называется он:

RWS — 'relatively wealthy society'

Впервые этот феномен начал проявляться в Японии- стране с довольно высоким доходом на душу населения. У большой части населения условного говоря «всё есть». (К проживанию в будках они почему то привыкли и не считают это чем то зашкварным). На остальное они тратят весьма сдержанно, у них в 90х годах еще не было западного менталитета консьюмеризма — поменять «новое на очень новое». Излишки средств японцы с удовольствием тратили в путешествиях по миру (одна из самых путешествующих наций), в сбережения, ну и инвестировали в финансовые рынки… США, конечно же :) Поэтому все попытки ЦБ Японии разогнать инфляцию через эмиссию терпели крах, liquidity leakage был непобедим из-за менталитета самих японцев!

Вторая основополагающая вещь это инфляционные ожидания. Она произошла уже в 2000х с японцами. Это эдакая национальная очистка памяти от такого вообще понятия как инфляция. Пришли новые поколения и даже не одно, которые в принципе не знали что это такое — инфляция. У них уже пропал страх обесценения денег. Если задуматься, и разобрать те же аргентинский, венесуэльский, российский сценарии, то ГИПЕР инфляция это паника населения прежде всего. Безудержное стремление избавляться от денег, порождающая дефицит. Таким образом инфляция порождает ожидания, которые порождают инфляцию, и запускается такой эмоционально-экономический цикл.

Вот например, наш график по зависимости CPI от M2, с учётом «свежей» памяти о том как всё постоянно обесценивается через курс (импортируемая инфляция):

Всё чётко и понятно. Наш народ так натерпелся в 90х и 2000х ценовых шоков, что стремиться избавиться от рубля при первом же шухере. Прошлый год — не исключение, по головам буквально побежали тарить квартиры и машины на ковидных курсовых шоках. Так что мы, в этом смысле финансово здоровы. Хотя и завидуем японцам :) Сравните с США, дублирую их регрессию:

Вот именно об этом и писал дедушка Кейнс, выводя функцию цен еще и от такого фактора как «ожидания» людей. Вот почему я в прошлой статье выделил его труды на фоне классических теорий.

А в развитом мире тревожная ситуация. В США у людей есть несравнимо больше товаров и услуг чем у стран третьего мира. И причем давно.

И если раньше США были оплотом «обжорства» всех видов товаров, а консьюмеризм был целый век чуть ли не религией, раздуваемой через СМИ, масс-медиа и всякие лощеные селебрити, то сейчас происходит интересный сдвиг. Тектонический я бы сказал. Во первых в США прилично растут сбережения первый раз за многие десятилетия:

Во вторых, приходит поколение для которых авторитеты не указ. И жопа Кардашьян не является для них священным символом. Я уже писал о них в статьях про Теслу. Тревогу бьют социологи которых нанимает бизнес для исследований. Зеты не хотят 20 пар туфель! игнорят журналы втюхивающие им горы шмота, не покупают 3 тачки на семью. ОНИ ВАЩЕ НОРМАЛЬНЫЕ НЕ !? Тут не то что инфляцию, тут бы просто поддерживать прибыли на текущем уровне хоть как то. То есть, культура потребления меняется.

И опять же стирание памяти о разгоне цен, т.к. последний такой рост был в 80х годах. Пришли милениалы, потом зеты, которые вообще не ощущают такой тревоги. Пока что латинос и черные со своей тягой к блестящему как то это уравновешивают. Но этот поезд не бесконечный, и как я показывал в прошлый раз — корел уже слабо отрицательный.

По этим причинам, прежде всего социальным, поведенческим причинам, RWS я полагаю пришел в США всерьез и надолго, более того он только в процессе. И вот поэтому деньги домохозяйств текут в заначки и на рынок, а инфляция если и будет то не высокая и уж точно не галопирующая или ГИПЕР. Весь мир должен затаив дыхание молиться, что бы американцы массово включили обратно свой режим «трать сейчас, а потом видно будет».

На этом с данным мифом всё. На следующий раз официально комичусь разобрать уже набивший оскомину миф:

«да этот SP500 растет все последние годы только за счет FANG»

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба