10 марта сеть магазинов фиксированных цен Fix Price планирует провести IPO на Лондонской фондовой бирже, а глобальные депозитарные расписки компании начнут торговаться на Московской бирже.

О компании

Fix Price (LSE, MCX: FIXP) — крупный дискаунтер, работающий в формате магазинов фиксированных цен. Компания основана в 2007 году. Сеть активно растет, у нее около 4 тысяч магазинов, находящихся в 75 регионах России и странах СНГ. Большая часть магазинов собственные, но есть и те, что работают по франшизе.

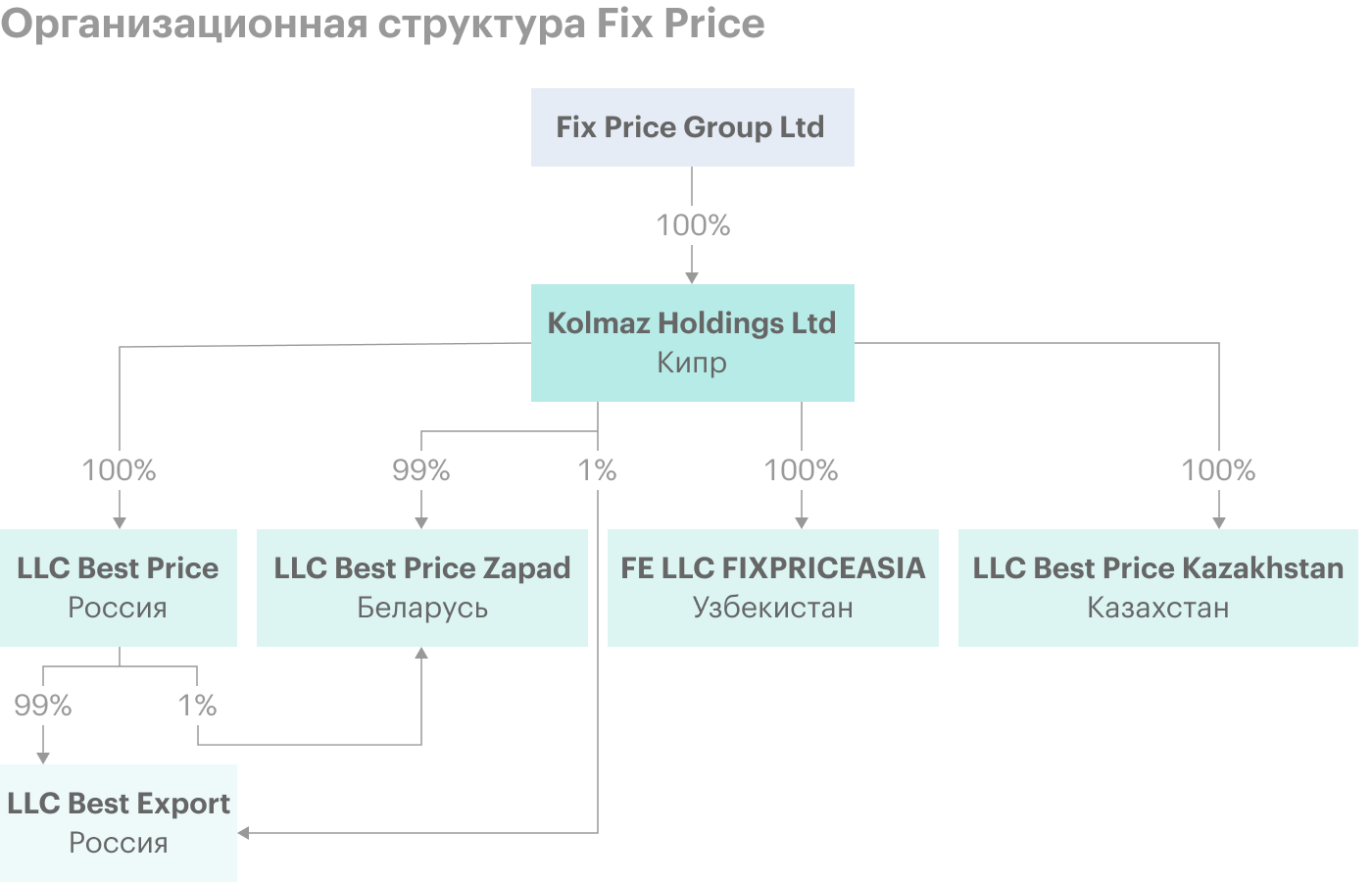

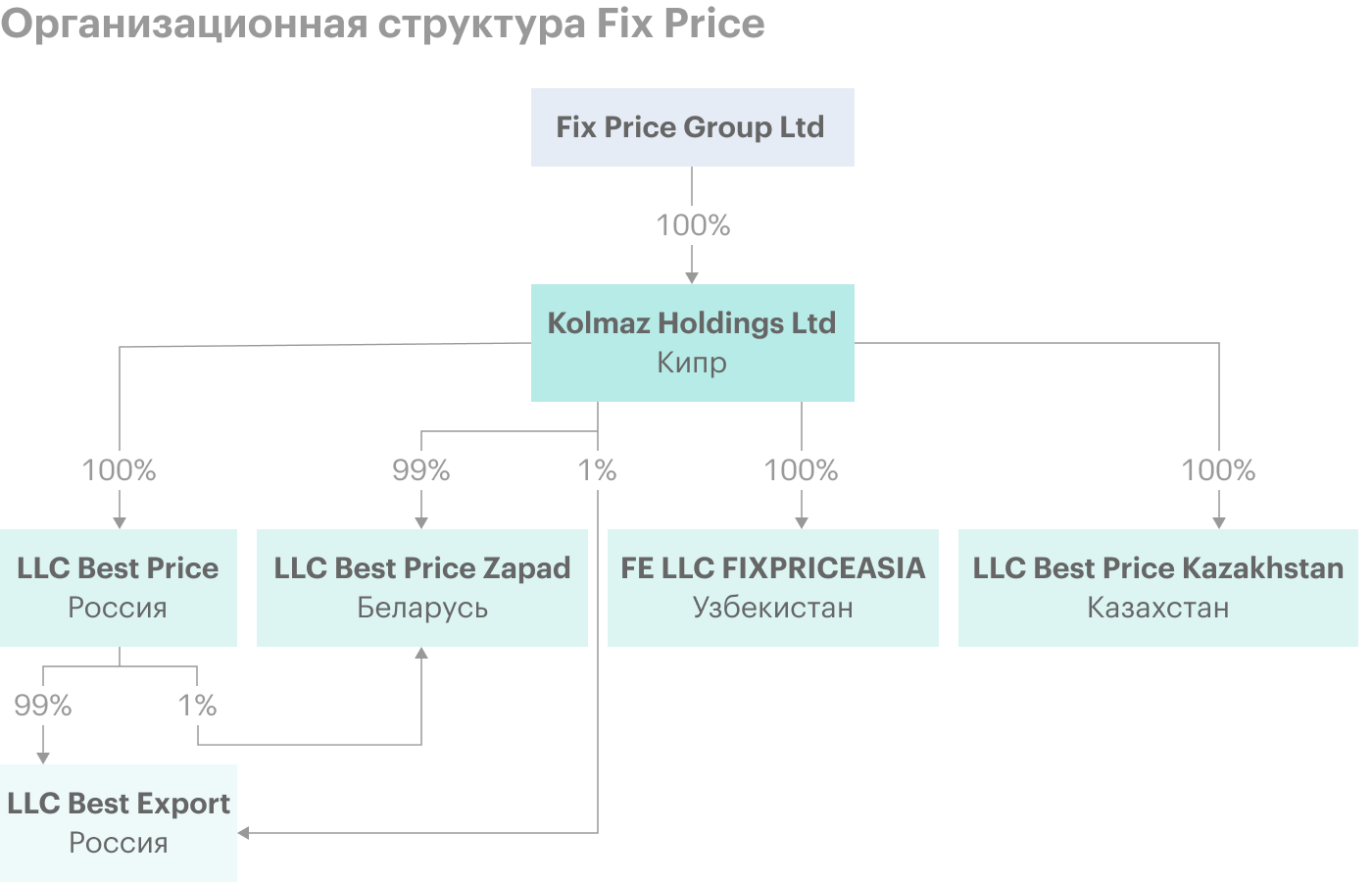

На Московской бирже будут торговаться глобальные депозитарные расписки на акции головной структуры холдинга — компании Fix Price Group, зарегистрированной на Британских Виргинских Островах.

Количество магазинов сети по странам на 31 декабря 2020 года

Количество магазинов сети по годам

Лидер рынка магазинов фиксированных цен

Fix Price позиционирует себя не просто как дискаунтера, а именно как представителя отдельной рыночной ниши — магазинов фиксированных цен. В проспекте эмиссии компания приводит данные отраслевого исследования Oliver Wyman, согласно которому она занимает 93% данной рыночной ниши в России.

Магазины фиксированных цен — это ретейлеры с товарами, продающимися по одной или нескольким фиксированным ценам. В Fix Price товары продаются по 50, 55, 77, 99, 149 и 199 Р, а в начале февраля этого года добавили еще одну ценовую категорию — 249 Р. При этом по итогам 2020 года около 80% ассортимента продавалось в ценовых категориях ниже 100 Р.

Ценовых категорий у ретейлера немного, но ассортимент обширен: 1800 товарных позиций в 20 категориях товаров — от одежды и товаров для дома до продуктов питания и напитков. При этом примерно в равной пропорции продаются брендированные, небрендированные товары и товары собственных торговых марок.

Компания каждую неделю добавляет 40—60 новых позиций в зависимости от сезона и тенденций в ретейле, в целом обновляется около 60% ассортимента до 6 раз в год.

У Fix Price довольно обширная программа лояльности: 12 млн зарегистрированных пользователей, которые дают более трети выручки.

Для того чтобы сохранять низкие цены и при этом работать в плюс, Fix Price активно работает с себестоимостью: все магазины стандартизированы, договорные отношения налажены напрямую с поставщиками, компания участвует в разработке товаров, сокращая себестоимость, например, за счет упаковки. Также у Fix Price централизованная логистическая инфраструктура — восемь распределительных центров.

Продажи по категориям товаров по итогам 2020 года

Финансовые показатели

У Fix Price впечатляющие финансовые показатели: выручка и прибыль растут отличными темпами, низкий уровень долга, средний рост сопоставимых продаж (LFL) за 16 кварталов на конец 2020 года — аж 19%.

Выручка, чистая прибыль и чистый долг по годам в миллиардах рублей

Акционерный капитал

У Fix Price, скажем так, любопытный состав акционеров: кроме легко ожидаемых основателей и топ-менеджеров, здесь присутствует Marathon Group, инвестиционная компания — крупный акционер «Магнита», и инвестиционный банк Goldman Sachs.

Структура акционерного капитала до IPO

Действия в преддверии IPO

1 марта компания объявила о начале формирования книги заявок — ее закрыли за день из-за большого спроса.

Акционеры планируют продать до 170 млн ГДР по 8,75—9,75 $ за штуку. Таким образом, общее предложение будет в диапазоне 1,5—1,7 млрд долларов, а общая капитализация компании составит 7,4—8,3 млрд долларов. При этом Fix Price заключила отдельные соглашения с крупными фондами под управлением BlackRock, GIC, с Катарским суверенным фондом (QIA), которые будут выступать якорными инвесторами и обязуются при определенных условиях купить ценных бумаг компании суммарно на 475 млн долларов. Продавать ценные бумаги будут именно действующие акционеры, а не сама компания — похоже, эти деньги не пойдут на развитие Fix Price. Также компания указывает, что некоторые из продающих акционеров могут предоставить опцион для дополнительного размещения еще 15% от продаваемого в рамках IPO объема ГДР.

К сожалению, компания не объявляет, какие доли останутся у акционеров после IPO, ограничиваясь общей фразой про то, что основатели компании продолжат владеть значительной долей.

Также хочется обратить внимание на то, что в соответствии с лучшими практиками корпоративного управления Fix Price планирует после IPO включить в состав совета директоров трех известных в бизнес-среде независимых директоров: основателя «М-видео» и бывшего члена совета директоров X5 Retail Group Александра Тынкована, бывшего финансового директора KPMG в России и СНГ, а также действующего члена совета директоров «Магнита», «Группы ПИК» и банка «Ак Барс» Грегора Мовата и работавшую в Goldman Sachs, Morgan Stanley и UBS Елену Титову, которая также выступает действующим членом совета директоров банков «Открытие», «Траст» и компании Qiwi.

Почему акции могут вырасти после IPO

Бурно растущий бизнес в растущем сегменте. Показатели Fix Price действительно растут очень хорошими темпами. Вполне вероятно, что рост бизнеса продолжится.

В отраслевом исследовании Oliver Wyman приводится вывод, что сегмент магазинов фиксированных цен в России занимает слишком малую долю в общем рынке ретейла по сравнению с развитыми странами, поэтому ему есть куда расти — как по размеру доли рынка, так и по количеству магазинов.

Пандемия коронавируса и последовавший за нею кризис не лучшим образом сказались на благосостоянии россиян: Росстат подсчитал, что за 2020 год реальные располагаемые доходы населения упали на 3,5%. А инфляция при этом достигла пятилетнего максимума, по итогам 2020 года достигнув 4,9%, что даже превышает ключевую ставку ЦБ РФ. Такие печальные тенденции способствуют росту популярности дискаунтеров и, в частности, магазинов фиксированных цен.

Прибыльный и слабо закредитованный бизнес. По нынешним временам это практически редкость, но Fix Price не только показывает прекрасный рост выручки, но при этом прибылен и слабо закредитован, в отличие от того же Ozon.

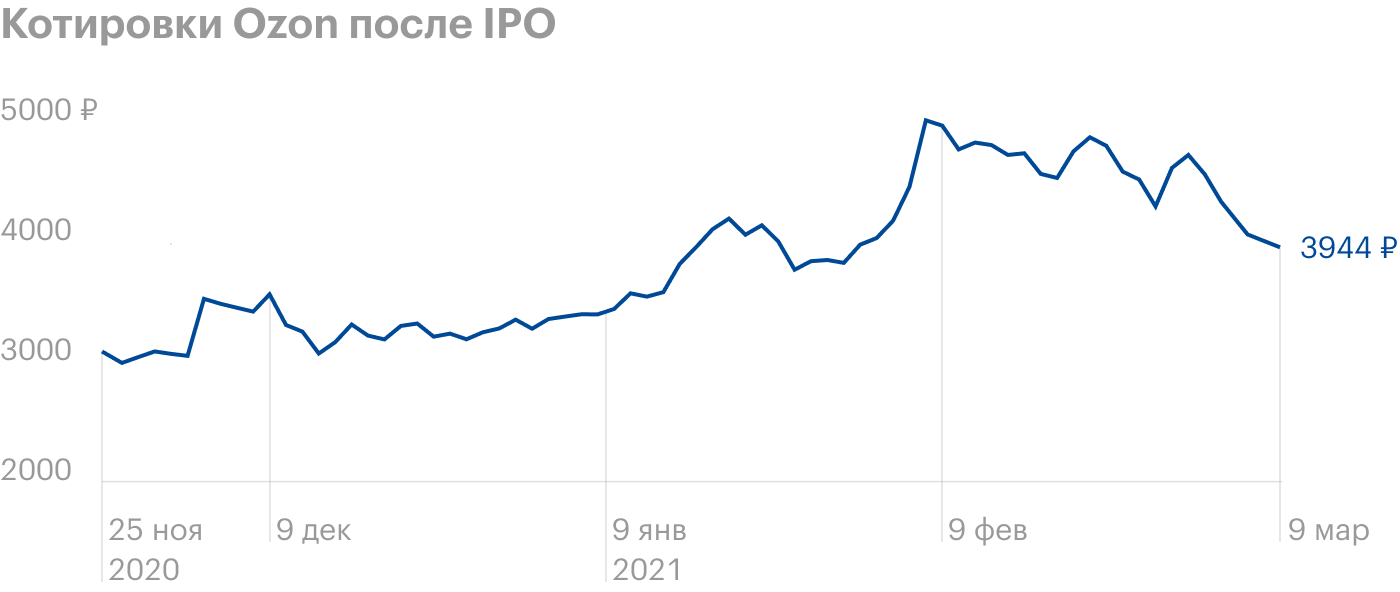

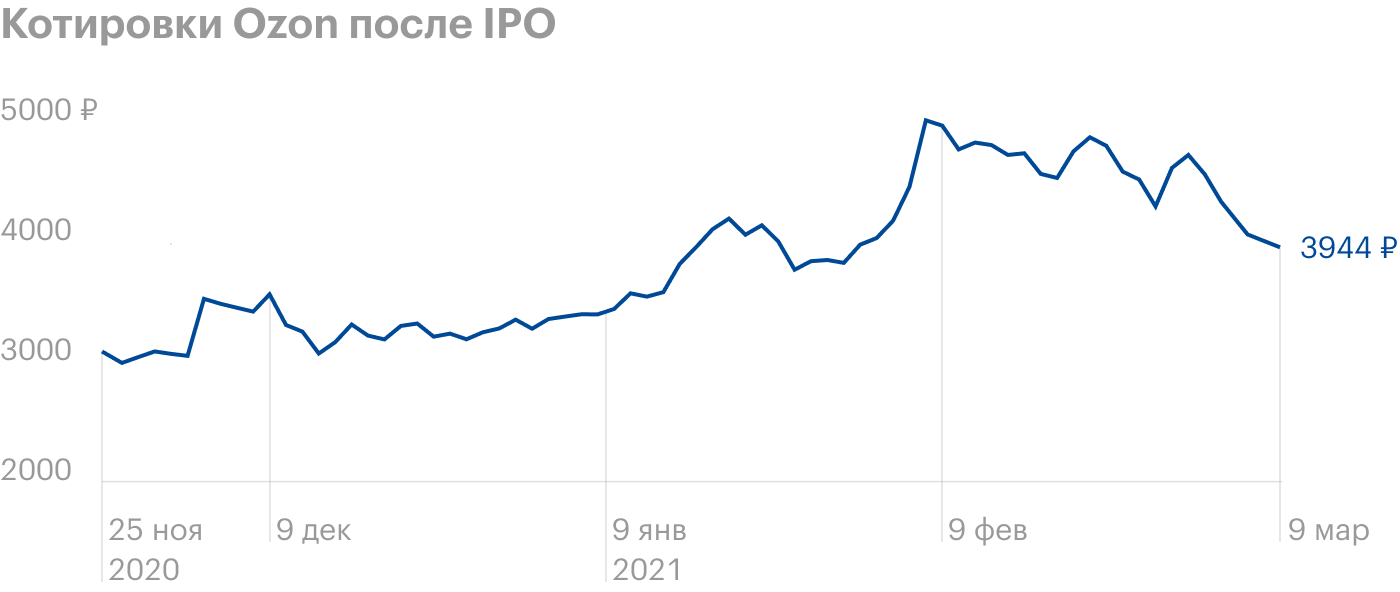

Успешное IPO Ozon. Несмотря на убыточность и закредитованность, IPO Ozon прошло очень успешно и цена его ценных бумаг значительно выросла с тех пор. Это может подстегнуть инвесторов, особенно рассчитывающих на короткую и среднюю перспективу, активно покупать ГДР Fix Price в надежде на аналогичную историю роста.

Дивиденды и дивидендная политика. Кроме всего прочего, Fix Price умудряется еще и платить дивиденды, а также наращивать их вслед за ростом чистой прибыли. Компания планирует продолжать выплачивать дивиденды и после IPO, при этом в соответствии с лучшими практиками она предполагает платить их дважды в год из расчета минимум 50% чистой прибыли по МСФО при значении мультипликатора net debt / EBITDA меньше 1.

Солидные акционеры и совет директоров. Не так много российских компаний могут похвастаться участием в их капитале самого Goldman Sachs. Это что-то да значит. А новые лица в совете директоров — действительно люди с многолетним опытом на руководящих должностях и в советах директоров крупных успешных компаний, которые могут помочь Fix Price достигнуть новых успехов в бизнесе.

Доля рынка магазинов фиксированных цен в ретейле в разных странах по итогам 2019 года

Количество магазинов фиксированных цен, потенциальное количество и процент насыщения рынка в основных странах присутствия Fix Price по итогам 3 квартала 2020 года

Доля рынка магазинов фиксированных цен в ретейле в России, начиная с 2020 года данные прогнозные

Дивиденды по годам в миллиардах рублей

Почему акции могут упасть после IPO

Дорогая оценка. Видимо, на фоне успешного IPO Ozon Fix Price оценила себя откровенно дорого: по мультипликаторам P / E и EV / EBITDA Fix Price значительно превышает средние мультипликаторы публичных ретейлеров, а капитализация грозит превысить капитализацию значительно более крупного «Магнита», а, возможно, даже и X5 Retail Group.

Высококонкурентный сектор. Хотя Fix Price позиционирует себя как представителя отдельного сегмента ретейла, это не избавляет компанию от конкуренции со стороны остальных ретейлеров. А этот сектор очень конкурентен, что мы уже рассматривали в статьях про Ozon и «Окей». К тому же именно сейчас конкуренция среди дискаунтеров выходит на новый уровень: «Светофор» еще по итогам 2019 года вошел в десятку крупнейших продуктовых ретейлеров, «Окей» уже несколько лет успешно развивает сеть «Да!», X5 Retail Group запустила сеть «Чижик», «Магнит» — магазины «Моя цена», а «Лента» — «365+».

С дивидендами не все однозначно. Положительные стороны дивидендов есть, но существует и некоторый негатив: с такой дорогой оценкой бизнеса дивидендная доходность вряд ли будет высокой — возможно, около 2%. По меркам российского фондового рынка это немного. А еще в последние два года компания выплачивала объем дивидендов больше чистой прибыли, что в итоге привело к тому, что собственный капитал ушел в отрицательную зону, и это немного затруднит дальнейшую выплату дивидендов.

Все же не Ozon. Стоит учитывать, что успешное IPO и дальнейший рост котировок ценных бумаг Ozon во многом обусловлены тем, что его образ бурно растущей технологической компании, занимающейся цифровизацией традиционного бизнеса, считается очень модным по нынешним временам. Fix Price же с этой точки зрения, наоборот, выступает традиционным, «скучным» бизнесом, так что вряд ли будет будоражить умы инвесторов.

Мультипликаторы Fix Price и крупнейших публичных продуктовых ретейлеров за 2020 год

В итоге

Fix Price — очень интересный эмитент. Кажется, у компании получается совмещать несовместимое: бурно расти, быть прибыльной, слабо закредитованной и платить дивиденды. Из-за этого и еще, возможно, из-за успешного IPO Ozon нынешние акционеры хотят продать акции компании по очень значительной цене.

При этом у цены есть как множество предпосылок вырасти еще сильнее, так и множество предпосылок упасть, так что перед инвесторами, задумывающимися над инвестициями в Fix Price, стоит довольно сложный выбор.

О компании

Fix Price (LSE, MCX: FIXP) — крупный дискаунтер, работающий в формате магазинов фиксированных цен. Компания основана в 2007 году. Сеть активно растет, у нее около 4 тысяч магазинов, находящихся в 75 регионах России и странах СНГ. Большая часть магазинов собственные, но есть и те, что работают по франшизе.

На Московской бирже будут торговаться глобальные депозитарные расписки на акции головной структуры холдинга — компании Fix Price Group, зарегистрированной на Британских Виргинских Островах.

Количество магазинов сети по странам на 31 декабря 2020 года

Количество магазинов сети по годам

Лидер рынка магазинов фиксированных цен

Fix Price позиционирует себя не просто как дискаунтера, а именно как представителя отдельной рыночной ниши — магазинов фиксированных цен. В проспекте эмиссии компания приводит данные отраслевого исследования Oliver Wyman, согласно которому она занимает 93% данной рыночной ниши в России.

Магазины фиксированных цен — это ретейлеры с товарами, продающимися по одной или нескольким фиксированным ценам. В Fix Price товары продаются по 50, 55, 77, 99, 149 и 199 Р, а в начале февраля этого года добавили еще одну ценовую категорию — 249 Р. При этом по итогам 2020 года около 80% ассортимента продавалось в ценовых категориях ниже 100 Р.

Ценовых категорий у ретейлера немного, но ассортимент обширен: 1800 товарных позиций в 20 категориях товаров — от одежды и товаров для дома до продуктов питания и напитков. При этом примерно в равной пропорции продаются брендированные, небрендированные товары и товары собственных торговых марок.

Компания каждую неделю добавляет 40—60 новых позиций в зависимости от сезона и тенденций в ретейле, в целом обновляется около 60% ассортимента до 6 раз в год.

У Fix Price довольно обширная программа лояльности: 12 млн зарегистрированных пользователей, которые дают более трети выручки.

Для того чтобы сохранять низкие цены и при этом работать в плюс, Fix Price активно работает с себестоимостью: все магазины стандартизированы, договорные отношения налажены напрямую с поставщиками, компания участвует в разработке товаров, сокращая себестоимость, например, за счет упаковки. Также у Fix Price централизованная логистическая инфраструктура — восемь распределительных центров.

Продажи по категориям товаров по итогам 2020 года

Финансовые показатели

У Fix Price впечатляющие финансовые показатели: выручка и прибыль растут отличными темпами, низкий уровень долга, средний рост сопоставимых продаж (LFL) за 16 кварталов на конец 2020 года — аж 19%.

Выручка, чистая прибыль и чистый долг по годам в миллиардах рублей

Акционерный капитал

У Fix Price, скажем так, любопытный состав акционеров: кроме легко ожидаемых основателей и топ-менеджеров, здесь присутствует Marathon Group, инвестиционная компания — крупный акционер «Магнита», и инвестиционный банк Goldman Sachs.

Структура акционерного капитала до IPO

Действия в преддверии IPO

1 марта компания объявила о начале формирования книги заявок — ее закрыли за день из-за большого спроса.

Акционеры планируют продать до 170 млн ГДР по 8,75—9,75 $ за штуку. Таким образом, общее предложение будет в диапазоне 1,5—1,7 млрд долларов, а общая капитализация компании составит 7,4—8,3 млрд долларов. При этом Fix Price заключила отдельные соглашения с крупными фондами под управлением BlackRock, GIC, с Катарским суверенным фондом (QIA), которые будут выступать якорными инвесторами и обязуются при определенных условиях купить ценных бумаг компании суммарно на 475 млн долларов. Продавать ценные бумаги будут именно действующие акционеры, а не сама компания — похоже, эти деньги не пойдут на развитие Fix Price. Также компания указывает, что некоторые из продающих акционеров могут предоставить опцион для дополнительного размещения еще 15% от продаваемого в рамках IPO объема ГДР.

К сожалению, компания не объявляет, какие доли останутся у акционеров после IPO, ограничиваясь общей фразой про то, что основатели компании продолжат владеть значительной долей.

Также хочется обратить внимание на то, что в соответствии с лучшими практиками корпоративного управления Fix Price планирует после IPO включить в состав совета директоров трех известных в бизнес-среде независимых директоров: основателя «М-видео» и бывшего члена совета директоров X5 Retail Group Александра Тынкована, бывшего финансового директора KPMG в России и СНГ, а также действующего члена совета директоров «Магнита», «Группы ПИК» и банка «Ак Барс» Грегора Мовата и работавшую в Goldman Sachs, Morgan Stanley и UBS Елену Титову, которая также выступает действующим членом совета директоров банков «Открытие», «Траст» и компании Qiwi.

Почему акции могут вырасти после IPO

Бурно растущий бизнес в растущем сегменте. Показатели Fix Price действительно растут очень хорошими темпами. Вполне вероятно, что рост бизнеса продолжится.

В отраслевом исследовании Oliver Wyman приводится вывод, что сегмент магазинов фиксированных цен в России занимает слишком малую долю в общем рынке ретейла по сравнению с развитыми странами, поэтому ему есть куда расти — как по размеру доли рынка, так и по количеству магазинов.

Пандемия коронавируса и последовавший за нею кризис не лучшим образом сказались на благосостоянии россиян: Росстат подсчитал, что за 2020 год реальные располагаемые доходы населения упали на 3,5%. А инфляция при этом достигла пятилетнего максимума, по итогам 2020 года достигнув 4,9%, что даже превышает ключевую ставку ЦБ РФ. Такие печальные тенденции способствуют росту популярности дискаунтеров и, в частности, магазинов фиксированных цен.

Прибыльный и слабо закредитованный бизнес. По нынешним временам это практически редкость, но Fix Price не только показывает прекрасный рост выручки, но при этом прибылен и слабо закредитован, в отличие от того же Ozon.

Успешное IPO Ozon. Несмотря на убыточность и закредитованность, IPO Ozon прошло очень успешно и цена его ценных бумаг значительно выросла с тех пор. Это может подстегнуть инвесторов, особенно рассчитывающих на короткую и среднюю перспективу, активно покупать ГДР Fix Price в надежде на аналогичную историю роста.

Дивиденды и дивидендная политика. Кроме всего прочего, Fix Price умудряется еще и платить дивиденды, а также наращивать их вслед за ростом чистой прибыли. Компания планирует продолжать выплачивать дивиденды и после IPO, при этом в соответствии с лучшими практиками она предполагает платить их дважды в год из расчета минимум 50% чистой прибыли по МСФО при значении мультипликатора net debt / EBITDA меньше 1.

Солидные акционеры и совет директоров. Не так много российских компаний могут похвастаться участием в их капитале самого Goldman Sachs. Это что-то да значит. А новые лица в совете директоров — действительно люди с многолетним опытом на руководящих должностях и в советах директоров крупных успешных компаний, которые могут помочь Fix Price достигнуть новых успехов в бизнесе.

Доля рынка магазинов фиксированных цен в ретейле в разных странах по итогам 2019 года

Количество магазинов фиксированных цен, потенциальное количество и процент насыщения рынка в основных странах присутствия Fix Price по итогам 3 квартала 2020 года

Доля рынка магазинов фиксированных цен в ретейле в России, начиная с 2020 года данные прогнозные

Дивиденды по годам в миллиардах рублей

Почему акции могут упасть после IPO

Дорогая оценка. Видимо, на фоне успешного IPO Ozon Fix Price оценила себя откровенно дорого: по мультипликаторам P / E и EV / EBITDA Fix Price значительно превышает средние мультипликаторы публичных ретейлеров, а капитализация грозит превысить капитализацию значительно более крупного «Магнита», а, возможно, даже и X5 Retail Group.

Высококонкурентный сектор. Хотя Fix Price позиционирует себя как представителя отдельного сегмента ретейла, это не избавляет компанию от конкуренции со стороны остальных ретейлеров. А этот сектор очень конкурентен, что мы уже рассматривали в статьях про Ozon и «Окей». К тому же именно сейчас конкуренция среди дискаунтеров выходит на новый уровень: «Светофор» еще по итогам 2019 года вошел в десятку крупнейших продуктовых ретейлеров, «Окей» уже несколько лет успешно развивает сеть «Да!», X5 Retail Group запустила сеть «Чижик», «Магнит» — магазины «Моя цена», а «Лента» — «365+».

С дивидендами не все однозначно. Положительные стороны дивидендов есть, но существует и некоторый негатив: с такой дорогой оценкой бизнеса дивидендная доходность вряд ли будет высокой — возможно, около 2%. По меркам российского фондового рынка это немного. А еще в последние два года компания выплачивала объем дивидендов больше чистой прибыли, что в итоге привело к тому, что собственный капитал ушел в отрицательную зону, и это немного затруднит дальнейшую выплату дивидендов.

Все же не Ozon. Стоит учитывать, что успешное IPO и дальнейший рост котировок ценных бумаг Ozon во многом обусловлены тем, что его образ бурно растущей технологической компании, занимающейся цифровизацией традиционного бизнеса, считается очень модным по нынешним временам. Fix Price же с этой точки зрения, наоборот, выступает традиционным, «скучным» бизнесом, так что вряд ли будет будоражить умы инвесторов.

Мультипликаторы Fix Price и крупнейших публичных продуктовых ретейлеров за 2020 год

В итоге

Fix Price — очень интересный эмитент. Кажется, у компании получается совмещать несовместимое: бурно расти, быть прибыльной, слабо закредитованной и платить дивиденды. Из-за этого и еще, возможно, из-за успешного IPO Ozon нынешние акционеры хотят продать акции компании по очень значительной цене.

При этом у цены есть как множество предпосылок вырасти еще сильнее, так и множество предпосылок упасть, так что перед инвесторами, задумывающимися над инвестициями в Fix Price, стоит довольно сложный выбор.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба