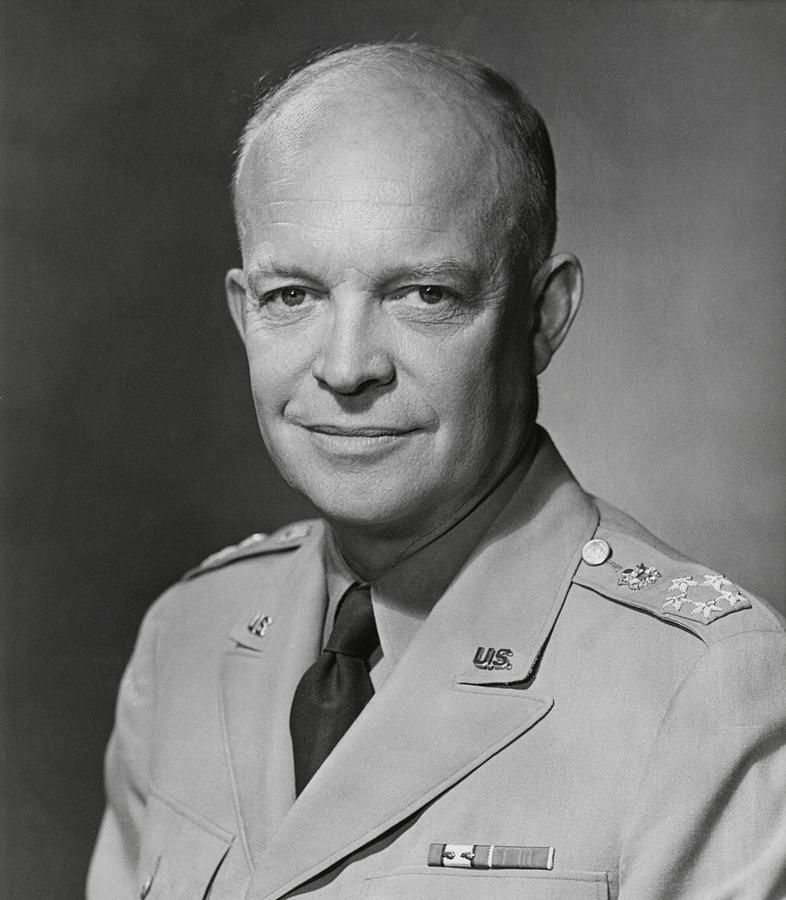

24 декабря 1943 года, в разгар Второй мировой войны, генерал Дуайт Эйзенхауэр (Dwight Eisenhower) занял пост главнокомандующего союзными войсками в Западной Европе.

Это было большим событием после такого поворотного года.

В 1943 году Гитлер потерпел сокрушительную поражение под Сталинградом, а к концу года он почти потерял Италию.

Союзники увидели свет в конце туннеля. Победа была в пределах досягаемости, и они уже работали над планом вторжения в Нормандию под кодовым названием «Операция« Оверлорд», которое должно было положить конец немецкой оккупации Франции и открыть дорогу в сердце гитлеровской Германии летом 1944 года.

Назначение Эйзенхауэра стало окончательным признанием военного превосходства США; как верховный главнокомандующий союзников он превосходил всех по званию, включая британских и французских генералов.

То, что США стали во главе западных союзников, казалось естественным.

В тот момент правительство США направляло все свои усилия на финансирование войны. Военные расходы уже достигли рекордных отметок в 1942 году, который стал первым полным годом участия Америки во Второй мировой войне.

Но к концу 1943 года военные расходы выросли втрое.

В результате государственный долг США резко вырос, превысив 60% ВВП. Этот огромный объем займов более чем в два раза превзошел размеры заимствований США во время Гражданской войны или Первой мировой войны.

Денег не хватало, и министерство финансов сделало все возможное для сбора средств. Налоговые ставки резко выросли, при этом максимальная предельная ставка достигла 94%. Они постоянно подталкивали общественность к покупке военных облигаций.

Но самое главное, Федеральная резервная система значительно увеличила денежную массу, по сути «печатая» деньги, необходимые федеральному правительству для оплаты военных расходов.

Фактически, 1943 год был рекордным годом денежной экспансии.

Денежный агрегат М2, ключевой показатель количества денег в финансовой системе, вырос в 1943 году больше, чем за любой другой год в истории США, до или после.

А потом появился Ковид.

В прошлом году федеральное правительство США потратило столько денег на борьбу с коронавирусом, что государственный долг вырос на поразительные $4.5 трлн. И они собираются принять еще один пакет расходов на $1.9 трлн.

Примите во внимание, что прогнозируемый бюджетным управлением Конгресса «базовый дефицит» на этот финансовый год уже превышает $1 трлн. Так что теперь они наваливают еще больше.

Как и в 1940-х годах, именно Федеральный резерв компенсирует большую часть дефицита.

В прошлом году ФРС напечатала столько денег, что M2 вырос больше всего с 1943 года.

По крайней мере, в 1943 году они сражались с нацистами; в 2020 году они наколдовали невероятные суммы денег из воздуха, чтобы заплатить людям, чтобы те оставались дома.

Кроме того рекордная денежная экспансия продолжится в этом году.

Исходя из кредитно-денежных программ, которые уже выполняет ФРС, M2 в этом году вырастет еще на $2.3 трлн, или примерно на 12%.

И это до того, как они придумают что-нибудь новенькое. Если загадочным образом обнаружится Covid-21, или правительство решит потратить еще $2 трлн на стимулирование, или они примут Закон обо всем зеленом, денежный пузырь расширится еще больше.

Я хочу это подчеркнуть: такое необычайное увеличение денежной массы несет большие риски. И главный риск - это инфляция.

Это простая концепция: чем больше денег они создают, тем менее ценными становятся остальные деньги.

И мы уже видим некоторые ранние признаки инфляции и слабости доллара. Например, доллар подешевел почти против каждой важной валюты за последние полгода.

Кроме того, на прошлой неделе министерство труда объявило, что январский индекс цен производителей достиг самого высокого уровня за более чем десятилетие.

Кроме того, несколько сырьевых товаров, от меди до хлопка и сырой нефти, выросли в цене, а индекс сырьевых товаров CRB в этом году уже вырос на 15%.

Товарные ресурсы - это, по сути, сырье, из которого состоят потребляемые нами товары - от мобильных телефонов до новостроек.

Поэтому, когда цены на сырьевые товары растут, производство товаров, которые мы потребляем, обходится дороже… и это часто означает, что компании должны взимать с нас более высокую плату за свою продукцию.

Это и есть инфляция.

Примечательно, что Федеральная резервная система уже объявила о своей готовности допустить более высокие темпы инфляции, если цены начнут расти.

Так что они даже не скрывают своих намерений.

Возникает очевидный вопрос: как кто-то должен защищать свои сбережения в то время, когда и министерство финансов, и Федеральная резервная система ведут священный джихад против доллара?

Кажется, что для них нет слишком больших для печатания сумм денег, и недопустимых объемов долгов.

Обычно в такой инфляционной среде разумно владеть высококачественными активами. Это важная причина прекрасных результатов на фондовом рынке.

Но по понятным причинам многим может показаться некомфортным покупать акции по ценам, близким к рекордным, то есть платить 1000-кратную прибыль за зрелый, публичный бизнес.

Средняя компания, входящая в индекс S&P 500, сейчас имеет соотношение цена/прибыль около 40, что почти в 3 раза выше долгосрочного медианного значения. Он был выше только перед крахом доткомов и мировым финансовым кризисом в 2008/2009 гг.

Тоже самое можно сказать и о недвижимости, когда процентные ставки такие низкие (опять же благодаря Федеральному Резерву) цена кредита на покупку дома почти равна нулю. И все это загнало цены на недвижимость вверх, потому что люди могут позволить себе занимать и платить больше.

Будь то акции, недвижимость или что-то еще, трудно найти убежище в активе, который уже вырос до рекордно высокого уровня.

По иронии судьбы, один актив, который НЕ находится на рекордно высоком уровне, - это ЗОЛОТО. Это почти комично, учитывая инфляционную среду, в которой мы находимся, и тот факт, что золото является традиционным средством защиты от инфляции.

Многие товары, акции, недвижимость, криптовалюта и облигации взлетели в цене. Но золото на самом деле упало за последние ~ 6 месяцев. Так что по сравнению с ними золото относительно дешево.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба