10 марта 2021 smart-lab.ru Кузмичев Олег

Globaltruck — одна из крупнейших компаний на российском рынке автомобильных грузовых FTL-перевозок (Full Truck Load, доставка с полной загрузкой траков). В ноябре 2017 компания разместилась на Московской бирже по 132 рубля за акцию. Якорными инвесторами выступил РФПИ и инвесторы с Ближнего Востока (до 20% компании), спасибо этим парням за инвестиции в компанию – сегодняшняя цена за акцию меньше 40 рублей.

Хотелось бы коротко разобрать несколько вопросов (без рекомендаций):

— выполнили ли задачи, которые обещали после IPO;

— финансовые показатели;

— есть ли перспективы у компании?

1. Задачи после IPO

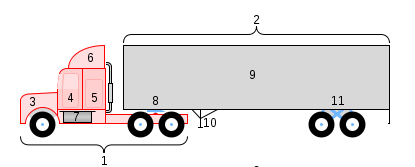

Выручка от IPO составила около 4 млрд руб, текущая капитализация 2.25 млрд рублей. Треть выручки от IPO ушло основателю Александру Елисееву. Остальную часть планировалось потратить на расширение бизнеса и покупку 350-450 тягачей и полуприцепов. На картинке цифрой 1 – обозначен тягач, цифрой 2 – полуприцеп.

Цитата из «Коммерсанта» с «загадочным источником»:

«Источник, знакомый с ходом размещения, говорит, что инвесторы возлагают большие надежды на рост компании за счет благоприятных рыночных факторов, в том числе дефицита грузовиков и ухода с рынка «серых» схем, что дает преимущество «белым» компаниям. При этом Globaltruck вполне может стать консолидатором сектора, говорит собеседник “Ъ”. Но один из самых важных факторов — качественный менеджмент, который сумел в короткие сроки создать одну из самых эффективных с операционной точки зрения компаний на рынке, добавляет он».

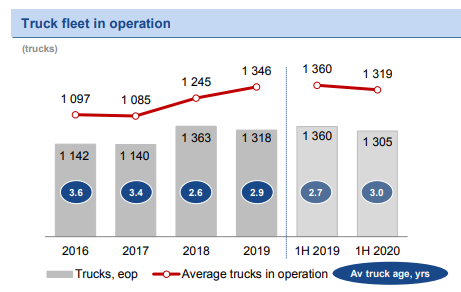

Большие надежды на рост цены акций явно не удались, а что с количеством автопарка?

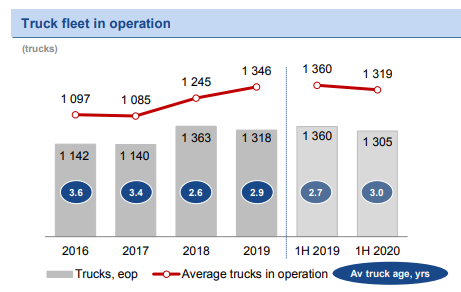

С прицепами похожая ситуация (всего полуприцепов сейчас 1450), получается за счет IPO приобрели 200 тягачей и 200 полуприцепов. Средний возраст автопарка держат на хорошем уровне, причем тягачи Volvo и Scania, полуприцепы Schmitz и Krone.

2. Финансовые показатели

Долг до IPO был 3 млрд рублей, после IPO на небольшое время стал 1.3 млрд рублей. На текущий момент долг опять 3 млрд рублей (в 2019 было 4 млрд рублей, сделали за год немаленький такой deleverage).

Выручка с даты IPO выросла на 50% (было 6.6 млрд, стало 9.3 млрд), EBITDA при этом осталась на том же уровне, а прибыль вообще снизилась.

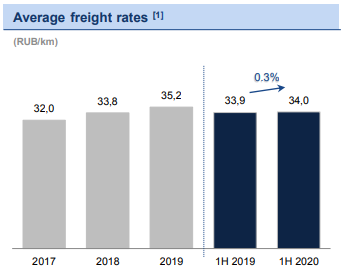

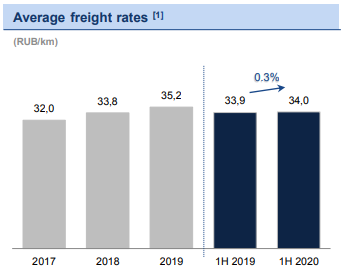

Основная проблема компании – цены на фрахт автотрака в РФ за 3.5 года не выросли (а топливо выросло). Ключевые затраты компании – топливо и зп дальнобойщикам (70% от всех затрат).

3. Перспективы.

— экс топ-менеджер Магнита при Сергее Галицком – Илья Саттаров полтора года назад стал СЕО компании. Через пару месяцев после назначения запустили buyback 5% акций группы (по 120 продаем, по 40 покупаем)). На текущий момент выкупили около половины объявленного объема;

— наращивать автопарк в ближайшие 3 года не планируют;

— основные заказчики из растущих бизнес-сегментов: e-commerce, retail (магнит и х5 снижают количество тягчей в последнее время), сырьевики (УГМК, ММК);

Илье Саттарову недавно задали вопрос:

« — Акции Globaltruck на «Московской бирже» сейчас торгуются вокруг отметки в 40 руб., при IPO вы размещались по 132 рубля за бумагу. В каком горизонте цена может хотя бы немного приблизиться к начальной отметке?

— Текущая цена бумаги, конечно, не отражает стоимость компании. Она скорее отражает общий интерес рынка к компаниям такого профиля — хардовым FTL-компаниям, которые присутствуют на рынке.

Что с бумагой? Должны быть реализованы все цифровые инициативы и все инициативы с точки зрения внедрения инновационных продуктов, которые наш менеджмент планирует реализовать в течение трех лет. Тогда, безусловно, компания будет восприниматься рынком по-другому — как компания, которая использует комбинированную модель, как компания, которая является, в том числе, цифровой. Это будет правильным сигналом рынку, подогреет интерес. Мы видим на рынке примеры, когда цифровая компания торгуется совершенно по другим мультипликаторам. Я имею в виду известные общеевропейские и мировые примеры в логистике — в сегментах FTL, LTL, в сборных грузах, «сборка плюс склад». При реализации всех цифровых инициатив Globaltruck точно по-другому будет стоить.

— Возможен ли для Globaltruck возврат к теме выплаты дивидендов в обозримой перспективе?

— Точно возможен. Я думаю, в ближайшее время мы к этой теме вернемся, это правильная политика. Это хороший сигнал рынку, это также подогреет интерес инвестсообщества к нашим акциям. Нужно выйти на плато с точки зрения завершения определенной стадии изменений, и дальше денежный поток позволит платить дивиденды. Имея опыт, я считаю, что это хорошая практика для рынка, когда публичная компания платит дивиденды. Мы с Александром Елисеевым и советом директоров это обсуждаем, и, думаю, по готовности объявим это рынку.»

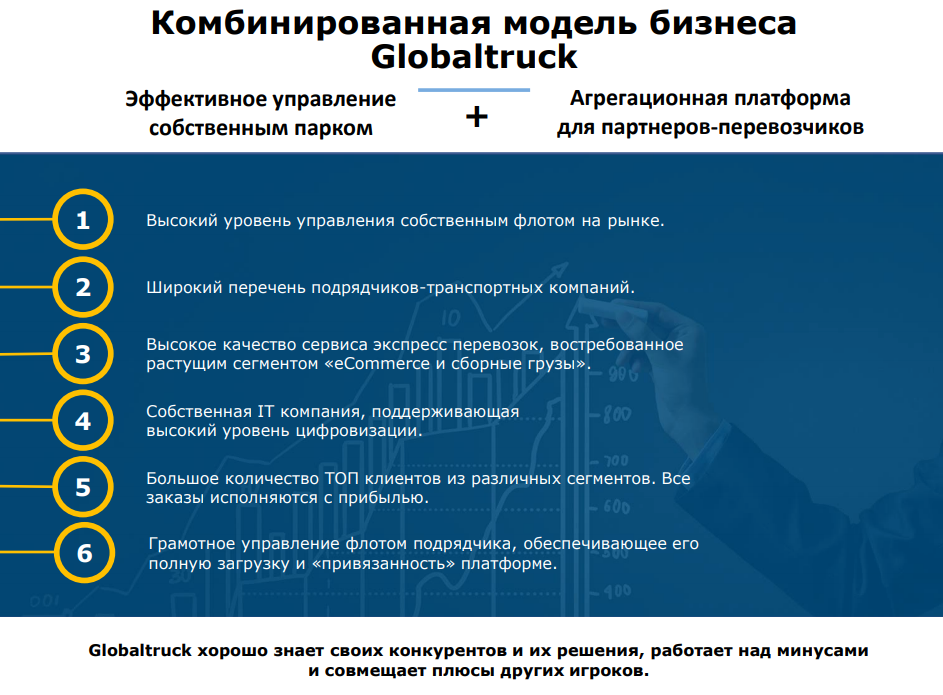

— посмотрел свежую презентацию (от 4 марта 2021) – планируют строить свою экосистему (добрались до дальнобойщиков!). Выглядит интересно с прицелом на несколько лет (если у них все получится, конечно).

Вывод: IPO было провальное для инвесторов, но на текущий момент компания выглядит инвестиционно-привлекательно (если все планы сбудутся), но это не точно. В теории, вывод из серой зоны бизнеса FTL (который сейчас постепенно идет) + раздел рынка между несколькими игроками должен принести бенефит лидерам процесса, коим и является Globaltruck. Экосистема пойдет бонусом, если у них получится ее сделать конечно.

P.S. Бонусом расчет на салфетке:

Текущая капитализация + долг ~ 5 млрд рублей.

1300 x scania 2018 года стоят ~ 9 млрд рублей

1450 х schmitz полуприцеп ~ 3 млрд рублей.

Итого: 5 млрд vs 12 млрд.

Вероятно часть машин в лизинге (хотя в debt финансовый лизинг занимает 40%), возможны еще какие-то бухгалтерские трюки.

Хотелось бы коротко разобрать несколько вопросов (без рекомендаций):

— выполнили ли задачи, которые обещали после IPO;

— финансовые показатели;

— есть ли перспективы у компании?

1. Задачи после IPO

Выручка от IPO составила около 4 млрд руб, текущая капитализация 2.25 млрд рублей. Треть выручки от IPO ушло основателю Александру Елисееву. Остальную часть планировалось потратить на расширение бизнеса и покупку 350-450 тягачей и полуприцепов. На картинке цифрой 1 – обозначен тягач, цифрой 2 – полуприцеп.

Цитата из «Коммерсанта» с «загадочным источником»:

«Источник, знакомый с ходом размещения, говорит, что инвесторы возлагают большие надежды на рост компании за счет благоприятных рыночных факторов, в том числе дефицита грузовиков и ухода с рынка «серых» схем, что дает преимущество «белым» компаниям. При этом Globaltruck вполне может стать консолидатором сектора, говорит собеседник “Ъ”. Но один из самых важных факторов — качественный менеджмент, который сумел в короткие сроки создать одну из самых эффективных с операционной точки зрения компаний на рынке, добавляет он».

Большие надежды на рост цены акций явно не удались, а что с количеством автопарка?

С прицепами похожая ситуация (всего полуприцепов сейчас 1450), получается за счет IPO приобрели 200 тягачей и 200 полуприцепов. Средний возраст автопарка держат на хорошем уровне, причем тягачи Volvo и Scania, полуприцепы Schmitz и Krone.

2. Финансовые показатели

Долг до IPO был 3 млрд рублей, после IPO на небольшое время стал 1.3 млрд рублей. На текущий момент долг опять 3 млрд рублей (в 2019 было 4 млрд рублей, сделали за год немаленький такой deleverage).

Выручка с даты IPO выросла на 50% (было 6.6 млрд, стало 9.3 млрд), EBITDA при этом осталась на том же уровне, а прибыль вообще снизилась.

Основная проблема компании – цены на фрахт автотрака в РФ за 3.5 года не выросли (а топливо выросло). Ключевые затраты компании – топливо и зп дальнобойщикам (70% от всех затрат).

3. Перспективы.

— экс топ-менеджер Магнита при Сергее Галицком – Илья Саттаров полтора года назад стал СЕО компании. Через пару месяцев после назначения запустили buyback 5% акций группы (по 120 продаем, по 40 покупаем)). На текущий момент выкупили около половины объявленного объема;

— наращивать автопарк в ближайшие 3 года не планируют;

— основные заказчики из растущих бизнес-сегментов: e-commerce, retail (магнит и х5 снижают количество тягчей в последнее время), сырьевики (УГМК, ММК);

Илье Саттарову недавно задали вопрос:

« — Акции Globaltruck на «Московской бирже» сейчас торгуются вокруг отметки в 40 руб., при IPO вы размещались по 132 рубля за бумагу. В каком горизонте цена может хотя бы немного приблизиться к начальной отметке?

— Текущая цена бумаги, конечно, не отражает стоимость компании. Она скорее отражает общий интерес рынка к компаниям такого профиля — хардовым FTL-компаниям, которые присутствуют на рынке.

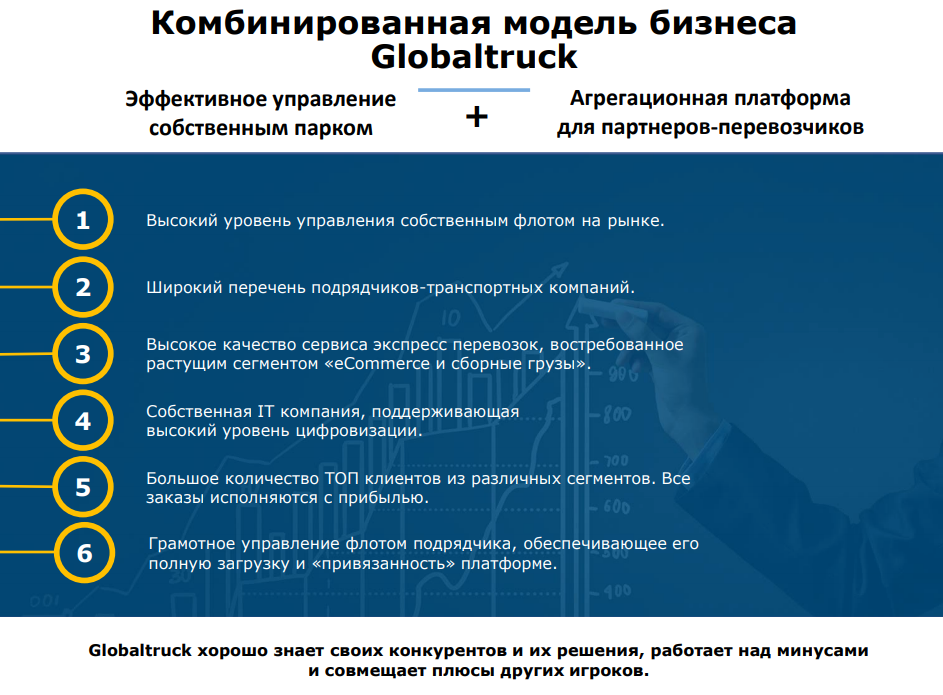

Что с бумагой? Должны быть реализованы все цифровые инициативы и все инициативы с точки зрения внедрения инновационных продуктов, которые наш менеджмент планирует реализовать в течение трех лет. Тогда, безусловно, компания будет восприниматься рынком по-другому — как компания, которая использует комбинированную модель, как компания, которая является, в том числе, цифровой. Это будет правильным сигналом рынку, подогреет интерес. Мы видим на рынке примеры, когда цифровая компания торгуется совершенно по другим мультипликаторам. Я имею в виду известные общеевропейские и мировые примеры в логистике — в сегментах FTL, LTL, в сборных грузах, «сборка плюс склад». При реализации всех цифровых инициатив Globaltruck точно по-другому будет стоить.

— Возможен ли для Globaltruck возврат к теме выплаты дивидендов в обозримой перспективе?

— Точно возможен. Я думаю, в ближайшее время мы к этой теме вернемся, это правильная политика. Это хороший сигнал рынку, это также подогреет интерес инвестсообщества к нашим акциям. Нужно выйти на плато с точки зрения завершения определенной стадии изменений, и дальше денежный поток позволит платить дивиденды. Имея опыт, я считаю, что это хорошая практика для рынка, когда публичная компания платит дивиденды. Мы с Александром Елисеевым и советом директоров это обсуждаем, и, думаю, по готовности объявим это рынку.»

— посмотрел свежую презентацию (от 4 марта 2021) – планируют строить свою экосистему (добрались до дальнобойщиков!). Выглядит интересно с прицелом на несколько лет (если у них все получится, конечно).

Вывод: IPO было провальное для инвесторов, но на текущий момент компания выглядит инвестиционно-привлекательно (если все планы сбудутся), но это не точно. В теории, вывод из серой зоны бизнеса FTL (который сейчас постепенно идет) + раздел рынка между несколькими игроками должен принести бенефит лидерам процесса, коим и является Globaltruck. Экосистема пойдет бонусом, если у них получится ее сделать конечно.

P.S. Бонусом расчет на салфетке:

Текущая капитализация + долг ~ 5 млрд рублей.

1300 x scania 2018 года стоят ~ 9 млрд рублей

1450 х schmitz полуприцеп ~ 3 млрд рублей.

Итого: 5 млрд vs 12 млрд.

Вероятно часть машин в лизинге (хотя в debt финансовый лизинг занимает 40%), возможны еще какие-то бухгалтерские трюки.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба