11 марта 2021 Bloomberg

Согласно прогнозам, реальный валовой внутренний продукт вырастет в этом году на 6-8%, но за счет чего это произойдет?

Одно из ключевых правил в мире инвестиций — не поддаваться безумию толпы. Тем не менее, ситуация на рынках говорит о том, что многие инвесторы игнорируют это правило.

Судя по стоимости активов, многие считают, что к середине года почти все будут вакцинированы или, по крайней мере, к тому времени удастся обеспечить коллективный иммунитет. Соответственно, потребители наконец смогут вырвать из дома и начнут тратить доходы, которые подскочили на 11.4% благодаря декабрьским федеральным стимулам, не говоря уже о пакете стимулирующих мер в размере $1.9 трлн.

Несмотря на недавнее колебание акций технологических компаний, которые зависят от сверхнизких процентных ставок для дисконтирования будущих доходов, чтобы превратить их в высокие текущие оценки, акции в основном подскочили в ответ на эти меры, особенно те из них, которые чувствительны к изменениям в экономике. Доходность долгосрочных казначейских облигаций и долговых бумаг растет в ожидании быстрого экономического роста, спроса на кредиты и гораздо более быстрой инфляции, с которой Федеральная резервная система не спешит бороться.

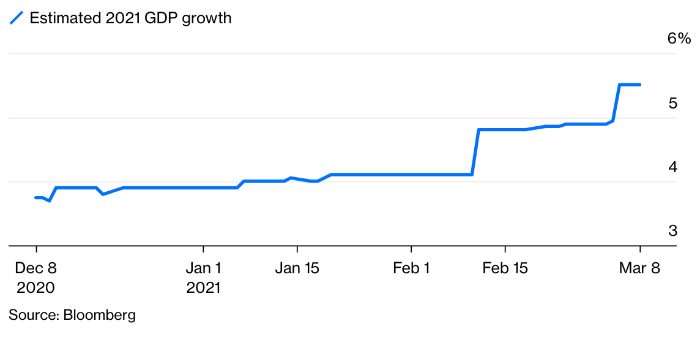

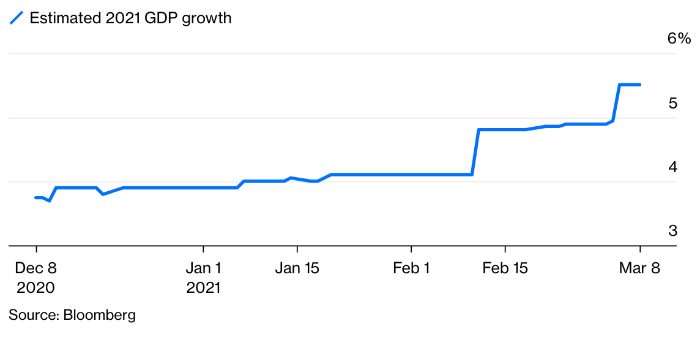

Многие эксперты прогнозируют рост реального валового внутреннего продукта в этом году на 6-8%, но откуда он возьмется? Не за счет расходов на оборудование, которые по-прежнему ограничены из-за неопределенности в сфере бизнеса и избыточных мощностей. С 2007 года реальные капитальные расходы выросли всего на 1.6% в годовом выражении. Жилищный сектор демонстрирует хорошую динамику, но он составляет всего 3.7% ВВП. Кроме того, рост ставок по ипотеке сдерживает рост заявок на покупку жилья под ипотечный залог, которые, по данным Ассоциации ипотечных банков, упали в феврале на 19.4%.

Экономисты наращивают прогнозы по темпам роста ВВП

Внешнеэкономический сектор продолжает тормозить экономику. Торговая война бывшего президента Дональда Трампа с Китаем не дала особых результатов, поскольку Пекин по-прежнему не выполняет обязательства по увеличению объема закупки американского экспорта. Джо Байден не столь агрессивно настроен, как Трамп, когда речь идет о торговле. Кроме того, дальнейшие ограничения на импорт из Китая только ускорят отток малозатратного производства в более дешевые регионы, которые пока не затронула торговая война. Один из примеров — Вьетнам, где экспорт за последние три года вырос почти на 60%. Поэтому, даже если импорт из Китая резко сократится, в целом в США продолжат поступать товары из Азии, а внешнеэкономический сектор так и останется отрицательным чистым активом для американской экономики. Кроме того, это также приведет к сокращению рабочих местах в обрабатывающей промышленности США.

Все в руках потребителей

Получается, что судьба экономики находится в руках потребителей, на долю которых приходится 69% ВВП. А они могут предпочесть не тратить бездумно государственные стимулы, а, наоборот, откладывать большую их часть на черный день. По данным ФРБ Нью-Йорка, потребители сэкономили 71% государственных денег, полученных год назад, потратив при этом 18% на предметы первой необходимости, всего 8% на второстепенные товары и 3% на благотворительность. Увольнения из-за пандемии стали потрясением для многих семей, которые были финансово к этому не готовы. Опросы ФРС показали, что в экстренном случае 16% миллениалов и 12% американцев в целом не смогли бы найти $400.

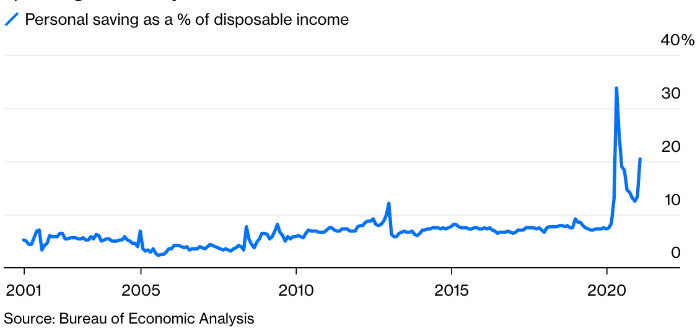

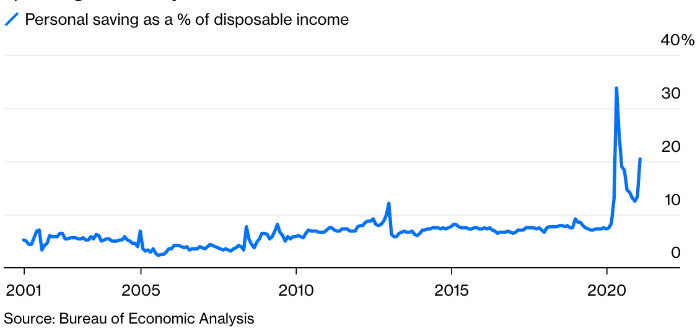

Такая же ситуация повторилась и с денежными стимулами в конце года. Эти $900 млрд включали выплаты по $600 для людей с доходами ниже $75 000. Хотя американцы с низким и средним уровнем дохода, как правило, мало экономят, они снова отложили деньги. Было сэкономлено примерно 82% от прироста доходов после уплаты налогов, в результате чего уровень сбережений домохозяйств повысился с 13.4% в декабре до 20.5% в январе.

Американцы предпочитают откладывать деньги на черный день

Американцы используют сбережения для создания активов и сокращения долгов, и эта долгосрочная тенденция уже набрала обороты. Еще в 1960-х и 1970-х годах долг домохозяйств составлял в среднем 60% от дохода после уплаты налогов. Этот долг включает в себя ипотеку, автомобильные кредиты и займы по кредитным картам, а также студенческие кредиты. Но начиная с начала 1980-х годов это соотношение увеличилось до 134% в 2007 году из-за больших расходов и крупных заимствований со стороны потребителей. После наступления финансового кризиса уровень стал падать и в последнее время резко снизился. Тем не менее, учитывая, что в третьем квартале прошлого года этот показатель составил 92%, пока еще далеко до нормы в 60%, но долгосрочные тенденции вполне могут восстановиться.

Никто не хочет тратить

Эта модель подразумевает, что большая часть новых стимулов также превратится в резерв и будет использоваться для дальнейшего сокращения долга и создания активов на черный день. Несомненно, дискреционные расходы будут включать такие услуги, как питание в ресторанах и путешествия, когда потребители, наконец, смогут выйти из дома. Семьи, которые вынуждены оставаться дома, уже закупили различные товары, начиная от спортивных тренажеров и кухонных принадлежностей и заканчивая транспортными средствами, чтобы избежать близкого соседства с другими людьми в общественном транспорте. В отличие от товаров, услуги потребляются сразу при покупке, поэтому не нужно пополнять запасы. Кроме того, люди, возможно, будут чаще есть вне дома, но, скорее всего, не каждый вечер.

Опасения по поводу инфляции будут оставаться необоснованными до тех пор, пока протекционизм не помешает глобальным поставкам большинства товаров превысить мировой спрос. Азиатские страны являются крупными производителями, но там нет большого спроса, поэтому возникающий избыток накоплений формирует избыток предложения в мире и низкую инфляцию товаров и услуг, если не полную дефляцию. Медленный экономический рост также усиливает дисбаланс между спросом и предложением. Кроме того, низкие темпы инфляции являются подпитывают сами себя и побуждают потребителей сопротивляться росту цен.

Тем не менее, монетарные и фискальные стимулы спровоцировали безудержную инфляцию активов. В результате, на фоне заоблачного роста акций и безудержных спекуляций, включая GameStop, IPO, SPAC и электромобили, в этом году не должно быть никаких экономических разочарований. Даже резкие ответные действия со стороны ФРС могут привести к мучительной переоценке.

Одно из ключевых правил в мире инвестиций — не поддаваться безумию толпы. Тем не менее, ситуация на рынках говорит о том, что многие инвесторы игнорируют это правило.

Судя по стоимости активов, многие считают, что к середине года почти все будут вакцинированы или, по крайней мере, к тому времени удастся обеспечить коллективный иммунитет. Соответственно, потребители наконец смогут вырвать из дома и начнут тратить доходы, которые подскочили на 11.4% благодаря декабрьским федеральным стимулам, не говоря уже о пакете стимулирующих мер в размере $1.9 трлн.

Несмотря на недавнее колебание акций технологических компаний, которые зависят от сверхнизких процентных ставок для дисконтирования будущих доходов, чтобы превратить их в высокие текущие оценки, акции в основном подскочили в ответ на эти меры, особенно те из них, которые чувствительны к изменениям в экономике. Доходность долгосрочных казначейских облигаций и долговых бумаг растет в ожидании быстрого экономического роста, спроса на кредиты и гораздо более быстрой инфляции, с которой Федеральная резервная система не спешит бороться.

Многие эксперты прогнозируют рост реального валового внутреннего продукта в этом году на 6-8%, но откуда он возьмется? Не за счет расходов на оборудование, которые по-прежнему ограничены из-за неопределенности в сфере бизнеса и избыточных мощностей. С 2007 года реальные капитальные расходы выросли всего на 1.6% в годовом выражении. Жилищный сектор демонстрирует хорошую динамику, но он составляет всего 3.7% ВВП. Кроме того, рост ставок по ипотеке сдерживает рост заявок на покупку жилья под ипотечный залог, которые, по данным Ассоциации ипотечных банков, упали в феврале на 19.4%.

Экономисты наращивают прогнозы по темпам роста ВВП

Внешнеэкономический сектор продолжает тормозить экономику. Торговая война бывшего президента Дональда Трампа с Китаем не дала особых результатов, поскольку Пекин по-прежнему не выполняет обязательства по увеличению объема закупки американского экспорта. Джо Байден не столь агрессивно настроен, как Трамп, когда речь идет о торговле. Кроме того, дальнейшие ограничения на импорт из Китая только ускорят отток малозатратного производства в более дешевые регионы, которые пока не затронула торговая война. Один из примеров — Вьетнам, где экспорт за последние три года вырос почти на 60%. Поэтому, даже если импорт из Китая резко сократится, в целом в США продолжат поступать товары из Азии, а внешнеэкономический сектор так и останется отрицательным чистым активом для американской экономики. Кроме того, это также приведет к сокращению рабочих местах в обрабатывающей промышленности США.

Все в руках потребителей

Получается, что судьба экономики находится в руках потребителей, на долю которых приходится 69% ВВП. А они могут предпочесть не тратить бездумно государственные стимулы, а, наоборот, откладывать большую их часть на черный день. По данным ФРБ Нью-Йорка, потребители сэкономили 71% государственных денег, полученных год назад, потратив при этом 18% на предметы первой необходимости, всего 8% на второстепенные товары и 3% на благотворительность. Увольнения из-за пандемии стали потрясением для многих семей, которые были финансово к этому не готовы. Опросы ФРС показали, что в экстренном случае 16% миллениалов и 12% американцев в целом не смогли бы найти $400.

Такая же ситуация повторилась и с денежными стимулами в конце года. Эти $900 млрд включали выплаты по $600 для людей с доходами ниже $75 000. Хотя американцы с низким и средним уровнем дохода, как правило, мало экономят, они снова отложили деньги. Было сэкономлено примерно 82% от прироста доходов после уплаты налогов, в результате чего уровень сбережений домохозяйств повысился с 13.4% в декабре до 20.5% в январе.

Американцы предпочитают откладывать деньги на черный день

Американцы используют сбережения для создания активов и сокращения долгов, и эта долгосрочная тенденция уже набрала обороты. Еще в 1960-х и 1970-х годах долг домохозяйств составлял в среднем 60% от дохода после уплаты налогов. Этот долг включает в себя ипотеку, автомобильные кредиты и займы по кредитным картам, а также студенческие кредиты. Но начиная с начала 1980-х годов это соотношение увеличилось до 134% в 2007 году из-за больших расходов и крупных заимствований со стороны потребителей. После наступления финансового кризиса уровень стал падать и в последнее время резко снизился. Тем не менее, учитывая, что в третьем квартале прошлого года этот показатель составил 92%, пока еще далеко до нормы в 60%, но долгосрочные тенденции вполне могут восстановиться.

Никто не хочет тратить

Эта модель подразумевает, что большая часть новых стимулов также превратится в резерв и будет использоваться для дальнейшего сокращения долга и создания активов на черный день. Несомненно, дискреционные расходы будут включать такие услуги, как питание в ресторанах и путешествия, когда потребители, наконец, смогут выйти из дома. Семьи, которые вынуждены оставаться дома, уже закупили различные товары, начиная от спортивных тренажеров и кухонных принадлежностей и заканчивая транспортными средствами, чтобы избежать близкого соседства с другими людьми в общественном транспорте. В отличие от товаров, услуги потребляются сразу при покупке, поэтому не нужно пополнять запасы. Кроме того, люди, возможно, будут чаще есть вне дома, но, скорее всего, не каждый вечер.

Опасения по поводу инфляции будут оставаться необоснованными до тех пор, пока протекционизм не помешает глобальным поставкам большинства товаров превысить мировой спрос. Азиатские страны являются крупными производителями, но там нет большого спроса, поэтому возникающий избыток накоплений формирует избыток предложения в мире и низкую инфляцию товаров и услуг, если не полную дефляцию. Медленный экономический рост также усиливает дисбаланс между спросом и предложением. Кроме того, низкие темпы инфляции являются подпитывают сами себя и побуждают потребителей сопротивляться росту цен.

Тем не менее, монетарные и фискальные стимулы спровоцировали безудержную инфляцию активов. В результате, на фоне заоблачного роста акций и безудержных спекуляций, включая GameStop, IPO, SPAC и электромобили, в этом году не должно быть никаких экономических разочарований. Даже резкие ответные действия со стороны ФРС могут привести к мучительной переоценке.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба