12 марта 2021 T-Investments Валюх Николай

После резкого подъема американских биржевых индексов в 2020 году в СМИ все чаще говорят о перегретом рынке и скором обвале. Крупные акции роста прибавляли в цене десятки процентов, привлекая всеобщее внимание. Попробуем разобраться, почему так произошло и акции каких компаний могут показать хорошие результаты.

Рынок сегодня

Почти весь 2020 год сопровождался карантинными ограничениями, низким потребительским спросом и, что необычно, низким предложением. Многие компании были вынуждены остановить производство и оказание услуг. Несмотря на это, за прошлый год индекс широкого рынка S&P 500 вырос на 16%. Индекс технологических компаний Nasdaq Composite прибавил 43%.

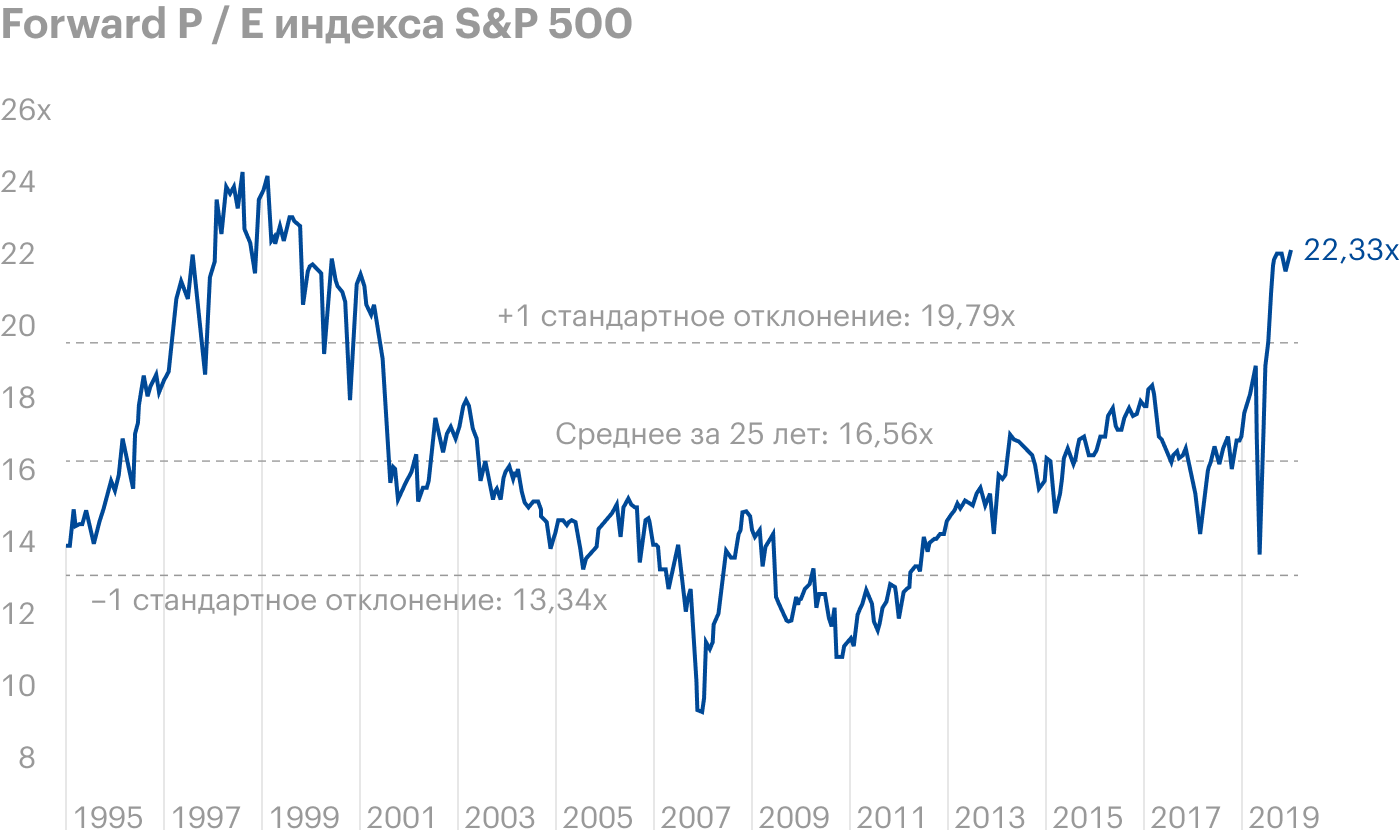

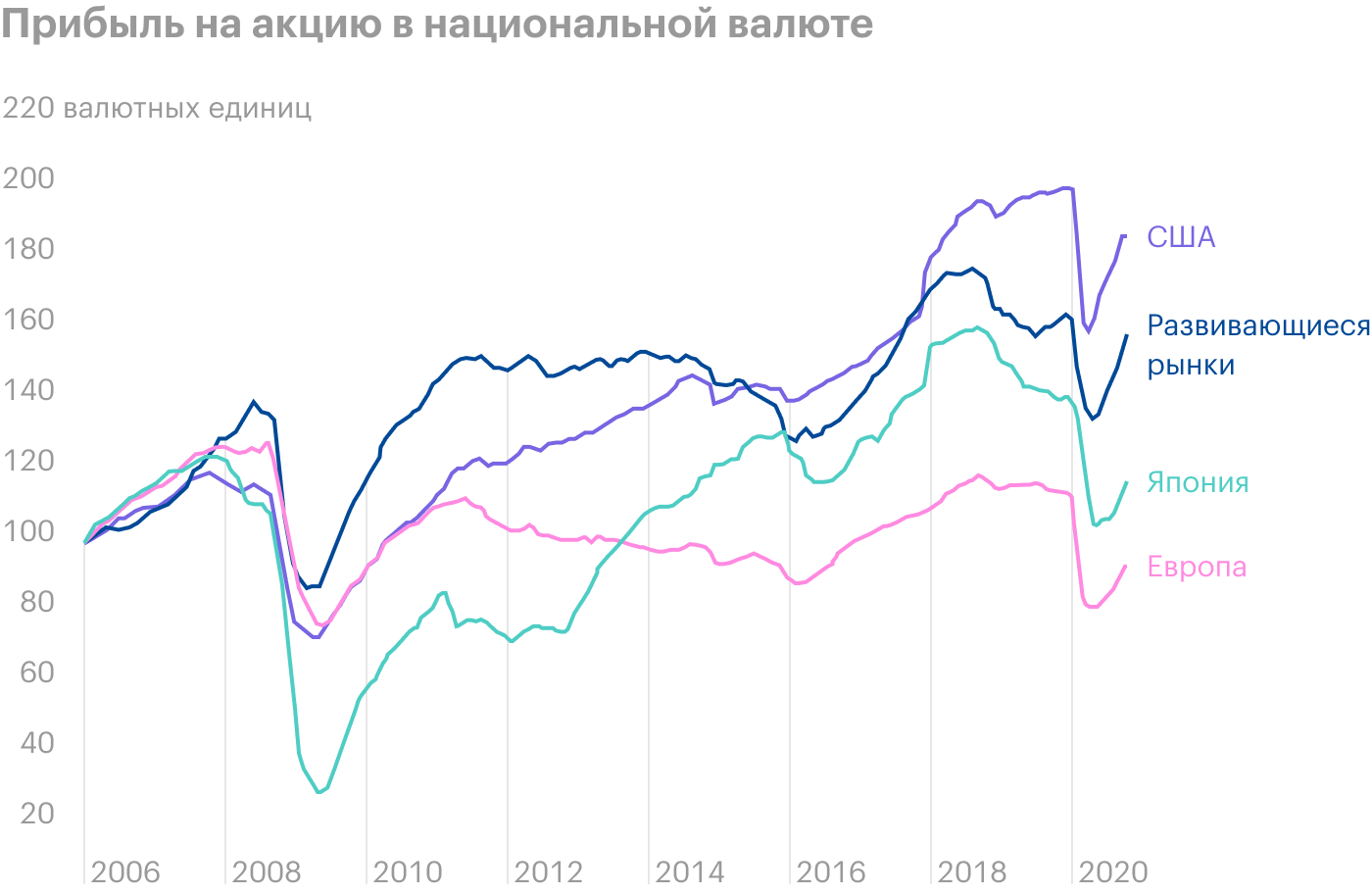

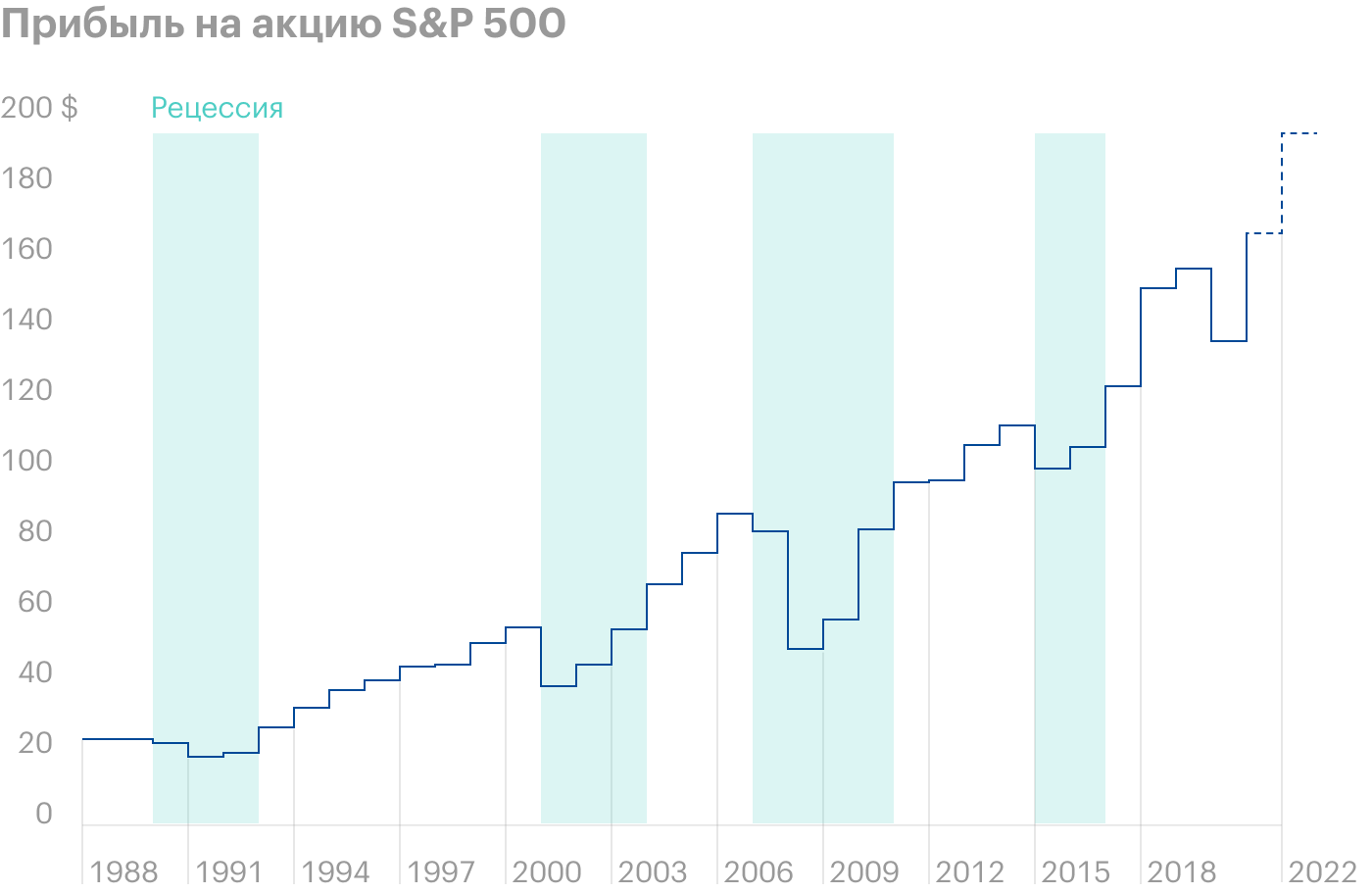

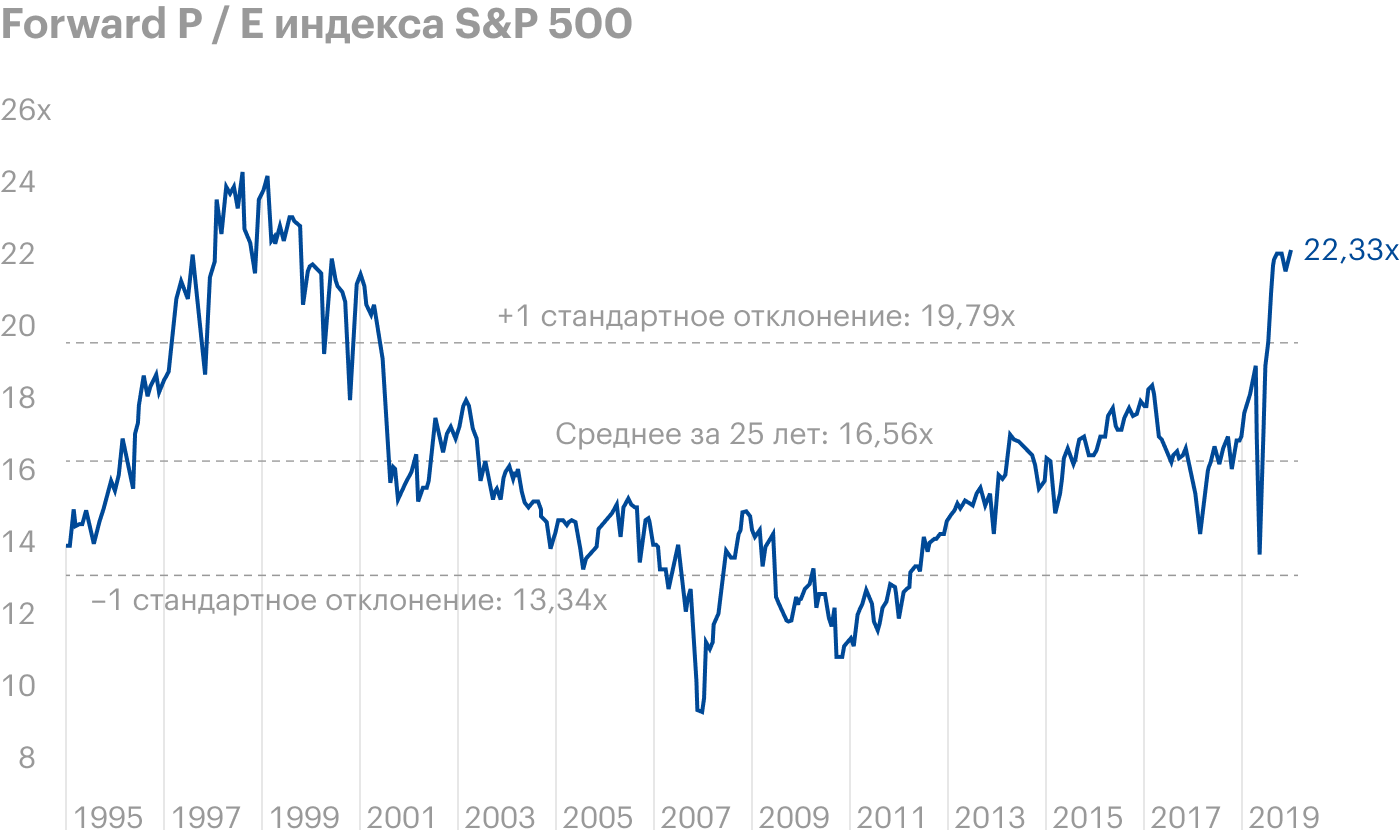

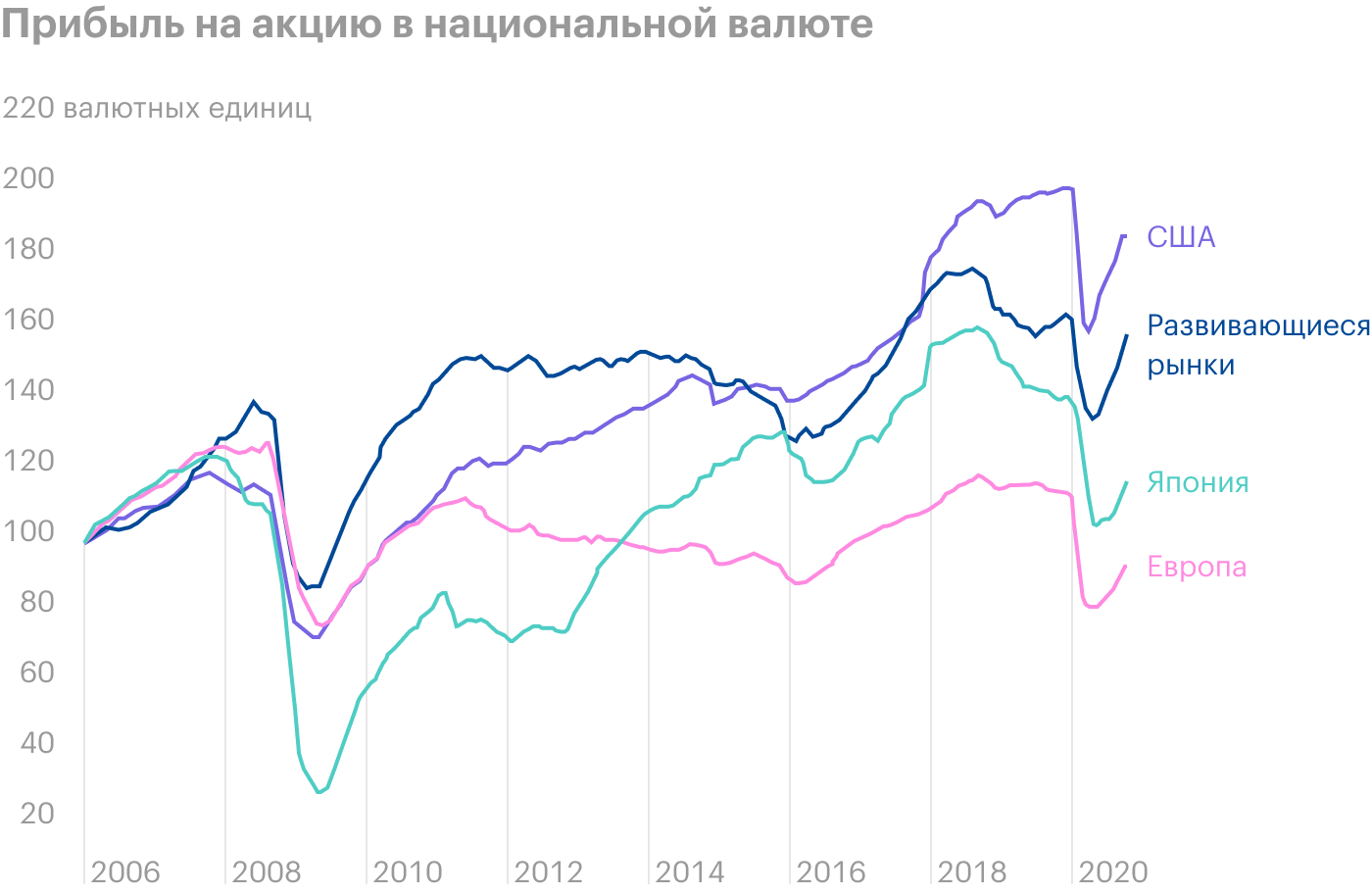

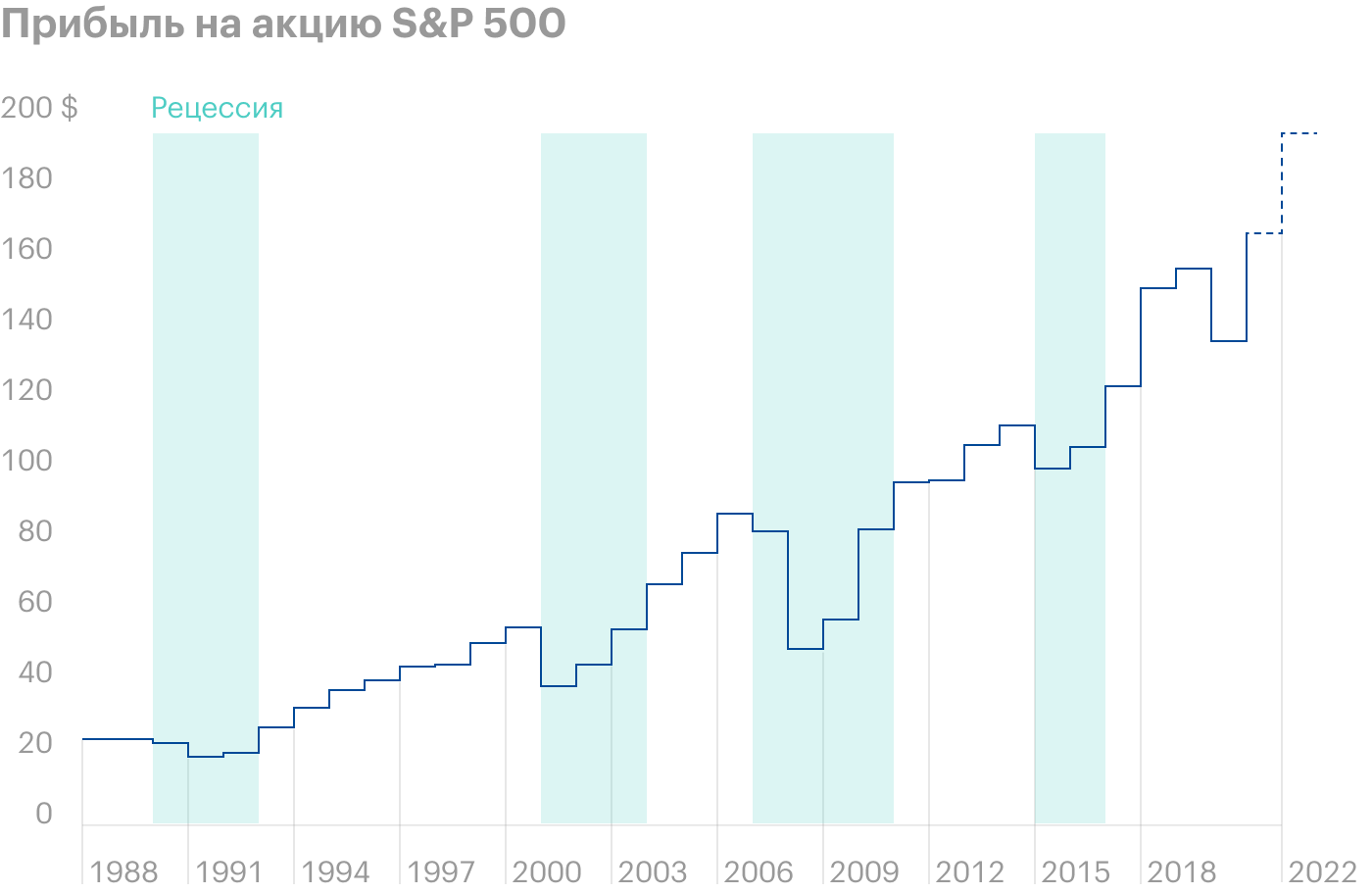

Показатель Forward P / E, который представляет отношение общей капитализации компаний из S&P 500 к их прибыли в следующие 12 месяцев, приблизился к своим значениям времен кризиса 2000 года. При этом размер прибыли на акцию в США все еще ниже своих докризисных значений и находится на уровне 2018 года.

Удивляет и скорость восстановления индексов. В феврале 2020 года прервался 11-летний бычий тренд. Он сменился медвежьим рынком продолжительностью в один месяц. Это очень мало, так как в среднем медвежий рынок длится 22 месяца.

Медвежьи рынки за последние 100 лет

Причины роста и ожидания аналитиков

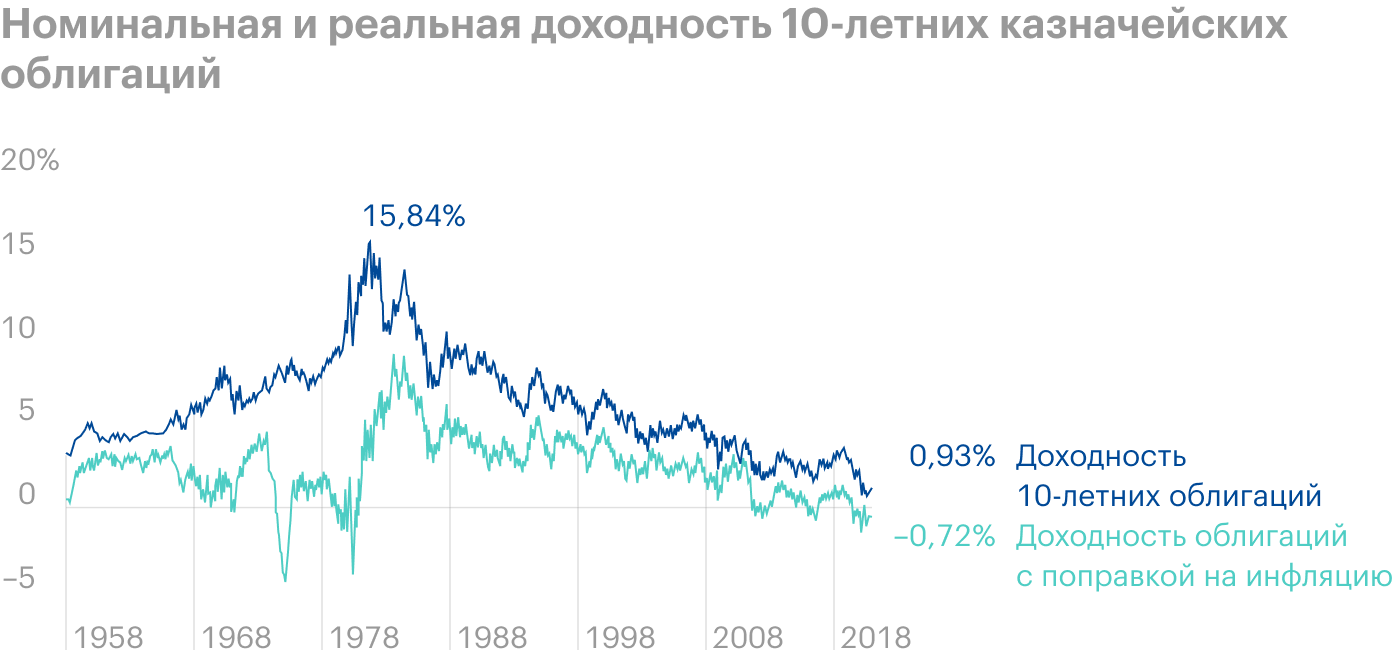

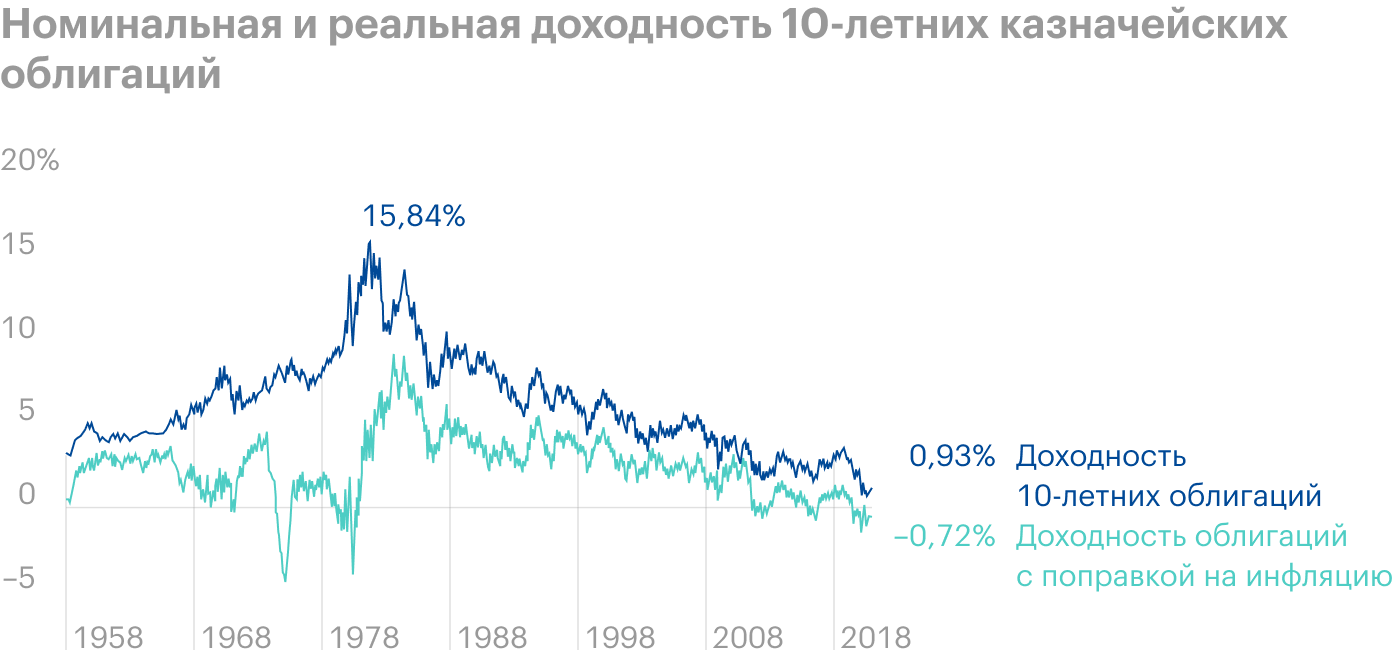

В марте 2020 года ФРС США снизила базовую процентную ставку до минимальных значений и объявила о запуске программы количественного смягчения. Номинальная доходность по 10-летним казначейским облигациям в моменте упала с 1,5 до 0,5%. К концу года реальная доходность таких облигаций с поправкой на инфляцию составляла −0,72%. Рынок долга стал приносить инвесторам убытки, поэтому ликвидность была направлена в более рисковые активы.

Цены на акции могут продолжить рост до тех пор, пока Федрезерв не начнет повышать ставки из-за нарастающей инфляции. В августе прошлого года глава ФРС Джером Пауэлл заявил о принятии более мягкой стратегии денежно-кредитной политики. Ранее ФРС повышала ставку превентивно, до достижения целевого уровня инфляции. Согласно новой стратегии, процентные ставки не будут повышаться, пока уровень инфляции не закрепится выше целевого.

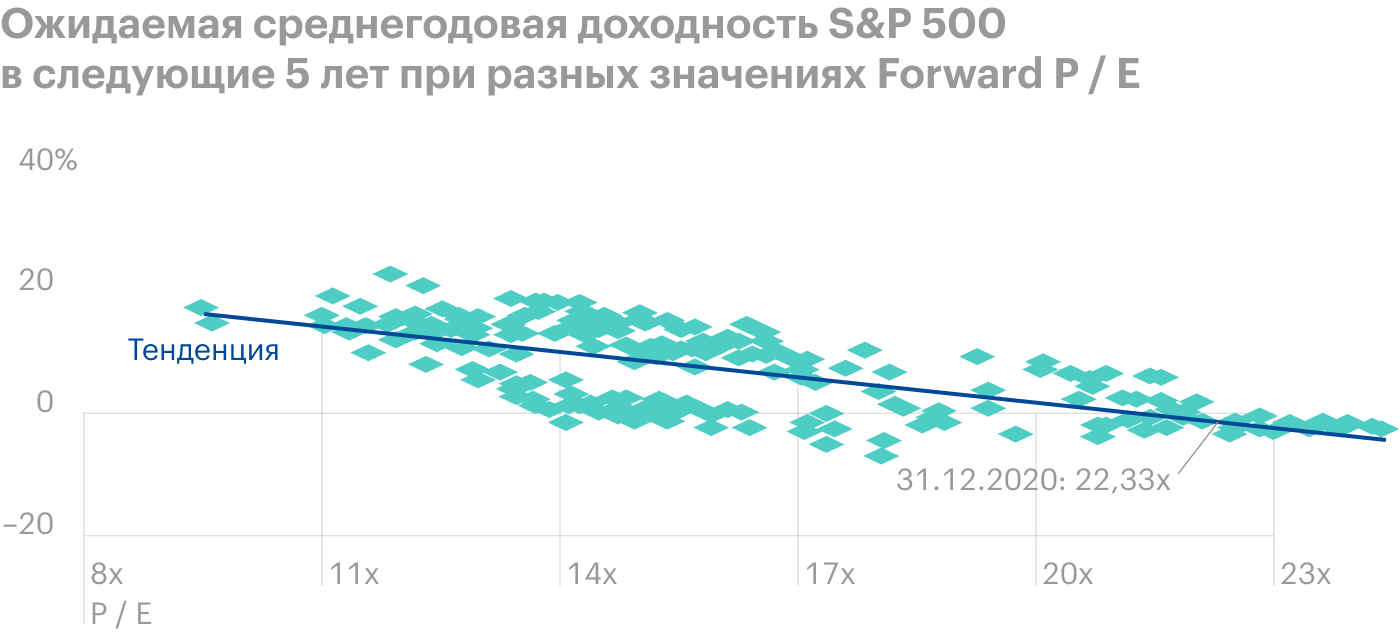

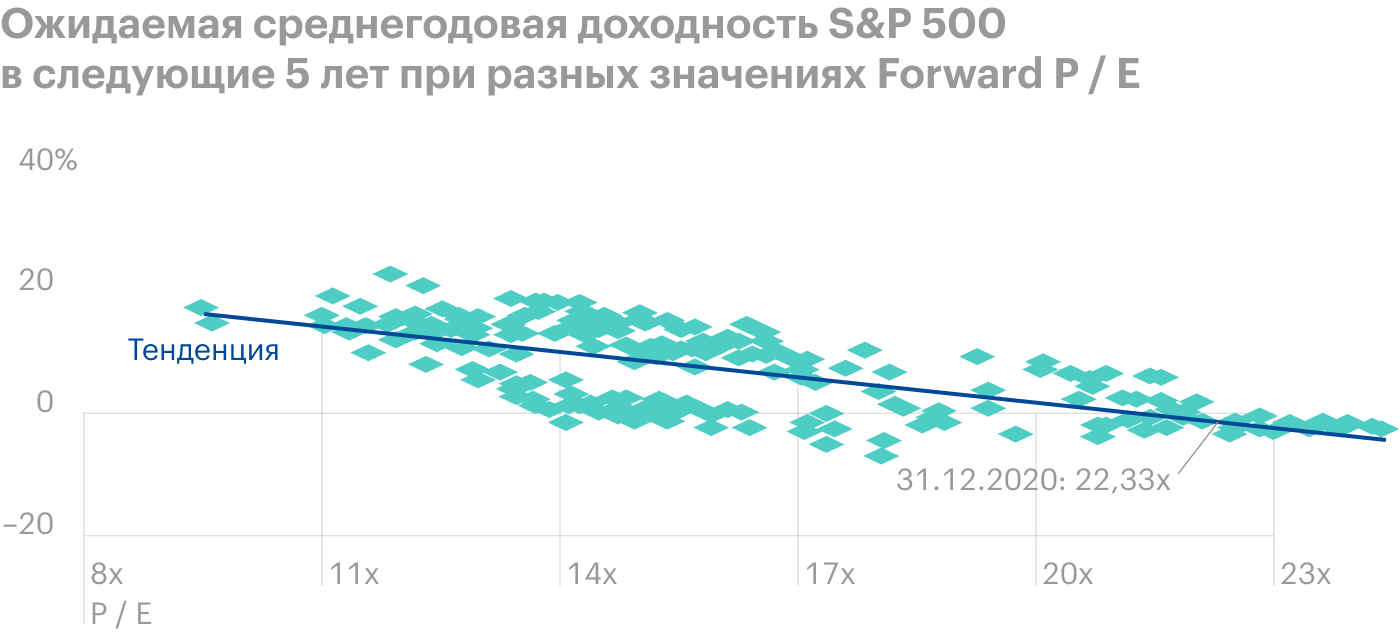

Поток ликвидности, хлынувший на фондовый рынок, вызвал резкий рост цен на активы. Инвесторы скупали акции, несмотря на упавшую из-за пандемии корпоративную прибыль. Аналитики прогнозируют, что уже в 2021 году величина прибыли на акцию превысит докризисные уровни. С другой стороны, цены на акции достигли высоких уровней, а рост прибыли уже заложен в цену. Согласно статистике, при текущем значении показателя Forward P / E в следующие 5 лет индекс S&P 500 покажет околонулевой рост.

Акции роста

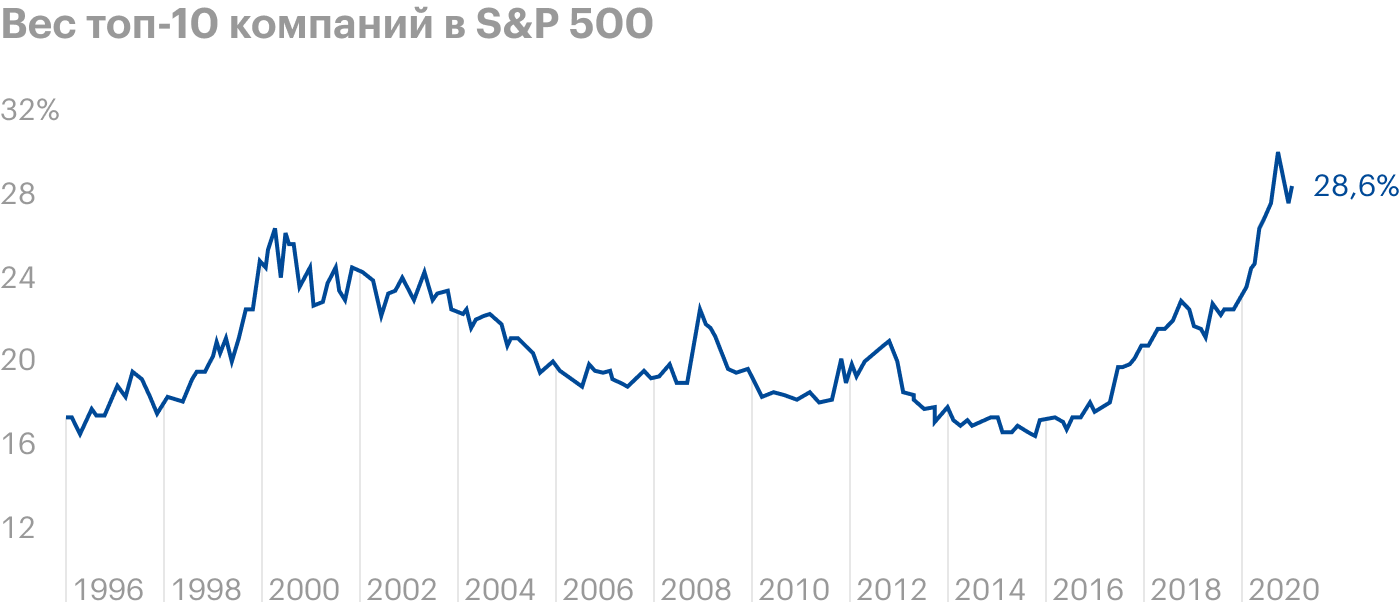

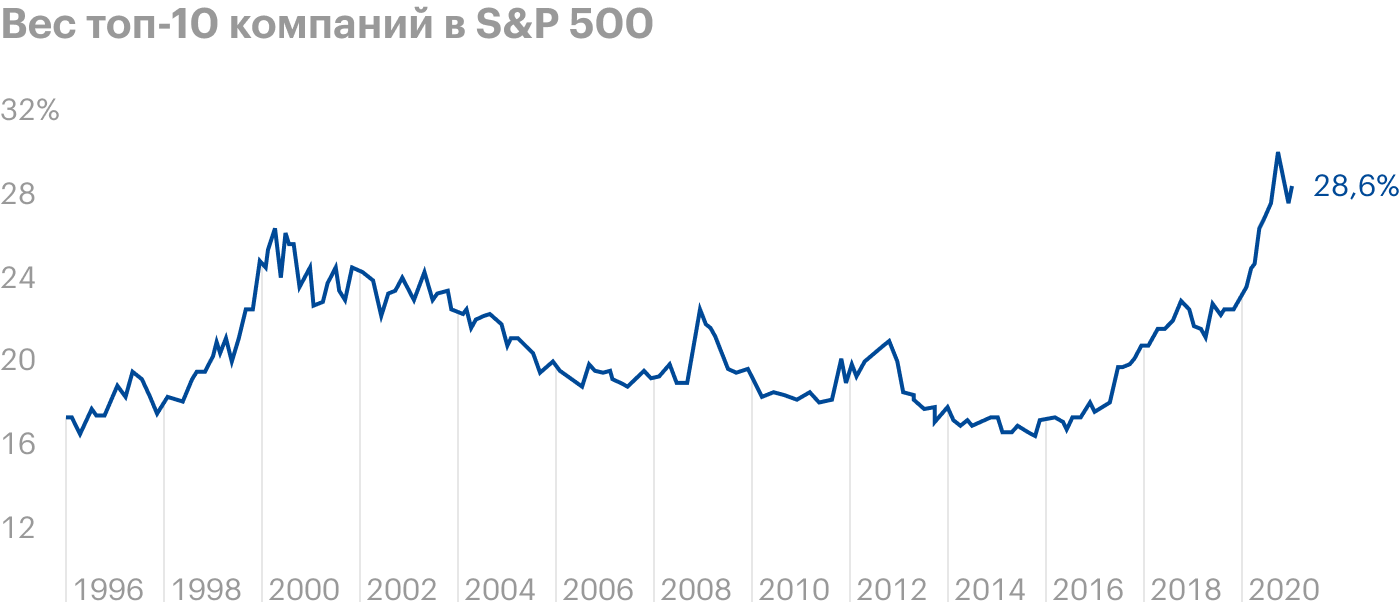

Динамика акций технологических компаний только поддерживает разговоры о возможном пузыре на рынке. Вес крупнейших десяти компаний в индексе S&P 500 вырос до 29%. Их общий показатель Forward P / E к концу года составил 33.3x. Это на 72% больше среднего значения. При этом совокупный Forward P / E остальных компаний превышает среднее на 27%.

Росту котировок крупных эмитентов способствовали не только низкие процентные ставки, но и специфика коронакризиса. Во время карантинных ограничений им не приходилось останавливать заводы и пароходы, как компаниям из реального сектора экономики. Большинство компаний из первой десятки — бенефициары в ситуации с пандемией. В результате топ-10 компаний сгенерировали 24% общей прибыли S&P 500.

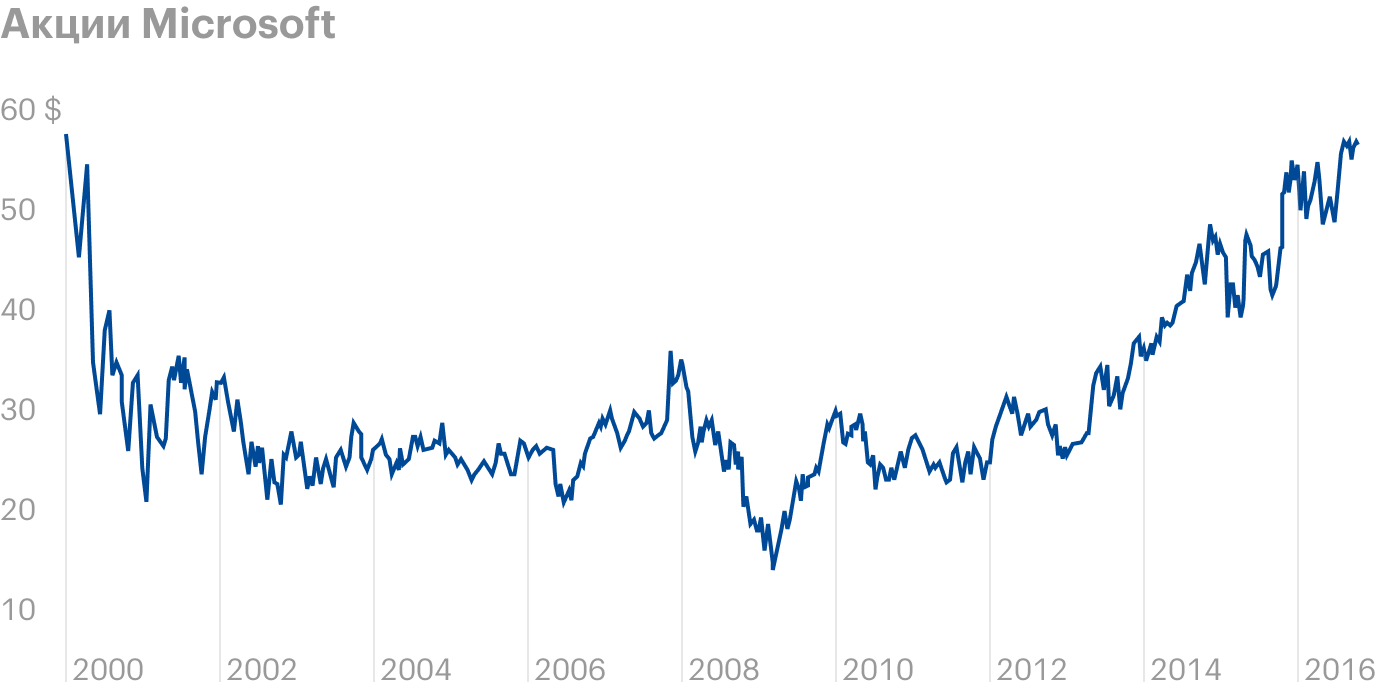

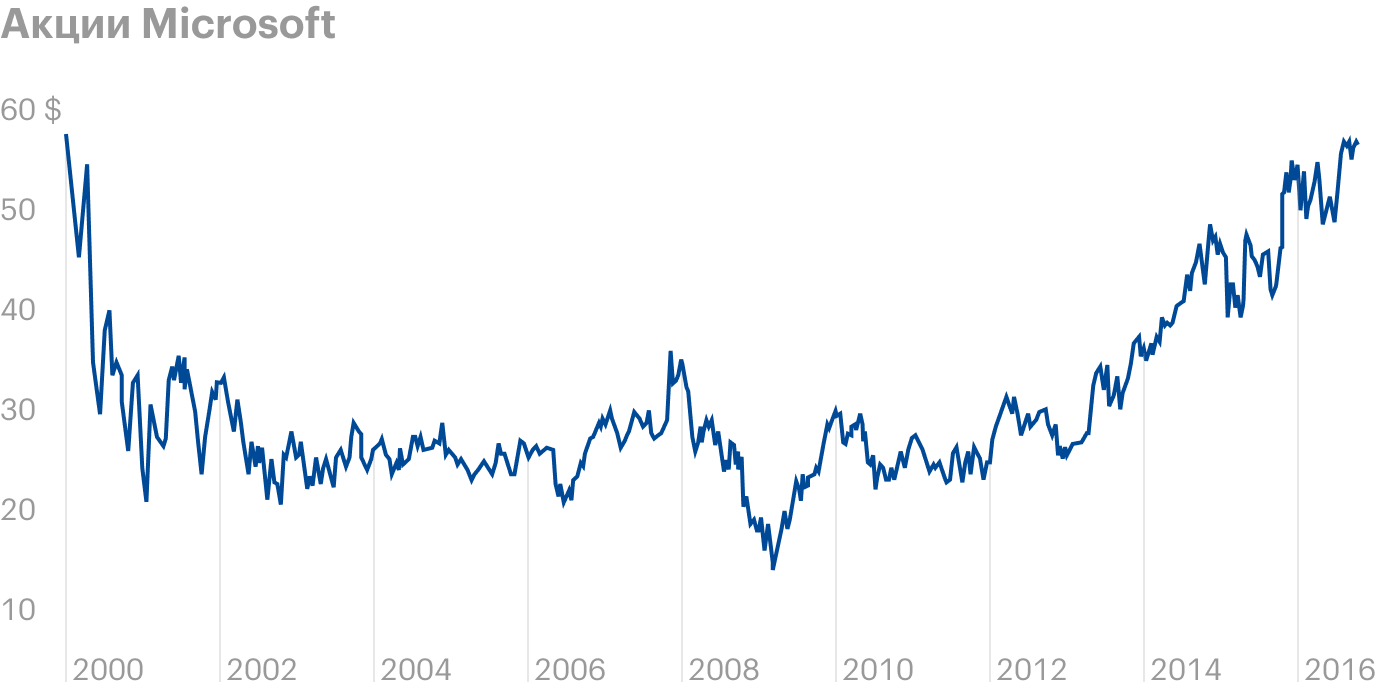

Стоит помнить, что деревья не растут до небес. Будущая прибыль заложена в цену многих активов. После очередной коррекции акции переоцененных компаний многие годы могут торговаться ниже своих максимумов. Яркий пример — компания Microsoft. Почти 17 лет ее акции находились ниже уровня 2000 года. Причем все это время Microsoft была прибыльной и растущей компанией с хорошей репутацией.

Forward P / E топ-10 и остальных компаний S&P 500

Акции стоимости

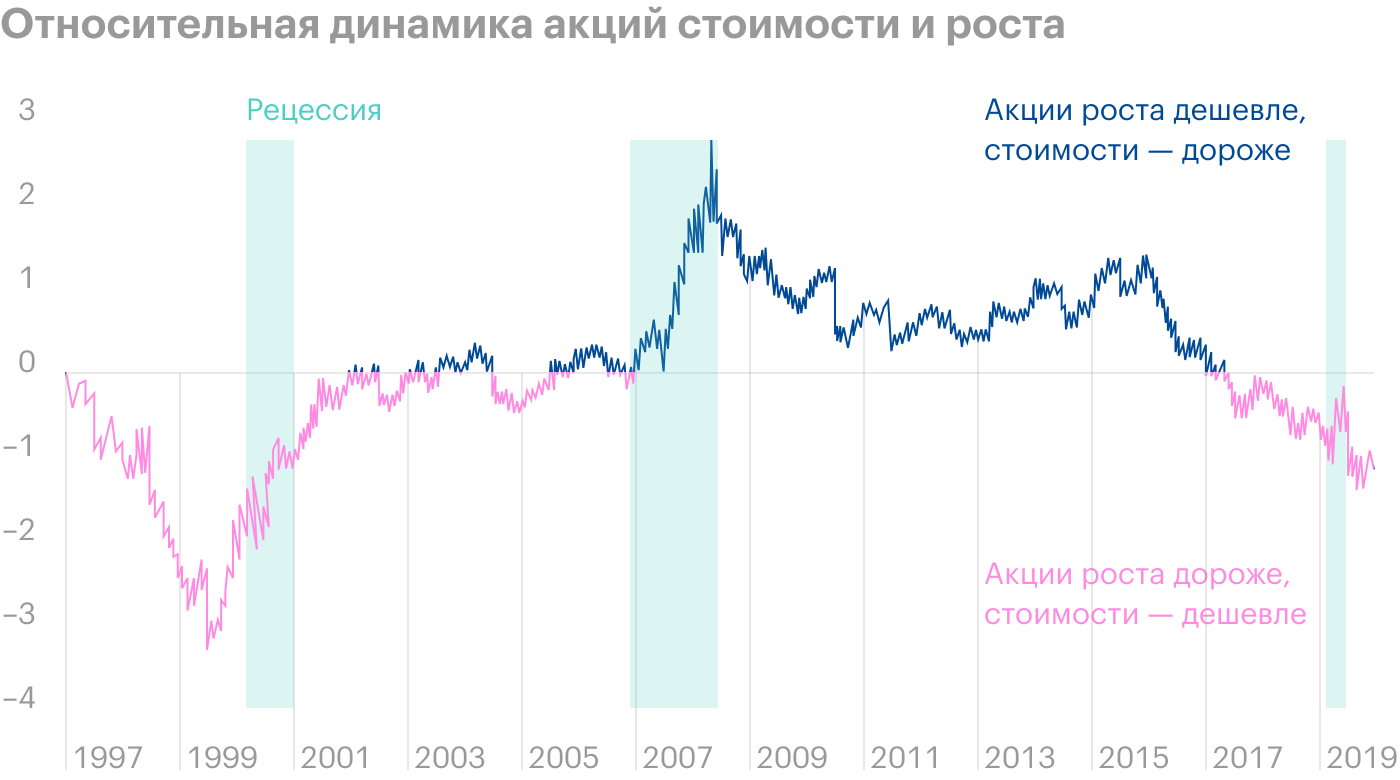

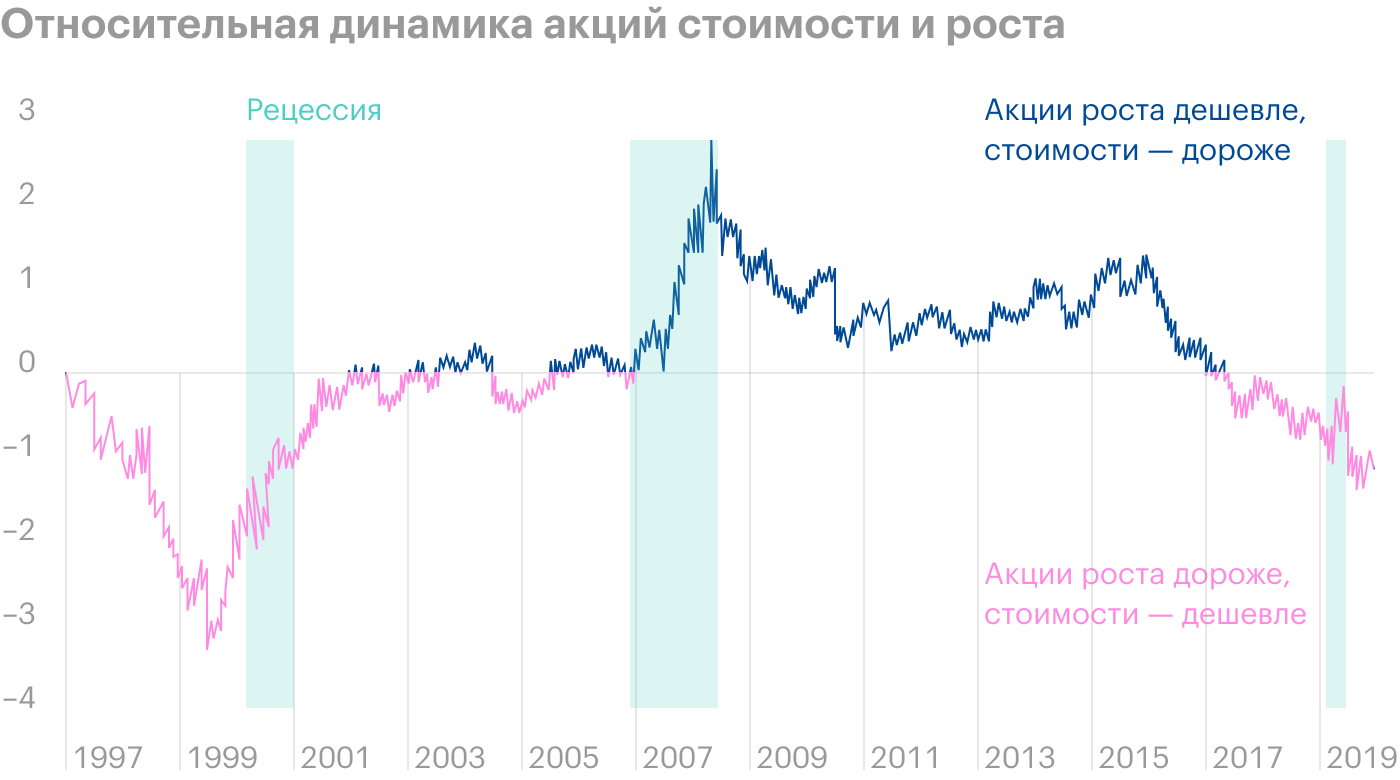

Во время рецессий более дешевые акции стоимости становятся дороже относительно акций роста. Они менее волатильны и выплачивают дивиденды, что удерживает долгосрочных инвесторов во время спадов.

С 2016 года наблюдается тренд на удорожание акций роста относительно стоимостных. Прошлогодний медвежий рынок не сломил его, как это происходило во время предыдущих кризисов. Цифровизация экономики продолжается, и компании из реального сектора отходят на второй план.

Отказаться от инвестиций в быстрорастущие компании сегодня — упустить возможную доходность в будущем. С другой стороны, в условиях низких ставок и переоцененности некоторых компаний капитал может направиться в относительно недорогие стоимостные компании.

Наиболее близко к своим средним за последние 20 лет значениям сейчас находятся стоимостные компании с малой капитализацией. Самыми переоцененными выглядят малые и средние компании роста. Их показатель P / E в два раза превысил собственные средние значения, а индекс убыточных технологических компаний с марта вырос на 400%. Что касается секторов, то привлекательно и недорого выглядит сектор здравоохранения.

P / E компаний стоимости и роста с разной капитализацией

Forward P / E секторов S&P 500

Дивидендные акции

Учитывая отрицательную доходность на рынке долга, перспективными выглядят дивидендные акции. Во время медвежьих рынков такие акции — первые кандидаты на откуп, так как при падении цены повышается дивидендная доходность. Еще в дивидендных акциях много консервативных инвесторов, которые не спешат продать активы в случае коррекции.

При анализе акций необходимо обращать внимание не только на дивидендную доходность. На выплату дивидендов идут реальные денежные средства, поэтому важна не бумажная бухгалтерская прибыль, а стабильность денежных потоков. Посильная долговая нагрузка и скорость роста дивидендов также имеют большое значение.

В список дивидендных аристократов входят компании, которые более 25 лет наращивают дивидендные выплаты. Некоторые из них повышают доходность более 50 лет, в рамках которых случилось семь медвежьих рынков. В случае выбора конкретного эмитента стоит обращать внимание не на былые заслуги, а более детально изучить финансовую отчетность.

С точки зрения дивидендной стратегии привлекательными могут быть не только стоимостные акции, но и акции роста. У Vanguard есть фонд, в который также входят быстрорастущие компании, стремительно увеличивающие дивидендные выплаты. C полным списком таких компаний можно ознакомиться на странице фонда.

Крупнейшие компании из списка дивидендных аристократов

Компании из списка дивидендных аристократов с быстрым ростом дивидендов

Компании из фонда Vanguard Dividend Appreciation с быстрым ростом дивидендов

Резюме

Начиная с 2016 года, еще до коронакризиса, акции роста заметно опережают стоимостные. Карантинные ограничения дали еще больше преимуществ технологическим компаниям. Невозможно точно спрогнозировать, как долго продлится такая динамика и как долго процентные ставки в США будут оставаться минимальными.

Не исключено, что в ближайшее время инвесторы обратят внимание на менее переоцененные акции стоимости. В случае возможной затяжной коррекции на рынке дивидендные компании помогут стабилизировать инвестиционный портфель. Некоторые из них быстро увеличивают свою дивидендную доходность, что может дать хороший результат на длинной дистанции.

Рынок сегодня

Почти весь 2020 год сопровождался карантинными ограничениями, низким потребительским спросом и, что необычно, низким предложением. Многие компании были вынуждены остановить производство и оказание услуг. Несмотря на это, за прошлый год индекс широкого рынка S&P 500 вырос на 16%. Индекс технологических компаний Nasdaq Composite прибавил 43%.

Показатель Forward P / E, который представляет отношение общей капитализации компаний из S&P 500 к их прибыли в следующие 12 месяцев, приблизился к своим значениям времен кризиса 2000 года. При этом размер прибыли на акцию в США все еще ниже своих докризисных значений и находится на уровне 2018 года.

Удивляет и скорость восстановления индексов. В феврале 2020 года прервался 11-летний бычий тренд. Он сменился медвежьим рынком продолжительностью в один месяц. Это очень мало, так как в среднем медвежий рынок длится 22 месяца.

Медвежьи рынки за последние 100 лет

Причины роста и ожидания аналитиков

В марте 2020 года ФРС США снизила базовую процентную ставку до минимальных значений и объявила о запуске программы количественного смягчения. Номинальная доходность по 10-летним казначейским облигациям в моменте упала с 1,5 до 0,5%. К концу года реальная доходность таких облигаций с поправкой на инфляцию составляла −0,72%. Рынок долга стал приносить инвесторам убытки, поэтому ликвидность была направлена в более рисковые активы.

Цены на акции могут продолжить рост до тех пор, пока Федрезерв не начнет повышать ставки из-за нарастающей инфляции. В августе прошлого года глава ФРС Джером Пауэлл заявил о принятии более мягкой стратегии денежно-кредитной политики. Ранее ФРС повышала ставку превентивно, до достижения целевого уровня инфляции. Согласно новой стратегии, процентные ставки не будут повышаться, пока уровень инфляции не закрепится выше целевого.

Поток ликвидности, хлынувший на фондовый рынок, вызвал резкий рост цен на активы. Инвесторы скупали акции, несмотря на упавшую из-за пандемии корпоративную прибыль. Аналитики прогнозируют, что уже в 2021 году величина прибыли на акцию превысит докризисные уровни. С другой стороны, цены на акции достигли высоких уровней, а рост прибыли уже заложен в цену. Согласно статистике, при текущем значении показателя Forward P / E в следующие 5 лет индекс S&P 500 покажет околонулевой рост.

Акции роста

Динамика акций технологических компаний только поддерживает разговоры о возможном пузыре на рынке. Вес крупнейших десяти компаний в индексе S&P 500 вырос до 29%. Их общий показатель Forward P / E к концу года составил 33.3x. Это на 72% больше среднего значения. При этом совокупный Forward P / E остальных компаний превышает среднее на 27%.

Росту котировок крупных эмитентов способствовали не только низкие процентные ставки, но и специфика коронакризиса. Во время карантинных ограничений им не приходилось останавливать заводы и пароходы, как компаниям из реального сектора экономики. Большинство компаний из первой десятки — бенефициары в ситуации с пандемией. В результате топ-10 компаний сгенерировали 24% общей прибыли S&P 500.

Стоит помнить, что деревья не растут до небес. Будущая прибыль заложена в цену многих активов. После очередной коррекции акции переоцененных компаний многие годы могут торговаться ниже своих максимумов. Яркий пример — компания Microsoft. Почти 17 лет ее акции находились ниже уровня 2000 года. Причем все это время Microsoft была прибыльной и растущей компанией с хорошей репутацией.

Forward P / E топ-10 и остальных компаний S&P 500

Акции стоимости

Во время рецессий более дешевые акции стоимости становятся дороже относительно акций роста. Они менее волатильны и выплачивают дивиденды, что удерживает долгосрочных инвесторов во время спадов.

С 2016 года наблюдается тренд на удорожание акций роста относительно стоимостных. Прошлогодний медвежий рынок не сломил его, как это происходило во время предыдущих кризисов. Цифровизация экономики продолжается, и компании из реального сектора отходят на второй план.

Отказаться от инвестиций в быстрорастущие компании сегодня — упустить возможную доходность в будущем. С другой стороны, в условиях низких ставок и переоцененности некоторых компаний капитал может направиться в относительно недорогие стоимостные компании.

Наиболее близко к своим средним за последние 20 лет значениям сейчас находятся стоимостные компании с малой капитализацией. Самыми переоцененными выглядят малые и средние компании роста. Их показатель P / E в два раза превысил собственные средние значения, а индекс убыточных технологических компаний с марта вырос на 400%. Что касается секторов, то привлекательно и недорого выглядит сектор здравоохранения.

P / E компаний стоимости и роста с разной капитализацией

Forward P / E секторов S&P 500

Дивидендные акции

Учитывая отрицательную доходность на рынке долга, перспективными выглядят дивидендные акции. Во время медвежьих рынков такие акции — первые кандидаты на откуп, так как при падении цены повышается дивидендная доходность. Еще в дивидендных акциях много консервативных инвесторов, которые не спешат продать активы в случае коррекции.

При анализе акций необходимо обращать внимание не только на дивидендную доходность. На выплату дивидендов идут реальные денежные средства, поэтому важна не бумажная бухгалтерская прибыль, а стабильность денежных потоков. Посильная долговая нагрузка и скорость роста дивидендов также имеют большое значение.

В список дивидендных аристократов входят компании, которые более 25 лет наращивают дивидендные выплаты. Некоторые из них повышают доходность более 50 лет, в рамках которых случилось семь медвежьих рынков. В случае выбора конкретного эмитента стоит обращать внимание не на былые заслуги, а более детально изучить финансовую отчетность.

С точки зрения дивидендной стратегии привлекательными могут быть не только стоимостные акции, но и акции роста. У Vanguard есть фонд, в который также входят быстрорастущие компании, стремительно увеличивающие дивидендные выплаты. C полным списком таких компаний можно ознакомиться на странице фонда.

Крупнейшие компании из списка дивидендных аристократов

Компании из списка дивидендных аристократов с быстрым ростом дивидендов

Компании из фонда Vanguard Dividend Appreciation с быстрым ростом дивидендов

Резюме

Начиная с 2016 года, еще до коронакризиса, акции роста заметно опережают стоимостные. Карантинные ограничения дали еще больше преимуществ технологическим компаниям. Невозможно точно спрогнозировать, как долго продлится такая динамика и как долго процентные ставки в США будут оставаться минимальными.

Не исключено, что в ближайшее время инвесторы обратят внимание на менее переоцененные акции стоимости. В случае возможной затяжной коррекции на рынке дивидендные компании помогут стабилизировать инвестиционный портфель. Некоторые из них быстро увеличивают свою дивидендную доходность, что может дать хороший результат на длинной дистанции.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба