12 марта 2021 Нефть России Козлов Юрий

Ростелеком отчитался по МСФО за 2020 год:

«Компания продемонстрировала уверенный рост основных финансовых показателей и перевыполнила прогноз намеченных на 2020 год целей, сумев справиться с глобальными вызовами.

Несмотря на постоянно меняющиеся условия, мы смогли быстро перестроиться: удержали лидерскую позицию компании на рынке и достигли отличных финансовых результатов. Несмотря на сохранение неопределенности в отношении дальнейшей динамики макроэкономических показателей, итоги работы в 2020 году позволяют нам рассчитывать на продолжение роста бизнеса в 2021 году», — приводятся слова топ-менеджеров Ростелекома в опубликованном пресс-релизе.

✔️ Цифровая трансформация компании идёт полным ходом: спектр передовых цифровых услуг и направлений последовательно расширяется, прибавляя впечатляющими темпами и уже сейчас принося десятки миллиардов рублей доходов, а такие направления как кибербезопасность и вовсе с каждым годом кратно увеличиваются в размерах. По итогам 2020 года выручка от цифровых сервисов увеличилась сразу на 59%, а доля этого сегмента в структуре доходов компании выросла с 10,2% до 14,1%.

✔️ Неплохие успехи продолжает демонстрировать Tele2 Россия: рост доходов и услуг, связанных с мобильной связью, вырос на 15% до 177,0 млрд рублей (32,4% от совокупной выручки), и если верить заявлениям Ростелекома, «Tele2 Россия – это сейчас единственный игрок с двузначными темпами роста на уже зрелом рынке и самый быстрорастущий мобильный оператор в мире». Количество абонентов Tele2 составило на конец 2020 года 46,6 млн, а расхождение с Билайном сократилось за минувший год с 8,7 млн до 3,3 млн.

✔️ ТВ и доступ в интернет также продемонстрировали в 2020 году положительную динамику доходов на уровне 2% и 7% соответственно, сохраняя многолетний восходящий тренд.

✔️ Наконец, доходы от прочих услуг прибавили сразу на 65% до 34,9 млрд рублей, благодаря разовой выручке от заключённого контракта с Росстатом, который организует проект по переписи населения.

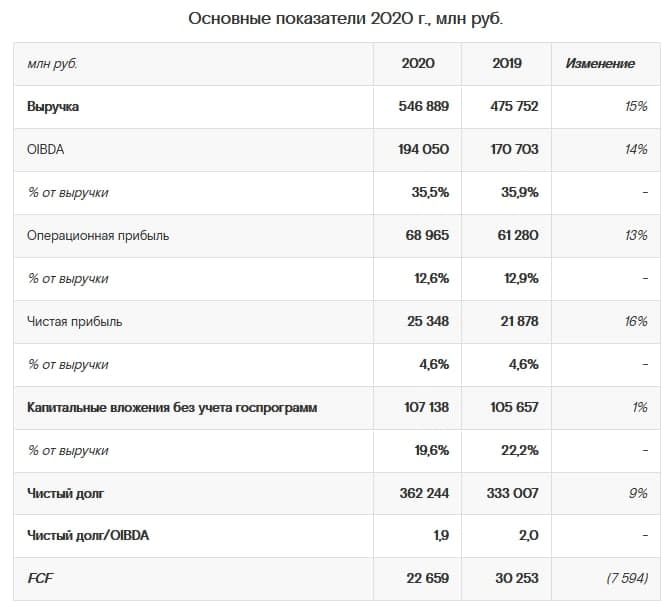

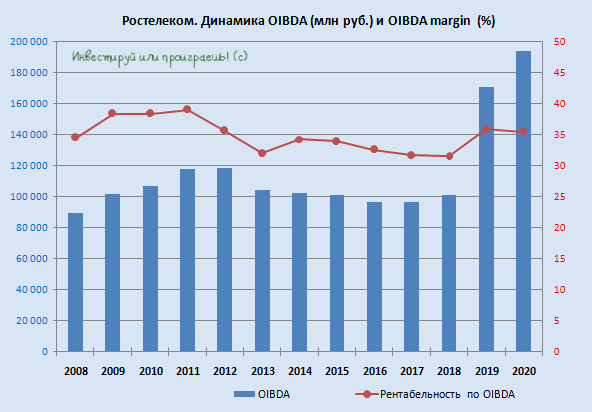

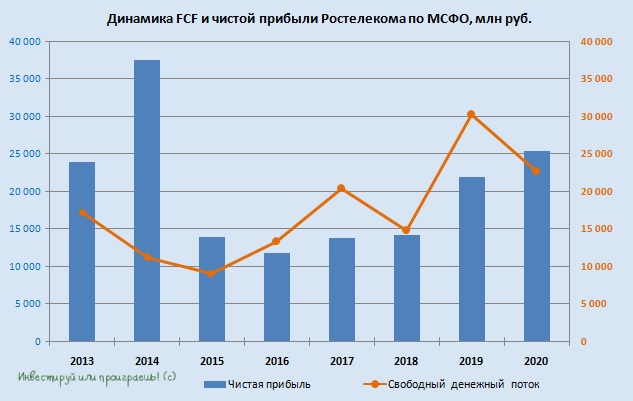

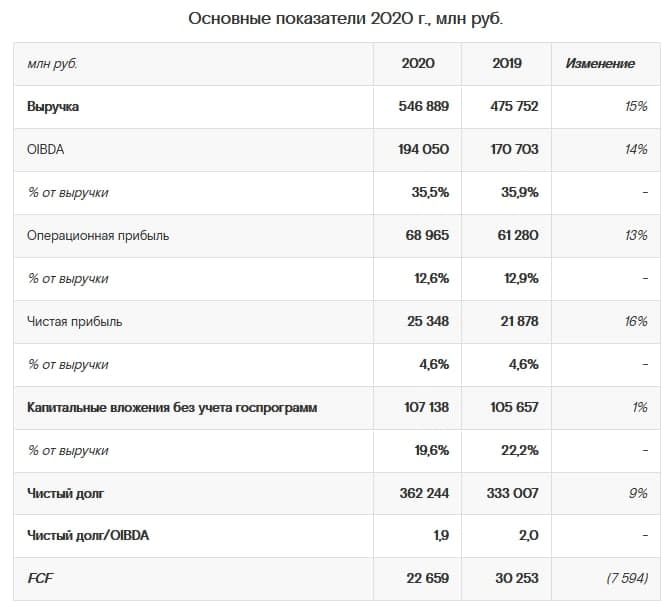

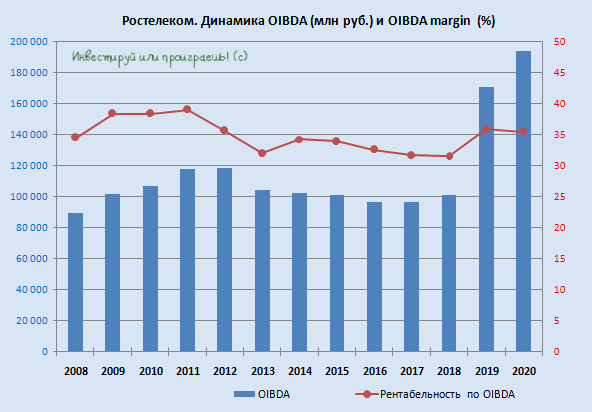

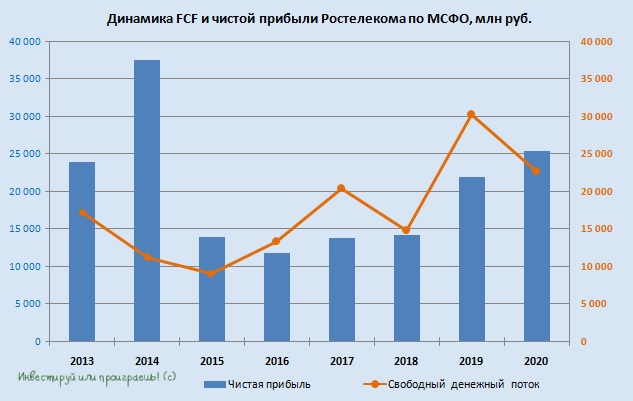

📌 Как результат – показатель OIBDA по итогам 2020 года вырос на 14% до 194,1 млрд рублей, в то время как рентабельность по OIBDA немного снизилась – с 35,9% до 35,5%, в том числе из-за низкомаржинального контракта с Росстатом. Чистая прибыль прибавила за этот период на 16% до 25,3 млрд рублей, а FCF составил 22,7 млрд рублей по сравнению с 30,3 млрд годом ранее.

По прогнозам самой компании на 2021 год, консервативный сценарий подразумевает рост выручки и OIBDA не менее 5%, при этом значительного роста операционных показателей не прогнозируется.

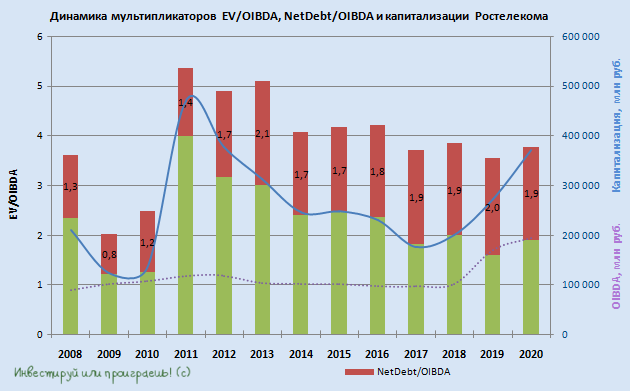

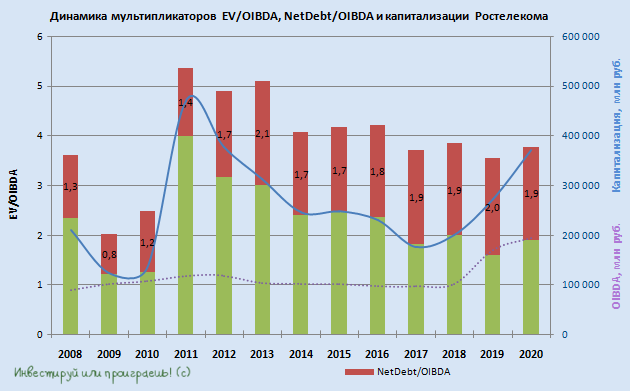

Чистый долг за 12 месяцев увеличился на 9% до 362,2 млрд рублей, а долговая нагрузка продолжает демонстрировать завидную стабильность, на протяжении многих лет находясь в диапазоне 1,7х-2,0х по соотношению NetDebt/EBITDA.

💰 Если заглянуть в презентацию Ростелекома, приуроченной к годовой финансовой отчётности, то на стр.7 можно увидеть, что руководство Ростелекома намерено рекомендовать выплату дивидендов за 2020 год из расчёта 5 руб. на обыкновенную и привилегированную акцию, что по текущим котировкам сулит ДД на уровне 4,7% и 5,5% соответственно.

Признаюсь, я ждал хотя бы символического роста выплат по итогам минувшего года, однако с другой стороны – опубликованная годовая отчётность, по большому счёту, и не дала такого шанса. Как мы знаем, обновлённая див.политика Ростелекома подразумевает направлять акционерам не менее 75% от FCF, и озвученные 5 руб. на акцию – это даже чуть больше, около 77% от FCF. Всё логично.

🗓 Другое дело – попытаться предсказать дальнейшую динамику FCF, от которой во многом будут зависеть дальнейшие дивидендные перспективы компании. Вряд ли здесь стоит ждать какого-то прорыва, учитывая весьма консервативный сценарий самого Ростелекома по росту бизнеса, но в любом случае ожидаемая в апреле обновлённая стратегия компании может помочь нам более объективно построить прогнозные модели.

👉 Я держу в своём портфеле немножко префов Ростелекома (1%). Правда, ещё с тех чудесных времён, когда их можно было купить по 60+ рублей и даже ниже. Сейчас, когда котировки находятся вблизи трёхзначных отметок, я скорее задумываюсь о фиксации прибыли, нежели о наращивании своего присутствия в этих бумагах. Вдобавок ко всему, история в акциях МТС выглядит куда более интересней и перспективней.

«Компания продемонстрировала уверенный рост основных финансовых показателей и перевыполнила прогноз намеченных на 2020 год целей, сумев справиться с глобальными вызовами.

Несмотря на постоянно меняющиеся условия, мы смогли быстро перестроиться: удержали лидерскую позицию компании на рынке и достигли отличных финансовых результатов. Несмотря на сохранение неопределенности в отношении дальнейшей динамики макроэкономических показателей, итоги работы в 2020 году позволяют нам рассчитывать на продолжение роста бизнеса в 2021 году», — приводятся слова топ-менеджеров Ростелекома в опубликованном пресс-релизе.

✔️ Цифровая трансформация компании идёт полным ходом: спектр передовых цифровых услуг и направлений последовательно расширяется, прибавляя впечатляющими темпами и уже сейчас принося десятки миллиардов рублей доходов, а такие направления как кибербезопасность и вовсе с каждым годом кратно увеличиваются в размерах. По итогам 2020 года выручка от цифровых сервисов увеличилась сразу на 59%, а доля этого сегмента в структуре доходов компании выросла с 10,2% до 14,1%.

✔️ Неплохие успехи продолжает демонстрировать Tele2 Россия: рост доходов и услуг, связанных с мобильной связью, вырос на 15% до 177,0 млрд рублей (32,4% от совокупной выручки), и если верить заявлениям Ростелекома, «Tele2 Россия – это сейчас единственный игрок с двузначными темпами роста на уже зрелом рынке и самый быстрорастущий мобильный оператор в мире». Количество абонентов Tele2 составило на конец 2020 года 46,6 млн, а расхождение с Билайном сократилось за минувший год с 8,7 млн до 3,3 млн.

✔️ ТВ и доступ в интернет также продемонстрировали в 2020 году положительную динамику доходов на уровне 2% и 7% соответственно, сохраняя многолетний восходящий тренд.

✔️ Наконец, доходы от прочих услуг прибавили сразу на 65% до 34,9 млрд рублей, благодаря разовой выручке от заключённого контракта с Росстатом, который организует проект по переписи населения.

📌 Как результат – показатель OIBDA по итогам 2020 года вырос на 14% до 194,1 млрд рублей, в то время как рентабельность по OIBDA немного снизилась – с 35,9% до 35,5%, в том числе из-за низкомаржинального контракта с Росстатом. Чистая прибыль прибавила за этот период на 16% до 25,3 млрд рублей, а FCF составил 22,7 млрд рублей по сравнению с 30,3 млрд годом ранее.

По прогнозам самой компании на 2021 год, консервативный сценарий подразумевает рост выручки и OIBDA не менее 5%, при этом значительного роста операционных показателей не прогнозируется.

Чистый долг за 12 месяцев увеличился на 9% до 362,2 млрд рублей, а долговая нагрузка продолжает демонстрировать завидную стабильность, на протяжении многих лет находясь в диапазоне 1,7х-2,0х по соотношению NetDebt/EBITDA.

💰 Если заглянуть в презентацию Ростелекома, приуроченной к годовой финансовой отчётности, то на стр.7 можно увидеть, что руководство Ростелекома намерено рекомендовать выплату дивидендов за 2020 год из расчёта 5 руб. на обыкновенную и привилегированную акцию, что по текущим котировкам сулит ДД на уровне 4,7% и 5,5% соответственно.

Признаюсь, я ждал хотя бы символического роста выплат по итогам минувшего года, однако с другой стороны – опубликованная годовая отчётность, по большому счёту, и не дала такого шанса. Как мы знаем, обновлённая див.политика Ростелекома подразумевает направлять акционерам не менее 75% от FCF, и озвученные 5 руб. на акцию – это даже чуть больше, около 77% от FCF. Всё логично.

🗓 Другое дело – попытаться предсказать дальнейшую динамику FCF, от которой во многом будут зависеть дальнейшие дивидендные перспективы компании. Вряд ли здесь стоит ждать какого-то прорыва, учитывая весьма консервативный сценарий самого Ростелекома по росту бизнеса, но в любом случае ожидаемая в апреле обновлённая стратегия компании может помочь нам более объективно построить прогнозные модели.

👉 Я держу в своём портфеле немножко префов Ростелекома (1%). Правда, ещё с тех чудесных времён, когда их можно было купить по 60+ рублей и даже ниже. Сейчас, когда котировки находятся вблизи трёхзначных отметок, я скорее задумываюсь о фиксации прибыли, нежели о наращивании своего присутствия в этих бумагах. Вдобавок ко всему, история в акциях МТС выглядит куда более интересней и перспективней.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба