19 марта 2021 T-Investments Болдов Михаил

«Интер РАО» (MCX: IRAO) — крупный российский энергетический холдинг. Он не только занимается выработкой и поставкой электроэнергии по России, но и выступает единственным импортером-экспортером электроэнергии за границу. «Интер РАО» поставляет электроэнергию в Финляндию, Прибалтийские страны, Беларусь, Украину, Азербайджан, Грузию, Казахстан, Монголию и Китай.

1 марта компания опубликовала консолидированную финансовую отчетность за 2020 год. Из-за кризиса финансовые результаты были ожидаемы: выручка и чистая прибыль компании сократились.

Ситуация в отрасли и производственные результаты

В 2020 году из-за пандемии коронавируса ввели ограничительные меры, которые привели к снижению объемов потребления электроэнергии на фоне падения деловой активности.

«Интер РАО» снизила объемы выработки электроэнергии на 18,5% год к году — до 106,1 ТВт⋅ч. Экспорт электроэнергии упал на 39% — до 11,7 ТВт⋅ч — из-за слабого спроса со стороны ключевых потребителей и низких цен на рынке электроэнергии.

Количество произведенной энергии считается в киловатт-часах (кВт⋅ч).

1000 киловатт = 1 мегаватт (1000 кВт = 1 МВт).

1 млн мегаватт = 1 тераватт (1 000 000 МВт = 1 ТВт)

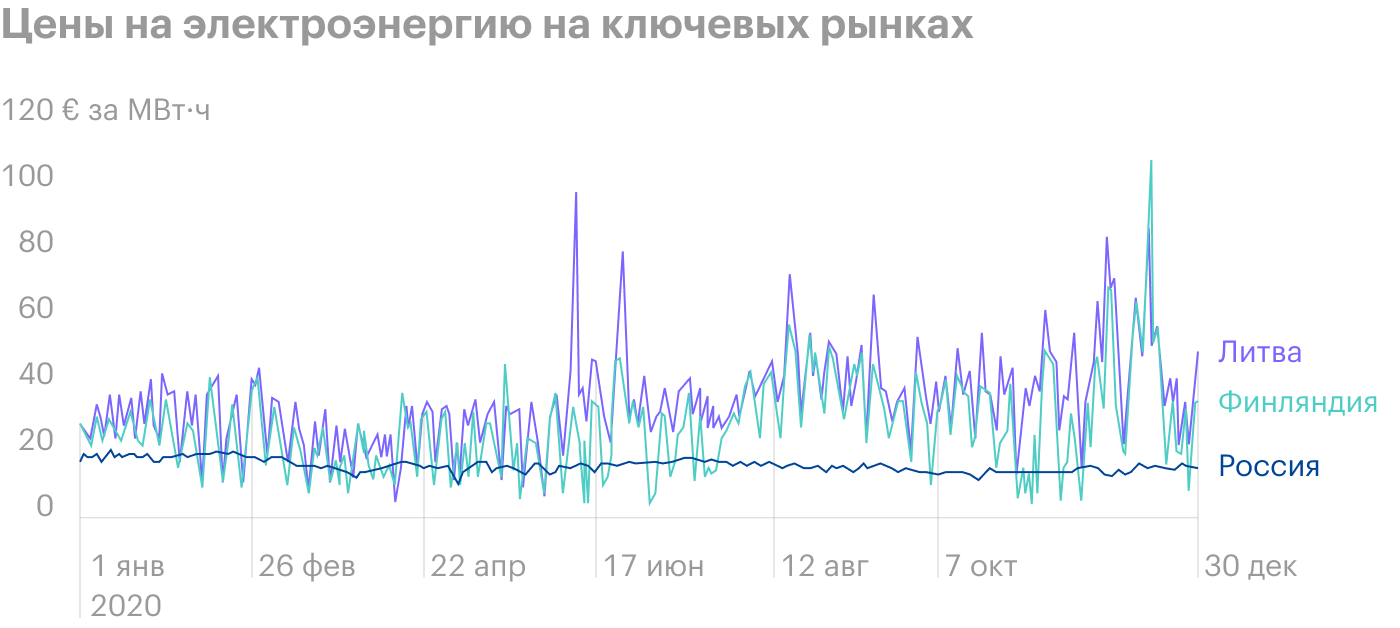

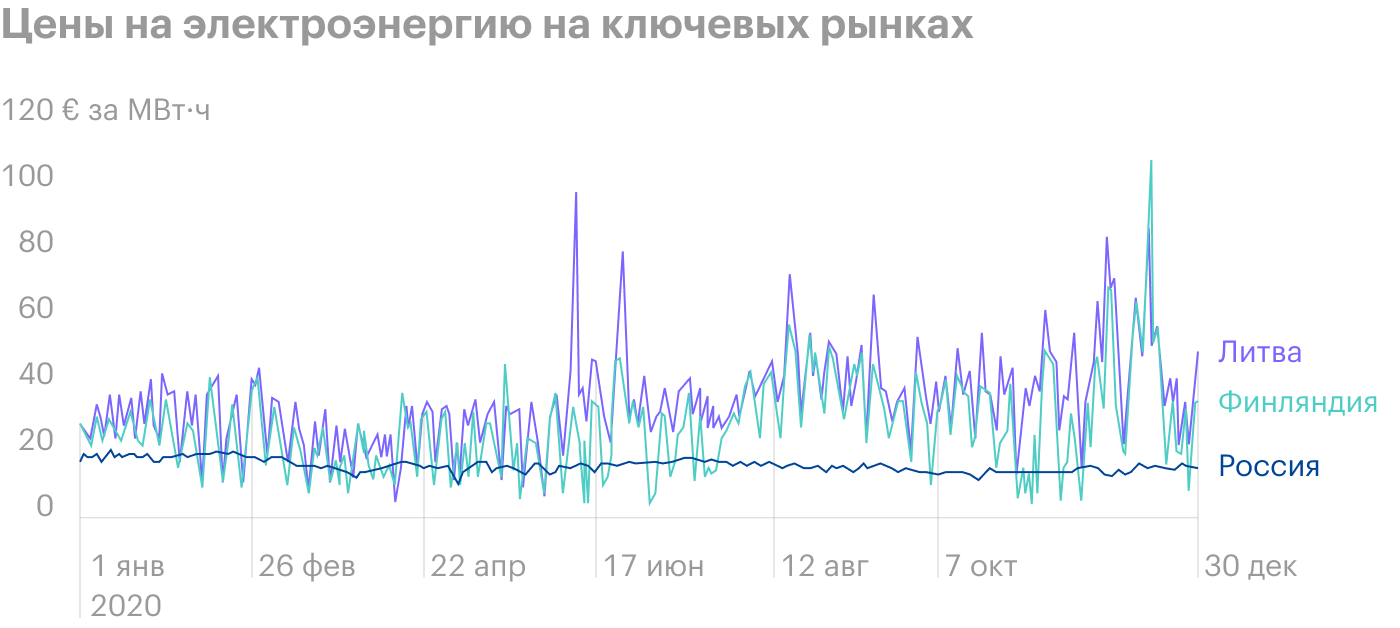

Среднемесячные объемы поставок энергии в Финляндию сократились на 62% год к году: с 585 тысяч до 220 тысяч мегаватт-часов, — а в Литву и Латвию — на 14%: с 303 тысяч до 261 тысячи мегаватт-часов. При этом цены на электроэнергию в Финляндии упали на 36%, а в Литве — на 26%.

Динамика объемов потребления электроэнергии в Единой энергосистеме России в миллиардах киловатт-часов

Динамика объемов выработки электроэнергии в тераватт-часах

Динамика экспорта электроэнергии в тераватт-часах

Структура экспорта

Основные финансовые показатели

Выручка. На продажи электроэнергии, тепловой энергии и мощностей пришлось 97,3% всей выручки компании. Она снизилась на 4% год к году — до 986,3 млрд рублей — из-за сокращения объемов выработки электроэнергии и низких цен на внутреннем и внешнем рынках.

Операционные расходы сократились на 3% — до 915,1 млрд рублей. Из них 408,1 млрд рублей ушли на приобретение электроэнергии и мощности, а еще 239,6 млрд рублей составили платежи за услуги по передаче электроэнергии сбытовой компании или конечному потребителю.

В итоге операционная прибыль снизилась на 18% год к году — до 80,5 млрд рублей.

Финансовые доходы. Благодаря валютной переоценке из-за девальвации рубля чистые финансовые доходы «Интер РАО» выросли в 4 раза: с 3,1 до 12,6 млрд рублей.

Еще 3 млрд рублей составили доходы компании от участия в ассоциированных и совместных с партнерами предприятиях.

В итоге чистая прибыль «Интер РАО» в 2020 году упала на 8% — до 75,5 млрд рублей.

Динамика выручки в миллиардах рублей

Структура выручки

Структура операционных расходов

Динамика операционной прибыли в миллиардах рублей

Динамика чистой прибыли в миллиардах рублей

Инвестиции и долги

Несмотря на падение выручки и прибыли на фоне кризиса, «Интер РАО» увеличила капитальные вложения на 16% год к году — до 28,5 млрд рублей.

Энергетическая отрасль в России регулируется государством, чтобы на рынке электроэнергии сохранялся баланс между производством и потреблением электроэнергии. Энергетическим компаниям запрещено строить новые или модернизировать старые мощности, если на избыток энергии не будет спрос.

В 2019 году «Интер РАО» оказалась среди участников программы по модернизации энергетических активов. Из 17,2 ГВт мощности, отобранных в рамках программы, на проекты компании пришлось 6,7 ГВт. Прогнозный прирост установленной мощности холдинга к 2022—2024 годам должен составить 382 МВт.

В последние годы чистый долг компании остается отрицательным и на конец 2020 года составлял 233,6 млрд рублей. Это происходит из-за крупной финансовой подушки, которая достигла размера 332 млрд рублей к началу 2021 года. Большая часть денег размещается на краткосрочных и долгосрочных банковских депозитах.

Капитальные расходы в миллиардах рублей

Размер чистого долга на 31 декабря в миллиардах рублей

Дивиденды

Еще в 2014 году «Интер РАО» утвердила дивидендную политику, по которой на дивиденды может направляться до 25% чистой прибыли по МСФО.

В 2020 году инвесторы надеялись, что компания повысит уровень выплат до 50% в рамках новой стратегии-2030. Ожидания не оправдались, и менеджмент объявил целевой уровень дивидендных выплат до 2030 года на уровне не менее 25% от чистой прибыли по МСФО.

Компания не обманула и в последние годы выплачивает ровно 25% от чистой прибыли по МСФО. По итогам 2019 года бизнес выплатил в качестве дивидендов рекордную в своей истории сумму — 0,1962 Р на акцию.

Менеджмент компании в ходе телефонной конференции заявил, что компания планирует и по итогам 2020 года заплатить 25% от чистой прибыли по МСФО. 16 марта совет директоров компании рекомендовал направить на дивиденды 0,1807 Р на акцию.

Тем не менее все еще остается крошечная надежда на пересмотр рекомендации совета директоров в сторону повышения доли выплат. Минфин уже не в первый раз потребовал от компании увеличить выплаты до 50% от чистой прибыли — на эту норму уже перешли многие государственные компании.

История дивидендных выплат

Что в итоге

В 2020 году объемы потребления электроэнергии снизились на фоне карантинных мер. Это привело к избытку предложения на рынке электроэнергии и снижению цены за 1 кВт⋅ч. Снижение выручки и прибыли у «Интер РАО» выглядит логичным и ожидаемым.

Холодная зима резко повысила спрос на электроэнергию, помимо прочих и со стороны ключевых стран — потребителей услуг «Интер РАО». За январь — февраль 2021 года среднемесячные объемы поставок электроэнергии в Прибалтику составили 418 тысяч мегаватт-часов — против 143 тысяч мегаватт-часов по итогам ноября — декабря 2020 года. Среднемесячные объемы поставок в Финляндию за первые два месяца 2021 года достигли рекордных 762 тысяч мегаватт-часов, хотя в 2020 году этот показатель составлял лишь 220 тысяч мегаватт-часов. Все говорит о том, что в 1 квартале 2021 «Интер РАО» продемонстрирует сильные финансовые результаты.

Основная интрига кроется в том, как холдинг распорядится своей финансовой подушкой. Теоретически менеджмент компании может направить эти деньги на покупку крупного игрока на энергетическом рынке или на выплату отдельных дивидендов акционерам, что могло бы вызвать значительную переоценку акций компании на фондовом рынке. Но пока деньги лежат на банковских депозитах и приносят слабый доход.

1 марта компания опубликовала консолидированную финансовую отчетность за 2020 год. Из-за кризиса финансовые результаты были ожидаемы: выручка и чистая прибыль компании сократились.

Ситуация в отрасли и производственные результаты

В 2020 году из-за пандемии коронавируса ввели ограничительные меры, которые привели к снижению объемов потребления электроэнергии на фоне падения деловой активности.

«Интер РАО» снизила объемы выработки электроэнергии на 18,5% год к году — до 106,1 ТВт⋅ч. Экспорт электроэнергии упал на 39% — до 11,7 ТВт⋅ч — из-за слабого спроса со стороны ключевых потребителей и низких цен на рынке электроэнергии.

Количество произведенной энергии считается в киловатт-часах (кВт⋅ч).

1000 киловатт = 1 мегаватт (1000 кВт = 1 МВт).

1 млн мегаватт = 1 тераватт (1 000 000 МВт = 1 ТВт)

Среднемесячные объемы поставок энергии в Финляндию сократились на 62% год к году: с 585 тысяч до 220 тысяч мегаватт-часов, — а в Литву и Латвию — на 14%: с 303 тысяч до 261 тысячи мегаватт-часов. При этом цены на электроэнергию в Финляндии упали на 36%, а в Литве — на 26%.

Динамика объемов потребления электроэнергии в Единой энергосистеме России в миллиардах киловатт-часов

Динамика объемов выработки электроэнергии в тераватт-часах

Динамика экспорта электроэнергии в тераватт-часах

Структура экспорта

Основные финансовые показатели

Выручка. На продажи электроэнергии, тепловой энергии и мощностей пришлось 97,3% всей выручки компании. Она снизилась на 4% год к году — до 986,3 млрд рублей — из-за сокращения объемов выработки электроэнергии и низких цен на внутреннем и внешнем рынках.

Операционные расходы сократились на 3% — до 915,1 млрд рублей. Из них 408,1 млрд рублей ушли на приобретение электроэнергии и мощности, а еще 239,6 млрд рублей составили платежи за услуги по передаче электроэнергии сбытовой компании или конечному потребителю.

В итоге операционная прибыль снизилась на 18% год к году — до 80,5 млрд рублей.

Финансовые доходы. Благодаря валютной переоценке из-за девальвации рубля чистые финансовые доходы «Интер РАО» выросли в 4 раза: с 3,1 до 12,6 млрд рублей.

Еще 3 млрд рублей составили доходы компании от участия в ассоциированных и совместных с партнерами предприятиях.

В итоге чистая прибыль «Интер РАО» в 2020 году упала на 8% — до 75,5 млрд рублей.

Динамика выручки в миллиардах рублей

Структура выручки

Структура операционных расходов

Динамика операционной прибыли в миллиардах рублей

Динамика чистой прибыли в миллиардах рублей

Инвестиции и долги

Несмотря на падение выручки и прибыли на фоне кризиса, «Интер РАО» увеличила капитальные вложения на 16% год к году — до 28,5 млрд рублей.

Энергетическая отрасль в России регулируется государством, чтобы на рынке электроэнергии сохранялся баланс между производством и потреблением электроэнергии. Энергетическим компаниям запрещено строить новые или модернизировать старые мощности, если на избыток энергии не будет спрос.

В 2019 году «Интер РАО» оказалась среди участников программы по модернизации энергетических активов. Из 17,2 ГВт мощности, отобранных в рамках программы, на проекты компании пришлось 6,7 ГВт. Прогнозный прирост установленной мощности холдинга к 2022—2024 годам должен составить 382 МВт.

В последние годы чистый долг компании остается отрицательным и на конец 2020 года составлял 233,6 млрд рублей. Это происходит из-за крупной финансовой подушки, которая достигла размера 332 млрд рублей к началу 2021 года. Большая часть денег размещается на краткосрочных и долгосрочных банковских депозитах.

Капитальные расходы в миллиардах рублей

Размер чистого долга на 31 декабря в миллиардах рублей

Дивиденды

Еще в 2014 году «Интер РАО» утвердила дивидендную политику, по которой на дивиденды может направляться до 25% чистой прибыли по МСФО.

В 2020 году инвесторы надеялись, что компания повысит уровень выплат до 50% в рамках новой стратегии-2030. Ожидания не оправдались, и менеджмент объявил целевой уровень дивидендных выплат до 2030 года на уровне не менее 25% от чистой прибыли по МСФО.

Компания не обманула и в последние годы выплачивает ровно 25% от чистой прибыли по МСФО. По итогам 2019 года бизнес выплатил в качестве дивидендов рекордную в своей истории сумму — 0,1962 Р на акцию.

Менеджмент компании в ходе телефонной конференции заявил, что компания планирует и по итогам 2020 года заплатить 25% от чистой прибыли по МСФО. 16 марта совет директоров компании рекомендовал направить на дивиденды 0,1807 Р на акцию.

Тем не менее все еще остается крошечная надежда на пересмотр рекомендации совета директоров в сторону повышения доли выплат. Минфин уже не в первый раз потребовал от компании увеличить выплаты до 50% от чистой прибыли — на эту норму уже перешли многие государственные компании.

История дивидендных выплат

Что в итоге

В 2020 году объемы потребления электроэнергии снизились на фоне карантинных мер. Это привело к избытку предложения на рынке электроэнергии и снижению цены за 1 кВт⋅ч. Снижение выручки и прибыли у «Интер РАО» выглядит логичным и ожидаемым.

Холодная зима резко повысила спрос на электроэнергию, помимо прочих и со стороны ключевых стран — потребителей услуг «Интер РАО». За январь — февраль 2021 года среднемесячные объемы поставок электроэнергии в Прибалтику составили 418 тысяч мегаватт-часов — против 143 тысяч мегаватт-часов по итогам ноября — декабря 2020 года. Среднемесячные объемы поставок в Финляндию за первые два месяца 2021 года достигли рекордных 762 тысяч мегаватт-часов, хотя в 2020 году этот показатель составлял лишь 220 тысяч мегаватт-часов. Все говорит о том, что в 1 квартале 2021 «Интер РАО» продемонстрирует сильные финансовые результаты.

Основная интрига кроется в том, как холдинг распорядится своей финансовой подушкой. Теоретически менеджмент компании может направить эти деньги на покупку крупного игрока на энергетическом рынке или на выплату отдельных дивидендов акционерам, что могло бы вызвать значительную переоценку акций компании на фондовом рынке. Но пока деньги лежат на банковских депозитах и приносят слабый доход.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба