22 марта 2021 РБК Quote Хрисанфова Александра

2020 год был тяжелым для Bridgewater Associates. Фонд не сумел приспособиться к обвалу рынка и потерял $12 млрд. Тем не менее, Рэй Далио остается самым успешным управляющим в истории. Топ-5 акций фонда — в нашем обзоре

С детства в теме инвестиций

Рэй Далио родился в семье нью-йоркского джазового музыканта в 1949 году. В 12 лет он начал работать кедди — помощником игрока в гольф, который носит инвентарь. Члены гольф-клуба, в котором он работал, часто обсуждали торговлю акциями, и Рэй тоже решил инвестировать. Первыми акциями, которые он купил, стали бумаги авиакомпании Northeast Airlines. Далио приобрел их за $300, а потом они выросли в цене.

В 1971 году Далио поступил в Гарвардскую школу бизнеса, где получил степень магистра делового администрирования. Он стажировался в инвесткомпании Merrill Lynch и работал на Нью-Йоркской фондовой бирже. Спустя четыре года Рэй основал Bridgewater Associates, офис которого находился в нью-йоркской квартире Далио. Впоследствии хедж-фонд стал крупнейшим в мире.

Далио был одним из тех, кто предвидел финансовый кризис 2008 года и заработал на нем. Однако 2020 год стал для его фонда неудачным. Мартовский обвал рынка на фоне пандемии коронавируса застал его врасплох, и в Bridgewater Associates не смогли должным образом на него отреагировать.

По данным рейтинга LCH Investments, в прошлом году Bridgewater Associates потерял $12,1 млрд. Тем не менее, Далио остался самым успешным управляющим хедж-фондом в истории. С момента основания чистая прибыль Bridgewater Associates достигла $46,5 млрд.

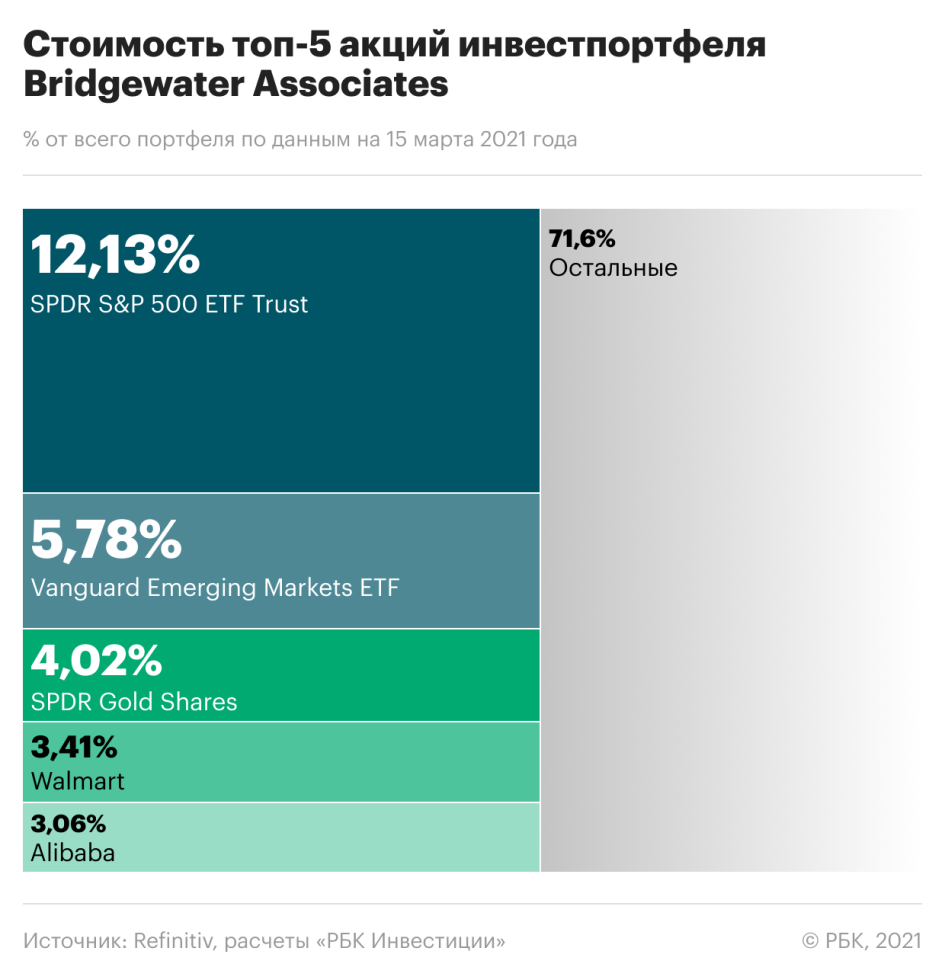

В начале 2020 года среди его главных активов были только биржевые фонды, однако к концу года в нем появились акции отдельных компаний. Посмотрим, какие активы заняли топ-5 портфеля Bridgewater Associates.

SPDR S&P 500 ETF Trust

Акций в портфеле — почти 3,7 млн

SPDR S&P 500 ETF Trust появился в 1993 году. Это первый биржевой фонд ( ETF ), чьи акции прошли листинг в США. Он инвестирует в компании, которые входят в индекс широкого рынка S&P 500. Таким образом, через покупку одной бумаги фонда инвестор по сути вкладывается во все акции индекса.

По данным на 18 марта, под управлением ETF находятся активы почти на $335 млрд. Среди главных акций фонда — Apple, Microsoft, Amazon, Facebook, Alphabet, Tesla и другие, как и в индексе S&P 500.

В четвертом квартале прошлого года Bridgewater Associates продал более 283 тыс. бумаг фонда. Тем не менее, этот ETF остается главным его активом.

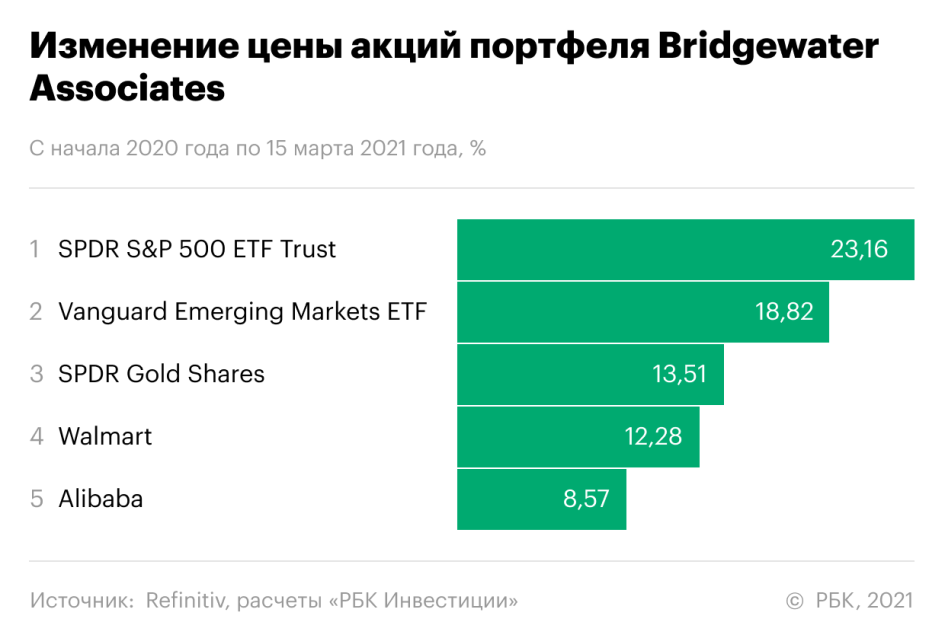

Бумаги биржевого фонда за 2020 год выросли на 16,16%, а за последние два с половиной месяца прибавили еще 6,03%. Если их число в портфеле хедж-фонда не поменялось, то с начала 2021 года пакет подорожал более чем на $83 млн.

Vanguard FTSE Emerging Markets ETF

Акций в портфеле — свыше 13 млн

ETF повторяет индекс FTSE Emerging Index, который привязан к акциям развивающихся стран. В частности, Китая, Бразилии, Южной Африки, Тайваня, Индии и России.

Фонд управляет активами на сумму $108,5 млрд. В него входят бумаги более 5 тыс. компаний. Одними из главных активов ETF являются TSMC, Tencent, JD.com и Baidu. Что касается российских компаний, то фонд владеет бумагами «Татнефти», «Мечела», «Детского мира».

Bridgewater Associates в четвертом квартале докупил более 500 тыс. акций биржевого фонда. В прошлом году Далио заявлял, что большую часть портфеля нужно держать в китайских активах. При этом их доля в ETF от Vanguard Group составляет 43,1%, по данным на конец февраля.

За 2020 год акции фонда выросли в цене на 12,68%, а с начала этого года — на 5,45%. Если число бумаг в портфеле Bridgewater Associates не поменялось, то пакет акций ETF вырос почти на $40 млн.

SPDR Gold Shares

Акций в портфеле — почти 3 млн

Американский фонд появился в 2004 году и стал первым в США, чьи акции обеспечены физическим активом — золотом. По данным на середину марта, ETF управляет активами почти на $58,2 млрд.

Этот ETF старается воспроизвести доходность цен на золото в слитках за вычетом расходов. С помощью такого фонда инвестор, у которого нет возможности покупать и хранить слитки, может вкладываться в драгоценный металл.

За прошлый год акции фонда прибавили 24,81%. В 2020 году пандемия коронавируса привела, в том числе, к ралли цен на золото — традиционного защитного актива. Аналитики банка Goldman Sachs полагают, что к лету стоимость драгметалла поднимется до $2 тыс. за унцию. В Bank of America считают, что к концу июня цена золота вырастет до $2,1 тыс.

Тем не менее, с начала года к середине марта бумаги ETF снизились в цене на 9,06%. Пакет его акций в портфеле Bridgewater Associates подешевел на $48,2 млн, если состав хедж-фонда не поменялся.

Walmart

Акций в портфеле — более 3 млн

Крупнейшая в мире торговая сеть начала свою историю с магазина в штате Арканзас, который в 1962 году открыл Сэм Уолтон. Теперь число магазинов, принадлежащих Walmart, превышает 11 тыс. Они работают в 24 странах.

Сеть также занимается электронной коммерцией. Walmart начал расширять этот бизнес в 2016 году с покупки онлайн-маркетплейса Jet.com. На сайте компании можно купить много разных товаров — от игрушек до автомобильных шин. Walmart владеет брендами одежды, мебели и онлайн-ретейлером предметов искусства и декора. Кроме того, компания оказывает финансовые услуги.

За 2020 год акции Walmart выросли на 21,3%, однако за последние два с половиной месяца упали на 7,44%. Таким образом, с начала этого года пакет бумаг торговой сети в портфеле хедж-фонда подешевел на $33 млн, если число акций в нем не поменялось.

Согласно годовому консенсус-прогнозу Refinitiv, акции Walmart могут подорожать на 22,64% до $159,44. Большинство аналитиков — 28 из 37 — считают, что бумаги сети магазинов стоит покупать. Еще семь экспертов советуют их держать в портфеле, если они уже есть, а двое — продавать.

Alibaba

Акций в портфеле — 1,6 млн

Alibaba Group — это «китайский Amazon». Основной бизнес компании — электронная коммерция. Она владеет торговыми площадками AliExpress, Alibaba.com, Taobao, Tmall, продуктовой сетью Freshippo, а также сервисом по доставке еды и продуктов.

Помимо этого компания работает в сферах облачных вычислений, цифровых медиа и развлечений. Ее «дочка» Ant Group предоставляет финансовые услуги и владеет электронной платежной системой Alipay.

За прошлый год акции Alibaba выросли на 9,73%. С начала этого года они немного подешевели — на 1,05%. Если состав портфеля Bridgewater Associates за это время не изменился, то пакет бумаг китайской компании снизился в цене на $3,9 млн.

На Уолл-стрит считают, что акции Alibaba могут вырасти на 37,83% до $325,86. Большинство из опрошенных Refinitiv аналитиков — 49 экспертов — советуют их покупать, а еще двое — держать.

Сколько можно было зарботать

В четвертом квартале Bridgewater Associates полностью избавился от бумаг Tesla, General Motors, HP, United Airlines и десятков других. Если с тех пор число акций в его портфеле не поменялось, то стоимость всех активов к 15 марта выросла на $308 млн и превысила $12 млрд. В первом квартале прошлого года портфель хедж-фонда оценивали в $5 млрд.

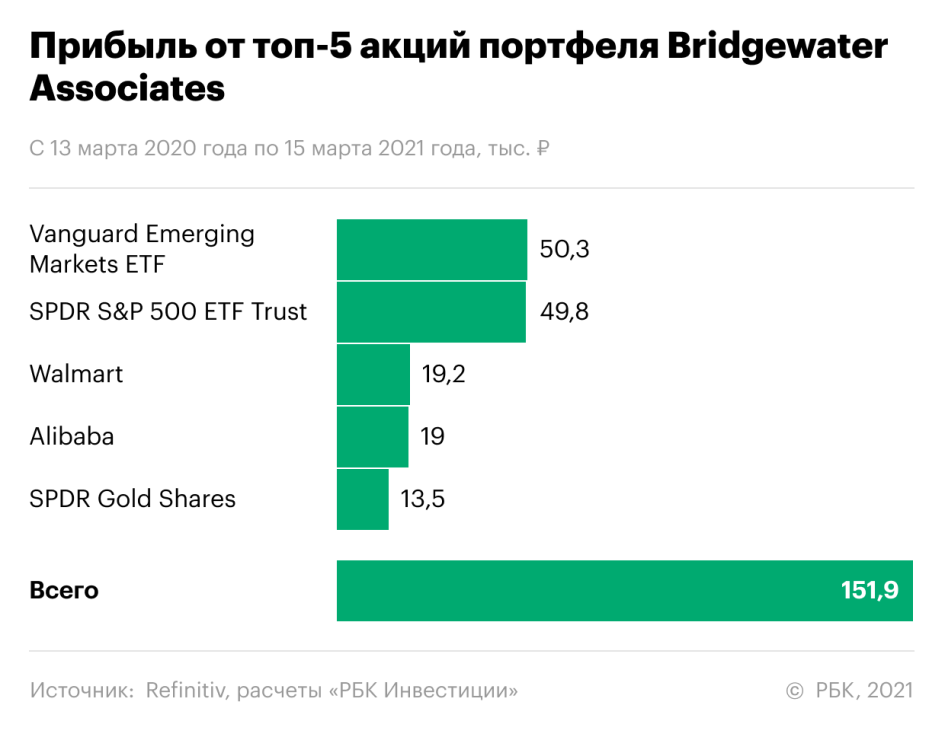

Если бы год назад инвестор вложил в топ-5 акций фонда по ₽100 тыс., то заработал бы почти ₽152 тыс. Больше всего ему бы принесли бумаги ETF развивающихся рынков от Vanguard Group — ₽50,3 тыс. На втором месте по доходности идет фонд на основе индекса S&P 500. На нем можно было заработать ₽49,8 тыс.

Акции Walmart и Alibaba принесли бы инвестору почти одинаковую сумму — примерно по ₽19 тыс. На бумагах золотого ETF можно было заработать ₽13,5 тыс. Расчеты проводились с учетом разницы курсов валют и выплаченных дивидендов — их платят SPDR S&P 500 ETF Trust, фонд Vanguard и Walmart.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба