Обзор акций Adobe и Game Stop. Финансовые отчёты прошлой недели.

Adobe

С приходом коронавируса в нашу жизнь многое изменилось. Большую часть 2020 года мир просидел на карантине, к которому пришлось приспосабливаться не только простым людям, но и бизнесу, который вынужденно перешёл на удалённую работу. При таких условиях спрос на продукцию компании Adobe вырос до заоблачных вершин. Стоит ли покупать эту бумагу сейчас, когда вакцинация идёт полным ходом, и мир имеет все шансы вернуться к нормальной жизни в самое ближайшее время?

Компания Adobe Systems – одна из старейших IT-компаний в мире, которая одной из первых занялась разработкой и созданием различных видов программного обеспечения (ПО) для компьютеров.

Сегодня Adobe Systems может похвастаться примерно 40 программными продуктами, самым популярным из которых является программа Photoshop, на долю которой приходится около 30% всех продаж эмитента.

Структура компании

Деятельность компании проходит в трёх направлениях: цифровое медиа, цифровые возможности и полиграфия.

Подразделение «Цифровые медиа» занимается созданием ПО, которое помогает малому и среднему бизнесу продвигать, создавать, публиковать и монетизировать свой контент.

Разработки отделения «Цифровые возможности» находят применение при создании, управлении и оптимизации цифровой рекламы и маркетинга.

Решения сегмента «Полиграфия» применяются в создании и публикации технических и деловых изданий.

Бизнес компании

Да, пандемия коронавируса усилила спрос на продукцию Adobe Systems, но и без локдаунов её ПО пользовались повышенной популярностью и всё благодаря развитию электронной коммерции.

В сегодняшнем мире интернет с его информацией проник во все уголки нашей жизни и на обыкновенного потребителя обрушивается цунами цифрового контента каждый день. Бизнесу, чтобы привлечь, притянуть к себе клиента, приходится находить способы, чтобы выделить свой контент и грамотно его преподнести. В этом ему как раз и помогает продукция Adobe.

Adobe в этом бизнесе не один десяток лет, и многие её программы стали отраслевыми стандартами. Эмитент поднял планку качества до такой высоты, что с её продукцией мало кто может соперничать.

Другая часть бизнеса компании посвящена цифровым медиа или Document Cloud. Решения этого сегмента повысят производительность, помогут перейти от бумажных документов к цифровым.

Кстати, компания выделяется не только своей продукцией, но и подходом к её распространению. Поставив в своё время на бизнес-модель SaaS, компания не прогадала. Именно модель SaaS помогла Adobe Systems добиться стабильного роста доходов в сегменте цифровых медиа.

Альянсы IBM, Microsoft, ServiceNow

В 2020 году эмитент не только занимался своей продукцией, но и расширял бизнес-связи. Начнём, пожалуй, с союза с IBM, цель которого – объединить усилия в области маркетингового ПО для банковской отрасли. Новые разработки призваны облегчить работу банкам с маркетинговыми кампаниями, и упростить работу с кредитными продуктами.

Кроме того, эмитент объединился с Microsoft для противостояния с конкурентами в корпоративном сегменте. Основной их конкурент в этой области – компания Salesforce. Обе компании хотят разработать программное обеспечение для улучшения продаж, и для маркетинга.

Walgreens Boots Alliance выбрала Adobe и Microsoft для перевода сети своих аптек в цифровой формат.

Наконец, Adobe и ServiceNow (NOW) интегрируют свои предложения по обслуживанию клиентов и маркетингу.

Финансовые показатели

Итак, давайте посмотрим, как завершил IV квартал 2020 года эмитент. Компания Adobe подвела итоги четвёртого квартала и всего 2020 финансового года.

IV квартал стал очередным сильным кварталом эмитента, несмотря на продолжающуюся пандемию. К слову, показатели компании стабильно растут уже 12 кварталов подряд.

За отчётный период прибыль на акцию выросла на 22% (по сравнению с прошлогодним значением) до 2.80 $, при прогнозе в 2.66 $. Квартальная прибыль вышла на уровне 1.35 млрд долл. США.

Доход за квартал достиг 3.42 млрд долл. США и показала рост на 14%. По мнению аналитиков, показатель не должен был превысить 3.36 млрд долл. США.

Годовой доход эмитента достиг рекордного уровня в 12.87 млрд долларов.

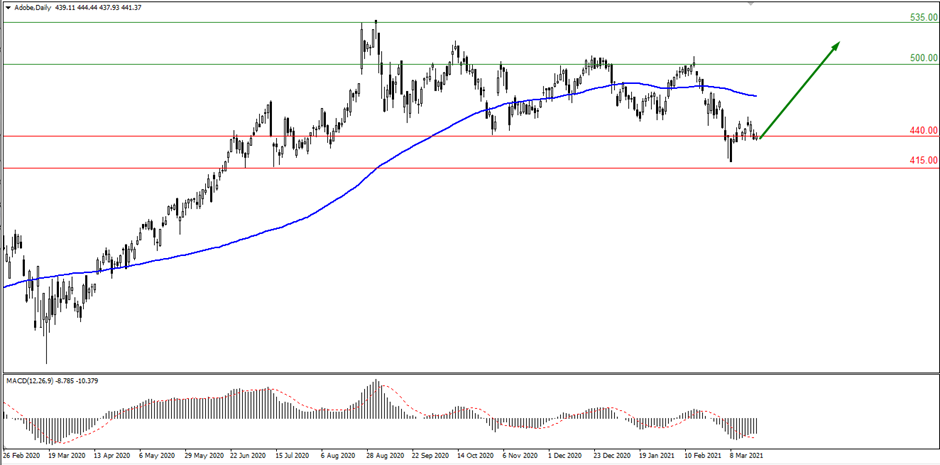

Техническая картина и прогноз

Эмитент относится к IT сектору, который серьёзно пострадал от роста доходности американских гособлигаций. Снижение акций Adobe началось ещё в январе от уровня 500 $. В начале марта бумага достигла области поддержки 420 $, от которой инструмент отскочил, и сейчас находится в районе 440 $.

Мы ждём продолжения восстановления. Сейчас для покупателей важно взять уровень 450 $ и закрепиться выше него. Это станет плацдармом для движения в сторону сопротивления 500 $, которое является среднесрочной целью.

Game Stop

Game Stop является американской розничной сетью, торгующей игровыми приставками, компьютерными играми и аксессуарами к ним. Компания зародилась в конце 90-х, а пик её развития пришёлся на 2014 год. В сети Game Stop насчитывается 5 509 магазинов в практически каждом городе США, а также в Канаде, ЕС, Новой Зеландии и Австралии. Это самая крупная мировая розничная сеть в своём бизнесе.

В настоящее время можно говорить о том, что компания переживает худшие времена в связи с сокращением рынка физических носителей и переходом на цифровые сервисы дистрибуции видеоигр, такие как Xbox Live или Nintendo eShop. Снижение объёма продаж компании в 2018 году составило 16,4%, что в компании объяснили ослаблением индустрии игр и снижением цен из-за промокампаний, а также сокращением трафика. Уже в 2020 году эти факторы привели к снижению стоимости акций с 46 $ до 5 $.

Когда весь мир против тебя

Акулы фондового рынка имеют довольно большие аппетиты и иногда объединяются, чтобы получить желаемое. Часто жертвой крупных игроков становится какая-нибудь компания, которую ребята с Уолл-стрит готовы распотрошить ради годового бонуса размером до 10 млн долларов. В поле зрения крупных фондов с Уолл-стрит как раз и попала компания Game Stop, которую они стали рассматривать в качестве объекта для «шорта». Фонды стали открывать короткие позиции по акциям Game Stop, играя на дальнейшее падение её котировок.

В такой ситуации прогноз довольно очевиден: бизнес и дальше будет падать в цене. Если в 2013 году стоимость акций компании составляла 55 $, то уже в начале 2021 года акция стояла 18 $. Акции снижались всю весну и лето прошлого года: на 15% в апреле, 12% в мае, 28% в июне, 27% в июле и т. д. Снижение рыночной стоимости компании в период с 2015 по 2020 год составило почти 90%. Причиной снижения стало и закрытие более 400 магазинов только на территории США.

Была ли причина роста акций компании к началу 2021 года? Можно сказать, что она была: 11 января членом совета директоров Game Stop стал Райан Коэн, бывший руководитель и основатель интернет-магазина зоотоваров Chewy. Для инвесторов это стало позитивным сигналом, говорящим о возможности увеличения продаж за счёт онлайн-магазинов. В тот же день акции компании несколько подорожали, с 18 $ до 19.94 $. Вероятно, основания для этого, действительно, были, но уже через месяц рост акций составил 1800%, причём катализатором роста не были ни её продукция, ни совет директоров. Как такое может быть?

В конце 2020 года пользователи форума Reddit в тематической ветке стали возмущаться действиями фондов, которые не оценили перспективы компании и решили её разорить. Пользователи решили действовать «назло» фондам и стали массово скупать ценные бумаги Game Stop, чтобы те выросли в цене. Эти действия в совокупности с обновлением руководства помогли акциям вырасти до 20 $. Уже к 21 января их стоимость достигла 43 $. Пик пришёлся на конец января, когда акции стоили 467 $.

К тому моменту фонды потеряли уже 20 млн долларов. Резкий рост стоимости акций называется «коротким сжатием». Из-за резкого роста акций и предотвращения больших потерь фонды были вынуждены скупать их по любой цене, закрывая короткие позиции. Но огромных потерь избежать не удалось.

Поскольку рост акций оказался просто невероятным, компания могла дополнительно выпустить 1 млн акций, чтобы заработать сотни миллионов долларов. Это позволило бы упрочить её положение, инвестировать в электронную коммерцию и предпринять другие меры для улучшения позиции на рынке. Сообщается, что от компании даже поступило заявление на продажу акций объёмом до 100 млн долларов, которое, вероятно, было отклонено Комиссией по ценным бумагам и биржам США.

Причиной отказа стал риск, который влечёт за собой вторичное размещение акций. В данном случае могут пострадать инвесторы, так как резкий спекулятивный рост акций может смениться столь же резким падением.

Примером может служить компания Hertz Global Holdings, чьё вторичное размещение было отклонено Комиссией. Ценные бумаги компании тоже резко выросли в цене, хотя было подано заявление о защите от банкротства, которое практически не оставляло инвесторам шанса надеяться в долгосрочной перспективе на возврат каких-либо средств. Чтобы погасить долги Hertz продавала акции по завышенной цене. После того как Комиссия рассмотрела этот случай, компания отказалась от своих планов.

Бремя ответственности

Отказ в случае и с одной, и с другой компанией обусловлен тем, какие последствия для них могут быть после вторичного размещения. В случае падения стоимости ценных бумаг инвесторы подали бы иски против GameStop вне зависимости от того, насколько ясно компания говорила об излишне завышенной цене на её акции. За этим последовали бы судебные хлопоты и издержки, а репутация компании была бы подмочена, что не пошло бы ей на пользу.

Интересно, что оказавшейся в аналогичной ситуации AMC Entertainment Holdings удалось провести вторичное размещение, выручив при размещении 5 $ за акцию. Это выше цены предыдущего года в 2 $ за акцию, но гораздо ниже пиковой стоимости ценных бумаг, достигавшей 20 $. Ранее стоимость ценных бумаг AMC была выше 5 $, поэтому интересно посмотреть на реакцию «обманутых» инвесторов в случае дальнейшего падения акций компании.

Что с шортами

Объём шортов снижается, но они остаются на рынке. Согласно S&P Global Market Intelligence, наибольший объём шортов в настоящий момент присутствует в секторе здравоохранения - 4,68% на конец февраля. Вторым по числу коротких позиций является потребительский сектор, в котором располагаются акции GameStop. Объём шортов в нём составляет 4,23%. На третьем месте сектор информационных технологий с объёмом шортов 3,56%. Но вопрос о том, готовы ли держатели коротких позиций к ещё одной схватке с пользователями Reddit, остаётся открытым.

Быть или не быть

Райан Коэн отвечает за продвижение в сфере электронной коммерции. В своё время он создал интернет-магазин товаров для животных Chewy, который успешно конкурировала с Amazon и Walmart. Сможет ли Коэн использовать своё «волшебство» для GameStop – пока неизвестно, но его план оздоровления компании впечатляет.

Новая задача компании — трансформироваться из классического ретейлера в онлайн-экосистему. По прогнозам, к 2023 году годовой объём рынка видеоигр превысит 220 млрд долл. США, так что место для роста у эмитента есть. Правда, Wall Street в этот успех не верит, и продолжает шортить компанию.

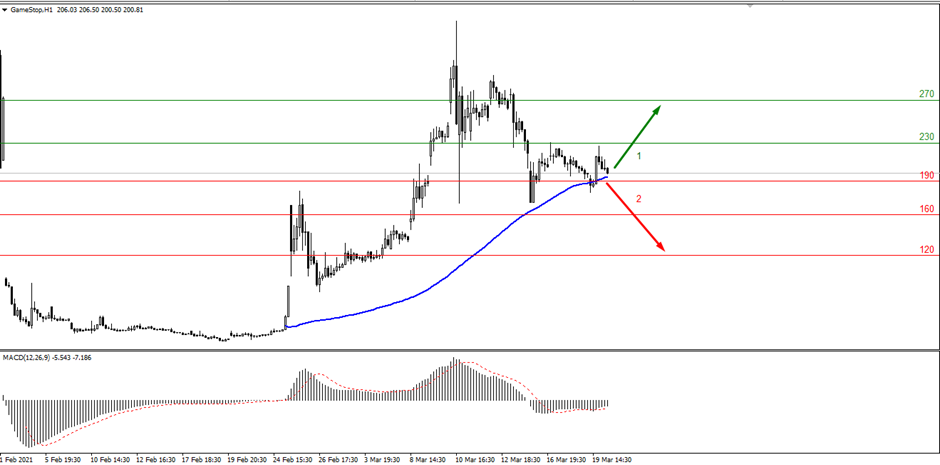

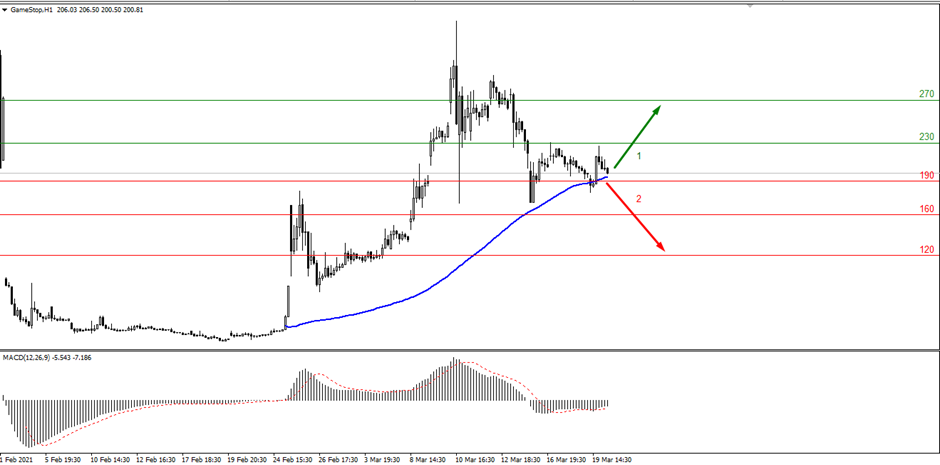

Тем не менее в марте бумага смогла вернуться в район 345 $, от которого она отступила к уровню 200 $. Быкам нужно вернуться за 220 $, и тогда шансы на дальнейший рост бумаги возрастут. В этом случае можно ждать возвращения в район 250 $ или даже 300 $. В противном случае снижение продолжится, и в ближайшие месяцы акции вернутся туда, откуда начали свой стремительный взлёт.

Корпоративные отчёты прошлой недели

FedEx

На прошедшей неделе успешно отчиталась по прибыли за III квартал логистическая компания FedEx Corp. Чистая прибыль эмитента увеличилась в 2,7 раза и составила 893 млн долларов, или, если пересчитывать на акцию, — 3.30 $. Год назад этот показатель не превысил 315 млн долл. США, или 1.20 $ на акцию.

Прибыль без учёта разовых факторов оказалась в районе 938 млн долл. США, или 3.45 $ на акцию. В прошлом году этот показатель был в районе 370 млн долларов, или с 1.41 $ на акцию. Выручка за квартал эмитента также показала рост, поднявшись с 17.5 млрд к 21.4 млрд долларов.

Финансовые показатели FedEx улучшились из-за возросших объёмов как внутренних, так и международных перевозок на фоне пандемии коронавируса. Правда, из-за роста спроса возросли и расходы, так как эмитенту пришлось наращивать объёмы операций.

Как рынок отреагировал на отчёт? Позитивно. Бумага совершила прыжок через уровень 270 $ в районе 280 $. Это хороший знак, который соответствует нашим ожиданиям. Если цена останется вышел 270 $, мы ждём рост актива по направлению к 370 $.

BMW

Чистая прибыль компании BMW в 2020 году показала сокращение на 23,2% и оказалась на уровне 3.857 млрд долларов. Прибыль в пересчёте на одну акцию снизилась к 5.73 € с прошлогоднего уровня в 7.47 €. Выручка эмитента снизилась на 5% и составила 98.99 млрд евро.

Итоги IV квартала оказались лучше, чем годовые показатели. Так, чистая прибыль эмитента показала рост на 19,3% и достигла уровня 1.68 млрд евро. При пересчёте на одну акцию прибыль составила 2.53 €. За тот же самый период 2019 года этот показатель составил 2.09 €.

Вышедший отчёт благоприятно сказался на динамике акций компании. Они продолжили ралли и вплотную приблизились к уровню 90 €. Эта отметка была нашей целью, и, учитывая картину рынка, мы поднимаем ценовой уровень до сопротивления 105 €.

Adobe

С приходом коронавируса в нашу жизнь многое изменилось. Большую часть 2020 года мир просидел на карантине, к которому пришлось приспосабливаться не только простым людям, но и бизнесу, который вынужденно перешёл на удалённую работу. При таких условиях спрос на продукцию компании Adobe вырос до заоблачных вершин. Стоит ли покупать эту бумагу сейчас, когда вакцинация идёт полным ходом, и мир имеет все шансы вернуться к нормальной жизни в самое ближайшее время?

Компания Adobe Systems – одна из старейших IT-компаний в мире, которая одной из первых занялась разработкой и созданием различных видов программного обеспечения (ПО) для компьютеров.

Сегодня Adobe Systems может похвастаться примерно 40 программными продуктами, самым популярным из которых является программа Photoshop, на долю которой приходится около 30% всех продаж эмитента.

Структура компании

Деятельность компании проходит в трёх направлениях: цифровое медиа, цифровые возможности и полиграфия.

Подразделение «Цифровые медиа» занимается созданием ПО, которое помогает малому и среднему бизнесу продвигать, создавать, публиковать и монетизировать свой контент.

Разработки отделения «Цифровые возможности» находят применение при создании, управлении и оптимизации цифровой рекламы и маркетинга.

Решения сегмента «Полиграфия» применяются в создании и публикации технических и деловых изданий.

Бизнес компании

Да, пандемия коронавируса усилила спрос на продукцию Adobe Systems, но и без локдаунов её ПО пользовались повышенной популярностью и всё благодаря развитию электронной коммерции.

В сегодняшнем мире интернет с его информацией проник во все уголки нашей жизни и на обыкновенного потребителя обрушивается цунами цифрового контента каждый день. Бизнесу, чтобы привлечь, притянуть к себе клиента, приходится находить способы, чтобы выделить свой контент и грамотно его преподнести. В этом ему как раз и помогает продукция Adobe.

Adobe в этом бизнесе не один десяток лет, и многие её программы стали отраслевыми стандартами. Эмитент поднял планку качества до такой высоты, что с её продукцией мало кто может соперничать.

Другая часть бизнеса компании посвящена цифровым медиа или Document Cloud. Решения этого сегмента повысят производительность, помогут перейти от бумажных документов к цифровым.

Кстати, компания выделяется не только своей продукцией, но и подходом к её распространению. Поставив в своё время на бизнес-модель SaaS, компания не прогадала. Именно модель SaaS помогла Adobe Systems добиться стабильного роста доходов в сегменте цифровых медиа.

Альянсы IBM, Microsoft, ServiceNow

В 2020 году эмитент не только занимался своей продукцией, но и расширял бизнес-связи. Начнём, пожалуй, с союза с IBM, цель которого – объединить усилия в области маркетингового ПО для банковской отрасли. Новые разработки призваны облегчить работу банкам с маркетинговыми кампаниями, и упростить работу с кредитными продуктами.

Кроме того, эмитент объединился с Microsoft для противостояния с конкурентами в корпоративном сегменте. Основной их конкурент в этой области – компания Salesforce. Обе компании хотят разработать программное обеспечение для улучшения продаж, и для маркетинга.

Walgreens Boots Alliance выбрала Adobe и Microsoft для перевода сети своих аптек в цифровой формат.

Наконец, Adobe и ServiceNow (NOW) интегрируют свои предложения по обслуживанию клиентов и маркетингу.

Финансовые показатели

Итак, давайте посмотрим, как завершил IV квартал 2020 года эмитент. Компания Adobe подвела итоги четвёртого квартала и всего 2020 финансового года.

IV квартал стал очередным сильным кварталом эмитента, несмотря на продолжающуюся пандемию. К слову, показатели компании стабильно растут уже 12 кварталов подряд.

За отчётный период прибыль на акцию выросла на 22% (по сравнению с прошлогодним значением) до 2.80 $, при прогнозе в 2.66 $. Квартальная прибыль вышла на уровне 1.35 млрд долл. США.

Доход за квартал достиг 3.42 млрд долл. США и показала рост на 14%. По мнению аналитиков, показатель не должен был превысить 3.36 млрд долл. США.

Годовой доход эмитента достиг рекордного уровня в 12.87 млрд долларов.

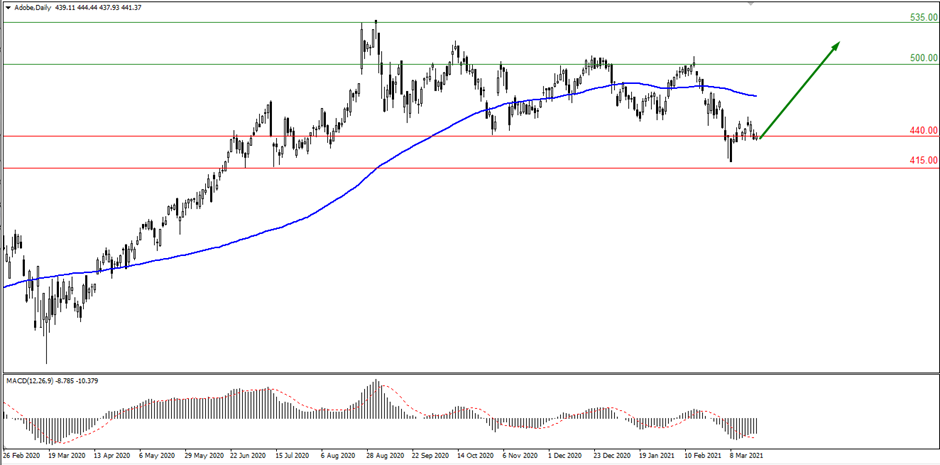

Техническая картина и прогноз

Эмитент относится к IT сектору, который серьёзно пострадал от роста доходности американских гособлигаций. Снижение акций Adobe началось ещё в январе от уровня 500 $. В начале марта бумага достигла области поддержки 420 $, от которой инструмент отскочил, и сейчас находится в районе 440 $.

Мы ждём продолжения восстановления. Сейчас для покупателей важно взять уровень 450 $ и закрепиться выше него. Это станет плацдармом для движения в сторону сопротивления 500 $, которое является среднесрочной целью.

Game Stop

Game Stop является американской розничной сетью, торгующей игровыми приставками, компьютерными играми и аксессуарами к ним. Компания зародилась в конце 90-х, а пик её развития пришёлся на 2014 год. В сети Game Stop насчитывается 5 509 магазинов в практически каждом городе США, а также в Канаде, ЕС, Новой Зеландии и Австралии. Это самая крупная мировая розничная сеть в своём бизнесе.

В настоящее время можно говорить о том, что компания переживает худшие времена в связи с сокращением рынка физических носителей и переходом на цифровые сервисы дистрибуции видеоигр, такие как Xbox Live или Nintendo eShop. Снижение объёма продаж компании в 2018 году составило 16,4%, что в компании объяснили ослаблением индустрии игр и снижением цен из-за промокампаний, а также сокращением трафика. Уже в 2020 году эти факторы привели к снижению стоимости акций с 46 $ до 5 $.

Когда весь мир против тебя

Акулы фондового рынка имеют довольно большие аппетиты и иногда объединяются, чтобы получить желаемое. Часто жертвой крупных игроков становится какая-нибудь компания, которую ребята с Уолл-стрит готовы распотрошить ради годового бонуса размером до 10 млн долларов. В поле зрения крупных фондов с Уолл-стрит как раз и попала компания Game Stop, которую они стали рассматривать в качестве объекта для «шорта». Фонды стали открывать короткие позиции по акциям Game Stop, играя на дальнейшее падение её котировок.

В такой ситуации прогноз довольно очевиден: бизнес и дальше будет падать в цене. Если в 2013 году стоимость акций компании составляла 55 $, то уже в начале 2021 года акция стояла 18 $. Акции снижались всю весну и лето прошлого года: на 15% в апреле, 12% в мае, 28% в июне, 27% в июле и т. д. Снижение рыночной стоимости компании в период с 2015 по 2020 год составило почти 90%. Причиной снижения стало и закрытие более 400 магазинов только на территории США.

Была ли причина роста акций компании к началу 2021 года? Можно сказать, что она была: 11 января членом совета директоров Game Stop стал Райан Коэн, бывший руководитель и основатель интернет-магазина зоотоваров Chewy. Для инвесторов это стало позитивным сигналом, говорящим о возможности увеличения продаж за счёт онлайн-магазинов. В тот же день акции компании несколько подорожали, с 18 $ до 19.94 $. Вероятно, основания для этого, действительно, были, но уже через месяц рост акций составил 1800%, причём катализатором роста не были ни её продукция, ни совет директоров. Как такое может быть?

В конце 2020 года пользователи форума Reddit в тематической ветке стали возмущаться действиями фондов, которые не оценили перспективы компании и решили её разорить. Пользователи решили действовать «назло» фондам и стали массово скупать ценные бумаги Game Stop, чтобы те выросли в цене. Эти действия в совокупности с обновлением руководства помогли акциям вырасти до 20 $. Уже к 21 января их стоимость достигла 43 $. Пик пришёлся на конец января, когда акции стоили 467 $.

К тому моменту фонды потеряли уже 20 млн долларов. Резкий рост стоимости акций называется «коротким сжатием». Из-за резкого роста акций и предотвращения больших потерь фонды были вынуждены скупать их по любой цене, закрывая короткие позиции. Но огромных потерь избежать не удалось.

Поскольку рост акций оказался просто невероятным, компания могла дополнительно выпустить 1 млн акций, чтобы заработать сотни миллионов долларов. Это позволило бы упрочить её положение, инвестировать в электронную коммерцию и предпринять другие меры для улучшения позиции на рынке. Сообщается, что от компании даже поступило заявление на продажу акций объёмом до 100 млн долларов, которое, вероятно, было отклонено Комиссией по ценным бумагам и биржам США.

Причиной отказа стал риск, который влечёт за собой вторичное размещение акций. В данном случае могут пострадать инвесторы, так как резкий спекулятивный рост акций может смениться столь же резким падением.

Примером может служить компания Hertz Global Holdings, чьё вторичное размещение было отклонено Комиссией. Ценные бумаги компании тоже резко выросли в цене, хотя было подано заявление о защите от банкротства, которое практически не оставляло инвесторам шанса надеяться в долгосрочной перспективе на возврат каких-либо средств. Чтобы погасить долги Hertz продавала акции по завышенной цене. После того как Комиссия рассмотрела этот случай, компания отказалась от своих планов.

Бремя ответственности

Отказ в случае и с одной, и с другой компанией обусловлен тем, какие последствия для них могут быть после вторичного размещения. В случае падения стоимости ценных бумаг инвесторы подали бы иски против GameStop вне зависимости от того, насколько ясно компания говорила об излишне завышенной цене на её акции. За этим последовали бы судебные хлопоты и издержки, а репутация компании была бы подмочена, что не пошло бы ей на пользу.

Интересно, что оказавшейся в аналогичной ситуации AMC Entertainment Holdings удалось провести вторичное размещение, выручив при размещении 5 $ за акцию. Это выше цены предыдущего года в 2 $ за акцию, но гораздо ниже пиковой стоимости ценных бумаг, достигавшей 20 $. Ранее стоимость ценных бумаг AMC была выше 5 $, поэтому интересно посмотреть на реакцию «обманутых» инвесторов в случае дальнейшего падения акций компании.

Что с шортами

Объём шортов снижается, но они остаются на рынке. Согласно S&P Global Market Intelligence, наибольший объём шортов в настоящий момент присутствует в секторе здравоохранения - 4,68% на конец февраля. Вторым по числу коротких позиций является потребительский сектор, в котором располагаются акции GameStop. Объём шортов в нём составляет 4,23%. На третьем месте сектор информационных технологий с объёмом шортов 3,56%. Но вопрос о том, готовы ли держатели коротких позиций к ещё одной схватке с пользователями Reddit, остаётся открытым.

Быть или не быть

Райан Коэн отвечает за продвижение в сфере электронной коммерции. В своё время он создал интернет-магазин товаров для животных Chewy, который успешно конкурировала с Amazon и Walmart. Сможет ли Коэн использовать своё «волшебство» для GameStop – пока неизвестно, но его план оздоровления компании впечатляет.

Новая задача компании — трансформироваться из классического ретейлера в онлайн-экосистему. По прогнозам, к 2023 году годовой объём рынка видеоигр превысит 220 млрд долл. США, так что место для роста у эмитента есть. Правда, Wall Street в этот успех не верит, и продолжает шортить компанию.

Тем не менее в марте бумага смогла вернуться в район 345 $, от которого она отступила к уровню 200 $. Быкам нужно вернуться за 220 $, и тогда шансы на дальнейший рост бумаги возрастут. В этом случае можно ждать возвращения в район 250 $ или даже 300 $. В противном случае снижение продолжится, и в ближайшие месяцы акции вернутся туда, откуда начали свой стремительный взлёт.

Корпоративные отчёты прошлой недели

FedEx

На прошедшей неделе успешно отчиталась по прибыли за III квартал логистическая компания FedEx Corp. Чистая прибыль эмитента увеличилась в 2,7 раза и составила 893 млн долларов, или, если пересчитывать на акцию, — 3.30 $. Год назад этот показатель не превысил 315 млн долл. США, или 1.20 $ на акцию.

Прибыль без учёта разовых факторов оказалась в районе 938 млн долл. США, или 3.45 $ на акцию. В прошлом году этот показатель был в районе 370 млн долларов, или с 1.41 $ на акцию. Выручка за квартал эмитента также показала рост, поднявшись с 17.5 млрд к 21.4 млрд долларов.

Финансовые показатели FedEx улучшились из-за возросших объёмов как внутренних, так и международных перевозок на фоне пандемии коронавируса. Правда, из-за роста спроса возросли и расходы, так как эмитенту пришлось наращивать объёмы операций.

Как рынок отреагировал на отчёт? Позитивно. Бумага совершила прыжок через уровень 270 $ в районе 280 $. Это хороший знак, который соответствует нашим ожиданиям. Если цена останется вышел 270 $, мы ждём рост актива по направлению к 370 $.

BMW

Чистая прибыль компании BMW в 2020 году показала сокращение на 23,2% и оказалась на уровне 3.857 млрд долларов. Прибыль в пересчёте на одну акцию снизилась к 5.73 € с прошлогоднего уровня в 7.47 €. Выручка эмитента снизилась на 5% и составила 98.99 млрд евро.

Итоги IV квартала оказались лучше, чем годовые показатели. Так, чистая прибыль эмитента показала рост на 19,3% и достигла уровня 1.68 млрд евро. При пересчёте на одну акцию прибыль составила 2.53 €. За тот же самый период 2019 года этот показатель составил 2.09 €.

Вышедший отчёт благоприятно сказался на динамике акций компании. Они продолжили ралли и вплотную приблизились к уровню 90 €. Эта отметка была нашей целью, и, учитывая картину рынка, мы поднимаем ценовой уровень до сопротивления 105 €.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба