8 апреля 2021 smart-lab.ru

Весна, работать неохота. Если быть честным, работать неохота всегда, но весной работать особенно неохота. Но работать надо, волка ноги кормят. В качестве компромисса между неохота и надо решил на днях проанализировать давнишнюю мыслишку--а чего там с IPO? Серьезно я к этой идее никогда не относился, ибо очевидная проблема с IPO--отсутствие биржевых торгов и нормальной рыночной оценки, приходится полагаться лишь на рекламные буклетики эмитента и собственные аналитические способности. Но буклетики дело тонкое, а собственные аналитические способности, особливо в условиях информационной подпитки из рекламных буклетиков--это совсем уж хитрая история. Но весна, тянет на что-то новенькое. Новая связь--лучше старых пять :) Купили акций MSFT после IPO на тыщу--а сейчас уже миллионеры!!! Денежки то лишними не бывают!

Итак, что с IPO? Собственно, на русском рынке IPO можно сказать что нет--они редки как летний снег и говорить особо не о чем. Истории русских IPO, в принципе, нормальные, за исключением выкупа акций Внешторгбанка переигровщиком у наипошенных по 13.6 копейки (в три вроде раза дороже рынка)--но для сохранения власти все средства хороши, это Россия, детка. Это Государство, оно все лучше всех видит и все лучше всех знает :)

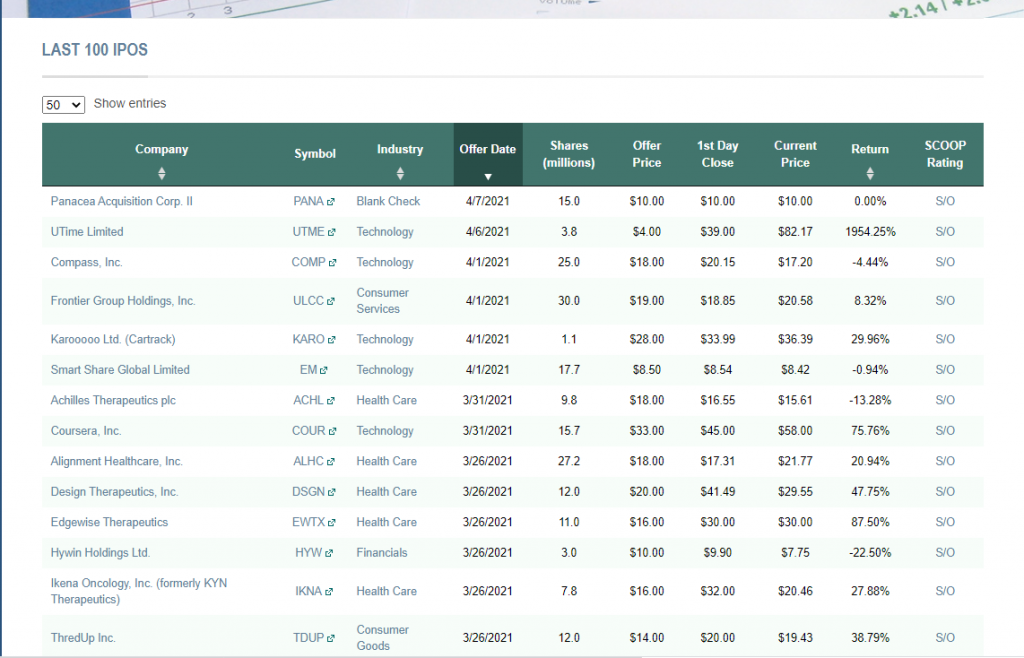

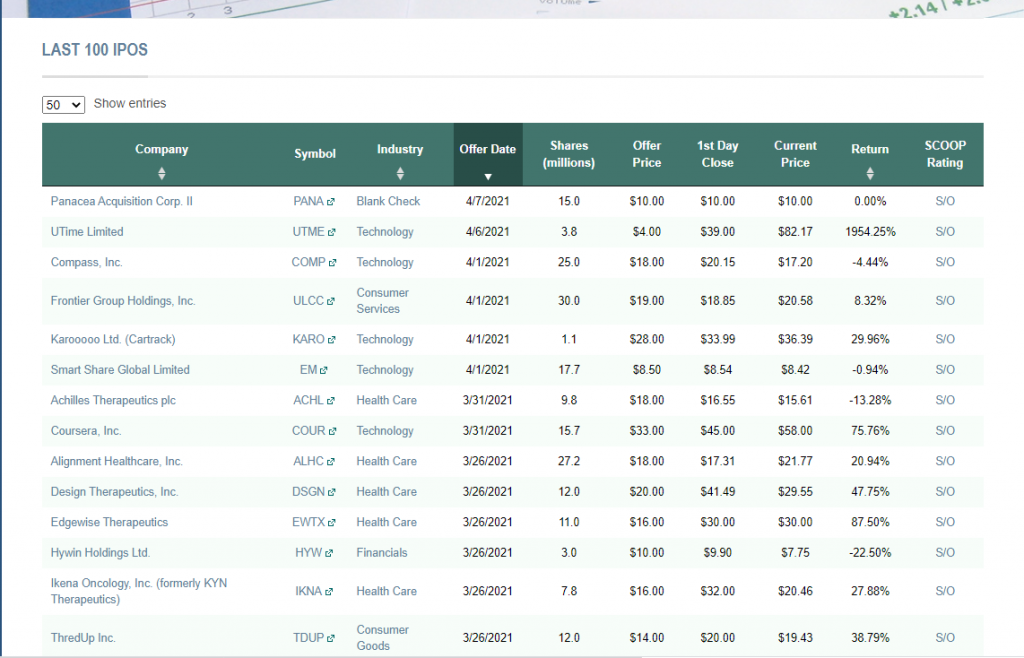

На финансовом рынке всея мира ситуация с IPO несколько другая, как правило, на NYSE+NASDAQ происходит несколько IPO в день:

Неплохо структурированная информация по IPO NYSE+NASDAQ есть здесь

Моей первоначальной идеей было примерно следующее. Вот компашка выходит на биржу. Участвовать непосредственно в IPO--это дело сложное, книги, подписки, буклетики--вот это все. Гораздо проще нажать кнопку «бай» на биржевом терминале. Но имхо достаточно очевидно, что основная цель IPO--выход в кэш для собственников бизнеса. Естественно, они хотят выйти подороже--поэтому IPO это не Initial Public Offering, а It's Probably Overpriced :). Поэтому участь котировок через некоторое время после выхода на IPO--падение. То есть модель такая--после начала торгов бумага растет, ибо молодая перспективная. Потом--падает, ибо стоит больно дорого. Значит, имеет смысл проверить стратегию--сразу после IPO покупаем на бирже компашку, и ставим тейкпрофит недалеко от входа. Стопов как водится нет, это ж ынвэстиции. Это я и проделал, прямо вручную сидел и тестировал (кстати, рекомендую всем тестировать небыстрые стратегии именно вручную, а не машинным методом--очень много идей приходит в голову во время неспешного, унылого и занудного ручного тестирования. Основная идея--надо пойти посмотреть кино/прокатиться/прогуляться/выпить/whatever--лишь бы закончить это важнейшее занятие). Уже первые 60 IPO (то есть месяц примерно) показали печальный результат--как обычно, при близком тейке винрейт процентов 70-80, а финансовый результат--минус триста процентов от размера вкладываемой в каждый юнит суммы. При этом количество трупиков (компашек, ушедших в безнадежный минус после покупки) составило где-то 20% от общего числа юнитов. То есть имеем отрицательный финрез и кучу молодых перспективных компаний (то есть падающей никчемной шняги) в ынвэстиционном портфеле. Видимо, «бай» на терминале жмут люди, которые явно могут проделать все то же, что и я, а скорее всего и гораздо побольше--а значит, бабло у них не отберешь. Не идут компашки на холодный север после IPO--а идут сразу вниз, на юг, к теплу. Это печально.

Решив, что я не хочу тратить дополнительные человекочасы на понимание того, что дураков на рынке, увы, нет--я зарядил для этого компьютер. Компьютер--он железный, он все стерпит. Данные взяты по ссылке выше. Чтобы упростить тестирование, использовались только цифры из таблички--цена закрытия первого дня торгов, цена IPO, текущая биржевая цена. Выяснилось следующее: если купить в первый день торгов и держать по нынешний день (все покупки--на фиксированную сумму А), то результат составит минус 648% от размера А. Что какбэ намекает на то, что покупать акции после IPO на бирже--в целом плохая идея. А не в целом--нужен весьма хороший анализ чтоб купить какую-то определенную компашку. Шортить акции после IPO под риски живительного гэпа +1000% имхо не вписывается в правила хорошего тона, да и шорт послеIPOшных акций дело технически непростое. Так что вывод прост--неподготовленному наивному спекулянту в акциях после IPO делать нечего. Вывод, конечно, тривиальный--ну да и ладно.

Теперь о философии, так сказать, идеологии IPO. Чтобы в нее вникнуть, посмотрим на доходность, ежели мы во всех IPO участвуем, подписываемся на покупку акций. Тут результат составляет плюс 1879%, что какбэ намекает, что IPO--это хорошо. Подобные цифры любят показывать организаторы IPO индустрии. Покупайте акции на IPO, граждане, это выгодно! Остается маленький нюанс--подписываться на пять IPO в день немножко нереально. Тут можно возразить, что есть же ETF на IPO--вот там все уже сделано! Есть, да. Только доходность там малость поскромнее и почти совпадает со среднерыночной :)

Еще одно интересное наблюдение, позволяющее, на мой взгляд, многое понять в индустрии IPO--это следующее. Если в первый день торгов покупать только акции, цена которых на биржевых торгах не выше цены размещения--то о чудо, финрез будет не минус 650%, а плюс десять. То есть ноль. Ноль--это хорошо, это не минус 650. И акций таких--примерно треть от общего количества IPO. О чем это говорит? Имхо, о том, что 2/3 IPO на биржевых торгах в первый день значительно переоценены. А оставшаяся треть оценена нормально. То есть да, на биржевых торгах IPO=It's Probably Overpriced.

Из всего этого складывается следующая усредненная по всем акциям картина. По видимому, в индустрии IPO ярко выражена пищевая цепочка:

1. IPO нужно владельцам, чтоб выйти в деньги. Владельцы и берут основные сливки с IPO (Есть еще Pre-IPO, можно включиться в цепочку на этой стадии и навариться там--но в этой простой заметке я это не рассматриваю).

2. Акции у владельцев покупают участники IPO. У них потом будет возможность продать эти акции на бирже, и в среднем они в плюсе. Но то в среднем, невозможно участвовать в каждом IPO. А каждая конкретная компашка может показать очень разную динамику. Таким образом, участвовать в IPO можно--но только в конкретных и хорошо понимаемых компаниях (при этом понимание, имхо, должно быть не только самой компании, но и перспектив ее торгов на бирже).

3. В среднем торговля на бирже акциями после IPO убыточна. То есть прибыль участников IPO оплачивают биржевые спекулянты.

Вся эта схема вполне укладывается в обычный рыночный механизм--кто больше работает и знает, у того бабла больше. И даже весной. Такие дела.

Итак, что с IPO? Собственно, на русском рынке IPO можно сказать что нет--они редки как летний снег и говорить особо не о чем. Истории русских IPO, в принципе, нормальные, за исключением выкупа акций Внешторгбанка переигровщиком у наипошенных по 13.6 копейки (в три вроде раза дороже рынка)--но для сохранения власти все средства хороши, это Россия, детка. Это Государство, оно все лучше всех видит и все лучше всех знает :)

На финансовом рынке всея мира ситуация с IPO несколько другая, как правило, на NYSE+NASDAQ происходит несколько IPO в день:

Неплохо структурированная информация по IPO NYSE+NASDAQ есть здесь

Моей первоначальной идеей было примерно следующее. Вот компашка выходит на биржу. Участвовать непосредственно в IPO--это дело сложное, книги, подписки, буклетики--вот это все. Гораздо проще нажать кнопку «бай» на биржевом терминале. Но имхо достаточно очевидно, что основная цель IPO--выход в кэш для собственников бизнеса. Естественно, они хотят выйти подороже--поэтому IPO это не Initial Public Offering, а It's Probably Overpriced :). Поэтому участь котировок через некоторое время после выхода на IPO--падение. То есть модель такая--после начала торгов бумага растет, ибо молодая перспективная. Потом--падает, ибо стоит больно дорого. Значит, имеет смысл проверить стратегию--сразу после IPO покупаем на бирже компашку, и ставим тейкпрофит недалеко от входа. Стопов как водится нет, это ж ынвэстиции. Это я и проделал, прямо вручную сидел и тестировал (кстати, рекомендую всем тестировать небыстрые стратегии именно вручную, а не машинным методом--очень много идей приходит в голову во время неспешного, унылого и занудного ручного тестирования. Основная идея--надо пойти посмотреть кино/прокатиться/прогуляться/выпить/whatever--лишь бы закончить это важнейшее занятие). Уже первые 60 IPO (то есть месяц примерно) показали печальный результат--как обычно, при близком тейке винрейт процентов 70-80, а финансовый результат--минус триста процентов от размера вкладываемой в каждый юнит суммы. При этом количество трупиков (компашек, ушедших в безнадежный минус после покупки) составило где-то 20% от общего числа юнитов. То есть имеем отрицательный финрез и кучу молодых перспективных компаний (то есть падающей никчемной шняги) в ынвэстиционном портфеле. Видимо, «бай» на терминале жмут люди, которые явно могут проделать все то же, что и я, а скорее всего и гораздо побольше--а значит, бабло у них не отберешь. Не идут компашки на холодный север после IPO--а идут сразу вниз, на юг, к теплу. Это печально.

Решив, что я не хочу тратить дополнительные человекочасы на понимание того, что дураков на рынке, увы, нет--я зарядил для этого компьютер. Компьютер--он железный, он все стерпит. Данные взяты по ссылке выше. Чтобы упростить тестирование, использовались только цифры из таблички--цена закрытия первого дня торгов, цена IPO, текущая биржевая цена. Выяснилось следующее: если купить в первый день торгов и держать по нынешний день (все покупки--на фиксированную сумму А), то результат составит минус 648% от размера А. Что какбэ намекает на то, что покупать акции после IPO на бирже--в целом плохая идея. А не в целом--нужен весьма хороший анализ чтоб купить какую-то определенную компашку. Шортить акции после IPO под риски живительного гэпа +1000% имхо не вписывается в правила хорошего тона, да и шорт послеIPOшных акций дело технически непростое. Так что вывод прост--неподготовленному наивному спекулянту в акциях после IPO делать нечего. Вывод, конечно, тривиальный--ну да и ладно.

Теперь о философии, так сказать, идеологии IPO. Чтобы в нее вникнуть, посмотрим на доходность, ежели мы во всех IPO участвуем, подписываемся на покупку акций. Тут результат составляет плюс 1879%, что какбэ намекает, что IPO--это хорошо. Подобные цифры любят показывать организаторы IPO индустрии. Покупайте акции на IPO, граждане, это выгодно! Остается маленький нюанс--подписываться на пять IPO в день немножко нереально. Тут можно возразить, что есть же ETF на IPO--вот там все уже сделано! Есть, да. Только доходность там малость поскромнее и почти совпадает со среднерыночной :)

Еще одно интересное наблюдение, позволяющее, на мой взгляд, многое понять в индустрии IPO--это следующее. Если в первый день торгов покупать только акции, цена которых на биржевых торгах не выше цены размещения--то о чудо, финрез будет не минус 650%, а плюс десять. То есть ноль. Ноль--это хорошо, это не минус 650. И акций таких--примерно треть от общего количества IPO. О чем это говорит? Имхо, о том, что 2/3 IPO на биржевых торгах в первый день значительно переоценены. А оставшаяся треть оценена нормально. То есть да, на биржевых торгах IPO=It's Probably Overpriced.

Из всего этого складывается следующая усредненная по всем акциям картина. По видимому, в индустрии IPO ярко выражена пищевая цепочка:

1. IPO нужно владельцам, чтоб выйти в деньги. Владельцы и берут основные сливки с IPO (Есть еще Pre-IPO, можно включиться в цепочку на этой стадии и навариться там--но в этой простой заметке я это не рассматриваю).

2. Акции у владельцев покупают участники IPO. У них потом будет возможность продать эти акции на бирже, и в среднем они в плюсе. Но то в среднем, невозможно участвовать в каждом IPO. А каждая конкретная компашка может показать очень разную динамику. Таким образом, участвовать в IPO можно--но только в конкретных и хорошо понимаемых компаниях (при этом понимание, имхо, должно быть не только самой компании, но и перспектив ее торгов на бирже).

3. В среднем торговля на бирже акциями после IPO убыточна. То есть прибыль участников IPO оплачивают биржевые спекулянты.

Вся эта схема вполне укладывается в обычный рыночный механизм--кто больше работает и знает, у того бабла больше. И даже весной. Такие дела.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба