20 апреля 2021 goldenfront.ru Амосс Дэн

После многомесячной коррекции золота среди золотых инвесторов очевидны страх и раздражение. Но сегодня я хотел бы представить аргумент в пользу владения золотом. Если вкратце, то он выглядит следующим образом:

Пока политики неистово тратят деньги и Федеральная резервная система (ФРС) сохраняет мягкую кредитно-денежную политику, аргумент в пользу золота не теряет убедительности. И то, и другое, по всей видимости, прекратится нескоро.

Еще один фактор – предложение. Количество золота, доступное на рынке в каждый конкретный момент, представляет очень малую долю потенциального спроса на это золото.

Если инвестиционный спрос на золото подскочит, цена может быстро взлететь, прежде чем рынка достигнет дополнительное предложение.

В отличие от долларов, золото невозможно создать нажатием компьютерной клавиши.

Таким образом, будущий приток денег из акций и облигаций в золото может экспоненциально поднять цену на драгоценный металл.

Кроме того, ФРС ясно дала понять, что будет и дальше поддерживать нулевые ставки и ежемесячно покупать активы.

ФРС не может позволить себе ужесточить политику, не подвергнув опасности рынки и экономическое восстановление, зависящее от сверхнизких процентных ставок. Следовательно, центральный банк вынужден поддерживать условия низких ставок.

И пока ФРС сохраняет мягкую политику, аргумент в пользу золота с каждым днем становится всё сильнее.

Проблема растущей доходности

Доходность долгосрочных облигаций Казначейства США за последнюю неделю упала, но с начала года она всё равно существенно выросла.

Доходность 10-летних облигаций в начале года была 0.91%, но к концу марта поднялась к 1.75%, с множеством временных спадов по пути.

Сейчас она вернулась к 1.66%, но тренд в этом году всё еще восходящий.

Доходность 30-летних облигаций следовала похожим путем. В начале года она составляла 1.65%, а сейчас поднялась до 2.34%.

ФРС хочет сдерживать доходность облигаций, потому что она сильно влияет на процентные ставки, а их ФРС тоже хочет держать низкими, чтобы стимулировать экономику.

Что будет делать ФРС, если доходность долгосрочных облигаций продолжит расти? Вероятный ответ – финансовое подавление.

Финансовое подавление означает, что центральный банк может пытаться опустить реальную доходность государственных облигаций ниже сообщаемого темпа инфляции.

Простой способ определить реальную доходность – взять доходность 10- и 30-летних облигаций Казначейства США и вычесть последний известный темп инфляции.

Контроль над кривой доходности

Если реальная доходность ниже нуля, облигации Казначейства США становятся скорее пассивом, чем активом. Держатели облигаций будут продавать этот всё более непривлекательный актив.

ФРС может прибегнуть к контролю над кривой доходности, что означает сдерживание доходности путем покупки неограниченного количества облигаций, чтобы достичь желаемой доходности (покупки облигаций снижают их доходность).

В прошлом это делалось, чтобы выиграть войну. В будущем это будет делаться, чтобы предотвратить схлопывание долгового пузыря. Цель – возложить бремя общественных излишеств на плечи кредиторов и сберегателей.

Но тут есть ловушка: применение контроля над кривой доходности как инструмента финансового подавления может не сработать, если единственными покупателями облигаций при низкой доходности останутся центральные банки. Их балансы будут стремительно расти, и они рискуют потерять над ними контроль.

В таком случае правительства могут применить регулирование, чтобы заставить институциональных инвесторов и банки держать правительственные облигации в условиях отрицательной реальной доходности.

И если регулирование заставит институты держать облигации с отрицательной реальной доходностью, то единственная проверенная страховка от ущерба для портфеля – золото.

Кто-то скажет, что сейчас страховка – биткойны. Но у биткойнов всё ещё недостаточно убедительная история, и они показали себя как рисковый актив.

Золото и отрицательная реальная доходность

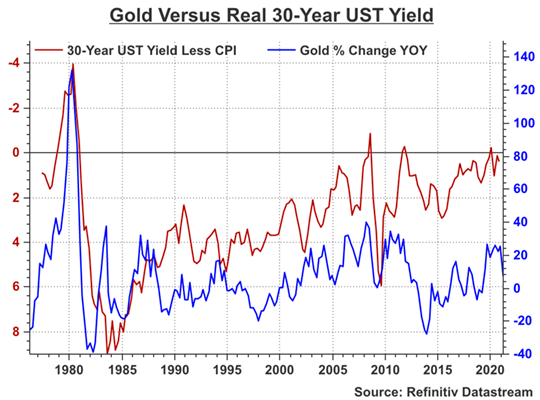

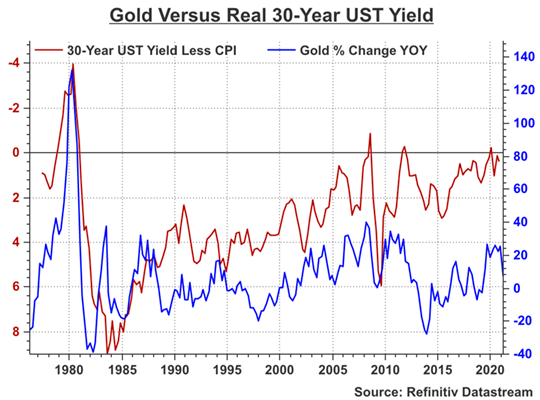

Чтобы увидеть, как ведет себя золото в условиях отрицательной реальной доходности, взгляните на график ниже. Обратите внимание, что обе линии движутся в одном и том же направлении и что левая шкала перевернута (отрицательные значения вверху).

Красная линия – доходность 30-летних облигаций Казначейства США минус инфляция (годовой индекс потребительских цен (ИПЦ)). Ей соответствует левая шкала.

Синяя линия – годовое процентное изменение цены золота. Обратите внимание на скачок во время бычьего разбега золота в конце 1970-х и более медленный и устойчивый ежегодный прирост на 15-20% во время бычьего рынка 2002-11 гг.

Золото и реальная доходность 30-летних облигаций Казначейства США

Доходность 30-летних облигаций Казначейства США минус ИПЦ; Годовое процентное изменение золота

Источник: Refinitiv Datastream

Когда доходность 30-летних облигаций высокая, красная линия внизу (как было в начале – середине 1980-х, когда доходность была высокой, а инфляция быстро падала).

С другой стороны, когда доходность 30-летних облигаций низкая, красная линия вверху (как в конце 1970-х и вплоть до 1981 г.).

Таким образом, когда реальная доходность низкая или падает, золото обычно устойчиво растет на годовой основе.

Система помогает золоту

То, что ФРС и Казначейство США буквально не могут себе позволить, чтобы реальная доходность облигаций стала существенно положительной, обнадеживает золотых инвесторов.

В противном случае пузыри акций и облигаций в считаные месяцы лопнули бы, что нанесло бы катастрофический урон экономике из-за «обратного» эффекта богатства.

Таким образом, золотые инвесторы могут быть уверены, что «система» им помогает. На мой взгляд, ФРС на самом деле ставит на золото, а не обязательно на акции.

Еще раз взгляните на те периоды за последние 45 лет, когда реальная доходность опускалась ниже нуля. В первом случае, когда это произошло, в конце 1970-х, есть что-то уникальное. То был самый продолжительный период отрицательной реальной доходности за это время.

Когда реальная доходность стала отрицательной в конце 1970-х, цена на золото ускорила рост. За этим стояла паника кредиторов, потерявших уверенность в том, что когда-либо в будущем удастся усмирить инфляцию.

Теперь и тогда

Сегодня ситуация фактически противоположная. Мало кто верит, что инфляция может долго держаться, но у правительства и центрального банка есть желание и инструменты, чтобы это осуществить.

Я показал вам этот график для того, чтобы проиллюстрировать, что в ближайшие месяцы красная линия будет очень напоминать то, что было в конце 1970-х.

Фонды, торгующие золотыми фьючерсами, оживятся из-за вероятности, что реальная доходность 30-летних облигаций Казначейства США скоро упадет ниже нуля, возможно в ближайшие месяц-два.

Дело в том, что цифры годового ИПЦ подскочат из-за эффекта базы вследствие низкой инфляции в первые месяцы коронавирусного карантина в 2020 г. (когда цена нефти ненадолго стала отрицательной).

Если мы увидим несколько месяцев ИПЦ 3-4%, а доходность 30-летних облигаций Казначейства США будет оставаться вблизи 2%, то реальная доходность будет ниже, чем она была когда-либо с конца 1970-х.

Когда красная линия на графике идет вверх, синяя обычно делает то же самое, что означает более высокий годовой прирост золота.

Золото подскочит к концу 2021 г.

Как может выглядеть ситуация к концу 2021 г.?

В ближайшие месяцы реальная доходность может опуститься ниже -1%. Золото к июлю может подняться примерно к $2,300 (прирост на 30% с уровня $1,800 в июле 2020 г.).

Это не точный прогноз, а лишь иллюстрация того, какое взрывное ралли золота возможно в таких макроусловиях необузданных бюджетных дефицитов и печатания денег.

Если золото в ближайшие 4-5 месяцев вырастет на $500, то золотые акции могут вырасти на более чем 100%.

Сложно переоценить значение превращения 30-летних облигаций Казначейства США из портфельной страховки для институтов и иностранных кредиторов в портфельное бремя.

Многие (не все) из этих инвесторов бросят взгляд на золото и решат, что это лучшее предложение в плане рисков и вознаграждения в сравнении с долгосрочными облигациями Казначейства США.

И этот процесс может произойти быстро, учитывая, сколько сейчас торгуется золотых фьючерсов со скоростью света.

Итак, золото в этом году может ждать большой скачок. Не опоздайте на эту вечеринку.

Пока политики неистово тратят деньги и Федеральная резервная система (ФРС) сохраняет мягкую кредитно-денежную политику, аргумент в пользу золота не теряет убедительности. И то, и другое, по всей видимости, прекратится нескоро.

Еще один фактор – предложение. Количество золота, доступное на рынке в каждый конкретный момент, представляет очень малую долю потенциального спроса на это золото.

Если инвестиционный спрос на золото подскочит, цена может быстро взлететь, прежде чем рынка достигнет дополнительное предложение.

В отличие от долларов, золото невозможно создать нажатием компьютерной клавиши.

Таким образом, будущий приток денег из акций и облигаций в золото может экспоненциально поднять цену на драгоценный металл.

Кроме того, ФРС ясно дала понять, что будет и дальше поддерживать нулевые ставки и ежемесячно покупать активы.

ФРС не может позволить себе ужесточить политику, не подвергнув опасности рынки и экономическое восстановление, зависящее от сверхнизких процентных ставок. Следовательно, центральный банк вынужден поддерживать условия низких ставок.

И пока ФРС сохраняет мягкую политику, аргумент в пользу золота с каждым днем становится всё сильнее.

Проблема растущей доходности

Доходность долгосрочных облигаций Казначейства США за последнюю неделю упала, но с начала года она всё равно существенно выросла.

Доходность 10-летних облигаций в начале года была 0.91%, но к концу марта поднялась к 1.75%, с множеством временных спадов по пути.

Сейчас она вернулась к 1.66%, но тренд в этом году всё еще восходящий.

Доходность 30-летних облигаций следовала похожим путем. В начале года она составляла 1.65%, а сейчас поднялась до 2.34%.

ФРС хочет сдерживать доходность облигаций, потому что она сильно влияет на процентные ставки, а их ФРС тоже хочет держать низкими, чтобы стимулировать экономику.

Что будет делать ФРС, если доходность долгосрочных облигаций продолжит расти? Вероятный ответ – финансовое подавление.

Финансовое подавление означает, что центральный банк может пытаться опустить реальную доходность государственных облигаций ниже сообщаемого темпа инфляции.

Простой способ определить реальную доходность – взять доходность 10- и 30-летних облигаций Казначейства США и вычесть последний известный темп инфляции.

Контроль над кривой доходности

Если реальная доходность ниже нуля, облигации Казначейства США становятся скорее пассивом, чем активом. Держатели облигаций будут продавать этот всё более непривлекательный актив.

ФРС может прибегнуть к контролю над кривой доходности, что означает сдерживание доходности путем покупки неограниченного количества облигаций, чтобы достичь желаемой доходности (покупки облигаций снижают их доходность).

В прошлом это делалось, чтобы выиграть войну. В будущем это будет делаться, чтобы предотвратить схлопывание долгового пузыря. Цель – возложить бремя общественных излишеств на плечи кредиторов и сберегателей.

Но тут есть ловушка: применение контроля над кривой доходности как инструмента финансового подавления может не сработать, если единственными покупателями облигаций при низкой доходности останутся центральные банки. Их балансы будут стремительно расти, и они рискуют потерять над ними контроль.

В таком случае правительства могут применить регулирование, чтобы заставить институциональных инвесторов и банки держать правительственные облигации в условиях отрицательной реальной доходности.

И если регулирование заставит институты держать облигации с отрицательной реальной доходностью, то единственная проверенная страховка от ущерба для портфеля – золото.

Кто-то скажет, что сейчас страховка – биткойны. Но у биткойнов всё ещё недостаточно убедительная история, и они показали себя как рисковый актив.

Золото и отрицательная реальная доходность

Чтобы увидеть, как ведет себя золото в условиях отрицательной реальной доходности, взгляните на график ниже. Обратите внимание, что обе линии движутся в одном и том же направлении и что левая шкала перевернута (отрицательные значения вверху).

Красная линия – доходность 30-летних облигаций Казначейства США минус инфляция (годовой индекс потребительских цен (ИПЦ)). Ей соответствует левая шкала.

Синяя линия – годовое процентное изменение цены золота. Обратите внимание на скачок во время бычьего разбега золота в конце 1970-х и более медленный и устойчивый ежегодный прирост на 15-20% во время бычьего рынка 2002-11 гг.

Золото и реальная доходность 30-летних облигаций Казначейства США

Доходность 30-летних облигаций Казначейства США минус ИПЦ; Годовое процентное изменение золота

Источник: Refinitiv Datastream

Когда доходность 30-летних облигаций высокая, красная линия внизу (как было в начале – середине 1980-х, когда доходность была высокой, а инфляция быстро падала).

С другой стороны, когда доходность 30-летних облигаций низкая, красная линия вверху (как в конце 1970-х и вплоть до 1981 г.).

Таким образом, когда реальная доходность низкая или падает, золото обычно устойчиво растет на годовой основе.

Система помогает золоту

То, что ФРС и Казначейство США буквально не могут себе позволить, чтобы реальная доходность облигаций стала существенно положительной, обнадеживает золотых инвесторов.

В противном случае пузыри акций и облигаций в считаные месяцы лопнули бы, что нанесло бы катастрофический урон экономике из-за «обратного» эффекта богатства.

Таким образом, золотые инвесторы могут быть уверены, что «система» им помогает. На мой взгляд, ФРС на самом деле ставит на золото, а не обязательно на акции.

Еще раз взгляните на те периоды за последние 45 лет, когда реальная доходность опускалась ниже нуля. В первом случае, когда это произошло, в конце 1970-х, есть что-то уникальное. То был самый продолжительный период отрицательной реальной доходности за это время.

Когда реальная доходность стала отрицательной в конце 1970-х, цена на золото ускорила рост. За этим стояла паника кредиторов, потерявших уверенность в том, что когда-либо в будущем удастся усмирить инфляцию.

Теперь и тогда

Сегодня ситуация фактически противоположная. Мало кто верит, что инфляция может долго держаться, но у правительства и центрального банка есть желание и инструменты, чтобы это осуществить.

Я показал вам этот график для того, чтобы проиллюстрировать, что в ближайшие месяцы красная линия будет очень напоминать то, что было в конце 1970-х.

Фонды, торгующие золотыми фьючерсами, оживятся из-за вероятности, что реальная доходность 30-летних облигаций Казначейства США скоро упадет ниже нуля, возможно в ближайшие месяц-два.

Дело в том, что цифры годового ИПЦ подскочат из-за эффекта базы вследствие низкой инфляции в первые месяцы коронавирусного карантина в 2020 г. (когда цена нефти ненадолго стала отрицательной).

Если мы увидим несколько месяцев ИПЦ 3-4%, а доходность 30-летних облигаций Казначейства США будет оставаться вблизи 2%, то реальная доходность будет ниже, чем она была когда-либо с конца 1970-х.

Когда красная линия на графике идет вверх, синяя обычно делает то же самое, что означает более высокий годовой прирост золота.

Золото подскочит к концу 2021 г.

Как может выглядеть ситуация к концу 2021 г.?

В ближайшие месяцы реальная доходность может опуститься ниже -1%. Золото к июлю может подняться примерно к $2,300 (прирост на 30% с уровня $1,800 в июле 2020 г.).

Это не точный прогноз, а лишь иллюстрация того, какое взрывное ралли золота возможно в таких макроусловиях необузданных бюджетных дефицитов и печатания денег.

Если золото в ближайшие 4-5 месяцев вырастет на $500, то золотые акции могут вырасти на более чем 100%.

Сложно переоценить значение превращения 30-летних облигаций Казначейства США из портфельной страховки для институтов и иностранных кредиторов в портфельное бремя.

Многие (не все) из этих инвесторов бросят взгляд на золото и решат, что это лучшее предложение в плане рисков и вознаграждения в сравнении с долгосрочными облигациями Казначейства США.

И этот процесс может произойти быстро, учитывая, сколько сейчас торгуется золотых фьючерсов со скоростью света.

Итак, золото в этом году может ждать большой скачок. Не опоздайте на эту вечеринку.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба