1 мая 2021 T-Investments Городилов Михаил

Yeti Holdings (NYSE: YETI) — американская компания, которая продает товары для активного отдыха. Пандемия стала для компании возможностью улучшить свои бизнес-показатели. И, как ни странно, все те же предпосылки продолжают играть на руку компании и сейчас.

На чем зарабатывают

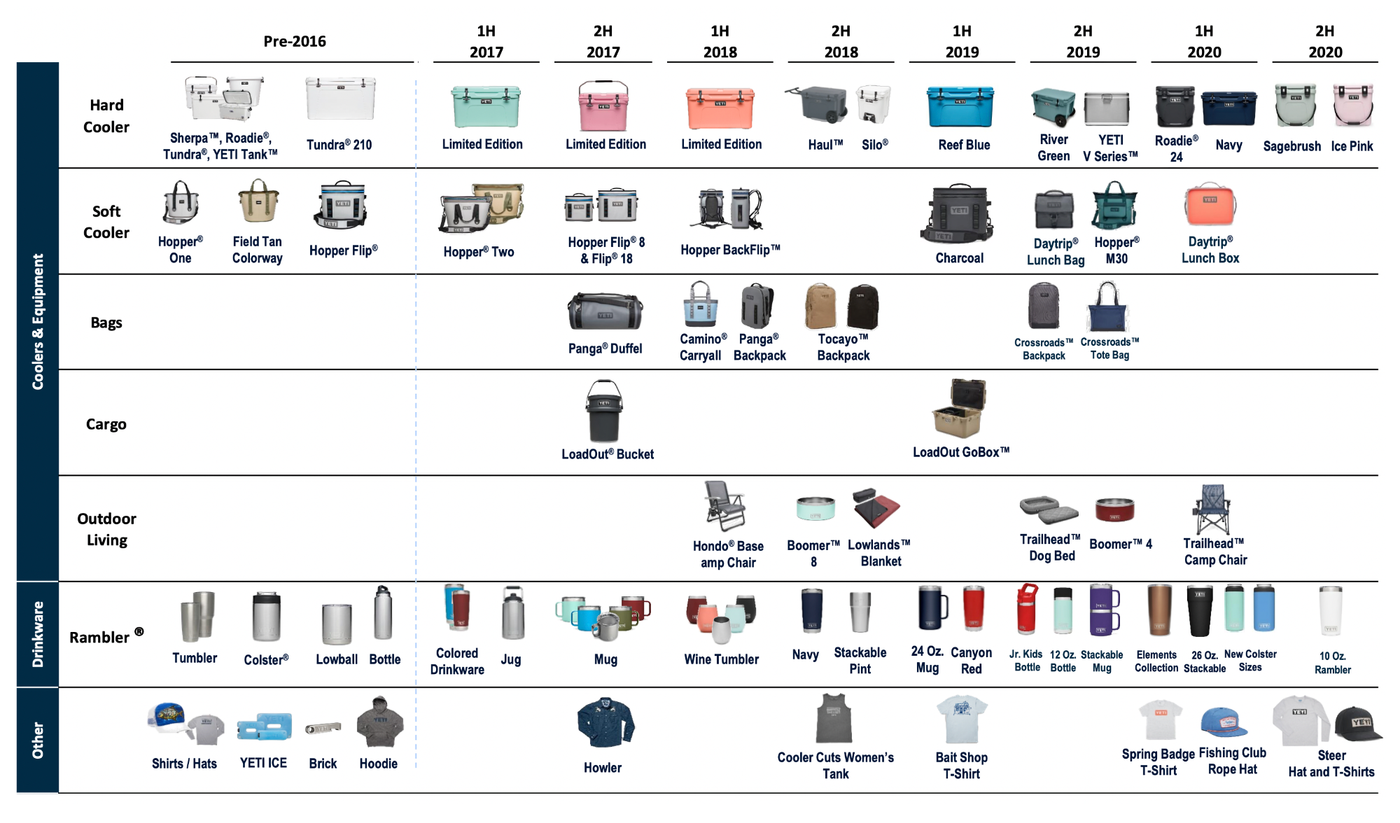

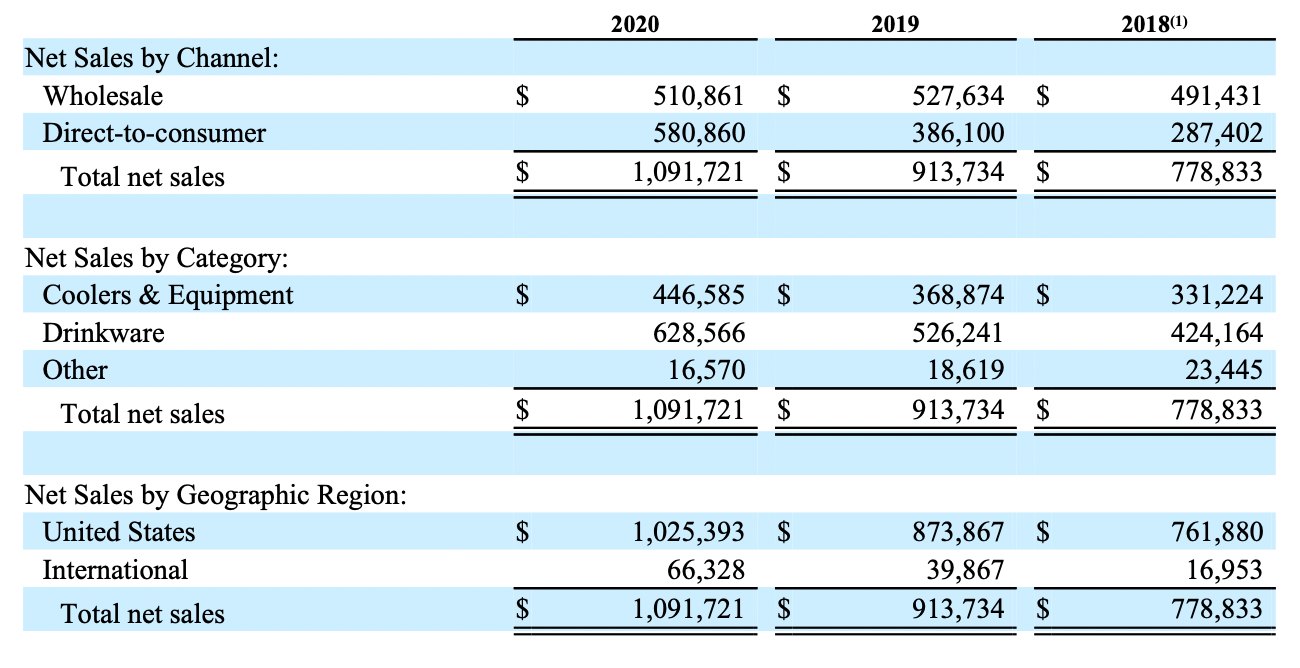

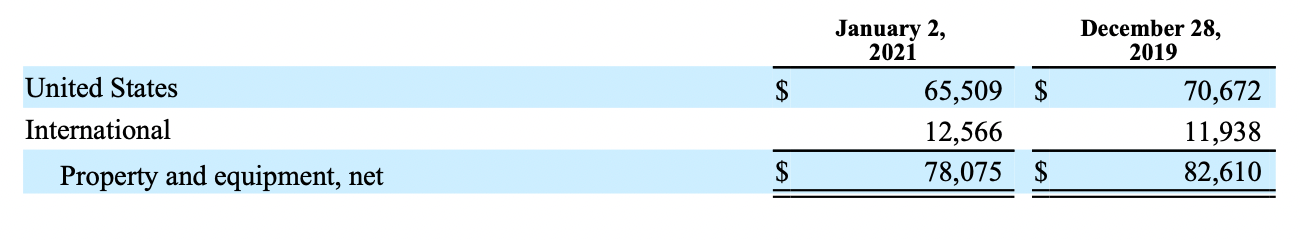

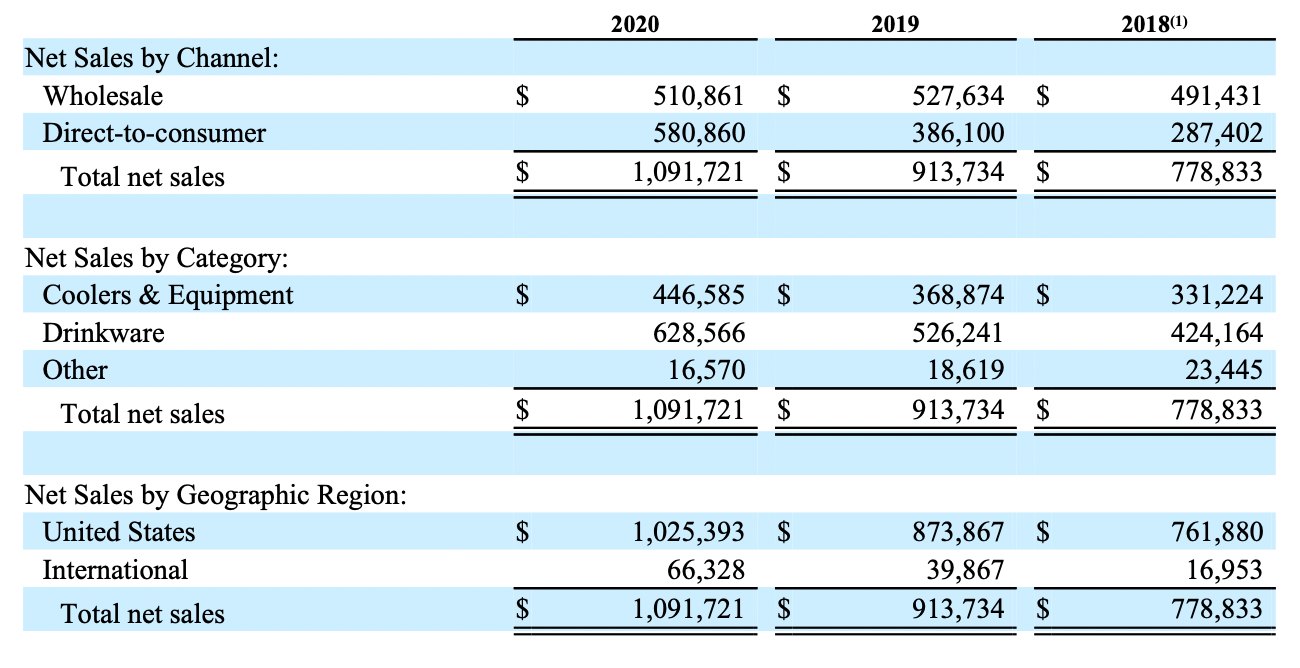

Yeti Holdings занимается дизайном и продажей товаров для активного отдыха, но производство находится у других компаний. Согласно годовому отчету компании, распределение ее выручки выглядит следующим образом:

Емкости для питья — 58%.

Кулеры и оборудование — 41%. Различные сумки и емкости для хранения продуктов при определенной температуре, также это оборудование для кемпинга и пикников.

Другое — 1%. Футболки, кепки, заменители льда и открывашки.

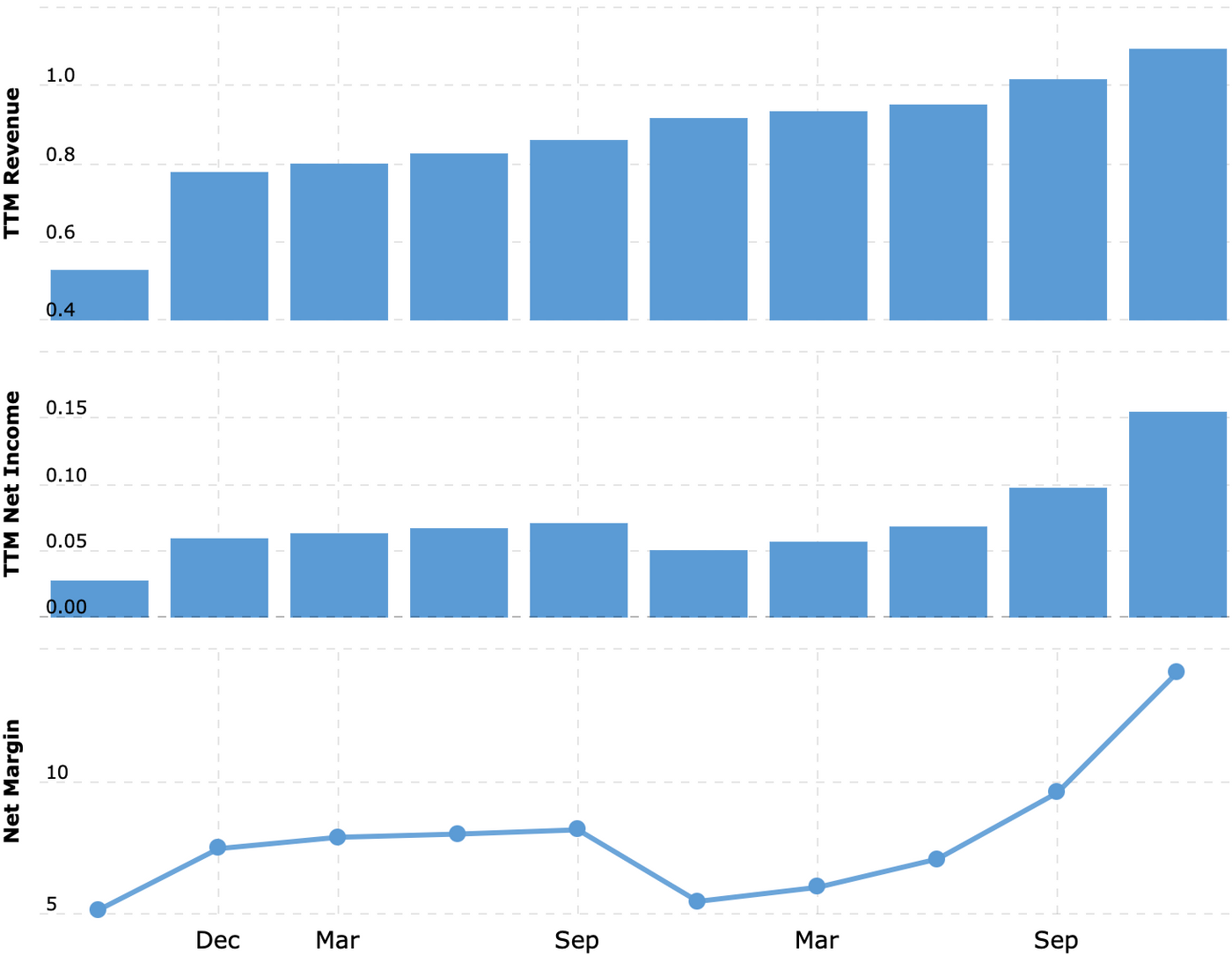

53% продаж компании осуществляется напрямую — через ее сайт или сторонние рыночные площадки. На оптовые каналы приходится 47% — это различные розничные сети типа Dick’s Sporting Goods, Lowe’s и Williams Sonoma.

Практически все продажи компании приходятся на США, другие страны дают лишь 6% выручки.

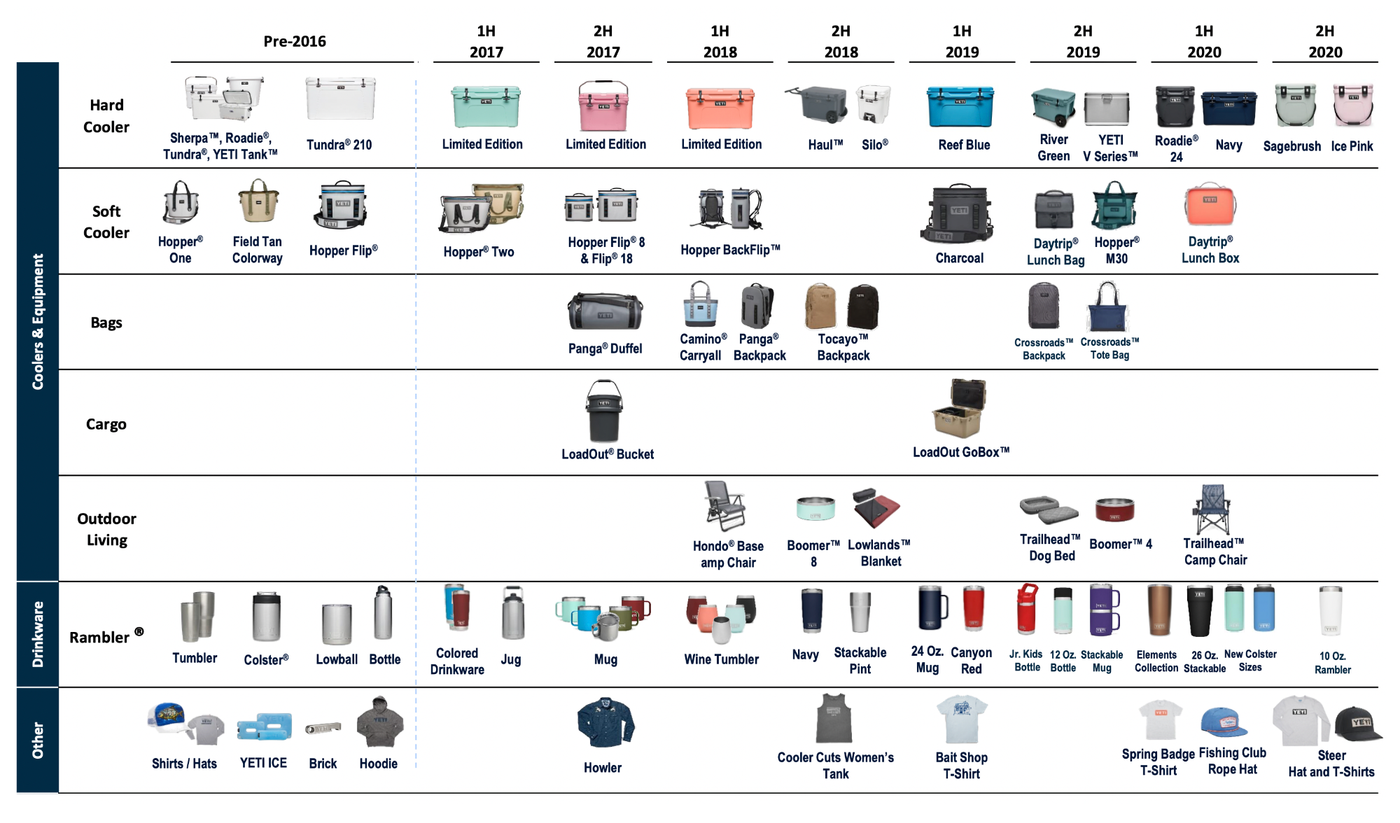

Товары компании по видам. Источник: презентация компании, слайд 9

Финансовые показатели компании в тысячах долларов. Источник: годовой отчет компании, стр. 57 (62)

Собственность и оборудование компании по регионам, в тыс. долларов. Источник: годовой отчет компании, стр. 58 (63)

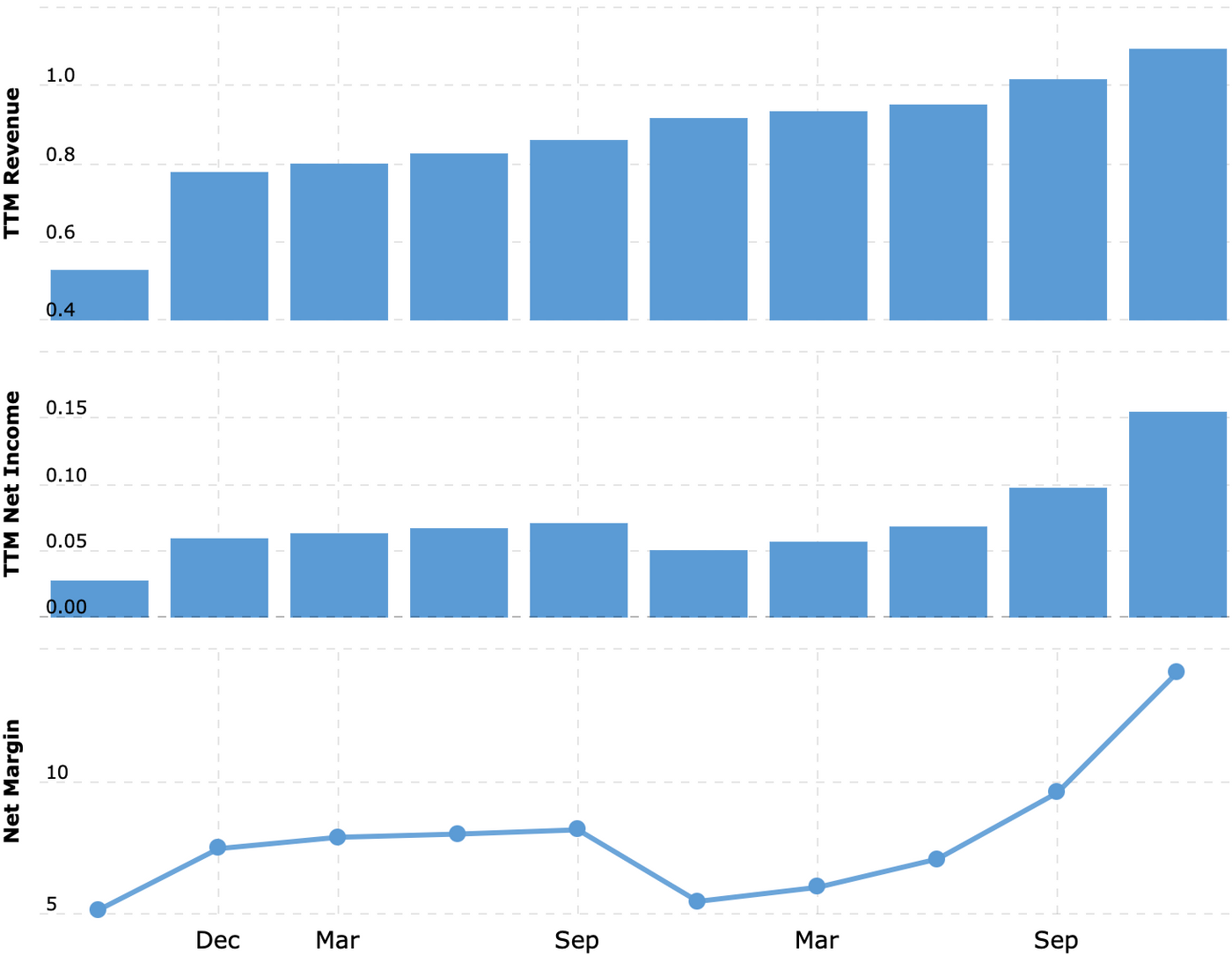

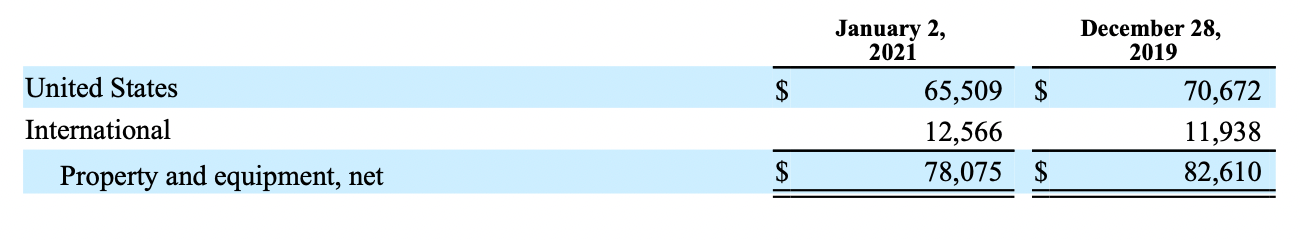

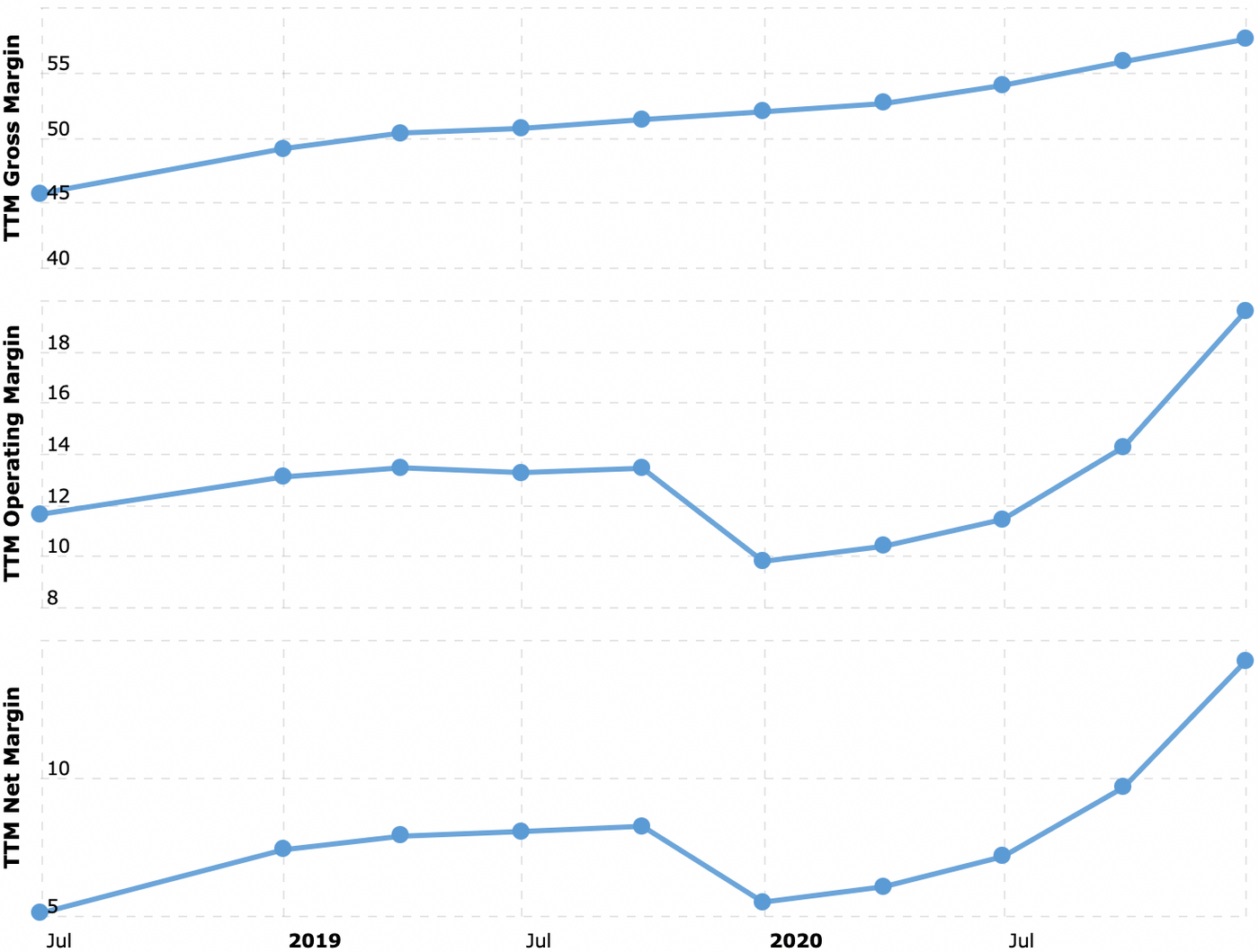

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Вообще ребята молодцы

Пандемия придала ускорение бизнесу Yeti: фактическое закрытие возможности путешествовать для широких масс привело к росту внутреннего туризма не только в США, но и во многих других странах. В итоге у Yeti выросли и выручка, и прибыль, и итоговая маржа.

В немалой степени компании помогло то, что она сильна в сфере онлайн-продаж: рост заказов через этот канал в 2020 составил 50%, что особенно впечатляет в сравнении с 3%-м падением сбыта через оптовых покупателей.

4 квартал 2020 у компании тоже вышел очень сильным, хотя на тот момент карантин в США и остальном мире уже не был тотальным. Этот момент указывает на дальнейшие перспективы бизнеса.

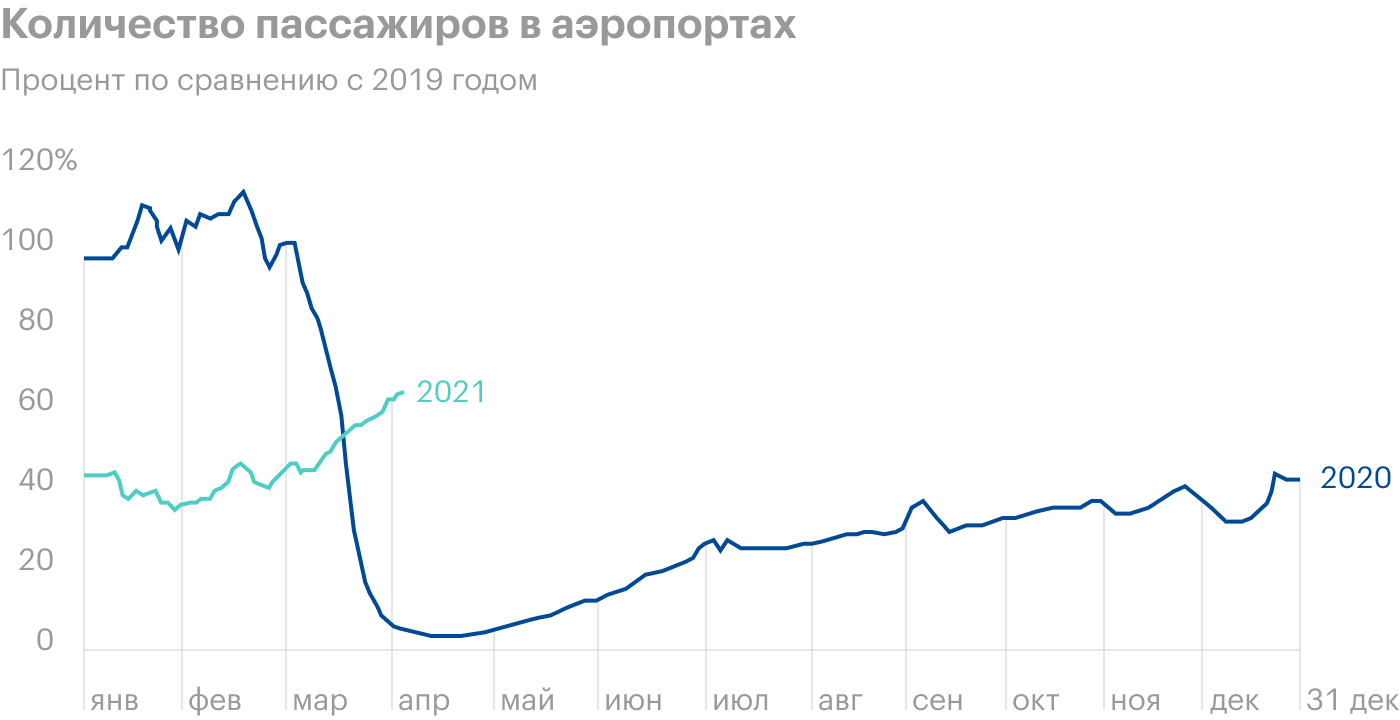

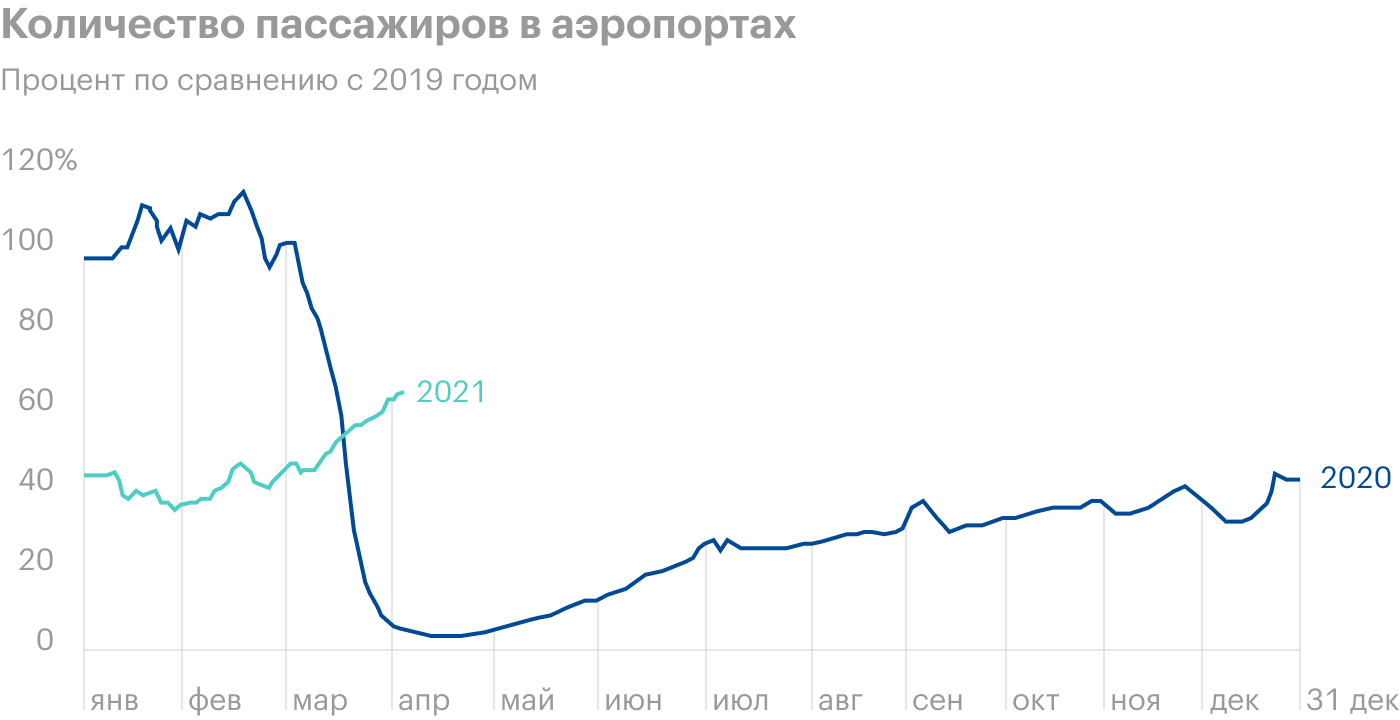

Уже прошло более года с начала пандемии и введения карантина разной степени жесткости по всему миру. Периодически карантин отменяют, чтобы снова ввести обратно. Поэтому мне кажется, что эта ситуация продлится еще очень долго: показатели загруженности аэропортов в США восстанавливаются черепашьими темпами, а новости про приостановку рейсов из одних стран в другие появляются регулярно. Так что активный туризм в пределах района или страны еще остается весьма актуальным.

Я думаю, компания еще может рассчитывать как минимум на год — а может, и два — такого же активного роста продаж.

Продажи компании по каналам

Сравнение продаж компании, млн долларов

Есть те, кому это интересно

Yeti — это успешный и довольно маржинальный бизнес с хорошо развитой системой онлайн-продаж и хорошей узнаваемостью бренда. В связи с этим компанию мог бы купить кто-то из более крупных розничных игроков в сфере спортивной одежды и аксессуаров. Например, это могли бы быть Adidas или Nike.

Обе компании не настолько хорошо освоились с онлайн-продажами, как Yeti: физические магазины у них все еще играют ведущую роль в продажах, хотя дела тут обстоят по-разному. У Adidas продажи за 2020 упали на 16,1%, а в 4 квартале 2020 — на 5% по сравнению с аналогичным периодом 2019 года. У Nike благодаря более развитым онлайн-каналам продажи в целом выросли, но не сильно: на 4% за 9 месяцев, окончившихся 28 февраля 2021, и на 3% в минувшем квартале. С успехом Yeti это не сравнить.

В абсолютных и относительных цифрах Yeti выглядит не сильно дорого: P / E в районе 47 можно оправдать хорошими бизнес-показателями и высоким потенциалом развития продаж компании за пределами США. Сейчас у Yeti таковые продажи почти отсутствуют, зато у вышеупомянутых компаний экспортные мощности развиты очень хорошо. Капитализация самой Yeti сейчас относительно невелика, 7,35 млрд долларов, и купить компанию за 12 млрд — это вполне посильная задача для гиганта типа Nike.

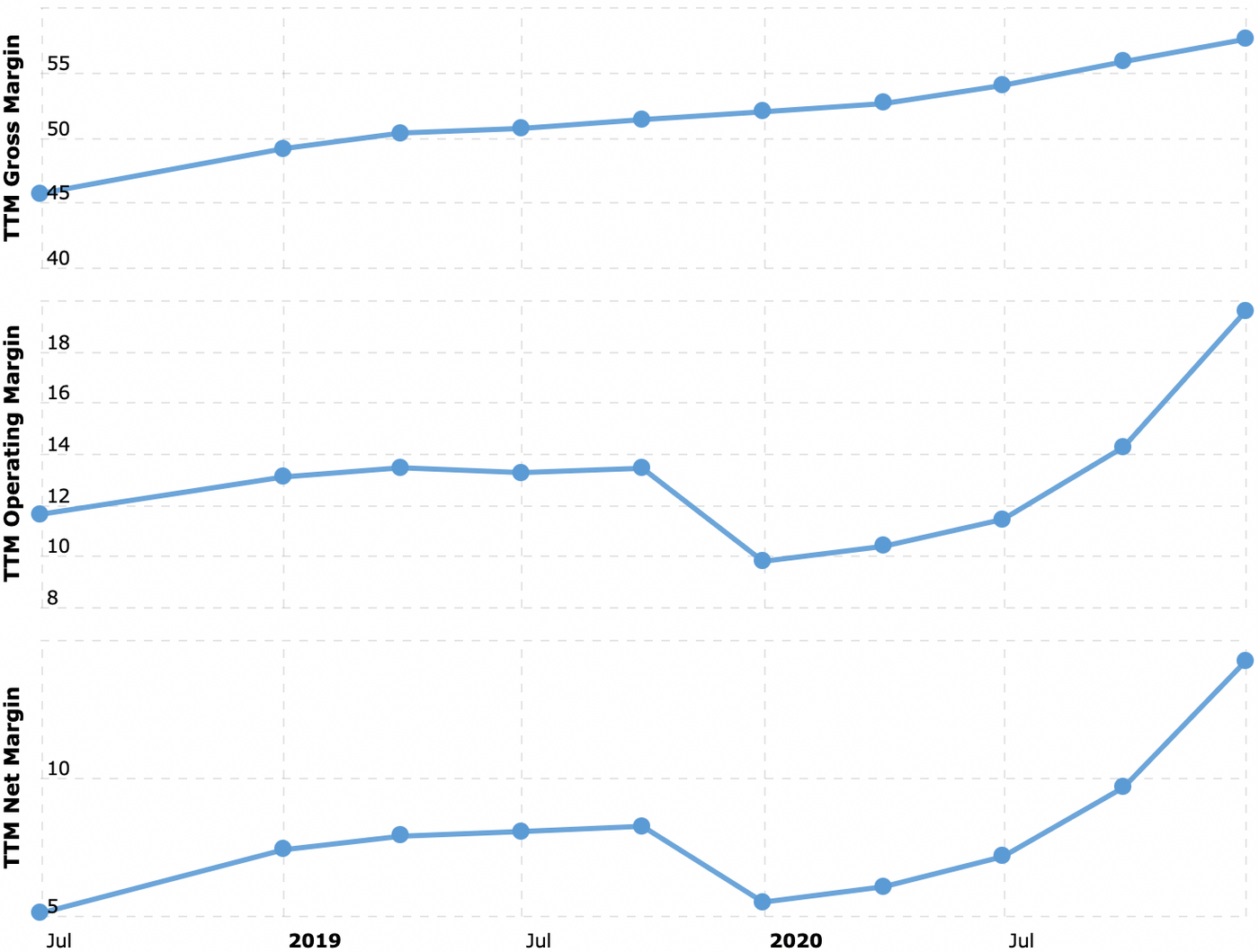

Валовая маржа, операционная маржа, итоговая маржа. Все в процентах от выручки. Источник: Macrotrends

Подписчики в «Инстаграме», млн человек

Международные продажи в структуре выручки

У вас концентрация отклеилась

Согласно годовому отчету компании, на Amazon приходится 14% продаж Yeti. Это не здорово, поскольку Amazon — это проблемная компания. Она славится тем, что копирует товары, размещенные на ее площадке, и затем продвигает свою продукцию в ущерб тем, с кого она скопировала товары. Так что здесь следует быть готовыми к тому, что у Yeti будут неприятные разговоры с Amazon.

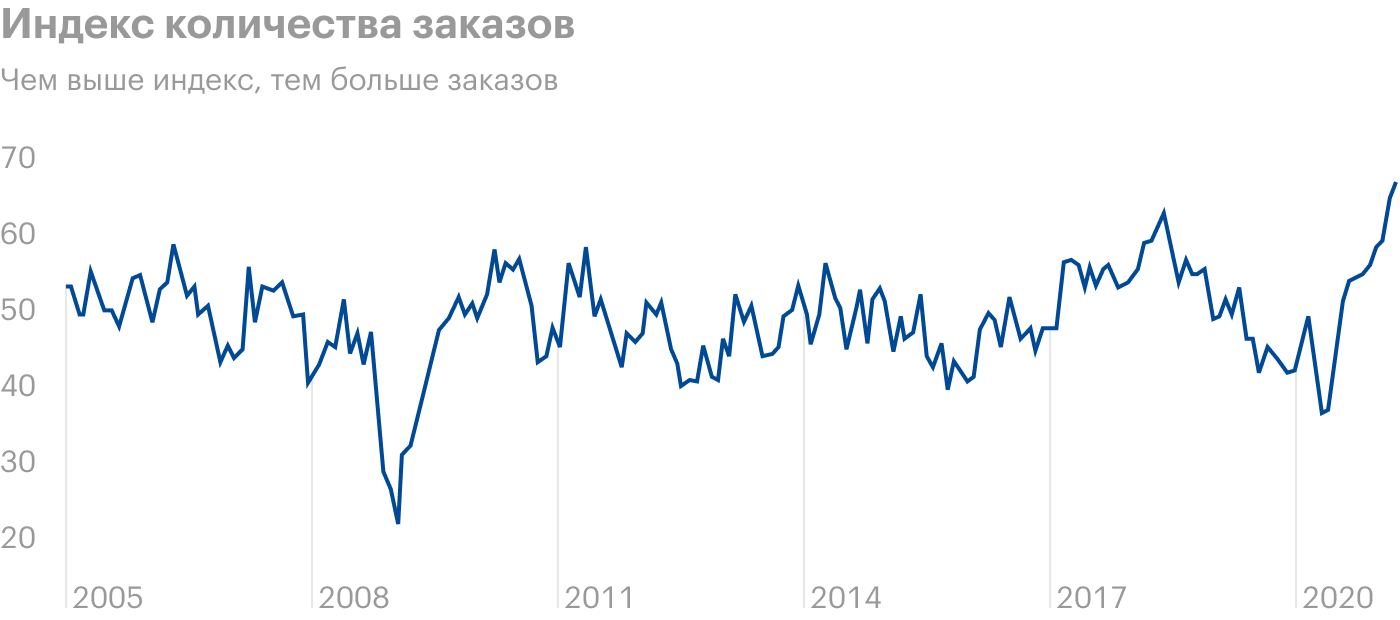

Также следует учитывать то, что у Yeti нет своего производства и компания зависит от фабрик своих контрагентов. А с этим могут быть проблемы, поскольку нынче фабрики загружены по самое «не могу», и квартальная отчетность Yeti может пострадать от того, что ей могут не доставить товары вовремя.

Резюме

Yeti — это очень интересный эмитент. Несмотря на стремительный рост котировок с начала пандемии — акции выросли почти на 100%, — я думаю, что эти акции все еще сохраняют неплохой потенциал роста из-за хорошего основания бизнеса компании.

На чем зарабатывают

Yeti Holdings занимается дизайном и продажей товаров для активного отдыха, но производство находится у других компаний. Согласно годовому отчету компании, распределение ее выручки выглядит следующим образом:

Емкости для питья — 58%.

Кулеры и оборудование — 41%. Различные сумки и емкости для хранения продуктов при определенной температуре, также это оборудование для кемпинга и пикников.

Другое — 1%. Футболки, кепки, заменители льда и открывашки.

53% продаж компании осуществляется напрямую — через ее сайт или сторонние рыночные площадки. На оптовые каналы приходится 47% — это различные розничные сети типа Dick’s Sporting Goods, Lowe’s и Williams Sonoma.

Практически все продажи компании приходятся на США, другие страны дают лишь 6% выручки.

Товары компании по видам. Источник: презентация компании, слайд 9

Финансовые показатели компании в тысячах долларов. Источник: годовой отчет компании, стр. 57 (62)

Собственность и оборудование компании по регионам, в тыс. долларов. Источник: годовой отчет компании, стр. 58 (63)

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Вообще ребята молодцы

Пандемия придала ускорение бизнесу Yeti: фактическое закрытие возможности путешествовать для широких масс привело к росту внутреннего туризма не только в США, но и во многих других странах. В итоге у Yeti выросли и выручка, и прибыль, и итоговая маржа.

В немалой степени компании помогло то, что она сильна в сфере онлайн-продаж: рост заказов через этот канал в 2020 составил 50%, что особенно впечатляет в сравнении с 3%-м падением сбыта через оптовых покупателей.

4 квартал 2020 у компании тоже вышел очень сильным, хотя на тот момент карантин в США и остальном мире уже не был тотальным. Этот момент указывает на дальнейшие перспективы бизнеса.

Уже прошло более года с начала пандемии и введения карантина разной степени жесткости по всему миру. Периодически карантин отменяют, чтобы снова ввести обратно. Поэтому мне кажется, что эта ситуация продлится еще очень долго: показатели загруженности аэропортов в США восстанавливаются черепашьими темпами, а новости про приостановку рейсов из одних стран в другие появляются регулярно. Так что активный туризм в пределах района или страны еще остается весьма актуальным.

Я думаю, компания еще может рассчитывать как минимум на год — а может, и два — такого же активного роста продаж.

Продажи компании по каналам

Сравнение продаж компании, млн долларов

Есть те, кому это интересно

Yeti — это успешный и довольно маржинальный бизнес с хорошо развитой системой онлайн-продаж и хорошей узнаваемостью бренда. В связи с этим компанию мог бы купить кто-то из более крупных розничных игроков в сфере спортивной одежды и аксессуаров. Например, это могли бы быть Adidas или Nike.

Обе компании не настолько хорошо освоились с онлайн-продажами, как Yeti: физические магазины у них все еще играют ведущую роль в продажах, хотя дела тут обстоят по-разному. У Adidas продажи за 2020 упали на 16,1%, а в 4 квартале 2020 — на 5% по сравнению с аналогичным периодом 2019 года. У Nike благодаря более развитым онлайн-каналам продажи в целом выросли, но не сильно: на 4% за 9 месяцев, окончившихся 28 февраля 2021, и на 3% в минувшем квартале. С успехом Yeti это не сравнить.

В абсолютных и относительных цифрах Yeti выглядит не сильно дорого: P / E в районе 47 можно оправдать хорошими бизнес-показателями и высоким потенциалом развития продаж компании за пределами США. Сейчас у Yeti таковые продажи почти отсутствуют, зато у вышеупомянутых компаний экспортные мощности развиты очень хорошо. Капитализация самой Yeti сейчас относительно невелика, 7,35 млрд долларов, и купить компанию за 12 млрд — это вполне посильная задача для гиганта типа Nike.

Валовая маржа, операционная маржа, итоговая маржа. Все в процентах от выручки. Источник: Macrotrends

Подписчики в «Инстаграме», млн человек

Международные продажи в структуре выручки

У вас концентрация отклеилась

Согласно годовому отчету компании, на Amazon приходится 14% продаж Yeti. Это не здорово, поскольку Amazon — это проблемная компания. Она славится тем, что копирует товары, размещенные на ее площадке, и затем продвигает свою продукцию в ущерб тем, с кого она скопировала товары. Так что здесь следует быть готовыми к тому, что у Yeti будут неприятные разговоры с Amazon.

Также следует учитывать то, что у Yeti нет своего производства и компания зависит от фабрик своих контрагентов. А с этим могут быть проблемы, поскольку нынче фабрики загружены по самое «не могу», и квартальная отчетность Yeti может пострадать от того, что ей могут не доставить товары вовремя.

Резюме

Yeti — это очень интересный эмитент. Несмотря на стремительный рост котировок с начала пандемии — акции выросли почти на 100%, — я думаю, что эти акции все еще сохраняют неплохой потенциал роста из-за хорошего основания бизнеса компании.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба