3 мая 2021 РБК Quote Хохлова Анна

Последний выпуск эксперимента с дивидендным портфелем: за 14 месяцев он прошел боевое крещение кризисом, восстал из пепла и в итоге обогнал инфляцию и депозит. Рассказываем о результатах

31 января 2020 года мы запустили эксперимент и собрали дивидендный портфель на ₽100 тыс. вместе с частным инвестором Петром Каном. В него вошли пять дивидендных акций в равных пропорциях — каждая бумага занимала 20% от всего портфеля. На протяжение всего эксперимента эти пропорции примерно сохранялись.

Цель эксперимента — в течение года посмотреть, насколько эффективны долгосрочная стратегия «купи и держи», защищает ли диверсификация от убытков и сколько можно заработать на дивидендах. За прошедшие 14 месяцев в каждом выпуске мы отслеживали динамику акций по курсовой стоимости. А с начала осени 2020 года начали добавлять в портфель по 10 тысяч примерно раз в месяц, как если бы это был реальный портфель реального инвестора.

Этот выпуск — последний. В нем мы посчитали полную доходность дивидендного портфеля: учли все дивиденды , которые выплатили компании за время эксперимента, и все пополнения в течение года. Кризис из-за пандемии коронавируса и обвала фондового рынка в 2020 года стал проверкой портфеля на прочность. Вот что получилось по итогу эксперимента.

Петр Кан, частный инвестор:

С момента последней проверки дивидендного портфеля прошло полтора месяца. За этот период ничего существенно влияющего на бизнес компаний в нашем дивидендном портфеле не произошло. К санкциям уже все привыкли, очередной их виток практически не повлиял на котировки наших компаний.

Любые экономические и политические события влияют на бизнес. Все зависит от их масштаба. Я стараюсь выбирать компании, которые смогут выстоять в кризис. Глобально это два основных параметра: надежность и дивидендная доходность. Это не всегда самые крупные компании по капитализации . Но всегда те, которые из года в год генерируют хорошую прибыль и делятся ею с акционерами.

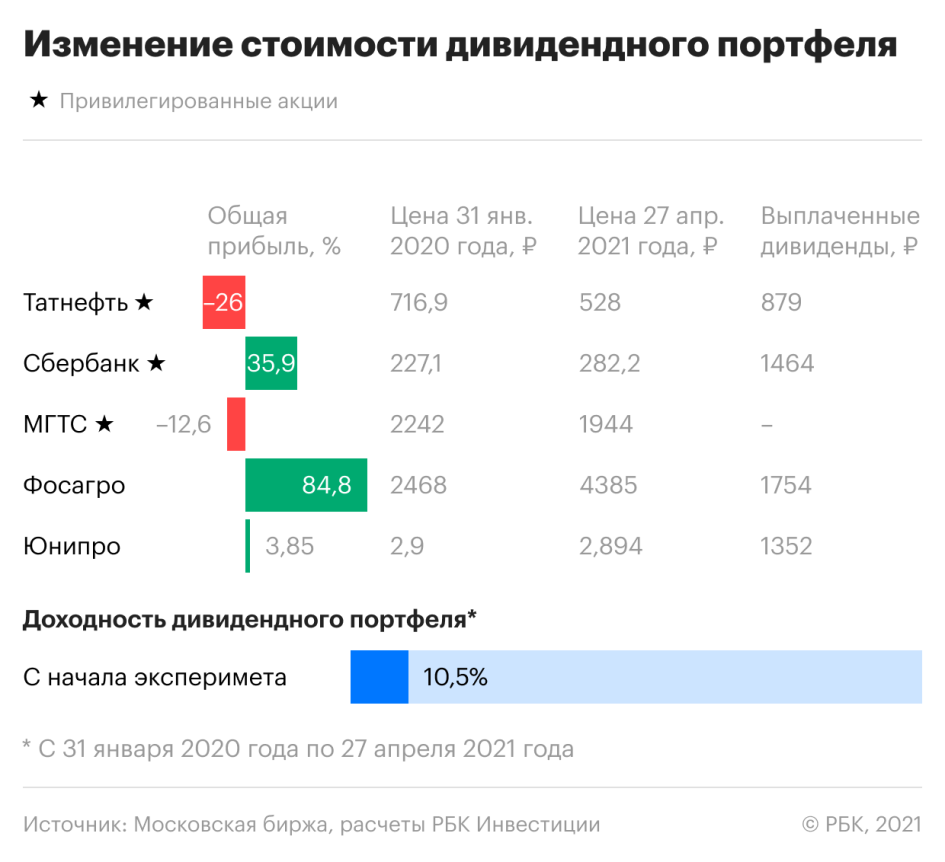

Финальная доходность пяти акций за 14 месяцев

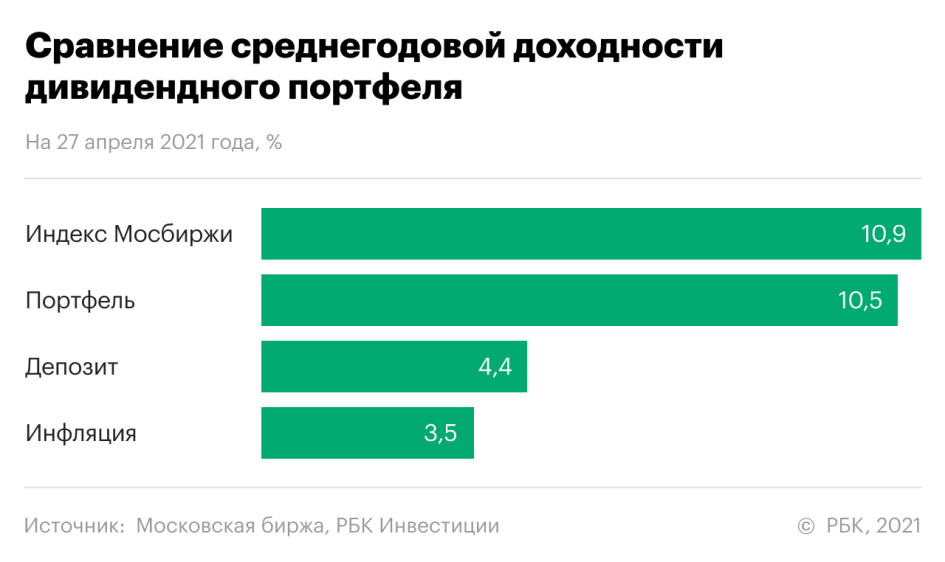

Доходность портфеля с учетом всех пополнений составила 6,91% только по курсовой разнице. За время эксперимента в общей сложности компании выплатили 5449. Итого с учетом дивидендных выплат и вычета налога в 13% за весь период доходность дивидендного портфеля достигла 10,5%.

Последняя покупка была 25 марта — мы купили на внесенные 10 тысяч 18 привилегированных акций «Татнефти». Выбрали эту бумагу по принципу самой просевшей доли акций в портфеле.

За прошедшие полтора месяца с последнего обновления портфеля ни одна из компаний не начисляла дивиденды. Сейчас известно о хороших выплатах в будущем. Дивидендная доходность по привилегированным акциям Сбербанка с датой закрытия реестра 15 мая составит 6,6%. У «Фосагро» последний день, когда можно купить бумаги под дивиденды — 7 июня, доходность составит примерно 1,5%.

Проблемы с дивидендами сейчас у двух акций: «Татнефти» и МГТС. «Татнефть» объявила на этой неделе финальные дивиденды, которые оказались ниже, чем ожидали инверторы. Из-за этого цена ее бумаг упала, но мы их пока не продали. Что касается МГТС, то до 2020 года компания платила дивиденды раз в год. Доходность была выше 10%. Поэтому когда мы собирали дивидендный портфель, то включили их в состав.

Однако из-за пандемии компания решила отменить выплаты. 15 мая 2020 года совет директоров МГТС рекомендовал не выплачивать дивиденды за 2019 год. Будет ли компания платить за 2020 год — пока тоже не известно. По остальным бумагам компании платили дивиденды в течение всего эксперимента. Если продолжать вести портфель, то в будущем можно будет пересобрать его и снизить долю этих двух бумаг или вовсе их исключить.

Итоги эксперимента

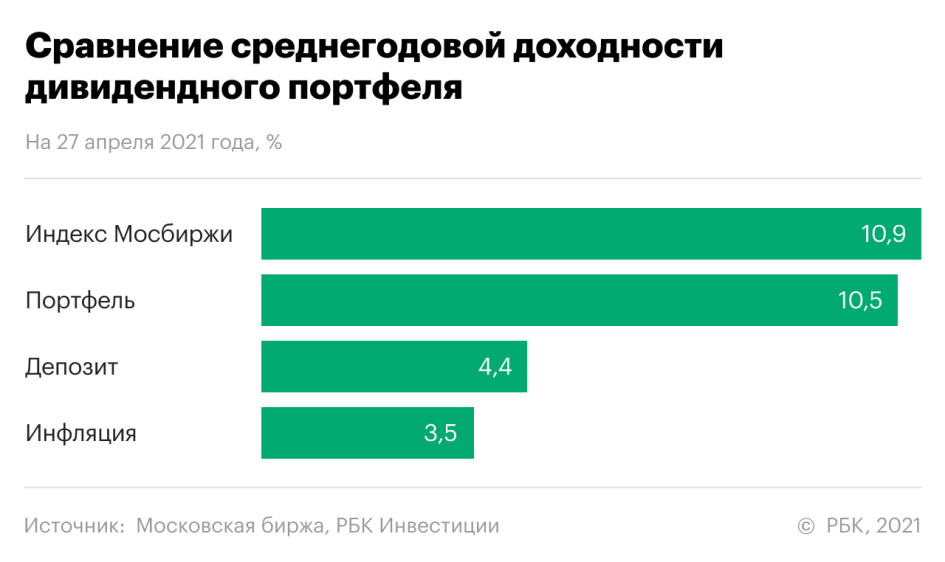

Оценивать эффективность дивидендного портфеля лучше по годовым результатам. На более коротких промежутках обычно трудно понять реальную картину. Однако 2020 год смог наглядно продемонстрировать положительный эффект данной стратегии. За весь период доходность превысила ставку депозита в банке более чем в два раза. И это несмотря на то, что мы начали эксперимент и собрали портфель еще до обвала рынков из-за коронавируса — в период максимальных цен перед пандемией.

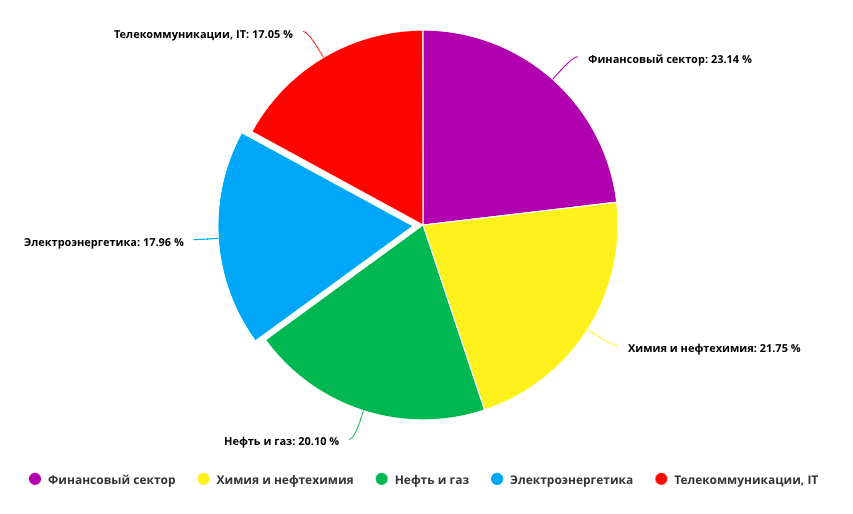

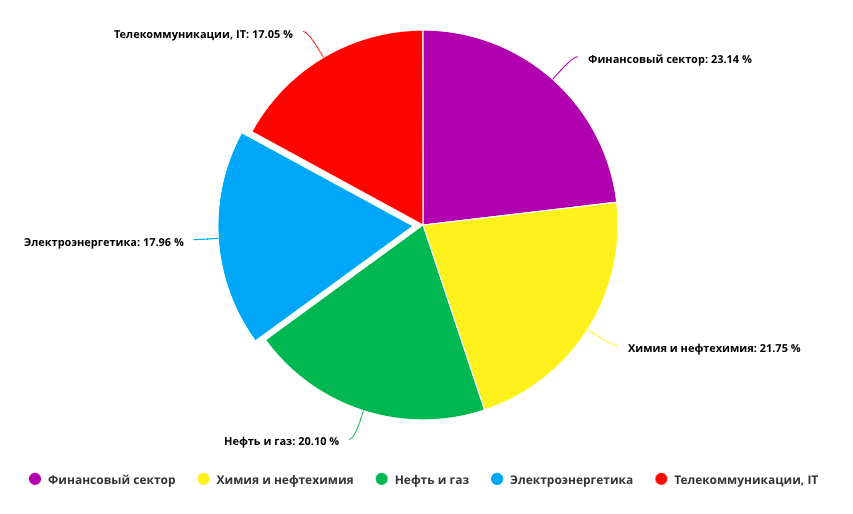

Пандемия ударила по акциям из дивидендного портфеля, как и по многим другим. Особенно в марте 2020 года, когда было максимальное падение всех рынков. В период такой волатильности и неопределенности, которая тогда была на фондовом рынке, мы придерживались выбранной стратегии с холодной головой и не реагировали на происходящие вокруг события. Мы изначально составили портфель из акций разных отраслей, в которых был заложен потенциал роста.

Например, за прошедший год просели акции компаний в нефтегазовой отрасли, которая представлена в портфеле «Татнефтью». Однако финансовый сектор (Сбербанк) и отрасль удобрений («Фосагро») спасли ситуацию, снизили убытки и в итоге вывели портфель в плюс. Я не ожидал такого роста от «Фосагро», но закладывал ее в портфель именно как перспективную. Эксперимент с дивидендным портфеле считаю вполне успешным.

Начинающим инвесторам я бы советовал составить таблицу потенциальной прибыли на горизонте 10-20 лет, смотреть на историю дивидендных выплат, регулярно инвестировать процент от дохода, учиться самим оценивать бизнес компаний и справедливую цену акций по мультипликаторам .

Также выгодно реинвестировать деньги. Тогда у вас получится сложный процент, который даст дополнительную доходность на большом горизонте инвестирования. Не стоит ориентироваться на громкие заявления трейдеров о трехзначных доходностях, а вкладываться в бизнес на долгий срок. На рынке зарабатывают терпеливые.

31 января 2020 года мы запустили эксперимент и собрали дивидендный портфель на ₽100 тыс. вместе с частным инвестором Петром Каном. В него вошли пять дивидендных акций в равных пропорциях — каждая бумага занимала 20% от всего портфеля. На протяжение всего эксперимента эти пропорции примерно сохранялись.

Цель эксперимента — в течение года посмотреть, насколько эффективны долгосрочная стратегия «купи и держи», защищает ли диверсификация от убытков и сколько можно заработать на дивидендах. За прошедшие 14 месяцев в каждом выпуске мы отслеживали динамику акций по курсовой стоимости. А с начала осени 2020 года начали добавлять в портфель по 10 тысяч примерно раз в месяц, как если бы это был реальный портфель реального инвестора.

Этот выпуск — последний. В нем мы посчитали полную доходность дивидендного портфеля: учли все дивиденды , которые выплатили компании за время эксперимента, и все пополнения в течение года. Кризис из-за пандемии коронавируса и обвала фондового рынка в 2020 года стал проверкой портфеля на прочность. Вот что получилось по итогу эксперимента.

Петр Кан, частный инвестор:

С момента последней проверки дивидендного портфеля прошло полтора месяца. За этот период ничего существенно влияющего на бизнес компаний в нашем дивидендном портфеле не произошло. К санкциям уже все привыкли, очередной их виток практически не повлиял на котировки наших компаний.

Любые экономические и политические события влияют на бизнес. Все зависит от их масштаба. Я стараюсь выбирать компании, которые смогут выстоять в кризис. Глобально это два основных параметра: надежность и дивидендная доходность. Это не всегда самые крупные компании по капитализации . Но всегда те, которые из года в год генерируют хорошую прибыль и делятся ею с акционерами.

Финальная доходность пяти акций за 14 месяцев

Доходность портфеля с учетом всех пополнений составила 6,91% только по курсовой разнице. За время эксперимента в общей сложности компании выплатили 5449. Итого с учетом дивидендных выплат и вычета налога в 13% за весь период доходность дивидендного портфеля достигла 10,5%.

Последняя покупка была 25 марта — мы купили на внесенные 10 тысяч 18 привилегированных акций «Татнефти». Выбрали эту бумагу по принципу самой просевшей доли акций в портфеле.

За прошедшие полтора месяца с последнего обновления портфеля ни одна из компаний не начисляла дивиденды. Сейчас известно о хороших выплатах в будущем. Дивидендная доходность по привилегированным акциям Сбербанка с датой закрытия реестра 15 мая составит 6,6%. У «Фосагро» последний день, когда можно купить бумаги под дивиденды — 7 июня, доходность составит примерно 1,5%.

Проблемы с дивидендами сейчас у двух акций: «Татнефти» и МГТС. «Татнефть» объявила на этой неделе финальные дивиденды, которые оказались ниже, чем ожидали инверторы. Из-за этого цена ее бумаг упала, но мы их пока не продали. Что касается МГТС, то до 2020 года компания платила дивиденды раз в год. Доходность была выше 10%. Поэтому когда мы собирали дивидендный портфель, то включили их в состав.

Однако из-за пандемии компания решила отменить выплаты. 15 мая 2020 года совет директоров МГТС рекомендовал не выплачивать дивиденды за 2019 год. Будет ли компания платить за 2020 год — пока тоже не известно. По остальным бумагам компании платили дивиденды в течение всего эксперимента. Если продолжать вести портфель, то в будущем можно будет пересобрать его и снизить долю этих двух бумаг или вовсе их исключить.

Итоги эксперимента

Оценивать эффективность дивидендного портфеля лучше по годовым результатам. На более коротких промежутках обычно трудно понять реальную картину. Однако 2020 год смог наглядно продемонстрировать положительный эффект данной стратегии. За весь период доходность превысила ставку депозита в банке более чем в два раза. И это несмотря на то, что мы начали эксперимент и собрали портфель еще до обвала рынков из-за коронавируса — в период максимальных цен перед пандемией.

Пандемия ударила по акциям из дивидендного портфеля, как и по многим другим. Особенно в марте 2020 года, когда было максимальное падение всех рынков. В период такой волатильности и неопределенности, которая тогда была на фондовом рынке, мы придерживались выбранной стратегии с холодной головой и не реагировали на происходящие вокруг события. Мы изначально составили портфель из акций разных отраслей, в которых был заложен потенциал роста.

Например, за прошедший год просели акции компаний в нефтегазовой отрасли, которая представлена в портфеле «Татнефтью». Однако финансовый сектор (Сбербанк) и отрасль удобрений («Фосагро») спасли ситуацию, снизили убытки и в итоге вывели портфель в плюс. Я не ожидал такого роста от «Фосагро», но закладывал ее в портфель именно как перспективную. Эксперимент с дивидендным портфеле считаю вполне успешным.

Начинающим инвесторам я бы советовал составить таблицу потенциальной прибыли на горизонте 10-20 лет, смотреть на историю дивидендных выплат, регулярно инвестировать процент от дохода, учиться самим оценивать бизнес компаний и справедливую цену акций по мультипликаторам .

Также выгодно реинвестировать деньги. Тогда у вас получится сложный процент, который даст дополнительную доходность на большом горизонте инвестирования. Не стоит ориентироваться на громкие заявления трейдеров о трехзначных доходностях, а вкладываться в бизнес на долгий срок. На рынке зарабатывают терпеливые.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба