6 мая 2021 Фондовый капитал Болотских Даниил

Сегодня хотим поделиться с Вами исследованием, которое должно ответить на вопрос: Sell in May& Go away или все-таки НЕ гоу эвэй? А если и да, то в какую дату статистически лучше всего распродавать активы.

Сразу стоит оговориться, что исследование проведено методом Event Study, подверженного статистическим «шумам», от которых невозможно избавиться, и не дает полноценной картины о влиянии того или иного фактора на котировки.

Мы уже выкладывали подобное исследование, где искали ответ на вопрос: как повышение рекомендации от инвестдома влияет на котировки. Тогда мы пришли к довольно необычному выводу — наращивать позицию в интересующем активе стоит после 13-14 торговых сессий от дня повышения рекомендации, ведь таким образом инвестор сможет заработать дополнительные 2-3% к изначальной инвестиции. Советуем к прочтению, а мы попробуем накопать что-нибудь и в этой теме. Приступаем.

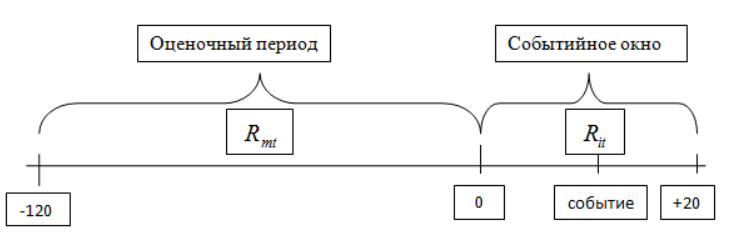

Таблица 1. Временной промежуток исследования

Что такое метод EventStudy?

Метод «Изучение события» показывает то, как объявление новости или произошедшее событие повлияло на доходности по ценной бумаге благодаря накоплению сверхдоходностей.

Что такое сверхдоходности?

Abnormalreturns (AR) — сверхдоходности — это доходности, которые формируются «сверх» нормальной доходности в событийном окне. Нормальная доходность считается в оценочном периоде.

Мы использовали 3 метода подсчета сверхдоходностей:

1) Средняя доходность (далее MAR): считается средняя доходность каждого выбранного индекса в оценочном периоде, а после сравнивается с фактической в каждом из дней в событийном окне.

2) Рыночная модель (MCAR): сравнивается фактическая доходность по инструменту с фактической доходностью по рынку.

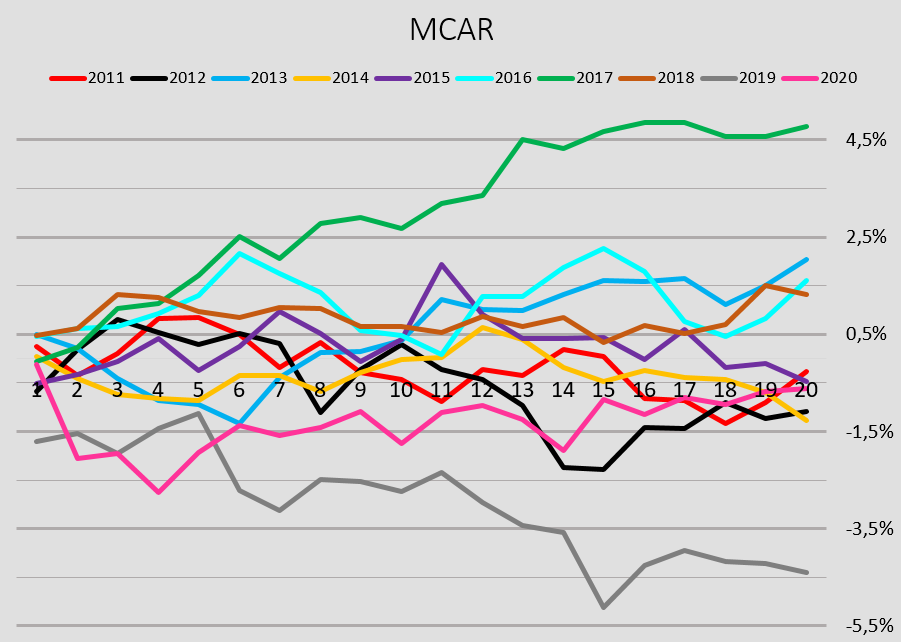

3) Скорректированная рыночная модель (MRAR): считается по формуле, где альфа — константа и базовая доходность по индексу в оценочном периоде, бета — чувствительность индекса (финансы, металлурги и т.д.) к изменению индекса Мосбиржи, эпсилон — статистическая ошибка.

Посчитали сверхдоходности, и что дальше?

Далее складываем сверхдоходности каждого из дней и получаем итоговый результат, на основе которого делаем выводы. В исследовании на графиках будут представлены только НАКОПЛЕННЫЕ доходности на каждый из дней в окне событий или итоговое НАКОПЛЕНИЕ сверхдоходностей по году в индексе.

Несложная теория, и если вы хотите проверить свою гипотезу/поисследовать рынок – вот полезная ссылка, куда загрузить свои данные и получить ответ на желаемый вопрос тут.

Описание данных исследования

Для данного исследования использовались данные 10 индексов (9 из них — это секторы и один — это ММВБ-10) за период 2011-2020 гг. Данные из сектора Инновации начинаются с 2012 года, а сектора Транспорт — с 2014.

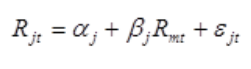

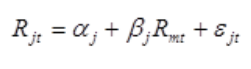

Ниже представлена таблица, из которой можно узнать результаты майских движений по сравнению с апрельскими того же года.

Таблица 2. Статистика по майским приростам к апрелю 2011-2020. Источник: Московская биржа

В таблице представлена статистика по приростам за май к апрелю каждого года в каждом секторе: красным выделены снижение по индексу, зеленым — прирост.

Сверху желтым подсвечены предсказания на 2021 год на основе медианных (2021F — медиана) и средних значений по каждому из индексов. Левый верхний угол: количество зеленых и красных ячеек итого.

Сразу видно, что 2014, 2019-2020 года сильно выбиваются из общей картины. Один из факторов — обесценение валюты, что сильно влияло на котировки экспортеров. Это хорошо видно на примере 2019-го года.

Вывод: май закрывается хуже апрельских значений в 2 случаях из 3. Это логично, ведь в начале мая происходят закрытия реестров под дивиденды акционерам.

Взглянем на ситуацию по закрытию июня к маю — ситуация кардинально отличается.

Таблица 3. Статистика по июньским приростам к маю 2011-2020. Источник: Московская Биржа

Теперь видно, что июнь закрывался хуже мая по индексу в 1 случае из 3. Единственный статистически отрицательный сектор в июне — металлурги. Такое положение дел вносит сомнения в фразу SellinMay&Goaway, ведь уже следующий месяц показывает результаты лучше майских, а если мы взглянем на картину, как закрывается июль к маю — там будут результаты лучше июньских. Для прояснения ситуации переходим к результатам исследования методом EventStudy.

EventStudy

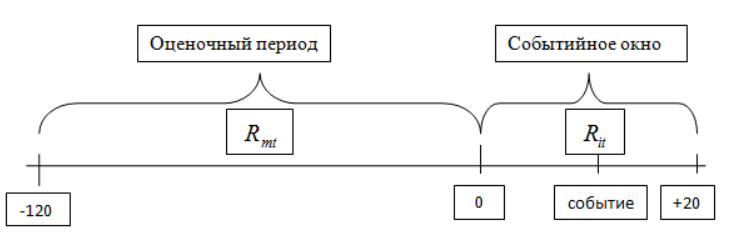

Как мы уже успели выяснить, для начала нам необходимо выбрать период наблюдений, дату события и период после. SellinMay& Goawayподразумевает собой продажу внутри мая, поэтому возьмем за ориентир 15 мая. В дополнение, в основной своей массе реестры под выплаты дивидендов закрываются до 15-го мая.

Однако, если мы ожидаем закрытия реестров до 15-го мая, то это означает влияние дивидендных гэпов на AR, так как котировки будут вести себя неестественно. Для нивелирования этого фактора обусловимся, что «период наблюдений» будет заканчиваться в середине апреля (14-16 число), а количество дней в периоде будет равно 120.

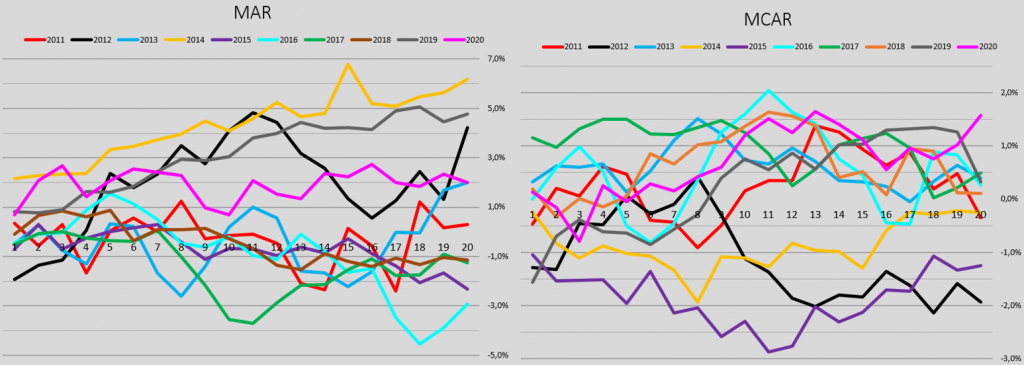

Смотрим результаты методом средней доходности:

Таблица 4. Накопленная сверхдоходность после 15 мая методом MAR 2011-2020. Источник: расчеты Фондовый капитал

На графике по оси ординат (Х) обозначены дни после события от 1 до 20. Каждая из линий представляет НАКОПЛЕННЫЙ результат сверх доходностей (AR) после 15-го мая (выражен в накопленных % к 15 мая).

Результат ничего нового не показал, лишь подтвердил наблюдения о том, что 2014, 2019-2020 годы «выбиваются из колеи», а остальные года формировали отрицательную избыточную доходность. Сам по себе метод довольно слабый и может показать лишь, насколько лучше стал вести себя объект по сравнению со средним за прошедшие 120 периодов.

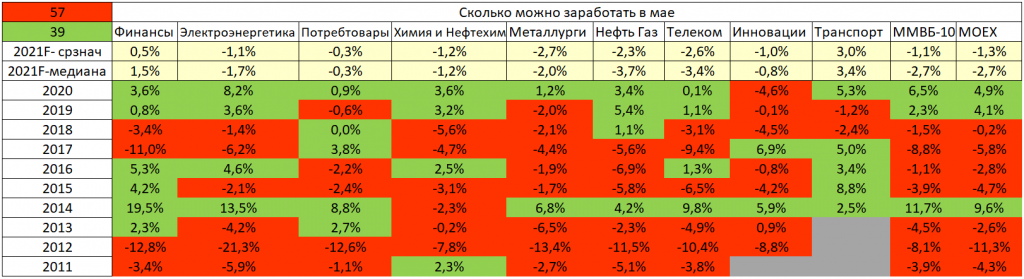

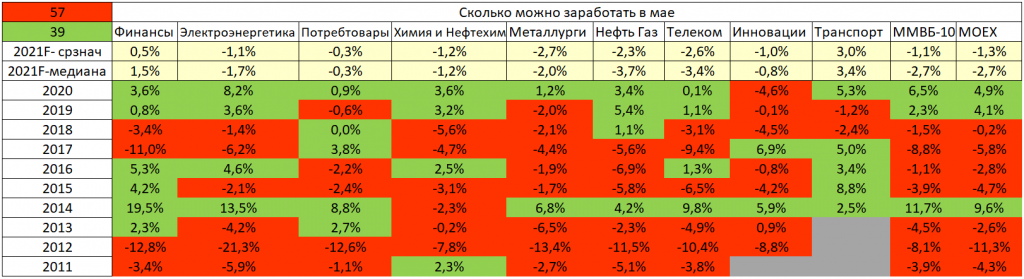

Едем дальше, теперь сравним фактические доходности по каждому из индексов с фактическими доходностями рынка, который представлен индексом Мосбиржи.

Таблица 5. Накопленная сверхдоходность после 15 мая методом MCAR 2011-2020. Источник: расчеты Фондовый капитал

Ситуация в корне поменялась. Теперь года-лидеры по сверхдоходностям стали аутсайдерами, а сама тенденция на отрицательные доходности сменилась в положительную сторону, но все равно близко к нулевым значениям.

Данный метод тоже оказывается слаб, так как исследование проводится относительно одного индекса, что может давать искаженные результаты, ведь не все секторы следуют за индексом, более того коэффициент бета у всех разный, и это необходимо учитывать при анализе.

Из-за того, что идет сравнение только лишь с доходностями рынка, то возможно получение кардинально иной картины. Собственно, это мы и наблюдаем. Для окончательного ответа на вопрос обратимся к третьему методу подсчета AR.

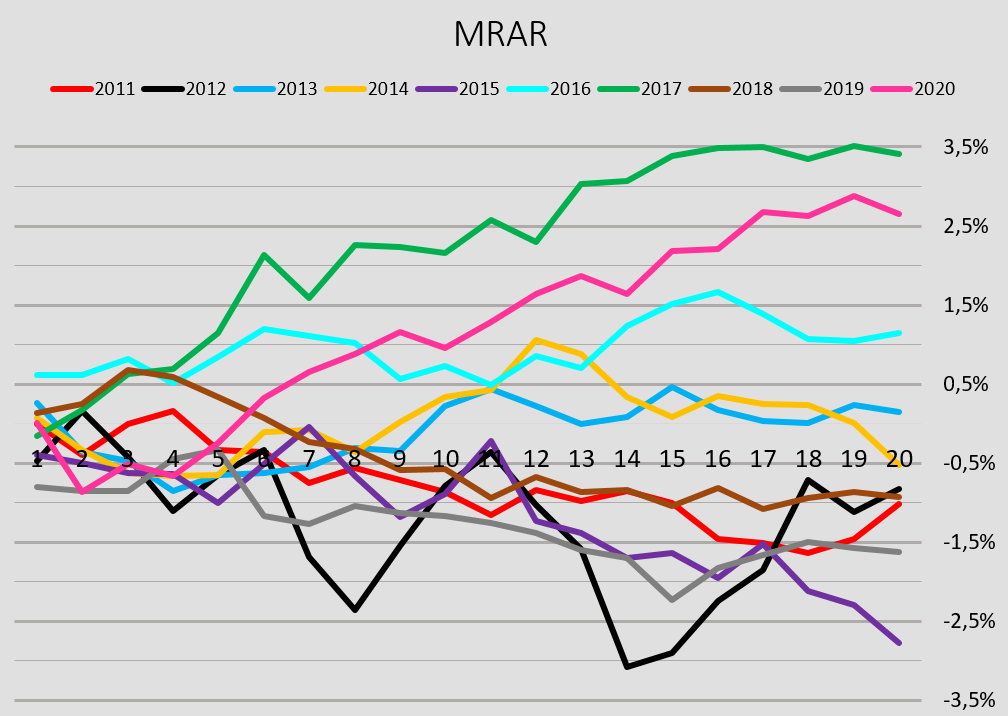

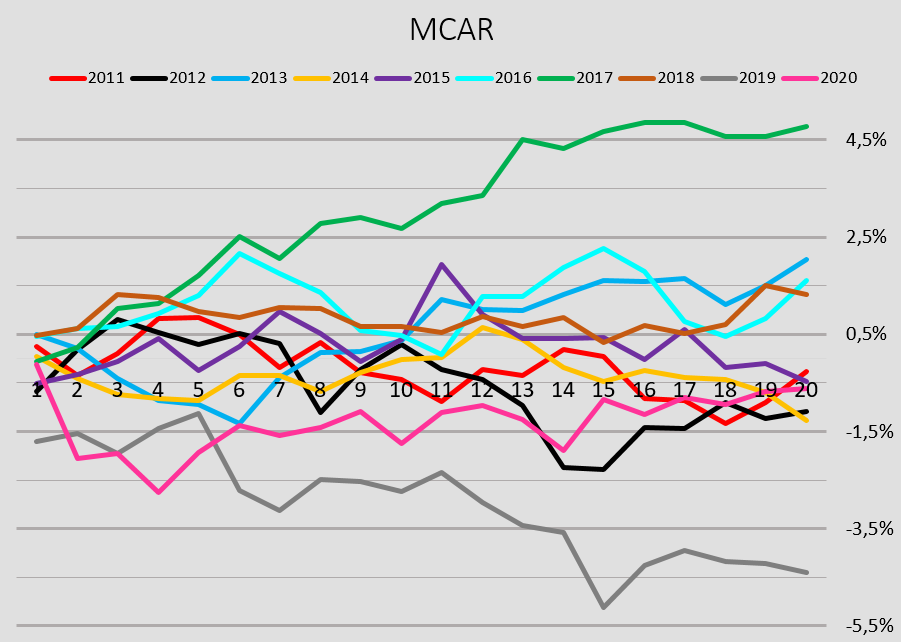

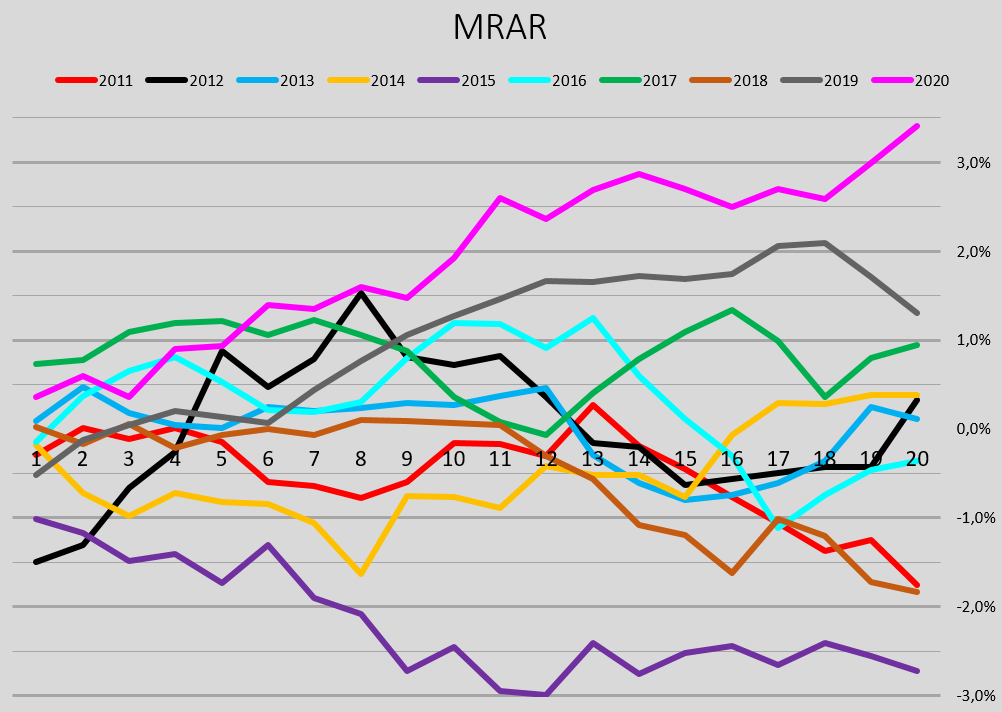

Таблица 6.Накопленная сверхдоходность после 15 мая методом MRAR 2011-2020. Источник: расчеты Фондовый капитал

Сразу стоит отметить схожую динамику в первые 5 дней — она нейтральная и колеблется в коридоре -0,5% — 0,5%, после чего динамика разнонаправлена. Значит, мы установили дату, ДО которой существенных сдвигов не происходит: примерно до 20-21-го мая. Далее динамика отличается, но все равно не выбивается из коридора -3,5% — 3,5%.

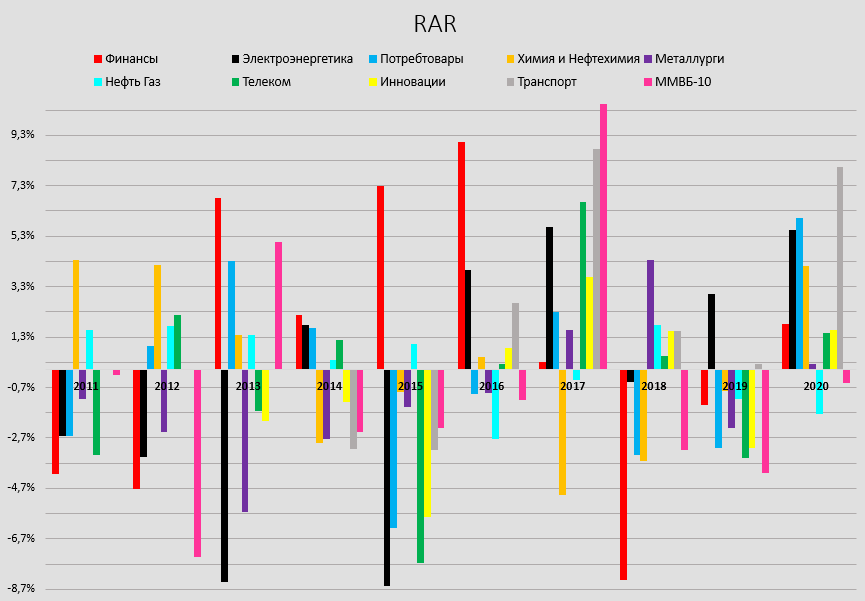

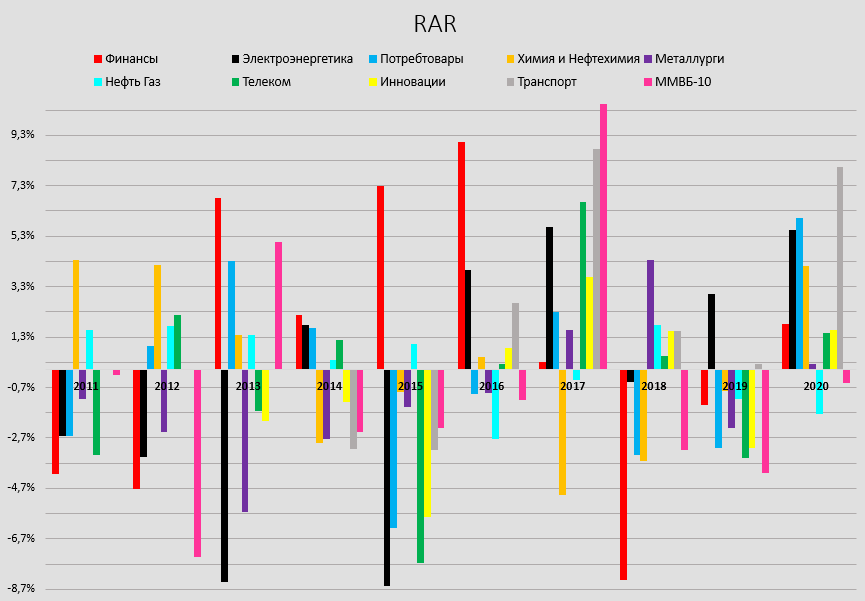

После анализа 15-го мая как события, возникли сомнения по поводу применения фразы SellinMay& Goawayвнутри мая, так как основные сдвиги происходят через 10-12 торговых дней после исследуемого события. А это значит, что необходимо выбрать другую «дату события» ближе к концу мая. Пока смотрим итоговую статистику по секторам методом RAR:

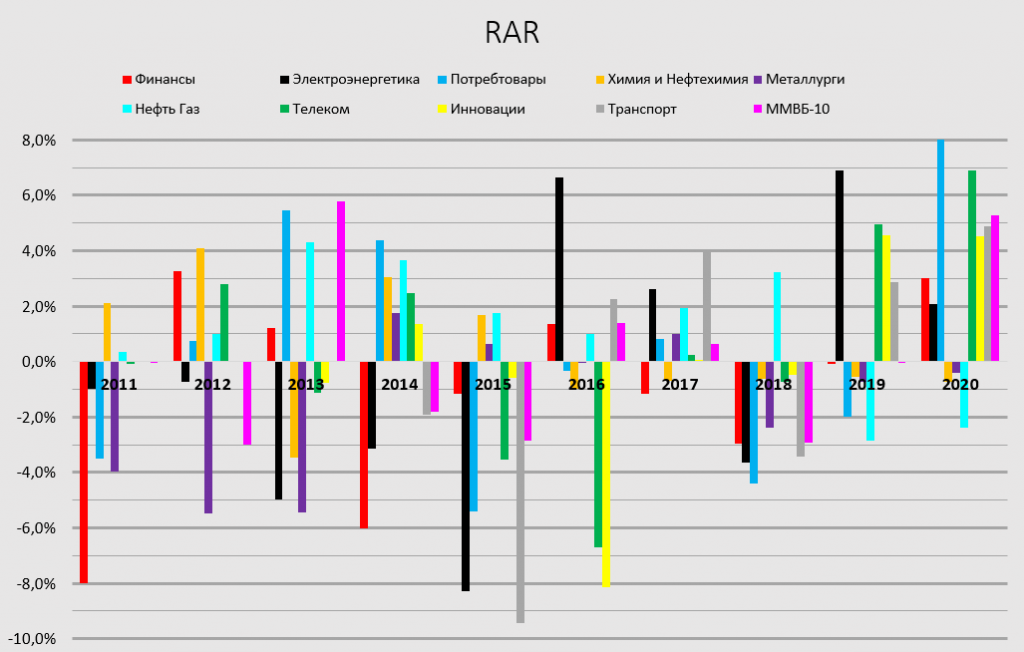

Таблица 7. Накопленная сверхдоходность после 15 мая методом MRAR по секторам 2011-2020. Источник: расчеты Фондовый капитал

Сложно увидеть какую-то единую тенденцию, оставим читателю на самостоятельное изучение — выберите интересующий вас сектор и посмотрите его движения по годам.

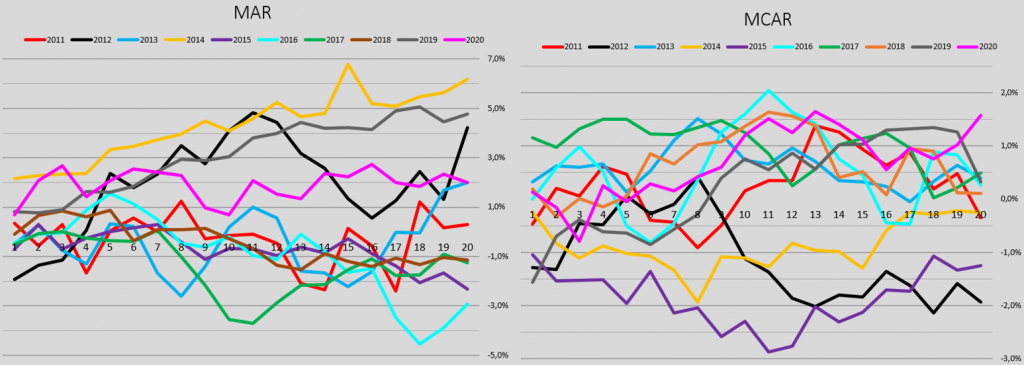

Проделаем тоже самое, что и выше, только сдвинем дату события на 31 мая. Чтобы не перегружать текст картинками — объединяем методы MARи MCAR в один слайд.

Таблица 8. Накопленная сверхдоходность после 31 мая методом MAR и MCAR 2011-2020. Источник: расчеты Фондовый капитал

Результаты отличаются между собой, однако необходимо отметить тенденцию, а точнее ее отсутствие: почти в каждом из годов графики выглядят почти горизонтальными, а размер колебаний не превышает 1,5%.

Значит, после 31 мая котировки в среднем ведут себя так же, как и вели себя до этого на протяжении 120 дней. Вдобавок, котировки не сильно отклоняются от движения индекса.

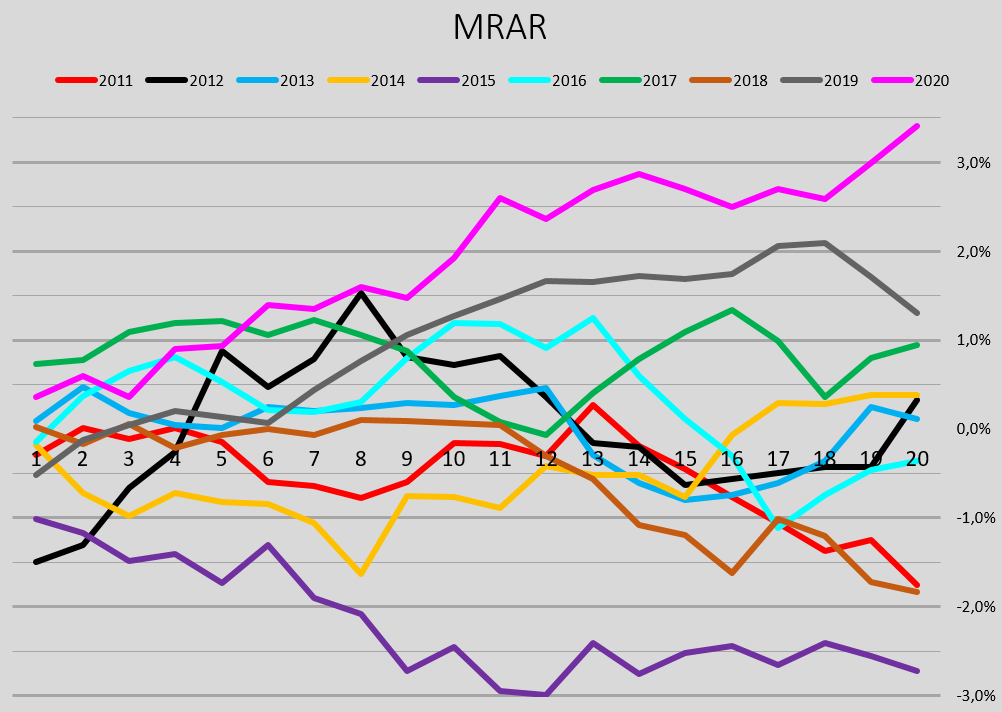

Для очистки данных от этих шумов и выяснения вопроса, насколько лучше/хуже котировки стали двигаться после 31 мая, применим продвинутый способ MRAR.

Таблица 9. Накопленная сверхдоходность после 31 мая методом MRAR 2011-2020. Источник: расчеты Фондовый капитал

В общем и целом, ситуация схожа с предыдущими методами, однако можно чуть яснее увидеть тенденции по годам. Коридор накопленных сверх доходностей опять очень мал: от -3% до 3%, а сами графики пологие.

Оценив период с середины мая по конец июня с 2011 по 2020 год, можно с уверенностью заявить, что фраза SellinMay & Goawayв целом не работает на российском рынке.

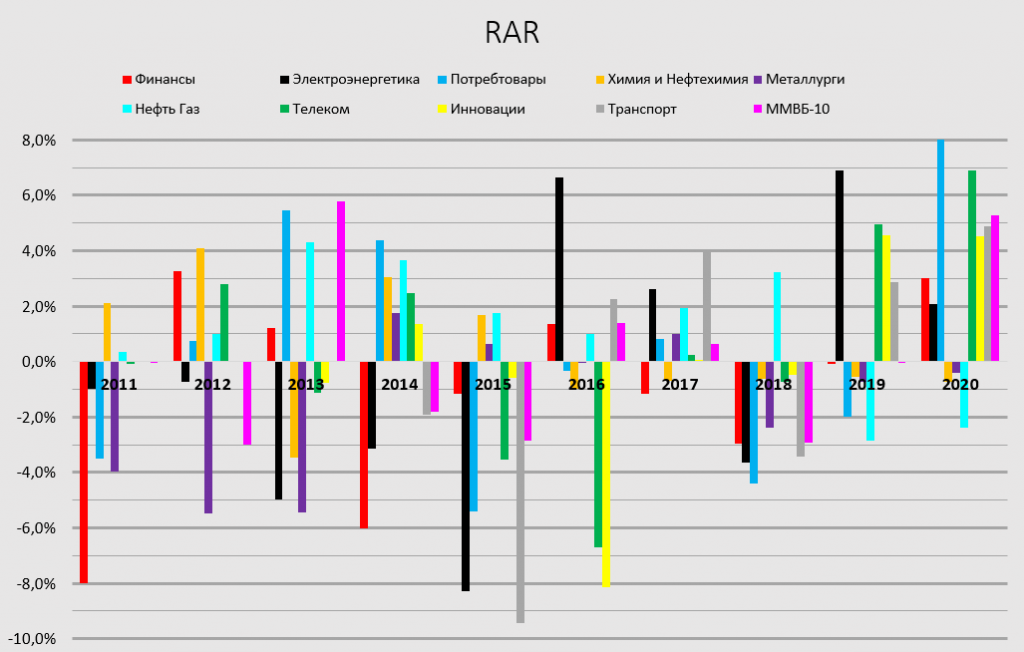

И, наконец, обратимся к разбивке по секторам.

Таблица 10. Накопленная сверхдоходность после 31 мая методом MRAR по секторам 2011-2020. Источник: расчеты Фондовый капитал

Глядя на этот график возникает ощущение, что по секторам есть некая зависимость — график накопленных доходностей по секторам выглядит волнообразно. Сразу видно, что присутствуют большие выносы.

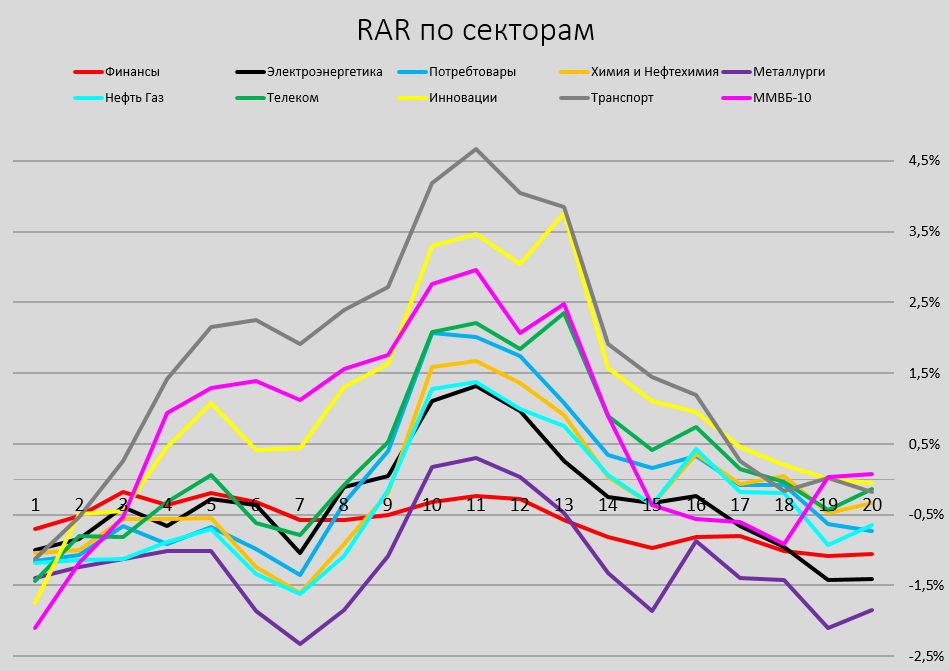

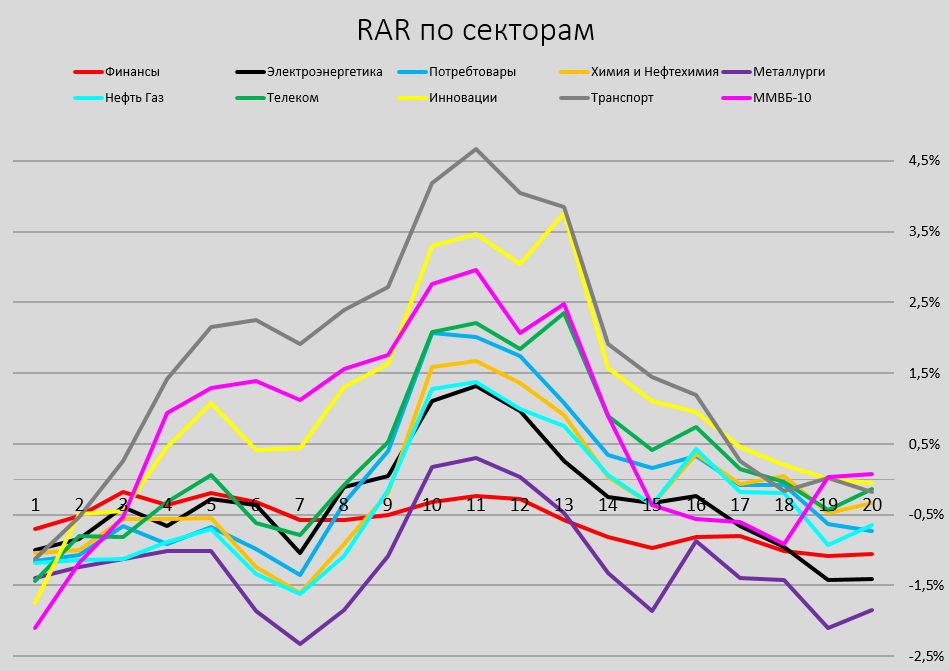

Тогда попробуем сгладить график и выяснить конкретные дни после 31-го мая, которые наиболее пригодны для покупки/продажи акций из того или иного сектора. Возьмем средние значения по сверхдоходностям в каждом из секторов каждого дня и построим график накопленных сверхдоходностей:

Таблица 11. Накопленная сверхдоходность после 31 мая методом MRAR по секторам 1-20 день. Источник: расчеты Фондовый капитал

И вот тут мы нашли то, что искали — единая тенденция, которая подсказывает наилучший день для продажи акций после 31 мая. Из графика видно, что на 11-ый день размер накопленных сверхдоходностей является МАКСИМАЛЬНЫМ У ВСЕХ СЕКТОРОВ, кроме Финансового. Такой период соответствует примерно дате 14-16 июня (иронично, что именно в эти дни обычно празднуется День России).

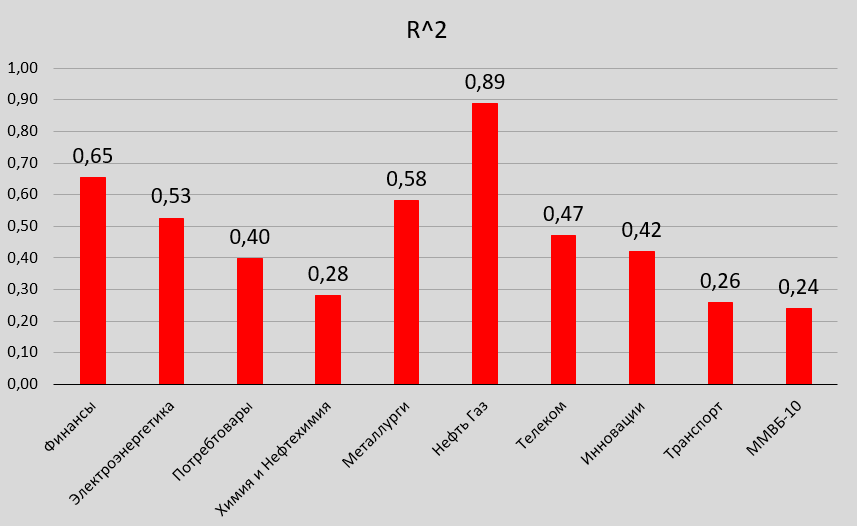

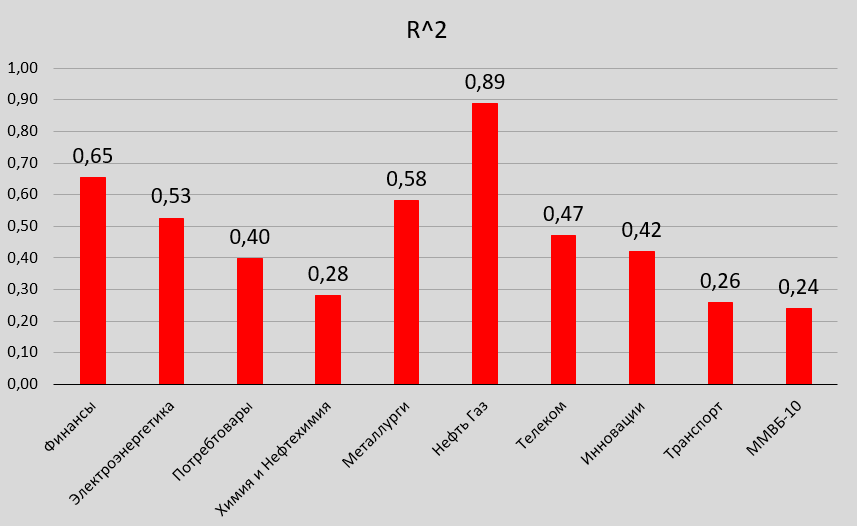

Так как данный метод строится с использованием линейной регрессии, неплохо было бы получить ответ на вопрос: а имеет ли право на жизнь такая модель? Для этого смотрим на средние коэффициенты детерминации по каждому из секторов за наблюдаемый период и получаем:

Таблица 12. Коэффициенты детерминации по секторам. Источник: расчеты Фондовый капитал

Результаты очень неплохие — минимальный средний размер коэффициента детерминации получился равен 0,24; максимальный 0,89; средний по всем 0,5. Примечательно то, что несмотря на различие в коэффициентах детерминации, итоговые графики имеют единую тенденцию. Значит, если эта единая тенденция похожа на график сектора Нефти и газа, то и прочие результаты можно признать значимыми. На практике так оно и обстоит, значит можно сделать вывод о состоятельности модели.

Итог:

1) - Sellinmayне работает в России — каждый год имеет уникальную тенденцию.

2) - Если подумываете о выходе из акций в этот период — лучше всего это сделать в период 9-14 июня.

3) - Возможный новый слоган: Sell before the day of Russia and the bear тут не страшен? J

P.S. Частые входы/выходы из позиции влекут за собой высокие издержки в виде брокерской комиссии, которая берется от оборота по сделке. Из-за этого ценность таких исследований снижается, ведь не учитывает издержки в виде комиссий. А современные тарифные сетки брокеров огромны и сложны. Именно поэтому мы создали брокера с единым и простым тарифом — без комиссии брокера. Будем рады видеть вас в рядах наших клиентов.

Сразу стоит оговориться, что исследование проведено методом Event Study, подверженного статистическим «шумам», от которых невозможно избавиться, и не дает полноценной картины о влиянии того или иного фактора на котировки.

Мы уже выкладывали подобное исследование, где искали ответ на вопрос: как повышение рекомендации от инвестдома влияет на котировки. Тогда мы пришли к довольно необычному выводу — наращивать позицию в интересующем активе стоит после 13-14 торговых сессий от дня повышения рекомендации, ведь таким образом инвестор сможет заработать дополнительные 2-3% к изначальной инвестиции. Советуем к прочтению, а мы попробуем накопать что-нибудь и в этой теме. Приступаем.

Таблица 1. Временной промежуток исследования

Что такое метод EventStudy?

Метод «Изучение события» показывает то, как объявление новости или произошедшее событие повлияло на доходности по ценной бумаге благодаря накоплению сверхдоходностей.

Что такое сверхдоходности?

Abnormalreturns (AR) — сверхдоходности — это доходности, которые формируются «сверх» нормальной доходности в событийном окне. Нормальная доходность считается в оценочном периоде.

Мы использовали 3 метода подсчета сверхдоходностей:

1) Средняя доходность (далее MAR): считается средняя доходность каждого выбранного индекса в оценочном периоде, а после сравнивается с фактической в каждом из дней в событийном окне.

2) Рыночная модель (MCAR): сравнивается фактическая доходность по инструменту с фактической доходностью по рынку.

3) Скорректированная рыночная модель (MRAR): считается по формуле, где альфа — константа и базовая доходность по индексу в оценочном периоде, бета — чувствительность индекса (финансы, металлурги и т.д.) к изменению индекса Мосбиржи, эпсилон — статистическая ошибка.

Посчитали сверхдоходности, и что дальше?

Далее складываем сверхдоходности каждого из дней и получаем итоговый результат, на основе которого делаем выводы. В исследовании на графиках будут представлены только НАКОПЛЕННЫЕ доходности на каждый из дней в окне событий или итоговое НАКОПЛЕНИЕ сверхдоходностей по году в индексе.

Несложная теория, и если вы хотите проверить свою гипотезу/поисследовать рынок – вот полезная ссылка, куда загрузить свои данные и получить ответ на желаемый вопрос тут.

Описание данных исследования

Для данного исследования использовались данные 10 индексов (9 из них — это секторы и один — это ММВБ-10) за период 2011-2020 гг. Данные из сектора Инновации начинаются с 2012 года, а сектора Транспорт — с 2014.

Ниже представлена таблица, из которой можно узнать результаты майских движений по сравнению с апрельскими того же года.

Таблица 2. Статистика по майским приростам к апрелю 2011-2020. Источник: Московская биржа

В таблице представлена статистика по приростам за май к апрелю каждого года в каждом секторе: красным выделены снижение по индексу, зеленым — прирост.

Сверху желтым подсвечены предсказания на 2021 год на основе медианных (2021F — медиана) и средних значений по каждому из индексов. Левый верхний угол: количество зеленых и красных ячеек итого.

Сразу видно, что 2014, 2019-2020 года сильно выбиваются из общей картины. Один из факторов — обесценение валюты, что сильно влияло на котировки экспортеров. Это хорошо видно на примере 2019-го года.

Вывод: май закрывается хуже апрельских значений в 2 случаях из 3. Это логично, ведь в начале мая происходят закрытия реестров под дивиденды акционерам.

Взглянем на ситуацию по закрытию июня к маю — ситуация кардинально отличается.

Таблица 3. Статистика по июньским приростам к маю 2011-2020. Источник: Московская Биржа

Теперь видно, что июнь закрывался хуже мая по индексу в 1 случае из 3. Единственный статистически отрицательный сектор в июне — металлурги. Такое положение дел вносит сомнения в фразу SellinMay&Goaway, ведь уже следующий месяц показывает результаты лучше майских, а если мы взглянем на картину, как закрывается июль к маю — там будут результаты лучше июньских. Для прояснения ситуации переходим к результатам исследования методом EventStudy.

EventStudy

Как мы уже успели выяснить, для начала нам необходимо выбрать период наблюдений, дату события и период после. SellinMay& Goawayподразумевает собой продажу внутри мая, поэтому возьмем за ориентир 15 мая. В дополнение, в основной своей массе реестры под выплаты дивидендов закрываются до 15-го мая.

Однако, если мы ожидаем закрытия реестров до 15-го мая, то это означает влияние дивидендных гэпов на AR, так как котировки будут вести себя неестественно. Для нивелирования этого фактора обусловимся, что «период наблюдений» будет заканчиваться в середине апреля (14-16 число), а количество дней в периоде будет равно 120.

Смотрим результаты методом средней доходности:

Таблица 4. Накопленная сверхдоходность после 15 мая методом MAR 2011-2020. Источник: расчеты Фондовый капитал

На графике по оси ординат (Х) обозначены дни после события от 1 до 20. Каждая из линий представляет НАКОПЛЕННЫЙ результат сверх доходностей (AR) после 15-го мая (выражен в накопленных % к 15 мая).

Результат ничего нового не показал, лишь подтвердил наблюдения о том, что 2014, 2019-2020 годы «выбиваются из колеи», а остальные года формировали отрицательную избыточную доходность. Сам по себе метод довольно слабый и может показать лишь, насколько лучше стал вести себя объект по сравнению со средним за прошедшие 120 периодов.

Едем дальше, теперь сравним фактические доходности по каждому из индексов с фактическими доходностями рынка, который представлен индексом Мосбиржи.

Таблица 5. Накопленная сверхдоходность после 15 мая методом MCAR 2011-2020. Источник: расчеты Фондовый капитал

Ситуация в корне поменялась. Теперь года-лидеры по сверхдоходностям стали аутсайдерами, а сама тенденция на отрицательные доходности сменилась в положительную сторону, но все равно близко к нулевым значениям.

Данный метод тоже оказывается слаб, так как исследование проводится относительно одного индекса, что может давать искаженные результаты, ведь не все секторы следуют за индексом, более того коэффициент бета у всех разный, и это необходимо учитывать при анализе.

Из-за того, что идет сравнение только лишь с доходностями рынка, то возможно получение кардинально иной картины. Собственно, это мы и наблюдаем. Для окончательного ответа на вопрос обратимся к третьему методу подсчета AR.

Таблица 6.Накопленная сверхдоходность после 15 мая методом MRAR 2011-2020. Источник: расчеты Фондовый капитал

Сразу стоит отметить схожую динамику в первые 5 дней — она нейтральная и колеблется в коридоре -0,5% — 0,5%, после чего динамика разнонаправлена. Значит, мы установили дату, ДО которой существенных сдвигов не происходит: примерно до 20-21-го мая. Далее динамика отличается, но все равно не выбивается из коридора -3,5% — 3,5%.

После анализа 15-го мая как события, возникли сомнения по поводу применения фразы SellinMay& Goawayвнутри мая, так как основные сдвиги происходят через 10-12 торговых дней после исследуемого события. А это значит, что необходимо выбрать другую «дату события» ближе к концу мая. Пока смотрим итоговую статистику по секторам методом RAR:

Таблица 7. Накопленная сверхдоходность после 15 мая методом MRAR по секторам 2011-2020. Источник: расчеты Фондовый капитал

Сложно увидеть какую-то единую тенденцию, оставим читателю на самостоятельное изучение — выберите интересующий вас сектор и посмотрите его движения по годам.

Проделаем тоже самое, что и выше, только сдвинем дату события на 31 мая. Чтобы не перегружать текст картинками — объединяем методы MARи MCAR в один слайд.

Таблица 8. Накопленная сверхдоходность после 31 мая методом MAR и MCAR 2011-2020. Источник: расчеты Фондовый капитал

Результаты отличаются между собой, однако необходимо отметить тенденцию, а точнее ее отсутствие: почти в каждом из годов графики выглядят почти горизонтальными, а размер колебаний не превышает 1,5%.

Значит, после 31 мая котировки в среднем ведут себя так же, как и вели себя до этого на протяжении 120 дней. Вдобавок, котировки не сильно отклоняются от движения индекса.

Для очистки данных от этих шумов и выяснения вопроса, насколько лучше/хуже котировки стали двигаться после 31 мая, применим продвинутый способ MRAR.

Таблица 9. Накопленная сверхдоходность после 31 мая методом MRAR 2011-2020. Источник: расчеты Фондовый капитал

В общем и целом, ситуация схожа с предыдущими методами, однако можно чуть яснее увидеть тенденции по годам. Коридор накопленных сверх доходностей опять очень мал: от -3% до 3%, а сами графики пологие.

Оценив период с середины мая по конец июня с 2011 по 2020 год, можно с уверенностью заявить, что фраза SellinMay & Goawayв целом не работает на российском рынке.

И, наконец, обратимся к разбивке по секторам.

Таблица 10. Накопленная сверхдоходность после 31 мая методом MRAR по секторам 2011-2020. Источник: расчеты Фондовый капитал

Глядя на этот график возникает ощущение, что по секторам есть некая зависимость — график накопленных доходностей по секторам выглядит волнообразно. Сразу видно, что присутствуют большие выносы.

Тогда попробуем сгладить график и выяснить конкретные дни после 31-го мая, которые наиболее пригодны для покупки/продажи акций из того или иного сектора. Возьмем средние значения по сверхдоходностям в каждом из секторов каждого дня и построим график накопленных сверхдоходностей:

Таблица 11. Накопленная сверхдоходность после 31 мая методом MRAR по секторам 1-20 день. Источник: расчеты Фондовый капитал

И вот тут мы нашли то, что искали — единая тенденция, которая подсказывает наилучший день для продажи акций после 31 мая. Из графика видно, что на 11-ый день размер накопленных сверхдоходностей является МАКСИМАЛЬНЫМ У ВСЕХ СЕКТОРОВ, кроме Финансового. Такой период соответствует примерно дате 14-16 июня (иронично, что именно в эти дни обычно празднуется День России).

Так как данный метод строится с использованием линейной регрессии, неплохо было бы получить ответ на вопрос: а имеет ли право на жизнь такая модель? Для этого смотрим на средние коэффициенты детерминации по каждому из секторов за наблюдаемый период и получаем:

Таблица 12. Коэффициенты детерминации по секторам. Источник: расчеты Фондовый капитал

Результаты очень неплохие — минимальный средний размер коэффициента детерминации получился равен 0,24; максимальный 0,89; средний по всем 0,5. Примечательно то, что несмотря на различие в коэффициентах детерминации, итоговые графики имеют единую тенденцию. Значит, если эта единая тенденция похожа на график сектора Нефти и газа, то и прочие результаты можно признать значимыми. На практике так оно и обстоит, значит можно сделать вывод о состоятельности модели.

Итог:

1) - Sellinmayне работает в России — каждый год имеет уникальную тенденцию.

2) - Если подумываете о выходе из акций в этот период — лучше всего это сделать в период 9-14 июня.

3) - Возможный новый слоган: Sell before the day of Russia and the bear тут не страшен? J

P.S. Частые входы/выходы из позиции влекут за собой высокие издержки в виде брокерской комиссии, которая берется от оборота по сделке. Из-за этого ценность таких исследований снижается, ведь не учитывает издержки в виде комиссий. А современные тарифные сетки брокеров огромны и сложны. Именно поэтому мы создали брокера с единым и простым тарифом — без комиссии брокера. Будем рады видеть вас в рядах наших клиентов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба