Продолжаем погружение в газовый сектор. Вышел отчет Газпрома, правда только за 2020 год. Также разберем планы компании по захвату мира.

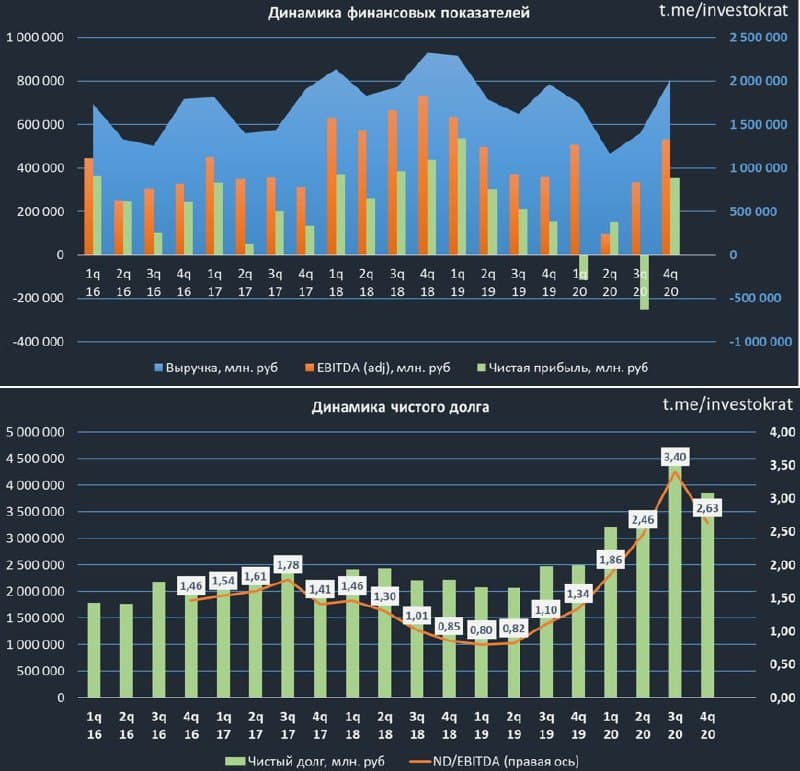

Прошлый год для всего нефтегаза был достаточно сложным, негативный эффект от теплой зимы был перекрыт пандемией и резким падением цен на нефть. Первые полгода были самыми сложными, начиная в 3-4 квартале рынок начал постепенно восстанавливаться.

Результаты прошлого года уже не так актуальны, прошло почти 5 месяцев и мы видим новые реалии на рынке газа. В своих прогнозах на 2021 год менеджмент закладывал цены на газ в районе $170/тыс. куб.м. Спотовые цены в апреле превышали $250/тыс. куб.м из-за аномально холодной зимы и снижения объема газа в хранилищах ЕС ниже 30%.

Благодаря ударному 1 кв. и началу 2 кв. текущего года, менеджмент Газпрома решил перейти на выплаты дивидендов в размере 50% от ЧП по МСФО на 1 год раньше. Таким образом, по итогам 2020 года мы можем ожидать 12,55 руб. дивидендов или 5,3% ДД к текущим ценам.

Форвардные дивиденды по итогам 2021 года могут быть на уровне 16-17 рублей, все будет зависеть от того, как долго высокие цены продержатся на европейском рынке.

Теперь немного прогнозов компании по ее перспективам.

Спрос на газ продолжит расти в ближайшие 20-30 лет, к 2040 году его доля в энергетическом сегменте вырастет до 27% с текущих 24%. В качестве топлива, газ меньше выделяет вредных веществ по сравнению с углем и нефтью, это является его главным преимуществом.

В ближайшие 10 лет инвестиции в новые проекты не снизятся и останутся на уровне 1,3 трлн. руб в год. Добыча вырастет на 23%, а экспорт трубопроводного газа увеличится на 33%, преимущественно в Китай. За этот же период менеджмент ожидает суммарную EBITDA от новых проектов на уровне 3 трлн. руб.

Основной фокус делается на экспортном потенциале в азиатские страны, текущая доля Газпрома на рынке ЕС составляет 33%, и в ближайшие 10 лет сильно не изменится, в Китае планируется занять сопоставимую часть рынка к 2030 году.

Мультипликаторы:

EV/EBITDA = 6,4 (средняя за 5 лет — 4)

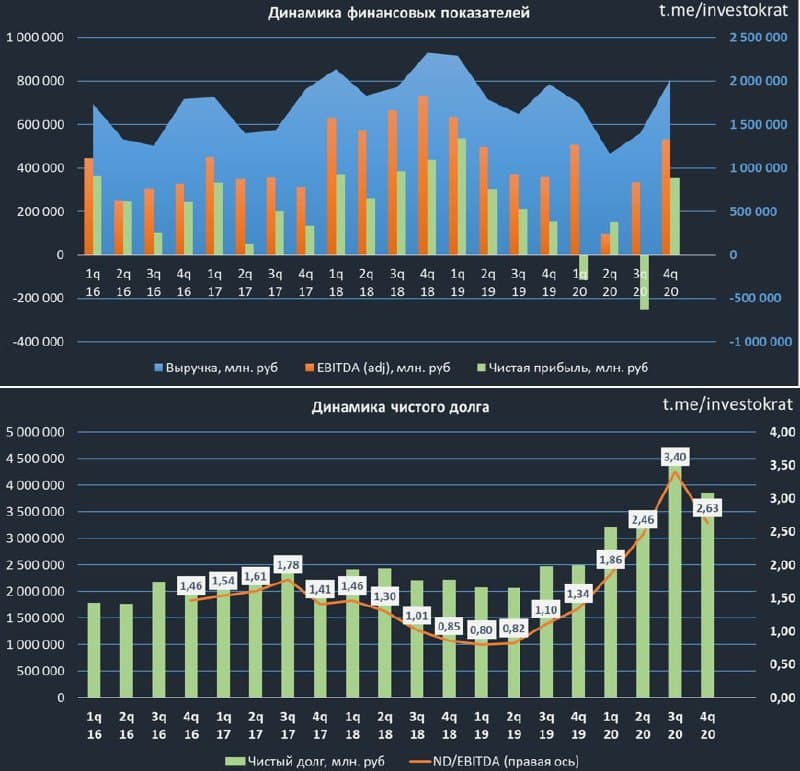

ND/EBITDA = 2,6

По мультипликаторам бизнес оценен не очень дорого, хоть и выше своих исторических значений. Проекты по строительству трубопроводов в Азию делают Газпром очень привлекательным и снижают его зависимость только от ЕС, как ключевого источника дохода от реализации газа.

Я продолжаю держать акции и пока не вижу ни одной причины для их сокращения. Любые коррекции буду использовать для увеличения доли, которая итак прилично выросла. Ближайший интересный уровень для докупок — 220 руб. Но и текущие цены в долгосрок я не считаю высокими.

Прошлый год для всего нефтегаза был достаточно сложным, негативный эффект от теплой зимы был перекрыт пандемией и резким падением цен на нефть. Первые полгода были самыми сложными, начиная в 3-4 квартале рынок начал постепенно восстанавливаться.

Результаты прошлого года уже не так актуальны, прошло почти 5 месяцев и мы видим новые реалии на рынке газа. В своих прогнозах на 2021 год менеджмент закладывал цены на газ в районе $170/тыс. куб.м. Спотовые цены в апреле превышали $250/тыс. куб.м из-за аномально холодной зимы и снижения объема газа в хранилищах ЕС ниже 30%.

Благодаря ударному 1 кв. и началу 2 кв. текущего года, менеджмент Газпрома решил перейти на выплаты дивидендов в размере 50% от ЧП по МСФО на 1 год раньше. Таким образом, по итогам 2020 года мы можем ожидать 12,55 руб. дивидендов или 5,3% ДД к текущим ценам.

Форвардные дивиденды по итогам 2021 года могут быть на уровне 16-17 рублей, все будет зависеть от того, как долго высокие цены продержатся на европейском рынке.

Теперь немного прогнозов компании по ее перспективам.

Спрос на газ продолжит расти в ближайшие 20-30 лет, к 2040 году его доля в энергетическом сегменте вырастет до 27% с текущих 24%. В качестве топлива, газ меньше выделяет вредных веществ по сравнению с углем и нефтью, это является его главным преимуществом.

В ближайшие 10 лет инвестиции в новые проекты не снизятся и останутся на уровне 1,3 трлн. руб в год. Добыча вырастет на 23%, а экспорт трубопроводного газа увеличится на 33%, преимущественно в Китай. За этот же период менеджмент ожидает суммарную EBITDA от новых проектов на уровне 3 трлн. руб.

Основной фокус делается на экспортном потенциале в азиатские страны, текущая доля Газпрома на рынке ЕС составляет 33%, и в ближайшие 10 лет сильно не изменится, в Китае планируется занять сопоставимую часть рынка к 2030 году.

Мультипликаторы:

EV/EBITDA = 6,4 (средняя за 5 лет — 4)

ND/EBITDA = 2,6

По мультипликаторам бизнес оценен не очень дорого, хоть и выше своих исторических значений. Проекты по строительству трубопроводов в Азию делают Газпром очень привлекательным и снижают его зависимость только от ЕС, как ключевого источника дохода от реализации газа.

Я продолжаю держать акции и пока не вижу ни одной причины для их сокращения. Любые коррекции буду использовать для увеличения доли, которая итак прилично выросла. Ближайший интересный уровень для докупок — 220 руб. Но и текущие цены в долгосрок я не считаю высокими.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба