12 мая 2021 XCritical Брюков Владимир

Введенные президентом Байденом санкции против российского госдолга на сутки обрушили курс рубль к ведущим валютам. Но будут ли эти санкции, которые вступят в силу с 14 июня 2021 г., иметь долгосрочные последствия для российской валюты?

Почему война ЦБ с инфляцией на руку кэрри трейдерам

Еще в прошлом материале автор этих строк попытался ответить на вопрос: «Взлетит ли рубль вслед за ключевой ставкой ЦБ»? Правда, сегодня можно сказать, что россиянин пока лишь частично оправдал эти ожидания. Если американский доллар, йена и фунт стерлингов по итогам апреля упали к рублю в пределах от 0,37% до 1,74%, то евро, швейцарский франк, канадский и австралийский доллар, напротив, подорожали в диапазоне от 0,14% до 1,43%.

Впрочем, Банк России, вставший в последние месяцы на тропу войны с разбушевавшейся инфляцией, усердно работает над повышением процентной привлекательности рубля, в том числе и для иностранных инвесторов. По итогам своего последнего заседания Совет директоров Центробанка с 26 апреля во второй раз в этом году повысил ключевую ставку, причем в этот раз сразу на 0,5 процентных пункта – с 4,5% до 5,0%.

Глава ЦБ Эльвира Набиуллина так прокомментировала этот шаг: «Если раньше мы считали, что годовая инфляция достигнет пика в марте и далее будет последовательно снижаться, то сейчас ожидаем сохранения годовой инфляции на плато вблизи значений I квартала до середины года. Устойчивое замедление годовых темпов роста цен начнется во втором полугодии по мере исчерпания действия разовых факторов. Но, учитывая период существенно мягкой денежно-кредитной политики и лаги, с которыми наши решения влияют на инфляцию, мы считаем, что повышенное инфляционное давление из-за действия устойчивых факторов может сохраниться до конца этого года».

Правда, эту повышенную ключевую ставку нельзя считать нейтральной т.к. она на 0,8 процентных пункта ниже годовой инфляции, которая по итогам марта подскочила до 5,8%. (Хочу напомнить, что нейтральной процентной ставкой рефинансирования называют такую ставку, которая не оказывает ни сдерживающего, ни стимулирующего влияния на экономику). Еще в июле 2020 г. Центробанк объявил, что оценивает нейтральную (не ставящую задачу по антикризисному кредитованию экономики) ключевую ставку для России на уровне годовой инфляции плюс 1-2 процентных пункта. Исходя из этого можно ожидать, что ЦБ до конца года может поднять ключевую ставку по меньшей мере до 6,0%.

По уровню процентных ставок Россия сегодня занимает третье место среди топ-20 экономик мира, обгоняя на один процентный пункт Мексику и Индию. Впереди лишь Аргентина и Турция, где в связи с двузначной инфляцией ставки рефинансирования повышены, соответственно, до 38% и 19%.

С учетом того, что базовые ставки в США и Еврозоне сейчас нулевые, а в Японии даже отрицательные (-0,1% годовых), это делает весьма привлекательными российские активы для покупки иностранными инвесторами. И, следовательно, это повысит спрос на рубли. Тем более что процентная доходность по российским долговыми бумагам в этом году, по всей видимости, должна еще вырасти.

Правда, 15 апреля т. г. США ввели санкции против госдолга России. Президент Байден подписал указ, запрещающий финансовым учреждениям США покупать новые выпуски рублевых гособлигаций с 14 июня 2021 г. Теперь американским компаниям запрещено напрямую приобретать российские государственные ценные бумаги.

На первый взгляд, риск просадки долгового рынка может быть достаточно большим, т.к. на начало 2021 г. иностранные вкладчики держали 23,3% всех долговых обязательств России. Тем не менее эти санкции не следует переоценивать, поскольку при желании американские инвесторы всегда могут их обойти с помощью посредников. Ну а так как доходность по рублевым активам сейчас на один процентный пункт выше, чем по мексиканским, которые любят покупать кэрри трейдеры, стимул обойти санкции у американцев, несомненно, уже появился.

Весьма любопытно, как эти санкции воспринял валютный рынок. После того как эта информация была обнародована официальный курс рубля, установленный на 16 апреля (по итогам торгов 15 апреля) упал к топ-7 валютам в диапазоне от 1,36% до 2,56%. Но уже на следующий день рубль сумел к ним укрепиться в пределах от 1,45% до 2,09%, то есть это падение почти полностью было отыграно, причем, особенно по британскому фунту и доллару США. Этот факт особенно показателен, т.к. среди владельцев российских гособлигаций, по данным ЦБ, значительную долю составляют дочерние компании транснациональных американских финансовых холдингов, зарегистрированные в Великобритании и Бельгии.

Апрельские зигзаги подорожавшей нефти

Несмотря на то что с конца марта по конец апреля цены на нефть Brent взлетели более чем на 7,0%, этот рост был прерывистым, с большими паузами и значительными спадами. Первая волна оптимизма царила на рынке нефти примерно с 25 марта по 5 апреля. В результате нефть Brent подорожала за этот период с 61,21 долл. до 63,85 долл. за баррель или на 4,3%.

На первых порах нефтяных трейдеров не испугала даже министерская видео-встреча ОПЕК и ОПЕК+, прошедшая 1 апреля. Хотя на ней было принято решение увеличить добычу в мае и июне на 350 тысяч баррелей в день, а в июле — на 400 тысяч баррелей.

Первая коррекция произошла 6 апреля, когда цены за один день обвалились сразу на 3,7%. Как полагают эксперты, к этой дате рынок вдруг осознал, что грядущее увеличение нефтедобычи пока не подкреплено текущим спросом. Переоценка перспективы роста произошла на фоне очередного усиления карантинных мер в ряде ведущих стран Евросоюза и переговоров по снятию санкций с Ирана, что может привести к росту поставок иранской нефти.

С 6 по 9 апреля нефтерынок колебался между оптимизмом и пессимизмом, пока с 10 по 15 апреля вновь не продемонстрировал бурный рост. В результате цены на нефть Brent не только отыграли потери, связанные с коррекцией, но еще и дополнительно выросли на 3,6%. После чего до 26 апреля цены вновь потеряли повышательный тренд, правда, упав менее, чем на 1%. В этот раз рынок испугался информации Bloomberg о том, что спрос на нефть в Индии в связи с вспышкой пандемии по итогам апреля может сократиться на 20%. Впрочем, апрель рынок все-таки закончил на позитивной ноте, т.к. цены на нефтяные фьючерсы за последние 10 дней торгов подросли на 2,19 %.

Апрельскому взлету помог и сезонный фактор. Анализ сезонных колебаний цен на нефть за последние 20 лет свидетельствует о том, что апрельские цены на углеводородное сырье в этом месяце в среднем бывают на 2,84 % выше своего обычного ежемесячного уровня. В целом же за последние 20 лет сезонный фактор в апреле в 69,8 % случаях способствовал росту, а в 30,2 % случаях на рынке, напротив, наблюдался прямо противоположный тренд.

И в этот раз по итогам апреля на мировом рынке нефти наблюдался повышательный тренд. За период с 25.03.2021 г. по 26.04.2021 г. цена на нефть марки Brent выросла с 61,21 долл. до 65,50 долл. за баррель или на 7,01 %. С конца марта по конец апреля цена на нефть находилась на своем локальном максимуме 19 апреля 2021 г., когда она равнялась 66,54 долл. за баррель. В то время как на уровне своего локального минимума цена на нефть была 25 марта 2021 г., упав до 61,47 долл. за баррель.

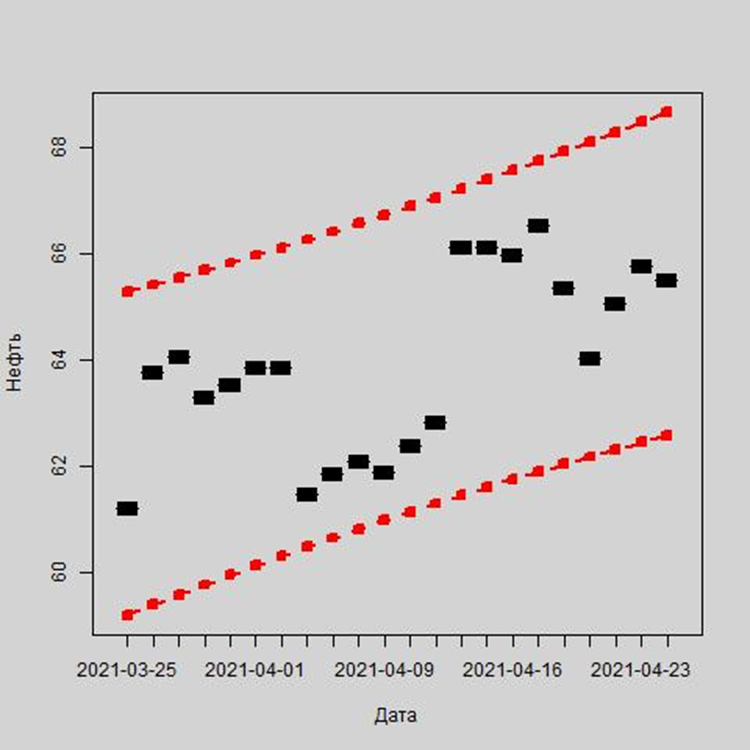

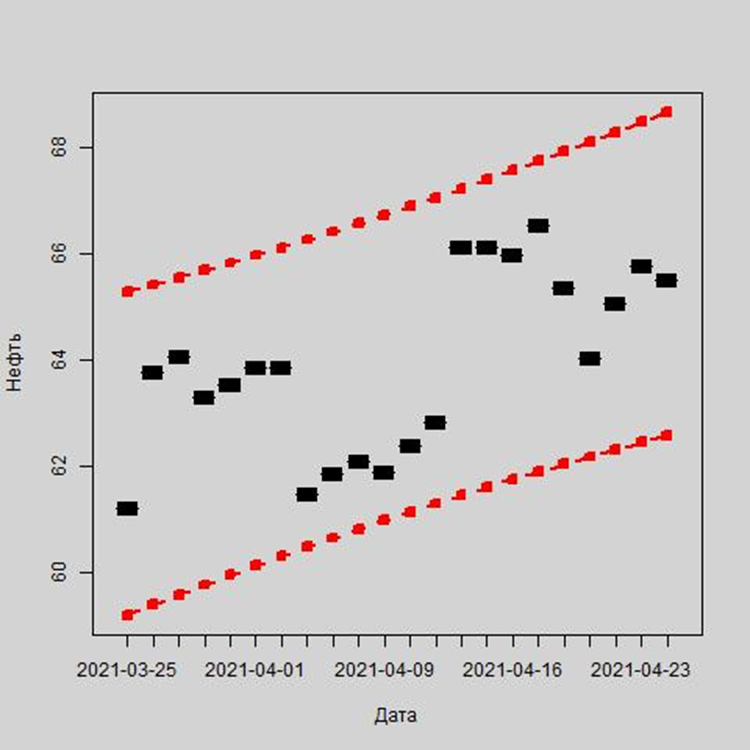

Судя по графику на рис. 1, ожидаемое колебание цен на нефть марки Brent на 25.03.2021 г. прогнозировалось в пределах от 59,20 долл. и до 65,28 долл. за баррель, а по данным на 26.04.2021 г. они уже прогнозировались в диапазоне от 62,58 долл. до 68,66 долл. за баррель. Заметим, что эти краткосрочные прогнозы по ценам на нефть построены с упреждением в один торговый день. На рис. 1 нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 1. Динамика цен на нефть марки Brent, в долл. за баррель

Источник: The U.S. Energy Information Administration

При этом регрессионный анализ ежедневной динамики курса нефти показывает, что ее апрельский тренд может быть описан следующей формулой:

Y = 62,081 долл. + 0,161 долл. * t

Где t – порядковый номер торгового дня, начиная с 25.03.2021 г.=1.

Иначе говоря, с 25.03.2021 г. и по 26.04.2021 г. цена на нефть марки Brent в среднем ежедневно повышалась на 16,1 цента при расчетном начальном уровне, равном 62,08 долл. за баррель. Таким образом на рынке нефти в прошлом месяце наблюдался повышательный тренд.

Причем, судя по коэффициенту детерминации, объясняющему 38,7 % динамики цен на нефть, этот тренд можно считать слабым (это связано с тем, что в течение месяца рост сменялся падением). При этом значимость коэффициента уравнения регрессии, характеризующего ежедневную динамику цен на нефть, оказалась равна 0,00, то есть этот коэффициент можно считать статистически значимым. (Статистически значимым коэффициент регрессии считается в том случае, когда его значимость не превышает 0,05, то есть риск ошибки при оценке коэффициента регрессии не превышает 5,0%).

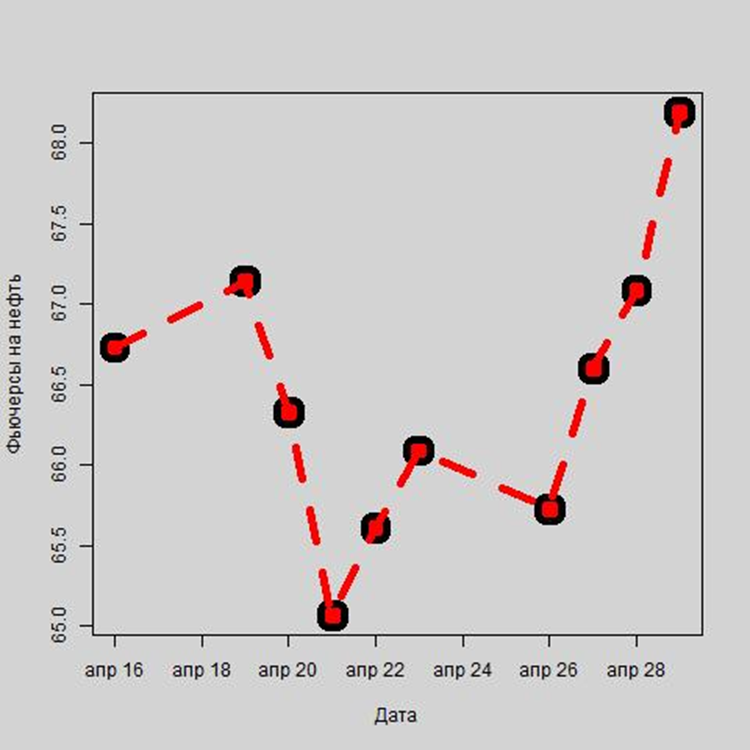

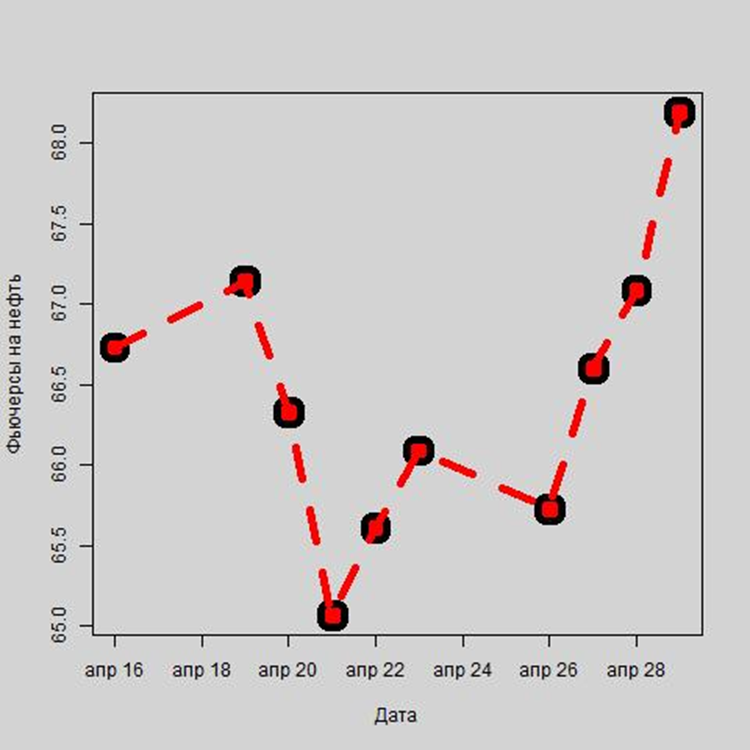

На рис 1 приведены данные по нефтяному рынку за период с 25.03.2021 г. по 26.04.2021 г., обнародованные Управлением энергетической информации США (The U.S. Energy Information Administration). Более актуальна опубликованная Яндексом статистика за последние 10 дней торгов апреля по нефтяным фьючерсам, торгуемым на Московской бирже, которая свидетельствует о росте спроса на углеводороды, так как фьючерсные цены на нефть за этот период выросли на 2,19 %.

На рис 2 приведены данные по ценам на фьючерсный контракт на нефть Brent за последние 10 дней торгов апреля. При этом индекс силы тренда по фьючерсным ценам на нефть за этот период оказался равен 33,7 % (Индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%. Индекс построен путем умножения на 100 коэффициента корреляции между ценами на нефть и хронологической последовательностью их торговли).

Рис. 2. Динамика цен на фьючерсный контракт на нефть марки Brent, в долл. за баррель

Источник: Московская биржа

Сохранится ли этот тренд на рынке нефти в мае? Ответить на этот вопрос довольно непросто. Во всяком случае сезонный фактор в предстоящем месяце может сыграть на повышение. По нашим оценкам, сделанным на основе данных по ежемесячным ценам на нефть за период с начала 1999 г. по апрель 2021 г., сезонный фактор обычно способствовал в мае росту цен на нефть в среднем на 3,56 %. В целом же за последние 20 лет сезонный фактор в мае в 52,2 % случаях приводил к росту цен на нефть, а в 47,8 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Апрельская доходность по валютам

Посмотрим, как повышательный тренд на рынке нефти в апреле повлиял на динамику курсов семи ведущих валют. По итогам последнего месяца, величина корреляции между колебаниями цен на нефть и курсов доллара США, евро, йены, фунта стерлингов, швейцарского франка, канадского и австралийского доллара оказалась равна, соответственно, -0,527, -0,016, -0,078, -0,216, -0,030, -0,257 и 0,164. Соответственно, величина корреляции между фьючерсными ценами на нефть за этот период с курсом доллара США оказалась равна -0,581, с евро = -0,602, с йеной = -0,720, с фунтом стерлингов = -0,566, с швейцарским франком = -0,516, с канадским долларом = -0,190, с австралийским долларом = -0,478. Заметим, что отрицательная корреляция говорит о том, что рост или снижение цен на нефть приводил, соответственно, к снижению или росту стоимости валют. В то время как положительная корреляция говорит об относительно синхронной динамике курса валюты с ценами на нефть.

Судя по таблице 1, в целом за апрель относительно лучшие результаты были получены владельцами швейцарского франка, поскольку доходность по этой валюте составила 1,61 %, в то время как относительно худшие результаты – у тех, кто сделал ставку на доллар США, так как доходность по этой валюте оказалась равна -1,74 %.

В таблице 1 также представлены еще и индексы силы краткосрочных и долгосрочных трендов, которые составлены на основе переведенных в проценты коэффициентов корреляции между курсами валют и хронологической последовательностью их торговли. При этом индекс краткосрочного тренда учитывает корреляцию между курсами валют и последовательностью пронумерованных по порядку дней торгов за последний месяц, а индекс долгосрочного тренда учитывает корреляцию между среднемесячными курсами валют и последовательностью пронумерованных по порядку последних 12 месяцев. Причем, индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%.

При этом наиболее низким индекс силы краткосрочного тренда за последний месяц оказался у доллара США, величина которого равнялась -54,42 %. Соответственно, наиболее высоким индекс силы краткосрочного тренда в апреле был у швейцарского франка, величина которого равнялась 29,24 %. В целом по итогам апреля средний индекс силы краткосрочного тренда по семи валютам оказался равен -3,9 %, в то время как по итогам марта он находился на уровне 28,4 %, то есть упал на -32,31 процентных пункта.

Стоит также обратить внимание на то, что наиболее низкий индекс силы долгосрочного тренда по итогам последнего месяца продемонстрировал йена, величина которого равнялась 43,40 %. А вот наиболее высокий индекс силы долгосрочного тренда был у австралийский доллар, величина которого равнялась 93,63 %. По итогам минувшего месяца средний индекс силы долгосрочного тренда по семи валютам оказался равен 74,1 %, в то время как по итогам марта он находился на уровне 73,0 %, то есть вырос на 1,2 процентных пункта.

Таким образом индексы силы долгосрочного тренда из-за специфики их расчета менее чувствительны к колебаниям рынка по сравнению с аналогичными индексами краткосрочного тренда.

По итогам последнего месяца можно сделать вывод, что волатильность на валютном рынке повысилась, так как средняя величина стандартного отклонения (в % доходности) оказалась равна 1,06 %, в то время как по итогам марта она составила 0,63 %, то есть выросла на 0,43 процентных пункта.

При этом наиболее низким стандартное отклонение по итогам последнего месяца оказалось у швейцарский франк, величина колебаний которого равнялась 1,02 %. Соответственно, наиболее высоким стандартное отклонение в апреле было у фунта стерлингов, величина колебаний которого достигла 1,12 %.

Таблица 1. «Рыночная статистика доходности и риска по ведущим мировым валютам за апрель 2021 г.»

Каким был спрос россиян на доллары и евро

Для того, чтобы посмотреть, каким был спрос россиян на доллары США и евро в минувшем месяце, воспользуемся данными сайта KOVALUT.RU, на котором около 150 банков размещают информацию о своих курсах продаж и покупки валюты. Сначала эти данные мы суммировали и усреднили по итогам каждого торгового дня, а затем, чтобы нагляднее показать тенденцию построили на их основе скользящие средние с периодом в пять дней.

Судя по таблице 2, в начале прошедшего месяца спрос россиян на доллары США был чуть выше их спроса на рубли. Поэтому банки взимали с клиентов более высокую комиссию за покупку долларов, чем за их продажу. Так, на 05.04.2021. средняя (за пять первых дней месяца) доля комиссии за покупку доллара США составляла 51,8 % от общей маржи банка, которая тогда равнялась 3,06 руб. (1,59 руб. – комиссия за покупку долларов и плюс еще 1,48 руб. – за их продажу).

К 30.04.2021 г. спрос клиентов на доллары США немного снизился, а потому средняя доля комиссии банка, взимаемая с клиента при покупке доллара, упала до 49,7 % от общей маржи банка, которая тогда равнялась 2,70 руб. (1,34 руб. – комиссия за покупку долларов и плюс еще 1,36 руб. – за их продажу).

Чем выше 50% (от общей маржи) доля, взимаемая банком при покупке клиентом валюты, тем выше на нее спрос и выше шансы для ее роста. Поэтому эту цифру можно использовать в качестве одного из индикаторов роста. Тот факт, что в конце прошлого месяца услуги банков по покупке долларов США были несколько дешевле, чем по их продаже, говорит о том, что рынок в краткосрочной перспективе ожидал укрепления рубля.

Таблица 2. «Покупка и продажа доллара США банками РФ в апреле 2021 г.»

Согласно данным таблицы 3, в начале минувшего месяца спрос россиян на евро был ниже их спроса на рубли. Поэтому банки взимали с клиентов более низкую комиссию за покупку евро, чем за их продажу. Так, на 05.04.2021. средняя (за пять первых дней месяца) доля комиссии за покупку евро составляла 43,2 % от общей маржи банка, которая тогда равнялась 2,71 руб. (1,17 руб. – комиссия за покупку евро и плюс еще 1,54 руб. – за их продажу).

К 30.04.2021 г. спрос клиентов на евро немного вырос, а потому средняя доля комиссии банка, взимаемая с клиента при покупке евро, поднялась до 49,0 % от общей маржи банка, которая тогда равнялась 2,75 руб. (1,34 руб. – комиссия за покупку евро и плюс еще 1,40 руб. – за их продажу).

Чем выше 50% (от общей маржи) доля, взимаемая банком при покупке клиентом валюты, тем выше на нее спрос и выше шансы для ее роста. Поэтому эту цифру можно использовать в качестве одного из индикаторов роста. Тот факт, что в конце прошлого месяца услуги банков по покупке евро были дешевле, чем по их продаже, говорит о том, что рынок в краткосрочной перспективе ожидал укрепления рубля.

По данным сайта KOVALUT.RU, среднесуточное количество обновлений банков на этом портале по покупке и продаже доллара США и евро снизилась с 29156 в начале минувшего месяца до 16869 к его концу или на 42,1 %, то есть можно сказать, что волатильность спроса по доллару США и евро уменьшилась.

Таблица 3. «Покупка и продажа евро банками РФ в апреле 2021 г.»

Доходность топ- валют на конец мая 2021 года

Теперь давайте построим прогнозы по курсам ведущих мировых валют на конец мая т. г., а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения валюты воспользуемся статистической базой данных Центробанка РФ за период с начала 2000 года по апрель 2021 года о росте или снижении официального курса российской валюты по сравнению с ее предыдущим уровнем. При этом будем строить прогнозы с опережением в один, два, три торговых дня … и так далее вплоть до последнего торгового дня месяца.

Для прогнозирования будем использовать статистику по разнице между текущим и предыдущим курсами валют по каждому временному интервалу. Поскольку объем расчетов из-за такого подхода к прогнозированию резко возрастает, то для решения этой задачи будем применять язык программирования R. Заметим также, что методика расчетов построена таким образом, что прогнозируемый курс валюты должен с 95% уровнем надежности оказаться в рамках нижней и верхней границ интервальных прогнозов. Соответственно, риск выхода курса валюты за диапазон прогноза у нас равен 5%.

Сводная информация по прогнозируемому курсу семи валют на конец мая т. г. представлена в таблице 4. Согласно полученным интервальным прогнозам, доходность, например, доллара США в конце мая (по сравнению с концом апреля ) может оказаться в диапазоне от -4,40 % до 7,08 %.

На наш взгляд, особо стоит обратить внимание на такой показатель, как представленный в таблице 4 диапазон колебаний в доходности, характеризующий разницу между доходностью по верхней и нижней границам интервальных прогнозов. Фактически эту цифру можно считать прогнозируемой волатильностью по каждой валюте, рассчитанной по итогам прошлых торгов.

Согласно составленным интервальным прогнозам, наиболее низким диапазон колебаний в доходности оказался у канадского доллара, величина колебаний которого равняется 9,58 процентным пунктам. В то время как наиболее высокий диапазон колебаний в доходности ожидается по курсу фунт стерлингов, величина колебаний которого равнялась 12,10 процентным пунктам.

Таблица 4. «Ожидаемая доходность на конец мая 2021 г.»

Прогнозы по курсу доллара США

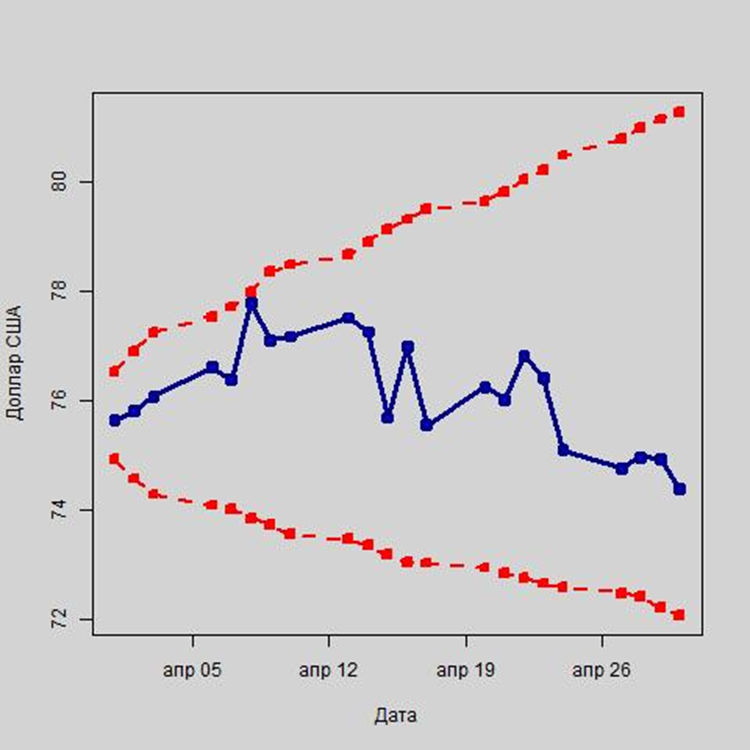

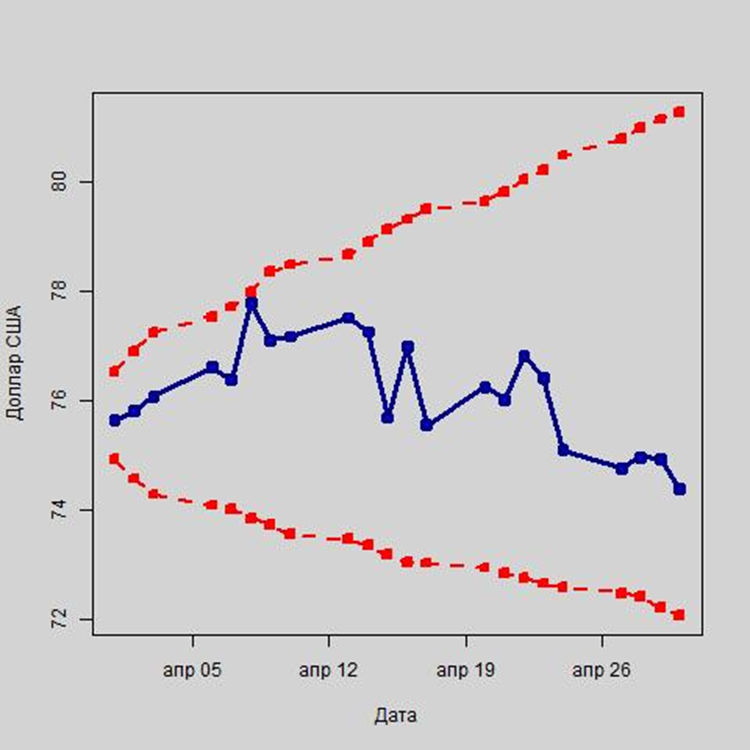

Согласно нашему прогнозу, составленному в конце марта, курс доллара США в конце апреля т. г. должен был быть не ниже 72,085 руб. и не выше 81,2635 руб., в то время как фактически официальный курс американского доллара оказался равен 74,3823 руб., то есть в рамках прогноза. См. график на рис. 3.

При этом в ходе минувшего месяца курс доллара США 08.04.2021 г. находился на своем локальном максимуме, когда он равнялся 77,773 руб., а до своего локального минимума валюта упала 30.04.2021 г., когда ее курс равнялся 74,3823 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 3. Колебания курса доллара США в рамках интервального прогноза, в руб.

В течение апреля курс доллара США упал с 75,7023 руб. до 74,3823 руб. или на 1,74 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его апрельский тренд может быть описан следующей формулой:

Y = 77,0641 руб. -0,0800 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня апреля т. г.=1.

Иначе говоря, в течение апреля т. г. курс доллара США в среднем ежедневно падал на 8,0 коп. при расчетном исходном уровне, равном 77,0641 руб. Таким образом по этой валюте в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 29,61 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента уравнения регрессии, характеризующего ежедневный рост курса доллара США оказалась равна 0,01, поэтому данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в мае? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что, сезонный фактор способствует в мае снижению курса доллара в среднем на 1,25 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в этом месяце в 57,0 % случаях приводил к снижению курса доллара США, а в 43,00 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс доллара США на конец мая т. г., а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения доллара США воспользуемся статистической базой данных за последние 20 лет. Точечный и интервальный прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице 3. Согласно точечному прогнозу, курс доллара на 29 мая 2021 г. будет равен 75,3792 руб., а в соответствии с более надежным интервальным прогнозом нижняя граница курса доллара составит 71,1063 руб., а верхняя – 79,652 руб.

В то время как 4 мая 2021 г., согласно точечному прогнозу, курс доллара США будет равен 74,4069 руб., а в соответствии с интервальным прогнозом нижняя граница курса доллара составит 73,5972 руб., верхняя – 75,2165 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. В частности, диапазон интервального прогноза для 4 мая 2021 г. равен 1,6193 руб., а для 29.05.2021 г. – 8,5457 руб. Точечные и интервальные прогнозы по курсу доллара США и по другим шести валютам размещены, соответственно, в таблицах 5-11.

Таблица 5. «Прогноз по курсу доллара США на май 2021 г.»

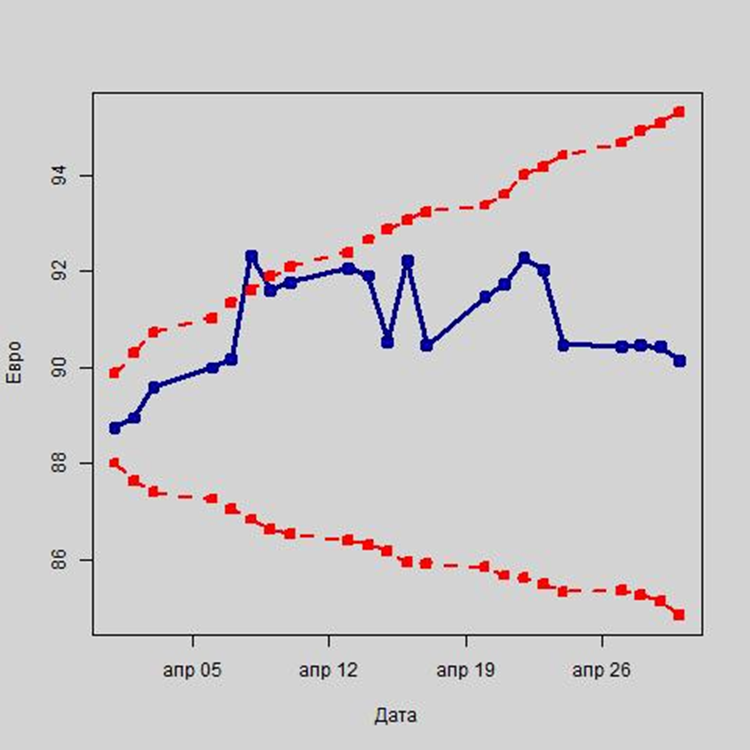

Прогнозы по курсу евро

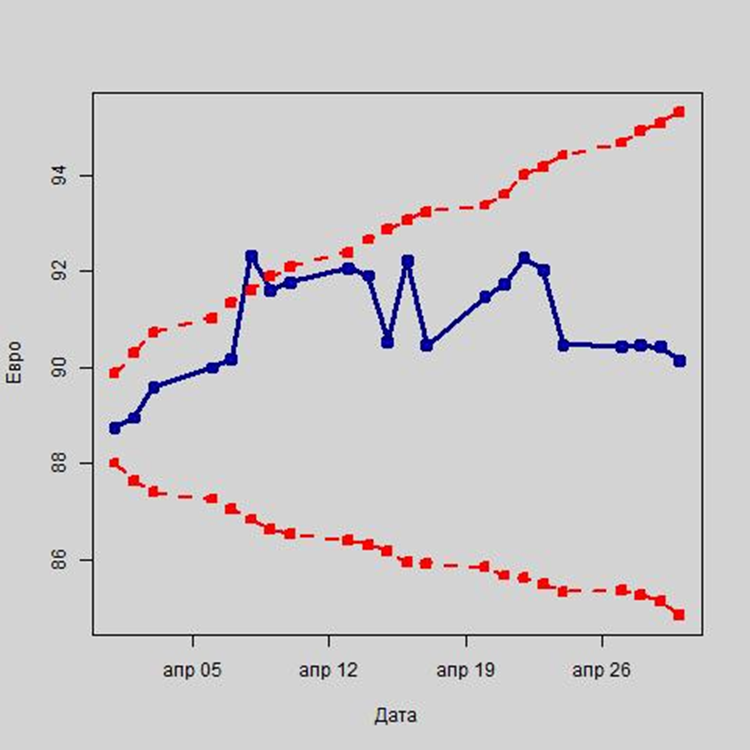

Судя по графику на рис. 4, курс евро в конце апреля т. г. должен был быть не ниже 84,8378 руб. и не выше – 95,3268 руб., в то время как фактически официальный курс евро оказался равен 90,1513 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс евро достиг своего локального максимума 08.04.2021 г., когда он равнялся 92,3321 руб., а до своего локального минимума валюта падала 01.04.2021 г., когда ее курс равнялся 88,7452 руб.

Рис. 4. Колебания курса евро в рамках интервального прогноза, в руб.

В течение апреля т. г. курс евро вырос с 88,8821 руб. до 90,1513 руб. или на 1,43 %. При этом регрессионный анализ ежедневной динамики курса евро показывает, что его апрельский тренд может быть описан следующей формулой:

Y = 90,3869 руб. + 0,0451 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня апреля т. г.=1.

Иначе говоря, в течение апреля т. г. курс евро в среднем ежедневно рос на 4,5 коп. при расчетном исходном уровне, равном 90,39 руб. Таким образом по этой валюте в прошлом месяце наблюдался повышательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 7,2 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента ежедневного роста курса евро оказалась равна 0,23, то есть данный коэффициент можно считать статистически незначимым.

Каким будет тренд по евро в мае? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что в мае сезонный фактор способствует снижению курса евро среднем на 1,52 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в этом месяце в 56,3 % случаях приводил к снижению курса евро, а в 43,7 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс евро 29 мая 2021 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице 4. Согласно точечному прогнозу, курс евро на 29.05.2021 г. будет равен 91,3565 руб. В соответствии с более надежным интервальным прогнозом на эту же дату нижняя граница курса евро будет равна 86,5382 руб., а верхняя – 96,1747 руб.

В то время как на 04.05.2021 г., согласно точечному прогнозу, курс евро будет равен 90,2135 руб., а в соответствии с интервальным прогнозом нижняя граница курса евро составит 89,2698 руб., а верхняя – 91,1571 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 04.05.2021 г. равен 1,8873 руб., а для 29.05.2021 г. – 9,6365 руб.

Таблица 6. «Прогноз по курсу евро на май 2021 г.»

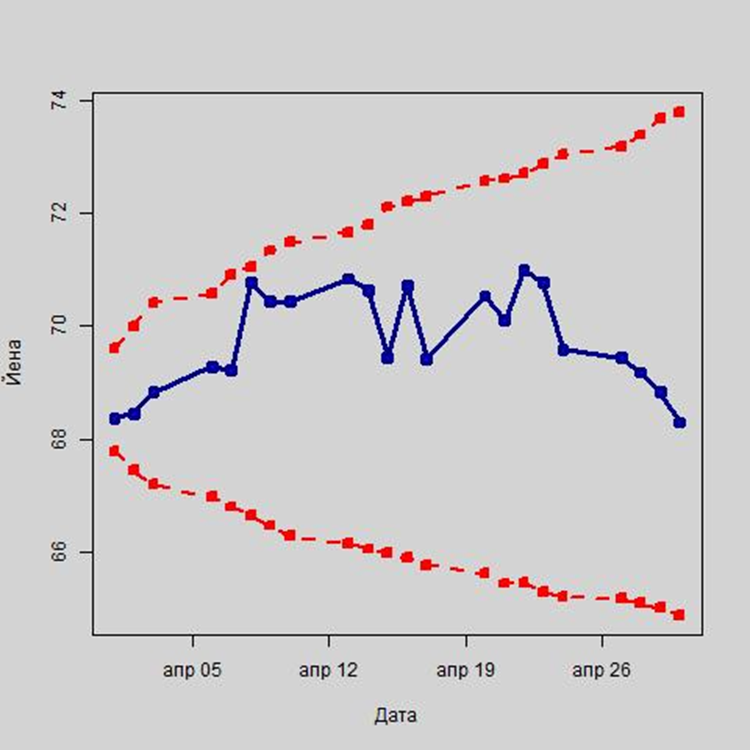

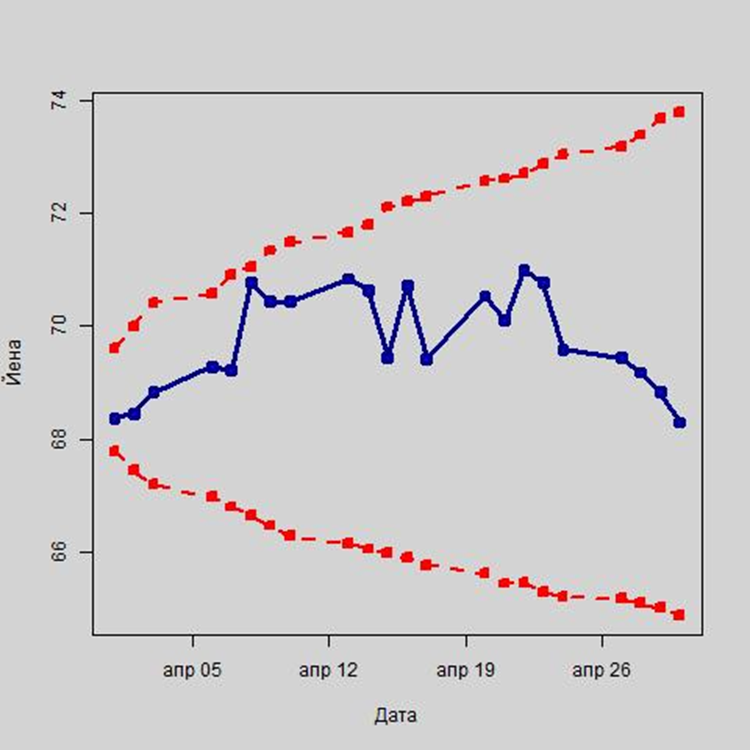

Прогнозы по курсу йены

Судя по графику на рис. 5, курс йены в конце апреля т. г. должен был быть не ниже 64,8884 руб. и не выше 73,7815 руб., ну а фактически официальный курс йены оказался равен 68,2939 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс йены достиг своего локального максимума 22.04.2021 г., когда он равнялся 70,9947 руб., а до своего локального минимума валюта упала 30.04.2021 г., когда ее курс равнялся 68,2939 руб.

Рис. 5. Колебания курса йены в рамках интервального прогноза, в руб.

В течение апреля т. г. курс йены упал с 68,6362 руб. до 68,2939 руб. или на 0,50 %. Правда, регрессионный анализ ежедневной динамики курса йены показывает, что его апрельский тренд может быть описан следующей формулой:

Y = 69,6384 руб. + 0,0098 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня апреля т. г.=1.

Если исходить из полученного уравнения, то можно сделать неверный вывод, что в течение апреля т. г. курс йены в среднем ежедневно рос на 1,0 коп. при расчетном исходном уровне, равном 69,64 руб. Следовательно, согласно этой формуле, по йене в прошлом месяце наблюдался повышательный тренд, хотя по факту курс валюты немного упал, т.е. это уравнение не соответствует итогам апрельских торгов.

При этом коэффициентом детерминации объясняется 0,5 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента регрессии в этом уравнении оказалась равна 0,75, то есть данный коэффициент можно считать статистически незначимым.

Какой будет тренд у йены в мае? Анализ динамики ежемесячных курсов валюты за последние 20 лет свидетельствует о том, что в мае сезонный фактор способствует ее снижению на 1,81 %. Причем, в целом за весь 20-летний период сезонный фактор в мае в 50,2 % случаях приводил к падению курса йены, а в 49,8 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс йены 29 мая 2021 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, составленные с помощью языка R, размещены в таблице 5. Согласно точечному прогнозу, курс йены на 29 мая 2021 г. будет равен 68,8833 руб. В соответствии с интервальным прогнозом на эту же дату нижняя граница курса йены составит 64,752 руб., а верхняя – 73,0145 руб.

В то время как 04.05.2021 г., согласно точечному прогнозу, курс йены будет равен 68,3564 руб., а в соответствии с интервальным прогнозом нижняя граница курса йены будет равна 67,4383 руб., верхняя – 69,2745 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 04.05.2021 г. равен 1,8362 руб., а для 29 мая 2021 г. – 8,2625 руб.

Таблица 7. «Прогноз по курсу йены на май 2021 г.»

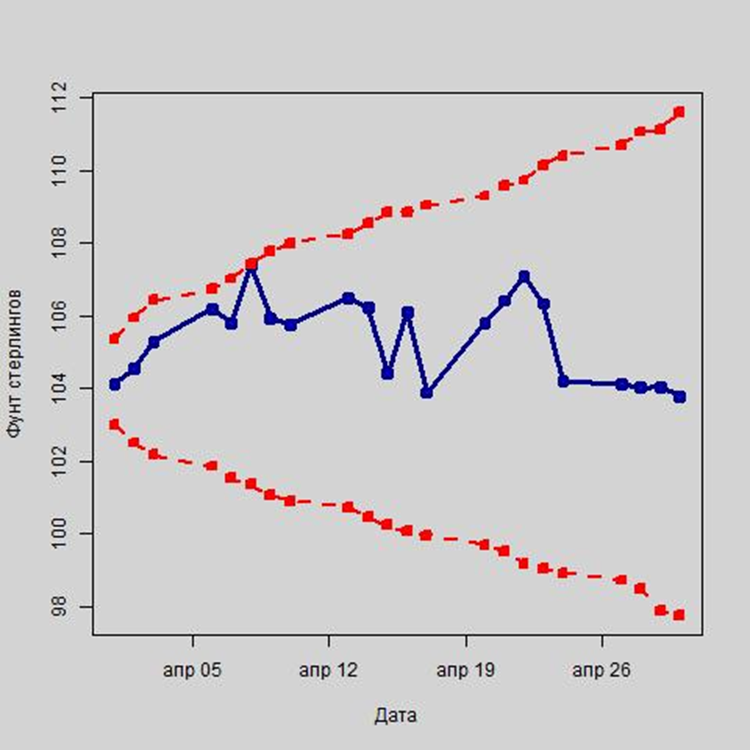

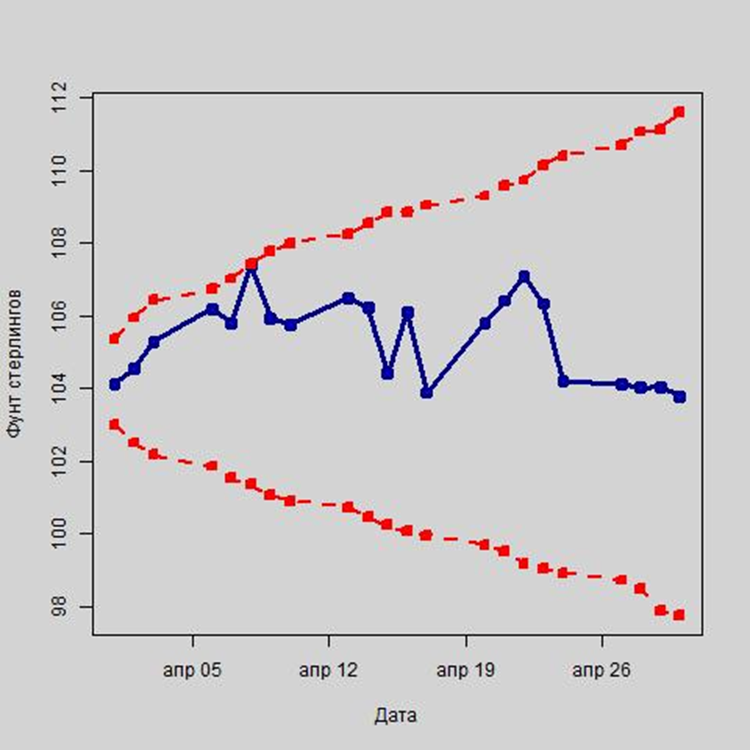

Прогнозы по курсу фунта стерлингов

Судя по графику на рис. 6, курс фунта стерлингов в конце апреля т. г. должен был быть не ниже 97,7603 руб. и не выше 111,6136 руб., ну а фактический официальный курс этой валюты оказался равен 103,7782 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс фунта стерлингов достиг своего локального максимума 08.04.2021 г., когда он равнялся 107,4045 руб., а до своего локального минимума валюта упала 30.04.2021 г., когда ее курс равнялся 103,7782 руб.

Рис. 6. Колебания курса фунта стерлингов в рамках интервального прогноза, в руб.

В течение апреля т. г. курс фунта стерлингов упал с 104,1588 руб. до 103,7782 руб. или на 0,37 %. При этом регрессионный анализ ежедневной динамики курса фунта показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 105,9874 руб. -0,0542 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня апреля т. г.=1.

Согласно нашей формуле, в течение апреля т. г. курс фунта стерлингов в среднем ежедневно снижался на 5,42 коп. при расчетном исходном уровне, равном 105,99 руб. Таким образом по фунту в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 9,4 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента регрессии в этом уравнении оказалась равна 0,16, то есть этот коэффициент можно считать статистически незначимым.

Каким будет тренд в мае? Динамика валюты за последние 20 лет свидетельствует о том, что курс фунта в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 1,13 %. За весь 20-летний период в мае в 56,3 % случаях курс британской валюты снижался, а в 43,7 % случаях в этом месяце наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс британского фунта 29 мая 2021 г. Согласно точечному прогнозу, курс фунта стерлингов будет равен 104,3943 руб., в соответствии с интервальным прогнозом нижняя граница его курса составит 98,1139 руб., а верхняя – 110,6747 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 4 мая 2021 г. равен 2,4161 руб., а для 29 мая 2021 г. – 12,5608 руб.

Таблица 8. «Прогноз по курсу фунта стерлингов на май 2021 г.»

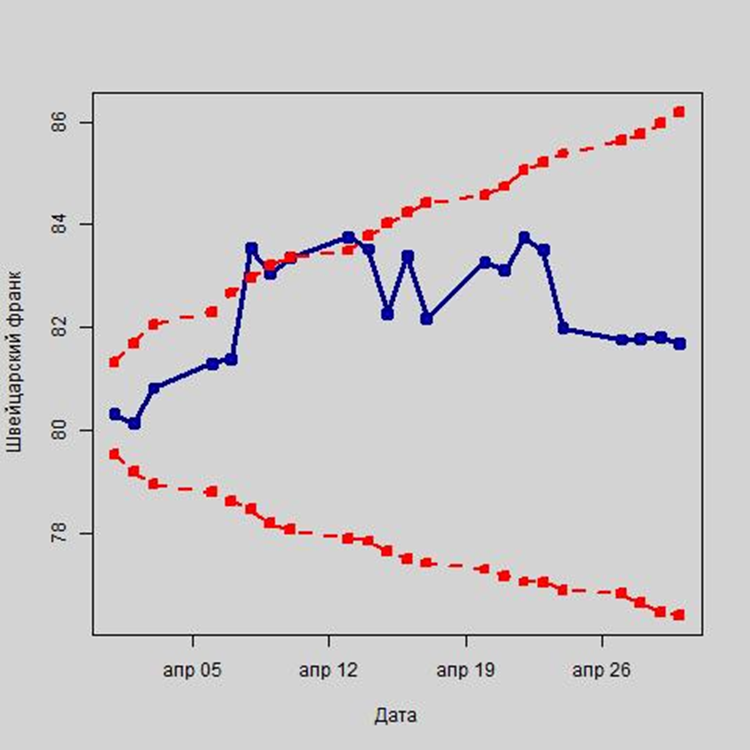

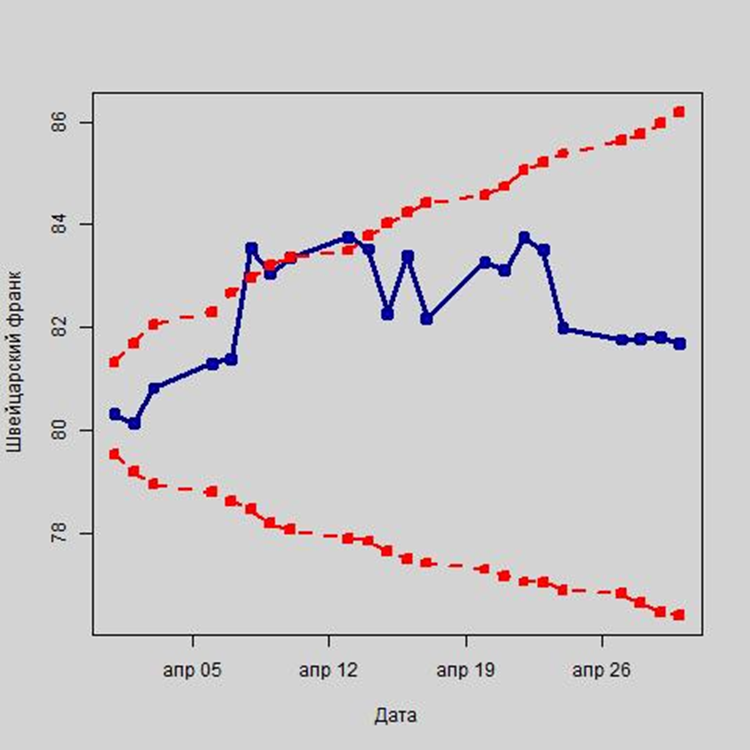

Прогнозы по курсу швейцарского франка

Судя по графику на рис. 7, курс швейцарского франка в конце апреля т. г. должен был быть не ниже 76,4121 руб. и не выше 86,1884 руб., ну а фактический официальный курс этой валюты оказался равен 81,6849 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс франка достиг своего локального максимума 13.04.2021 г., когда он равнялся 83,7588 руб., а до своего локального минимума валюта упала 02.04.2021 г., когда ее курс равнялся 80,1346 руб.

Рис. 7. Колебания курса швейцарского франка в рамках интервального прогноза, в руб.

В течение апреля т. г. курс швейцарского франка вырос с 80,3890 руб. до 81,6849 руб. или на 1,61 %. При этом регрессионный анализ ежедневной динамики курса франка показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 81,7621 руб. + 0,0512 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня апреля т. г.=1.

Таким образом в течение апреля т. г. курс швейцарского франка в среднем ежедневно рос на 5,1 коп. при расчетном исходном уровне, равном 81,76 руб. Следовательно, по этой валюте в прошлом месяце наблюдался повышательный тренд. Причем, коэффициентом детерминации уравнения тренда объяснялось 8,5 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента ежедневного роста швейцарского франка равна 0,19, то есть данный коэффициент можно считать статистически незначимым.

Сохранится ли этот тренд в мае? Рыночные данные за последние 20 лет говорят о том, что курс франка в этом месяце под воздействием сезонного фактора в среднем обычно снижался на -1,48 %. Причем, в целом за весь исследуемый период сезонный фактор в этом месяце в 51,6 % случаях приводил к снижению франка, а в 48,4 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс швейцарского франка 29 мая 2021 г. Согласно точечному прогнозу, курс швейцарского франка будет равен 82,4914 руб., а в соответствии с интервальным прогнозом нижняя граница курса франка составит 77,9389 руб., а верхняя – 87,0438 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 4 мая 2021 г. равен 1,8184 руб., а для 29 мая 2021 г. – 9,1049 руб.

Таблица 9. «Прогноз по курсу швейцарского франка на май 2021 г.»

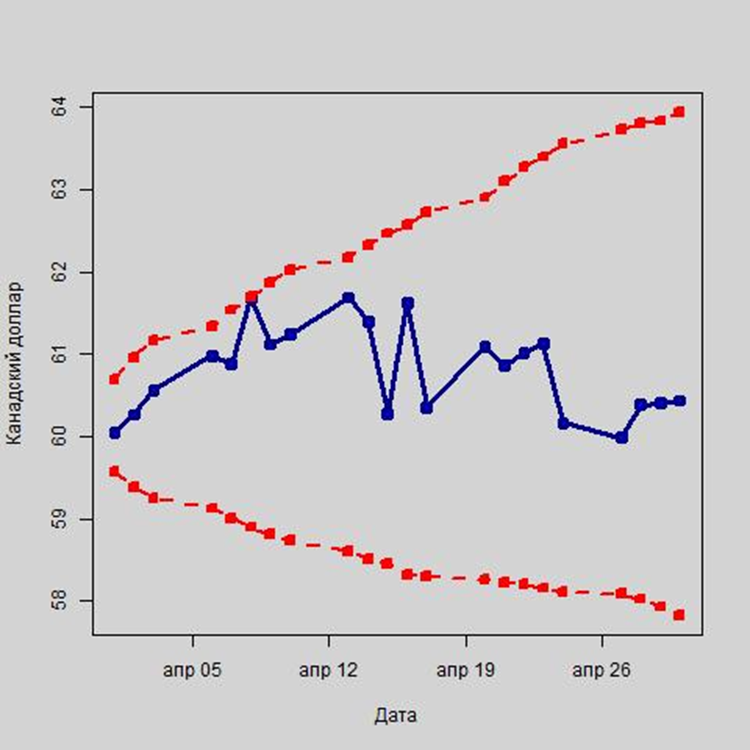

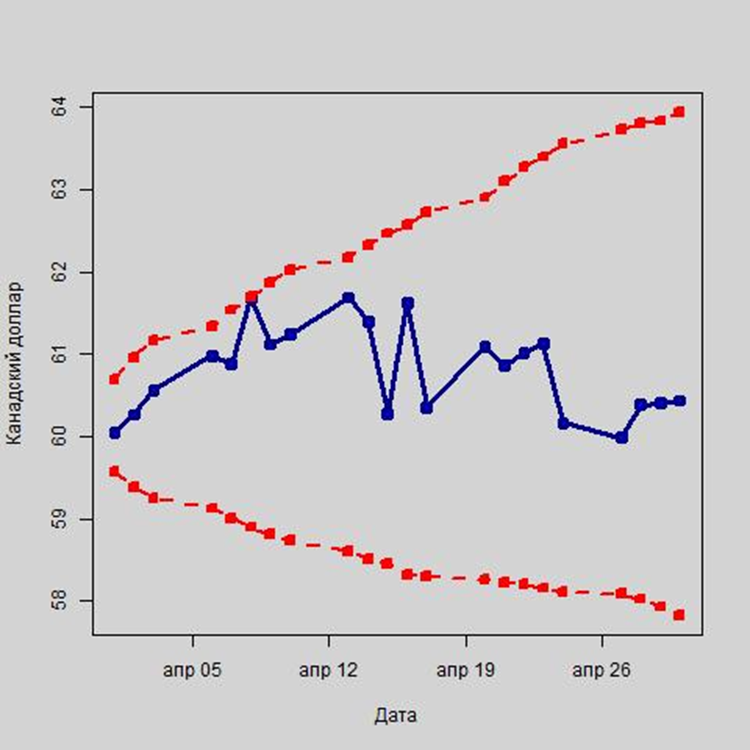

Прогнозы по курсу канадского доллара

Судя по графику на рис. 8, курс канадского доллара в конце апреля т. г. должен был быть не ниже 57,8278 руб. и не выше 63,9425 руб., ну а фактический официальный курс этой валюты оказался равен 60,4341 руб., то есть в рамках прогноза. При этом в ходе последнего месяца курс канадского доллара достиг своего локального максимума 13 апреля 2021 г., когда он равнялся 61,6875 руб., а до своего локального минимума валюта упала 27.04.2021 г., когда ее курс равнялся 59,9872 руб.

Рис. 8. Колебания курса канадского доллара в рамках интервального прогноза, в руб.

В течение апреля т. г. курс канадского доллара вырос с 60,1050 руб. до 60,4341 руб. или на 0,55 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 60,9999 руб. -0,0175 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня апреля т. г.=1.

Если исходить из полученного уравнения, то можно сделать неверный вывод, что в течение апреля т. г. курс канадского доллара в среднем ежедневно снижался на 1,7 коп. при расчетном исходном уровне, равном 60,9999 руб. Следовательно, согласно этой формуле, по этой валюте в прошлом месяце наблюдался понижательный тренд, хотя по итогам месяца ее курс немного поднялся. Таким образом это уравнение не отражает фактических итогов апрельских торгов.

При этом коэффициентом детерминации уравнения тренда объясняется лишь 4,4 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента ежедневного роста канадского доллара равна 0,35, то есть данный коэффициент можно считать статистически незначимым.

Сохранится ли этот тренд в мае? Рыночная статистика за последние 20 лет говорит о том, что курс канадского доллара в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 0,76 %. Причем, в целом за 20-летний период сезонный фактор в этом месяце в 65,1 % случаях приводил к падению курса канадского доллара, а в 34,9 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс канадского доллара 29 мая 2021 г. Согласно точечному прогнозу, курс канадского доллара будет равен 61,2432 руб., в соответствии с интервальным прогнозом его нижняя граница составит 58,3495 руб., а верхняя – 64,1368 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 4 мая 2021 г. равен 1,1333 руб., а для 29 мая 2021 г. – 5,7873 руб.

Таблица 10. «Прогноз по курсу канадского доллара на май 2021 г.»

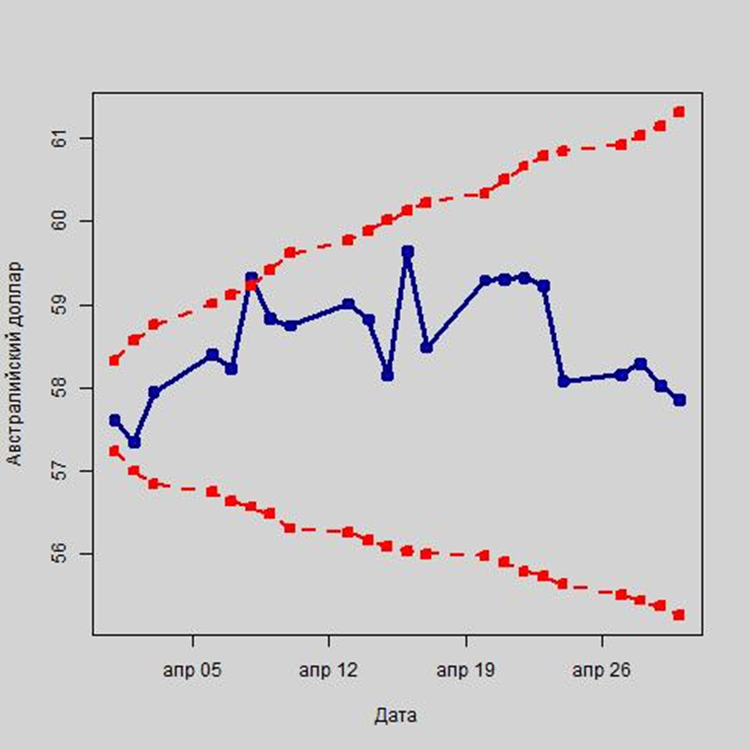

Прогнозы по курсу австралийского доллара

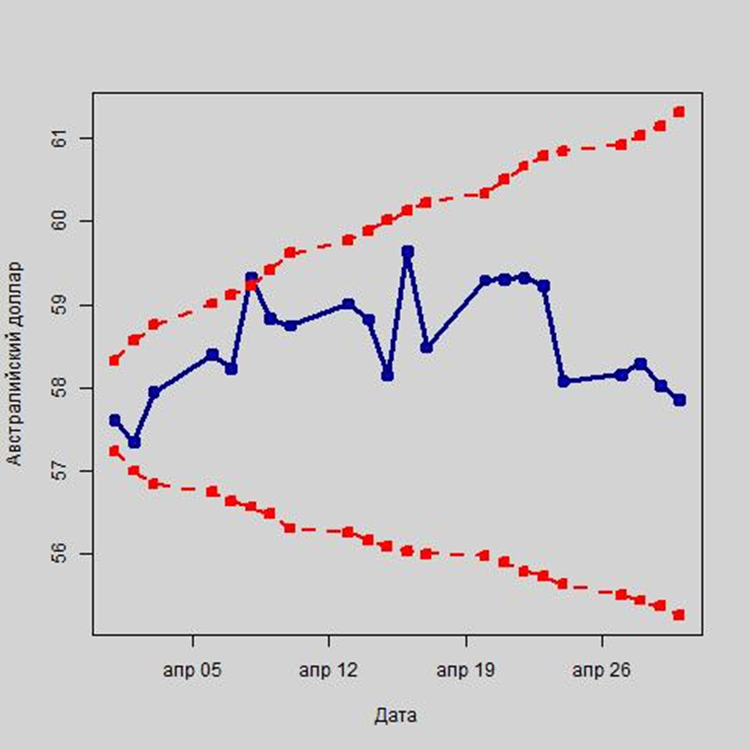

Судя по графику на рис. 9, курс австралийского доллара в конце апреля т. г. должен был быть не ниже 55,2708 руб. и не выше 61,311 руб., ну а фактически официальный курс этой валюты оказался равен 57,8546 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс австралийского доллара достиг своего локального максимума 16.04.2021 г., когда он равнялся 59,637 руб., а до своего локального минимума валюта упала 02.04.2021 г., когда ее курс равнялся 57,3482 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 9. Колебания курса австралийского доллара в рамках интервального прогноза, в руб.

В течение апреля т. г. курс австралийского доллара вырос с 57,7760 руб. до 57,8546 руб. или на 0,14 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 58,3715 руб. + 0,0154 руб. * t

Где t – порядковый номер торгового дня, начиная первого торгового дня апреля т. г.=1.

Следовательно, в течение апреля т. г. курс австралийского доллара в среднем ежедневно рос на 1,5 коп. при расчетном исходном уровне, равном 58,37 руб. Таким образом по этой валюте в прошлом месяце наблюдался повышательный тренд.

Причем, коэффициентом детерминации этого уравнения объясняется 2,5 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента ежедневного роста австралийского доллара равна 0,48, то есть данный коэффициент можно считать статистически незначимым.

Сохранится ли этот тренд в мае? Рыночная статистика за последние 20 лет говорит о том, что курс австралийского доллара в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 1,18 %. Причем, в целом за 20-летний период сезонный фактор в этом месяце в 61,4 % случаях способствовал снижению курса австралийского доллара, а в 38,6 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс австралийского доллара 29 мая 2021 г. Согласно точечному прогнозу, курс австралийского доллара будет равен 58,3230 руб., в соответствии с интервальным прогнозом его нижняя граница составит 55,5461 руб., а верхняя – 61,0998 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 4 мая 2021 г. составит 1,1092 руб., а для 29 мая 2021 г. – 5,5537 руб.

Таблица 11. «Прогноз по курсу австралийского доллара на май 2021 г.»

Почему война ЦБ с инфляцией на руку кэрри трейдерам

Еще в прошлом материале автор этих строк попытался ответить на вопрос: «Взлетит ли рубль вслед за ключевой ставкой ЦБ»? Правда, сегодня можно сказать, что россиянин пока лишь частично оправдал эти ожидания. Если американский доллар, йена и фунт стерлингов по итогам апреля упали к рублю в пределах от 0,37% до 1,74%, то евро, швейцарский франк, канадский и австралийский доллар, напротив, подорожали в диапазоне от 0,14% до 1,43%.

Впрочем, Банк России, вставший в последние месяцы на тропу войны с разбушевавшейся инфляцией, усердно работает над повышением процентной привлекательности рубля, в том числе и для иностранных инвесторов. По итогам своего последнего заседания Совет директоров Центробанка с 26 апреля во второй раз в этом году повысил ключевую ставку, причем в этот раз сразу на 0,5 процентных пункта – с 4,5% до 5,0%.

Глава ЦБ Эльвира Набиуллина так прокомментировала этот шаг: «Если раньше мы считали, что годовая инфляция достигнет пика в марте и далее будет последовательно снижаться, то сейчас ожидаем сохранения годовой инфляции на плато вблизи значений I квартала до середины года. Устойчивое замедление годовых темпов роста цен начнется во втором полугодии по мере исчерпания действия разовых факторов. Но, учитывая период существенно мягкой денежно-кредитной политики и лаги, с которыми наши решения влияют на инфляцию, мы считаем, что повышенное инфляционное давление из-за действия устойчивых факторов может сохраниться до конца этого года».

Правда, эту повышенную ключевую ставку нельзя считать нейтральной т.к. она на 0,8 процентных пункта ниже годовой инфляции, которая по итогам марта подскочила до 5,8%. (Хочу напомнить, что нейтральной процентной ставкой рефинансирования называют такую ставку, которая не оказывает ни сдерживающего, ни стимулирующего влияния на экономику). Еще в июле 2020 г. Центробанк объявил, что оценивает нейтральную (не ставящую задачу по антикризисному кредитованию экономики) ключевую ставку для России на уровне годовой инфляции плюс 1-2 процентных пункта. Исходя из этого можно ожидать, что ЦБ до конца года может поднять ключевую ставку по меньшей мере до 6,0%.

По уровню процентных ставок Россия сегодня занимает третье место среди топ-20 экономик мира, обгоняя на один процентный пункт Мексику и Индию. Впереди лишь Аргентина и Турция, где в связи с двузначной инфляцией ставки рефинансирования повышены, соответственно, до 38% и 19%.

С учетом того, что базовые ставки в США и Еврозоне сейчас нулевые, а в Японии даже отрицательные (-0,1% годовых), это делает весьма привлекательными российские активы для покупки иностранными инвесторами. И, следовательно, это повысит спрос на рубли. Тем более что процентная доходность по российским долговыми бумагам в этом году, по всей видимости, должна еще вырасти.

Правда, 15 апреля т. г. США ввели санкции против госдолга России. Президент Байден подписал указ, запрещающий финансовым учреждениям США покупать новые выпуски рублевых гособлигаций с 14 июня 2021 г. Теперь американским компаниям запрещено напрямую приобретать российские государственные ценные бумаги.

На первый взгляд, риск просадки долгового рынка может быть достаточно большим, т.к. на начало 2021 г. иностранные вкладчики держали 23,3% всех долговых обязательств России. Тем не менее эти санкции не следует переоценивать, поскольку при желании американские инвесторы всегда могут их обойти с помощью посредников. Ну а так как доходность по рублевым активам сейчас на один процентный пункт выше, чем по мексиканским, которые любят покупать кэрри трейдеры, стимул обойти санкции у американцев, несомненно, уже появился.

Весьма любопытно, как эти санкции воспринял валютный рынок. После того как эта информация была обнародована официальный курс рубля, установленный на 16 апреля (по итогам торгов 15 апреля) упал к топ-7 валютам в диапазоне от 1,36% до 2,56%. Но уже на следующий день рубль сумел к ним укрепиться в пределах от 1,45% до 2,09%, то есть это падение почти полностью было отыграно, причем, особенно по британскому фунту и доллару США. Этот факт особенно показателен, т.к. среди владельцев российских гособлигаций, по данным ЦБ, значительную долю составляют дочерние компании транснациональных американских финансовых холдингов, зарегистрированные в Великобритании и Бельгии.

Апрельские зигзаги подорожавшей нефти

Несмотря на то что с конца марта по конец апреля цены на нефть Brent взлетели более чем на 7,0%, этот рост был прерывистым, с большими паузами и значительными спадами. Первая волна оптимизма царила на рынке нефти примерно с 25 марта по 5 апреля. В результате нефть Brent подорожала за этот период с 61,21 долл. до 63,85 долл. за баррель или на 4,3%.

На первых порах нефтяных трейдеров не испугала даже министерская видео-встреча ОПЕК и ОПЕК+, прошедшая 1 апреля. Хотя на ней было принято решение увеличить добычу в мае и июне на 350 тысяч баррелей в день, а в июле — на 400 тысяч баррелей.

Первая коррекция произошла 6 апреля, когда цены за один день обвалились сразу на 3,7%. Как полагают эксперты, к этой дате рынок вдруг осознал, что грядущее увеличение нефтедобычи пока не подкреплено текущим спросом. Переоценка перспективы роста произошла на фоне очередного усиления карантинных мер в ряде ведущих стран Евросоюза и переговоров по снятию санкций с Ирана, что может привести к росту поставок иранской нефти.

С 6 по 9 апреля нефтерынок колебался между оптимизмом и пессимизмом, пока с 10 по 15 апреля вновь не продемонстрировал бурный рост. В результате цены на нефть Brent не только отыграли потери, связанные с коррекцией, но еще и дополнительно выросли на 3,6%. После чего до 26 апреля цены вновь потеряли повышательный тренд, правда, упав менее, чем на 1%. В этот раз рынок испугался информации Bloomberg о том, что спрос на нефть в Индии в связи с вспышкой пандемии по итогам апреля может сократиться на 20%. Впрочем, апрель рынок все-таки закончил на позитивной ноте, т.к. цены на нефтяные фьючерсы за последние 10 дней торгов подросли на 2,19 %.

Апрельскому взлету помог и сезонный фактор. Анализ сезонных колебаний цен на нефть за последние 20 лет свидетельствует о том, что апрельские цены на углеводородное сырье в этом месяце в среднем бывают на 2,84 % выше своего обычного ежемесячного уровня. В целом же за последние 20 лет сезонный фактор в апреле в 69,8 % случаях способствовал росту, а в 30,2 % случаях на рынке, напротив, наблюдался прямо противоположный тренд.

И в этот раз по итогам апреля на мировом рынке нефти наблюдался повышательный тренд. За период с 25.03.2021 г. по 26.04.2021 г. цена на нефть марки Brent выросла с 61,21 долл. до 65,50 долл. за баррель или на 7,01 %. С конца марта по конец апреля цена на нефть находилась на своем локальном максимуме 19 апреля 2021 г., когда она равнялась 66,54 долл. за баррель. В то время как на уровне своего локального минимума цена на нефть была 25 марта 2021 г., упав до 61,47 долл. за баррель.

Судя по графику на рис. 1, ожидаемое колебание цен на нефть марки Brent на 25.03.2021 г. прогнозировалось в пределах от 59,20 долл. и до 65,28 долл. за баррель, а по данным на 26.04.2021 г. они уже прогнозировались в диапазоне от 62,58 долл. до 68,66 долл. за баррель. Заметим, что эти краткосрочные прогнозы по ценам на нефть построены с упреждением в один торговый день. На рис. 1 нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 1. Динамика цен на нефть марки Brent, в долл. за баррель

Источник: The U.S. Energy Information Administration

При этом регрессионный анализ ежедневной динамики курса нефти показывает, что ее апрельский тренд может быть описан следующей формулой:

Y = 62,081 долл. + 0,161 долл. * t

Где t – порядковый номер торгового дня, начиная с 25.03.2021 г.=1.

Иначе говоря, с 25.03.2021 г. и по 26.04.2021 г. цена на нефть марки Brent в среднем ежедневно повышалась на 16,1 цента при расчетном начальном уровне, равном 62,08 долл. за баррель. Таким образом на рынке нефти в прошлом месяце наблюдался повышательный тренд.

Причем, судя по коэффициенту детерминации, объясняющему 38,7 % динамики цен на нефть, этот тренд можно считать слабым (это связано с тем, что в течение месяца рост сменялся падением). При этом значимость коэффициента уравнения регрессии, характеризующего ежедневную динамику цен на нефть, оказалась равна 0,00, то есть этот коэффициент можно считать статистически значимым. (Статистически значимым коэффициент регрессии считается в том случае, когда его значимость не превышает 0,05, то есть риск ошибки при оценке коэффициента регрессии не превышает 5,0%).

На рис 1 приведены данные по нефтяному рынку за период с 25.03.2021 г. по 26.04.2021 г., обнародованные Управлением энергетической информации США (The U.S. Energy Information Administration). Более актуальна опубликованная Яндексом статистика за последние 10 дней торгов апреля по нефтяным фьючерсам, торгуемым на Московской бирже, которая свидетельствует о росте спроса на углеводороды, так как фьючерсные цены на нефть за этот период выросли на 2,19 %.

На рис 2 приведены данные по ценам на фьючерсный контракт на нефть Brent за последние 10 дней торгов апреля. При этом индекс силы тренда по фьючерсным ценам на нефть за этот период оказался равен 33,7 % (Индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%. Индекс построен путем умножения на 100 коэффициента корреляции между ценами на нефть и хронологической последовательностью их торговли).

Рис. 2. Динамика цен на фьючерсный контракт на нефть марки Brent, в долл. за баррель

Источник: Московская биржа

Сохранится ли этот тренд на рынке нефти в мае? Ответить на этот вопрос довольно непросто. Во всяком случае сезонный фактор в предстоящем месяце может сыграть на повышение. По нашим оценкам, сделанным на основе данных по ежемесячным ценам на нефть за период с начала 1999 г. по апрель 2021 г., сезонный фактор обычно способствовал в мае росту цен на нефть в среднем на 3,56 %. В целом же за последние 20 лет сезонный фактор в мае в 52,2 % случаях приводил к росту цен на нефть, а в 47,8 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Апрельская доходность по валютам

Посмотрим, как повышательный тренд на рынке нефти в апреле повлиял на динамику курсов семи ведущих валют. По итогам последнего месяца, величина корреляции между колебаниями цен на нефть и курсов доллара США, евро, йены, фунта стерлингов, швейцарского франка, канадского и австралийского доллара оказалась равна, соответственно, -0,527, -0,016, -0,078, -0,216, -0,030, -0,257 и 0,164. Соответственно, величина корреляции между фьючерсными ценами на нефть за этот период с курсом доллара США оказалась равна -0,581, с евро = -0,602, с йеной = -0,720, с фунтом стерлингов = -0,566, с швейцарским франком = -0,516, с канадским долларом = -0,190, с австралийским долларом = -0,478. Заметим, что отрицательная корреляция говорит о том, что рост или снижение цен на нефть приводил, соответственно, к снижению или росту стоимости валют. В то время как положительная корреляция говорит об относительно синхронной динамике курса валюты с ценами на нефть.

Судя по таблице 1, в целом за апрель относительно лучшие результаты были получены владельцами швейцарского франка, поскольку доходность по этой валюте составила 1,61 %, в то время как относительно худшие результаты – у тех, кто сделал ставку на доллар США, так как доходность по этой валюте оказалась равна -1,74 %.

В таблице 1 также представлены еще и индексы силы краткосрочных и долгосрочных трендов, которые составлены на основе переведенных в проценты коэффициентов корреляции между курсами валют и хронологической последовательностью их торговли. При этом индекс краткосрочного тренда учитывает корреляцию между курсами валют и последовательностью пронумерованных по порядку дней торгов за последний месяц, а индекс долгосрочного тренда учитывает корреляцию между среднемесячными курсами валют и последовательностью пронумерованных по порядку последних 12 месяцев. Причем, индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%.

При этом наиболее низким индекс силы краткосрочного тренда за последний месяц оказался у доллара США, величина которого равнялась -54,42 %. Соответственно, наиболее высоким индекс силы краткосрочного тренда в апреле был у швейцарского франка, величина которого равнялась 29,24 %. В целом по итогам апреля средний индекс силы краткосрочного тренда по семи валютам оказался равен -3,9 %, в то время как по итогам марта он находился на уровне 28,4 %, то есть упал на -32,31 процентных пункта.

Стоит также обратить внимание на то, что наиболее низкий индекс силы долгосрочного тренда по итогам последнего месяца продемонстрировал йена, величина которого равнялась 43,40 %. А вот наиболее высокий индекс силы долгосрочного тренда был у австралийский доллар, величина которого равнялась 93,63 %. По итогам минувшего месяца средний индекс силы долгосрочного тренда по семи валютам оказался равен 74,1 %, в то время как по итогам марта он находился на уровне 73,0 %, то есть вырос на 1,2 процентных пункта.

Таким образом индексы силы долгосрочного тренда из-за специфики их расчета менее чувствительны к колебаниям рынка по сравнению с аналогичными индексами краткосрочного тренда.

По итогам последнего месяца можно сделать вывод, что волатильность на валютном рынке повысилась, так как средняя величина стандартного отклонения (в % доходности) оказалась равна 1,06 %, в то время как по итогам марта она составила 0,63 %, то есть выросла на 0,43 процентных пункта.

При этом наиболее низким стандартное отклонение по итогам последнего месяца оказалось у швейцарский франк, величина колебаний которого равнялась 1,02 %. Соответственно, наиболее высоким стандартное отклонение в апреле было у фунта стерлингов, величина колебаний которого достигла 1,12 %.

Таблица 1. «Рыночная статистика доходности и риска по ведущим мировым валютам за апрель 2021 г.»

Каким был спрос россиян на доллары и евро

Для того, чтобы посмотреть, каким был спрос россиян на доллары США и евро в минувшем месяце, воспользуемся данными сайта KOVALUT.RU, на котором около 150 банков размещают информацию о своих курсах продаж и покупки валюты. Сначала эти данные мы суммировали и усреднили по итогам каждого торгового дня, а затем, чтобы нагляднее показать тенденцию построили на их основе скользящие средние с периодом в пять дней.

Судя по таблице 2, в начале прошедшего месяца спрос россиян на доллары США был чуть выше их спроса на рубли. Поэтому банки взимали с клиентов более высокую комиссию за покупку долларов, чем за их продажу. Так, на 05.04.2021. средняя (за пять первых дней месяца) доля комиссии за покупку доллара США составляла 51,8 % от общей маржи банка, которая тогда равнялась 3,06 руб. (1,59 руб. – комиссия за покупку долларов и плюс еще 1,48 руб. – за их продажу).

К 30.04.2021 г. спрос клиентов на доллары США немного снизился, а потому средняя доля комиссии банка, взимаемая с клиента при покупке доллара, упала до 49,7 % от общей маржи банка, которая тогда равнялась 2,70 руб. (1,34 руб. – комиссия за покупку долларов и плюс еще 1,36 руб. – за их продажу).

Чем выше 50% (от общей маржи) доля, взимаемая банком при покупке клиентом валюты, тем выше на нее спрос и выше шансы для ее роста. Поэтому эту цифру можно использовать в качестве одного из индикаторов роста. Тот факт, что в конце прошлого месяца услуги банков по покупке долларов США были несколько дешевле, чем по их продаже, говорит о том, что рынок в краткосрочной перспективе ожидал укрепления рубля.

Таблица 2. «Покупка и продажа доллара США банками РФ в апреле 2021 г.»

Согласно данным таблицы 3, в начале минувшего месяца спрос россиян на евро был ниже их спроса на рубли. Поэтому банки взимали с клиентов более низкую комиссию за покупку евро, чем за их продажу. Так, на 05.04.2021. средняя (за пять первых дней месяца) доля комиссии за покупку евро составляла 43,2 % от общей маржи банка, которая тогда равнялась 2,71 руб. (1,17 руб. – комиссия за покупку евро и плюс еще 1,54 руб. – за их продажу).

К 30.04.2021 г. спрос клиентов на евро немного вырос, а потому средняя доля комиссии банка, взимаемая с клиента при покупке евро, поднялась до 49,0 % от общей маржи банка, которая тогда равнялась 2,75 руб. (1,34 руб. – комиссия за покупку евро и плюс еще 1,40 руб. – за их продажу).

Чем выше 50% (от общей маржи) доля, взимаемая банком при покупке клиентом валюты, тем выше на нее спрос и выше шансы для ее роста. Поэтому эту цифру можно использовать в качестве одного из индикаторов роста. Тот факт, что в конце прошлого месяца услуги банков по покупке евро были дешевле, чем по их продаже, говорит о том, что рынок в краткосрочной перспективе ожидал укрепления рубля.

По данным сайта KOVALUT.RU, среднесуточное количество обновлений банков на этом портале по покупке и продаже доллара США и евро снизилась с 29156 в начале минувшего месяца до 16869 к его концу или на 42,1 %, то есть можно сказать, что волатильность спроса по доллару США и евро уменьшилась.

Таблица 3. «Покупка и продажа евро банками РФ в апреле 2021 г.»

Доходность топ- валют на конец мая 2021 года

Теперь давайте построим прогнозы по курсам ведущих мировых валют на конец мая т. г., а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения валюты воспользуемся статистической базой данных Центробанка РФ за период с начала 2000 года по апрель 2021 года о росте или снижении официального курса российской валюты по сравнению с ее предыдущим уровнем. При этом будем строить прогнозы с опережением в один, два, три торговых дня … и так далее вплоть до последнего торгового дня месяца.

Для прогнозирования будем использовать статистику по разнице между текущим и предыдущим курсами валют по каждому временному интервалу. Поскольку объем расчетов из-за такого подхода к прогнозированию резко возрастает, то для решения этой задачи будем применять язык программирования R. Заметим также, что методика расчетов построена таким образом, что прогнозируемый курс валюты должен с 95% уровнем надежности оказаться в рамках нижней и верхней границ интервальных прогнозов. Соответственно, риск выхода курса валюты за диапазон прогноза у нас равен 5%.

Сводная информация по прогнозируемому курсу семи валют на конец мая т. г. представлена в таблице 4. Согласно полученным интервальным прогнозам, доходность, например, доллара США в конце мая (по сравнению с концом апреля ) может оказаться в диапазоне от -4,40 % до 7,08 %.

На наш взгляд, особо стоит обратить внимание на такой показатель, как представленный в таблице 4 диапазон колебаний в доходности, характеризующий разницу между доходностью по верхней и нижней границам интервальных прогнозов. Фактически эту цифру можно считать прогнозируемой волатильностью по каждой валюте, рассчитанной по итогам прошлых торгов.

Согласно составленным интервальным прогнозам, наиболее низким диапазон колебаний в доходности оказался у канадского доллара, величина колебаний которого равняется 9,58 процентным пунктам. В то время как наиболее высокий диапазон колебаний в доходности ожидается по курсу фунт стерлингов, величина колебаний которого равнялась 12,10 процентным пунктам.

Таблица 4. «Ожидаемая доходность на конец мая 2021 г.»

Прогнозы по курсу доллара США

Согласно нашему прогнозу, составленному в конце марта, курс доллара США в конце апреля т. г. должен был быть не ниже 72,085 руб. и не выше 81,2635 руб., в то время как фактически официальный курс американского доллара оказался равен 74,3823 руб., то есть в рамках прогноза. См. график на рис. 3.

При этом в ходе минувшего месяца курс доллара США 08.04.2021 г. находился на своем локальном максимуме, когда он равнялся 77,773 руб., а до своего локального минимума валюта упала 30.04.2021 г., когда ее курс равнялся 74,3823 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 3. Колебания курса доллара США в рамках интервального прогноза, в руб.

В течение апреля курс доллара США упал с 75,7023 руб. до 74,3823 руб. или на 1,74 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его апрельский тренд может быть описан следующей формулой:

Y = 77,0641 руб. -0,0800 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня апреля т. г.=1.

Иначе говоря, в течение апреля т. г. курс доллара США в среднем ежедневно падал на 8,0 коп. при расчетном исходном уровне, равном 77,0641 руб. Таким образом по этой валюте в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 29,61 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента уравнения регрессии, характеризующего ежедневный рост курса доллара США оказалась равна 0,01, поэтому данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в мае? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что, сезонный фактор способствует в мае снижению курса доллара в среднем на 1,25 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в этом месяце в 57,0 % случаях приводил к снижению курса доллара США, а в 43,00 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс доллара США на конец мая т. г., а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения доллара США воспользуемся статистической базой данных за последние 20 лет. Точечный и интервальный прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице 3. Согласно точечному прогнозу, курс доллара на 29 мая 2021 г. будет равен 75,3792 руб., а в соответствии с более надежным интервальным прогнозом нижняя граница курса доллара составит 71,1063 руб., а верхняя – 79,652 руб.

В то время как 4 мая 2021 г., согласно точечному прогнозу, курс доллара США будет равен 74,4069 руб., а в соответствии с интервальным прогнозом нижняя граница курса доллара составит 73,5972 руб., верхняя – 75,2165 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. В частности, диапазон интервального прогноза для 4 мая 2021 г. равен 1,6193 руб., а для 29.05.2021 г. – 8,5457 руб. Точечные и интервальные прогнозы по курсу доллара США и по другим шести валютам размещены, соответственно, в таблицах 5-11.

Таблица 5. «Прогноз по курсу доллара США на май 2021 г.»

Прогнозы по курсу евро

Судя по графику на рис. 4, курс евро в конце апреля т. г. должен был быть не ниже 84,8378 руб. и не выше – 95,3268 руб., в то время как фактически официальный курс евро оказался равен 90,1513 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс евро достиг своего локального максимума 08.04.2021 г., когда он равнялся 92,3321 руб., а до своего локального минимума валюта падала 01.04.2021 г., когда ее курс равнялся 88,7452 руб.

Рис. 4. Колебания курса евро в рамках интервального прогноза, в руб.

В течение апреля т. г. курс евро вырос с 88,8821 руб. до 90,1513 руб. или на 1,43 %. При этом регрессионный анализ ежедневной динамики курса евро показывает, что его апрельский тренд может быть описан следующей формулой:

Y = 90,3869 руб. + 0,0451 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня апреля т. г.=1.

Иначе говоря, в течение апреля т. г. курс евро в среднем ежедневно рос на 4,5 коп. при расчетном исходном уровне, равном 90,39 руб. Таким образом по этой валюте в прошлом месяце наблюдался повышательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 7,2 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента ежедневного роста курса евро оказалась равна 0,23, то есть данный коэффициент можно считать статистически незначимым.

Каким будет тренд по евро в мае? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что в мае сезонный фактор способствует снижению курса евро среднем на 1,52 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в этом месяце в 56,3 % случаях приводил к снижению курса евро, а в 43,7 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс евро 29 мая 2021 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице 4. Согласно точечному прогнозу, курс евро на 29.05.2021 г. будет равен 91,3565 руб. В соответствии с более надежным интервальным прогнозом на эту же дату нижняя граница курса евро будет равна 86,5382 руб., а верхняя – 96,1747 руб.

В то время как на 04.05.2021 г., согласно точечному прогнозу, курс евро будет равен 90,2135 руб., а в соответствии с интервальным прогнозом нижняя граница курса евро составит 89,2698 руб., а верхняя – 91,1571 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 04.05.2021 г. равен 1,8873 руб., а для 29.05.2021 г. – 9,6365 руб.

Таблица 6. «Прогноз по курсу евро на май 2021 г.»

Прогнозы по курсу йены

Судя по графику на рис. 5, курс йены в конце апреля т. г. должен был быть не ниже 64,8884 руб. и не выше 73,7815 руб., ну а фактически официальный курс йены оказался равен 68,2939 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс йены достиг своего локального максимума 22.04.2021 г., когда он равнялся 70,9947 руб., а до своего локального минимума валюта упала 30.04.2021 г., когда ее курс равнялся 68,2939 руб.

Рис. 5. Колебания курса йены в рамках интервального прогноза, в руб.

В течение апреля т. г. курс йены упал с 68,6362 руб. до 68,2939 руб. или на 0,50 %. Правда, регрессионный анализ ежедневной динамики курса йены показывает, что его апрельский тренд может быть описан следующей формулой:

Y = 69,6384 руб. + 0,0098 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня апреля т. г.=1.

Если исходить из полученного уравнения, то можно сделать неверный вывод, что в течение апреля т. г. курс йены в среднем ежедневно рос на 1,0 коп. при расчетном исходном уровне, равном 69,64 руб. Следовательно, согласно этой формуле, по йене в прошлом месяце наблюдался повышательный тренд, хотя по факту курс валюты немного упал, т.е. это уравнение не соответствует итогам апрельских торгов.

При этом коэффициентом детерминации объясняется 0,5 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента регрессии в этом уравнении оказалась равна 0,75, то есть данный коэффициент можно считать статистически незначимым.

Какой будет тренд у йены в мае? Анализ динамики ежемесячных курсов валюты за последние 20 лет свидетельствует о том, что в мае сезонный фактор способствует ее снижению на 1,81 %. Причем, в целом за весь 20-летний период сезонный фактор в мае в 50,2 % случаях приводил к падению курса йены, а в 49,8 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс йены 29 мая 2021 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, составленные с помощью языка R, размещены в таблице 5. Согласно точечному прогнозу, курс йены на 29 мая 2021 г. будет равен 68,8833 руб. В соответствии с интервальным прогнозом на эту же дату нижняя граница курса йены составит 64,752 руб., а верхняя – 73,0145 руб.

В то время как 04.05.2021 г., согласно точечному прогнозу, курс йены будет равен 68,3564 руб., а в соответствии с интервальным прогнозом нижняя граница курса йены будет равна 67,4383 руб., верхняя – 69,2745 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 04.05.2021 г. равен 1,8362 руб., а для 29 мая 2021 г. – 8,2625 руб.

Таблица 7. «Прогноз по курсу йены на май 2021 г.»

Прогнозы по курсу фунта стерлингов

Судя по графику на рис. 6, курс фунта стерлингов в конце апреля т. г. должен был быть не ниже 97,7603 руб. и не выше 111,6136 руб., ну а фактический официальный курс этой валюты оказался равен 103,7782 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс фунта стерлингов достиг своего локального максимума 08.04.2021 г., когда он равнялся 107,4045 руб., а до своего локального минимума валюта упала 30.04.2021 г., когда ее курс равнялся 103,7782 руб.

Рис. 6. Колебания курса фунта стерлингов в рамках интервального прогноза, в руб.

В течение апреля т. г. курс фунта стерлингов упал с 104,1588 руб. до 103,7782 руб. или на 0,37 %. При этом регрессионный анализ ежедневной динамики курса фунта показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 105,9874 руб. -0,0542 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня апреля т. г.=1.

Согласно нашей формуле, в течение апреля т. г. курс фунта стерлингов в среднем ежедневно снижался на 5,42 коп. при расчетном исходном уровне, равном 105,99 руб. Таким образом по фунту в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 9,4 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента регрессии в этом уравнении оказалась равна 0,16, то есть этот коэффициент можно считать статистически незначимым.

Каким будет тренд в мае? Динамика валюты за последние 20 лет свидетельствует о том, что курс фунта в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 1,13 %. За весь 20-летний период в мае в 56,3 % случаях курс британской валюты снижался, а в 43,7 % случаях в этом месяце наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс британского фунта 29 мая 2021 г. Согласно точечному прогнозу, курс фунта стерлингов будет равен 104,3943 руб., в соответствии с интервальным прогнозом нижняя граница его курса составит 98,1139 руб., а верхняя – 110,6747 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 4 мая 2021 г. равен 2,4161 руб., а для 29 мая 2021 г. – 12,5608 руб.

Таблица 8. «Прогноз по курсу фунта стерлингов на май 2021 г.»

Прогнозы по курсу швейцарского франка

Судя по графику на рис. 7, курс швейцарского франка в конце апреля т. г. должен был быть не ниже 76,4121 руб. и не выше 86,1884 руб., ну а фактический официальный курс этой валюты оказался равен 81,6849 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс франка достиг своего локального максимума 13.04.2021 г., когда он равнялся 83,7588 руб., а до своего локального минимума валюта упала 02.04.2021 г., когда ее курс равнялся 80,1346 руб.

Рис. 7. Колебания курса швейцарского франка в рамках интервального прогноза, в руб.

В течение апреля т. г. курс швейцарского франка вырос с 80,3890 руб. до 81,6849 руб. или на 1,61 %. При этом регрессионный анализ ежедневной динамики курса франка показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 81,7621 руб. + 0,0512 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня апреля т. г.=1.

Таким образом в течение апреля т. г. курс швейцарского франка в среднем ежедневно рос на 5,1 коп. при расчетном исходном уровне, равном 81,76 руб. Следовательно, по этой валюте в прошлом месяце наблюдался повышательный тренд. Причем, коэффициентом детерминации уравнения тренда объяснялось 8,5 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента ежедневного роста швейцарского франка равна 0,19, то есть данный коэффициент можно считать статистически незначимым.

Сохранится ли этот тренд в мае? Рыночные данные за последние 20 лет говорят о том, что курс франка в этом месяце под воздействием сезонного фактора в среднем обычно снижался на -1,48 %. Причем, в целом за весь исследуемый период сезонный фактор в этом месяце в 51,6 % случаях приводил к снижению франка, а в 48,4 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс швейцарского франка 29 мая 2021 г. Согласно точечному прогнозу, курс швейцарского франка будет равен 82,4914 руб., а в соответствии с интервальным прогнозом нижняя граница курса франка составит 77,9389 руб., а верхняя – 87,0438 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 4 мая 2021 г. равен 1,8184 руб., а для 29 мая 2021 г. – 9,1049 руб.

Таблица 9. «Прогноз по курсу швейцарского франка на май 2021 г.»

Прогнозы по курсу канадского доллара

Судя по графику на рис. 8, курс канадского доллара в конце апреля т. г. должен был быть не ниже 57,8278 руб. и не выше 63,9425 руб., ну а фактический официальный курс этой валюты оказался равен 60,4341 руб., то есть в рамках прогноза. При этом в ходе последнего месяца курс канадского доллара достиг своего локального максимума 13 апреля 2021 г., когда он равнялся 61,6875 руб., а до своего локального минимума валюта упала 27.04.2021 г., когда ее курс равнялся 59,9872 руб.

Рис. 8. Колебания курса канадского доллара в рамках интервального прогноза, в руб.

В течение апреля т. г. курс канадского доллара вырос с 60,1050 руб. до 60,4341 руб. или на 0,55 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 60,9999 руб. -0,0175 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня апреля т. г.=1.

Если исходить из полученного уравнения, то можно сделать неверный вывод, что в течение апреля т. г. курс канадского доллара в среднем ежедневно снижался на 1,7 коп. при расчетном исходном уровне, равном 60,9999 руб. Следовательно, согласно этой формуле, по этой валюте в прошлом месяце наблюдался понижательный тренд, хотя по итогам месяца ее курс немного поднялся. Таким образом это уравнение не отражает фактических итогов апрельских торгов.

При этом коэффициентом детерминации уравнения тренда объясняется лишь 4,4 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента ежедневного роста канадского доллара равна 0,35, то есть данный коэффициент можно считать статистически незначимым.

Сохранится ли этот тренд в мае? Рыночная статистика за последние 20 лет говорит о том, что курс канадского доллара в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 0,76 %. Причем, в целом за 20-летний период сезонный фактор в этом месяце в 65,1 % случаях приводил к падению курса канадского доллара, а в 34,9 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс канадского доллара 29 мая 2021 г. Согласно точечному прогнозу, курс канадского доллара будет равен 61,2432 руб., в соответствии с интервальным прогнозом его нижняя граница составит 58,3495 руб., а верхняя – 64,1368 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 4 мая 2021 г. равен 1,1333 руб., а для 29 мая 2021 г. – 5,7873 руб.

Таблица 10. «Прогноз по курсу канадского доллара на май 2021 г.»

Прогнозы по курсу австралийского доллара

Судя по графику на рис. 9, курс австралийского доллара в конце апреля т. г. должен был быть не ниже 55,2708 руб. и не выше 61,311 руб., ну а фактически официальный курс этой валюты оказался равен 57,8546 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс австралийского доллара достиг своего локального максимума 16.04.2021 г., когда он равнялся 59,637 руб., а до своего локального минимума валюта упала 02.04.2021 г., когда ее курс равнялся 57,3482 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 9. Колебания курса австралийского доллара в рамках интервального прогноза, в руб.

В течение апреля т. г. курс австралийского доллара вырос с 57,7760 руб. до 57,8546 руб. или на 0,14 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 58,3715 руб. + 0,0154 руб. * t

Где t – порядковый номер торгового дня, начиная первого торгового дня апреля т. г.=1.

Следовательно, в течение апреля т. г. курс австралийского доллара в среднем ежедневно рос на 1,5 коп. при расчетном исходном уровне, равном 58,37 руб. Таким образом по этой валюте в прошлом месяце наблюдался повышательный тренд.

Причем, коэффициентом детерминации этого уравнения объясняется 2,5 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента ежедневного роста австралийского доллара равна 0,48, то есть данный коэффициент можно считать статистически незначимым.

Сохранится ли этот тренд в мае? Рыночная статистика за последние 20 лет говорит о том, что курс австралийского доллара в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 1,18 %. Причем, в целом за 20-летний период сезонный фактор в этом месяце в 61,4 % случаях способствовал снижению курса австралийского доллара, а в 38,6 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс австралийского доллара 29 мая 2021 г. Согласно точечному прогнозу, курс австралийского доллара будет равен 58,3230 руб., в соответствии с интервальным прогнозом его нижняя граница составит 55,5461 руб., а верхняя – 61,0998 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 4 мая 2021 г. составит 1,1092 руб., а для 29 мая 2021 г. – 5,5537 руб.

Таблица 11. «Прогноз по курсу австралийского доллара на май 2021 г.»

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба