17 мая 2021 smart-lab.ru Громов Виктор

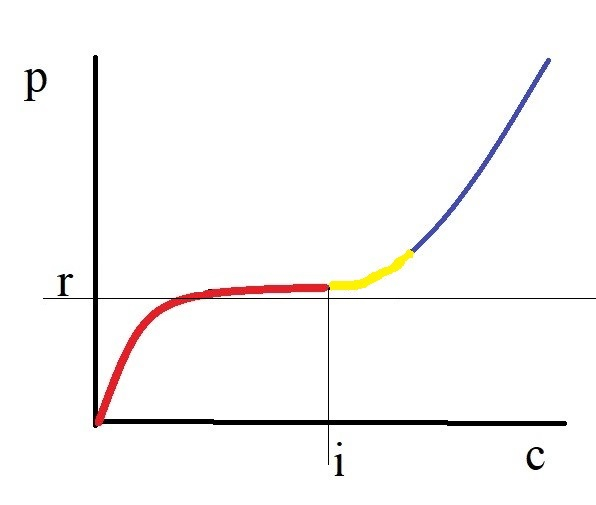

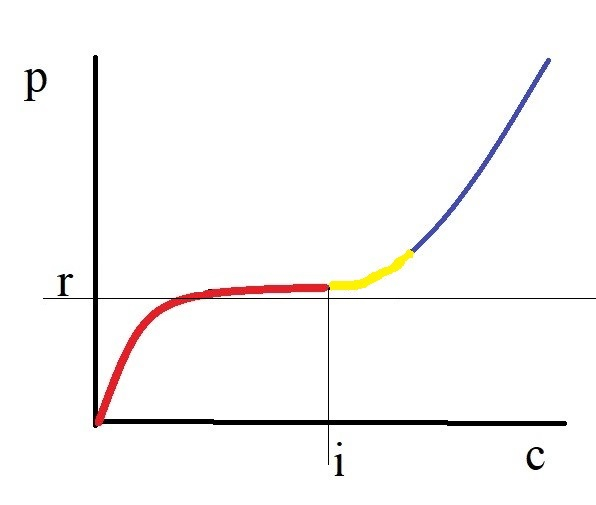

1) Набросал быстренько на график (рис. 1) мысли на тему эволюции трейдера.

Ось х компетентность,

Ось у доходность,

r- безрисковая ставка,

i- доходность выше 1.5-3% средних годовых реальной доходности (доходность за вычетом налогов и инфляции), в п.2 поясню откуда эта цифра и почему она настолько важная.

Постарался как можно глубже воплотить собственные мысли в рис. 1

рис.1

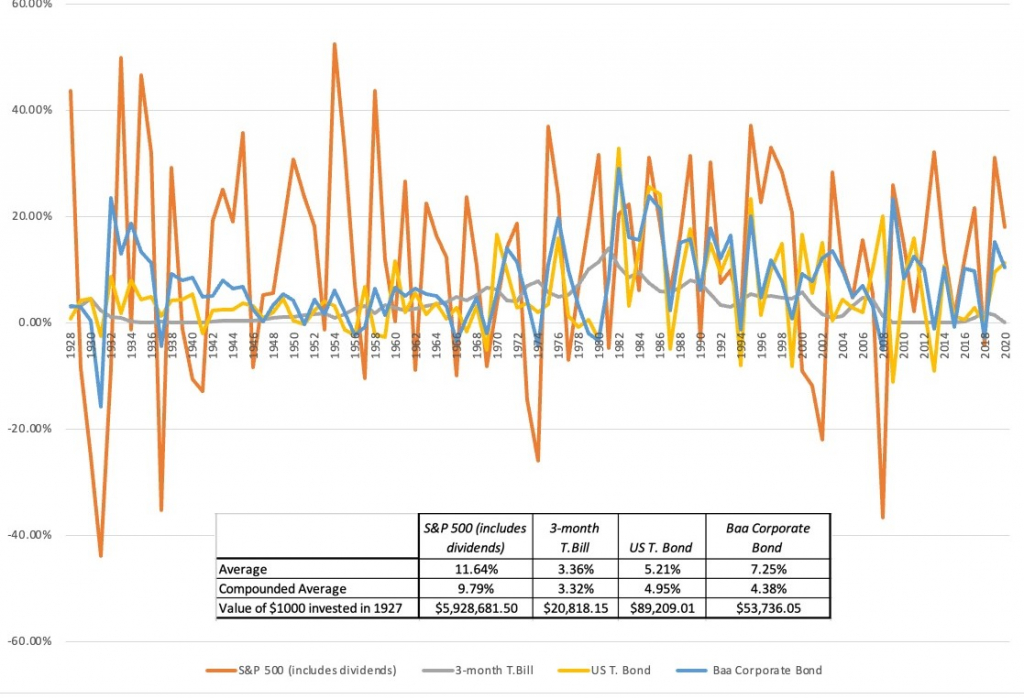

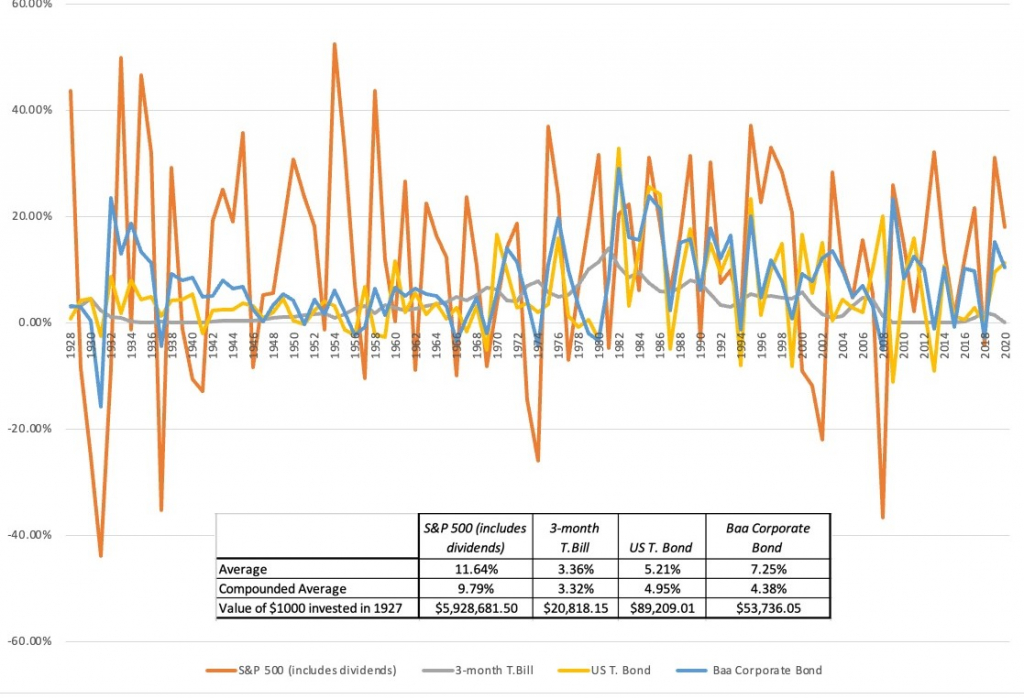

2) Историческая доходность акций и облигаций.

Ну и первое, что следует учесть это налоги.

Второе, что следует учесть, это инфляция.

Рассчитывая среднюю реальную доходность, получаем что-то около средних 3% годовых для портфеля. Хорошая цифра, правда! Ну и реальная цифра будет скромнее, порядка 1.5% средних годовых, т.к. нужно учесть еще и др. издержки. Тоесть для широкого круга инвесторов целесообразно нацеливаться на цифру 1.5-3% средних годовых реальной доходности за вычетом налогов. И данная доходность будет доступна не всем, потому что многие при управление капиталом пользуются услугами дополнительных посредников (услуги которые возможно убрать), а посредники берут mng fee как минимум, что сделает нашу реальную доходность отрицательной или близкой к нулю. Ок. Дошли до точки I в рис.1, и теперь оставляем людей, кто способен обогнать ее.

3) Проблема в том, что любая случайная и не случайная доходность, результатом которой будет профессиональное управление и опережение относительной реальной доходности в 3% средних годовых, сопровождается чрезмерным увеличением издержек, которые нужно вешать на кого-то, и если мы тру, то значит их придется зашивать поверх налогов и инфляции в относительную доходность нашего бенчмарка. По-хорошему нужен еще один рисунок, чтобы изобразить какая картинка у меня в голове сложилась, но я думаю можно попробовать обойтись на словах.

Рост издержек это лишь одна сторона проблемы — куда сложнее сохранить свое преимущество лет через 10 (что лично для меня важнее и я считаю это цель номер раз любого, кто захочет обогнать бенчмарк 1.5-3%). Мы ведь не хотим, чтобы через 5 лет адской работы у нас рынок отнял кто-то еще, который будет больше нас работать или у кого команда лучше, для этого сводится к некой монополии нашей уязвимости. Очень сложный момент, закон мы не хотим нарушать, отсюда важнее задаться вопросом как нам сохранить свое преимущество чтобы лезть туда, куда мы хотим залезть, если хотим. Нужно как минимум договариваться, но вот беда — транзакционные издержки и ограниченная емкость. Тоесть делиться как-бы не чем, и если кто-то присутствует тут, значит у кого-то есть транзакционные издержки и их нужно возвращать. Если не договориться, то придется бесконечно вкладываться в инфраструктуру и людей, что сделает нашу работу бессмысленной, т.к. мы потеряем рынок завтра или через 10 лет (а это самое главный пункт, т.к. нам нужно работать долго, иначе зачем ввязываться в адскую работу см. выше). Отсюда, чтобы получать доходность нужно как-то договариваться и делить рынок, чтобы понять как заходить, иначе издержки и у нас и у конкурентов будут расти, а доходности падать, т.к. все будут этим временем кушать. Либо нужно договариваться и развивать объем нашего рынка, что более рационально.

Поэтому для любого, кто захочет обогнать бенчмарк 1.5-3% средних реальных годовых, первичен вопрос как получить свой кусок рынка и иметь право им владеть оставшиеся десятилетия, защищая и оберегая. Желтым цветом отмечен на графике (рис.1) участок, когда издержки выше доходности i, но трейдер зарабатывает выше 1.5-3% ср. годовых (с учетом инфляции и налогов).

Втягиваться в игру могут одиночки (либо у кого низкие издержки и не считает свое время), но они смогут быстро срубить бабла и потерять свой рынок завтра. Да, мы считаем свое время. Поэтому кто-то согласится и для них не будет аргументом то что я пишу, а именно когда первично желание сохранить свой кусок рынка долгое время.

Поэтому, чтобы решить проблему издержек, которые стоят на страже доходности выше 1.5-3%, важно понять, как зайти на рынок. Вот что хотелось бы обсудить. Ну и подвергнуть критике мои мысли людям, кто понимает о чем я вообще.

Ось х компетентность,

Ось у доходность,

r- безрисковая ставка,

i- доходность выше 1.5-3% средних годовых реальной доходности (доходность за вычетом налогов и инфляции), в п.2 поясню откуда эта цифра и почему она настолько важная.

Постарался как можно глубже воплотить собственные мысли в рис. 1

рис.1

2) Историческая доходность акций и облигаций.

Ну и первое, что следует учесть это налоги.

Второе, что следует учесть, это инфляция.

Рассчитывая среднюю реальную доходность, получаем что-то около средних 3% годовых для портфеля. Хорошая цифра, правда! Ну и реальная цифра будет скромнее, порядка 1.5% средних годовых, т.к. нужно учесть еще и др. издержки. Тоесть для широкого круга инвесторов целесообразно нацеливаться на цифру 1.5-3% средних годовых реальной доходности за вычетом налогов. И данная доходность будет доступна не всем, потому что многие при управление капиталом пользуются услугами дополнительных посредников (услуги которые возможно убрать), а посредники берут mng fee как минимум, что сделает нашу реальную доходность отрицательной или близкой к нулю. Ок. Дошли до точки I в рис.1, и теперь оставляем людей, кто способен обогнать ее.

3) Проблема в том, что любая случайная и не случайная доходность, результатом которой будет профессиональное управление и опережение относительной реальной доходности в 3% средних годовых, сопровождается чрезмерным увеличением издержек, которые нужно вешать на кого-то, и если мы тру, то значит их придется зашивать поверх налогов и инфляции в относительную доходность нашего бенчмарка. По-хорошему нужен еще один рисунок, чтобы изобразить какая картинка у меня в голове сложилась, но я думаю можно попробовать обойтись на словах.

Рост издержек это лишь одна сторона проблемы — куда сложнее сохранить свое преимущество лет через 10 (что лично для меня важнее и я считаю это цель номер раз любого, кто захочет обогнать бенчмарк 1.5-3%). Мы ведь не хотим, чтобы через 5 лет адской работы у нас рынок отнял кто-то еще, который будет больше нас работать или у кого команда лучше, для этого сводится к некой монополии нашей уязвимости. Очень сложный момент, закон мы не хотим нарушать, отсюда важнее задаться вопросом как нам сохранить свое преимущество чтобы лезть туда, куда мы хотим залезть, если хотим. Нужно как минимум договариваться, но вот беда — транзакционные издержки и ограниченная емкость. Тоесть делиться как-бы не чем, и если кто-то присутствует тут, значит у кого-то есть транзакционные издержки и их нужно возвращать. Если не договориться, то придется бесконечно вкладываться в инфраструктуру и людей, что сделает нашу работу бессмысленной, т.к. мы потеряем рынок завтра или через 10 лет (а это самое главный пункт, т.к. нам нужно работать долго, иначе зачем ввязываться в адскую работу см. выше). Отсюда, чтобы получать доходность нужно как-то договариваться и делить рынок, чтобы понять как заходить, иначе издержки и у нас и у конкурентов будут расти, а доходности падать, т.к. все будут этим временем кушать. Либо нужно договариваться и развивать объем нашего рынка, что более рационально.

Поэтому для любого, кто захочет обогнать бенчмарк 1.5-3% средних реальных годовых, первичен вопрос как получить свой кусок рынка и иметь право им владеть оставшиеся десятилетия, защищая и оберегая. Желтым цветом отмечен на графике (рис.1) участок, когда издержки выше доходности i, но трейдер зарабатывает выше 1.5-3% ср. годовых (с учетом инфляции и налогов).

Втягиваться в игру могут одиночки (либо у кого низкие издержки и не считает свое время), но они смогут быстро срубить бабла и потерять свой рынок завтра. Да, мы считаем свое время. Поэтому кто-то согласится и для них не будет аргументом то что я пишу, а именно когда первично желание сохранить свой кусок рынка долгое время.

Поэтому, чтобы решить проблему издержек, которые стоят на страже доходности выше 1.5-3%, важно понять, как зайти на рынок. Вот что хотелось бы обсудить. Ну и подвергнуть критике мои мысли людям, кто понимает о чем я вообще.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба