Сегодня у нас умеренно спекулятивная идея: взять акции производителя сложной электроники Jabil (NYSE: JBL) на фоне успехов ее основных заказчиков.

Потенциал роста и срок действия: 20% за 19 месяцев без учета дивидендов; 8% в год на протяжении 10 лет без учета дивидендов.

Почему акции могут вырасти: у компании дела идут хорошо.

Как действуем: берем сейчас по 53,94 $.

На чем компания зарабатывает

Компания занимается проектированием и сборкой сложной электроники. Согласно годовому отчету, ее выручка разделяется на два сегмента.

Услуги в сфере производства электроники — 61% от общей выручки. Доналоговая маржа сегмента — 2,69% от его выручки. Это услуги в сфере ИТ, управления логистикой и проектирования. Выручка компании в этом сегменте разделяется по типам заказчиков следующим образом:

цифровая печать и розница — 16,31%;

промышленность и оборудование для производства полупроводников — 24,82%;

5G, беспроводное соединение и облачные вычисления — 39%;

обеспечение работы сети и хранение данных — 19,87%.

Услуги в сфере диверсифицированного производства — 39% от общей выручки. Доналоговая маржа сегмента — 3,91% от его выручки. Это услуги по проектированию с акцентом на научные исследования, технологии и здравоохранение. Выручка компании в этом сегменте разделяется по типам заказчиков следующим образом:

здравоохранение и упаковка — 31,81%;

автомобилестроение и транспорт — 12,87%;

соединенные устройства — 30,3%;

мобильность — 25,02%.

Конечные потребители Jabil — крупные западные корпорации: Amazon, Apple, Cisco Systems, Hewlett-Packard, Ingenico Group, Johnson and Johnson, Ericsson, NetApp, SolarEdge Technologies и Tesla.

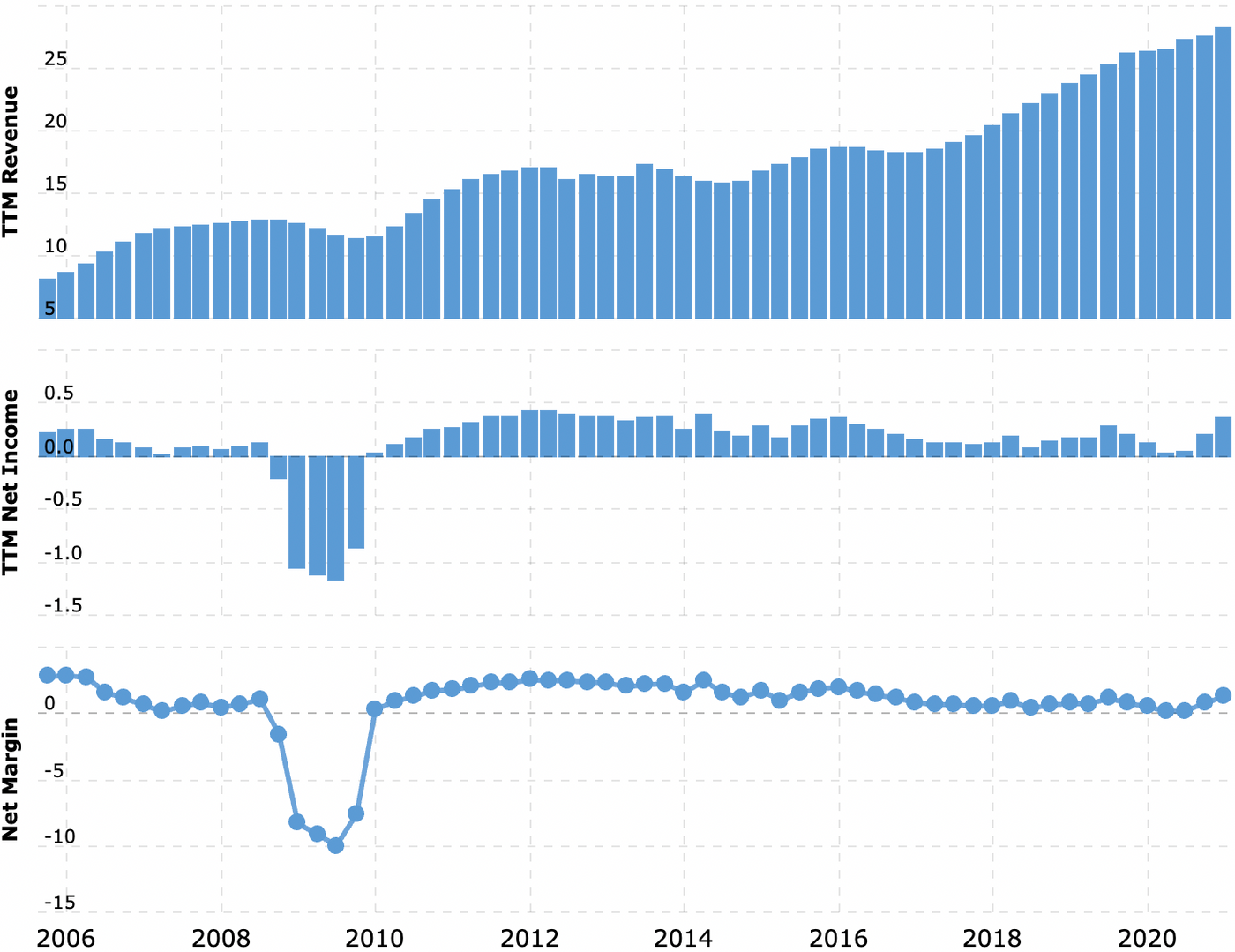

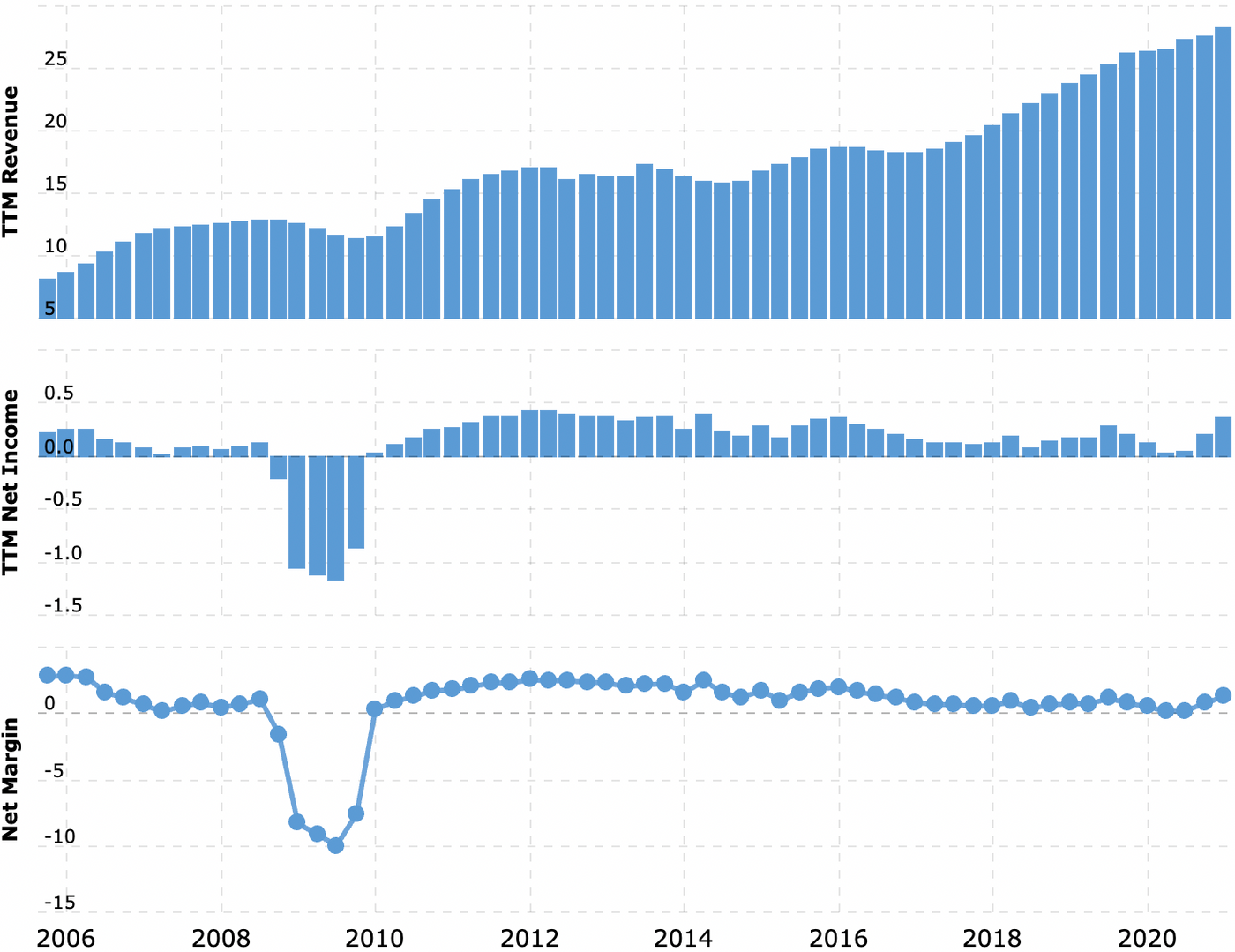

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Выручка по странам

Аргументы в пользу компании

Показатели и тут, и там. В обзоре Applied Materials и Entegris я уже говорил про рост производства и спроса в сфере электроники, что уже само по себе должно быть достаточным аргументом в пользу Jabil. Но давайте посмотрим, как обстоят дела у крупнейших заказчиков компании.

Согласно годовому отчету, Apple дает 20% выручки, а Amazon — 11%. У Apple в минувшем квартале продажи устройств выросли по сравнению с аналогичным периодом прошлого года на 61,64%. Статистики по продажам устройств Amazon в отчетности я не нашел, но, учитывая, что компания активно рекламирует свои новые устройства, Jabil вполне может надеяться на рост заказов.

У Qorvo, крупного поставщика Apple, выручка выросла за минувший квартал более чем на треть, и с ней сильно выросла операционная прибыль. Так что и у Jabil я бы ждал хороших результатов.

Возможность покупки. В абсолютных и относительных цифрах компания стоит недорого: капитализация 8 млрд долларов и P / E в районе 22,72 — это очень неплохо по современным меркам. Учитывая важность компании в структуре логистических цепочек, я бы не удивился, узнав о том, что компанию планирует купить какой-нибудь крупный частный фонд. Понятно, что предсказать такое точно нельзя, но вариант не самый невероятный.

Что может помешать

Концентрация. Изменение отношений с кем-то из крупных заказчиков может негативно отразиться на отчетности.

Дребеденды. Компания платит 32 цента дивидендов на акцию в год, что с текущей ценой акций 53,94 $ дает 0,59% годовых. На это у Jabil уходит примерно 52 млн долларов в год — это примерно 14% от прибыли компании за последние 12 месяцев. Но всегда есть вероятность, что выплаты порежут ради более благородных целей — например, ради расширения производственных мощностей. Тем более что у компании крошечная итоговая маржа — всего 1,3% от выручки. Поэтому тут возможно сильное увеличение расходов при росте выручки, из-за чего итоговая прибыль или упадет, или в лучшем случае будет стагнировать.

«М-да, это, конечно, не Самара». Опять же, у компании очень небольшая маржа, поэтому по росту прибыльности бизнеса здесь однозначно лучше не надеяться на сногсшибательный рост.

Что в итоге

Берем акции сейчас по 53,94 $ за штуку, а дальше есть два варианта:

ждем, когда акции будут стоить 65 $. Думаю, что указанного порога они достигнут за следующие 19 месяцев;

достаточно рациональным вариантом также будет держать эти акции следующие 10 лет. Услуги и товары компании весьма востребованны, так что здесь можно сыграть и вдолгую.

Потенциал роста и срок действия: 20% за 19 месяцев без учета дивидендов; 8% в год на протяжении 10 лет без учета дивидендов.

Почему акции могут вырасти: у компании дела идут хорошо.

Как действуем: берем сейчас по 53,94 $.

На чем компания зарабатывает

Компания занимается проектированием и сборкой сложной электроники. Согласно годовому отчету, ее выручка разделяется на два сегмента.

Услуги в сфере производства электроники — 61% от общей выручки. Доналоговая маржа сегмента — 2,69% от его выручки. Это услуги в сфере ИТ, управления логистикой и проектирования. Выручка компании в этом сегменте разделяется по типам заказчиков следующим образом:

цифровая печать и розница — 16,31%;

промышленность и оборудование для производства полупроводников — 24,82%;

5G, беспроводное соединение и облачные вычисления — 39%;

обеспечение работы сети и хранение данных — 19,87%.

Услуги в сфере диверсифицированного производства — 39% от общей выручки. Доналоговая маржа сегмента — 3,91% от его выручки. Это услуги по проектированию с акцентом на научные исследования, технологии и здравоохранение. Выручка компании в этом сегменте разделяется по типам заказчиков следующим образом:

здравоохранение и упаковка — 31,81%;

автомобилестроение и транспорт — 12,87%;

соединенные устройства — 30,3%;

мобильность — 25,02%.

Конечные потребители Jabil — крупные западные корпорации: Amazon, Apple, Cisco Systems, Hewlett-Packard, Ingenico Group, Johnson and Johnson, Ericsson, NetApp, SolarEdge Technologies и Tesla.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Выручка по странам

Аргументы в пользу компании

Показатели и тут, и там. В обзоре Applied Materials и Entegris я уже говорил про рост производства и спроса в сфере электроники, что уже само по себе должно быть достаточным аргументом в пользу Jabil. Но давайте посмотрим, как обстоят дела у крупнейших заказчиков компании.

Согласно годовому отчету, Apple дает 20% выручки, а Amazon — 11%. У Apple в минувшем квартале продажи устройств выросли по сравнению с аналогичным периодом прошлого года на 61,64%. Статистики по продажам устройств Amazon в отчетности я не нашел, но, учитывая, что компания активно рекламирует свои новые устройства, Jabil вполне может надеяться на рост заказов.

У Qorvo, крупного поставщика Apple, выручка выросла за минувший квартал более чем на треть, и с ней сильно выросла операционная прибыль. Так что и у Jabil я бы ждал хороших результатов.

Возможность покупки. В абсолютных и относительных цифрах компания стоит недорого: капитализация 8 млрд долларов и P / E в районе 22,72 — это очень неплохо по современным меркам. Учитывая важность компании в структуре логистических цепочек, я бы не удивился, узнав о том, что компанию планирует купить какой-нибудь крупный частный фонд. Понятно, что предсказать такое точно нельзя, но вариант не самый невероятный.

Что может помешать

Концентрация. Изменение отношений с кем-то из крупных заказчиков может негативно отразиться на отчетности.

Дребеденды. Компания платит 32 цента дивидендов на акцию в год, что с текущей ценой акций 53,94 $ дает 0,59% годовых. На это у Jabil уходит примерно 52 млн долларов в год — это примерно 14% от прибыли компании за последние 12 месяцев. Но всегда есть вероятность, что выплаты порежут ради более благородных целей — например, ради расширения производственных мощностей. Тем более что у компании крошечная итоговая маржа — всего 1,3% от выручки. Поэтому тут возможно сильное увеличение расходов при росте выручки, из-за чего итоговая прибыль или упадет, или в лучшем случае будет стагнировать.

«М-да, это, конечно, не Самара». Опять же, у компании очень небольшая маржа, поэтому по росту прибыльности бизнеса здесь однозначно лучше не надеяться на сногсшибательный рост.

Что в итоге

Берем акции сейчас по 53,94 $ за штуку, а дальше есть два варианта:

ждем, когда акции будут стоить 65 $. Думаю, что указанного порога они достигнут за следующие 19 месяцев;

достаточно рациональным вариантом также будет держать эти акции следующие 10 лет. Услуги и товары компании весьма востребованны, так что здесь можно сыграть и вдолгую.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба