19 мая 2021 Zero Hedge

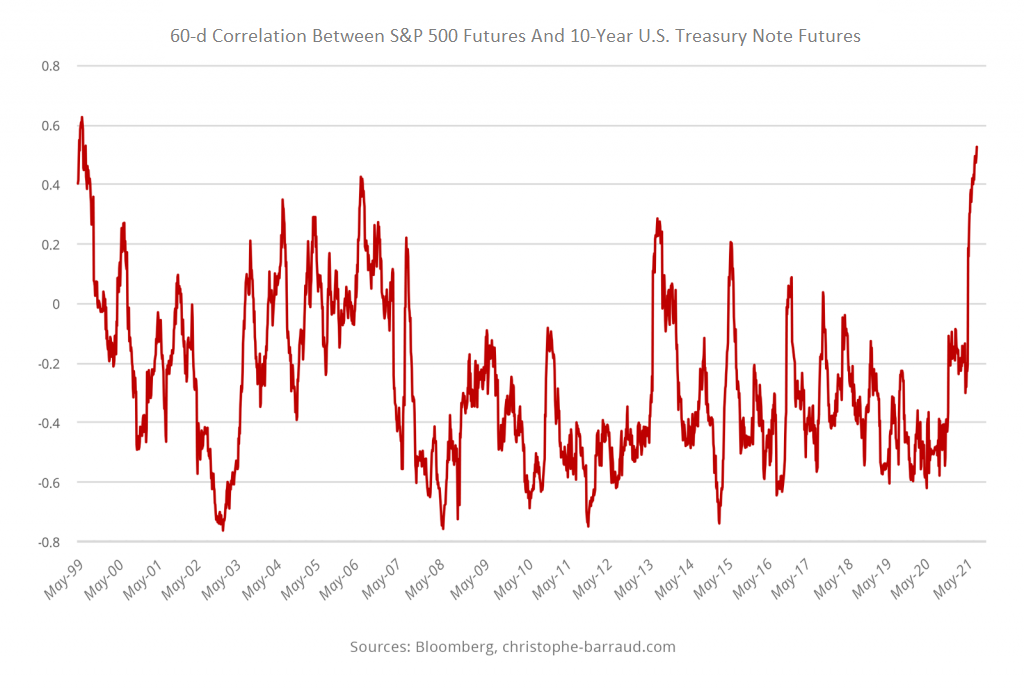

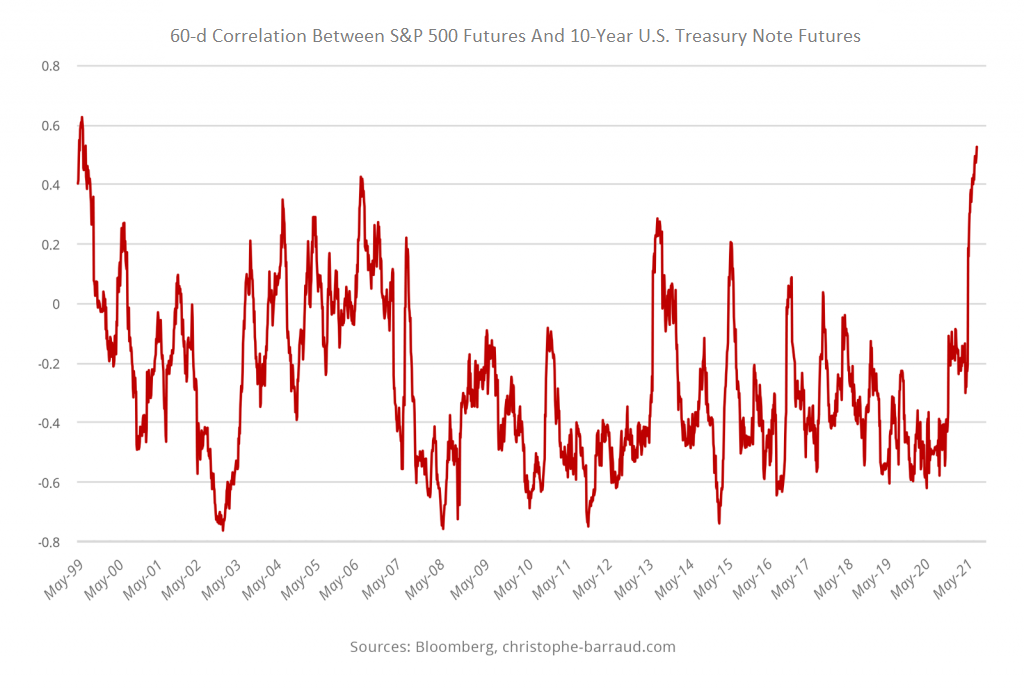

Находясь в основном на отрицательной территории в течение последних 15 лет, корреляция между акциями и облигациями подскочила до самого высокого уровня с 1999 года. Согласно данным Bloomberg, 60-дневная корреляция между фьючерсами на S&P 500 и фьючерсами на 10-летние казначейские облигации США резко выросла до 0,533 в пятницу, самый высокий показатель с сентября 1999 года.

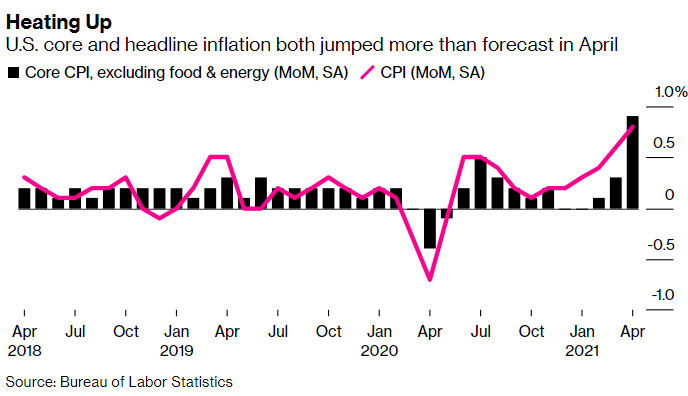

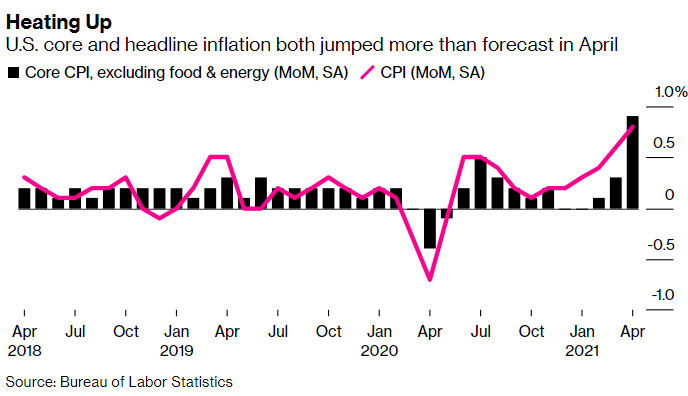

Эта прочная и позитивная взаимосвязь подтверждает, что акции в настоящее время более чувствительны к рынку облигаций и особенно к инфляции. Другими словами, похоже, что предыдущий макрорежим сдерживания инфляции - значительно ниже целевого показателя директивных органов - подошел к концу. Ранее на этой неделе мы увидели, что как акции, так и облигации негативно отреагировали на скачок индекса потребительских цен в США, а индикаторы рынка облигаций в отношении будущего ценового давления достигли многолетних максимумов. Индекс потребительских цен в апреле вырос на 0,8% м/м, превзойдя консенсус-прогноз в 0,2%. Это был самый большой скачок с июня 2009 года. Между тем, так называемый базовый индекс потребительских цен - без учета продуктов питания и энергии - вырос на 0,9% м/м, что является максимальным показателем с апреля 1982 года.

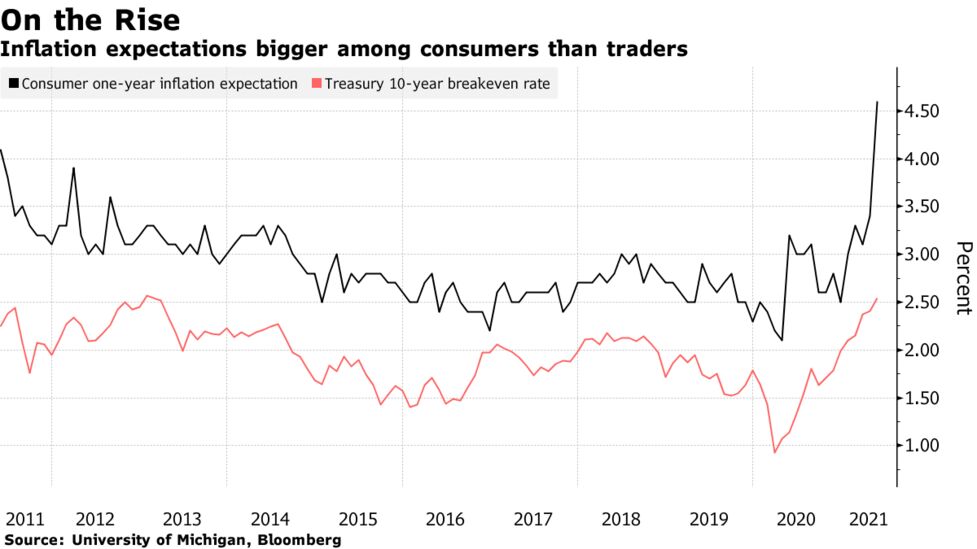

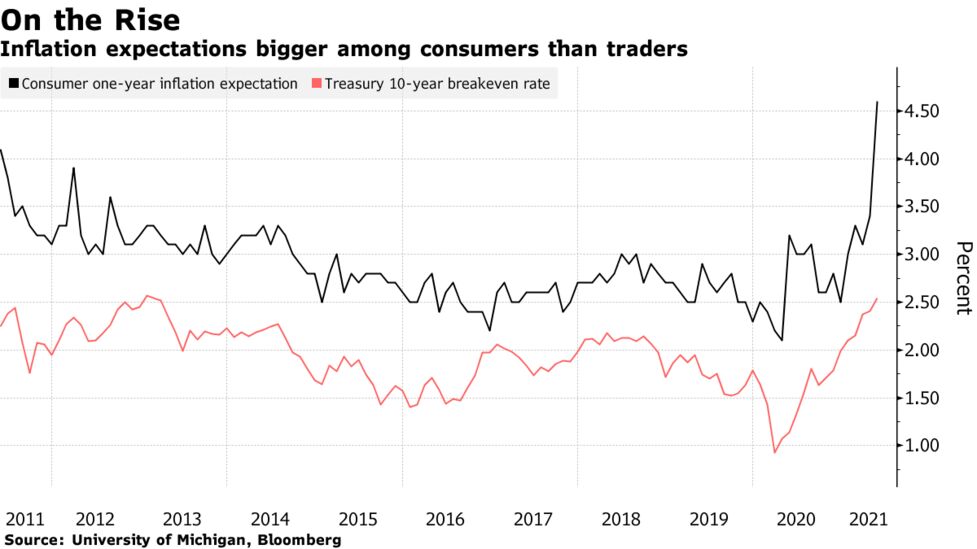

В годовом исчислении показатель ИПЦ вырос на 4,2% в апреле, что является максимальным показателем с сентября 2008 года. Кроме того, базовый индекс вырос на 3% в годовом сопоставлении, что является максимальным с января 1996 года. В мае тренд снова усилится на фоне положительного базового эффекта. Это, вероятно, обострит споры о силе нынешнего инфляционного шока и о том, как долго он будет сохраняться. Это будет ключевым моментом для участников рынка, особенно в контексте, когда несколько индикаторов уже предполагают, что текущий шок может быть более чем временным.

Эта прочная и позитивная взаимосвязь подтверждает, что акции в настоящее время более чувствительны к рынку облигаций и особенно к инфляции. Другими словами, похоже, что предыдущий макрорежим сдерживания инфляции - значительно ниже целевого показателя директивных органов - подошел к концу. Ранее на этой неделе мы увидели, что как акции, так и облигации негативно отреагировали на скачок индекса потребительских цен в США, а индикаторы рынка облигаций в отношении будущего ценового давления достигли многолетних максимумов. Индекс потребительских цен в апреле вырос на 0,8% м/м, превзойдя консенсус-прогноз в 0,2%. Это был самый большой скачок с июня 2009 года. Между тем, так называемый базовый индекс потребительских цен - без учета продуктов питания и энергии - вырос на 0,9% м/м, что является максимальным показателем с апреля 1982 года.

В годовом исчислении показатель ИПЦ вырос на 4,2% в апреле, что является максимальным показателем с сентября 2008 года. Кроме того, базовый индекс вырос на 3% в годовом сопоставлении, что является максимальным с января 1996 года. В мае тренд снова усилится на фоне положительного базового эффекта. Это, вероятно, обострит споры о силе нынешнего инфляционного шока и о том, как долго он будет сохраняться. Это будет ключевым моментом для участников рынка, особенно в контексте, когда несколько индикаторов уже предполагают, что текущий шок может быть более чем временным.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба