25 мая 2021 БКС Экспресс

Тогда, как и сейчас, наблюдался переток капитала из акций роста в акции стоимости. А на следующий год S&P 500 заметно снизился, и волатильность выросла почти на 100%.

Если люди хотят провести исторические параллели с текущей рыночной ситуацией, то сделать это можно, например так, пишет главный инвестиционный стратег Bank of America Майкл Хартнетт:

быки могут указать на период 2017-2018 годов, который характеризовался сильным экономическим ростом, стабильными рыночными ставками и стимулирующей политикой ФРС;

а медведи могут привести в пример 2007-2008 годы, которые «зловеще» предшествовали череде банкротств крупных финансовых компаний и прочих неприятных событий, кульминацией которых стал «Момент Мински»*.

*ProFinance.ru: момент начала быстрого падения стоимости финансовых активов в результате схлопывания пузыря, влекущего за собой окончание фазы роста в экономике. Момент Мински является поворотной точкой кредитного и экономического цикла от длительного подъема к быстрому спаду. Название отсылает к гипотезе финансовой нестабильности Хаймана Мински

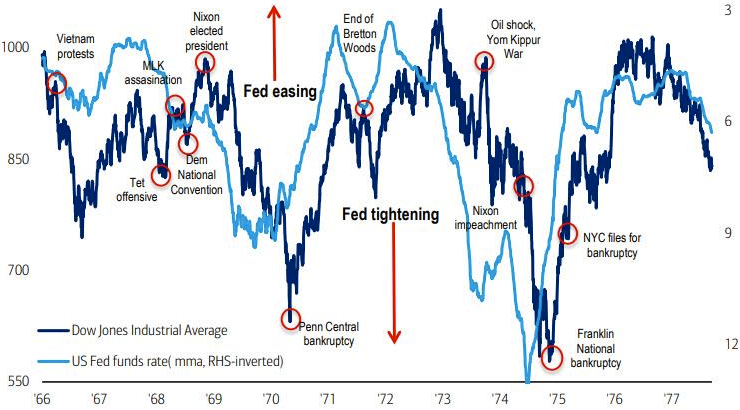

Сам же Майкл Хартнетт предпочитает аналогию с 1967-69 годами, когда правительство США пыталось задобрить разные электоральные группы, увеличивая дефицит бюджета и тем самым провоцирую быстрый рост рыночных ставок. ФРС тогда занимала излишне мягкую позицию, в результате чего инфляция в стране выросла до многолетних максимумов.

Тогда события развивались следующим образом:

1967 год: доходность десятилетних трежерис выросла примерно на 1%, S&P 500 прибавил 24% (лидеры роста — компании малой капитализации, технологические компании и компании роста в целом), волатильность рынка акций снизилась на 37%;

1968 год: доходность десятилетних трежерис выросла примерно на 0,5%, S&P 500 прибавил 11% (лидеры роста — банки, акции стоимости, компании малой капитализации и энергетические компании), волатильность рынка акций выросла на 5%;

1969 год: доходность десятилетних трежерис выросла примерно на 2%, S&P 500 снизился на 8% (лидеры роста — медь, фармацевтические и технологические компании. Аутсайдеры — энергетические компании, компании малой капитализации, акции стоимости, и банки), волатильность рынка акций США выросла на 99%.

Таким образом, переток капитала из акций роста в акции стоимости, который наблюдался в 1968 году (аналогично первой половине 2021 года), предшествовал снижению фондового рынка в 1969 году. За этим последовало десятилетие взлета инфляции, пиковые значения которой (в зависимости от терминологии) можно назвать гиперинфляцией.

Обуздать инфляцию тогда смогло только резкое повышение ставок ФРС под руководством Пола Волкера.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба