28 мая 2021 Financial Times

Управляющих фондами заманили на некогда "недооцененные рынки'', поскольку восстановление после пандемии ускоряется.

Акции еврозоны в этом году резко выросли, и все больше инвесторов теперь делают ставку на дальнейшую прибыль, поскольку замедление выхода блока из пандемии коронавируса набирает обороты.

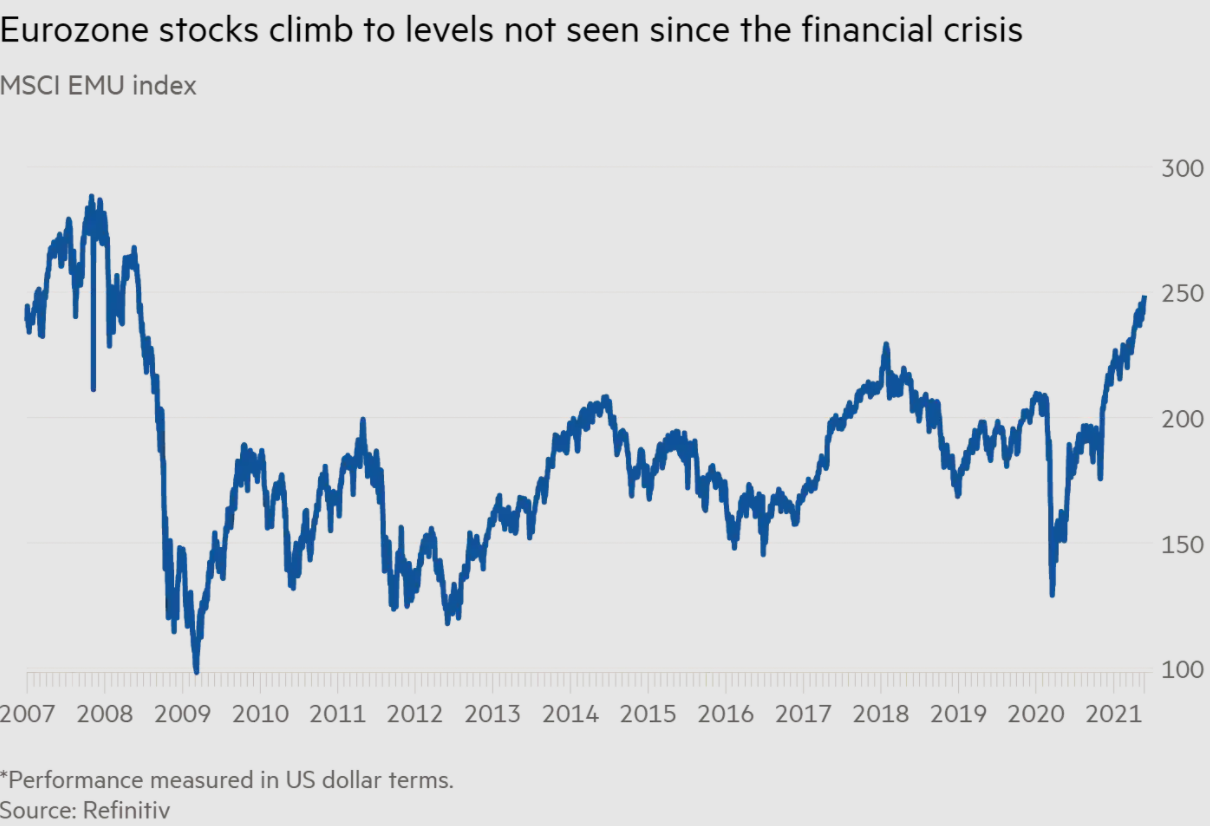

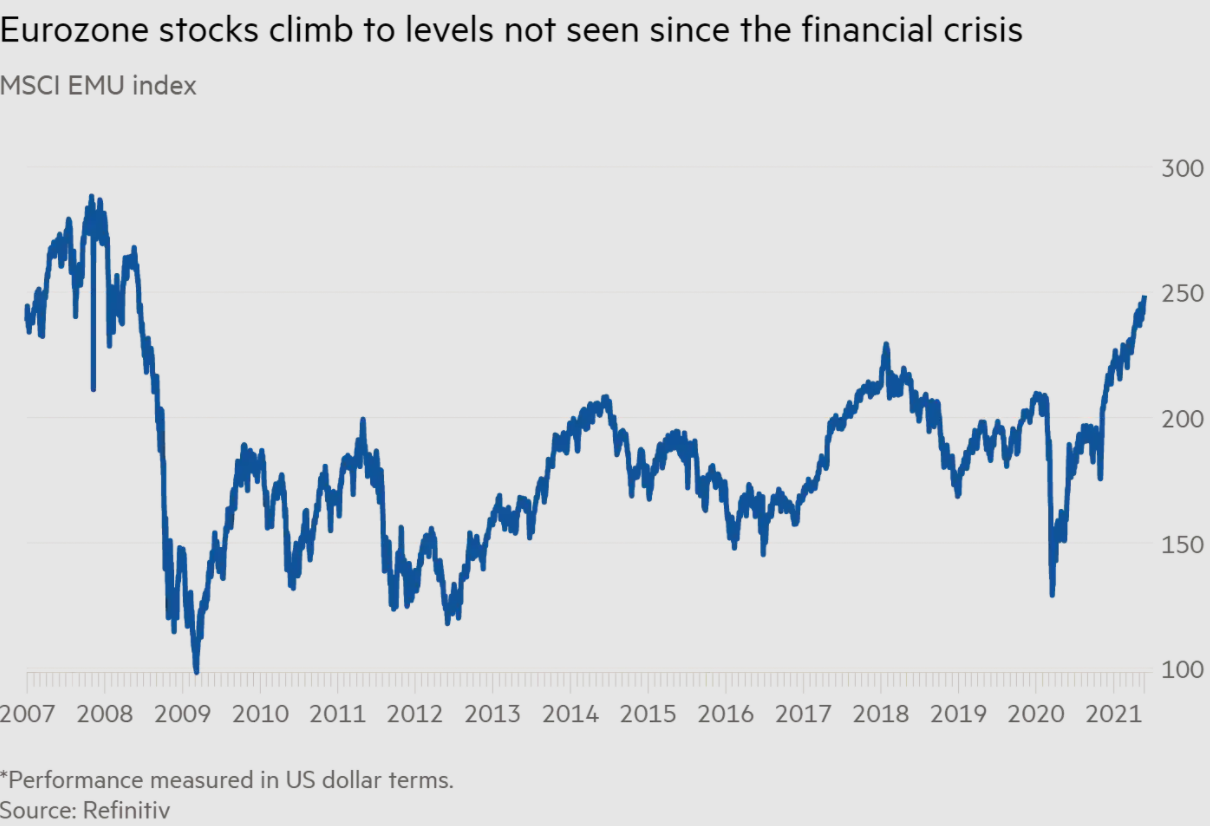

Индекс акций компаний еврозоны MSCI EMU с конца прошлого года подскочил почти на 13 процентов в долларовом выражении, превысив аналогичный показатель акций мировых развитых рынков примерно на два процентных пункта.

Прирост, достигнутый на данный момент в 2021 году, привел к тому, что индекс MSCI EMU, который отражает ценовую доходность, которую получают иностранные инвесторы от владения акциями еврозоны, вырос до самого высокого уровня с июня 2008 года. Его превосходство в этом году началось после того, как индекс отставал от мировых акций с момента того когда долговые кризисы блока угрожали разрушить валютный союз десять лет назад.

Инвесторы настроены все более оптимистично, они воодушевлены тем, что еврозона выходит из двойной рецессии, вызванной пандемией, и государства-члены развертывают вакцины против коронавируса после сложного начала вакцинации, в котором виноваты нехватка поставок и неоднозначные кампании в области общественного здравоохранения.

«Это шанс Европы на самом деле взлететь», - сказала Агнес Белайш, стратег управляющего фондом Barings. «И это не полностью учтено ценами на фондовых рынках».

Около 65% респондентов недавнего опроса управляющих европейскими фондами, проведенного Bank of America, заявили, что не ожидают, что европейские акции достигнут пика ранее четвертого квартала этого года.

«На Европу в течение очень многих лет не обращали внимания», - сказал Бастьен Друт, стратег управляющего фондом CPR. «Это уже давно не излюбленный рынок. Думаю, теперь он может наверстать упущенное ».

Оптимистичный прогноз многих управляющих фондами основан на ожиданиях, что экономика еврозоны начнет восстанавливаться более быстрыми темпами в ближайшие месяцы по мере ускорения восстановления после пандемии.

Руководители всего блока сообщили, что деловая активность в этом месяце росла самыми быстрыми темпами чуть более чем за три года, а новые заказы растут самыми быстрыми темпами с июня 2006 года, согласно индексу менеджеров по закупкам IHS Markit, опубликованному на прошлой неделе .

Ранее в мае Европейская комиссия прогнозировала, что экономика еврозоны вырастет в этом году на 4,3 процента после сокращения на 6,6 процента в 2020 году.

Ожидается, что устойчивый экономический рост внесет вклад в корпоративную прибыль. Согласно данным, собранным FactSet, компании, входящие в широкий индекс MSCI Europe, за исключением Великобритании, в 2021 году, как ожидается, добьются роста средней прибыли на 41,2% по сравнению с 33,3% в США.

В то же время аналитики говорят, что европейские акции выглядят менее дорогими, чем акции конкурентов с Уолл-стрит, исходя из ключевых показателей оценки.

Согласно расчетам управляющего активами Амунди, индекс акций еврозоны от MSCI торгуется с циклически скорректированным соотношением цены к прибыли в 21 раз. Для США этот коэффициент составляет 35,3.

Коэффициент Cape ratio - тщательно отслеживаемая мера, разработанная экономистом Робертом Шиллером - сравнивает цены со средними доходами за последнее десятилетие и может рассматриваться как сигнал покупки или продажи, когда он заметно отклоняется от своего долгосрочного среднего значения.

«Сейчас Европа - наш любимый регион», - сказал Азад Зангана, старший европейский экономист в фонде Schroders. «Экономика действительно растет, и оценки в настоящее время намного привлекательнее, чем в США».

Некоторые инвесторы обеспокоены тем, что европейские акции уже обеспечили компании ожидаемую прибыль за год, в то время как другие опасаются внезапных изменений в денежно-кредитной политике США, которые могут повлиять на все основные мировые фондовые рынки.

«Что касается Европы, то нас беспокоит то, что она становится довольно популярной, а это всегда недоброжелательно, - сказал Джон Роу, глава мультиактивных фондов в Legal & General Investment Management. Он подсчитал, что «в разрезе секторов соотношение форвардных цен к прибыли в Европе не так уж отличается от США».

Зехрид Османи, менеджер глобального портфельного траста Мартина Карри, предупредил, что инвестировать в Европу «не так просто, как смотреть на экономику еврозоны». По его словам, любые быстрые шаги Федеральной резервной системы по сокращению ежемесячных покупок облигаций на 120 миллиардов долларов также окажут давление на Европу.

«Что касается фондовых бирж, вы получаете высокую степень корреляции, поэтому, если США упадут, трудно предвидеть серьезное расхождение».

На данный момент опасения по поводу снижения темпов роста утихают, поскольку официальные лица ФРС неоднократно настаивали на том, что они проанализируют то, что они рассматривают как временный скачок инфляции, чтобы продолжать поддерживать восстановление США. Европейский центральный банк придерживается аналогичной точки зрения, несмотря на то, что ожидается рост цен во всем блоке.

«Когда я смотрю на фундаментальные оценки, у Европы все еще есть возможности наверстать упущенное, - сказал Каспер Элмгрин, глава отдела акций Amundi. «Но во времена рыночного стресса Европа - не рай».

Акции еврозоны в этом году резко выросли, и все больше инвесторов теперь делают ставку на дальнейшую прибыль, поскольку замедление выхода блока из пандемии коронавируса набирает обороты.

Индекс акций компаний еврозоны MSCI EMU с конца прошлого года подскочил почти на 13 процентов в долларовом выражении, превысив аналогичный показатель акций мировых развитых рынков примерно на два процентных пункта.

Прирост, достигнутый на данный момент в 2021 году, привел к тому, что индекс MSCI EMU, который отражает ценовую доходность, которую получают иностранные инвесторы от владения акциями еврозоны, вырос до самого высокого уровня с июня 2008 года. Его превосходство в этом году началось после того, как индекс отставал от мировых акций с момента того когда долговые кризисы блока угрожали разрушить валютный союз десять лет назад.

Инвесторы настроены все более оптимистично, они воодушевлены тем, что еврозона выходит из двойной рецессии, вызванной пандемией, и государства-члены развертывают вакцины против коронавируса после сложного начала вакцинации, в котором виноваты нехватка поставок и неоднозначные кампании в области общественного здравоохранения.

«Это шанс Европы на самом деле взлететь», - сказала Агнес Белайш, стратег управляющего фондом Barings. «И это не полностью учтено ценами на фондовых рынках».

Около 65% респондентов недавнего опроса управляющих европейскими фондами, проведенного Bank of America, заявили, что не ожидают, что европейские акции достигнут пика ранее четвертого квартала этого года.

«На Европу в течение очень многих лет не обращали внимания», - сказал Бастьен Друт, стратег управляющего фондом CPR. «Это уже давно не излюбленный рынок. Думаю, теперь он может наверстать упущенное ».

Оптимистичный прогноз многих управляющих фондами основан на ожиданиях, что экономика еврозоны начнет восстанавливаться более быстрыми темпами в ближайшие месяцы по мере ускорения восстановления после пандемии.

Руководители всего блока сообщили, что деловая активность в этом месяце росла самыми быстрыми темпами чуть более чем за три года, а новые заказы растут самыми быстрыми темпами с июня 2006 года, согласно индексу менеджеров по закупкам IHS Markit, опубликованному на прошлой неделе .

Ранее в мае Европейская комиссия прогнозировала, что экономика еврозоны вырастет в этом году на 4,3 процента после сокращения на 6,6 процента в 2020 году.

Ожидается, что устойчивый экономический рост внесет вклад в корпоративную прибыль. Согласно данным, собранным FactSet, компании, входящие в широкий индекс MSCI Europe, за исключением Великобритании, в 2021 году, как ожидается, добьются роста средней прибыли на 41,2% по сравнению с 33,3% в США.

В то же время аналитики говорят, что европейские акции выглядят менее дорогими, чем акции конкурентов с Уолл-стрит, исходя из ключевых показателей оценки.

Согласно расчетам управляющего активами Амунди, индекс акций еврозоны от MSCI торгуется с циклически скорректированным соотношением цены к прибыли в 21 раз. Для США этот коэффициент составляет 35,3.

Коэффициент Cape ratio - тщательно отслеживаемая мера, разработанная экономистом Робертом Шиллером - сравнивает цены со средними доходами за последнее десятилетие и может рассматриваться как сигнал покупки или продажи, когда он заметно отклоняется от своего долгосрочного среднего значения.

«Сейчас Европа - наш любимый регион», - сказал Азад Зангана, старший европейский экономист в фонде Schroders. «Экономика действительно растет, и оценки в настоящее время намного привлекательнее, чем в США».

Некоторые инвесторы обеспокоены тем, что европейские акции уже обеспечили компании ожидаемую прибыль за год, в то время как другие опасаются внезапных изменений в денежно-кредитной политике США, которые могут повлиять на все основные мировые фондовые рынки.

«Что касается Европы, то нас беспокоит то, что она становится довольно популярной, а это всегда недоброжелательно, - сказал Джон Роу, глава мультиактивных фондов в Legal & General Investment Management. Он подсчитал, что «в разрезе секторов соотношение форвардных цен к прибыли в Европе не так уж отличается от США».

Зехрид Османи, менеджер глобального портфельного траста Мартина Карри, предупредил, что инвестировать в Европу «не так просто, как смотреть на экономику еврозоны». По его словам, любые быстрые шаги Федеральной резервной системы по сокращению ежемесячных покупок облигаций на 120 миллиардов долларов также окажут давление на Европу.

«Что касается фондовых бирж, вы получаете высокую степень корреляции, поэтому, если США упадут, трудно предвидеть серьезное расхождение».

На данный момент опасения по поводу снижения темпов роста утихают, поскольку официальные лица ФРС неоднократно настаивали на том, что они проанализируют то, что они рассматривают как временный скачок инфляции, чтобы продолжать поддерживать восстановление США. Европейский центральный банк придерживается аналогичной точки зрения, несмотря на то, что ожидается рост цен во всем блоке.

«Когда я смотрю на фундаментальные оценки, у Европы все еще есть возможности наверстать упущенное, - сказал Каспер Элмгрин, глава отдела акций Amundi. «Но во времена рыночного стресса Европа - не рай».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба