31 мая 2021 DollarCollapse.com Рубино Джон

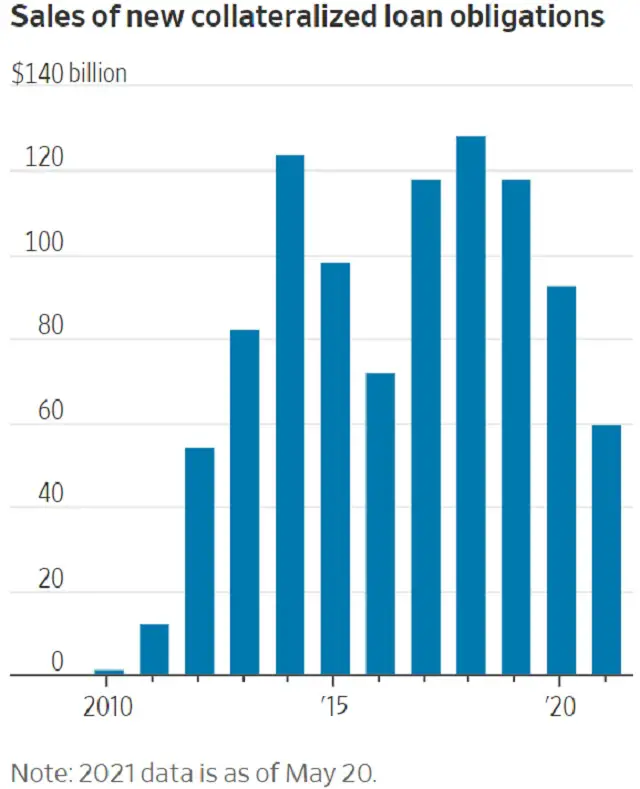

«Всеобщий пузырь» превратился из гиперболы в буквальную истину всего за пару лет, поскольку все больше и больше активов попадают на территорию «безумно дорогих/чрезвычайно безрассудных». Последним дополнением к списку являются обеспеченные кредитные обязательства (CLO), которые создаются, когда банк ссужает деньги менее кредитоспособной компании, а затем объединяет этот кредит с кучей аналогичных кредитов в облигации для продажи пенсионным фондам и фондам облигаций. На рынке есть законное место для такого рода ценных бумаг, если все осознают риски. Но в условиях финансовых пузырей ненасытная жажда банков комиссионных сочетается с отчаянной потребностью покупателей облигаций в доходности, чтобы затуманивать здравый смысл. Снижая стандарты кредитования, снижая качество облигаций, рейтинговые агентства смотрят в другую сторону, чтобы сделки продолжались, а покупатели продолжают покупать, потому что у них нет выбора. Пока что в этом году выпуск новых CLO легко может превысить рекорд 2018 года.

Частично этот всплеск, как и многое другое, связан с прошлогодней общенациональной изоляцией. Но в большинстве случаев это просто обычное неконтролируемое финансирование, подпитываемое слишком большим количеством новых денег, вбрасываемых в банковскую систему. Так как же облигации, состоящие из займов ниже инвестиционного уровня, могут иметь инвестиционный рейтинг? Через магию секьюритизации. Как недавно цитирует CitiGroup Wall Street Journal: "Поскольку кредитные авуары CLO диверсифицированы, облигации могут получить более высокие кредитные рейтинги, чем базовые займы, что делает их популярными среди учреждений, ограниченных в использовании долговых обязательств инвестиционным уровнем, таких как банки и страховщики".

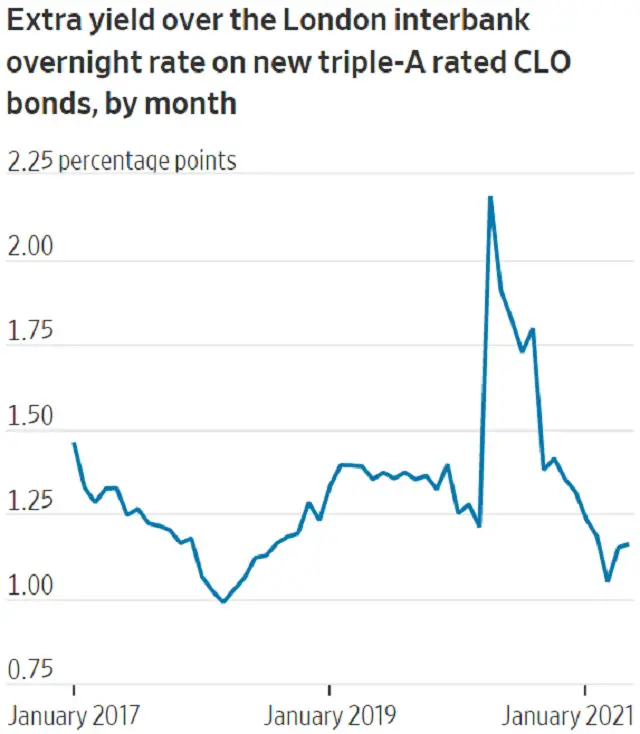

Между тем, сочетание восстанавливающейся экономики и большого количества кредиторов, готовых финансировать практически все, улучшает перспективы компаний, испытывающих финансовые трудности. Меньшинство из них не выполняет свои обязательства, что повышает уверенность людей, покупающих облигации CLO. Moody’s Investors Service теперь ожидает, что последующий 12-месячный уровень дефолтов по CLO снизится до 3,9% к концу года с 7,5% в марте. В настоящее время рейтинговые агентства рассматривают все большее число фирм на предмет повышения их CLO. Между тем, спреды к безрисковым бумагам сокращаются:

Звучит многообещающе, правда? И, увы, тоже знакомо. Вот как CDO, предыдущая версия CLO, работала незадолго до падения на дно в 2008 году:

Как только они действительно начинают работать, ценные бумаги, обеспеченные активами, такие как CDO и CLO, приобретают своего рода атмосферу вечного двигателя, в которой легкие деньги порождают еще более легкие деньги. Крайне легковерным кажется, что такая система способна вращаться вечно. К сожалению, это восприятие имеет тенденцию становиться широко распространенным, когда вот-вот сломается какой-то важный винтик в машине. Какой это будет винтик? Кандидатов предостаточно. Процентные ставки могут вырасти, акции могут упасть, правительство может понять, что его политика разжигает нестабильность, и попытается «сузиться». Могут произойти какие-то безумные геополитические вещи (НЕ смотрите внимательно на Палестину, Украину или Тайвань). Неважно, что сломается первым, главное - в конце концов это случится. Затем вечный двигатель сдвигается в обратном направлении, когда рост дефолтов приводит к снижению рейтингов облигаций CLO, вызывая массовые продажи паникующих организаций. И так далее, пока тот, у кого хватило смелости шортить на этом рынке, не обналичит грандиозную прибыль.

Частично этот всплеск, как и многое другое, связан с прошлогодней общенациональной изоляцией. Но в большинстве случаев это просто обычное неконтролируемое финансирование, подпитываемое слишком большим количеством новых денег, вбрасываемых в банковскую систему. Так как же облигации, состоящие из займов ниже инвестиционного уровня, могут иметь инвестиционный рейтинг? Через магию секьюритизации. Как недавно цитирует CitiGroup Wall Street Journal: "Поскольку кредитные авуары CLO диверсифицированы, облигации могут получить более высокие кредитные рейтинги, чем базовые займы, что делает их популярными среди учреждений, ограниченных в использовании долговых обязательств инвестиционным уровнем, таких как банки и страховщики".

Между тем, сочетание восстанавливающейся экономики и большого количества кредиторов, готовых финансировать практически все, улучшает перспективы компаний, испытывающих финансовые трудности. Меньшинство из них не выполняет свои обязательства, что повышает уверенность людей, покупающих облигации CLO. Moody’s Investors Service теперь ожидает, что последующий 12-месячный уровень дефолтов по CLO снизится до 3,9% к концу года с 7,5% в марте. В настоящее время рейтинговые агентства рассматривают все большее число фирм на предмет повышения их CLO. Между тем, спреды к безрисковым бумагам сокращаются:

Звучит многообещающе, правда? И, увы, тоже знакомо. Вот как CDO, предыдущая версия CLO, работала незадолго до падения на дно в 2008 году:

Как только они действительно начинают работать, ценные бумаги, обеспеченные активами, такие как CDO и CLO, приобретают своего рода атмосферу вечного двигателя, в которой легкие деньги порождают еще более легкие деньги. Крайне легковерным кажется, что такая система способна вращаться вечно. К сожалению, это восприятие имеет тенденцию становиться широко распространенным, когда вот-вот сломается какой-то важный винтик в машине. Какой это будет винтик? Кандидатов предостаточно. Процентные ставки могут вырасти, акции могут упасть, правительство может понять, что его политика разжигает нестабильность, и попытается «сузиться». Могут произойти какие-то безумные геополитические вещи (НЕ смотрите внимательно на Палестину, Украину или Тайвань). Неважно, что сломается первым, главное - в конце концов это случится. Затем вечный двигатель сдвигается в обратном направлении, когда рост дефолтов приводит к снижению рейтингов облигаций CLO, вызывая массовые продажи паникующих организаций. И так далее, пока тот, у кого хватило смелости шортить на этом рынке, не обналичит грандиозную прибыль.

http://dollarcollapse.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба