9 июня 2021 | Газпром Аведиков Георгий

Может Газпром оружием и не является в общем смысле этого слова, но выстрелил он весьма неплохо. Позитивная конъюнктура на рынке Европы, затяжная зима, как следствие снижение запасов в подземных газохранилищах и рост спотовых цен на газ. Все это позитивно отразилось на доходах компании.

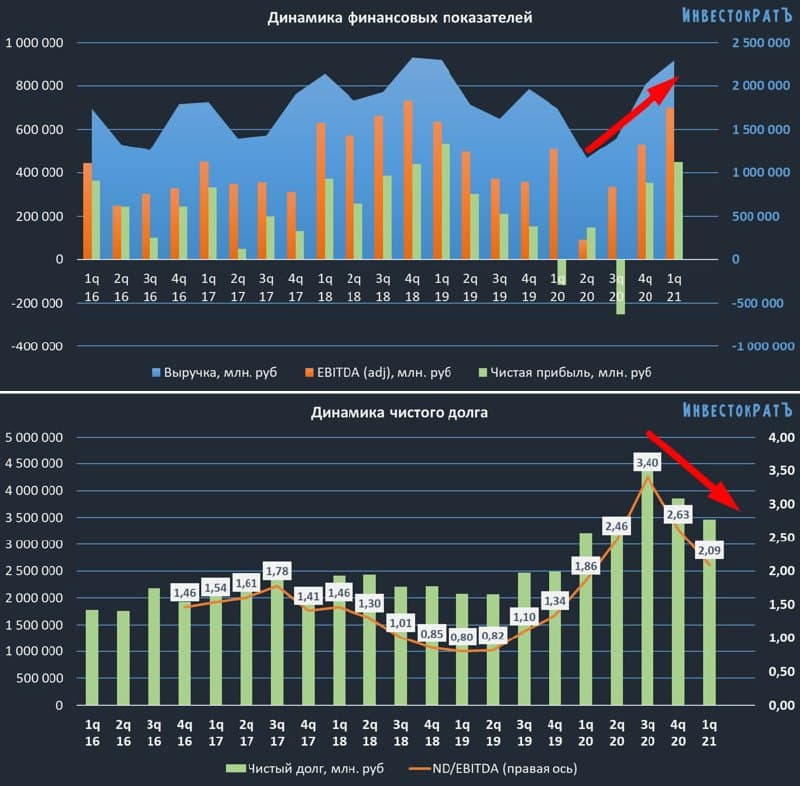

Выручка выросла на на 31% г/г до 2,29 трлн. руб.

EBITDA выросла на 38% г/г до 701 млрд.руб.

Чистая прибыль выросла до 447 млрд. руб.

FCF вырос более, чем в 24 раза до 468 млрд. руб.

Цены на газ и во 2 квартале остаются на достаточно высоких уровнях. Еще вышла позитивная новость о том, что Северный поток-2 наконец-то достроен 1я нитка уже проложена, прокладку второй нитки планируют завершить к августу.

Небольшое видео по газовой отрасли:

В данный момент Газпром является единственным в РФ экспортером трубопроводного газа, это его козырь по сравнению с другими компаниями. Экспортные цены на газ обычно значительно выше внутренних, поэтому, экспорт газа приносит более высокий доход, чем реализация на внутреннем рынке.

Исключением стал только прошлый год, когда рыночные цены в ЕС опускались ниже себестоимости Газпрома (с учетом транспортировки и пошлин). Давайте сравним цену реализации газа на экспорт и на внутреннем рынке в 1 кв. текущего года за 1 тыс. куб.м.

🇪🇺 Экспорт в ЕС — 14 550 руб.

🇷🇺 Реализация в РФ — 4 335 руб.

Для ЕС 1 квартал (да и 2й тоже) оказались достаточно сложными, импорт СПГ сократился на (25% г/г), собственная добыча газа снизилась на (10% г/г). Хорошо, когда есть рядом труба Газпрома, который и скомпенсировал выпавшие объемы, увеличив экспорт на 25% г/г.

Финансовый результат тоже не заставил себя ждать. Скорректированная чистая прибыль, которая является базой для выплаты дивидендов, составила 391 млрд. руб. В пересчете на дивиденды это составит 8,3 руб. на акцию. Второй квартал будет тоже ударным, судя по ценам на газ, которые мы видим.

По итогам года нас ждут с высокой долей вероятности рекордные дивиденды за всю историю в размере 25+ руб. Что при средней див. доходности в 7% может переоценить акции к уровням выше 350 руб.

Мультипликаторы:

P/E = 9,1

EV/EBITDA = 5,9

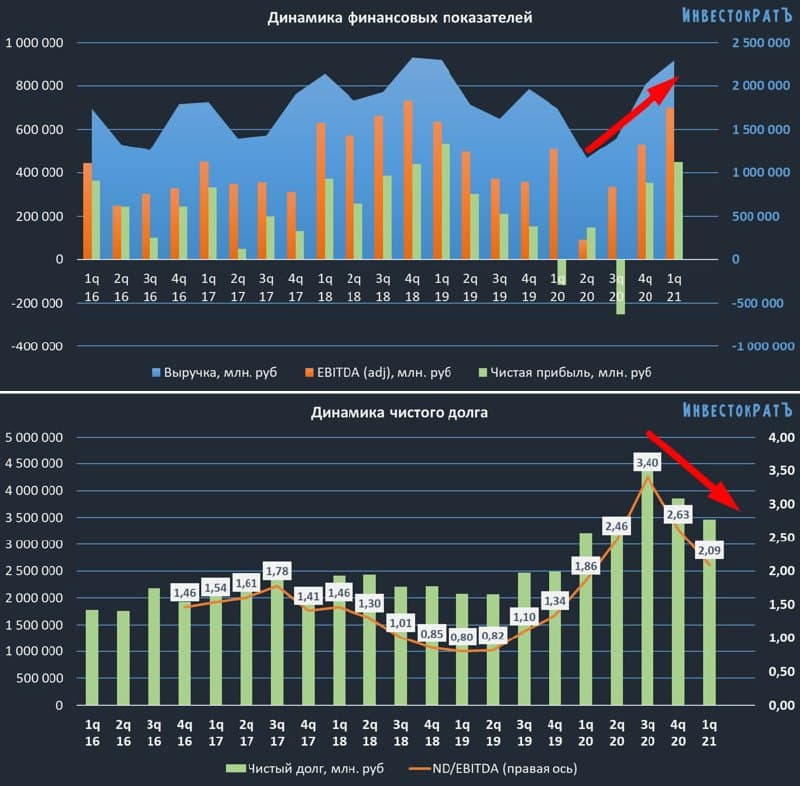

ND/EBITDA = 2,1

Мультипликаторы выше своих средних значений, здесь оказывают влияние слабые финансовые результаты прошлого года (по аналогии с Лукойлом). По итогам года ситуация исправится.

Я продолжаю удерживать акции компании, основные тучи, которые висели над компанией постепенно рассеиваются. Будем надеяться, что экспансия на азиатские рынки пройдет без особых трудностей.

Выручка выросла на на 31% г/г до 2,29 трлн. руб.

EBITDA выросла на 38% г/г до 701 млрд.руб.

Чистая прибыль выросла до 447 млрд. руб.

FCF вырос более, чем в 24 раза до 468 млрд. руб.

Цены на газ и во 2 квартале остаются на достаточно высоких уровнях. Еще вышла позитивная новость о том, что Северный поток-2 наконец-то достроен 1я нитка уже проложена, прокладку второй нитки планируют завершить к августу.

Небольшое видео по газовой отрасли:

В данный момент Газпром является единственным в РФ экспортером трубопроводного газа, это его козырь по сравнению с другими компаниями. Экспортные цены на газ обычно значительно выше внутренних, поэтому, экспорт газа приносит более высокий доход, чем реализация на внутреннем рынке.

Исключением стал только прошлый год, когда рыночные цены в ЕС опускались ниже себестоимости Газпрома (с учетом транспортировки и пошлин). Давайте сравним цену реализации газа на экспорт и на внутреннем рынке в 1 кв. текущего года за 1 тыс. куб.м.

🇪🇺 Экспорт в ЕС — 14 550 руб.

🇷🇺 Реализация в РФ — 4 335 руб.

Для ЕС 1 квартал (да и 2й тоже) оказались достаточно сложными, импорт СПГ сократился на (25% г/г), собственная добыча газа снизилась на (10% г/г). Хорошо, когда есть рядом труба Газпрома, который и скомпенсировал выпавшие объемы, увеличив экспорт на 25% г/г.

Финансовый результат тоже не заставил себя ждать. Скорректированная чистая прибыль, которая является базой для выплаты дивидендов, составила 391 млрд. руб. В пересчете на дивиденды это составит 8,3 руб. на акцию. Второй квартал будет тоже ударным, судя по ценам на газ, которые мы видим.

По итогам года нас ждут с высокой долей вероятности рекордные дивиденды за всю историю в размере 25+ руб. Что при средней див. доходности в 7% может переоценить акции к уровням выше 350 руб.

Мультипликаторы:

P/E = 9,1

EV/EBITDA = 5,9

ND/EBITDA = 2,1

Мультипликаторы выше своих средних значений, здесь оказывают влияние слабые финансовые результаты прошлого года (по аналогии с Лукойлом). По итогам года ситуация исправится.

Я продолжаю удерживать акции компании, основные тучи, которые висели над компанией постепенно рассеиваются. Будем надеяться, что экспансия на азиатские рынки пройдет без особых трудностей.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба