Total (NYSE: TOT) — французская нефтегазовая компания, которая занимается геологоразведкой, добычей, переработкой и сбытом углеводородов, а также нефтехимией и энергетикой. Компания использует нефтеперерабатывающие заводы мощностью около 2 млн баррелей в день, в первую очередь в Европе.

TOT реализует переработанную продукцию в 65 странах, производит товарные и специализированные химикаты. Также компания владеет 19% в российской газовой компании «Новатэк».

9 февраля Total опубликовала финансовую отчетность за полный 2020 год.

Финансовые показатели

Совокупная выручка компании упала на 32,3% — до 119,7 млрд долларов. Добыча нефти снизилась на 8% по сравнению с прошлым годом и составила 1341 баррелей в день из-за соблюдения ограничений в рамках сделки ОПЕК+. Средняя цена реализации нефти снизилась на 38,1%, цена газа — на 23,7%.

По итогам 2020 года основные сегменты выручки Total: нефтепереработка и нефтехимия — 45,2%, маркетинговая деятельность — 28,6%. Самые крупные регионы в 2020 году: Европа и Центральная Азия — 36,1% в 2020.

Снижение цены реализации и уменьшение объемов переработки нефти привели к падению рентабельности переработки барреля нефти с 5,48 до 0,45 $. В результате убыток по операционной прибыли составил 5,5 млрд.

Чистые финансовые расходы снизились на 18,8% — до 1,9 млрд — на фоне увеличения прочих доходов компании. Доля в прибыли зависимых предприятий сократилась на 86,7% — до 452 млн. В связи с падением цен на нефть и снижением спроса из-за COVID-19 компания зафиксировала обесценение активов в Канаде — чистый убыток превысил 7,2 млрд долларов. Свободный денежный поток Total упал на 64% из-за снижения операционного денежного потока.

В этом году компания ожидает, что добыча будет оставаться стабильной благодаря возобновлению производства в Ливии. Но, по мнению руководства, ситуация с нефтью остается неопределенной и зависит от восстановления мирового спроса. Total продолжит работу в направлении СПГ, ожидая роста продаж на 10% в 2021 году.

Одновременно с отчетностью компания представила обновленную стратегию развития на десятилетний период. В ее рамках Total планирует преобразоваться в энергетическую компанию, делающую ставку на СПГ и ВИЭ. Как ожидается, в 2021 году на долю ВИЭ придется свыше 20% инвестиций компании.

Финансовые показатели компании, млрд долларов

Основные сегменты выручки, млрд долларов

Комбинированная добыча жидкостей и газа по регионам (kboe/d)

Балансовые показатели

Активы Total снизились на 2,6% — до 266,1 млрд. В основном это связано с уменьшением текущих активов с 85,2 млрд до 79,6 млрд долларов. Капитал компании снизился на 11% — до 106 млрд — за счет снижения выплаченного профицита и нераспределенной прибыли.

Общий долг компании вырос на 23% — до 77,6 млрд. Total взяла на себя обязательства по кредитным линиям, что позволило ей воспользоваться значительными резервами ликвидности. По состоянию на 31 декабря 2020 года эти кредитные деньги составили 14,9 млрд, из которых 11,2 млрд компания не использовала. 55% выплат по долгосрочной финансовой задолженности компании приходятся на период после 2026 года. Чистый долг вырос на 19,3% — до 37,13 млрд — за счет роста общего долга. Соотношение чистого долга и капитала выросло с 20,7 до 25,9%.

Показатели компании, млрд долларов

Сравнение с конкурентами

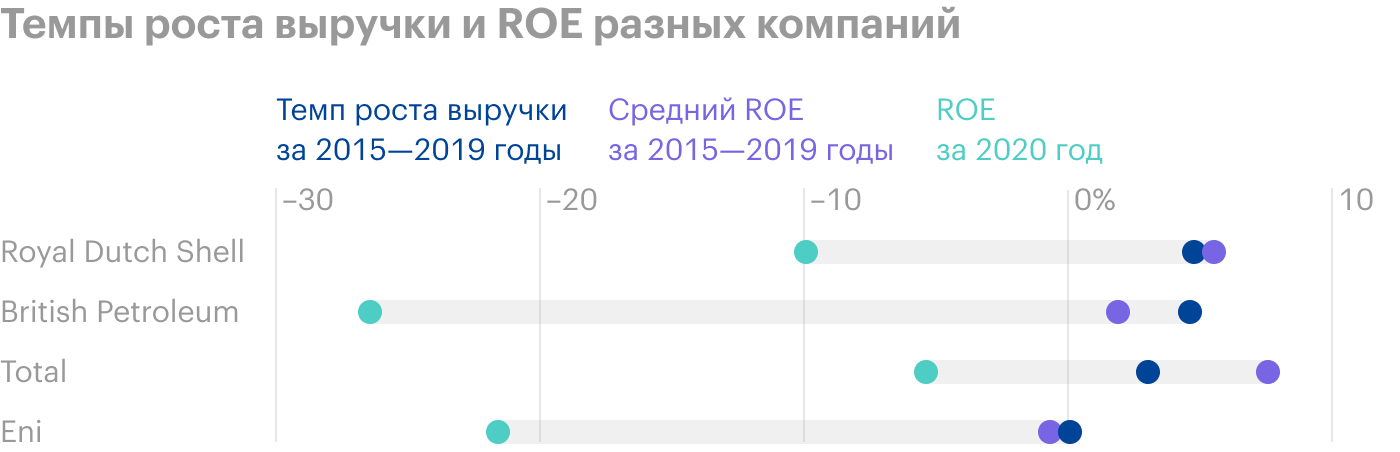

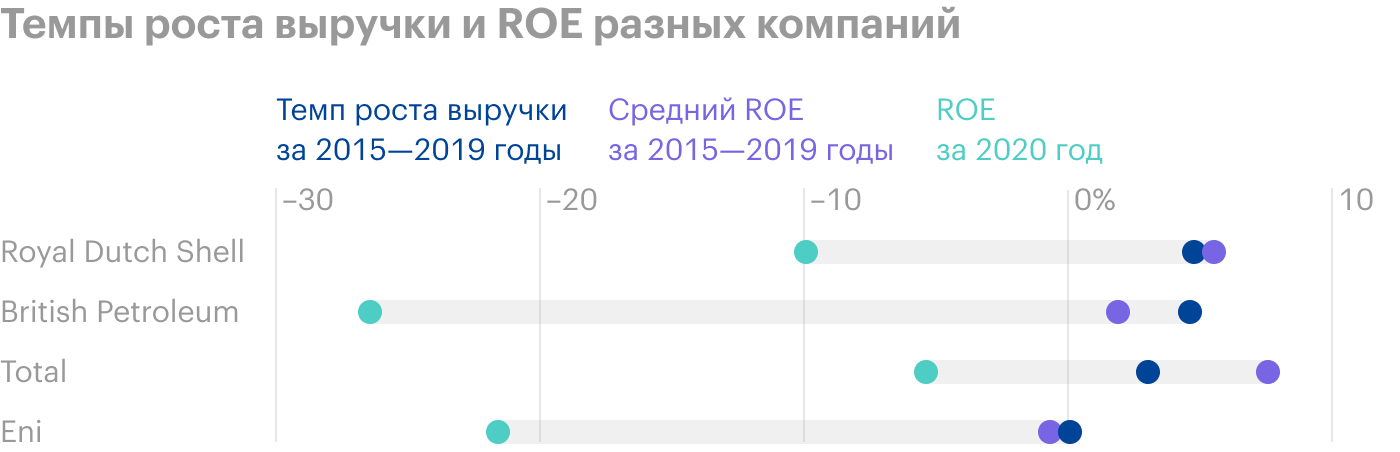

Рассмотрим крупнейшие европейские нефтегазовые компании: Royal Dutch Shell, British Petroleum, Eni. Для оценки эффективности компаний мы выбрали три показателя: темп роста выручки за последние 5 лет, показатель ROE, средний ROE за 5 лет.

Исследуемые нефтегазовые компании не растут, темпы роста выручки у всех компаний невысокие. Total с минимальным ущербом перенесла кризисный 2020 год. Исходя из средних значений ROE, можно ожидать, что в случае благоприятной конъюнктуры рынка Total будет эффективнее конкурентов.

Темп роста выручки рассчитан по следующей формуле: CAGR = ((Vn / V0) ^ (1 / N)) − 1

Выручка компаний, млрд долларов

Дивиденды

Компания выплачивает дивиденды исходя из операционного денежного потока по ежеквартальному решению совета директоров. По результатам первого полугодия 2020 года в компании подтвердили возможность выплаты дивидендов при условии сохранения цены на нефть выше 40 $ за баррель.

За 2020 год компания выплачивала 0,66 долларов на акцию в квартал. Стоит также отметить, что текущие дивиденды компания выплатила за счет увеличения своей долговой нагрузки. Коэффициент дивидендных выплат в последние годы приближается к 100%, что в долгосрочной перспективе может неблагоприятно сказаться на стабильности этих выплат. Среднегодовая общая доходность акций за последние 5 лет составляет 6,81%.

Анализ дивидендных выплат компании

Факторная модель цены акций компании

Для определения факторов, влияющих на цену акций компании, построим корреляционную матрицу. За прошедший пятилетний период наибольшая зависимость средней цены акции наблюдается от средней цены на нефть, средней цены на газ, выручки компании, ставки ФРС.

Одно из условий построения модели регрессии — независимость действия факторов, а коллинеарность и мультиколлинеарность нарушают это условие.

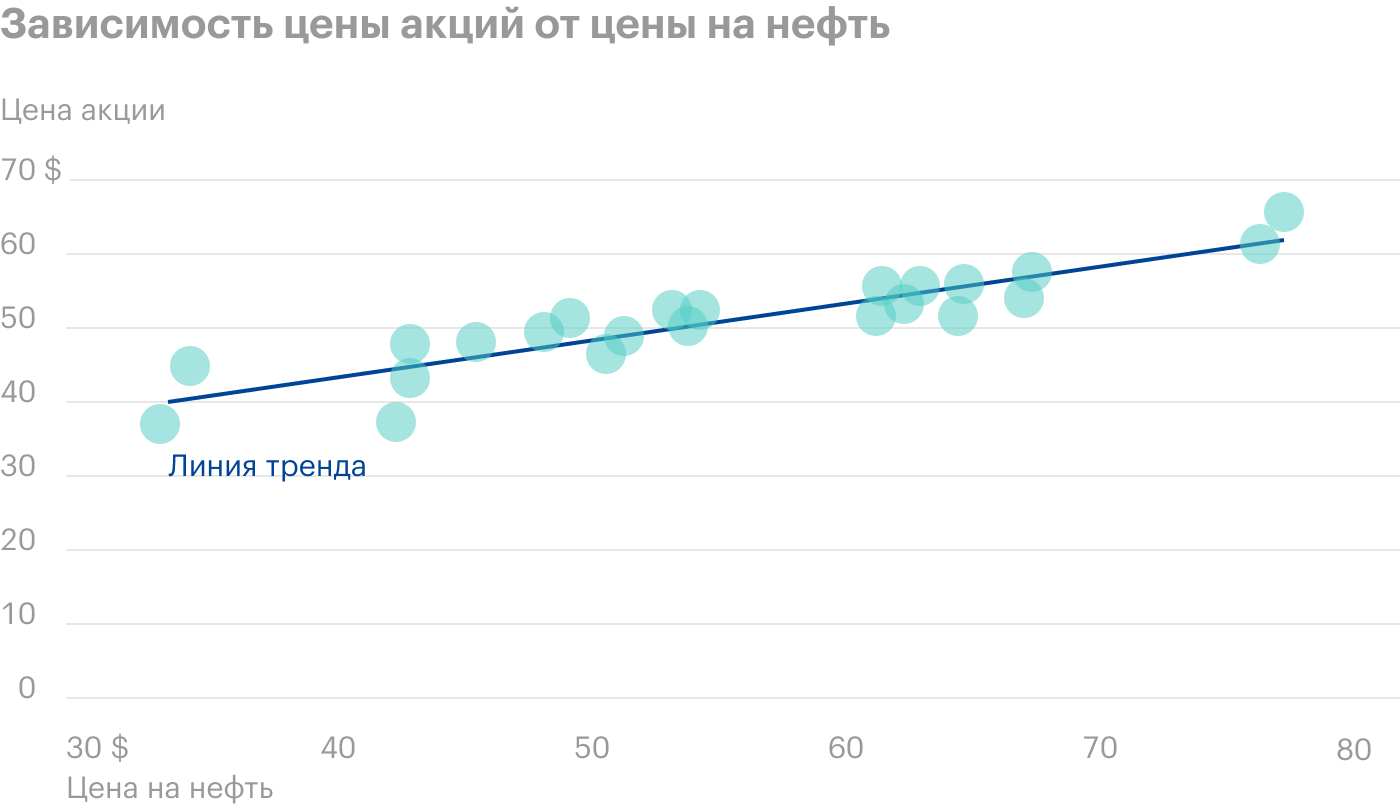

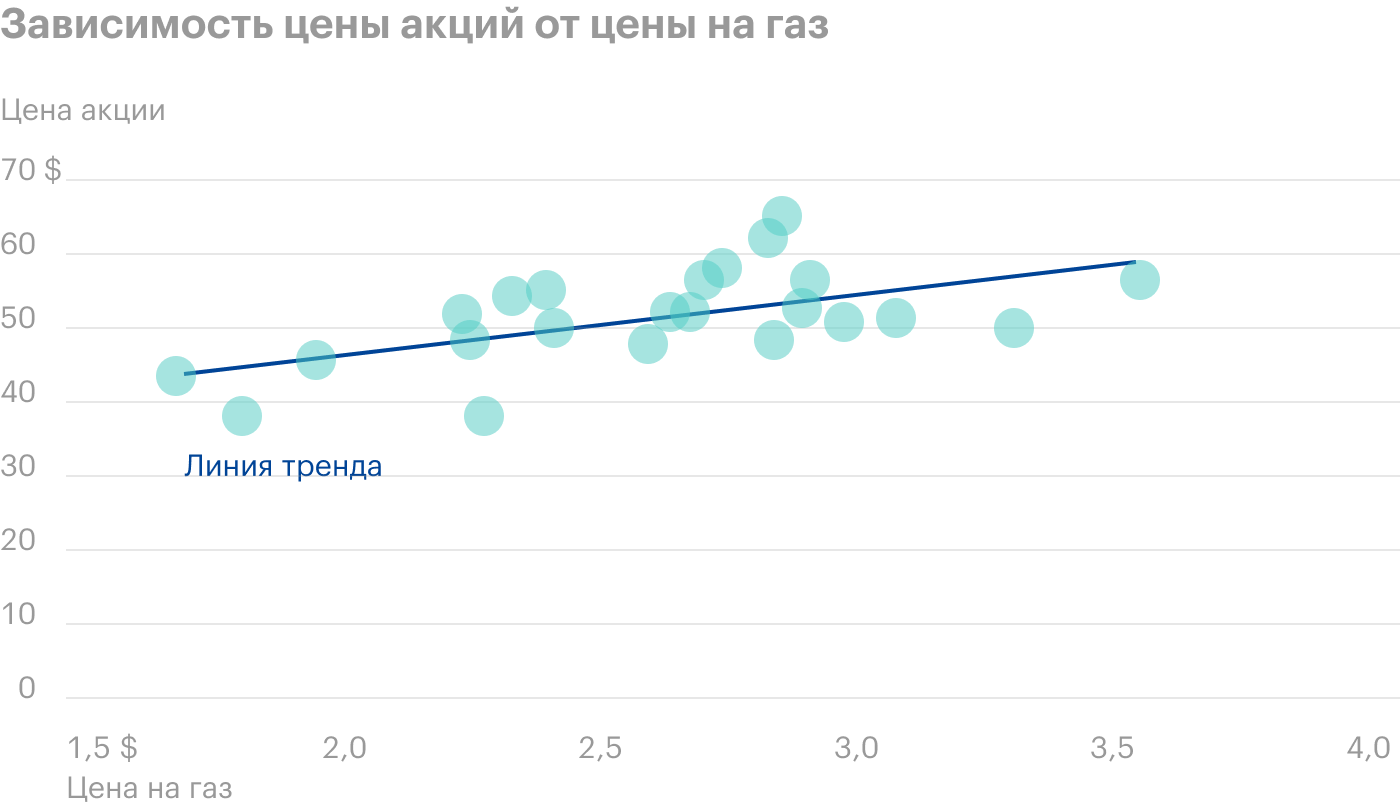

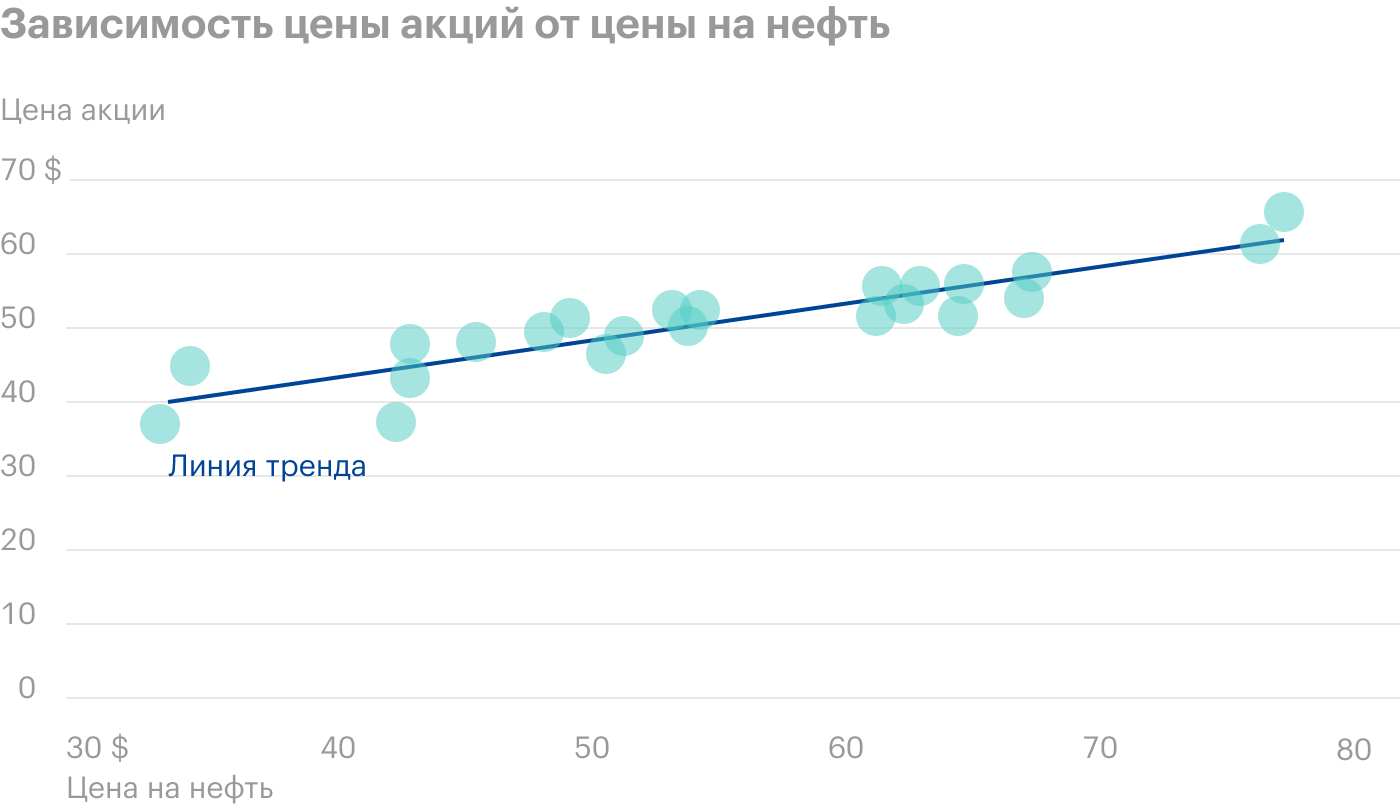

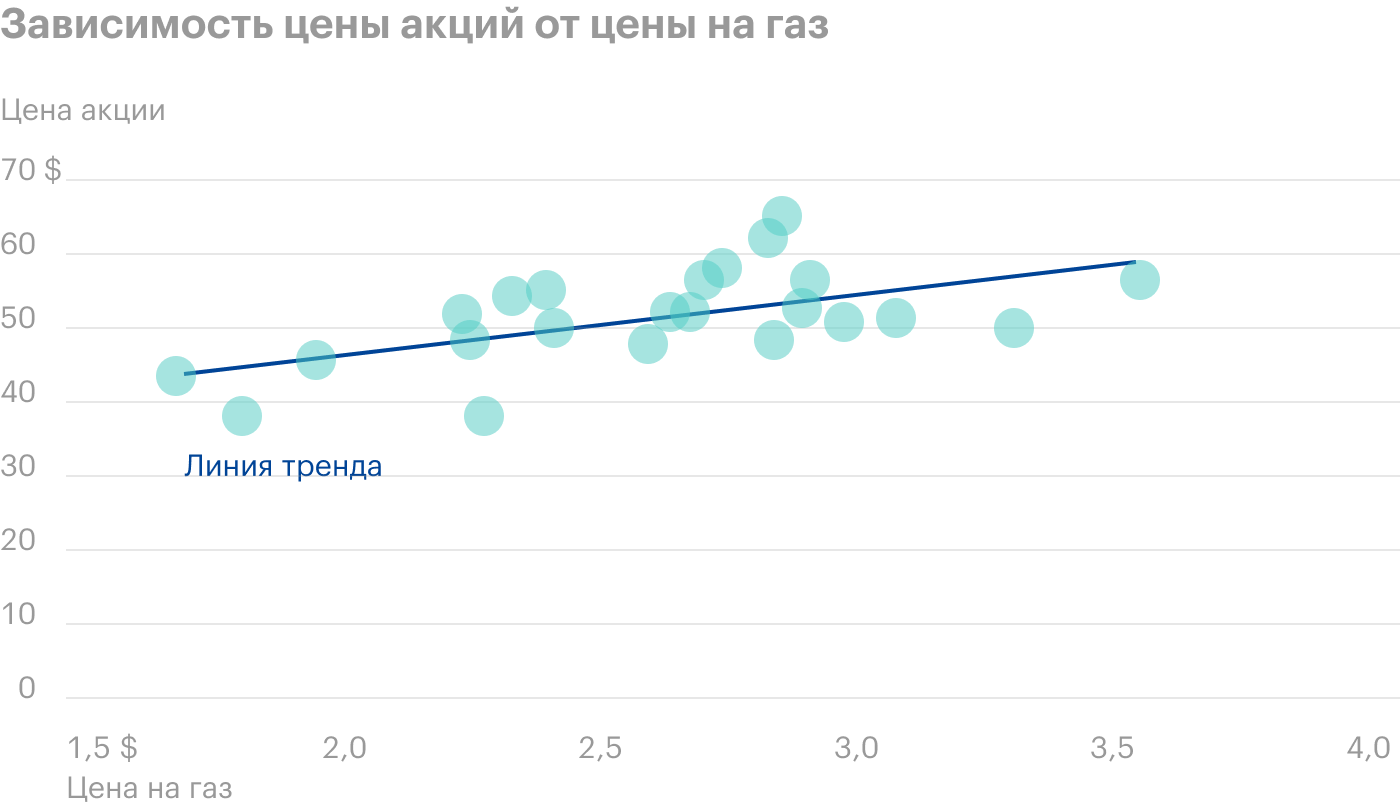

Цена на нефть — самая значимая переменная, она объясняет 91% изменения цены акций. Ставка ФРС коллинеарна с ценой на нефть, и так как цена на нефть теснее связана с ценой акции, в модель она не вошла. Выручку также нельзя включить в модель из-за мультиколлинеарности, корреляции независимых переменных, которая затрудняет оценку и анализ общего результата. Между ценой нефти и газа существует корреляция, но она слабее, чем их влияние на цену акций, и потому эти переменные входят в модель.

Корреляционная матрица

Проанализируем форму зависимости цены акций от цены на нефть и газ. Как видим, зависимости линейны, поэтому можем специфицировать модель в форме множественной линейной регрессии:

y = β0 + β1 × Х1 + β4 × Х4 + u

В результате расчетов полученная модель имеет вид:

y = 19,229 + 0,448 × Х1 + 2,428 × X4

Где y — цена акции, х1 — цена на нефть, x4 — цена на газ.

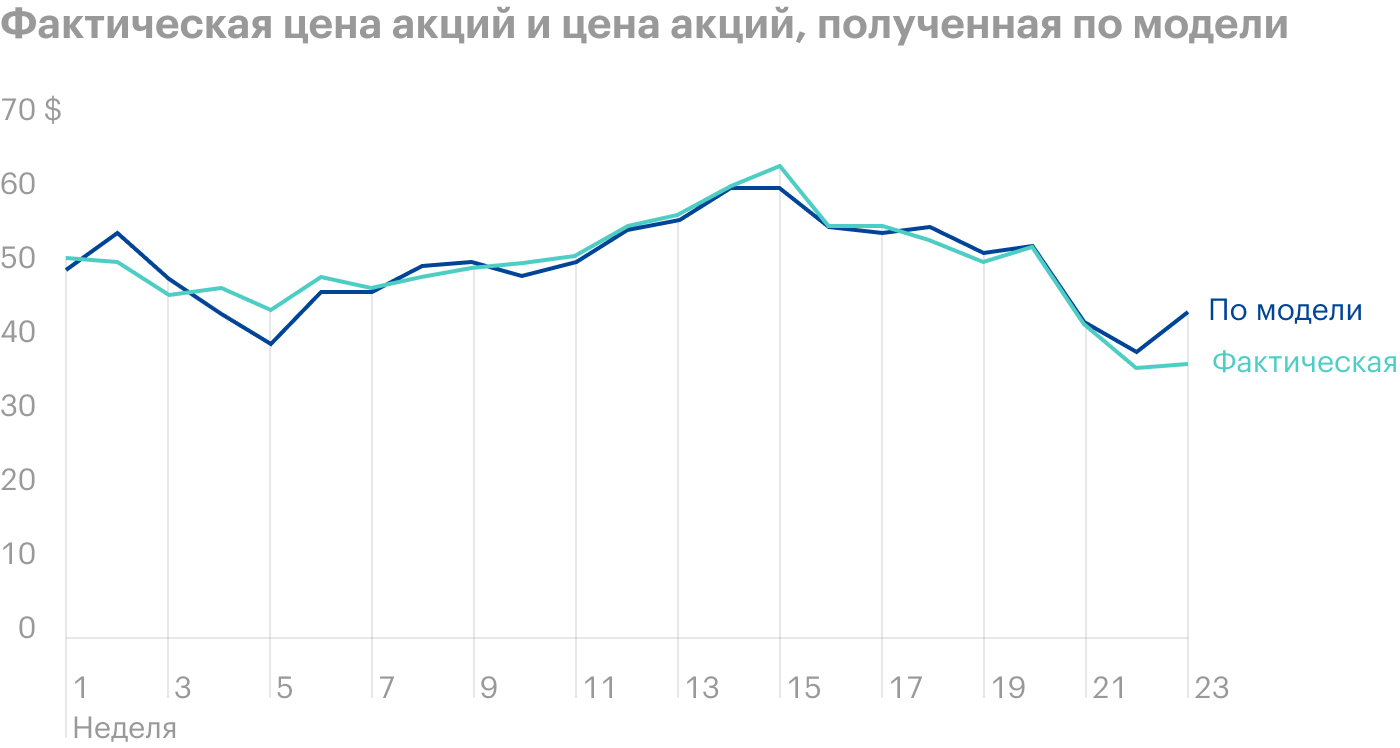

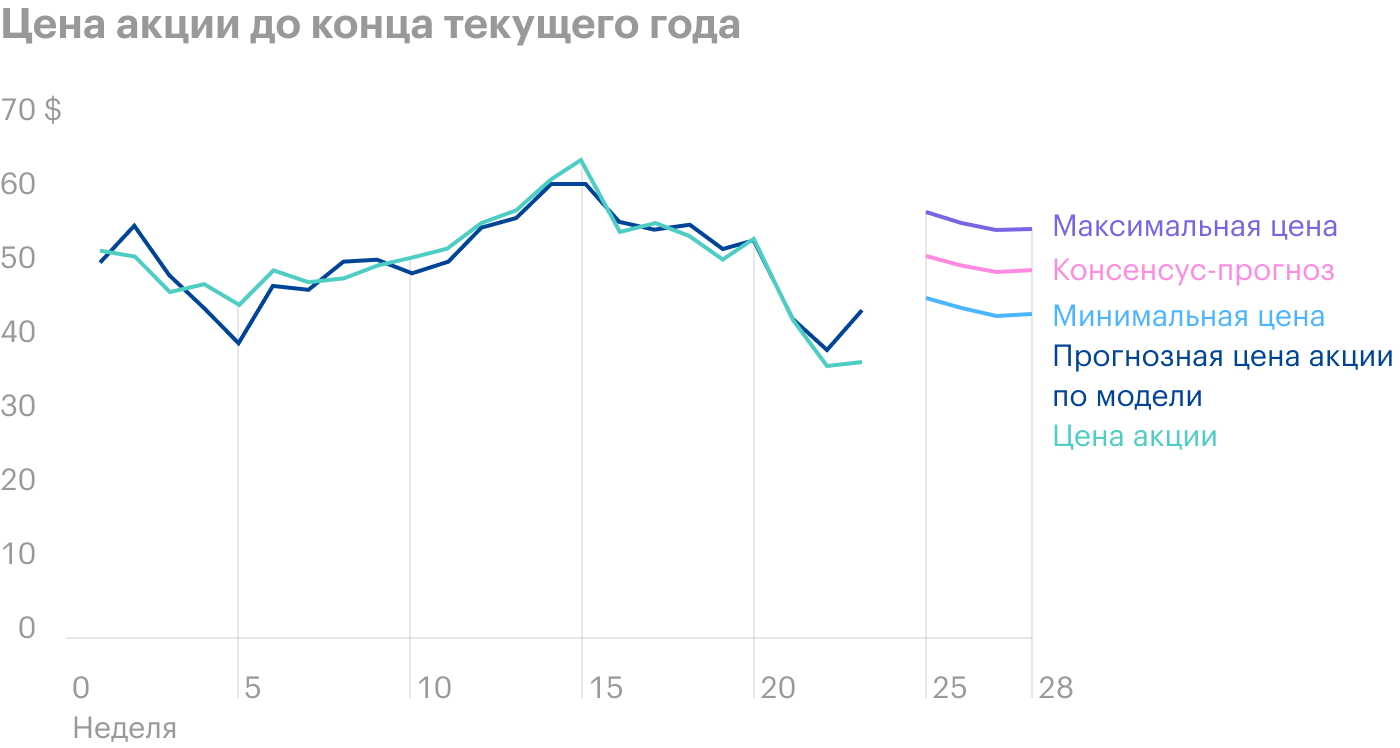

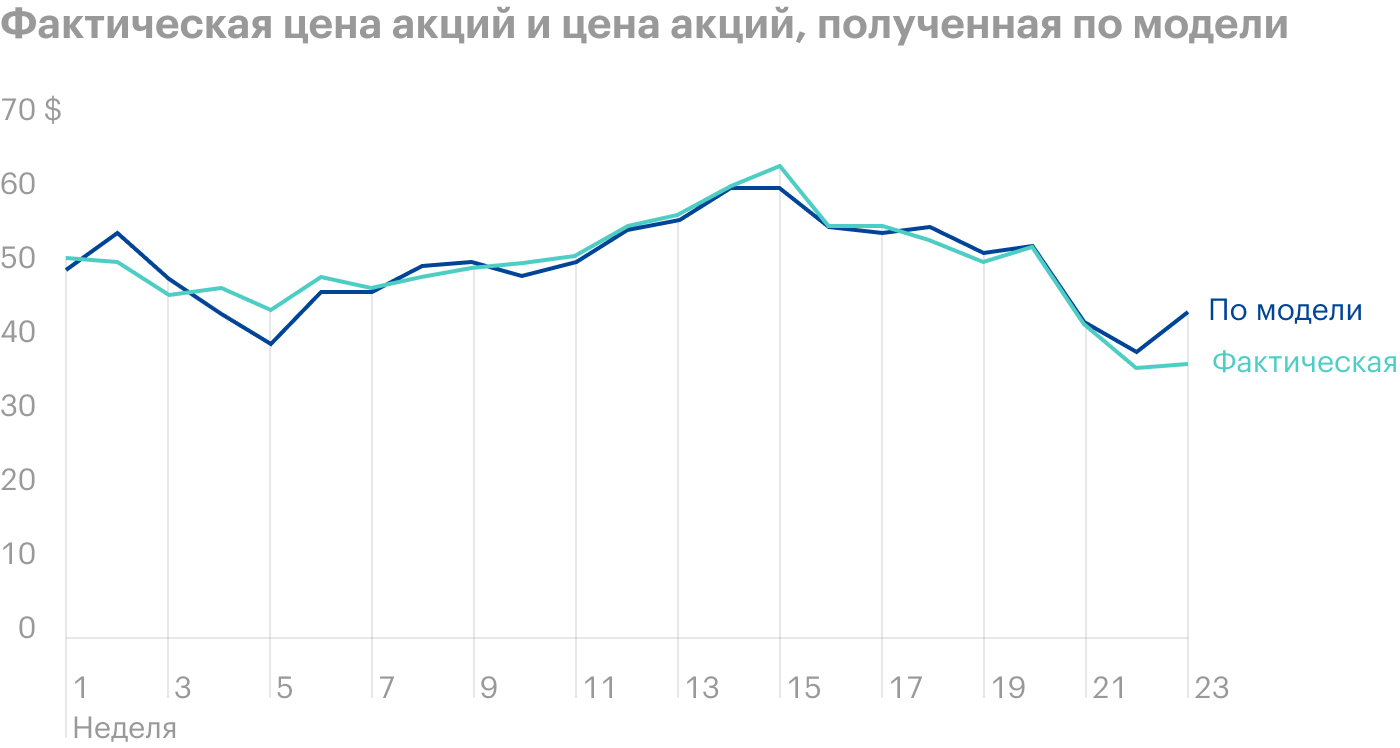

Коэффициент детерминации для этой модели равен 0,855, что означает, что вариация цены на 85,5% объясняется вариацией цен на нефть и газ, а на 14,5% — другими факторами, которые не учтены в модели. Модель множественной регрессии адекватная, потому что значимость F-критерия Фишера меньше 0,05 и модель значима на уровне 95%. Для наглядности построенной модели спрогнозируем цену акций с помощью уравнения регрессии и сравним с фактическими ценами на акцию.

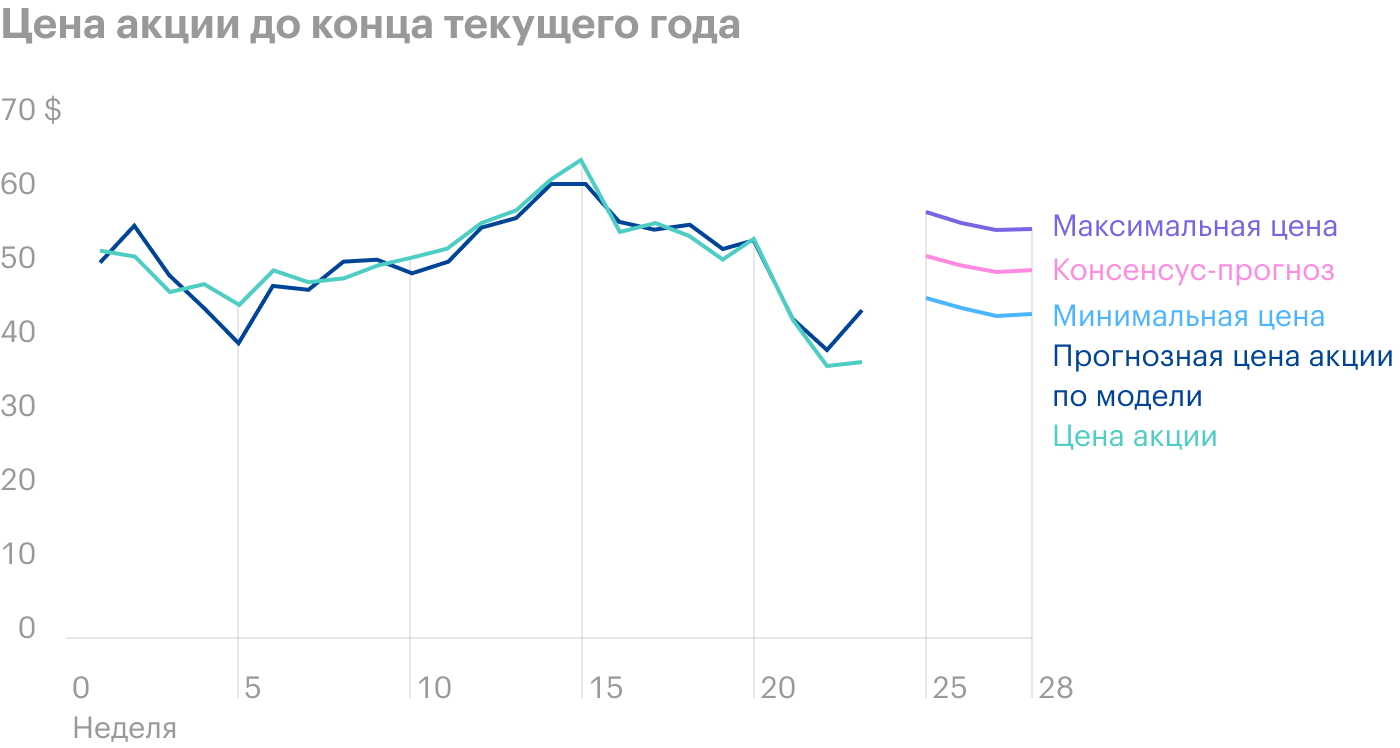

Для прогнозирования цены акции до конца года требуются прогнозные данные по цене на нефть и газ. В качестве прогнозных данных мы использовали данные, публикуемые Управлением энергетической информации США (EIA).

В результате мы заключили, что цена акции до конца текущего года будет находиться в диапазоне 49—51 $, что не предполагает большого апсайда по сравнению с текущей ценой.

Что в итоге

Финансовые результаты Total за 2020 год ожидаемо оказались слабыми на фоне падения цен на нефть и переоценки активов компании. Тем не менее компания остается эффективной и с невысоким уровнем долга. Построенная факторная модель цены акций Total определила высокую зависимость от цен на нефть и газ и позволила спрогнозировать диапазон цены акций до конца текущего года.

Полученные прогнозные цены позволяют рассматривать акции Total для покупки на текущих уровнях для долгосрочных инвестиций с целью получения дивидендов. В то же время сохраняющаяся неопределенность на рынке нефти и довольно высокий коэффициент выплаты дивидендов потребуют взвешенного подхода к определению доли данных акций в портфелях инвесторов.

TOT реализует переработанную продукцию в 65 странах, производит товарные и специализированные химикаты. Также компания владеет 19% в российской газовой компании «Новатэк».

9 февраля Total опубликовала финансовую отчетность за полный 2020 год.

Финансовые показатели

Совокупная выручка компании упала на 32,3% — до 119,7 млрд долларов. Добыча нефти снизилась на 8% по сравнению с прошлым годом и составила 1341 баррелей в день из-за соблюдения ограничений в рамках сделки ОПЕК+. Средняя цена реализации нефти снизилась на 38,1%, цена газа — на 23,7%.

По итогам 2020 года основные сегменты выручки Total: нефтепереработка и нефтехимия — 45,2%, маркетинговая деятельность — 28,6%. Самые крупные регионы в 2020 году: Европа и Центральная Азия — 36,1% в 2020.

Снижение цены реализации и уменьшение объемов переработки нефти привели к падению рентабельности переработки барреля нефти с 5,48 до 0,45 $. В результате убыток по операционной прибыли составил 5,5 млрд.

Чистые финансовые расходы снизились на 18,8% — до 1,9 млрд — на фоне увеличения прочих доходов компании. Доля в прибыли зависимых предприятий сократилась на 86,7% — до 452 млн. В связи с падением цен на нефть и снижением спроса из-за COVID-19 компания зафиксировала обесценение активов в Канаде — чистый убыток превысил 7,2 млрд долларов. Свободный денежный поток Total упал на 64% из-за снижения операционного денежного потока.

В этом году компания ожидает, что добыча будет оставаться стабильной благодаря возобновлению производства в Ливии. Но, по мнению руководства, ситуация с нефтью остается неопределенной и зависит от восстановления мирового спроса. Total продолжит работу в направлении СПГ, ожидая роста продаж на 10% в 2021 году.

Одновременно с отчетностью компания представила обновленную стратегию развития на десятилетний период. В ее рамках Total планирует преобразоваться в энергетическую компанию, делающую ставку на СПГ и ВИЭ. Как ожидается, в 2021 году на долю ВИЭ придется свыше 20% инвестиций компании.

Финансовые показатели компании, млрд долларов

Основные сегменты выручки, млрд долларов

Комбинированная добыча жидкостей и газа по регионам (kboe/d)

Балансовые показатели

Активы Total снизились на 2,6% — до 266,1 млрд. В основном это связано с уменьшением текущих активов с 85,2 млрд до 79,6 млрд долларов. Капитал компании снизился на 11% — до 106 млрд — за счет снижения выплаченного профицита и нераспределенной прибыли.

Общий долг компании вырос на 23% — до 77,6 млрд. Total взяла на себя обязательства по кредитным линиям, что позволило ей воспользоваться значительными резервами ликвидности. По состоянию на 31 декабря 2020 года эти кредитные деньги составили 14,9 млрд, из которых 11,2 млрд компания не использовала. 55% выплат по долгосрочной финансовой задолженности компании приходятся на период после 2026 года. Чистый долг вырос на 19,3% — до 37,13 млрд — за счет роста общего долга. Соотношение чистого долга и капитала выросло с 20,7 до 25,9%.

Показатели компании, млрд долларов

Сравнение с конкурентами

Рассмотрим крупнейшие европейские нефтегазовые компании: Royal Dutch Shell, British Petroleum, Eni. Для оценки эффективности компаний мы выбрали три показателя: темп роста выручки за последние 5 лет, показатель ROE, средний ROE за 5 лет.

Исследуемые нефтегазовые компании не растут, темпы роста выручки у всех компаний невысокие. Total с минимальным ущербом перенесла кризисный 2020 год. Исходя из средних значений ROE, можно ожидать, что в случае благоприятной конъюнктуры рынка Total будет эффективнее конкурентов.

Темп роста выручки рассчитан по следующей формуле: CAGR = ((Vn / V0) ^ (1 / N)) − 1

Выручка компаний, млрд долларов

Дивиденды

Компания выплачивает дивиденды исходя из операционного денежного потока по ежеквартальному решению совета директоров. По результатам первого полугодия 2020 года в компании подтвердили возможность выплаты дивидендов при условии сохранения цены на нефть выше 40 $ за баррель.

За 2020 год компания выплачивала 0,66 долларов на акцию в квартал. Стоит также отметить, что текущие дивиденды компания выплатила за счет увеличения своей долговой нагрузки. Коэффициент дивидендных выплат в последние годы приближается к 100%, что в долгосрочной перспективе может неблагоприятно сказаться на стабильности этих выплат. Среднегодовая общая доходность акций за последние 5 лет составляет 6,81%.

Анализ дивидендных выплат компании

Факторная модель цены акций компании

Для определения факторов, влияющих на цену акций компании, построим корреляционную матрицу. За прошедший пятилетний период наибольшая зависимость средней цены акции наблюдается от средней цены на нефть, средней цены на газ, выручки компании, ставки ФРС.

Одно из условий построения модели регрессии — независимость действия факторов, а коллинеарность и мультиколлинеарность нарушают это условие.

Цена на нефть — самая значимая переменная, она объясняет 91% изменения цены акций. Ставка ФРС коллинеарна с ценой на нефть, и так как цена на нефть теснее связана с ценой акции, в модель она не вошла. Выручку также нельзя включить в модель из-за мультиколлинеарности, корреляции независимых переменных, которая затрудняет оценку и анализ общего результата. Между ценой нефти и газа существует корреляция, но она слабее, чем их влияние на цену акций, и потому эти переменные входят в модель.

Корреляционная матрица

Проанализируем форму зависимости цены акций от цены на нефть и газ. Как видим, зависимости линейны, поэтому можем специфицировать модель в форме множественной линейной регрессии:

y = β0 + β1 × Х1 + β4 × Х4 + u

В результате расчетов полученная модель имеет вид:

y = 19,229 + 0,448 × Х1 + 2,428 × X4

Где y — цена акции, х1 — цена на нефть, x4 — цена на газ.

Коэффициент детерминации для этой модели равен 0,855, что означает, что вариация цены на 85,5% объясняется вариацией цен на нефть и газ, а на 14,5% — другими факторами, которые не учтены в модели. Модель множественной регрессии адекватная, потому что значимость F-критерия Фишера меньше 0,05 и модель значима на уровне 95%. Для наглядности построенной модели спрогнозируем цену акций с помощью уравнения регрессии и сравним с фактическими ценами на акцию.

Для прогнозирования цены акции до конца года требуются прогнозные данные по цене на нефть и газ. В качестве прогнозных данных мы использовали данные, публикуемые Управлением энергетической информации США (EIA).

В результате мы заключили, что цена акции до конца текущего года будет находиться в диапазоне 49—51 $, что не предполагает большого апсайда по сравнению с текущей ценой.

Что в итоге

Финансовые результаты Total за 2020 год ожидаемо оказались слабыми на фоне падения цен на нефть и переоценки активов компании. Тем не менее компания остается эффективной и с невысоким уровнем долга. Построенная факторная модель цены акций Total определила высокую зависимость от цен на нефть и газ и позволила спрогнозировать диапазон цены акций до конца текущего года.

Полученные прогнозные цены позволяют рассматривать акции Total для покупки на текущих уровнях для долгосрочных инвестиций с целью получения дивидендов. В то же время сохраняющаяся неопределенность на рынке нефти и довольно высокий коэффициент выплаты дивидендов потребуют взвешенного подхода к определению доли данных акций в портфелях инвесторов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба