Дивидендные аристократы — особая категория эмитентов. Эти компании будоражат умы инвесторов своими длительными историями растущих дивидендов. Минимум 25 лет роста с постоянно повышающимися выплатами — это много о чём говорит. У таких компаний серьёзное конкурентное преимущество, и приобретение их акций может стать надёжными инвестициями.

Подобные тезисы типичны для статей, посвящённых дивидендным аристократам. Однако растущие дивиденды вовсе не означают такие же темпы роста самого бизнеса. Многие компании идут на уловки, чтобы создать хорошее впечатление. О некоторых трюках по увеличению капитализации и размера дивиденда на акцию вы можете прочитать в статье «Дивидендные аристократы — дивиденды любой ценой». Если детально изучить финансовые отчёты «аристократии», то можно увидеть, что зачастую растущие дивиденды — это единственный плюс таких компаний для инвестора.

Проблемы с развитием бизнеса — довольно распространённое явление среди аристократов: выручка растёт медленно, а иногда и вовсе стоит на месте; маржинальность бизнеса зачастую оставляет желать лучшего; котировки акций держатся только благодаря бай-бэкам (типичная ситуация, когда почти вся нераспределённая прибыль «съедена» казначейскими акциями). Много ли получится заработать на фонде, значительную часть которого составляют акции стагнирующих, пусть и именитых, компаний?

Крах дивидендного аристократа

Можно парировать: «Зато я буду получать растущие дивиденды!». Да, это так. Однако дивидендная доходность редко превышает 3%. Поможет ли это заработать, если акции упадут в цене на 30%? Сколько времени понадобится, чтобы просто вернуть свои деньги?

Но и здесь могут найтись возражения: «Как акция упадёт в цене, если дивиденды постоянно растут? Даже если и упадёт, то быстро восстановится». Отчасти это так, но если компания стагнирует и повышает дивиденды, увеличивая свои долги, то рано или поздно ей придётся пойти на снижение размера выплат.

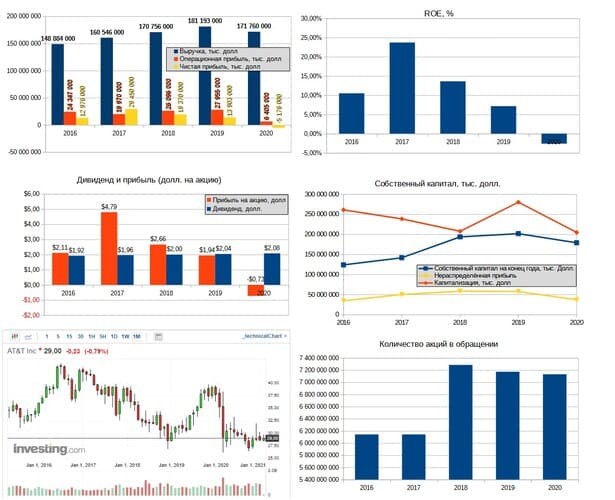

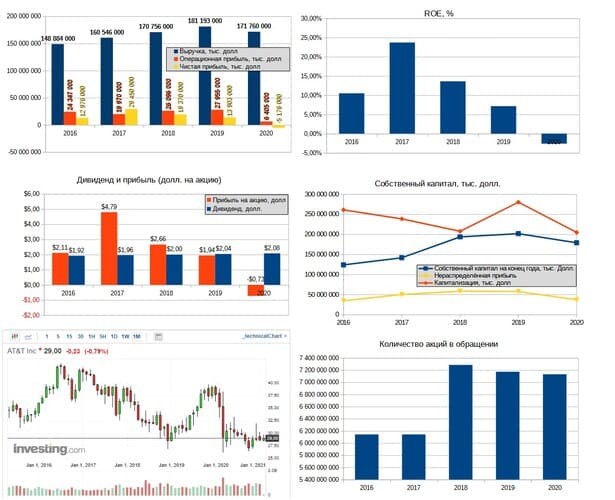

Один из самых свежих примеров — AT&T, крупнейшая телекоммуникационная компания в мире, поставщик телефонной связи в США. Компания давно испытывала проблемы: выручка росла хорошими темпами, но это не привело к заметному росту операционной и чистой прибыли, рентабельность при этом снизилась. Однако дивиденды постоянно увеличивались. Это реализовалось за счёт заёмных денег. Коронакризис снизил финансовые показатели компании, и на фоне высокой закредитованности и убытков у инвесторов возникли опасения, что AT&T пойдёт на снижение дивидендов и ей придётся распрощаться с титулом аристократа.

Рис. 1. Сводка финансовых показателей AT&T за 2016–2020 гг. Источник: диаграммы — данные EDGAR, график акций — investing.com

В мае 2021 г. стало известно, что AT&T снизит дивиденды в два раза. После этой новости акции упали на 6% с гэпом.

Рис. 2. Майское падение акций AT&T. Источник: investing.com

Обратите внимание на июнь и декабрь 2016 г., а также весь период по настоящее время. Всё это время дивиденды росли.

Рис. 3. График акций AT&T за 2016–2020 гг. Источник: investing.com

Стоит ли ориентироваться только на размер дивидендов?

Пример AT&T показывает, что покупка акций компаний, постоянно увеличивающих размер дивиденда на акцию, — не всегда отличная идея. Если ориентироваться только на дивидендную историю и игнорировать текущее состояние бизнеса, то это может сыграть с вами злую шутку. Так можно оказаться одним из тех «счастливчиков», которые купят акции аристократов по максимальной цене, а после этого будут смотреть, как котировки снижаются, и утешать себя увеличивающимися дивидендами. Но выплаты вряд ли перекроют постоянное снижение цены акции. Если бизнес стагнирует или деградирует, то рост дивидендов не поможет. Отрицательная переоценка «съест» все дивидендные прибыли, и итог инвестирования будет весьма печальным.

Однако всё не так плохо. Среди дивидендных аристократов встречаются действительно интересные компании, бизнес которых чувствует себя уверенно. Но об этом мы поговорим в одной из следующих статей.

Подобные тезисы типичны для статей, посвящённых дивидендным аристократам. Однако растущие дивиденды вовсе не означают такие же темпы роста самого бизнеса. Многие компании идут на уловки, чтобы создать хорошее впечатление. О некоторых трюках по увеличению капитализации и размера дивиденда на акцию вы можете прочитать в статье «Дивидендные аристократы — дивиденды любой ценой». Если детально изучить финансовые отчёты «аристократии», то можно увидеть, что зачастую растущие дивиденды — это единственный плюс таких компаний для инвестора.

Проблемы с развитием бизнеса — довольно распространённое явление среди аристократов: выручка растёт медленно, а иногда и вовсе стоит на месте; маржинальность бизнеса зачастую оставляет желать лучшего; котировки акций держатся только благодаря бай-бэкам (типичная ситуация, когда почти вся нераспределённая прибыль «съедена» казначейскими акциями). Много ли получится заработать на фонде, значительную часть которого составляют акции стагнирующих, пусть и именитых, компаний?

Крах дивидендного аристократа

Можно парировать: «Зато я буду получать растущие дивиденды!». Да, это так. Однако дивидендная доходность редко превышает 3%. Поможет ли это заработать, если акции упадут в цене на 30%? Сколько времени понадобится, чтобы просто вернуть свои деньги?

Но и здесь могут найтись возражения: «Как акция упадёт в цене, если дивиденды постоянно растут? Даже если и упадёт, то быстро восстановится». Отчасти это так, но если компания стагнирует и повышает дивиденды, увеличивая свои долги, то рано или поздно ей придётся пойти на снижение размера выплат.

Один из самых свежих примеров — AT&T, крупнейшая телекоммуникационная компания в мире, поставщик телефонной связи в США. Компания давно испытывала проблемы: выручка росла хорошими темпами, но это не привело к заметному росту операционной и чистой прибыли, рентабельность при этом снизилась. Однако дивиденды постоянно увеличивались. Это реализовалось за счёт заёмных денег. Коронакризис снизил финансовые показатели компании, и на фоне высокой закредитованности и убытков у инвесторов возникли опасения, что AT&T пойдёт на снижение дивидендов и ей придётся распрощаться с титулом аристократа.

Рис. 1. Сводка финансовых показателей AT&T за 2016–2020 гг. Источник: диаграммы — данные EDGAR, график акций — investing.com

В мае 2021 г. стало известно, что AT&T снизит дивиденды в два раза. После этой новости акции упали на 6% с гэпом.

Рис. 2. Майское падение акций AT&T. Источник: investing.com

Обратите внимание на июнь и декабрь 2016 г., а также весь период по настоящее время. Всё это время дивиденды росли.

Рис. 3. График акций AT&T за 2016–2020 гг. Источник: investing.com

Стоит ли ориентироваться только на размер дивидендов?

Пример AT&T показывает, что покупка акций компаний, постоянно увеличивающих размер дивиденда на акцию, — не всегда отличная идея. Если ориентироваться только на дивидендную историю и игнорировать текущее состояние бизнеса, то это может сыграть с вами злую шутку. Так можно оказаться одним из тех «счастливчиков», которые купят акции аристократов по максимальной цене, а после этого будут смотреть, как котировки снижаются, и утешать себя увеличивающимися дивидендами. Но выплаты вряд ли перекроют постоянное снижение цены акции. Если бизнес стагнирует или деградирует, то рост дивидендов не поможет. Отрицательная переоценка «съест» все дивидендные прибыли, и итог инвестирования будет весьма печальным.

Однако всё не так плохо. Среди дивидендных аристократов встречаются действительно интересные компании, бизнес которых чувствует себя уверенно. Но об этом мы поговорим в одной из следующих статей.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба