11 июня 2021 goldenfront.ru | Нефть

«Мы наблюдаем переход от клеймения к криминализации инвестиций в увеличение нефтедобычи». – Боб Макнэлли (Bob McNally), бывший чиновник Белого дома, «На этот раз всё иначе» (This Time Is Different), Bloomberg, 30 мая 2021 г.

«С сегодняшнего дня приостановить все инвестиции в добычу нового ископаемого топлива и не принимать больше окончательных инвестиционных решений по новым угольным электростанциям без сокращения выбросов углекислого газа». – Дорожная карта Международного энергетического агентства по нулевым чистым выбросам к 2050 г.

Считаете ли вы, что глобальное потепление – мистификация и ни одна технология не сделала больше, чтобы вывести миллиарды людей из крайней нищеты, чем применение ископаемого топлива, или же вы полагаете, что сжигание ископаемого топлива необратимо разрушает планету и срочные действия по прекращению его использования должны быть главным приоритетом человечества, или даже и то и другое – эта статья для вас.

Могу заверить все стороны вот в чем: если не произойдет никаких существенных изменений – причем скоро, – цена на нефть поднимется намного выше. Возможна ли нефть по $300? Может, и нет, но это отличный кликбейт. Нефть по $300 невозможна? Отнюдь.

Предлагаю вашему вниманию немного истории.

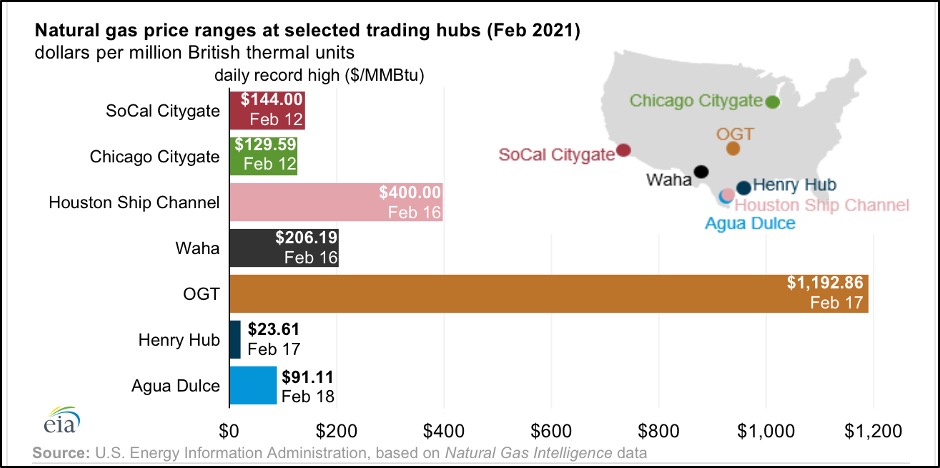

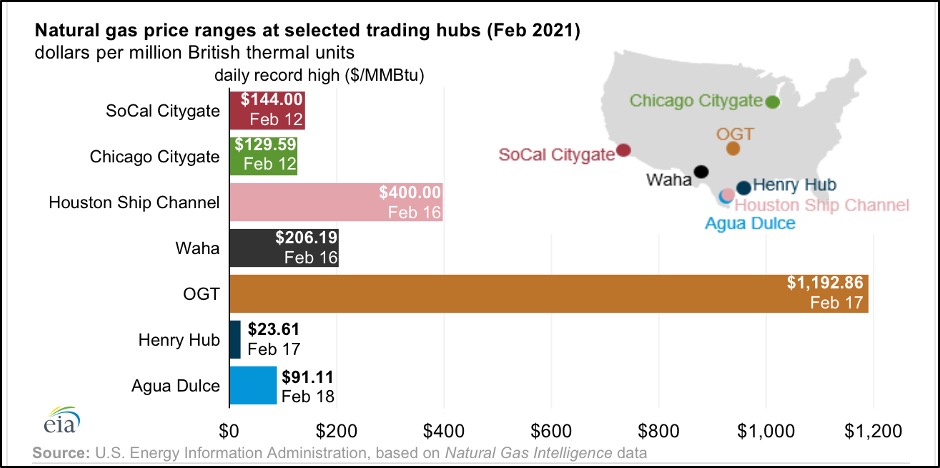

В третью неделю февраля 2021 г. большинство континентальных штатов пострадали от сильного похолодания. Техасская электросеть чуть не вышла из строя. Как раз когда спрос на отопление и электричество достиг самого отчаянного пика, обвалились поставки природного газа. Инфраструктура просто не справлялась с такими холодами. И что в результате? Цена природного газа в ряде крупных торговых узлов в разных концах США взлетела до немыслимых уровней. На данном графике от Управления энергетической информации США хорошо это видно:

Цена на природный газ в избранных торговых узлах (февраль 2021 г.)

долларов за млн британских тепловых единиц (БТЕ)

ежедневный рекордный пик ($/млн БТЕ)

Источник: Управление энергетической информации США на основе данных Natural Gas Intelligence

Как же можно сравнить эти цены с ценой на нефть? Одна из проблем сравнения котировочных цен на разные источники энергии в том, что они измеряются в разных единицах, что в основном сложилось исторически. Например, цена природного газа приводится в долларах за миллион британских тепловых единиц (БТЕ), цена нефти – в долларах за баррель (1 баррель = 42 галлона, 1 галлон = 3.78 л), а цена бензина – в долларах за галлон. Привычки сложно изменить.

Для того чтобы полноценно сравнить эти цены, полезно будет сначала привести всё к миллионам БТЕ – так измеряется природный газ, и это прямой показатель количества энергии, содержащейся в топливе. Стандартный баррель нефти содержит 5.8 млн БТЕ. Если взять текущую цену нефти (в долларах за баррель) и разделить на текущую цену природного газа (в млн БТЕ), вы почти всегда получите число больше 5.8, что логично, потому что нефть обычно более полезна, чем природный газ, и природный газ часто побочный продукт нефтедобычи. Но при сравнении количества энергии коэффициент 5.8. Чтобы привести цену на природный газ к энергетическому эквиваленту, содержащемуся в нефти, мы просто делаем обратное: умножаем цену природного газа в млн БТЕ на 5.8.

Теперь мы готовы поместить цены на природный газ с графика выше в шокирующий контекст. Если привести к энергетическому эквиваленту, содержащемуся в нефти, цены на природный газ достигли в феврале следующих уровней:

SoCal Citygate: $835 за баррель.

Chicago Citygate: $752 за баррель.

Houston Ship Channel: $2,320 за баррель.

Waha: $1,196 за баррель.

OGT: $6,919 за баррель.

Henry Hub: $137 за баррель.

Agua Dulce: $528 за баррель.

Вы всё еще со мной?

Конечно, цена на природный газ не осталась на этих уровнях, но она достигала их. Я использую этот крайний пример, чтобы проиллюстрировать важный момент. Ископаемое топливо – чрезвычайно неэластичный товар. Дефицит резко толкает цены вверх, потому что оно необходимо и пока нет адекватной замены. Возможно, общество ненавидит ископаемое топливо, может даже по веским причинам, но оно в нем нуждается, по крайней мере пока.

Нам не уйти от значительно более высоких цен на ископаемое топливо. Более высокие цены выровняют условия для альтернативных технологий, повысив их конкурентоспособность. Они будут способствовать значительным инвестициям в исследования новых источников энергии. Они также будут единственным способом, как мотивировать общество сократить использование ископаемого топлива. Другими словами, ископаемое топливо настолько полезно, что его никогда не заменить, если цены не взлетят. Так что цены вырастут. Таков единственный выход.

Есть как минимум четыре фактора, благоприятствующие росту цен на ископаемое топливо. Во-первых – и главное, – сторонники экологического, социального и корпоративного управления/прогрессисты одержали абсолютную победу в борьбе за повестку дня и будут максимально продвигать последствия своей неоспоримой победы, при каждой возможности атакуя предложение. Во-вторых, индустрия ископаемого топлива выходит из продолжительного периода недостаточного инвестирования капитальных проектов, усугублявшегося последствиями коронавирусного кризиса. В-третьих, масштабное кредитно-денежное и фискальное стимулирование подпитывает спрос на товарные ресурсы по всему миру, и ископаемое топливо не исключение (напротив, поскольку ископаемое топливо критически важно для производства других товарных ресурсов, оно ощутит усиленный эффект данного явления). Наконец – что также связано с третьим фактором, – бумажные валюты обесцениваются беспрецедентными темпами.

В настоящей статье я сосредоточусь только на первом факторе. Ларри Финк (Larry Fink), председатель и генеральный директор BlackRock, не является ученым. У него нет какого-то особого опыта в экологической тематике. Он имеет степень бакалавра по политологии и магистра по недвижимости, обе от Калифорнийского университета в Лос-Анджелесе. В этих степенях нет ничего плохого, и он умело их применил, добившись успеха в бизнесе. Но Ларри теперь управляет глобальной нефтяной политикой. Будет меньше бурения, меньше разведки, меньше разрешений и меньше капитальных расходов, точка. Ларри так решил, и так должно быть.

Можно этому радоваться или огорчаться, но это нельзя отрицать. Не верите мне? Спросите генерального директора ExxonMobil. Заметка для Даррена Вудса (Darren Woods): ты теперь работаешь на Ларри, а Ларри принимает решения – по своему усмотрению. Ларри был бы не против бензина по $10. Нельзя сказать, что он десятилетиями усердно трудился или что он претендует на переизбрание. По крайней мере, я не помню, чтобы я за него голосовал. Да и Даррена не стоит слишком жалеть: он скоро из очень богатого превратится в безумно богатого. Не настолько безумно богатого, как Ларри, но достаточно близко с нашей с вами точки зрения.

А теперь самое забавное. Насколько высоко может подняться нефть?

Есть все основания считать, что нефть достигнет нового исторического максимума. Но что это означает? В июле 2008 г. цена на нефть достигла пиковых $145 за баррель, но это в номинальном отношении. Сегодня, спустя 13 лет, доллар не имеет той же покупательной способности, что тогда. Если использовать темп инфляции официального индекса потребительских цен (ИПЦ) около 2%, то реальный исторический максимум нефти в сегодняшних долларах будет ближе к $190 за баррель. Что, если – как считают самые здравомыслящие люди – правительство десятилетиями систематически недооценивало инфляцию в официальных цифрах? Если вы верите, что реальный уровень инфляции с 2008 г. был 4%, то новая пиковая цена нефти будет $240 за баррель. При 6% она будет $310 за баррель.

Была ли инфляция с 2008 г. 6% в год? Согласно shadowstats.com, если просто считать ИПЦ так, как правительство делало в 1990 г., получится средний уровень инфляции за данный период около этой цифры. Если же считать ИПЦ так, как правительство делало в 1980 г., то он приближается к 10%. Стоит отметить, что, когда американское правительство меняет методологию расчета инфляции, это никогда не ведет к росту сообщаемых цифр. Интересно, почему?

Давайте взглянем на это по-другому. Предположим, что вы, как и я, убеждены, что единственные реальные деньги – это золото. Сколько надо золота, чтобы купить баррель нефти? Сегодня это поразительно малое количество – всего 0.036 унции. Да, вы всё верно прочитали. Достаточно примерно 1 грамма золота. Когда нефть в середине 2008 г. торговалась по $145, это было 0.15 унции золота. Так как золото сейчас торгуется по $1,900 за унцию, это будет около $285 за баррель нефти.

Нефть/золото

Кажется ли теперь $300 кликбейтом?

Я знаю, что вы думаете. «С одной стороны, звучит очень логично. Но, с другой, насколько серьезно стоит всё это воспринимать?»

Решать вам. Если Bloomberg легкомысленно вставляет цитаты о криминализации в передовые новостные статьи, где рассказывается о кардинальных изменениях в том, как люди, имеющие реальную власть в нашем обществе, рассматривают индустрию ископаемого топлива, вам стоит обратить внимание и соответствующим образом готовиться.

«С сегодняшнего дня приостановить все инвестиции в добычу нового ископаемого топлива и не принимать больше окончательных инвестиционных решений по новым угольным электростанциям без сокращения выбросов углекислого газа». – Дорожная карта Международного энергетического агентства по нулевым чистым выбросам к 2050 г.

Считаете ли вы, что глобальное потепление – мистификация и ни одна технология не сделала больше, чтобы вывести миллиарды людей из крайней нищеты, чем применение ископаемого топлива, или же вы полагаете, что сжигание ископаемого топлива необратимо разрушает планету и срочные действия по прекращению его использования должны быть главным приоритетом человечества, или даже и то и другое – эта статья для вас.

Могу заверить все стороны вот в чем: если не произойдет никаких существенных изменений – причем скоро, – цена на нефть поднимется намного выше. Возможна ли нефть по $300? Может, и нет, но это отличный кликбейт. Нефть по $300 невозможна? Отнюдь.

Предлагаю вашему вниманию немного истории.

В третью неделю февраля 2021 г. большинство континентальных штатов пострадали от сильного похолодания. Техасская электросеть чуть не вышла из строя. Как раз когда спрос на отопление и электричество достиг самого отчаянного пика, обвалились поставки природного газа. Инфраструктура просто не справлялась с такими холодами. И что в результате? Цена природного газа в ряде крупных торговых узлов в разных концах США взлетела до немыслимых уровней. На данном графике от Управления энергетической информации США хорошо это видно:

Цена на природный газ в избранных торговых узлах (февраль 2021 г.)

долларов за млн британских тепловых единиц (БТЕ)

ежедневный рекордный пик ($/млн БТЕ)

Источник: Управление энергетической информации США на основе данных Natural Gas Intelligence

Как же можно сравнить эти цены с ценой на нефть? Одна из проблем сравнения котировочных цен на разные источники энергии в том, что они измеряются в разных единицах, что в основном сложилось исторически. Например, цена природного газа приводится в долларах за миллион британских тепловых единиц (БТЕ), цена нефти – в долларах за баррель (1 баррель = 42 галлона, 1 галлон = 3.78 л), а цена бензина – в долларах за галлон. Привычки сложно изменить.

Для того чтобы полноценно сравнить эти цены, полезно будет сначала привести всё к миллионам БТЕ – так измеряется природный газ, и это прямой показатель количества энергии, содержащейся в топливе. Стандартный баррель нефти содержит 5.8 млн БТЕ. Если взять текущую цену нефти (в долларах за баррель) и разделить на текущую цену природного газа (в млн БТЕ), вы почти всегда получите число больше 5.8, что логично, потому что нефть обычно более полезна, чем природный газ, и природный газ часто побочный продукт нефтедобычи. Но при сравнении количества энергии коэффициент 5.8. Чтобы привести цену на природный газ к энергетическому эквиваленту, содержащемуся в нефти, мы просто делаем обратное: умножаем цену природного газа в млн БТЕ на 5.8.

Теперь мы готовы поместить цены на природный газ с графика выше в шокирующий контекст. Если привести к энергетическому эквиваленту, содержащемуся в нефти, цены на природный газ достигли в феврале следующих уровней:

SoCal Citygate: $835 за баррель.

Chicago Citygate: $752 за баррель.

Houston Ship Channel: $2,320 за баррель.

Waha: $1,196 за баррель.

OGT: $6,919 за баррель.

Henry Hub: $137 за баррель.

Agua Dulce: $528 за баррель.

Вы всё еще со мной?

Конечно, цена на природный газ не осталась на этих уровнях, но она достигала их. Я использую этот крайний пример, чтобы проиллюстрировать важный момент. Ископаемое топливо – чрезвычайно неэластичный товар. Дефицит резко толкает цены вверх, потому что оно необходимо и пока нет адекватной замены. Возможно, общество ненавидит ископаемое топливо, может даже по веским причинам, но оно в нем нуждается, по крайней мере пока.

Нам не уйти от значительно более высоких цен на ископаемое топливо. Более высокие цены выровняют условия для альтернативных технологий, повысив их конкурентоспособность. Они будут способствовать значительным инвестициям в исследования новых источников энергии. Они также будут единственным способом, как мотивировать общество сократить использование ископаемого топлива. Другими словами, ископаемое топливо настолько полезно, что его никогда не заменить, если цены не взлетят. Так что цены вырастут. Таков единственный выход.

Есть как минимум четыре фактора, благоприятствующие росту цен на ископаемое топливо. Во-первых – и главное, – сторонники экологического, социального и корпоративного управления/прогрессисты одержали абсолютную победу в борьбе за повестку дня и будут максимально продвигать последствия своей неоспоримой победы, при каждой возможности атакуя предложение. Во-вторых, индустрия ископаемого топлива выходит из продолжительного периода недостаточного инвестирования капитальных проектов, усугублявшегося последствиями коронавирусного кризиса. В-третьих, масштабное кредитно-денежное и фискальное стимулирование подпитывает спрос на товарные ресурсы по всему миру, и ископаемое топливо не исключение (напротив, поскольку ископаемое топливо критически важно для производства других товарных ресурсов, оно ощутит усиленный эффект данного явления). Наконец – что также связано с третьим фактором, – бумажные валюты обесцениваются беспрецедентными темпами.

В настоящей статье я сосредоточусь только на первом факторе. Ларри Финк (Larry Fink), председатель и генеральный директор BlackRock, не является ученым. У него нет какого-то особого опыта в экологической тематике. Он имеет степень бакалавра по политологии и магистра по недвижимости, обе от Калифорнийского университета в Лос-Анджелесе. В этих степенях нет ничего плохого, и он умело их применил, добившись успеха в бизнесе. Но Ларри теперь управляет глобальной нефтяной политикой. Будет меньше бурения, меньше разведки, меньше разрешений и меньше капитальных расходов, точка. Ларри так решил, и так должно быть.

Можно этому радоваться или огорчаться, но это нельзя отрицать. Не верите мне? Спросите генерального директора ExxonMobil. Заметка для Даррена Вудса (Darren Woods): ты теперь работаешь на Ларри, а Ларри принимает решения – по своему усмотрению. Ларри был бы не против бензина по $10. Нельзя сказать, что он десятилетиями усердно трудился или что он претендует на переизбрание. По крайней мере, я не помню, чтобы я за него голосовал. Да и Даррена не стоит слишком жалеть: он скоро из очень богатого превратится в безумно богатого. Не настолько безумно богатого, как Ларри, но достаточно близко с нашей с вами точки зрения.

А теперь самое забавное. Насколько высоко может подняться нефть?

Есть все основания считать, что нефть достигнет нового исторического максимума. Но что это означает? В июле 2008 г. цена на нефть достигла пиковых $145 за баррель, но это в номинальном отношении. Сегодня, спустя 13 лет, доллар не имеет той же покупательной способности, что тогда. Если использовать темп инфляции официального индекса потребительских цен (ИПЦ) около 2%, то реальный исторический максимум нефти в сегодняшних долларах будет ближе к $190 за баррель. Что, если – как считают самые здравомыслящие люди – правительство десятилетиями систематически недооценивало инфляцию в официальных цифрах? Если вы верите, что реальный уровень инфляции с 2008 г. был 4%, то новая пиковая цена нефти будет $240 за баррель. При 6% она будет $310 за баррель.

Была ли инфляция с 2008 г. 6% в год? Согласно shadowstats.com, если просто считать ИПЦ так, как правительство делало в 1990 г., получится средний уровень инфляции за данный период около этой цифры. Если же считать ИПЦ так, как правительство делало в 1980 г., то он приближается к 10%. Стоит отметить, что, когда американское правительство меняет методологию расчета инфляции, это никогда не ведет к росту сообщаемых цифр. Интересно, почему?

Давайте взглянем на это по-другому. Предположим, что вы, как и я, убеждены, что единственные реальные деньги – это золото. Сколько надо золота, чтобы купить баррель нефти? Сегодня это поразительно малое количество – всего 0.036 унции. Да, вы всё верно прочитали. Достаточно примерно 1 грамма золота. Когда нефть в середине 2008 г. торговалась по $145, это было 0.15 унции золота. Так как золото сейчас торгуется по $1,900 за унцию, это будет около $285 за баррель нефти.

Нефть/золото

Кажется ли теперь $300 кликбейтом?

Я знаю, что вы думаете. «С одной стороны, звучит очень логично. Но, с другой, насколько серьезно стоит всё это воспринимать?»

Решать вам. Если Bloomberg легкомысленно вставляет цитаты о криминализации в передовые новостные статьи, где рассказывается о кардинальных изменениях в том, как люди, имеющие реальную власть в нашем обществе, рассматривают индустрию ископаемого топлива, вам стоит обратить внимание и соответствующим образом готовиться.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба