16 июня 2021 Zero Hedge

Ранее мы критиковали опрос управляющих фондами Bank of America, который за последние два года потерял всякий «сигнал» и превратился в шумное проявление добродетели и бессмысленное позирование, когда респонденты говорят не то, что они на самом деле думают или делают, а просто отрыгивают банальную конвенцию, стремящуюся к тому, каким, по их мнению, должен быть «правильный ответ», чтобы они не подвергались остракизму со стороны коллег. Хуже того, теперь опрос просто отражает все, что телеграфируют преобладающие цены, и вместо того, чтобы пытаться предсказать или дисконтировать будущее, самые лучшие (оплачиваемые) и самые умные с Уолл-стрит превратились в стадо бездумного скота, колеблющегося на ветру от одной инъекции ликвидности к другой, вместо того, чтобы каждый формулировал свое мнение (хотя их в этом и винить нельзя, если и винить кого-то, так это ФРС за то, что она разрушила то немногое, что осталось из эффективности рынка).

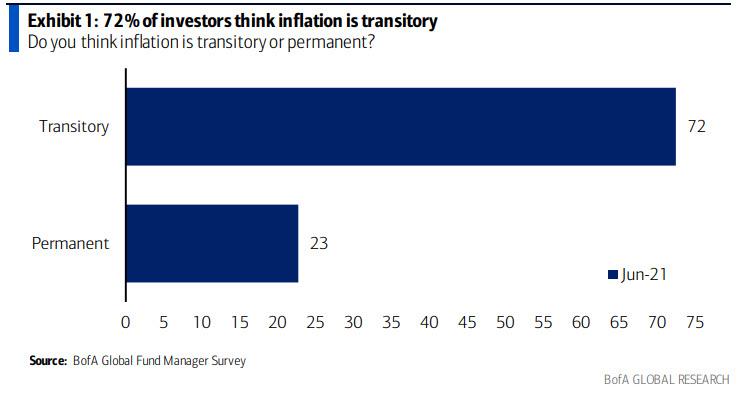

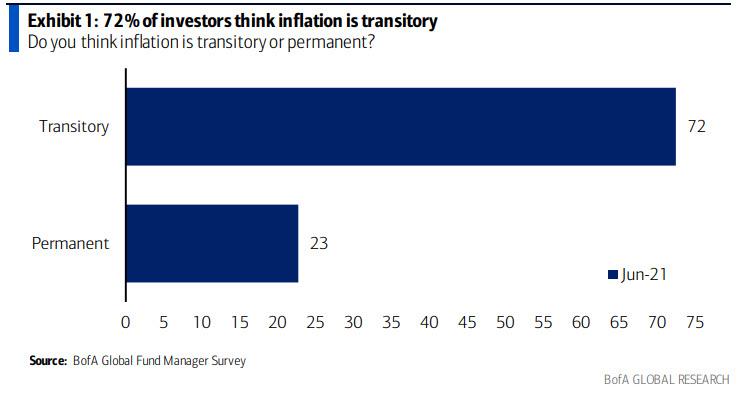

Публикация последней версии FMS (в которой ИТ-директор BofA Майкл Хартнетт опросил 224 участника дискуссии, управляющих 667 млрд долларов в период с 4 по 10 июня) был показательным примером: изюминкой отчета о том, что подавляющее большинство профессионалов Уолл-стрит теперь на стороне ФРС (и становясь в оппозицию к таким светилам, как Пол Тюдор Джонс и Кайл Басс), поскольку 72% назвали инфляцию «временной», а менее четверти, или 23%, считают инфляцию постоянной.

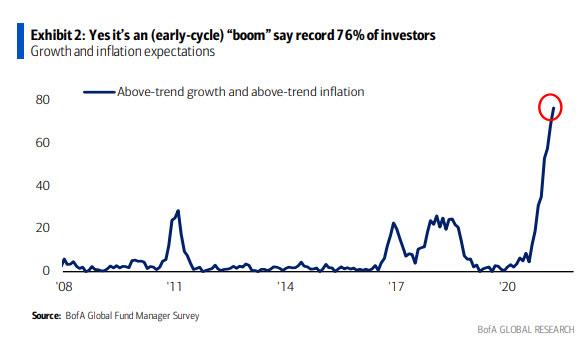

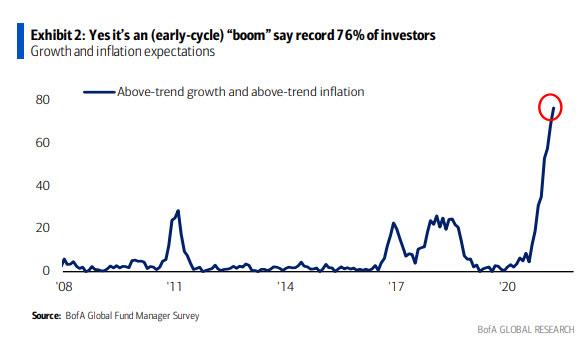

И чтобы закрепить свое смехотворное мнение, рекордные 76% говорят, что экономика США - с ее долгом в 24 триллиона долларов - в настоящее время находится в «раннем цикле», то есть в состоянии бума.

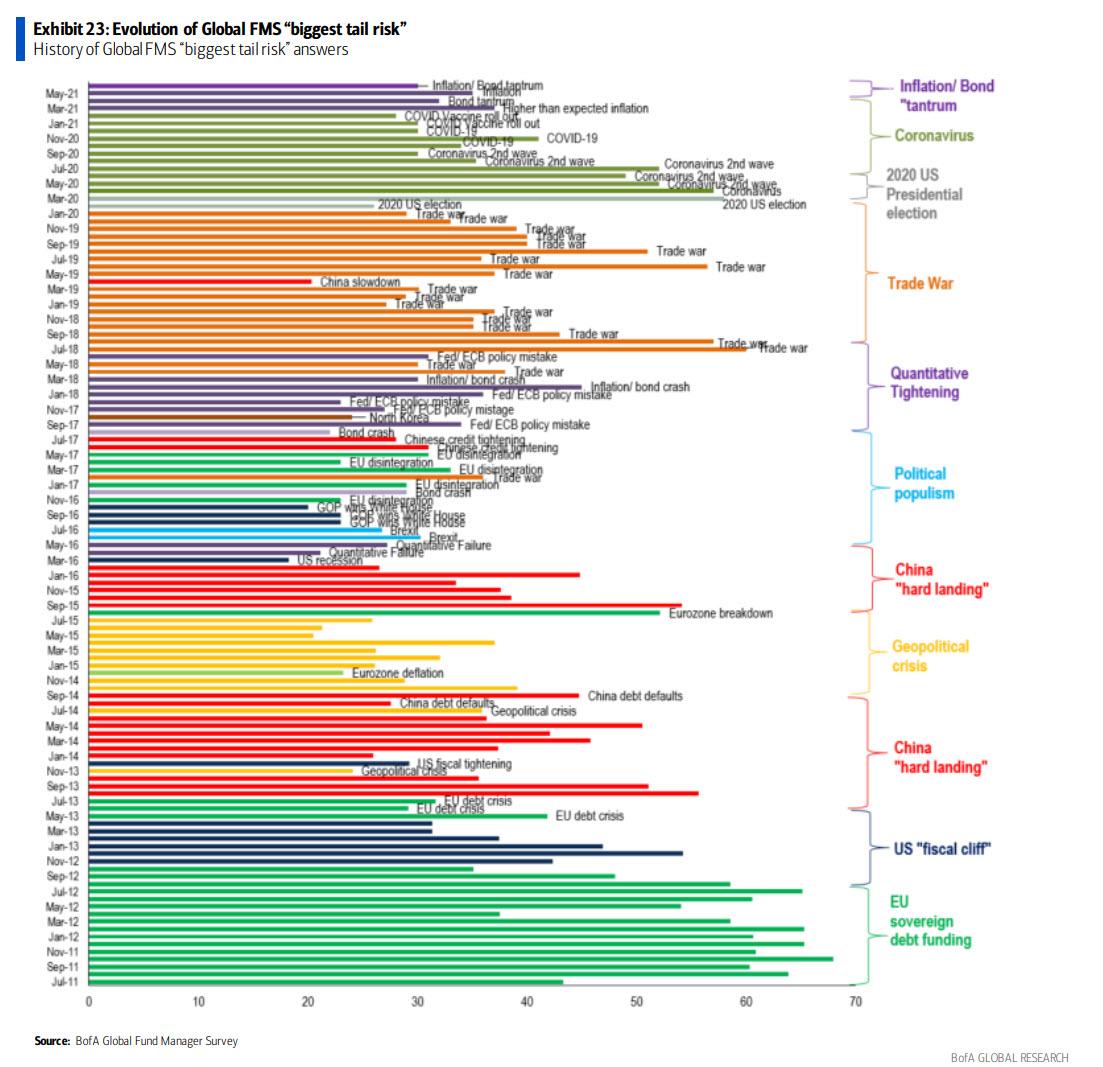

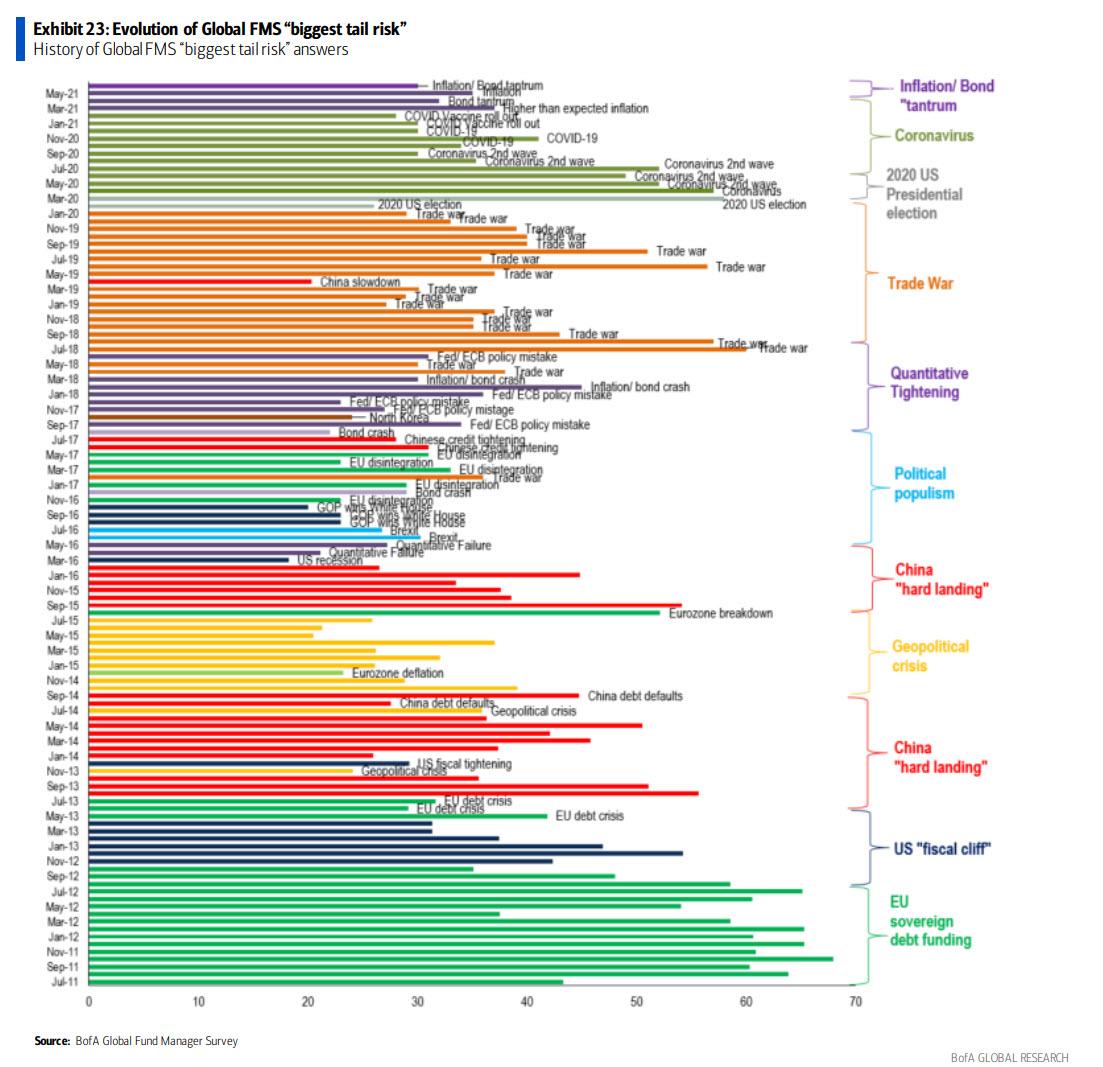

Как ни странно, свидетельством того, насколько мало «управляющие фондами» верят в сказанное ими, самый большой риск, согласно той же выборке респондентов, была ... инфляция.

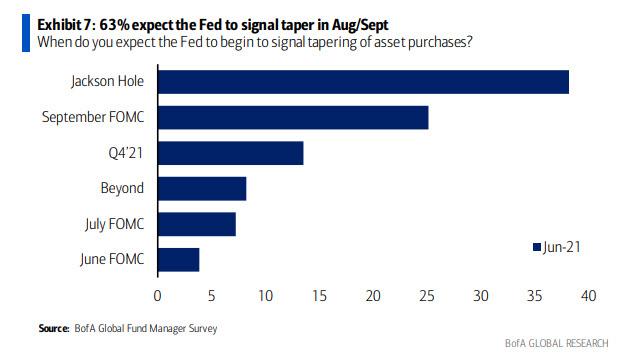

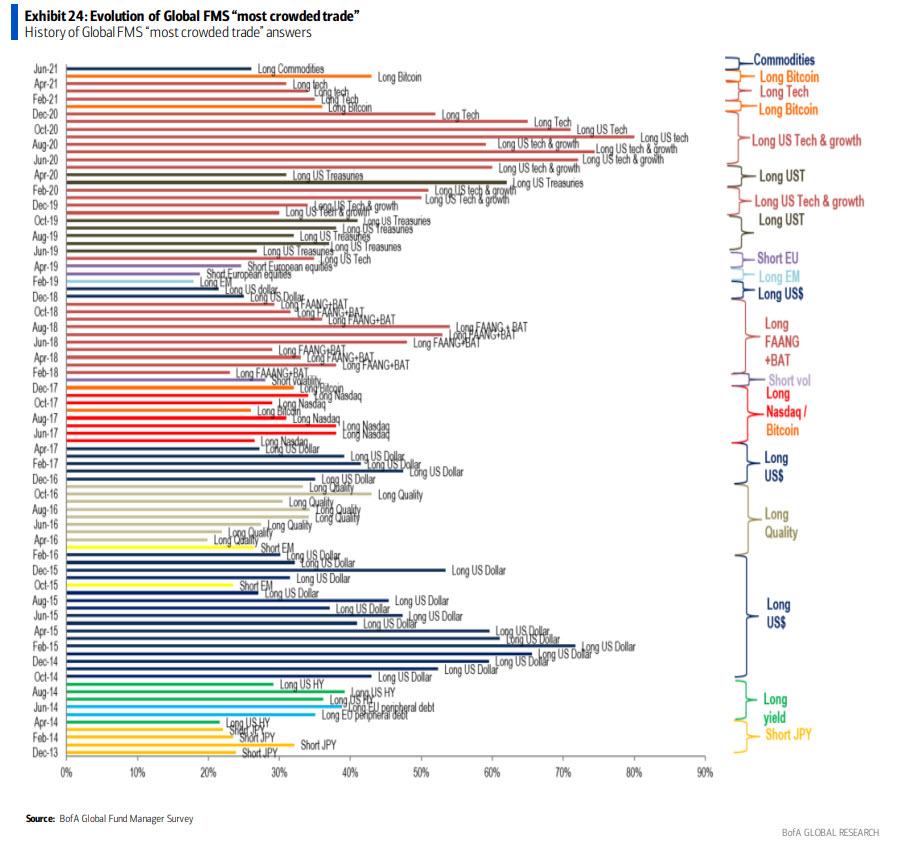

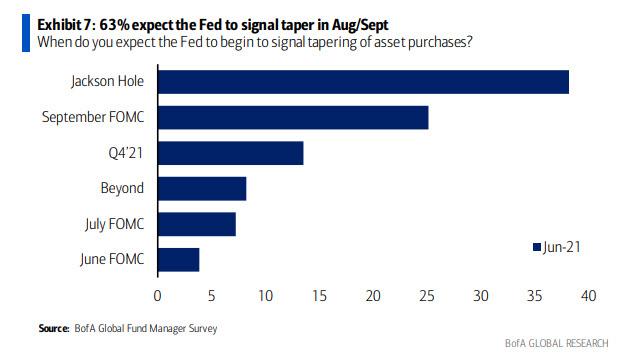

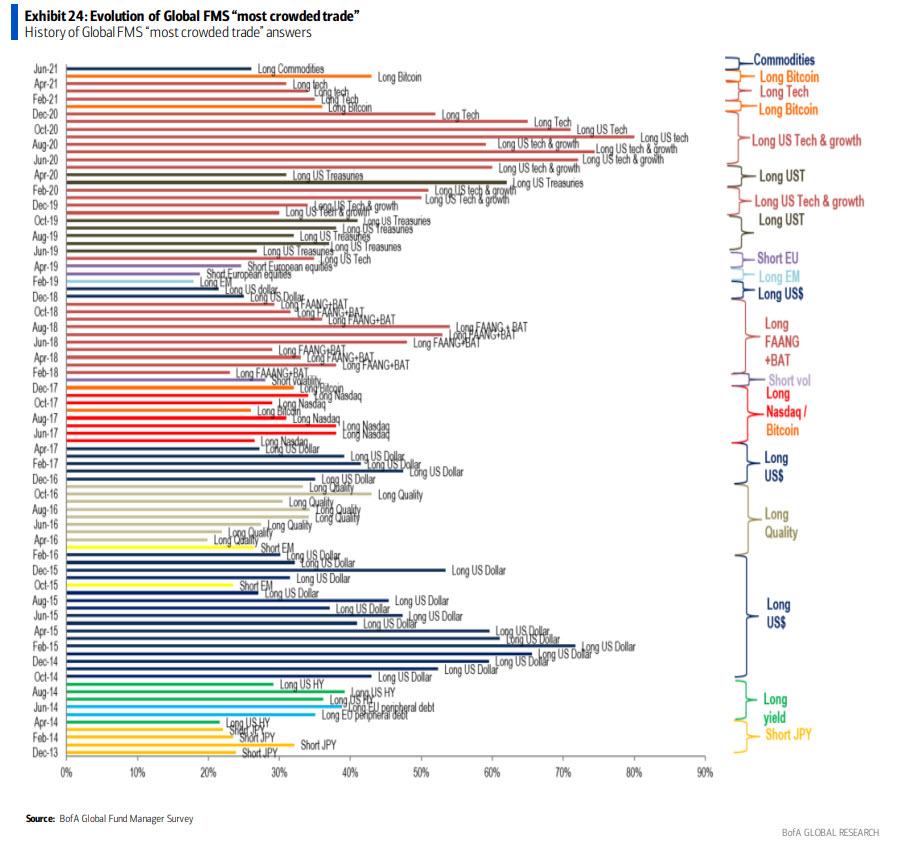

Но почему, если она временна? На самом деле, игнорируйте это: такие риторические вопросы, которые стремятся сохранить некоторую интеллектуальную согласованность в рамках опроса управляющих фондами, в котором только в прошлом месяце биткойн считался «самой многолюдной сделкой», хотя фактически никому из респондентов не разрешено торговать им, - это пустая трата времени, так как попытки угадать какой-то прогнозирующий сигнал из опроса, который невозможен, поскольку он превратился в бесполезный снимок группового мышления, и если кто-то хочет получить правильную сделку, наш совет - просто делать то, что большинство на Уолл-стрит делает вид, что думает или думает ... особенно когда указанное фальшивое мнение находится на той же стороне, что и ФРС. Имея это в виду и с четким пониманием того, что единственный способ использовать какие-либо из этих данных - это перейти на другую сторону сделки, вот некоторые другие выводы из последней версии FMS (которая действительно должна переименовать себя в FBS):"63% ожидают, что ФРС подаст сигнал о сокращении QE в августе/сентябре, при этом практически никто не ожидает, что ФРС даже намекнет на сокращение сегодня или в июле. Перевод: это будет очень скучное лето.

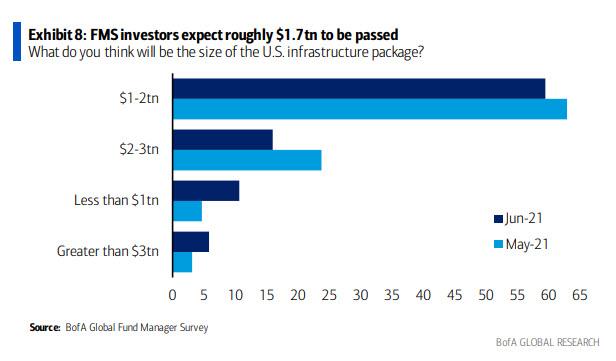

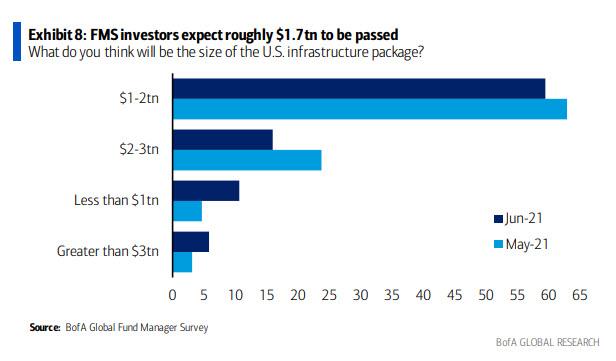

Одной из причин снижения инфляционных ожиданий является пессимизм в отношении того, что Байден сможет добиться дополнительных стимулов, и, как показывает следующий график, инфраструктурные расходы могут упасть до 1,7 трлн долларов с 1,9 трлн ...

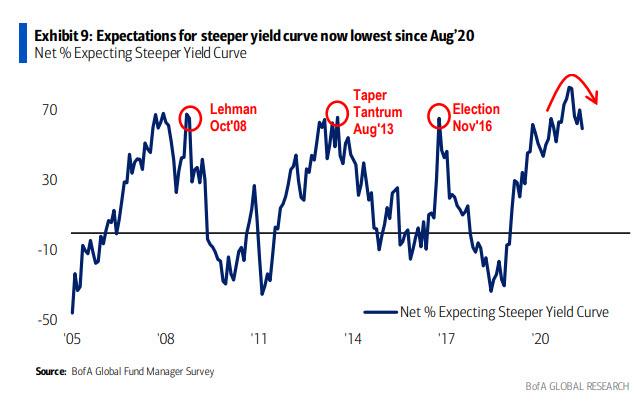

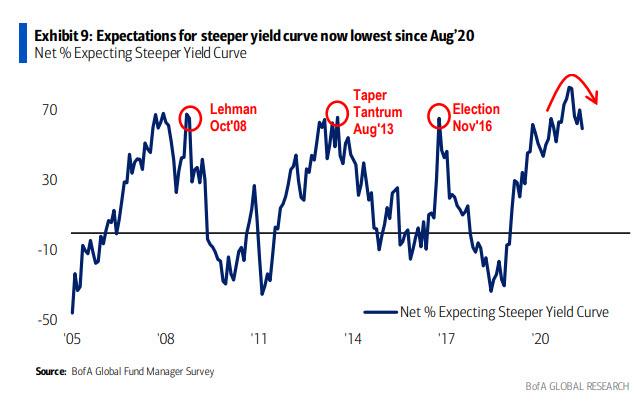

... что также подтолкнуло ожидания к более крутой кривой доходности до самого низкого уровня с августа 2020 года (т. е. выравнивание скоро вернется).

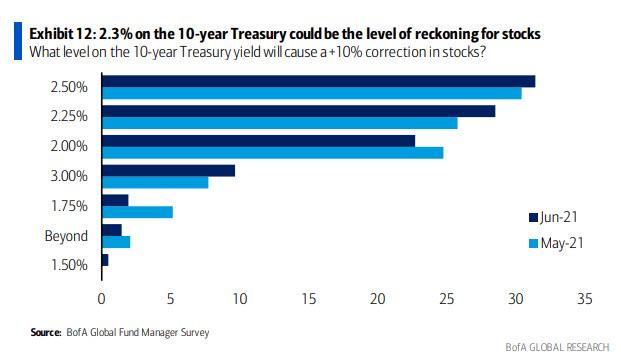

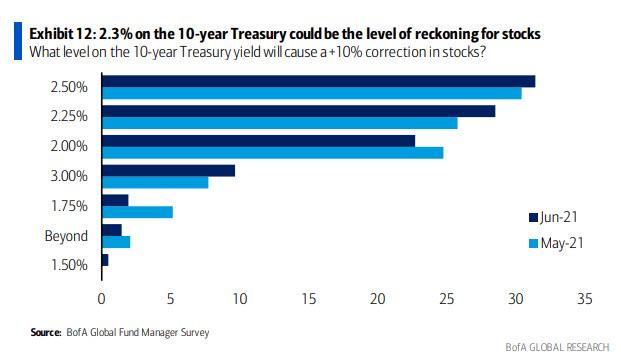

Между тем, красная линия доходности 10-летних облигаций, которая вызовет распродажу акций, продолжает расти: как отмечает BofA, «никто не верил, что ставки на уровне 1,5% вызовут коррекцию акций. Но переход с 1,5% на 2% является критическим, поскольку подавляющее большинство инвесторов теперь считает, что ставки >2% пагубно скажутся на акциях».

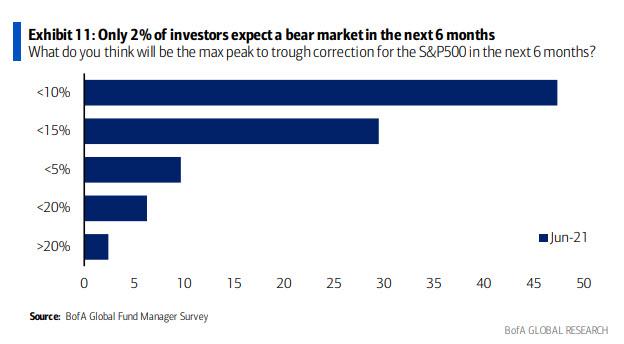

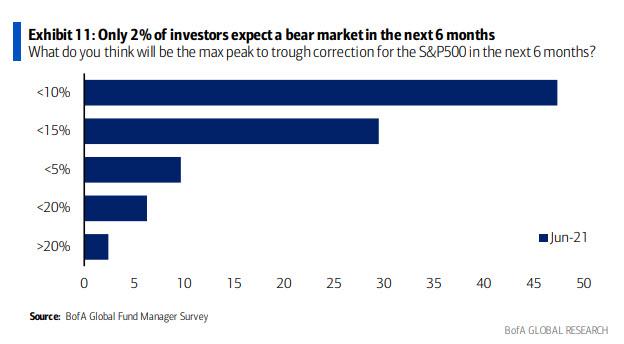

Опрошенные профи с Уолл-стрит не только наслаждаются безопасностью толпы и отсутствием оригинального группового мышления, но и довольно оптимистичны, и хотя немногие ожидают каких-либо экономических потрясений в ближайшее время, только 2% ожидают медвежьего рынка в следующие 6 месяцев : «На вопрос, насколько велика коррекция капитала будет вероятна в следующие 6 месяцев, инвесторы FMS ответили: <5% (10%), <10% (47%), <15% (29%), <20% (6%). ), медвежий рынок (2%)».

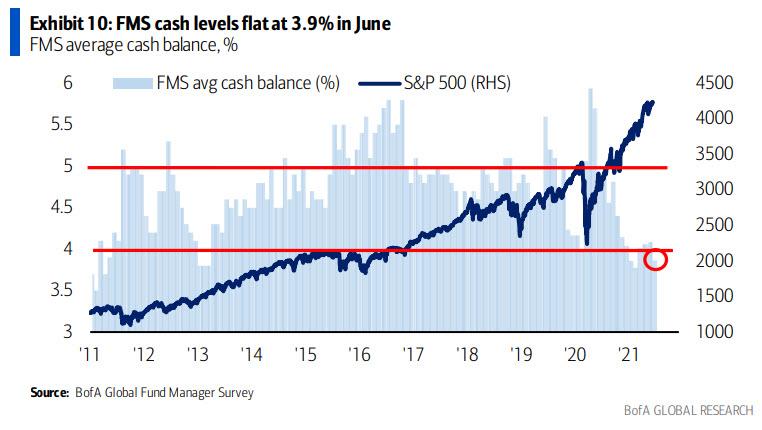

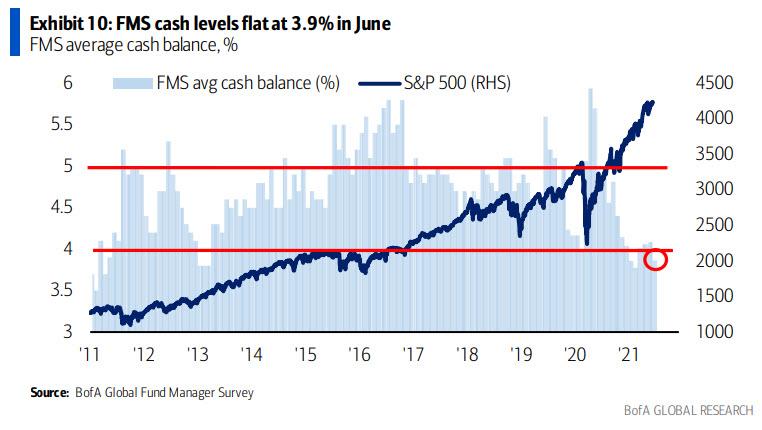

Некоторые другие наблюдения: исследование показало, что уровень наличности снизился до 3,9% с 4,1% в прошлом месяце ...

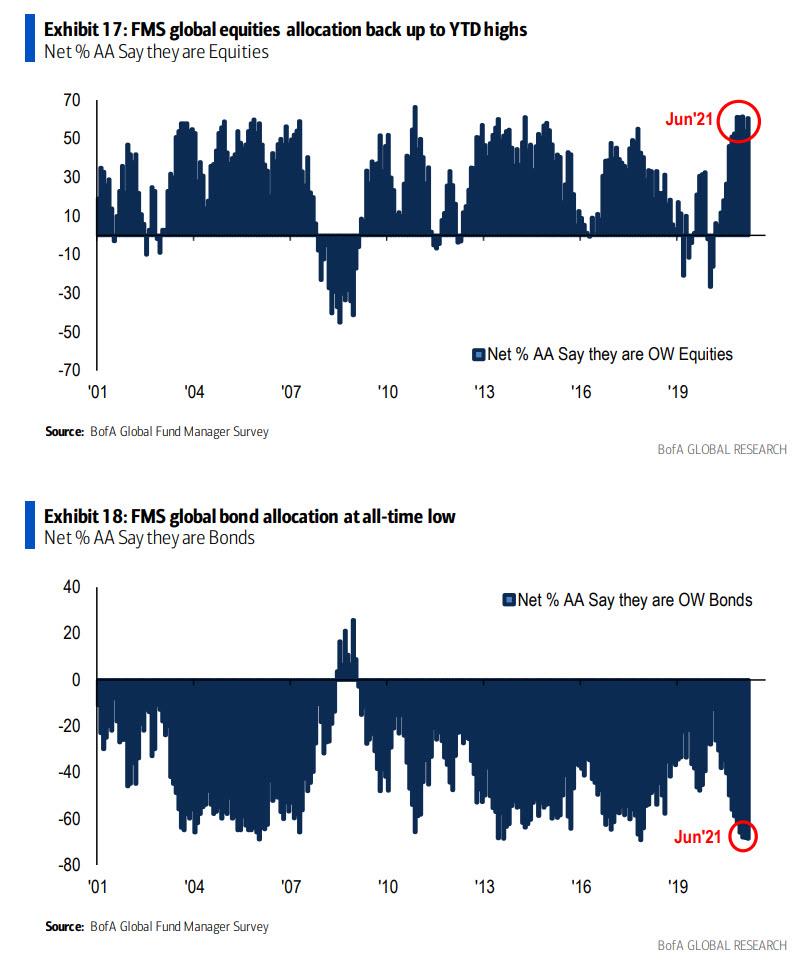

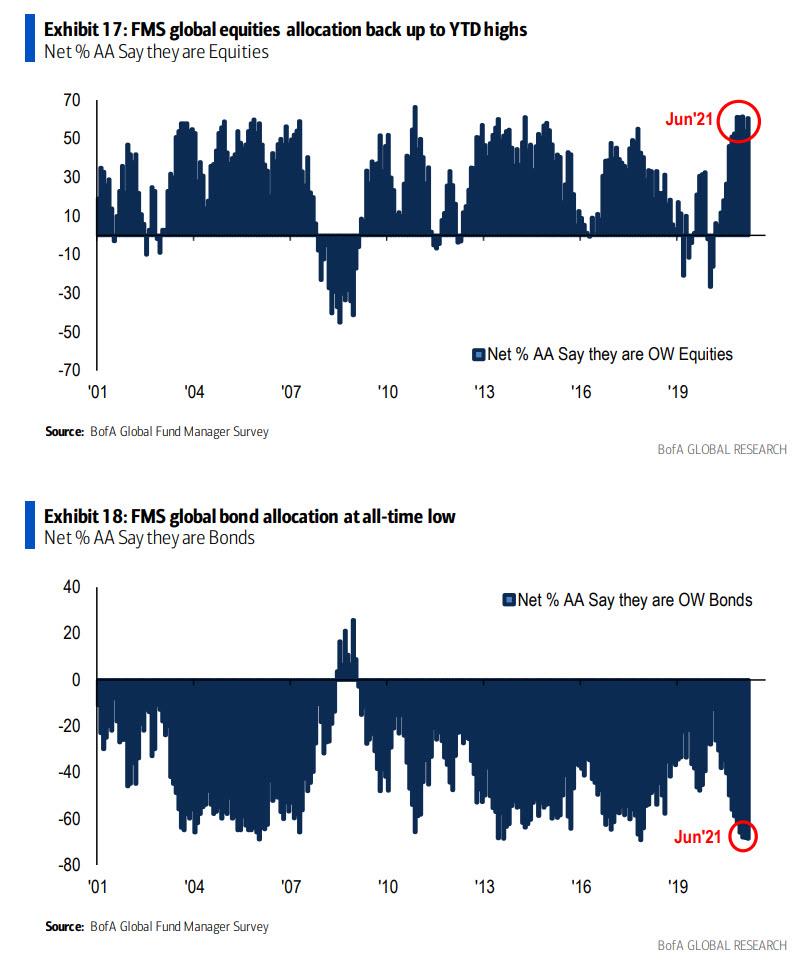

... в то время как аллокация в облигации упала до 3-летнего минимума на уровне -69%, а аллокация в акции вернулось к максимуму с начала года на уровне 61%. Это означает, что в ближайшие дни мы увидим еще один серьезный шорт-сквиз в облигациях.

И, говоря о прогнозировании, впервые в истории исследования BofA, сырьевые товары сейчас являются самой загруженной сделкой, поскольку она опережает «лонг биткойна» в качестве самой «многолюдной» торговли.

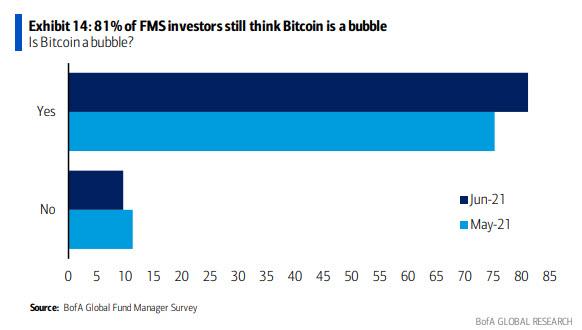

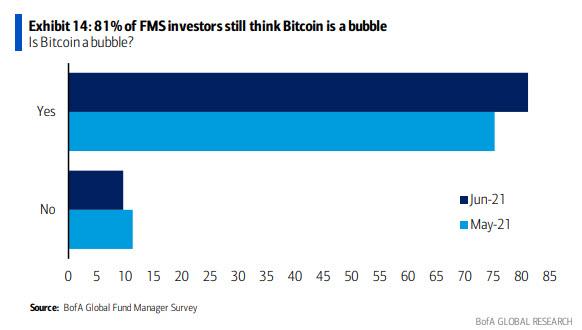

Между тем, поскольку никто не может торговать им, и все пропустили движение вверх, 81% завистливых пресыщенных инвесторов все еще считают Биткойн пузырем, несмотря на снижение цены. Что ж, удачи в обогащении на дневной торговле.

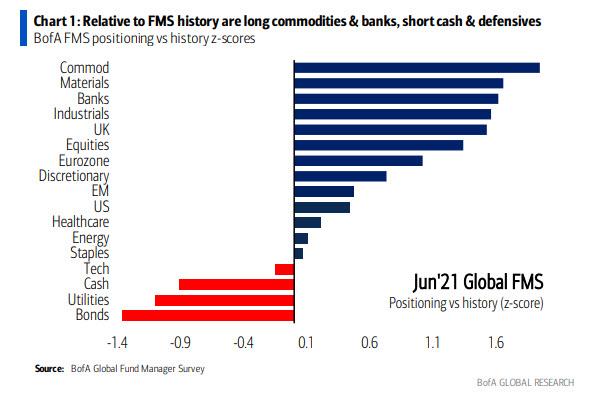

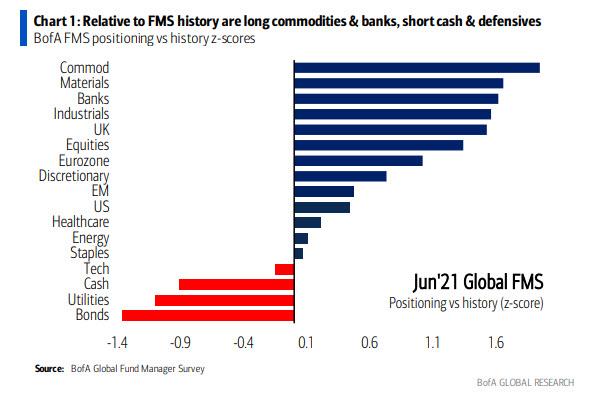

Наконец, некоторые взгляды на позиционирование: Хартнетт говорит, что, согласно опросам, банки в настоящее время являются крупнейшим сектором с избыточным весом 30%, в то время как большое циклическое позиционирование сохраняется в отношении материалов (23%), промышленных предприятий, Великобритании и зоны евро. Аллокация в акции еврозоны увеличилась на 6 п.п. за месяц до чистого 41% перевеса, самого высокого уровня с января 2018 года, в то время как аллокация в акции Великобритании увеличилась на 2 пп до 4% перевеса, самого высокого с марта 2014 года.

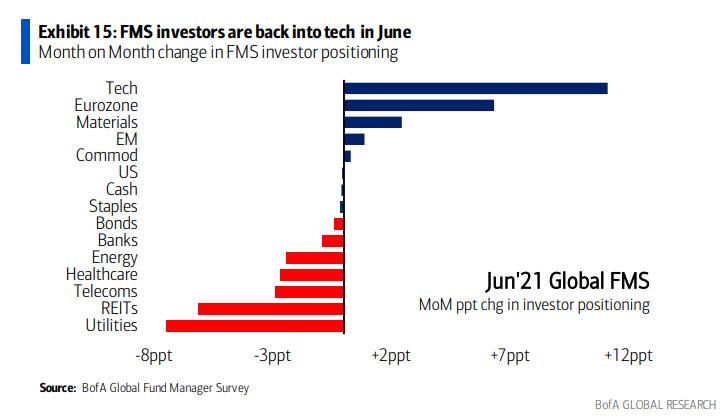

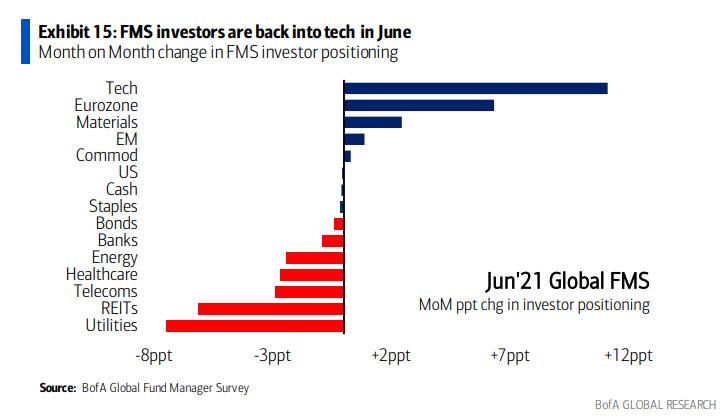

И пока в секторе технологий произошел самый большой скачок в экспозиции с 11% до 22% (после того, как несколькими неделями ранее она была сильно сокращена), экспозиция в защитных активах снова сократились, а недовес в коммунальных услугах стал самым большим с февраля 2017 года.

Публикация последней версии FMS (в которой ИТ-директор BofA Майкл Хартнетт опросил 224 участника дискуссии, управляющих 667 млрд долларов в период с 4 по 10 июня) был показательным примером: изюминкой отчета о том, что подавляющее большинство профессионалов Уолл-стрит теперь на стороне ФРС (и становясь в оппозицию к таким светилам, как Пол Тюдор Джонс и Кайл Басс), поскольку 72% назвали инфляцию «временной», а менее четверти, или 23%, считают инфляцию постоянной.

И чтобы закрепить свое смехотворное мнение, рекордные 76% говорят, что экономика США - с ее долгом в 24 триллиона долларов - в настоящее время находится в «раннем цикле», то есть в состоянии бума.

Как ни странно, свидетельством того, насколько мало «управляющие фондами» верят в сказанное ими, самый большой риск, согласно той же выборке респондентов, была ... инфляция.

Но почему, если она временна? На самом деле, игнорируйте это: такие риторические вопросы, которые стремятся сохранить некоторую интеллектуальную согласованность в рамках опроса управляющих фондами, в котором только в прошлом месяце биткойн считался «самой многолюдной сделкой», хотя фактически никому из респондентов не разрешено торговать им, - это пустая трата времени, так как попытки угадать какой-то прогнозирующий сигнал из опроса, который невозможен, поскольку он превратился в бесполезный снимок группового мышления, и если кто-то хочет получить правильную сделку, наш совет - просто делать то, что большинство на Уолл-стрит делает вид, что думает или думает ... особенно когда указанное фальшивое мнение находится на той же стороне, что и ФРС. Имея это в виду и с четким пониманием того, что единственный способ использовать какие-либо из этих данных - это перейти на другую сторону сделки, вот некоторые другие выводы из последней версии FMS (которая действительно должна переименовать себя в FBS):"63% ожидают, что ФРС подаст сигнал о сокращении QE в августе/сентябре, при этом практически никто не ожидает, что ФРС даже намекнет на сокращение сегодня или в июле. Перевод: это будет очень скучное лето.

Одной из причин снижения инфляционных ожиданий является пессимизм в отношении того, что Байден сможет добиться дополнительных стимулов, и, как показывает следующий график, инфраструктурные расходы могут упасть до 1,7 трлн долларов с 1,9 трлн ...

... что также подтолкнуло ожидания к более крутой кривой доходности до самого низкого уровня с августа 2020 года (т. е. выравнивание скоро вернется).

Между тем, красная линия доходности 10-летних облигаций, которая вызовет распродажу акций, продолжает расти: как отмечает BofA, «никто не верил, что ставки на уровне 1,5% вызовут коррекцию акций. Но переход с 1,5% на 2% является критическим, поскольку подавляющее большинство инвесторов теперь считает, что ставки >2% пагубно скажутся на акциях».

Опрошенные профи с Уолл-стрит не только наслаждаются безопасностью толпы и отсутствием оригинального группового мышления, но и довольно оптимистичны, и хотя немногие ожидают каких-либо экономических потрясений в ближайшее время, только 2% ожидают медвежьего рынка в следующие 6 месяцев : «На вопрос, насколько велика коррекция капитала будет вероятна в следующие 6 месяцев, инвесторы FMS ответили: <5% (10%), <10% (47%), <15% (29%), <20% (6%). ), медвежий рынок (2%)».

Некоторые другие наблюдения: исследование показало, что уровень наличности снизился до 3,9% с 4,1% в прошлом месяце ...

... в то время как аллокация в облигации упала до 3-летнего минимума на уровне -69%, а аллокация в акции вернулось к максимуму с начала года на уровне 61%. Это означает, что в ближайшие дни мы увидим еще один серьезный шорт-сквиз в облигациях.

И, говоря о прогнозировании, впервые в истории исследования BofA, сырьевые товары сейчас являются самой загруженной сделкой, поскольку она опережает «лонг биткойна» в качестве самой «многолюдной» торговли.

Между тем, поскольку никто не может торговать им, и все пропустили движение вверх, 81% завистливых пресыщенных инвесторов все еще считают Биткойн пузырем, несмотря на снижение цены. Что ж, удачи в обогащении на дневной торговле.

Наконец, некоторые взгляды на позиционирование: Хартнетт говорит, что, согласно опросам, банки в настоящее время являются крупнейшим сектором с избыточным весом 30%, в то время как большое циклическое позиционирование сохраняется в отношении материалов (23%), промышленных предприятий, Великобритании и зоны евро. Аллокация в акции еврозоны увеличилась на 6 п.п. за месяц до чистого 41% перевеса, самого высокого уровня с января 2018 года, в то время как аллокация в акции Великобритании увеличилась на 2 пп до 4% перевеса, самого высокого с марта 2014 года.

И пока в секторе технологий произошел самый большой скачок в экспозиции с 11% до 22% (после того, как несколькими неделями ранее она была сильно сокращена), экспозиция в защитных активах снова сократились, а недовес в коммунальных услугах стал самым большим с февраля 2017 года.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба