21 июня 2021 ProfitGate

Большая часть кредитного плеча на фондовом рынке не отслеживается, и никто не знает, каков его объём. Хотя иногда кусочек айсберга всплывает на поверхность, когда что-то взрывается, например, фиаско Archegos .

Другая часть кредитного плеча на фондовом рынке, «Кредитование на основе ценных бумаг» (SBL), может быть обнаружена на банковских балансах, если банки решат раскрыть ее. Но не многие банки раскрывают это, и никто не отслеживает это в сводных цифрах, и мы не знаем, каковы итоги. Но они большие.

Например, Bank of America раскрыл 45 миллиардов долларов в SBL в своей документации в SEC за 1 квартал. Это на 25% больше, чем годом ранее. Банк заявляет, что кредитование на основе ценных бумаг сопряжено с «минимальным кредитным риском» для банка, поскольку обеспечение - а именно акции и другие ликвидные ценные бумаги - имеет рыночную стоимость, которая «больше или равна непогашенному остатку по кредиту».

Исходя из этого, клиент с портфелем ценных бумаг на сумму 1 миллион долларов может занять до 1 миллиона долларов под эти ценные бумаги, а затем взять деньги и купить на них что-нибудь еще, включая недвижимость или криптовалюту, или оплатить развод. Когда рыночная стоимость достаточно сильно падает, клиент должен либо принести новые деньги, либо начать продавать ценные бумаги в портфеле - и тогда начинается принудительная продажа.

Wells Fargo включает свой SBL в категорию «прочие потребительские кредиты» на общую сумму 25 миллиардов долларов, которые, как говорится, «в основном» состоят из кредитов, связанных с ценными бумагами.

JPMorgan в своей документации 10-Q не выделяет свой SBL, а только сообщает, что он вырос в первом квартале. Goldman Sachs в своей документации 10-Q также не выделяет SBL.

Таким образом, никто не знает, какой уровень кредитного плеча существует на фондовом рынке с точки зрения этих займов, основанных на ценных бумагах. Есть много других форм кредитного плеча, в том числе те, которые закрыли Archegos Capital Management и нанесли банкам убытки более 10 миллиардов долларов, причем только в Credit Suisse убытки составили 5,5 миллиардов долларов.

Но существует одна форма кредитного плеча на фондовом рынке, которая отслеживается: регулярные маржинальные ссуды у брокеров, о которых брокеры сообщают в FINRA, которое затем сообщает о них ежемесячно, что оно только что и сделало, и это пустяки.

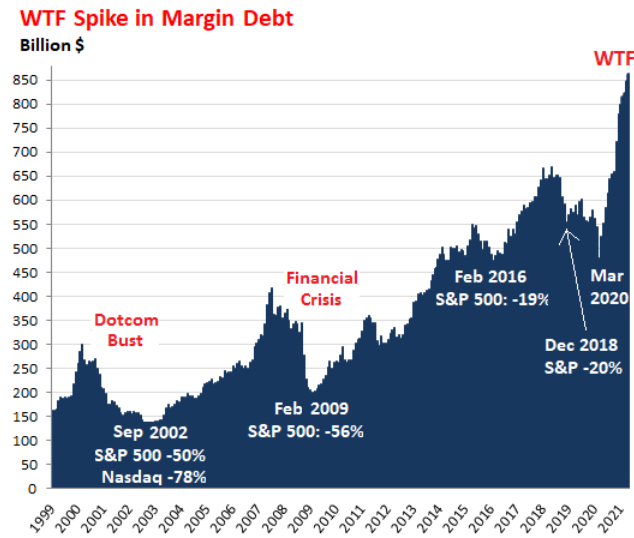

Долг на фондовом рынке подскочил еще на 14 миллиардов долларов в мае, в результате чего исторический скачок составил 862 миллиарда долларов, увеличившись на 202 миллиарда долларов за семь месяцев и на 53% по сравнению с январем 2020 года до начала распродажи.

На этом графике с промежутком времени более двух десятилетий важен не абсолютный уровень кредитного плеча в день по сравнению с сегодняшним днем, потому что покупательная способность доллара уменьшилась. Важна тенденция - резкий рост перед каждой распродажей на фондовом рынке.

Маржинальный долг - это единственный известный показатель финансового рычага на фондовом рынке, который у нас есть, и только индикатор тенденции общего кредитного плеча на фондовом рынке. Это всего лишь верхушка айсберга.

Распродажам предшествует резкий рост маржинального баланса. Они не вызывают распродаж и не предсказывают распродажи. Но леверидж поднимает цены на акции, создавая покупательское давление, когда заемные деньги выходят на рынок; а затем, когда начинается продажа, принудительная продажа со стороны инвесторов с кредитным плечом создается давление продаж, усиливающее распродажу и это запускает собственную нисходящую спираль.

ФРС - чья политика целенаправленно поощряла и способствовала этому скачку кредитного плеча - предупредила с другой стороны о чрезмерном левередже. В своем отчете о финансовой стабильности он особо предупредил об огромных неизвестных аспектах использования заемных средств среди хедж-фондов и страховых компаний и указал на Archegos как на пример того, что происходит, когда что-то идет не так.

Ни Credit Suisse, ни какие-либо другие основные брокеры заранее не раскрыли, какой размер кредитного плеча они поддержали в случае только одного клиента, Archegos. Размер кредитного плеча не проявлялся до тех пор, пока он не взорвал фонд и не вызвал кровопролитие на сумму более 10 миллиардов долларов среди основных брокеров. У прайм-брокеров много клиентов. Этот тип кредитного плеча был лишь одним примером. Это даже не было связано с SBL. Это другой пример кредитного плеча на фондовом рынке. Маржинальный долг - еще один пример кредитного плеча на фондовом рынке. Есть и другие формы. Мы не знаем, какой у нас кредитный рычаг на рынке, но по тенденциям, указанным в отношении маржинального долга, мы знаем, что он огромен и продолжает расти.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба