Одним из отчетов, который я не успел разобрать за первый квартал, стал отчет по МСФО Группы Аэрофлот. Тем лучше, будет крайне наглядно на фоне возобновляющихся запретов на перелеты и нового витка пандемии. Несмотря на активную вакцинацию и частичные ограничения, количество заболевших растет по всему миру.

Что по цифрам у главного авиаперевозчика страны? Нужно учесть, что первый квартал 2020 года еще не был таким провальным. Лишь в марте начали вводить ограничения на перелеты. Но даже при этом перевозчик умудрился сократить выручку на 39,1% до 75,5 млрд рублей. Такие результаты обусловлены снижением пассажиропотока по международным линиям на 80% год к году до 905 тыс. чел. Границы на замке в буквальном смысле этого слова.

Радует, что операционные расходы снизились вслед за выручкой на 42%. И все это только ради того, чтобы оставить чистый убыток на уровне прошлого года. Легкое, в разрезе авиаперевозчиков, снижение на 11,6% до 25 ярдов за квартал. Напомню, весь капитал компании 150 млрд рублей. Хотя о чем я, зачем компании капитал, когда есть обязательства в 1,2 трлн рублей. Триллион проблем предстоит решать руководству компании. Ну или просто сделать еще одну доп. эмиссию и забить… 😡

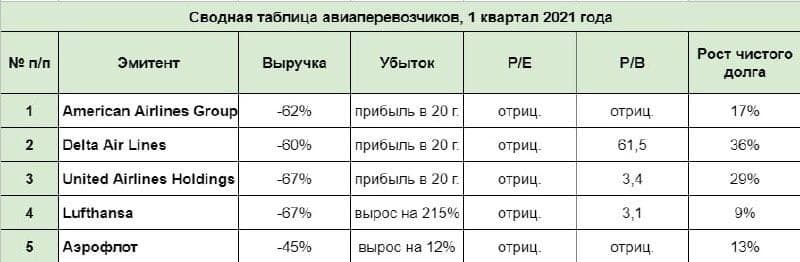

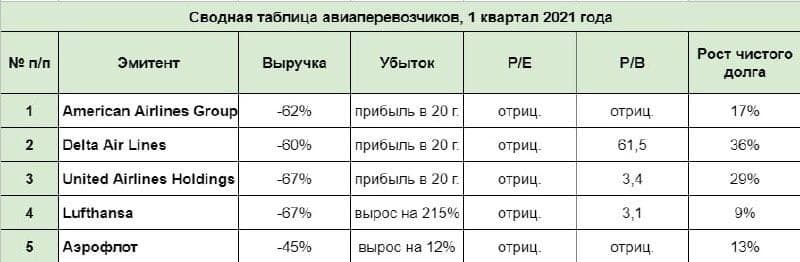

Причем если сравнивать Аэрофлот с другими авиаперевозчиками (взял основных в таблице), то не все так плохо. Выручка упала меньше всех. Может быть падать уже некуда? Однако, в плане долговой нагрузки у нашего Аэрофлота куда меньше запас прочности. С 2014 года чистый долг у компании вырос в 5 раз и только за последний квартал на 12%.

Если вы решили инвестировать в Аэрофлот, то расчет можно делать только на восстановление отрасли. Но даже тогда Аэрофлот останется малоэффективной, все еще убыточной и катастрофически закредитованной компанией. Да, очень часто бизнес в моменте не коррелирует с ценой акции и многие инвесторы ведутся на это. Но не я. В текущей ситуации, когда навес негатива все еще остается, я воздержусь даже от спекуляций на акциях аэрофлота.

Что по цифрам у главного авиаперевозчика страны? Нужно учесть, что первый квартал 2020 года еще не был таким провальным. Лишь в марте начали вводить ограничения на перелеты. Но даже при этом перевозчик умудрился сократить выручку на 39,1% до 75,5 млрд рублей. Такие результаты обусловлены снижением пассажиропотока по международным линиям на 80% год к году до 905 тыс. чел. Границы на замке в буквальном смысле этого слова.

Радует, что операционные расходы снизились вслед за выручкой на 42%. И все это только ради того, чтобы оставить чистый убыток на уровне прошлого года. Легкое, в разрезе авиаперевозчиков, снижение на 11,6% до 25 ярдов за квартал. Напомню, весь капитал компании 150 млрд рублей. Хотя о чем я, зачем компании капитал, когда есть обязательства в 1,2 трлн рублей. Триллион проблем предстоит решать руководству компании. Ну или просто сделать еще одну доп. эмиссию и забить… 😡

Причем если сравнивать Аэрофлот с другими авиаперевозчиками (взял основных в таблице), то не все так плохо. Выручка упала меньше всех. Может быть падать уже некуда? Однако, в плане долговой нагрузки у нашего Аэрофлота куда меньше запас прочности. С 2014 года чистый долг у компании вырос в 5 раз и только за последний квартал на 12%.

Если вы решили инвестировать в Аэрофлот, то расчет можно делать только на восстановление отрасли. Но даже тогда Аэрофлот останется малоэффективной, все еще убыточной и катастрофически закредитованной компанией. Да, очень часто бизнес в моменте не коррелирует с ценой акции и многие инвесторы ведутся на это. Но не я. В текущей ситуации, когда навес негатива все еще остается, я воздержусь даже от спекуляций на акциях аэрофлота.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба